Инвестидея: Agilent Technologies, потому что спрос слишком силен

Сегодня у нас умеренно спекулятивная идея: взять акции производителя товаров для медицинских НИОКР Agilent (NYSE: A), чтобы заработать на росте их продаж.

Потенциал роста и срок действия: 14% за 15 месяцев; 10% в год на протяжении 10 лет.

Почему акции могут вырасти: спрос на продукцию компании силен.

Как действуем: берем акции по 156,54 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

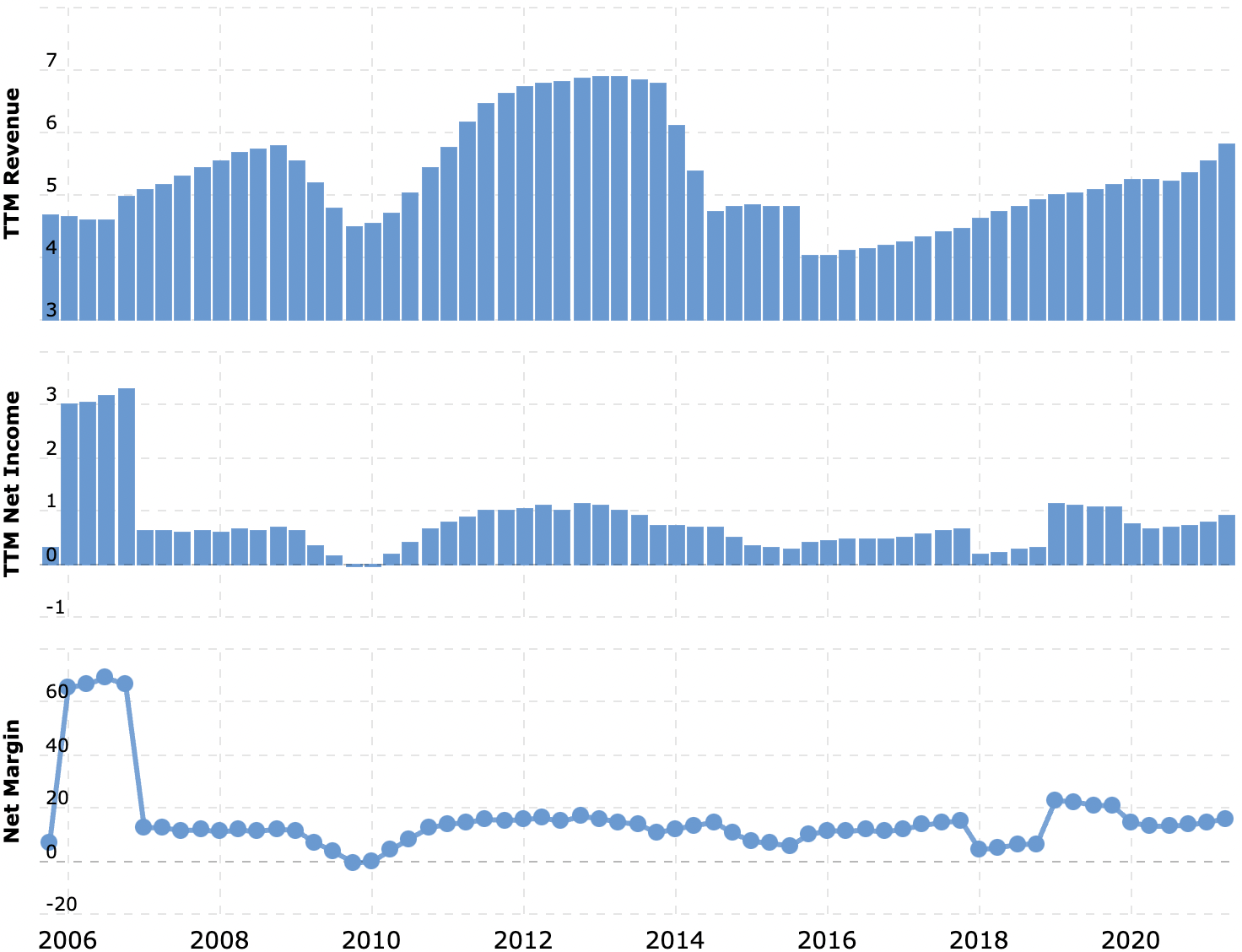

На чем компания зарабатывает

Компания производит инструменты и расходники для научных исследований и прикладной химии, а также оказывает услуги в этих областях.

Согласно годовому отчету, выручка компании разделяется на следующие сегменты:

- научные исследования и их прикладное применение — 44,8%. Инструменты и программное обеспечение для исследований на клеточном и молекулярном уровне.

Операционная маржа сегмента — 22,9% от его выручки;

- диагностика и геномика — 19,61%. ПО, ингредиенты, инструменты и расходники для проведения научных испытаний. Операционная маржа сегмента — 18,3% от его выручки;

- Agilent CrossLab — 35,57%. Сегмент оказания услуг и поставок расходников для обеспечения работы всей лаборатории. Операционная маржа сегмента — 27,2% от его выручки.

Выручка компании разделяется также следующим образом:

- товары — 75%. Валовая маржа сегмента — 55% от его выручки;

- услуги — 25%. Валовая маржа сегмента — 47,5% от его выручки.

Структура выручки по конечным потребителям:

- фармацевтика и биотех — 32,85%;

- химия и энергетика — 21,61%;

- диагностика и клинические испытания — 14,74;

- пищепром — 9,68%;

- правительство и научные учреждения — 9,85%;

- окружающая среда и исследование материалов — 11,27%.

Выручка по регионам разделяется так:

- Америки — 36,86%;

- Европа — 27%;

- Азиатско-Тихоокеанский регион — 36,14%.

К сожалению, разделения выручки по странам в отчете не дается.

Аргументы в пользу компании

Все хорошо, а станет еще лучше. В ближней и дальней перспективах я вижу для компании позитив. Медицинские исследования дают ей основные деньги, и это хорошая основа бизнеса, поскольку фармацевтические компании подобны белке в колесе: вынуждены постоянно бежать вперед. У них со временем истекает срок действия патентов, и они мотивированы вкладывать бешеные деньги в НИОКР, чтобы создать новые лекарства и запатентовать их.

С расходами они не считаются, потому что, когда срок действия патента на лекарства истекает, их доходы начинают серьезно падать: конкуренты начинают производить дешевые аналоги. Им постоянно нужно заниматься созданием новых лекарств: просто «часики-то тикают». И тратиться приходится очень и очень много, поскольку никогда не знаешь, какое лекарство сможет выйти на стадию коммерциализации. Так что медицинская часть бизнеса Agilent может рассчитывать на хороший спрос, пока мировая патентная система работает так, как она работает, и у фармацевтических компаний есть стимул тратиться на разработки.

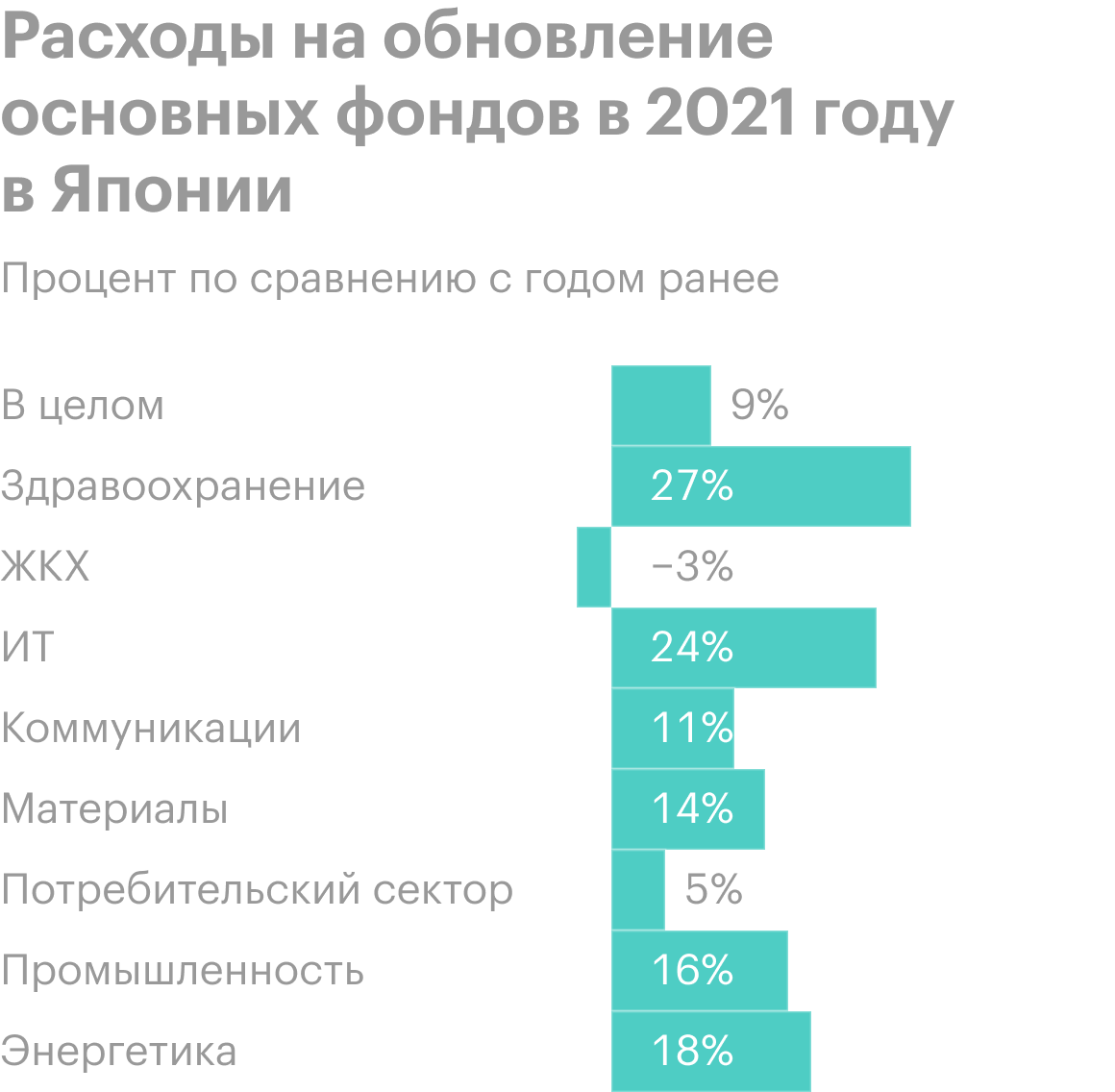

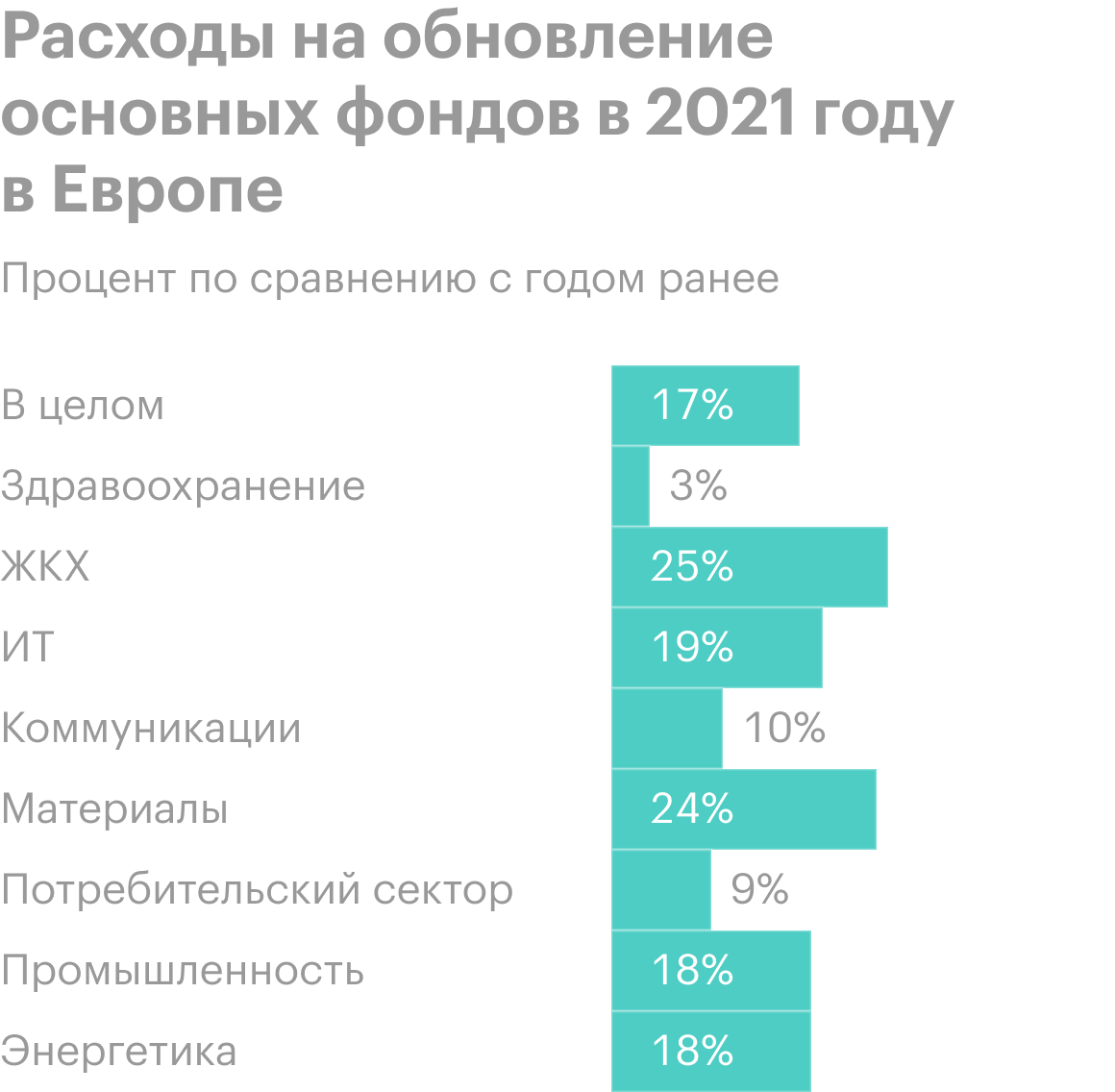

Что касается не чисто медицинских клиентов Agilent — из сфер химии и энергетики, например, — то здесь Agilent может стать бенефициаром нынешнего роста расходов промышленных компаний по всему миру на обновление основных фондов.

Довод о покупке. В теории компанию вполне может купить кто-то крупнее. Конечно, текущая капитализация Agilent в 47,5 млрд долларов ограничивает круг покупателей самыми крупными медицинскими компаниями. Но, учитывая доходность и маржинальность Agilent, ее покупка кем-то — это вполне себе вероятный исход. Вероятным покупателем видится Danaher, который не придерживается стратегии бездействия, судя по квартальным результатам. А может, покупателем будет Thermo Fisher Scientific.

Что может помешать

Немного о пандемии. Коронакризис увеличил выручку одних сегментов компании и снизил выручку других, но итоговая картина все равно получилась положительной для Agilent. Рост заболеваемости сейчас может несильно испортить продажи компании напрямую.

Свыше 47% долгосрочных активов компании расположено далеко за пределами США, сырье и запчасти приходится покупать по всему миру, и, наконец, экспорт дает основную выручку. Учитывая глобальный размах операций Agilent, вызванный коронавирусом логистический кризис может отрицательно сказаться на отчетности компании в этом году.

Бухгалтерия. Компания платит 0,77 $ дивидендов на акцию в год, что дает очень небольшую доходность — 0,5% годовых. На это у компании уходит 236 млн долларов в год — чуть больше 25% от ее прибыли за последние 12 месяцев. При этом, согласно последнему отчету, у Agilent большой объем задолженностей — 5,588 млрд, из которых 1,758 млрд нужно погасить в течение года. Денег у компании достаточно для покрытия всех срочных задолженностей: 1,38 млрд на счетах и 1,075 млрд задолженностей контрагентов.

Урезание выплат и большой долг — это не очень хорошо сейчас, поскольку ожидается поднятие ставок и подорожание займов. Так что есть вероятность, что инвесторы будут выходить из акций компаний с крупными задолженностями.

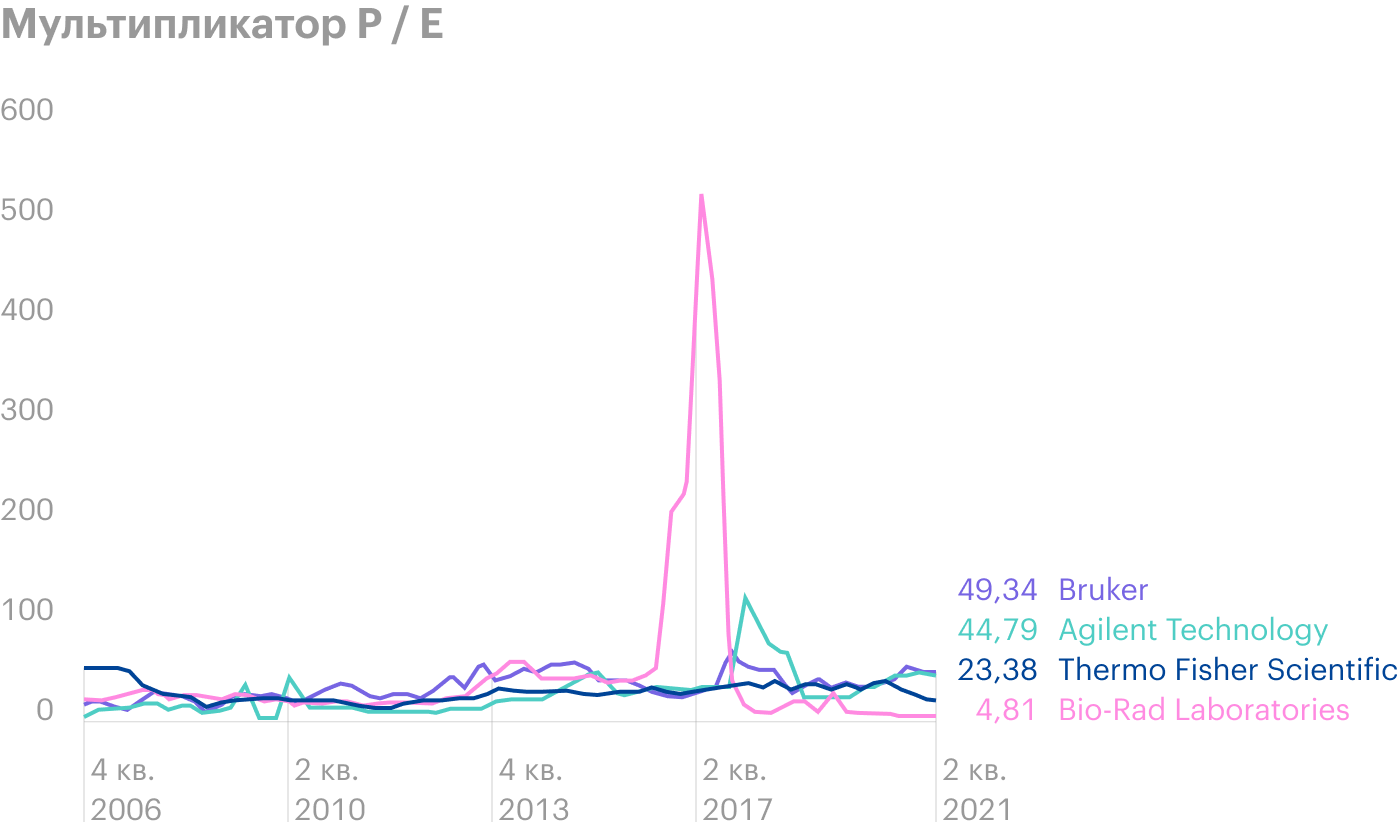

Цена. У Agilent P / E под 50, и в сравнении с аналогичными компаниями она не выглядит дешевой. Не думаю, что это отпугнет потенциального покупателя, а вот котировки может поштормить. Тем более акции сейчас находятся на исторических максимумах.

Довод о покупке работает в обратную сторону. Сама Agilent может принять решение купить кого-то из более мелких конкурентов. С точки зрения развития бизнеса в этом ничего плохого нет, но акции от таких новостей могут упасть, поскольку, скорее всего, компании придется расширяться на заемные деньги, а ее долговая нагрузка и так велика.

Что в итоге

Акции можно взять сейчас по 156,54 $, а дальше есть два варианта действий:

- дождаться цены 179 $ и продать. Думаю, что этого уровня мы достигнем за следующие 15 месяцев;

- держать акции следующие 10 лет, чтобы увидеть, как из компании получится Microsoft в сфере медицинских НИОКР.

Вариант с покупкой компании мне видится одинаково вероятным в обоих сценариях, поскольку покупатель Agilent также понимает, что низкие ставки сейчас — это подарок судьбы, и, возможно, решит занять крупную сумму на покупку Agilent в ближайшее время — пока есть такая возможность и кредиты не подорожали.