Здоровье и чистота: как устроен бизнес Thermo Fisher Scientific

Thermo Fisher Scientific (NYSE: TMO) — крупная американская корпорация, основанная в 2006 году в результате слияния Thermo Electron и Fisher Scientific. Основная деятельность — продажа товаров и услуг для лабораторий. Акции Thermo Fisher Scientific входят в индекс S&P 500. Капитализация компании составляет 184 млрд долларов.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса американских эмитентов. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

На чем зарабатывают

В финансовом отчете за третий квартал 2020 года компания выделяет четыре сегмента: естественные науки, аналитические инструменты, специализированная диагностика, лабораторные продукты и услуги.

Естественные науки. Реагенты, расходные материалы и оборудование. Используются для проведения генетических, биологических и медицинских исследований при разработке лекарств, вакцин и диагностике заболеваний.

Аналитические инструменты. Оборудование и программное обеспечение. Реализация хроматографов, масс-спектрографов, электронных микроскопов и химических анализаторов.

Специализированная диагностика. Клинические, микробиологические и прочие диагностические тесты. Сюда входят тесты на аллергию и различные аутоиммунные заболевания.

Лабораторные продукты и услуги. Продукты для ежедневной лабораторной деятельности: расходные материалы, химические вещества и лабораторная посуда. Еще в этот сегмент входит выручка от предоставления услуг комплексного обслуживания фармакологических компаний.

В третьем квартале 2020 года общая выручка увеличилась на 36% в сравнении с 2019. Лаборатории и фармкомпании, выступающие клиентами Thermo Fisher Scientific, боролись с коронавирусом: изучали и диагностировали. Также компания начала продажи своего набора TaqPath. Он используется для тестирования на инфекцию COVID-19 в лабораторных условиях.

Больше всего выросли основные направления компании — естественные науки и лабораторные продукты. Продажи за год увеличились во всех регионах. Наибольший рост спроса зафиксирован на основном рынке сбыта продукции — США.

Выручка в миллионах долларов в 3 квартале

| 2019 | 6272 |

| 2020 | 8521 |

Выручка в миллионах долларов в 3 квартале

| 2019 | 6272 |

| 2020 | 8521 |

Выручка по направлениям в миллионах долларов в 3 квартале

| 2019 | 2020 | |

|---|---|---|

| Естественные науки | 1701 | 3424 |

| Аналитические инструменты | 1358 | 1336 |

| Специализированная диагностика | 879 | 1430 |

| Лабораторные продукты и услуги | 2619 | 3112 |

| Внутренняя выручка | −285 | −781 |

Выручка по направлениям в миллионах долларов в 3 квартале

| Естественные науки | |

| 2019 | 1701 |

| 2020 | 3424 |

| Аналитические инструменты | |

| 2019 | 1358 |

| 2020 | 1336 |

| Специализированная диагностика | |

| 2019 | 879 |

| 2020 | 1430 |

| Лабораторные продукты и услуги | |

| 2019 | 2619 |

| 2020 | 3112 |

| Внутренняя выручка | |

| 2019 | −285 |

| 2020 | −781 |

Выручка по типу продаж в миллионах долларов в 3 квартале

| 2019 | 2020 | |

|---|---|---|

| Расходные материалы | 3228 | 4956 |

| Инструменты | 1570 | 1826 |

| Услуги | 1474 | 1739 |

Выручка по типу продаж в миллионах долларов в 3 квартале

| Расходные материалы | |

| 2019 | 3228 |

| 2020 | 4956 |

| Инструменты | |

| 2019 | 1570 |

| 2020 | 1826 |

| Услуги | |

| 2019 | 1474 |

| 2020 | 1739 |

Выручка по регионам в миллионах долларов в 3 квартале

| 2019 | 2020 | |

|---|---|---|

| Северная Америка | 3220 | 4587 |

| Европа | 1514 | 2032 |

| АТР | 1349 | 1607 |

| Остальные | 189 | 295 |

Выручка по регионам в миллионах долларов в 3 квартале

| Северная Америка | |

| 2019 | 3220 |

| 2020 | 4587 |

| Европа | |

| 2019 | 1514 |

| 2020 | 2032 |

| АТР | |

| 2019 | 1349 |

| 2020 | 1607 |

| Остальные | |

| 2019 | 189 |

| 2020 | 295 |

Выручка по странам в миллионах долларов в 3 квартале

| 2019 | 2020 | |

|---|---|---|

| США | 3096 | 4428 |

| Китай | 694 | 828 |

| Остальные | 2482 | 3265 |

Выручка по странам в миллионах долларов в 3 квартале

| США | |

| 2019 | 3096 |

| 2020 | 4428 |

| Китай | |

| 2019 | 694 |

| 2020 | 828 |

| Остальные | |

| 2019 | 2482 |

| 2020 | 3265 |

Поглощения

Компания Thermo Fisher Scientific часто покупает крупные предприятия. Крупнейшее приобретение за последнее время — покупка Life Technologies в 2014 году за 13,6 млрд долларов. Благодаря этому компания начала предлагать услуги по расшифровке генома человека. По данным презентации ВОЗ, Thermo Fisher Scientific в 2018 году занимала 15% рынка секвенирования ДНК. Главный игрок на этом рынке — Illumina, на ее долю приходится 70% продаж.

Не все планируемые поглощения завершаются подписанным контрактом. В марте 2020 года компания QIAGEN заявила об интересе к ней со стороны Thermo Fisher Scientific и последующем слиянии. QIAGEN специализируется на молекулярной диагностике заболеваний, геномике и занимается разработкой тестов на коронавирус. В ходе переговоров стороны так и не сошлись в цене, и сделку признали несостоявшейся.

Самые крупные приобретения Thermo Fisher Scientific с 2016 года

| Специализация | Стоимость, млрд $ | |

|---|---|---|

| Affymetrix, 2016 | Генетический анализ | 1,3 |

| FEI, 2016 | Электронная микроскопия | 4,2 |

| Patheon, 2017 | Комплексный набор услуг для фармкомпаний | 7,2 |

| Brammer Bio, 2019 | Генная и клеточная терапия | 1,3 |

Самые крупные приобретения Thermo Fisher Scientific с 2016 года

| Affymetrix, 2016 | |

| Специализация | Генетический анализ |

| Стоимость, млрд $ | 1,3 |

| FEI, 2016 | |

| Специализация | Электронная микроскопия |

| Стоимость, млрд $ | 4,2 |

| Patheon, 2017 | |

| Специализация | Комплексный набор услуг для фармкомпаний |

| Стоимость, млрд $ | 7,2 |

| Brammer Bio, 2019 | |

| Специализация | Генная и клеточная терапия |

| Стоимость, млрд $ | 1,3 |

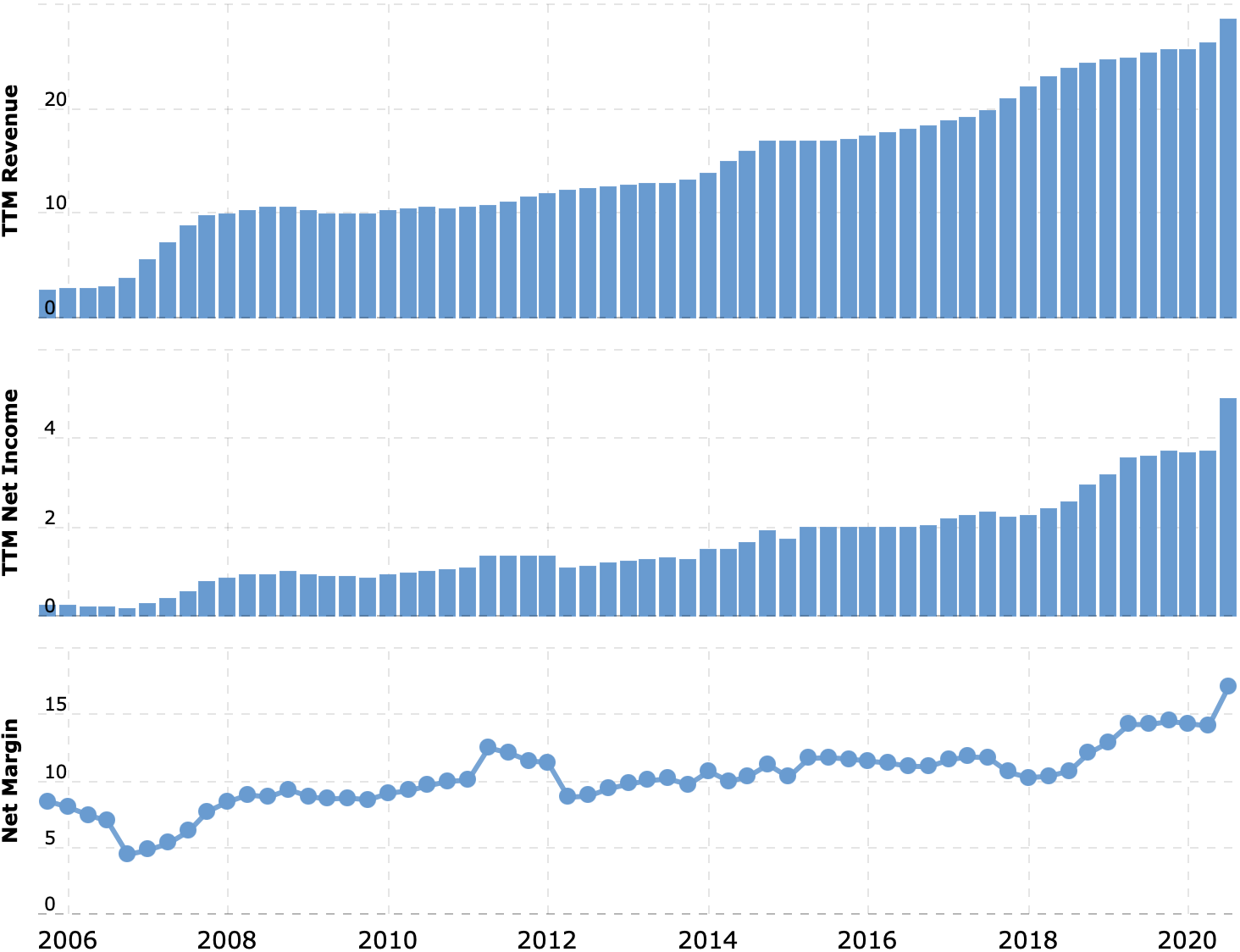

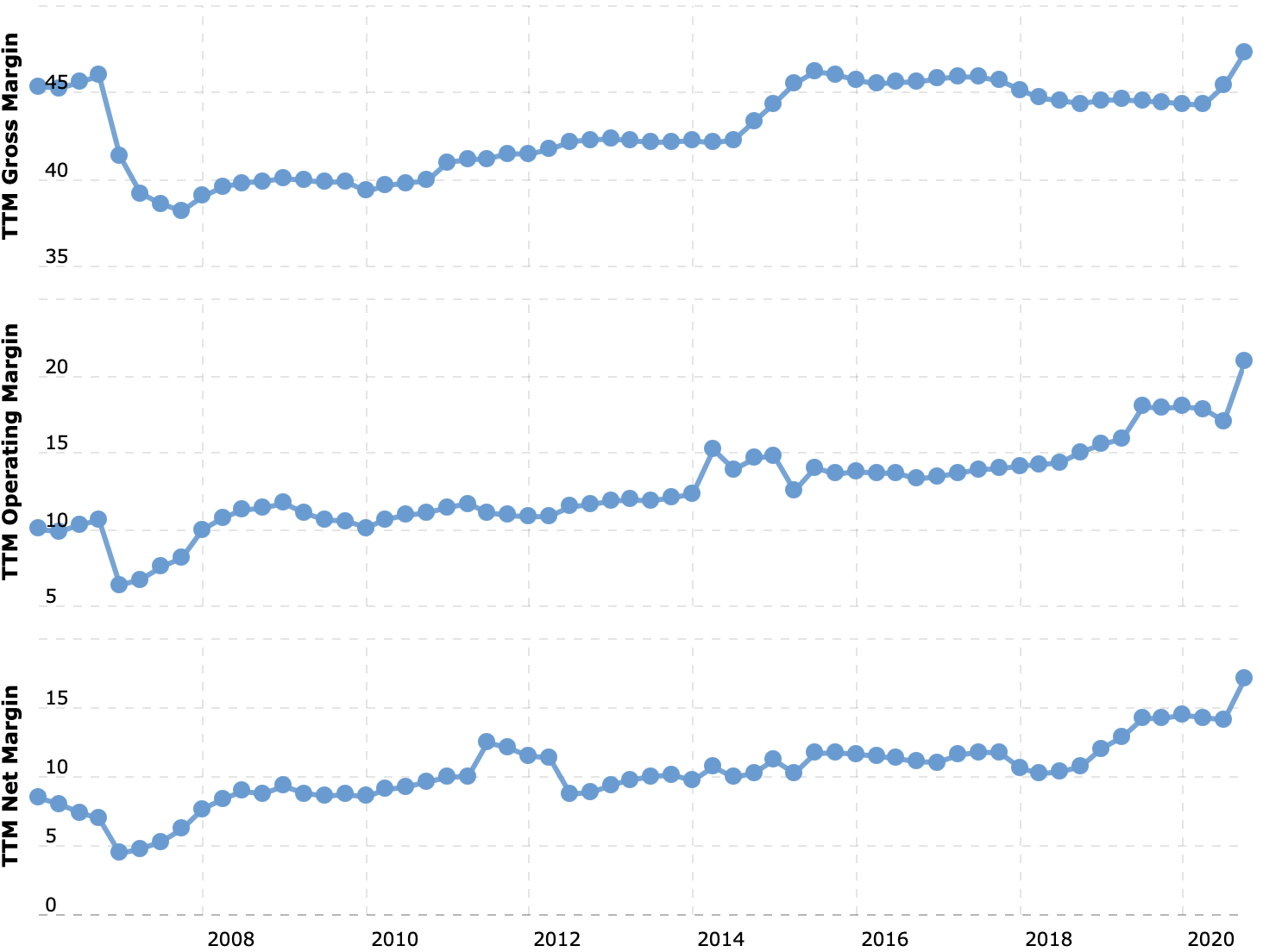

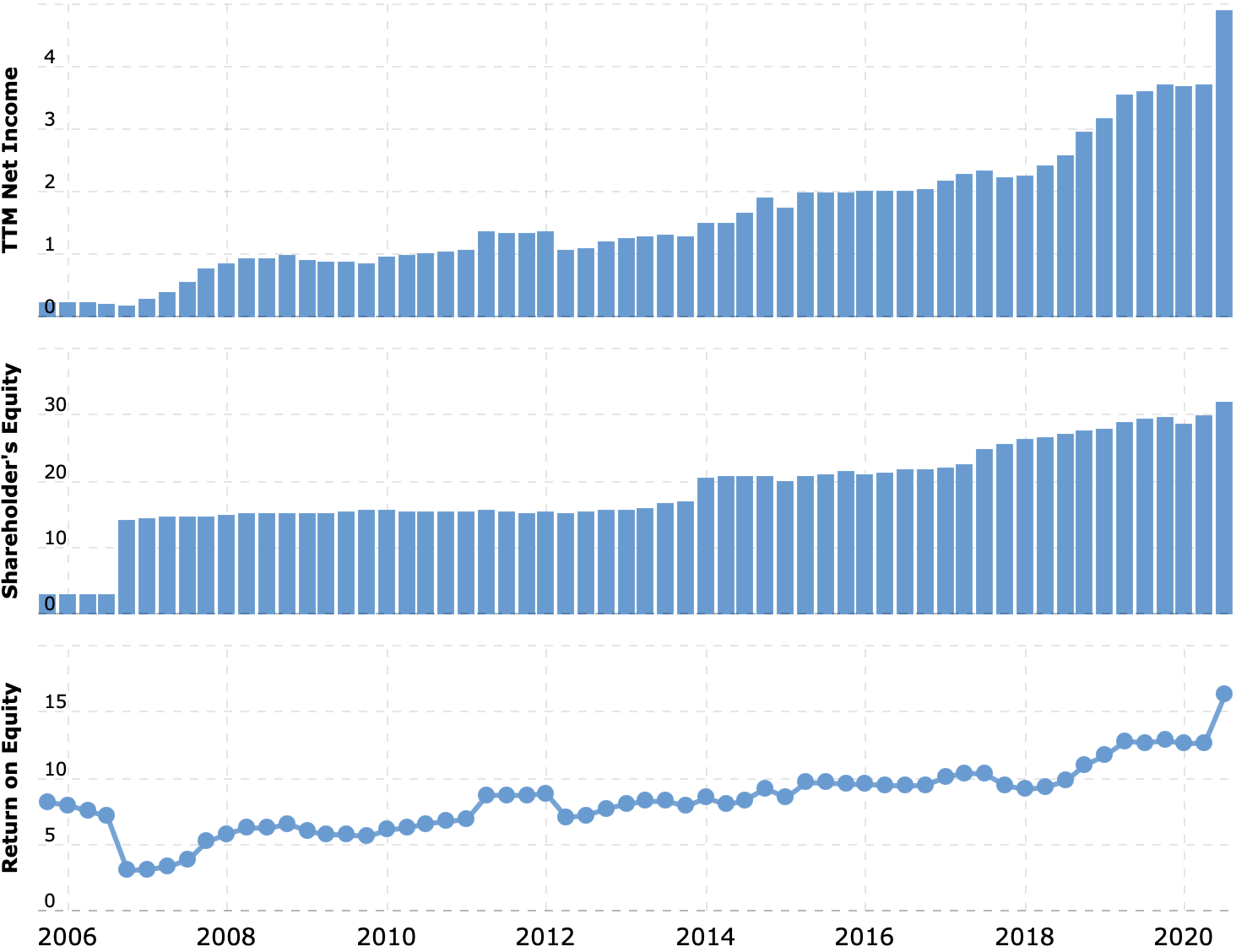

За прошедшее десятилетие годовая выручка Thermo Fisher Scientific выросла с 10 до 28 млрд долларов. Последний сверхуспешный квартал увеличил чистую прибыль с 1 до 5 млрд долларов. Операционная маржинальность практически удвоилась: с 11 до 21%. Рентабельность акционерного капитала показала похожие темпы роста: с 7 до 16%.

С такой динамикой и стабильно растущей маржинальностью можно говорить о достигнутой синергии объединенных под крылом Thermo Fisher Scientific компаний. Руководство компании демонстрирует успешное стратегическое мышление. Но нет гарантий, что последующие поглощения тоже будут выгодными. Неудачные приобретения могут не вписаться в общую структуру компании и стать для нее финансовыми потерями.

Финансирование сектора

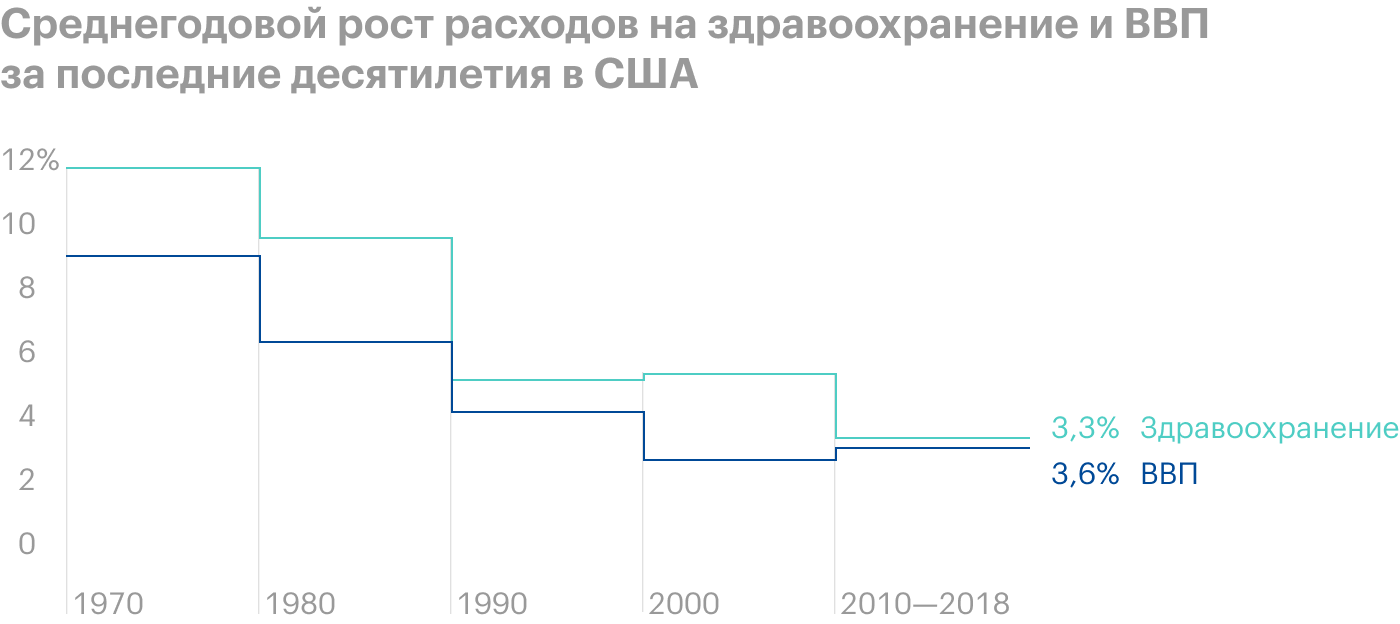

С каждым годом мировые расходы на медицину увеличиваются. Аудиторское агентство Deloitte ожидает, что до 2023 года среднегодовой рост составит 5%. Размер выручки компании должен коррелировать с объемами финансирования в области здравоохранения.

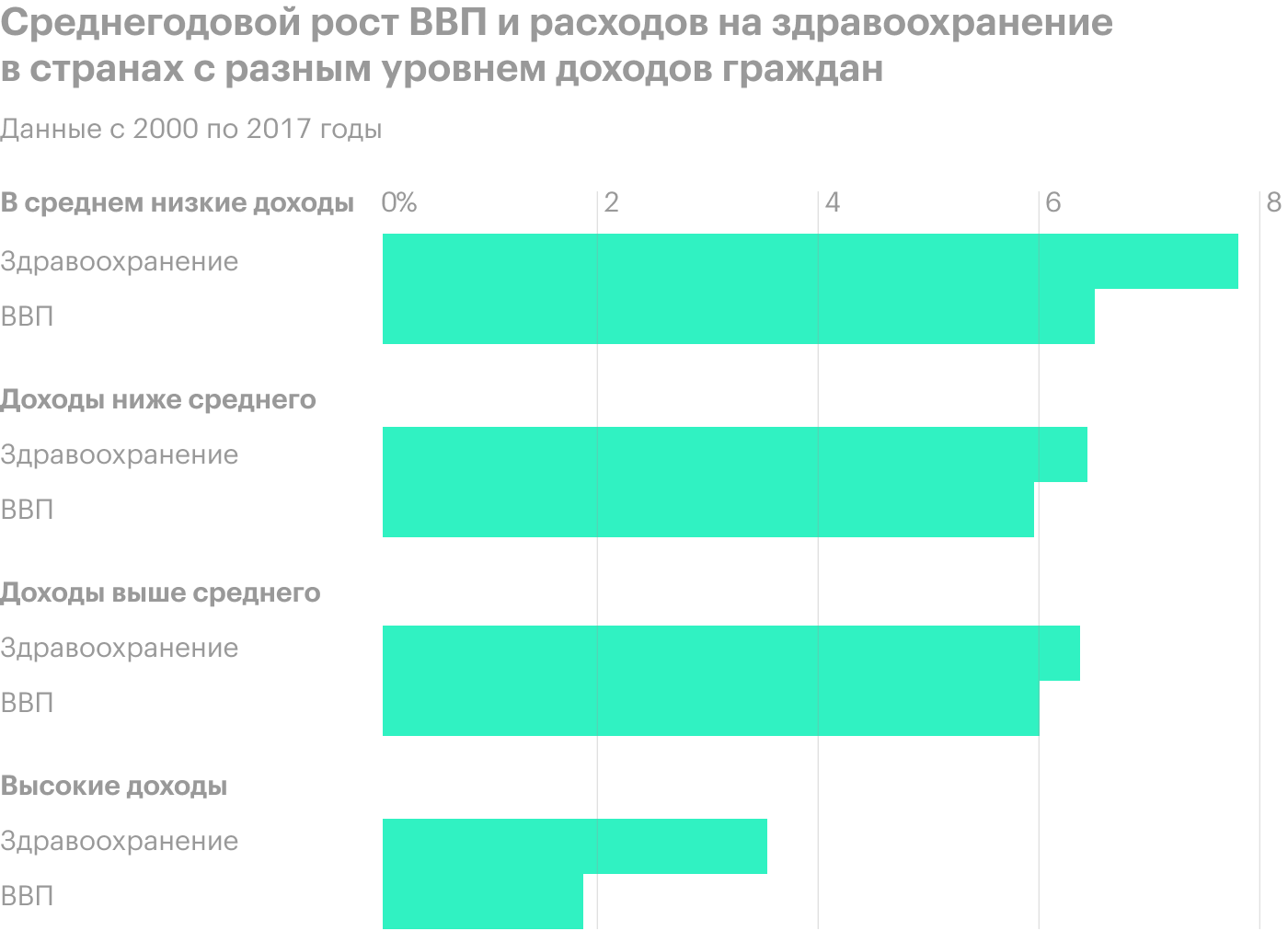

Коронавирусная пандемия лишний раз указала на необходимость достаточного финансирования медицинского сектора в каждой стране. В большинстве стран мира рынок здравоохранения растет быстрее экономики. Затраты на медицину в развивающихся странах увеличиваются быстрее, чем в развитых. С замедлением роста ВВП в США рынок здравоохранения также начал расти медленнее.

Государство может оказывать влияние на сектор не только своей бюджетной политикой, но и регуляторной. Стоимость лекарственных препаратов в США остается одной из самых высоких в мире. Если правительство начнет вмешиваться в процесс ценообразования, то неизвестно, как это скажется на выручке фармкомпаний. Некоторые из них предполагают, что в результате этого придется снизить расходы на исследования и разработку.

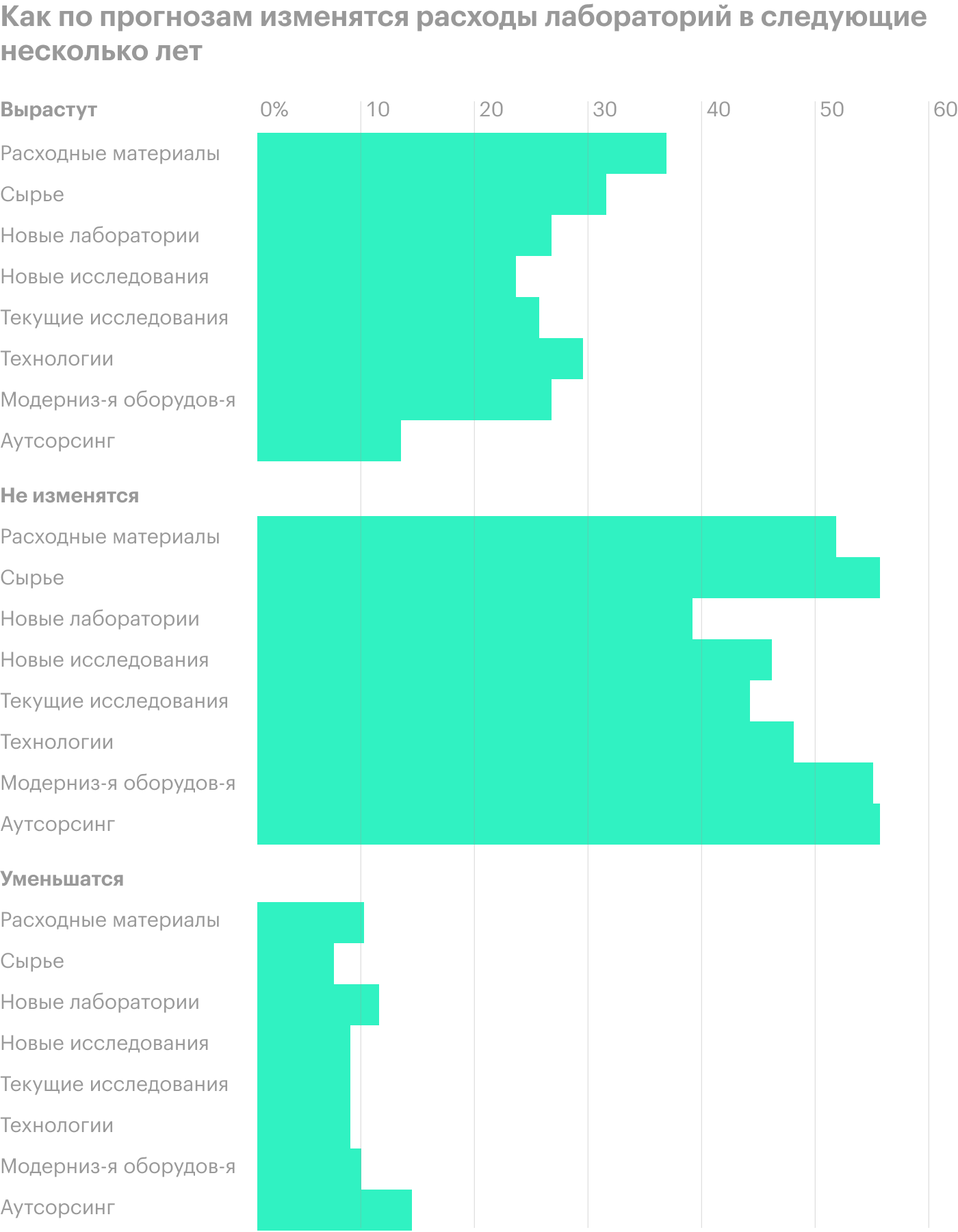

Высокой стоимостью отличаются не только лекарства, но и лабораторное оборудование. Еще до пандемии портал Clinical Lab Manager провел опрос более ста руководителей клинических лабораторий. Цель опроса — определить возможное изменение бюджета в следующем году. Большинство респондентов отметили, что не планируют увеличивать свой бюджет. Треть опрошенных сказали, что рассматривают именно покупку б/у оборудования, так как новое слишком дорого.

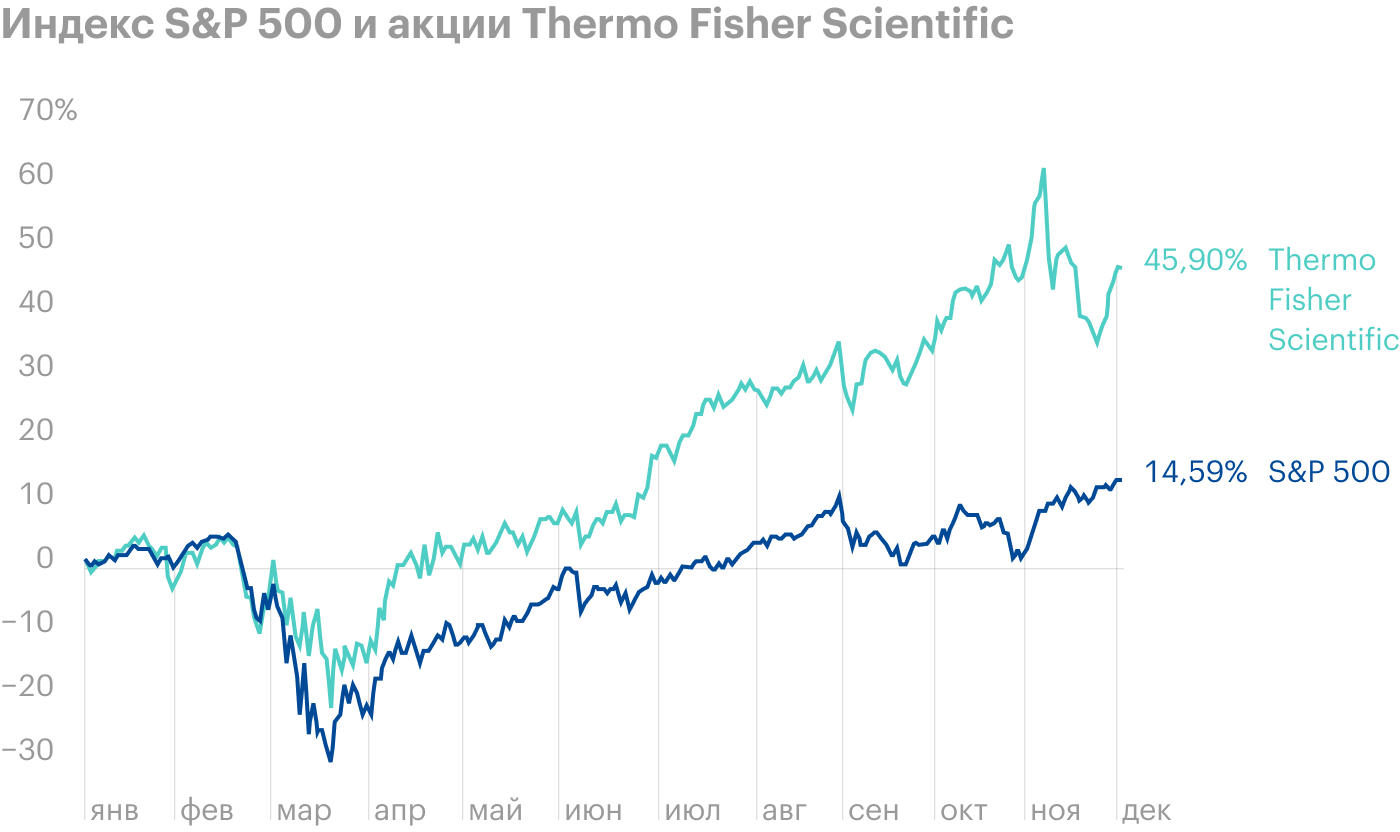

Акции

Thermo Fisher Scientific можно смело назвать бенефициаром в сложившейся в результате пандемии ситуации. Многие лаборатории увеличили объем исследовательской работы, создавая вакцины и средства диагностики коронавируса. Это повысило спрос на услуги и продукцию компании. В результате акции Thermo Fisher Scientific выросли с начала года на 46%.

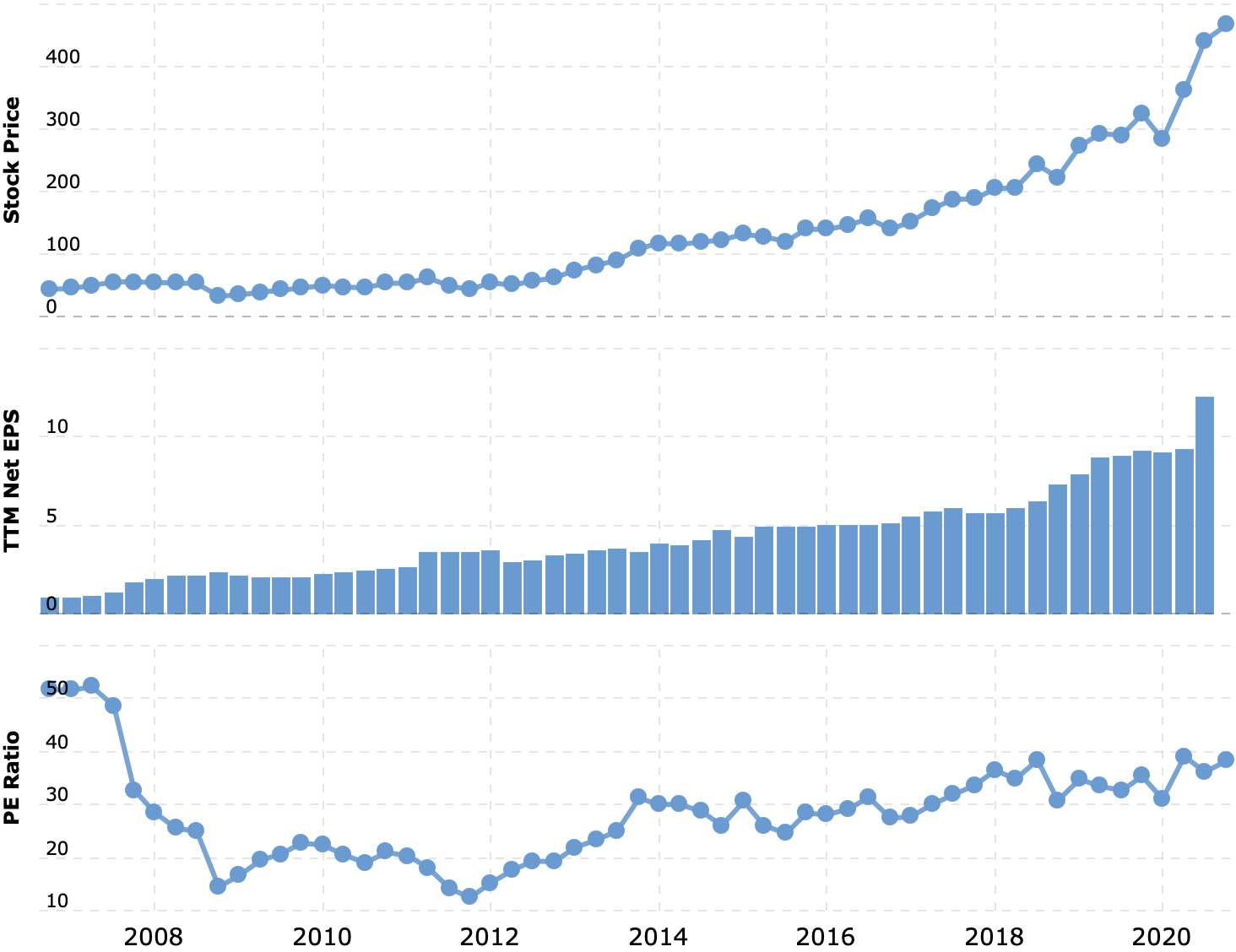

В последнем квартале резко выросла величина чистой прибыли на акцию. Благодаря этому отношение капитализации к чистой прибыли не такое заоблачное, как у многих других компаний сектора. Коэффициент P / E продолжает находиться в диапазоне от 30 до 40. Тем не менее в краткосрочной перспективе потенциал роста акций видится не таким большим.

У долгосрочного инвестора есть два пути. Можно дождаться скорых новостей о массовых вакцинациях в разных странах. На этом фоне цена акций может немного снизиться. Подобное происходило в ноябре, когда выходили новости об эффективности разрабатываемых вакцин. Тогда акции Thermo Fisher Scientific в течение двух недель упали с 533 до 437 $. Но невозможно предсказать ни время, ни объемы возможной коррекции.

Итог

Бизнес Thermo Fisher Scientific хорошо диверсифицирован и устойчив к рецессиям. Компетентное руководство, успешные поглощения и расширение продуктовой линейки — главные компоненты успеха компании. Глобально финансирование сектора здравоохранения в мире продолжает увеличиваться. Акции компании — хороший выбор в долгосрочной перспективе.