Инвестидея: Akamai Technologies, потому что безопасность превыше всего

Сегодня у нас идея на стыке спекуляций и консерватизма: взять акции производителя программного обеспечения Akamai Technologies на фоне роста популярности их решений.

Потенциал роста: 13—20% в абсолюте за короткий срок; 15% годовых в течение следующих 10 лет.

Срок действия: до полугода, если краткосрочно; 10 лет, если долгосрочно.

Почему акции могут вырасти: программное обеспечение Akamai актуально как в период карантина и вынужденной изоляции многих предприятий, так и в мирное время.

Как действуем: можно брать акции сейчас.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Akamai на своей облачной платформе предоставляет предприятиям ПО, обеспечивающее защиту и стабильную работу сетевых соединений, а также оптимизирующее разработку и интеграцию софта. Фактически платформа Akamai — это большой набор программ для кибербезопасности и разработки приложений.

В годовом отчете выручка разделяется на два источника: сетевое подразделение, дающее 54,1% выручки, и подразделение медиа и носителей — 45,9% выручки. Но разделение это весьма условно: и там, и там есть ПО для разработчиков и ПО для безопасности предприятия. В этом плане отчет не особенно информативен: мы не знаем, какой процент выручки дают разные виды программ.

США обеспечивают 58,5% выручки, остальное приходится на другие страны, которые в отчете не названы. Известно, что ни одна страна, кроме США, не дает Akamai больше 10% выручки.

Аргументы в пользу компании

Рост нагрузки на интернет. Из-за карантина и изоляции экономика в США и мире замедлилась, но не остановилась. Все, что можно было перевести из офиса на удаленную основу, компании уже перевели или готовятся это сделать.

В Европе даже в ситуации карантина огромная доля работников продолжает работу. Многие из них трудятся удаленно.

Я считаю, что как минимум этот квартал выйдет для Akamai очень хорошим ввиду увеличения нагрузки на интернет-соединение. Более того, я уверен, что компания сможет закрепить достигнутые результаты: кризис покажет, что много процессов можно и нужно перевести на удаленную основу вместо рассуждений о невыгодности удаленки.

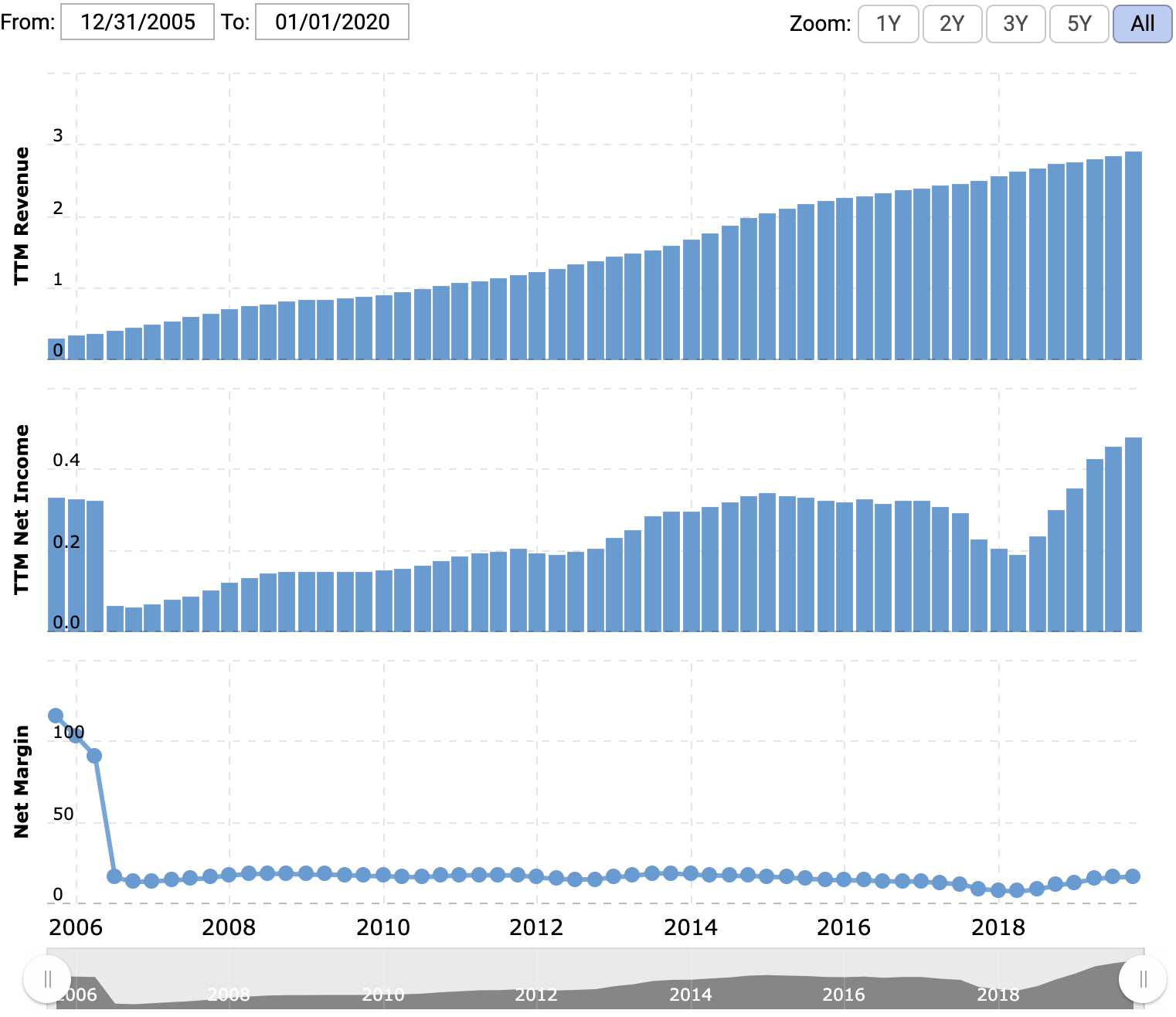

Все и так неплохо. Выручка и прибыль Akamai растут уже много лет, и это безубыточное предприятие. Хотя коронавирус ускорит рост, я все же считаю, что у Akamai в долгосрочной перспективе и так все будет хорошо. С каждым годом растет объем данных, которые нужно обрабатывать и защищать, что генерирует спрос на услуги Akamai.

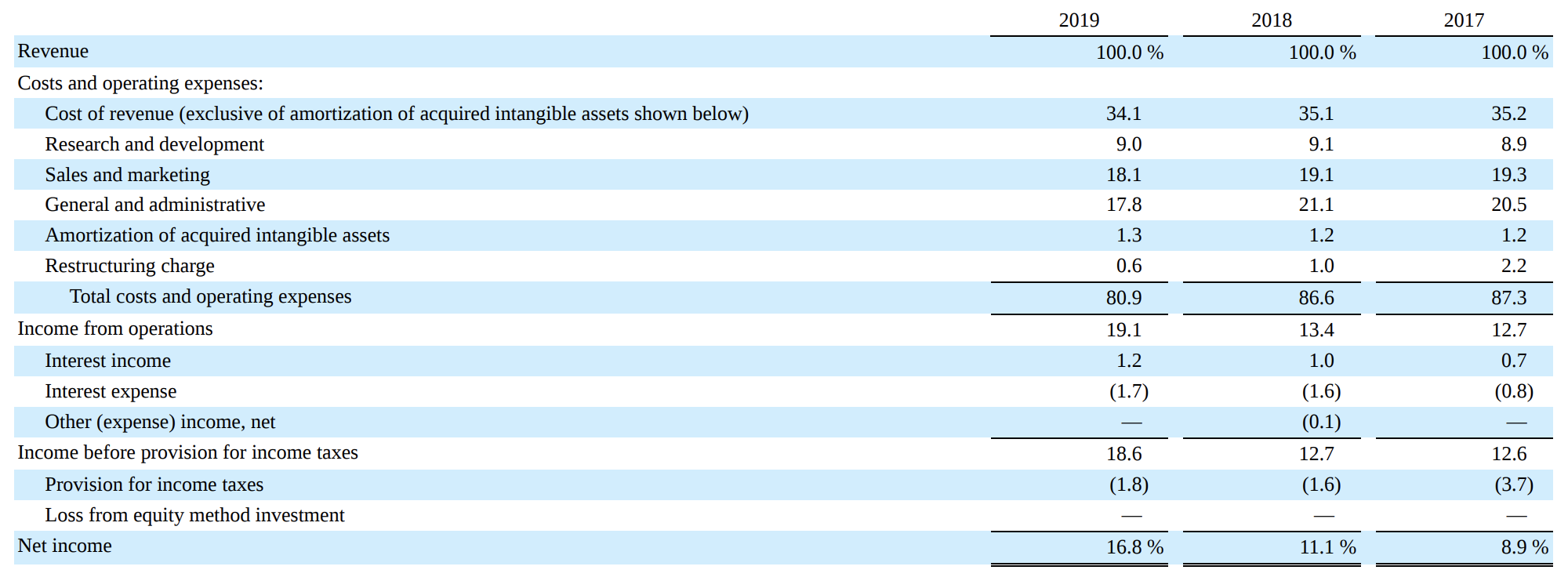

Расходы под контролем. Akamai добилась невозможного для технического бизнеса, работающего с ПО: она не позволяет операционным и прочим расходам расти безумными темпами и поглощать все заработанное. Это выгодно отличает Akamai от той же Five9, у которой операционные расходы сжирают всю выручку.

Перефразируя римского императора Тиберия: ИТ-отдел — это волк, которого начальство держит за уши. В Akamai начальство не дает этому волку вырваться и устроить в бухгалтерии Рагнарек.

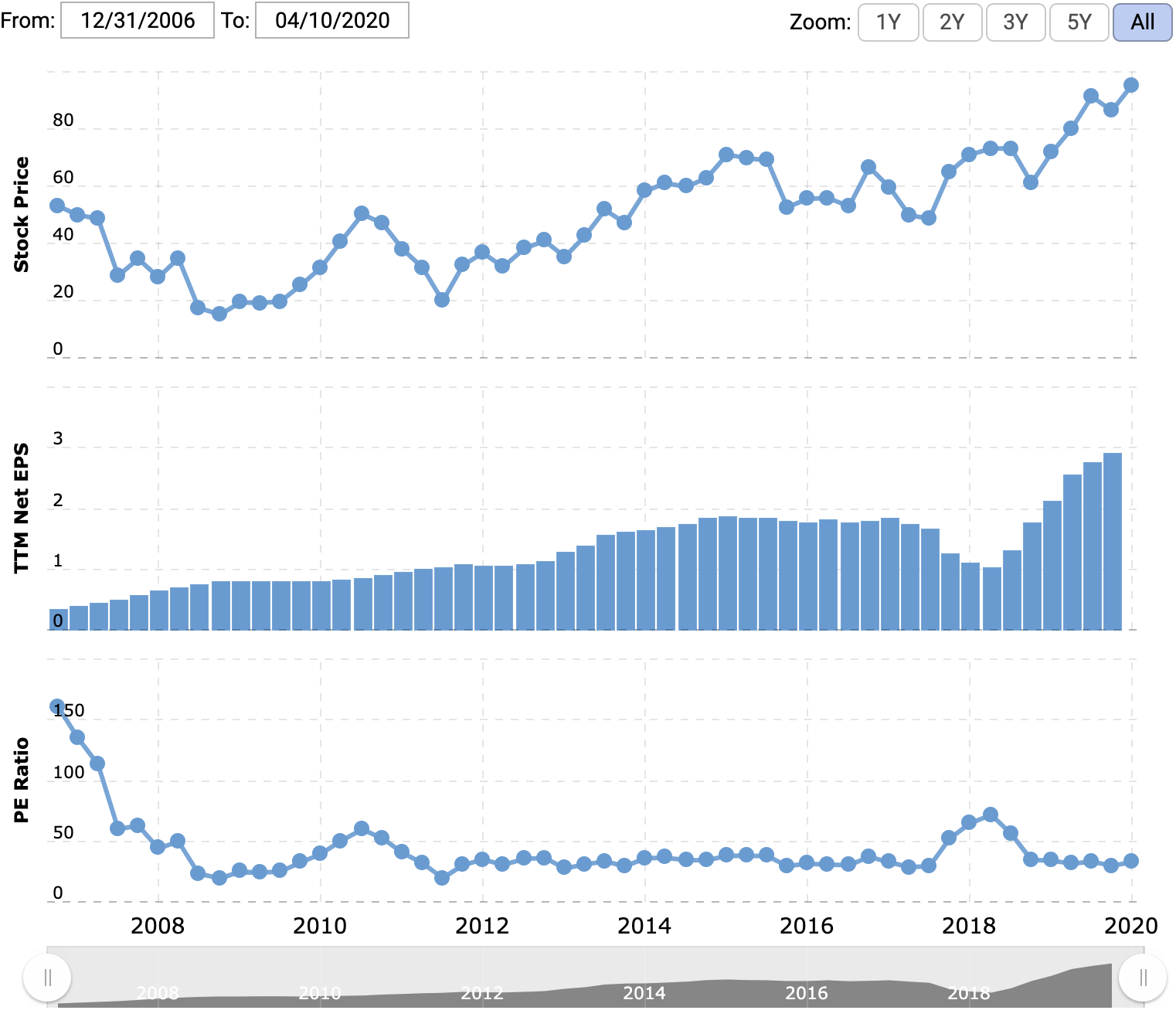

Приемлемая цена. Хотя Akamai выглядит перспективно и развивается хорошими темпами, P / E компании находится в районе 30. Это не так много по меркам технологических компаний. Кроме того, Akamai — это безубыточный бизнес.

Нынешняя относительно небольшая стоимость Akamai — это хороший аргумент за то, чтобы взять эти акции сейчас.

Капитализация может привлечь более крупных игроков. Рыночная капитализация Akamai сейчас меньше 16 млрд долларов. Это немало, но если учесть прибыльность этого бизнеса, то для более крупной компании покупка Akamai может стать хорошим вложением.

Мы не можем точно знать, когда такое произойдет, но это весьма вероятный вариант развития событий на длинной дистанции.

Что может помешать

Проклятие экспортера. Akamai больше 40% выручки получает за пределами США, что создает валютные риски в случае подорожания доллара. Чем дороже доллар, тем меньше долларов в итоговом отчете.

Конкуренты. Недостатка в конкурентах у Akamai нет. Часть сходного набора функций предлагает Amazon, заметную угрозу представляют Fastly и Okta. Впрочем, Akamai — это не тот случай, когда стоит переоценивать угрозу со стороны конкурентов: компания уже показала, что может наращивать выручку и прибыль в конкурентной среде.

Проблемой может стать не ожесточенная конкуренция, а вероятность того, что Akamai решит расширяться и начнет тратиться на приобретение конкурентов. Долгосрочный эффект от таких вложений когда-нибудь себя проявит, но от известий о крупных покупках акции обычно падают. Поэтому будем морально готовыми к таким новостям.

Что в итоге

Можно брать акции Akamai сейчас. А дальше у нас два варианта:

- 28 апреля компания будет отчитываться за этот квартал. Я жду хороших результатов — как и в следующем квартале — и считаю, что в течение полугода акции могут вырасти на 13—20%. Тогда их можно будет продать и зафиксировать хорошую прибыль;

- держать эти акции следующие 10 лет. За это время случится одно из двух: либо компания вымахает в гиганта индустрии, либо ее купят. Оба варианта будут очень хорошими для акционеров.