Инвестидея: Appian, потому что облака надолго не падают

Сегодня у нас спекулятивная идея: взять акции облачного бизнеса Appian (NASDAQ: APPN), чтобы заработать на отскоке акций после падения.

Потенциал роста и срок действия: 22% за 18 месяцев; 12% годовых на протяжении 15 лет.

Почему акции могут вырасти: как говорил Плутарх, «знай, как слушать, чтобы получить пользу даже от тех, кто говорит плохие вещи». Акции компании сильно упали из-за прогнозов хуже ожиданий, но фундамент ее бизнеса указывает на то, что дела идут лучше, чем многим может показаться.

Как действуем: берем акции сейчас.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Это облачная платформа, предоставляющая пользователям инструменты для упрощенного кодирования. Проще говоря, это набор программ и решений, который позволяет быстро создавать приложения тем, кто не разбирается в технических дисциплинах.

Применение программное обеспечение находит в самых разных сферах: позволяет создавать обычные приложения, а также программировать автоматизацию устройств. Годовой отчет компании полон утомительных технических подробностей, разбираться в которых будет интересно только технарям-энтузиастам.

Выручка компании состоит из двух сегментов:

- Подписка — 65,2% выручки. Валовая маржа сегмента — 89,6% от его выручки.

- Профессиональные услуги — 34,8% выручки. Услуги консультирования и обучения клиентов компании. Валовая маржа сегмента — 35,83% от его выручки.

Большую часть денег компания делает в США, 18,1% выручки компании приходится на правительство, но 33,8% — на другие страны. Самый крупный рынок за пределами США — это Великобритания с 12,5% выручки. Остальные страны не названы.

Аргументы в пользу компании

Можно подхватить. Акции Appian упали в этом году на треть, потому что прогнозы компании на 2021 оказались чуть ниже ожиданий. Ключевое слово — «чуть»: в целом прогноз достаточно позитивный, просто он разочаровал инвесторов, которые от такого стартапа ждут безудержного роста выручки. Но перспективы у компании есть, и очень неплохие. А это значит, что мы можем взять эти акции сейчас в ожидании отскока.

Растущий рынок. Как и New Relic, компания работает в сфере облачных вычислений, что практически гарантирует ей большой объем работы и внимание инвесторов.

Емкость рынка, если считать все-все-все смежные сферы компетенции компании, составляет примерно 70,1 млрд долларов. Согласно прогнозам Appian, в течение следующих 4 лет он вырастет до 209,5 млрд долларов. Так что простор для роста тут очень неплохой.

Благодаря ореолу перспективности Appian сможет привлечь множество розничных инвесторов. Эта публика легко ведется на такое и принимает решения на рынке после просмотра видео на YouTube или общения с друзьями и знакомыми.

Можно представить, как типовые инвесторы начинают скупать эти акции потому, что «в чате видос скинули, там говорят, Appian — тема ваще, а еще акции сильно упали!».

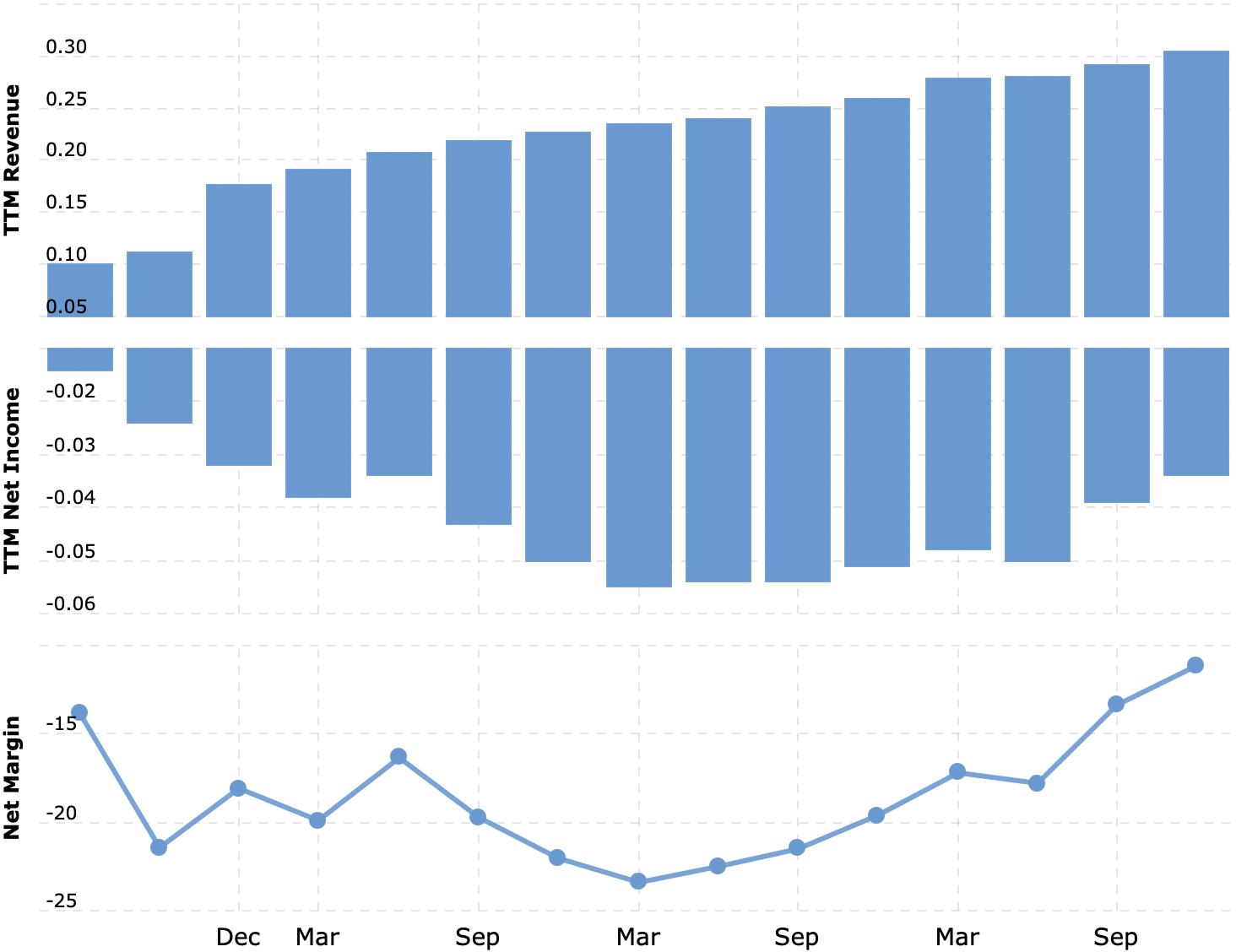

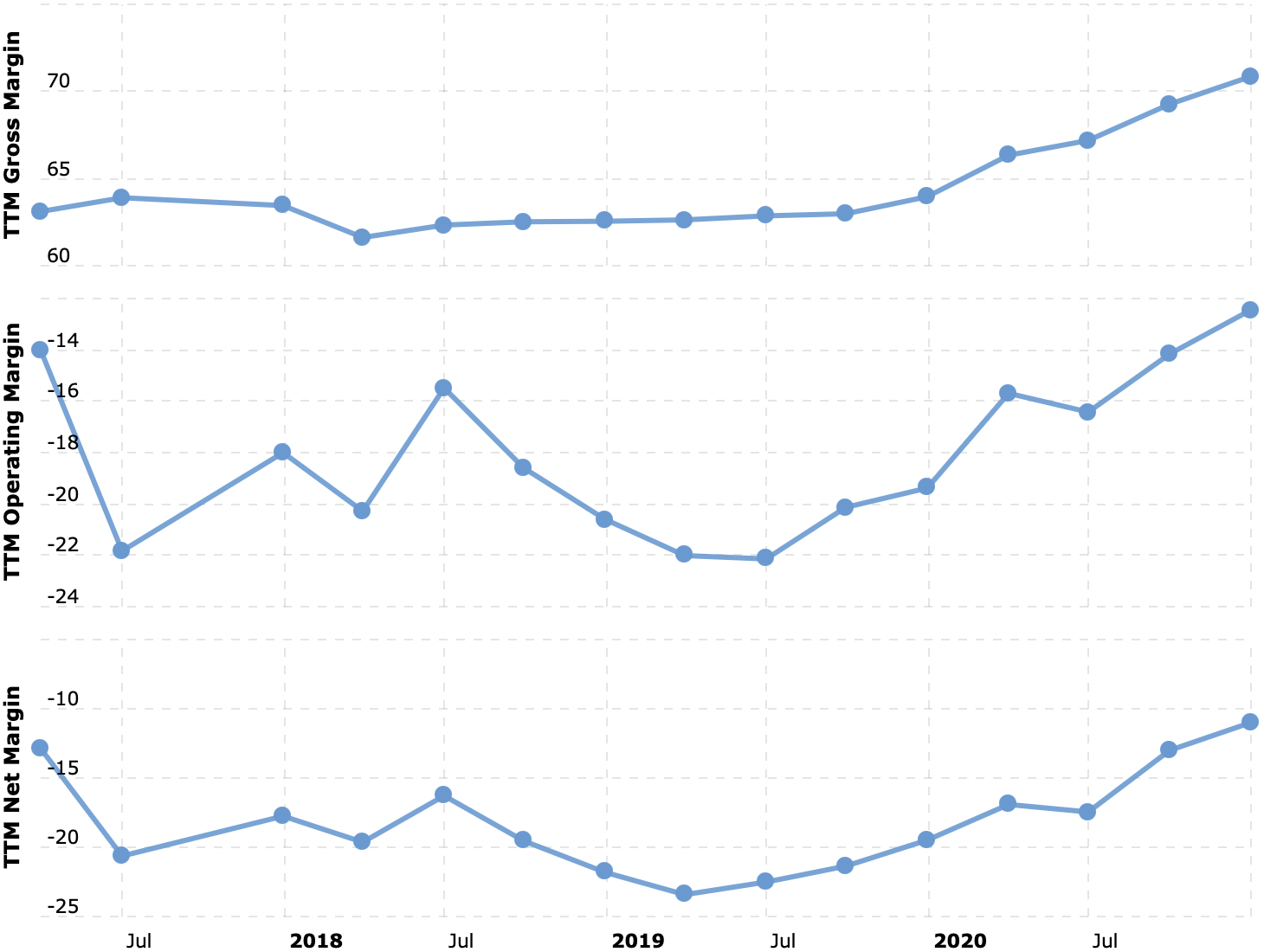

Бизнес встал на путь исправления и, возможно, сотрудничества с администрацией. Хотя пока что Appian теряет деньги, внимательный анализ ее бизнес-показателей позволяет увидеть, что она постепенно исправляется: убытки снижаются, маржинальность растет.

Убытки связаны с большими расходами на привлечение новых клиентов, но компания ожидает, что эти потери будут отбиваться по мере того, как клиенты будут продлевать подписку и покупать всякие опции.

Примерно 98% подписчиков, согласно отчету компании, продлевают подписку, что совсем неплохо. При этом уровень удержания выручки у компании составляет 119% — из текущей базы клиентов получается извлекать денег достаточно, чтобы с лихвой перекрывать ущерб от отписок. Поэтому бизнес Appian постепенно будет становиться все более рентабельным, что отметят инвесторы.

Компанию могут купить. Каждый убыточный стартап надеется встретить прекрасного принца из большой корпорации, который купит его. Учитывая обстоятельства, которые мы обсудили выше, Appian вполне может надеяться на такой исход. Хотя Appian подходит для этого сценария не идеально, вероятность покупки все же есть — благо объем рынка решений в сфере упрощенного кодирования к 2030 году может составить уже 187 млрд долларов, а это во много раз больше нынешних 11,3 млрд. Та же Microsoft вполне может купить эту компанию.

Где американские инвесторы находят информацию для принятия инвестиционных решений

| Миллениалы | Поколение Z | |

|---|---|---|

| YouTube | 40% | 44% |

| Разговор с друзьями или семьей | 31% | 26% |

| Финансовый советник | 29% | 21% |

| TikTok | 15% | 41% |

| 18% | 27% | |

| Сайт по ведению личных финансов | 20% | 21% |

| 17% | 17% | |

| Группы в Facebook | 18% | 12% |

| Подкасты | 14% | 12% |

| 12% | 14% | |

| Книги и журналы | 15% | 9% |

| Газеты | 11% | 5% |

| Другое | 3% | 2% |

Где американские инвесторы находят информацию для принятия инвестиционных решений

| YouTube | |

| Миллениалы | 40% |

| Поколение Z | 44% |

| Разговор с друзьями или семьей | |

| Миллениалы | 31% |

| Поколение Z | 26% |

| Финансовый советник | |

| Миллениалы | 29% |

| Поколение Z | 21% |

| TikTok | |

| Миллениалы | 15% |

| Поколение Z | 41% |

| Миллениалы | 18% |

| Поколение Z | 27% |

| Сайт по ведению личных финансов | |

| Миллениалы | 20% |

| Поколение Z | 21% |

| Миллениалы | 17% |

| Поколение Z | 17% |

| Группы в Facebook | |

| Миллениалы | 18% |

| Поколение Z | 12% |

| Подкасты | |

| Миллениалы | 14% |

| Поколение Z | 12% |

| Миллениалы | 12% |

| Поколение Z | 14% |

| Книги и журналы | |

| Миллениалы | 15% |

| Поколение Z | 9% |

| Газеты | |

| Миллениалы | 11% |

| Поколение Z | 5% |

| Другое | |

| Миллениалы | 3% |

| Поколение Z | 2% |

Что может помешать

Они совсем обнаглели. Согласно оценкам компании, она делает решения для рынка, совокупный объем которого составляет 37 млрд долларов. При этом доля самой Appian на этом рынке невелика — всего 0,81%. Капитализация у компании — 10,94 млрд долларов, а это 30% рынка. И при этом компания убыточная. В общем, акции Appian имеют все основания для того, чтобы их трясло, как пьяного матроса в штормовую погоду. Также ненормально большая относительно веса бизнеса капитализация компании может воспрепятствовать ее покупке кем-то крупнее.

«Отбоя не было, борьба продолжается». У компании полно конкурентов, предлагающих аналогичные решения в разных сферах. В их числе Microsoft, Salesforce.com, ServiceNow, Mendi, Pegasystems, IBM, Bizagi, Oracle и Nintex. Это вынуждает компанию бороться за клиентов, предлагая разорительные скидки, и оттягивает тот момент, когда Appian наконец станет прибыльным бизнесом.

Что в итоге

Берем акции сейчас по 154,79 $, а дальше есть два варианта действий:

- дождаться роста акций до 190 $ и продать. Учитывая хорошую динамику этого бизнеса и интерес инвесторов к сектору, это вполне достижимая цель в течение следующих 18 месяцев. К тому же такая цена сильно ниже исторических максимумов — 235 $ в январе 2021 года;

- прижать акции к сердцу и крепко держать их следующие 15 лет в горе и радости.

Вероятность покупки компании кем-то крупнее есть в обоих случаях, но, чем дольше срок держания акций, тем она выше.