Инвестидея: Arrow Electronics, потому что дефицит будет вечным

Сегодня у нас спекулятивная идея: взять акции перепродавца высокотехнологичной продукции Arrow Electronics (NYSE: ARW), дабы заработать на росте доходности его бизнеса.

Потенциал роста и срок действия: 16% за 14 месяцев; 9% годовых в течение 15 лет.

Почему акции могут вырасти: потому что чипы и электроника долго будут востребованными.

Как действуем: берем акции сейчас по 130,06 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Компания находит для клиентов нужные им компоненты и ПО — действует как перепродавец-посредник в сфере высокотехнологичного производства. В журнале публиковался обзор бизнеса компании, так что здесь повторяться не будем.

Три наиболее важных для сегодняшней идеи момента:

- Клиенты компании в массе своей машиностроительные, сборочные и проектировочные предприятия, а еще перекупщики.

- Почти треть продаж компании делается в странах Восточной Азии.

- Основные деньги компании дает полупроводниковая отрасль.

Аргументы в пользу компании

Пустые полки. В этом году на руку компании сыграли два тренда:

- Дефицит полупроводников: чипов гораздо меньше, чем нужно всем, и решения этой проблемы пока не видно.

- Проблемы многих промышленных предприятий со снабжением: нужные компоненты и сырье не всегда и не везде есть в достаточном количестве и они редко приходят вовремя.

В таких условиях услуги посредников типа Arrow крайне востребованны. Ситуация дефицита как чипов, так и высокотехнологичных компонентов скоро станет нормой ввиду постоянных коронакризисных нарушений. Поэтому Arrow сможет сохранить выросшие уровни выручки, маржинальности и прибыли — и, возможно, даже нарастить их.

Конечно, это гипотеза, но я думаю, что она достаточно обоснованна, если учесть контекст: пандемия и новые штаммы неизбежно будут приводить к нарушениям в снабжении и дальше.

Дивиденды — может быть. Компания не платит дивидендов, но, учитывая динамику в ее отрасли, вполне может их ввести. Например, Synnex планирует удвоить уже имеющиеся выплаты.

Принимая во внимание рост доходности ее бизнеса, Arrow вполне могла бы ввести дивиденды в размере, скажем, 6 $ на акцию в год — что давало бы доходность выше 4% годовых. Может быть, компания сделает это добровольно, а может быть, появится инвестор-активист, который принудит ее это сделать. Я считаю, что второй вариант наиболее вероятен.

Дешево. Компания стоит не очень дорого — капитализация у нее чуть меньше 9 млрд долларов, а мультипликаторы в целом не выглядят заоблачными: P / E около 10, P / S — 0,29. Это может привлечь в акции инвесторов, которые хотят «заработать на полупроводниках», но которых отпугивает заоблачный P / E компаний типа Nvidia.

Могут купить. Учитывая все вышеперечисленное и ажиотаж в сфере полупроводников, компанию вполне может купить какой-нибудь полупроводниковый гигант — с целью расширить и диверсифицировать свой бизнес за счет сектора услуг, не связанных непосредственно с проектированием, производством, сборкой самих чипов.

Зверства антимонопольных регуляторов не дают Nvidia купить Arm, и эта ситуация будет мешать Nvidia развивать наиболее маржинальные направления своего бизнеса. Она вполне может решить, что бизнес типа Arrow будет уместной инвестицией.

Хотя покупателем может оказаться кто угодно. Вполне вероятно, что им окажется частный фонд, который хочет свою долю в важном для современной цивилизации полупроводниковом бизнесе, но который побаивается инвестировать десятки миллиардов долларов в НИОКР и строительство заводов в более маржинальных отраслях.

Что может помешать

Сорок сортов чипов. Снабженческие проблемы перед производственными предприятиями сейчас стоят не так остро, как месяц назад. Это может быть сигналом, что переговорная позиция Arrow уже не так сильна, и, возможно, она перестанет ставить рекорды выручки и прибыли в течение нескольких ближайших кварталов.

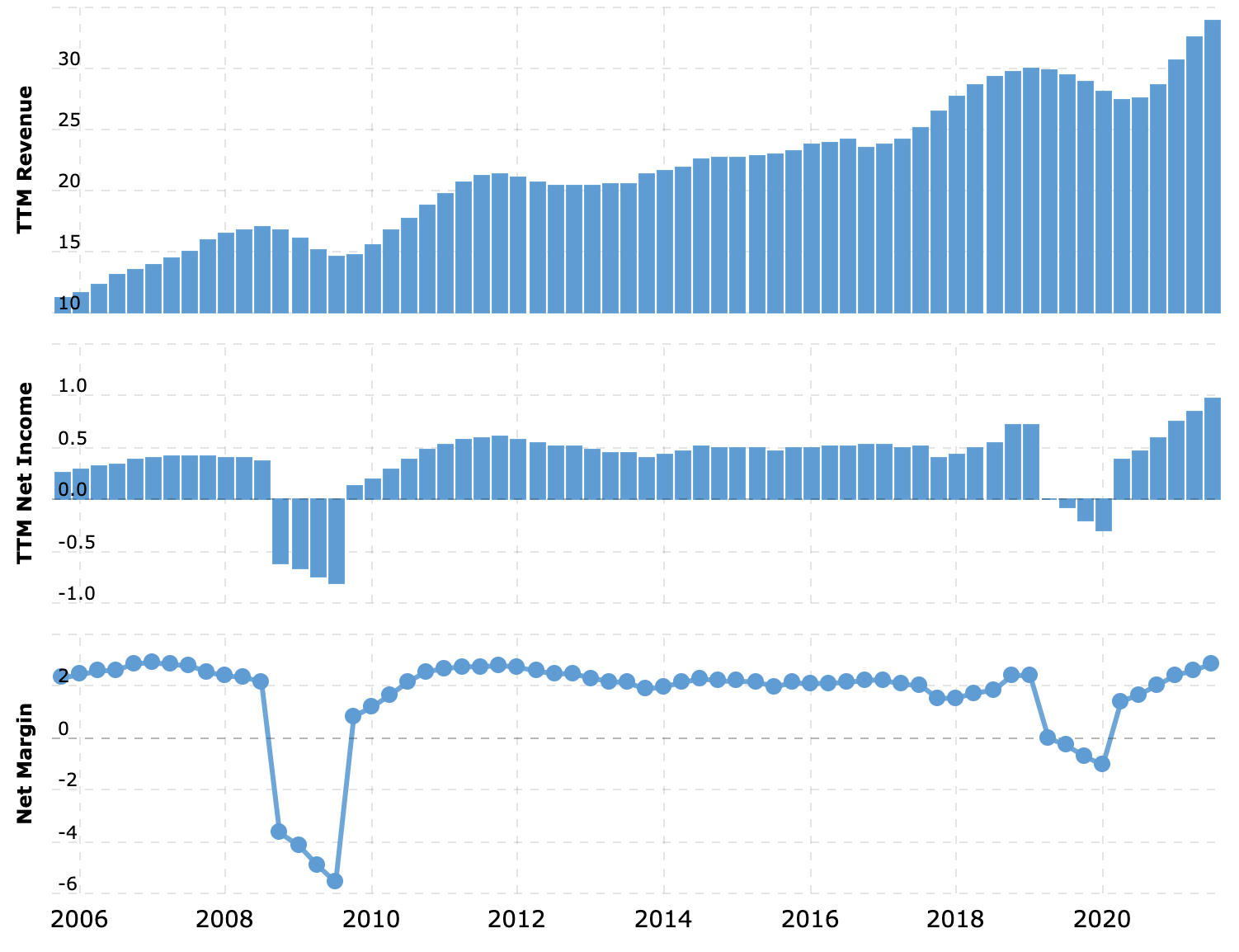

У нее очень маленькая итоговая маржа — чуть меньше 3% от выручки, — так что ее отчетность будет очень чувствительна к изменению динамики спроса со стороны клиентов.

Я не думаю, что это все испортит в долгосрочном плане. Все-таки фундаментальные предпосылки для вечного дефицита очень сильны. Но вот на дистанции полгода-год облегчение логистических проблем клиентов может негативно повлиять на прибыль Arrow.

Бывает и так. Логистические проблемы могут сказаться и на бизнесе самой Arrow не лучшим образом: в условиях дефицита она может не найти нужные товары в нужном количестве, ей также приходится терпеть рост расходов на логистику. Так ли это, мы узнаем в отчете компании, который выходит сегодня.

Багровый пик. Сейчас акции компании торгуются вблизи от ее исторических максимумов. Так что они могут сильно упасть, невзирая на сильный фундамент бизнеса, особенно если инвесторов разочарует сегодняшний отчет.

Китайская хромота. Учитывая настрой Вашингтона давить китайскую высокотехнологическую промышленность, следует опасаться возобновления торговой войны между США и КНР. Война может навредить бизнесу Arrow в Тихоокеанском регионе.

Не до дивидендов. У компании чуть больше 2 млрд долларов долгосрочного долга — и это помешает ей ввести дивиденды в достаточном объеме. Более того, я бы ожидал, что компания решит инвестировать полученные «сверхприбыли» в расширение бизнеса: это будет абсолютно правильным с точки зрения развития Arrow как предприятия. Но это будет мешать нашим краткосрочным целям спекулятивных инвесторов.

Что в итоге

Берем акции сейчас по 130,06 $. А дальше есть следующие варианты:

- ждем, когда акции вырастут до 150 $. Думаю, что это произойдет за следующие 14 месяцев;

- держим акции следующие 15 лет, пока компания становится гигантом высокотехнологичной перепродажи и, я надеюсь, вводит щедрые дивиденды.

Я в целом не вижу страшных фундаментальных проблем для этого бизнеса. Главных вопросов тут два.

Во-первых, насколько длинным и острым будет логистический кризис. Я думаю, что он не закончится до тех пор, пока не закончится пандемия, — может быть, не при нашей жизни. Но возможна сезонная «оттепель», которая может негативно влиять на отчетность Arrow. А может и не влиять: предприятия теперь стали пуганые и мотивированны закупаться впрок, а не «по мере надобности».

Во-вторых, насколько менеджмент Arrow предрасположен делиться деньгами с акционерами в форме дивидендов. Есть некоторая вероятность, что дивидендов в достаточном объеме тут не будет никогда, а деньги пойдут на развитие бизнеса и погашение долгов. Это не фатально, но все же дивиденды добавят акциям больше привлекательности.