Инвестидея: BASF, потому что немцы же

Сегодня у нас умеренно спекулятивная идея с консервативным налетом: взять акции немецкого гиганта химической промышленности BASF (ETR: BAS), чтобы заработать на промышленном подъеме в мире.

Потенциал роста и срок действия: 11,5% за 14 месяцев без учета дивидендов; 35% в течение 3 лет без учета дивидендов; 8% годовых в течение 15 лет с учетом дивидендов.

Почему акции могут вырасти: в Германии и мире промышленный подъем.

Как действуем: берем сейчас по 62,79 €.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Примечание: так как 2020 год нельзя считать нормальным, отрицательная или просто упавшая маржа многих сегментов компании по итогам 2020 не вполне отражает ситуацию внутри BASF. Поэтому рядом есть результат сегмента в «довоенном» 2019 году, чтобы увидеть полную картину.

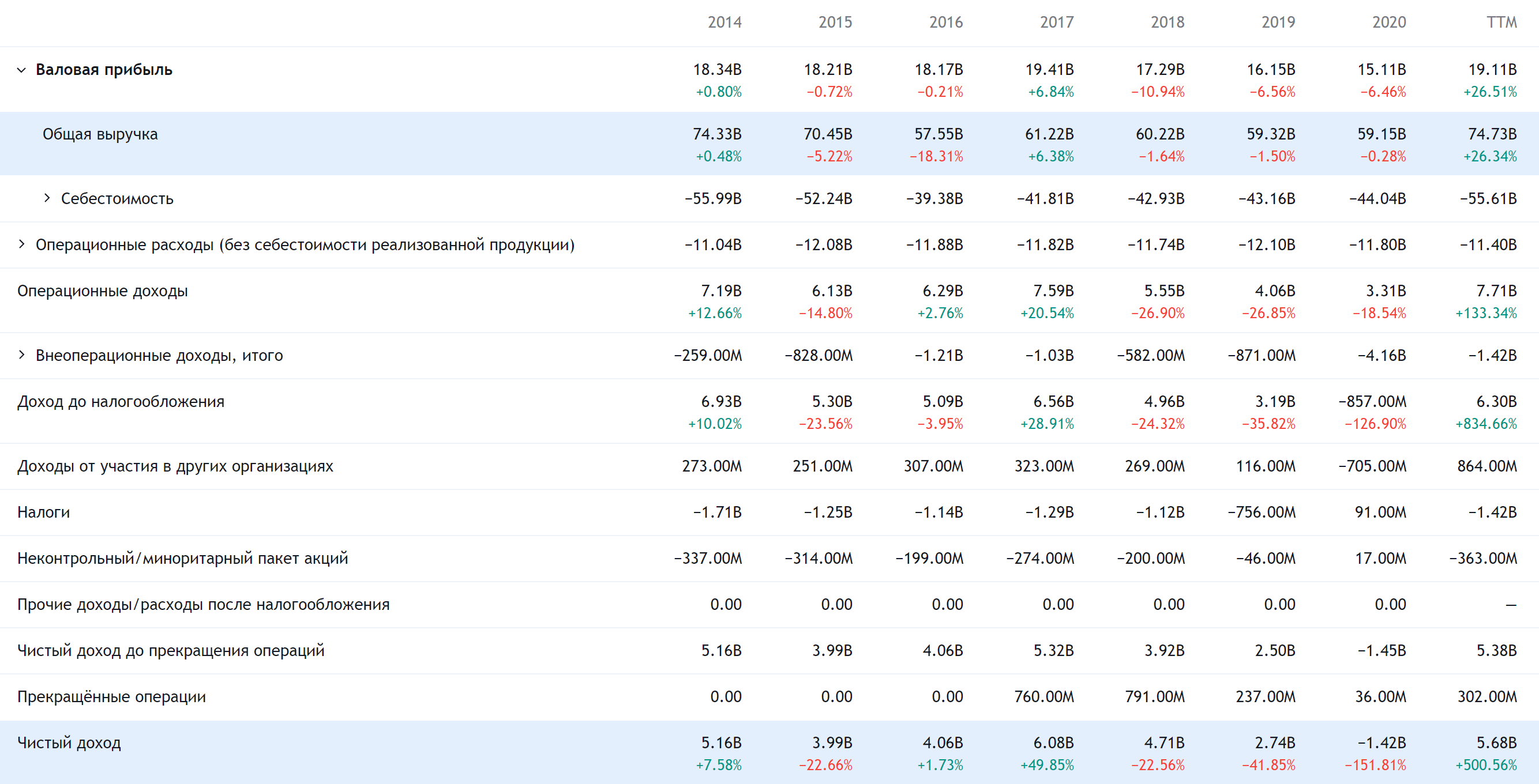

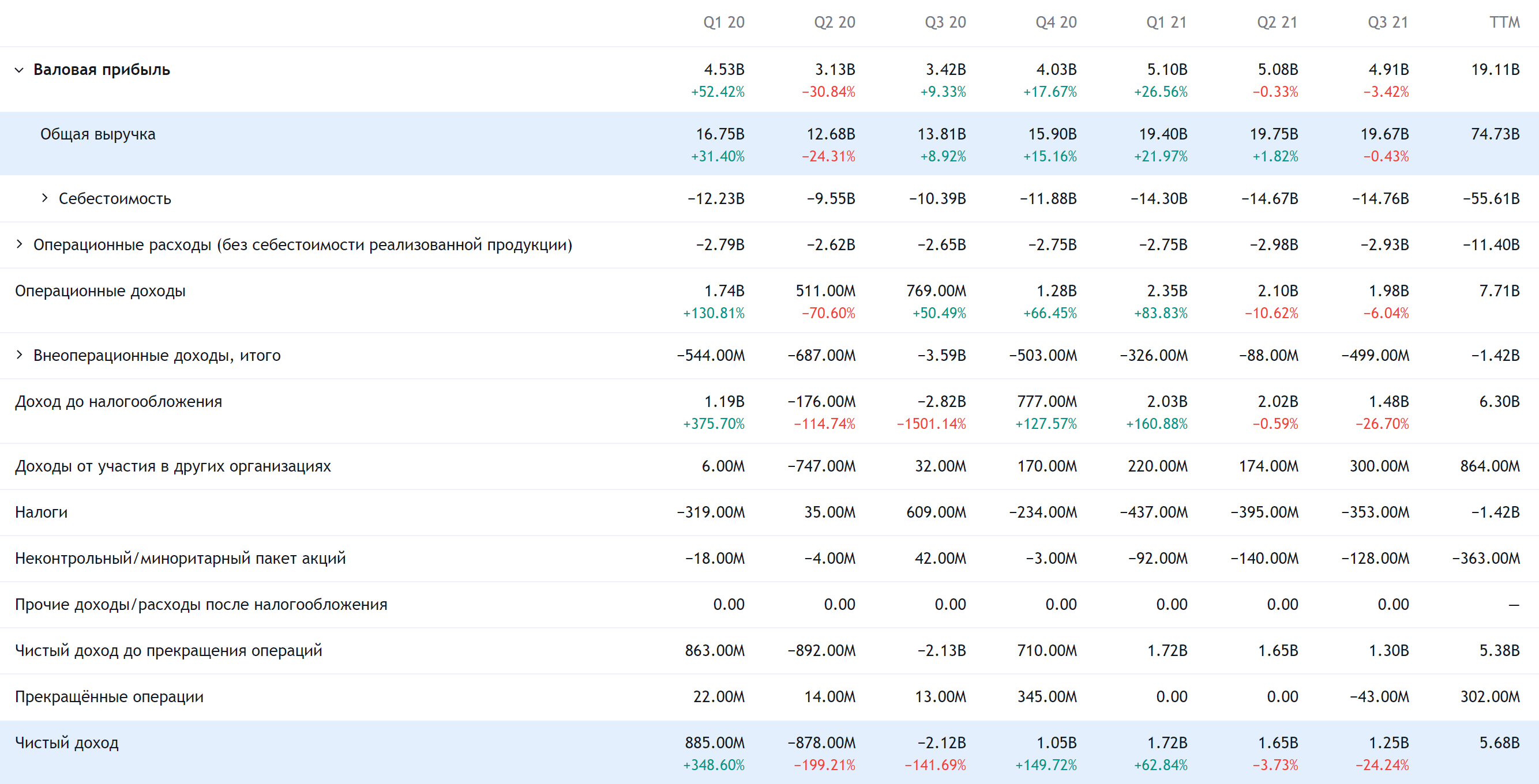

Согласно годовому отчету компании, выручка по сегментам разделяется так.

Химия — 14%. Это нефтехимическое сырье и прекурсоры для производства разного вида товаров: от покрытий до текстиля. Маржа доналоговой прибыли сегмента — минус 2,37% от его выручки, в 2019 — 6,52%. По видам товаров выручка сегмента делится так:

- Нефтехимические материалы — 67,22%.

- Прекурсоры — 32,78%.

Материалы — 18%. Это мономеры и другие химические материалы типа термопластика. Это товары, нужные для промышленных предприятий, например для автопрома. Маржа доналоговой прибыли сегмента — минус 1,01% от его выручки, в 2019 — 8,48%. По видам товаров выручка сегмента делится так:

- Полиуретаны, термопластикc и пена — 52,48%.

- Мономеры — 47,52%.

Промышленные решения — 13%. Это различные покрытия и химическая продукция как для промышленных предприятий, так и для производства потребительских товаров. Маржа доналоговой прибыли сегмента — 8,24% от его выручки, в 2019 — 10,59%. По видам товаров выручка сегмента делится так:

- Дисперсные системы и пигменты — 63,69%.

- Специализированные химические материалы, сделанные под нужды заказчика, — 36,31%.

Технологии покрытий — 28%. Катализаторы для химических реакций, а также специальные покрытия. Здесь основными потребителями продукции компании выступают промышленные предприятия. Маржа доналоговой прибыли сегмента — минус 3,52% от его выручки, в 2019 — 5,04%. По видам товаров выручка сегмента делится так:

- Катализаторы — 81,45%.

- Покрытия — 18,55%.

Технологии и уход за собой — 10%. Это решения для парфюмерии и косметики, а также пищепрома и фармацевтики. Маржа доналоговой прибыли сегмента — 11,43% от его выручки, в 2019 — 10,6%. По видам товаров выручка сегмента делится так:

- Товары для ухода — 66,27%. Не только косметика, но также и чистящие вещества.

- Питание и здоровье — 33,73%. Решения для придания вкуса и запаха в пищепроме и парфюмерии, а также в фармацевтической промышленности и топливном производстве.

Решения для сельского хозяйства — 13%. Это химические решения для выращивания сельскохозяйственных культур. Маржа доналоговой прибыли сегмента — 7,59% от его выручки, в 2019 — 11,87%. По видам товаров выручка сегмента делится так:

- Фунгициды — 29,59%.

- Гербициды — 32,16%.

- Инсектициды — 10,77%.

- Добавки для улучшения потенциала роста семян — 7,95%.

- Семена — 19,53%.

Другое — 4%. Непрофильные бизнесы компании: нефтегазовые активы и химические решения для воды и бумаги. Маржа доналоговой прибыли сегмента — минус 50,97% от его выручки, в 2019 году — минус 17,87%.

Выручка компании по странам и регионам:

- Европа — 41%.

- Северная Америка — 28%.

- Азиатско-Тихоокеанский регион — 25%.

- Африка, Южная Америка и Ближний Восток — 6%.

На Германию приходится 17,3% всей выручки компании — информации по другим странам нет.

Распределение рабочих по странам и регионам:

- Европа — 62,4%. В Германии находится 47,1% всей рабочей силы компании.

- Азиатско-Тихоокеанский регион — 16,1%.

- Северная Америка — 15,4%.

- Страны Африки, Южной Америки и Ближнего Востока — 6,1%.

Аргументы в пользу компании

Как Covestro, только больше. На прошлой неделе у нас была инвестидея по похожей немецкой компании Covestro. Здесь предпосылки такие же: промышленный рост в Европе и мире. И даже больше: BASF еще задействована в сельском хозяйстве, где можно ожидать большой активности из-за дефицита продовольствия и роста цен на продукты питания.

Структура выручки компании достаточно диверсифицирована, так что у BASF, как говорят англичане, «палец в каждом пироге». Это плюс в наше время, когда инвесторы ищут стабильности.

Дребеденды. Компания платит 3,3 € дивидендов на акцию в год, что дает примерно 5,25% годовых. Это много даже по американским меркам — а уж по немецким просто сказка. Я думаю, что в акции компании должны набежать сторонники идеи того, что «деньги должны работать».

ESG. Как и Covestro, BASF публикует очень подробные разборы ESG-метрик в своей отчетности. И в отличие от Covestro цифры BASF не выглядят притянутыми за уши: например, количество выбросов в 2020 у BASF выросло — это может использоваться как аргумент экоинвесторов против компании. Но в то же время честность BASF может сыграть и положительную роль: меньше рисков разоблачений компании с последующей травлей.

Дешево. У компании P / E — 10,26, а P / S — 0,76. Это очень дешево, особенно учитывая дивидендную привлекательность этих акций.

Что может помешать

Такие уж времена. У BASF бизнес по всему миру. И это значит, что проблемы со стоимостью сырья и логистики, например в США и странах еврозоны, будут проблемой для компании и могут очень негативно отразиться на ее отчетности.

Причем эффект этот может быть непрямым: например, нехватка полупроводников вынуждает автопроизводителей останавливать заводы, что снижает спрос на соответствующие товары BASF. Ну и не будем забывать о росте цен на газ в Европе, что наверняка наихудшим образом отразится на отчетности компании.

Дребеденды. На дивиденды у компании уходит примерно 3 млрд евро в год — почти 52% от ее прибыли за минувшие 12 месяцев. Но вот 2020 год компания закончила в минус, и дивиденды платились в убыток BASF — и не факт, что история с карантином не повторится.

В то же время у компании очень много задолженностей: 25,166 млрд евро несрочных и 20,322 млрд срочных долгов, которые нужно погасить в течение года. Денег в ее распоряжении не так много: 2,899 млрд на счетах и 12,291 млрд задолженностей контрагентов.

И хотя BASF может «наскрести по сусекам» нужную сумму на закрытие срочных обязательств и дивидендов, риски снижения прибыльности бизнеса из-за роста расходов и нового карантина могут привести к урезанию дивидендов.

Еще компания может порезать дивиденды ради инвестирования в развитие бизнеса. В любом случае снижение выплат очень плохо отразится на котировках в среднесрочной перспективе, ведь идея в значительной степени основана на дивидендном факторе: от урезания выплат акции упадут.

Стабильность. Диверсификация бизнеса компании в практическом плане может означать, что рост доходов в одном сегменте может уравновесить падение в другом. Иными словами, мощного роста финансовых показателей тут ждать не стоит.

Стоит недешево. В абсолютных цифрах BASF стоит очень дорого: ее капитализация составляет примерно 57,76 млрд евро. Это не грех, но такая стоимость сильно нивелирует эффект от возможной накачки этих акций немецкими розничными инвесторами.

Что в итоге

Можно взять акции сейчас по 62,79 €. А дальше есть три варианта:

- ждать возвращения акций к 70 €, которые за них просили в ноябре 2019 года. Думаю, этого уровня мы достигнем за следующие 14 месяцев;

- ждать роста до 85 €. Учитывая гигантскую дивидендную доходность компании, это не сильно нагло. Думаю, этого уровня мы достигнем за 3 года;

- держать акции 15 лет и получать дивиденды.