Инвестидея: Boise Cascade, потому что стройка не останавливается

Сегодня у нас очень спекулятивная идея: взять акции производителя стройматериалов Boise Cascade (NYSE: BCC), дабы заработать на строительном буме в США.

Потенциал роста и срок действия: 17% за 14 месяцев без учета дивидендов.

Почему акции могут вырасти: в США большой спрос на недвижимость и компания должна на этом заработать.

Как действуем: берем сейчас по 58,12 $.

Идею придумал наш читатель Alexey Vlasov в комментариях к разбору Home Depot, Lowe’s и Toll Brothers.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Boise Cascade делает и продает стройматериалы разной степени сложности из древесины. У компании есть довольно подробный отчет, но разбирать сегменты тут бессмысленно: уровень взаиморасчетов между двумя сегментами столь высок, что, по сути, это один и тот же сегмент.

Разбирать структуру продаж по видам досок и балок тоже смысла нет: их покупают одни и те же заказчики с одними и теми же целями. Клиенты компании — фирмы-застройщики. Работает она в основном в США, есть незначительная доля продаж в других странах, которая в отчете не указана.

Аргументы в пользу компании

Строительный бум. Главный и единственный аргумент в пользу компании — в США строительный бум, разбору которого мы посвятили вот этот эпичный материал.

Размеры. У компании небольшая капитализация — 2,21 млрд долларов — и небольшой P / E — 7,11. Думаю, что с учетом ажиотажа вокруг спроса на недвижимость в США в акции может набиться достаточно инвесторов, считающих, что это «перспективная тема». Малая капитализация облегчит задачу розничным инвесторам, которые могут запросто накачать котировки до нужного нам уровня за небольшой срок.

Что может помешать

Цены на стройматериалы. Обратная сторона бума — высокая стоимость древесного сырья. Это может негативно повлиять на отчетность компании.

Бум и boost. Цены на жилье в США выросли слишком сильно, и потому многие потенциальные покупатели могут отказаться от покупки домов. Это может негативно повлиять на динамику заказов Boise.

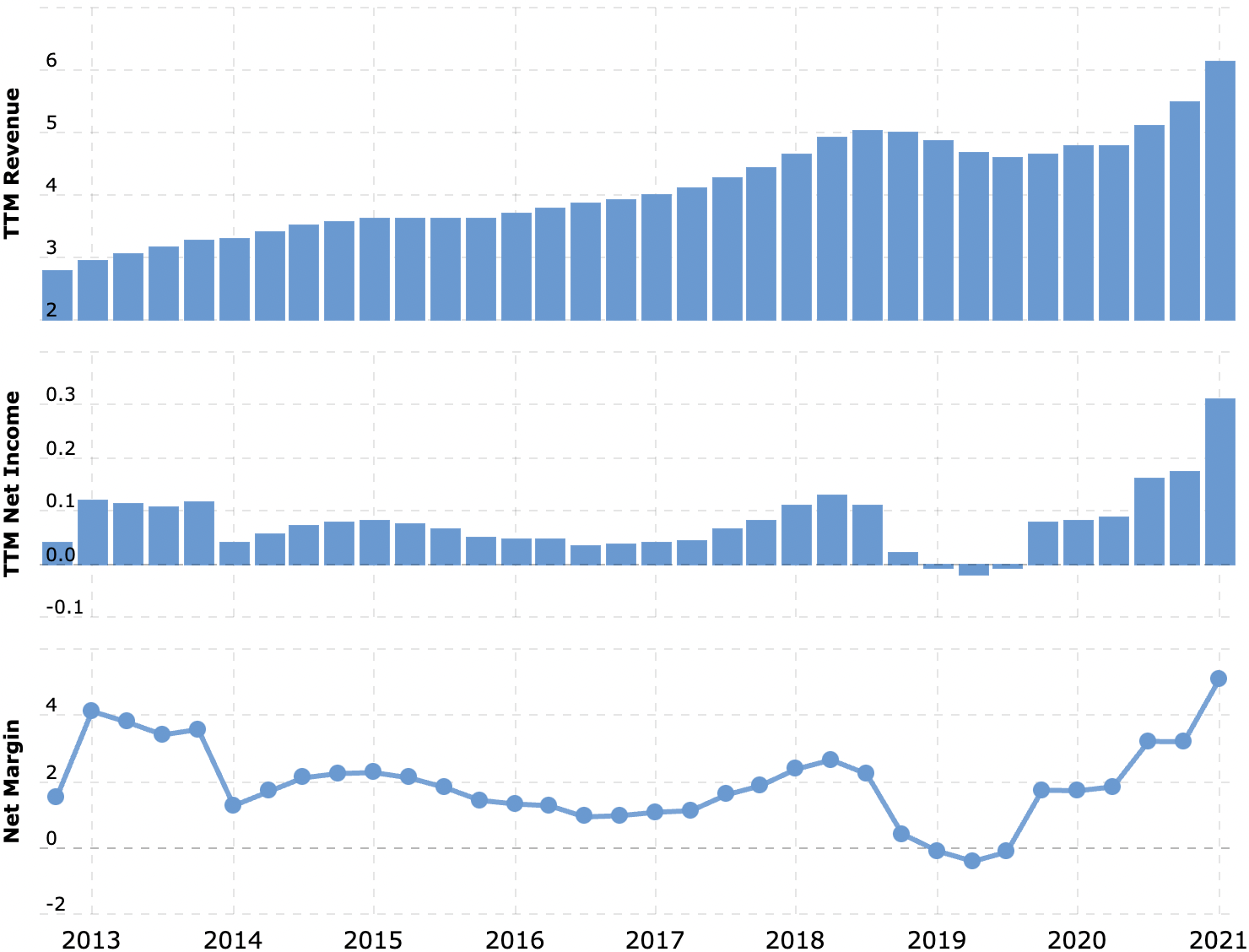

Выплаты. Компания платит 40 центов дивидендов на акцию в год. Еще компания выплатит специальные разовые дивиденды — 2 $ на акцию этим летом, что с нынешней ценой акций 58,12 $ дает 0,68% годовых. На обычные дивиденды у компании уходит примерно 17,76 млн долларов в год. В принципе, это немного — меньше 6% от прибыли компании за последние 12 месяцев.

Бухгалтерия компании выглядит пристойно: 1,283 млрд задолженностей, из которых 696,514 млн нужно погасить в течение года. Денег в распоряжении компании тоже достаточно: 456,982 млн на счетах и 552 млн задолженностей контрагентов. Но все же следует иметь в виду теоретическую угрозу урезания дивидендов, от чего акции могут упасть. Впрочем, я сомневаюсь в том, что менеджмент компании пойдет на это в ближайшем будущем: раз они одобрили специальные разовые крупные выплаты, на которые уйдет чуть меньше 100 млн, то, наверное, с деньгами все хорошо.

Что в итоге

Берем акции сейчас по 58,12 $. После этого, учитывая все позитивные моменты, думаю, что в течение 14 месяцев мы сможем их продать по 68,1 $ за штуку.