Инвестидея: Booz Allen Hamilton потому что война может быть актуальна

Сегодня у нас очень спекулятивная идея: взять акции консалтинговой компании Booz Allen Hamilton (NYSE: BAH), чтобы заработать на ожидаемом росте заказов.

Потенциал роста и срок действия: 20% за 2 года без учета дивидендов; 10% в год на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: потому что услуги компании станут востребованными, если начнутся военные действия.

Как действуем: берем акции сейчас по 91,36 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания занимается консалтингом и управлением в технической сфере. Согласно годовому отчету, BAH занимается следующими видами деятельности:

- Непосредственно консультирование. Оптимизация управления и разработки решений своих клиентов.

- Аналитика. Программное обеспечение и услуги для автоматизации, сбора и анализа данных и исследований в определенных сферах.

- Цифровые решения. Разработка и предоставление программного обеспечения для решения задач клиентов.

- Проектирование. Создание и обслуживание оборудования.

- Киберподразделение. Комплекс программного обеспечения и услуг виртуальной безопасности.

К сожалению, разбивки по видам выручки в отчете нет. Есть лишь указание самых крупных контрактов, но конкретики там немного: 96% выручки компании приходится на правительство США и только 4% — на коммерческие предприятия.

Практически вся выручка делается в США, но тут нужно понимать, что продажи другим государствам, проходящие через Минобороны США, учитываются как продажи американскому правительству.

Аргументы в пользу компании

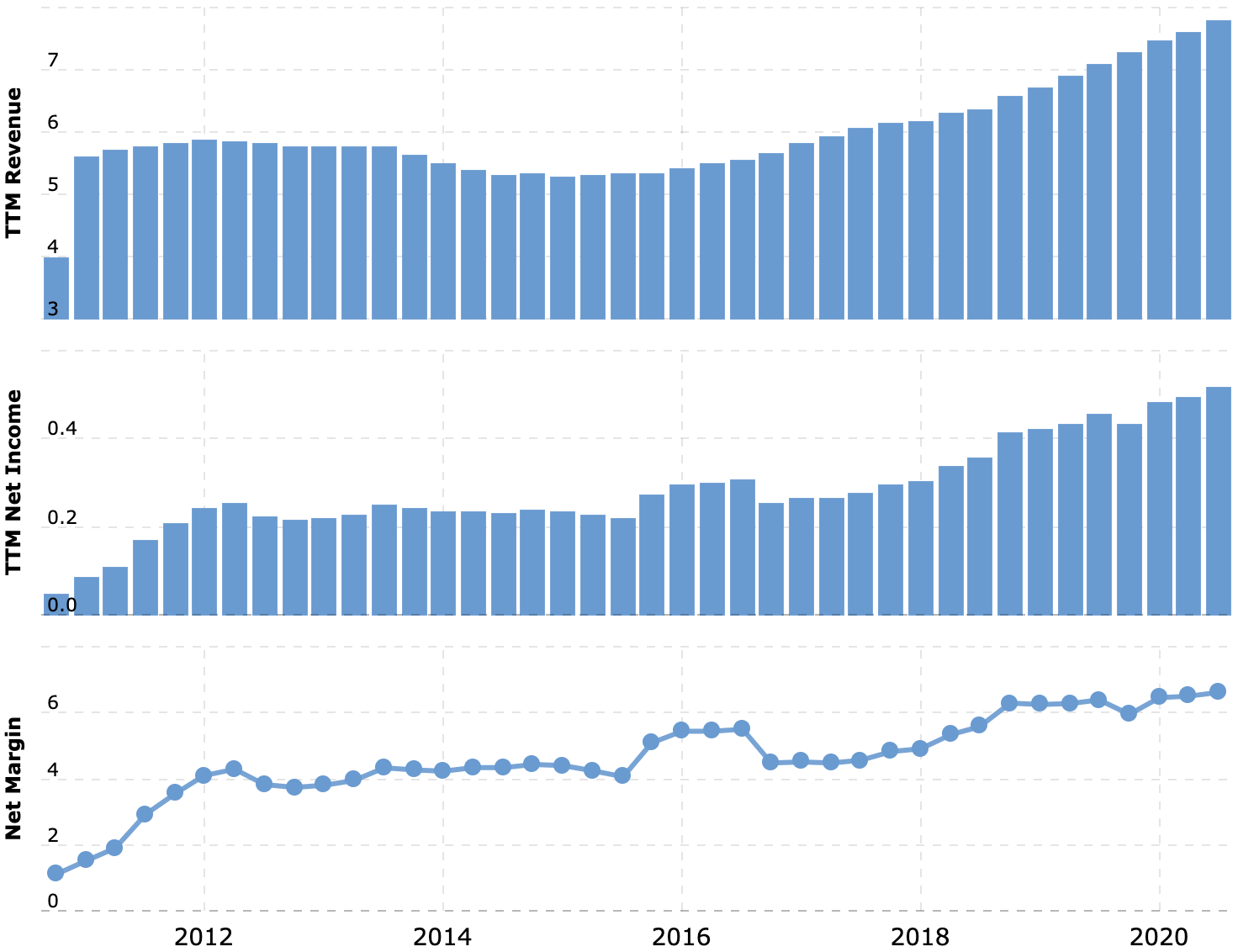

Надежность. BAH — это крупный, стабильный бизнес с приемлемым P / E 24,85. Поэтому ее акции выглядят привлекательно на общем фоне, когда весь рынок выглядит перекупленным и страдает от падения доходов.

В 2020 BAH была одной из немногих компаний, у которых выросли и выручка, и прибыль, — это плюсы от работы на государство. Есть вероятность, что акции вырастут за счет притока инвесторов, ищущих стабильности, благо капитализация у компании невелика — всего лишь 12,6 млрд долларов. А это значит, что накачать акции BAH толпе консервативных инвесторов будет довольно легко.

Воинственность. Согласно годовому отчету, 47% выручки компании приходится на военные ведомства, а еще 22% дают контракты с разведслужбами. Самый крупный заказчик — Корпус морской пехоты, который дает 13% выручки. Это позволяет считать BAH военной компанией.

В 2021 году риск того, что правительство порежет расходы на оборону, существенно уменьшился. Военные внесли свою лепту в изоляцию-травлю Трампа и саботировали его приказы в прошлом, например вывод войск из Сирии. Так что, может быть, нынешнее правительство пощадит их за «верность линии партии».

Следует учитывать, что BAH занимается технологическими вопросами, а не производством боеприпасов. Поэтому высока вероятность, что спрос на услуги компании будет расти и дальше. Особую актуальность это приобретает из-за роста числа кибератак в 2020: здесь BAH могут перепасть жирные контракты. Кибербезопасность — это очень перспективный сектор, как вы помните по идее с Proofpoint.

Гражданские ведомства, которые сейчас приносят 27% выручки, скорее всего, будут тратиться на услуги BAH больше. Пандемия, волна политического насилия в США и опыт построения «цифрового ГУЛАГа» в РФ и КНР однозначно навели американские власти на мысль о том, что нужно перевести в «цифру» все функции и регулирование для эффективного контроля населения. К слову, сотрудником BAH был Эдвард Сноуден.

Неплохой аналогией будет строительство хайвеев в США после Второй мировой: их строили, помимо прочего, и из соображений укрепления обороноспособности страны. Безопасность виртуальных активов и функций государства — это новый рубеж обороны.

Поэтому можно не опасаться урезания расходов на контракты именно с BAH.

Возможно, с новой администрацией сильно вырастут риски новой большой войны — очевидно, что «байдениты» настроены наносить добро и причинять справедливость и не заинтересованы в изоляционизме.

В новой войне или как минимум в режиме санкций акцент американцы будут делать на технологическом преимуществе перед оппонентами — что потребует участия компаний типа BAH, сведущих в сложных материях и с большим опытом внедрения высокотехнологичных решений.

Без посредников. Согласно годовому отчету, 92% выручки компания получила как главный подрядчик, что замечательно: у нее уже хорошая репутация в правительстве США и здесь она не зависит от милости более крупных предприятий. 29% сотрудников компании, включая 18 партнеров, — бывшие военнослужащие, что точно помогает BAH в получении контрактов.

Что может помешать

«Это не ваша заслуга, а наша недоработка». Риски снижения трат на оборону всегда есть — новости об этом обрушат котировки всех оборонных компаний.

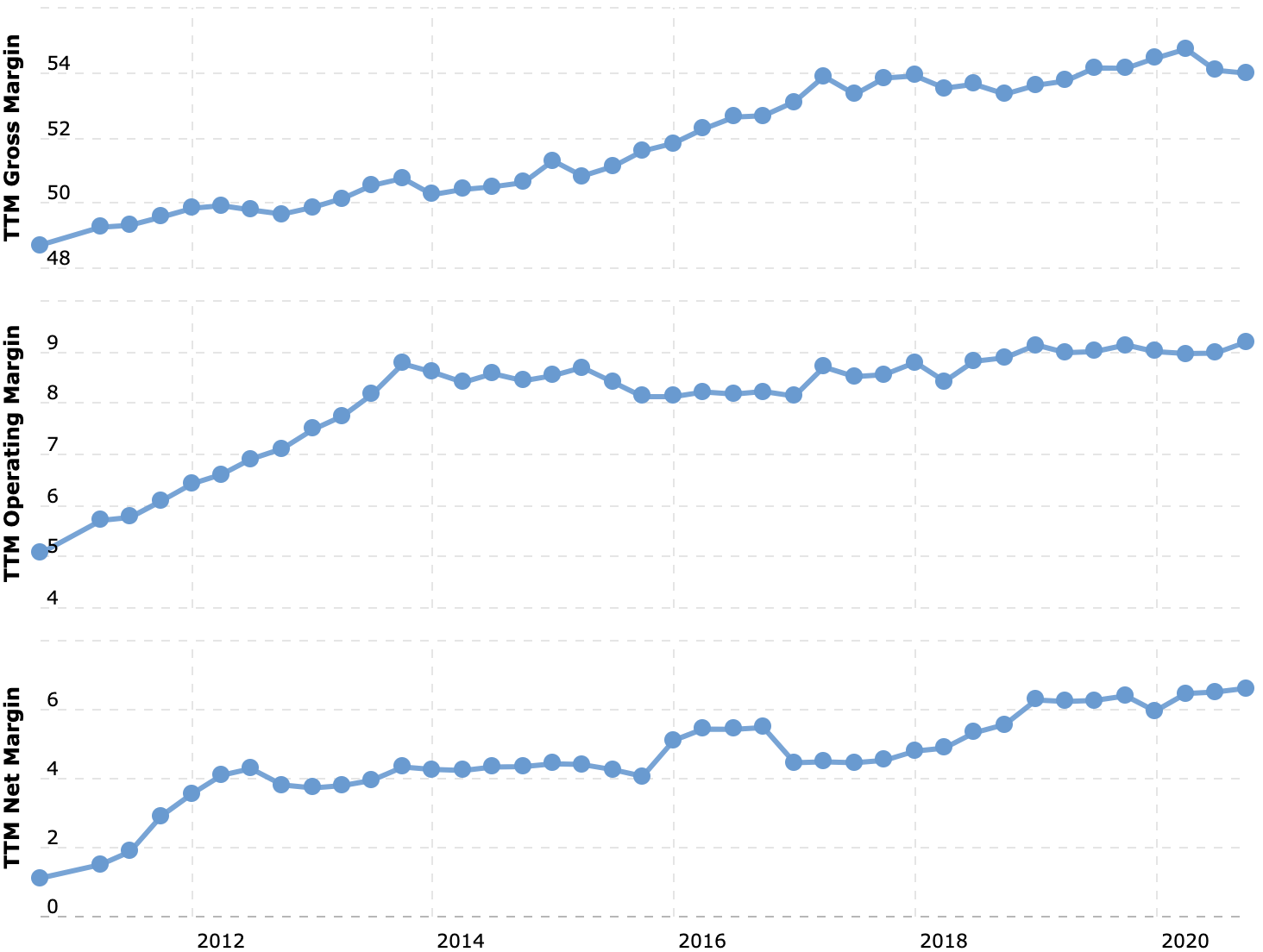

Другой проблемой может стать аудит затрат военных ведомств на уровне «а зачем вам такая дорогая система?». У BAH огромная валовая маржа — 54% от выручки, и это может вызвать вопросы. Кандидатом от Байдена на пост начальника ЦРУ стал гражданский профессиональный дипломат Уильям Бернс. Такой назначенец не из силовых структур вполне может начать аудит разных контрактов, который может очень плохо закончиться. Нужно быть готовыми и к такому повороту.

Деньги у них, видите ли, «должны работать». Компания платит 1,24 $ дивидендов на акцию в год, что с текущей ценой 91,36 $ дает невероятные 1,35% годовых. Деньги это не настолько хорошие, чтобы привлечь толпу дивидендных инвесторов. На выплаты уходит примерно 173,672 млн долларов в год — это около трети годовой прибыли компании.

Согласно последнему отчету компании, у нее задолженностей на 4,312 млрд долларов, из которых 1,4 млрд нужно закрыть в течение года. В распоряжении компании есть примерно 2,472 млрд, так что денег, по идее, должно хватить на все. Но все же следует быть готовыми к тому, что компания порежет дивиденды, и тогда акции упадут.

Что в итоге

Берем акции сейчас по 91,36 $, а дальше есть 2 варианта:

- дождаться, когда они будут стоить 110 $. Этот вариант вполне достижим в течение следующих нескольких лет даже без войны по мере роста объема заказов компании естественным путем;

- держать акции следующие 10 лет. Долгосрочная конъюнктура у компании выглядит достаточно позитивно. На более длинных промежутках вырастает вероятность большой войны. Эту тему мы очень подробно разбирали в наших обзорах New York Times, Alarm.com и Resideo.

Акции сейчас близки к своему историческому максимуму, и в случае коррекции их будет штормить, но фундамент этого бизнеса крепок и хорош, поэтому здесь можно рискнуть.

В любом случае следует держать в уме ситуацию с дивидендами. Периодически проверяйте сайт компании: не отменили ли или урезали выплаты. Может быть, у вас получится узнать об этих новостях раньше, чем их успеют отыграть на рынке США.

Ну и, конечно, желательно следить за новостями о военных тратах и бюджетном планировании и аудите в США вообще. Не факт, что даже в случае сокращения бюджета BAH сильно пострадает, но все же желательно быть в курсе событий.