Инвестидея: BorgWarner, потому что темнее всего перед рассветом

Сегодня у нас умеренно спекулятивная идея: взять акции производителя автокомплектующих BorgWarner (NYSE: BWA), дабы заработать на отскоке этих акций после недавнего падения.

Потенциал роста и срок действия: 14% в течение 14 месяцев без учета дивидендов.

Почему акции могут вырасти: бизнес компании держится молодцом в непростых обстоятельствах и потому акции должны отскочить после их недавнего падения.

Как действуем: берем акции по 46,5 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

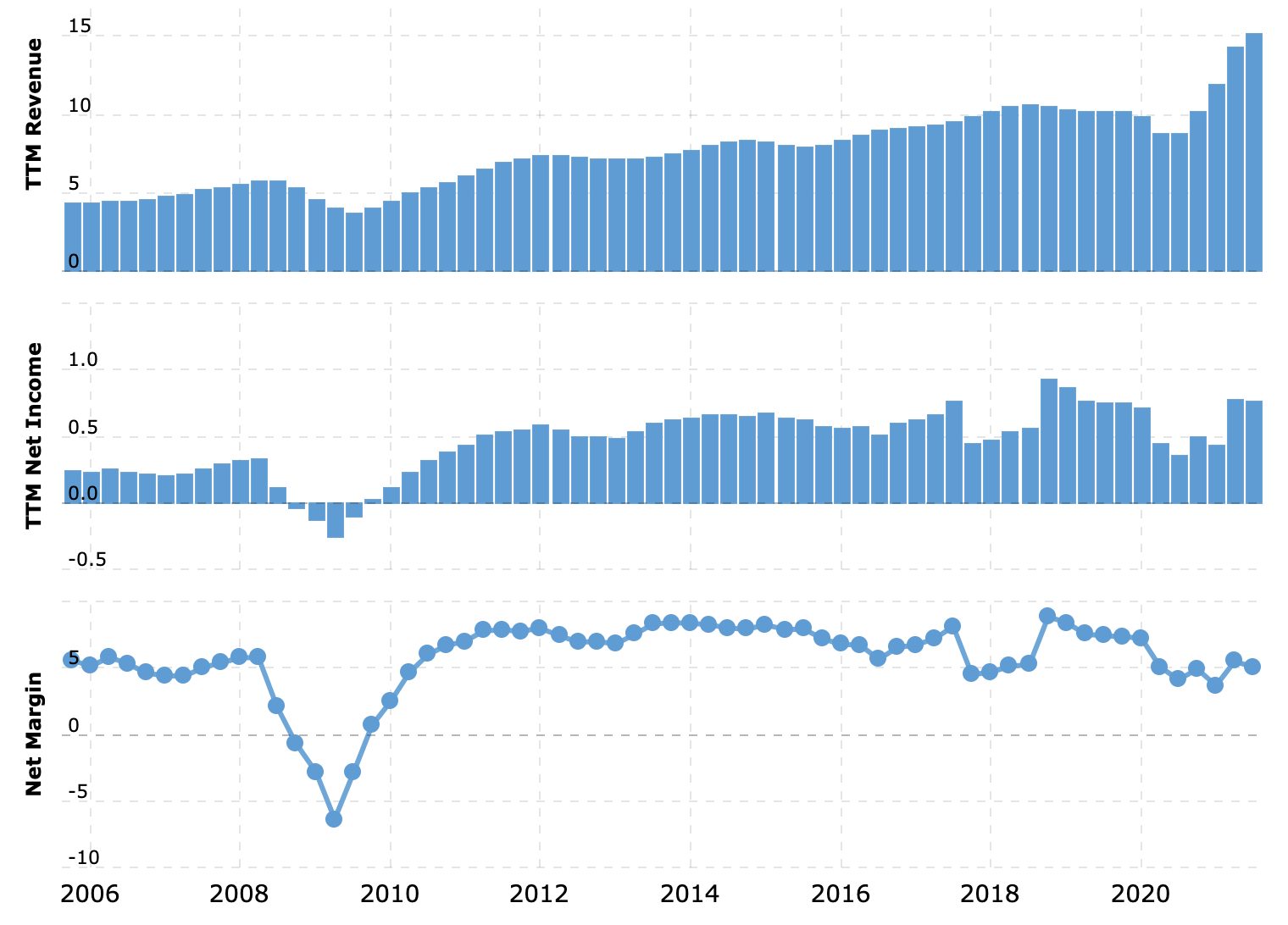

В Т—Ж уже был подробный обзор бизнеса компании, поэтому здесь поговорим только об уровне маржинальности разных сегментов.

Выручка компании по странам и регионам:

- США — 19,9%.

- Германия — 11,55%.

- Польша — 6,84%.

- Венгрия — 4,5%.

- Великобритания — 2,71%.

- Другие, неназванные страны Европы — 9,38%.

- Китай — 22,32%.

- Мексика — 10,18%.

- Южная Корея — 8%.

- Другие страны — 4,62%.

Маржинальность сегментов компании

| Выручка, процент от общего | Маржа скорректированной доналоговой прибыли, процент от выручки сегмента | |

|---|---|---|

| Управление воздухом | 55,07% | 13,4% |

| Электродвигатели и приводы | 38,76% | 9% |

| Впрыск топлива | 4,8% | 8,1% |

| Вторичный рынок | 1,79% | 11,3% |

Маржинальность сегментов компании

| Выручка, процент от общего | |

| Управление воздухом | 55,07% |

| Электродвигатели и приводы | 38,76% |

| Впрыск топлива | 4,8% |

| Вторичный рынок | 1,79% |

| Маржа скорректированной доналоговой прибыли, процент от выручки сегмента | |

| Управление воздухом | 13,4% |

| Электродвигатели и приводы | 9% |

| Впрыск топлива | 8,1% |

| Вторичный рынок | 11,3% |

Аргументы в пользу компании

Упало. С июня этого года акции компании подешевели с 54,45 до 46,5 $. Тому были свои причины, но мы можем надеяться на отскок.

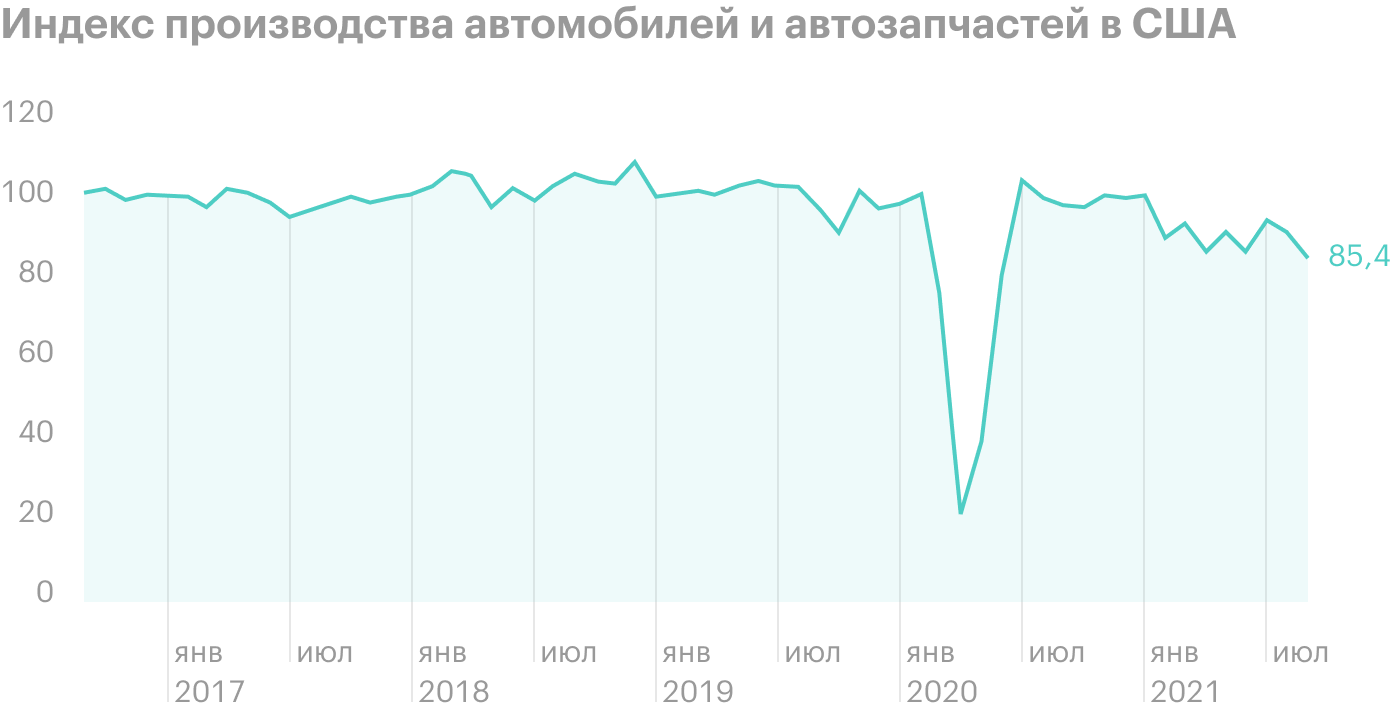

Die hard with a vengeance. На прошлой неделе у компании вышел отчет за 3 квартал 2021. Учитывая огромные проблемы автопрома по всему миру, связанные с нехваткой компонентов и логистикой, отчет у компании вышел очень даже достойный. Пусть производство автомобилей в США и упало, а расходы на сырье и труд терзают отчеты всех компаний, но BorgWarner в таких трудных условиях превзошла ожидания аналитиков.

Единственная проблема отчета была в том, что BorgWarner дала прогноз на этот год хуже ожиданий аналитиков. Но, во-первых, ожидания аналитики всегда берут с потолка и всерьез их воспринимать не стоит, а во-вторых, учитывая бравые результаты 3 квартала, я думаю, что в ближайшем будущем BorgWarner нас удивит и покажет результат лучше ожиданий. Ведь логистические затыки и дефицит компонентов не будут тянуться вечно. Это не гарантировано — всегда может стать еще хуже, — но вероятность этого высока. Производители сырья и электронных компонентов наращивают темпы производства, а логистические маршруты оптимизируются.

Думаю, через какое-то время инвесторы оценят устойчивость бизнеса BorgWarner и придут в ее акции, поскольку результат, достигнутый компанией в таких тяжелых условиях, свидетельствует о высоком уровне управления. Но пока на отчетность инвесторы не отреагировали, и акции топчутся на месте.

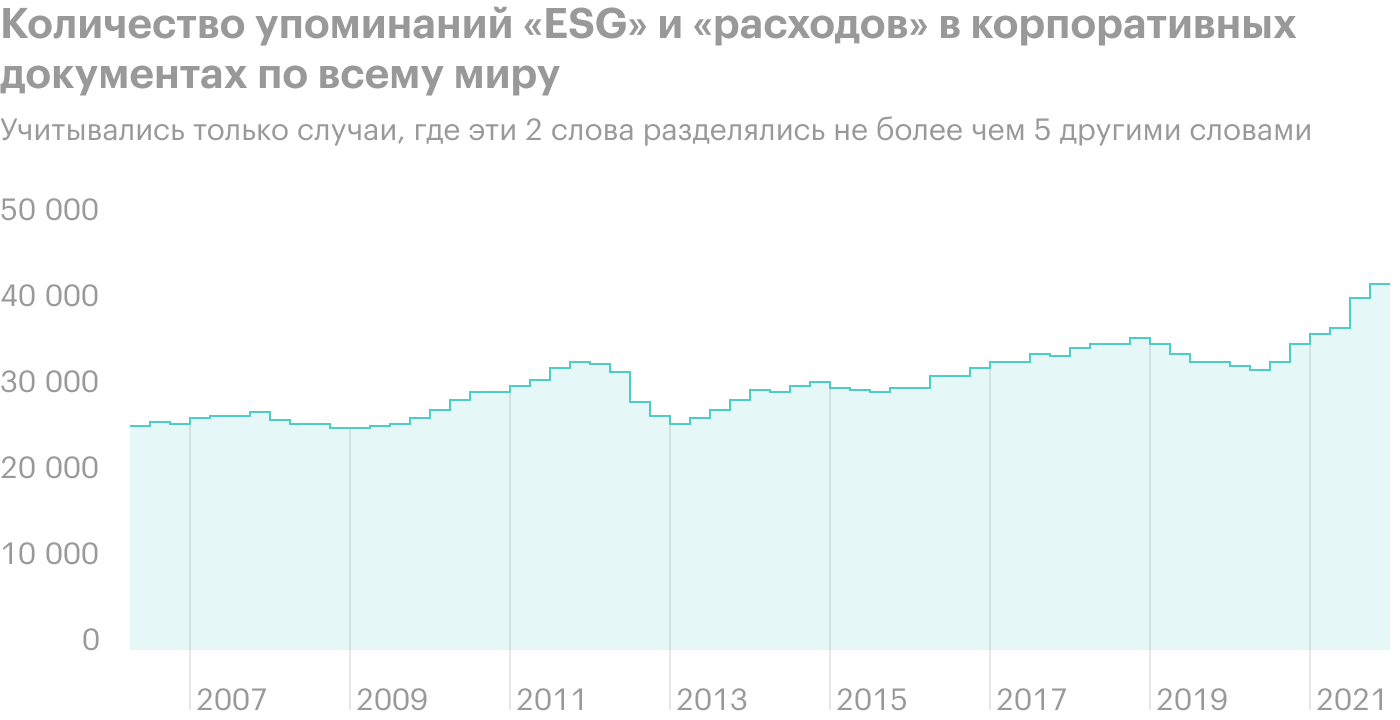

ESG. В обзоре отмечалось, что к 2030 году компания планирует нарастить долю продаж комплектующих в структуре своей выручки с менее чем 3 до 45%. Пока сложно сказать, насколько эти планы получится реализовать, но вообще расчеты компании, равно как и ее компетенции в этой области, позволяют надеяться на приток ESG-инвесторов в ее акции.

По оценкам компании, рынок соответствующих решений для электрокаров: системы нагрева, инверторы, моторы и прочее — составляет 11 млрд долларов, а доля BorgWarner на нем — около 5%. К 2025 году этот рынок вырастет до 38 млрд, а доля BorgWarner там уже будет составлять 15%. К 2030 году рынок достигнет уровня 76 млрд, а доля компании на нем будет составлять 30%.

С точки зрения рядового последователя культа Планетины BorgWarner выглядит как способ инвестировать в цепочку снабжения электрокаров и возможность поддержать эту отрасль. Логика тут простая: BorgWarner увидит финансовую выгоду от электрокаровой части бизнеса и будет развивать это направление. А если не увидит, то будет развивать медленнее, и хрупкая цепочка снабжения производителей электрокаров начнет разваливаться, поскольку производители этих комплектующих будут требовать поощрения своего перехода на экологичный бизнес.

Последний отчет Tesla — это пример такого вот чуда. В условиях, когда у всех автопроизводителей падают продажи из-за логистических проблем и недостатка компонентов, Tesla, изначально более уязвимая перед указанными проблемами из-за высокого уровня требований к сложной электронной начинке по сравнению с обычными авто, более-менее уложилась в план. А все потому, что ее поставщики отдавали приоритет производству и своевременной отгрузке именно электрокаровых запчастей — что они явно делали в надежде на накачку своих акций или иные бонусы от ESG-лобби. Ведь с экономической точки зрения электрокаровое автомобилестроение несостоятельно — значит, поставщиками запчастей двигали определенные соображения.

У некоторых производителей автокомплектующих типа Cummins «экологичная» часть бизнеса выглядит как транспарант для инвесторов из ESG: «Смотрите, мы тут тоже об экологии думаем!» Но в случае BorgWarner переход на электрокары, похоже, и вправду считается важнейшей частью стратегии корпоративного развития. Ну или BorgWarner успешно притворяется, что это так.

В целом фактор ESG-инвестирования тут очень важен. Сейчас оно достигло той точки развития, когда инвесторам и директорам стало понятно, что «переход на устойчивое, экологичное развитие» будет очень затратным и будет сильно портить отчетность. Вопрос в том, как это минимизировать, чтобы основная масса инвесторов не начала брыкаться и требовать возврата к политике «до Греты Тунберг», когда компании зарабатывали деньги, а не занимались спасением природы. Один из путей — это накачивать котировки «экологически верных» компаний и облегчать им получение займов.

С учетом всего вышесказанного BorgWarner перепадет и того и другого, поскольку в ESG-повестке важнейшее место занимает сюжет о переходе грязных бизнесов к экологичному развитию. Так что у BorgWarner тут есть все шансы стать одной из любимых акций ESG-лобби.

Что может помешать

Концентрация. Согласно годовому отчету компании, 13% ее выручки приходится на Ford, а еще 11% — на Volkswagen. Вряд ли можно ожидать, что крупные клиенты будут выкручивать BorgWarner руки: они сейчас не в том положении. Но их неприятности — это неприятности для BorgWarner.

В условиях дефицита рабочей силы в США можно готовиться к новостям о забастовках рабочих на заводах Ford и Volkswagen. Сейчас в США работники много бастуют, чувствуя усиление своей переговорной позиции. Так что чаша сия может не миновать указанные компании, что, в свою очередь, негативно повлияет на продажи BorgWarner.

География. Компания ведет дела по всему миру. В США расположено только 20,4% ее активов, а остальное разбросано по разным странам — так что BorgWarner очень зависима от ситуации с логистикой. И ситуация эта очень плохая. Есть некоторая вероятность, что все станет еще хуже в следующем квартале.

Стоимость сырья и труда тоже будет оказывать негативное влияние на маржу компании — реальность может нас неприятно удивить.

Структура выручки по регионам, млн долларов

| Выручка | Доля в общей выручке | |

|---|---|---|

| Северная Америка | 3057 | 30,07% |

| Европа | 3559 | 35,01% |

| Азия | 3411 | 33,56% |

| Другие | 138 | 1,36% |

| Итого | 10 165 | 100,00% |

Структура выручки по регионам, млн долларов

| Северная Америка | |

| Выручка | 3057 |

| Доля в общей выручке | 30,07% |

| Европа | |

| Выручка | 3559 |

| Доля в общей выручке | 35,01% |

| Азия | |

| Выручка | 3411 |

| Доля в общей выручке | 33,56% |

| Другие | |

| Выручка | 138 |

| Доля в общей выручке | 1,36% |

Бухгалтерия. Компания платит 0,68 $ дивидендов на акцию в год — что дает примерно 1,46% годовых. На это у нее уходит 163,2 млн долларов в год — примерно 21,19% от ее прибыли за минувшие 12 месяцев. Не думаю, что ради этих несметных богатств в акции прибежит множество инвесторов. А вот проблемы могут быть.

У компании 9,471 млрд долларов задолженностей, из которых 3,637 млрд нужно погасить в течение года. Денег в распоряжении компании должно хватить на самые срочные долги и дивиденды: 1,507 млрд на счетах плюс 2,89 млрд задолженностей контрагентов.

Но если удар по маржинальности BorgWarner окажется сильнее, чем мы надеемся, то дивиденды могут и порезать. Впрочем, учитывая невысокую дивидендную доходность, не думаю, что в случае урезания выплат котировки ждет ниспровержение в ад.

Что в итоге

Берем акции сейчас по 46,5 $. Думаю, что с учетом всех описанных позитивных моментов мы можем ждать роста котировок до 53,1 $ в течение следующих 14 месяцев.