Инвестидея: CarGurus, потому что новые колеса

Сегодня у нас очень спекулятивная идея: взять акции автомобильного ресурса CarGurus (NASDAQ: CARG), чтобы заработать на цифровизации автомобильного рынка США.

Потенциал роста и срок действия: 23% за 20 месяцев или 10% годовых в течение 10 лет.

Почему акции могут вырасти: компания работает в перспективном направлении.

Как действуем: берем акции сейчас по 32,45 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

CarGurus — онлайн-площадка, на которой пользователи могут искать новые или б/у автомобили на продажу и сравнивать цены. Согласно годовому отчету, у компании есть два источника выручки.

Подписка на пользование площадкой — 89% выручки. Автодилеры здесь платят компании за разные опции при выставлении платных объявлений. Эти объявления в разы лучше бесплатных, потому видно, за что компания берет деньги. А еще CarGurus продает дилерам право на использование своего программного обеспечения.

В ПО компании входят:

Реклама и другое — 11% выручки. Может показаться, что это пересекается с рекламой в сфере объявлений, но конкретно здесь компания продает рекламу не дилерам, а автопроизводителям и рекламным агентствам, которые работают в автомобильной отрасли.

94,24% выручки приходится на США, остальное — на другие, неназванные страны. Из отчета можно понять, что это Канада и Англия, операции в других странах компания свернула в 2020 году.

Аргументы в пользу компании

Огромный рынок. Рынок б/у машин в США — это 841 млрд долларов в год. Новые машины — это еще 636 млрд долларов. В обзоре Cars.com мы писали, что онлайн-продажи авто в США составляют лишь 1% от рынка.

Автомобильный рынок в США крайне фрагментирован. Там очень много дилеров, и итоговая маржа в среднем по рынку постоянно падает: с 2013 по 2019 она упала с 2,8% от выручки до 2,3%. У самого крупного дилера на рынке б/у машин 1,8% от рынка, согласно подсчетам компании Carvana.

Автодилеры будут куда активнее продвигаться в онлайне, стараясь получить преимущество перед конкурентами. Пандемия привела к буму продаж машин в онлайне: количество людей, готовых купить машину онлайн, с февраля по ноябрь 2020 выросло с 35 до 60%.

Это создает позитивную конъюнктуру для CarGurus: в сегменте автопродаж много работы по выводу продаж в онлайн, тут есть куда расти. Компания активно развивается в направлении продаж машин, а не только в направлении работы в качестве площадки. Недавно CarGurus стала мажоритарным акционером стартапа для оптовой торговли б/у машинами CarOffer.

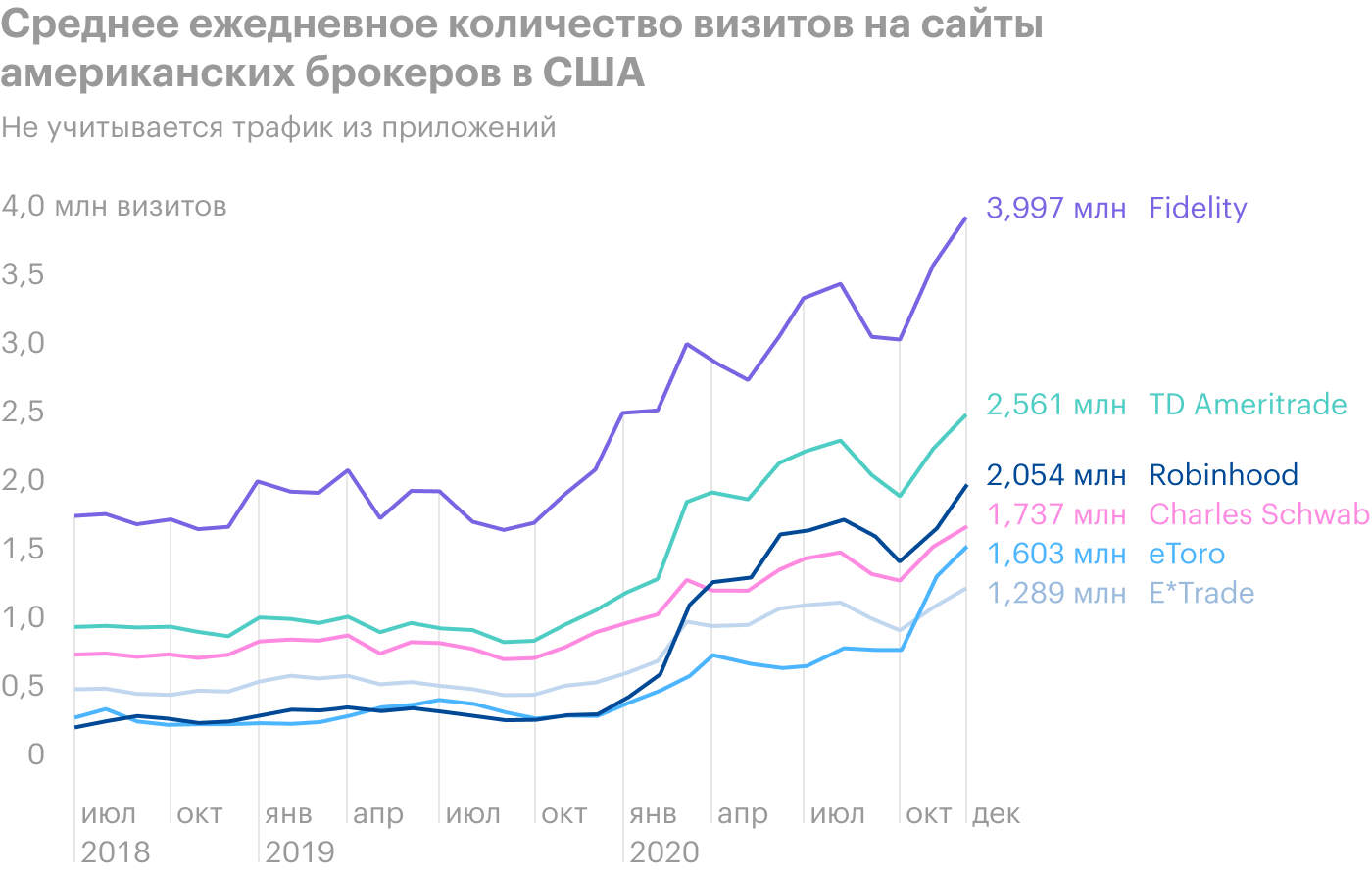

Небольшой размер — это плюс. У CarGurus не очень большая капитализация — около 3,67 млрд долларов. Учитывая, что компания работает в перспективном и интересном сегменте цифровизации авторынка, можно ожидать, что на эти акции налетит толпа розничных инвесторов, которые смогут накачать их. Трафик у многих брокеров в США вырос в 2020 году в несколько раз и продолжает расти — так что CarGurus перепадет внимания от активности трудящихся на бирже.

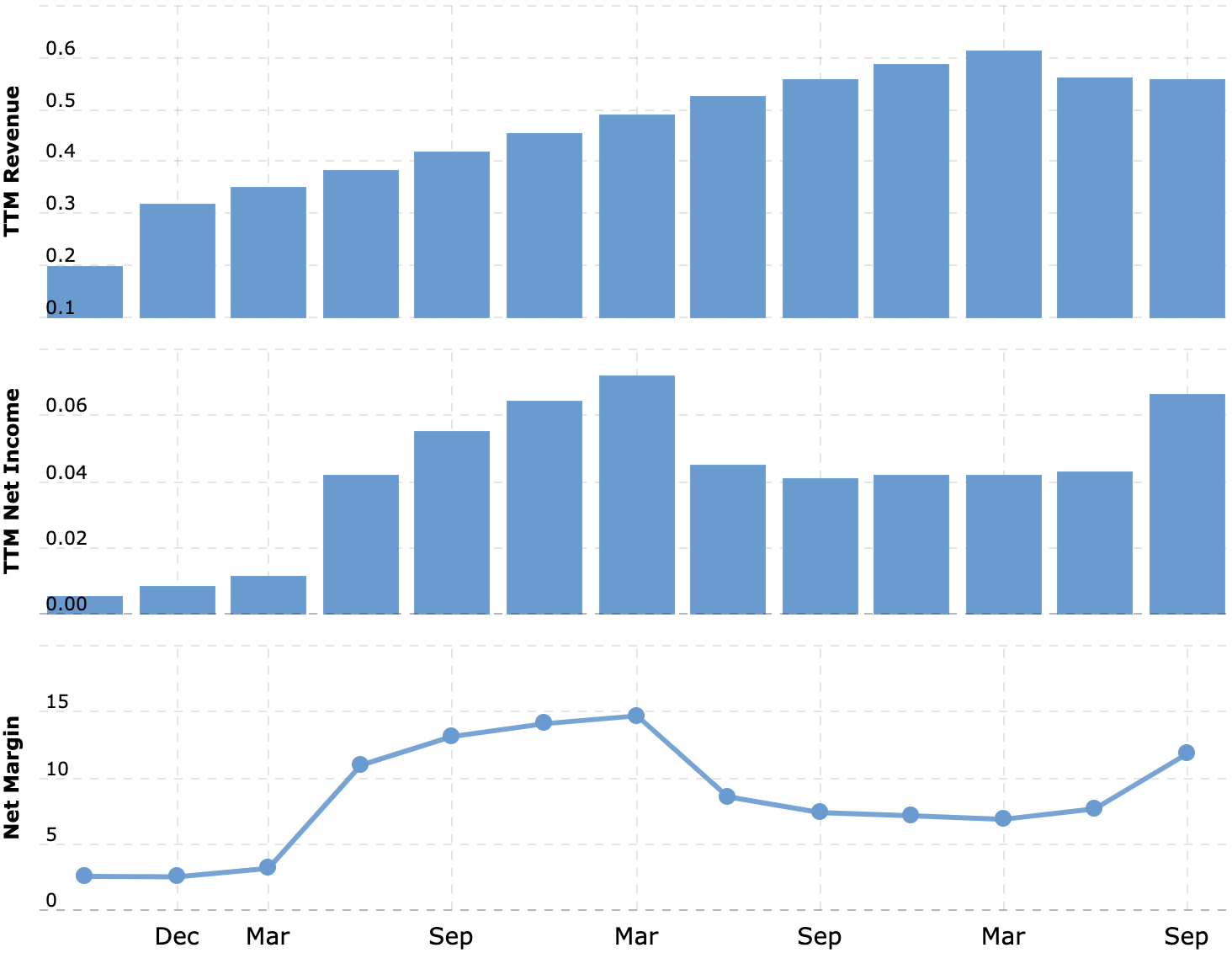

Интересная покупка не только для нас. Компания не только перспективная, но и прибыльная. У нее хорошая итоговая маржа — выше 10% от выручки, — и ей есть куда расти. Возможно, компанию купит какой-нибудь крупный традиционный автодилер типа Group 1 Automotive в рамках стратегии расширения собственных онлайн-продаж, от чего акции CarGurus вырастут. Покупателем может стать кто угодно — совсем не обязательно, что им окажется традиционный автодилер.

CarGurus — это не простой бизнес «купи-продай» — это очень интересное ПО и инструмент сбора драгоценных данных о продажах. Относительно высокий P / E компании в 56,31 здесь уравновешивается ценностью ее технологических компетенций, которые могут пригодиться покупателю.

В теории этот бизнес вполне может купить Amazon, благо бизнес CarGurus маржинальнее основного розничного бизнеса компании Джеффа Безоса.

Выручка разных отраслей в миллиардах долларов

| Б/у автомобили | 841 |

| Продовольствие | 683 |

| Новые автомобили | 636 |

| Ремонт дома | 385 |

| Уход за собой | 359 |

| Текстиль | 267 |

| Мебель | 118 |

Выручка разных отраслей в миллиардах долларов

| Б/у автомобили | 841 |

| Продовольствие | 683 |

| Новые автомобили | 636 |

| Ремонт дома | 385 |

| Уход за собой | 359 |

| Текстиль | 267 |

| Мебель | 118 |

Итоговая маржа среднестатистической автодилерской компании в процентах

| 2013 | 2,8% |

| 2014 | 2,8% |

| 2015 | 2,8% |

| 2016 | 2,6% |

| 2017 | 2,5% |

| 2018 | 2,3% |

| 2019 | 2,3% |

Итоговая маржа среднестатистической автодилерской компании в процентах

| 2013 | 2,8% |

| 2014 | 2,8% |

| 2015 | 2,8% |

| 2016 | 2,6% |

| 2017 | 2,5% |

| 2018 | 2,3% |

| 2019 | 2,3% |

Сколько потребителей позитивно отнеслись к покупке машины онлайн

| До пандемии | 35% |

| Апрель | 61% |

| Июнь | 60% |

| Ноябрь | 60% |

Сколько потребителей позитивно отнеслись к покупке машины онлайн

| До пандемии | 35% |

| Апрель | 61% |

| Июнь | 60% |

| Ноябрь | 60% |

Что может помешать

В 2020 году из-за пандемии у CarGurus упала выручка, в том числе и потому, что компания снизила стоимость своих услуг для автодилеров. Сами дилеры снизили расходы на продвижение своей продукции онлайн — это тоже ударило по доходам CarGurus.

Все это не фатально, ведь компания сильно увеличила свою прибыль благодаря сокращению расходов на международное расширение. Но, принимая во внимание высокий P / E компании, весьма велика вероятность, что акции будет «штормить»: инвесторы очень чувствительны к падению выручки.

Сейчас акции стоят гораздо дешевле, чем в сентябре 2018, — тогда они стоили 55,6 $. Инвесторов разочаровали темпы роста выручки и прибыли, которые оказались не такими стремительными, как они надеялись.

Негативные тенденции 2020 года могут усилиться в 2021 году, поскольку, согласно данным компании, многие потребители стали откладывать покупку машины из-за неясности в личных финансах. Здесь вряд ли будет что-то страшнее сезонного спада, но нужно быть готовым, что акции придется держать долго.

Что в итоге

Акции можно взять сейчас за 32,45 $ и можно будет ожидать, что в течение следующих 20 месяцев ситуация на автомобильном рынке в США устаканится и компания сможет нарастить выручку и прибыль. Тогда можно будет продать эти акции за 40 $ — столько они стоили еще в феврале 2019. Или можно держать акции следующие 10 лет в ожидании более значительного роста.

Вариант с покупкой компании кем-то крупнее возможен в обоих случаях, но такая вероятность сильно увеличивается в случае наиболее продолжительного срока инвестирования.

В любом случае здесь необходимо понимать, что это инвестиция в стартап, акции которого может сильно трясти и который может не оправдать возложенных на него ожиданий. Хотя этот стартап уже показал работоспособность своей бизнес-модели: бизнес CarGurus прибылен. Долгов у компании немного, денег на счетах достаточно, чтобы закрыть их все. Тут можно рискнуть.