Инвестидея: Chegg, потому что пары никто не отменял

Сегодня у нас очень долгосрочная идея: взять акции компании Chegg, работающей в сфере онлайн-образования, ввиду роста спроса на такие услуги.

Потенциал роста: 15% в год на протяжении многих лет.

Срок действия: до 10 лет.

Почему акции могут вырасти: компания будет пить кровь из несчастных студентов, которым тяжело учиться.

Как действуем: берем акции сейчас или ждем данные по зачислению в американские вузы.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Chegg — это платформа для онлайн-обучения. В основном она предоставляет услуги в США.

Согласно годовому отчету, выручка разделяется на две части:

- Услуги — 80,8% выручки. Сюда входят: подписка для студентов с ответами на сложные вопросы по разным предметам, проверка качества работ, онлайн-репетиторы, сервис по обучению математике, курсы по ИТ и другие услуги.

- Обязательные материалы — 19,2% выручки. Это учебники и сопроводительные материалы, и в этом сегменте Chegg в основном зарабатывает, сдавая учебники в аренду. Это востребовано, так как учебники в США могут стоить 250—300 $ за штуку.

Аргументы в пользу компании

Дополнение, а не противоречие. Хотя котировки Chegg улетели в стратосферу на волне интереса к дистанционному обучению, компания не конкурент вузам. Chegg не заменяет традиционные вузы, а дополняет их: почти все услуги так или иначе завязаны на студентов, уже обучающихся в университете.

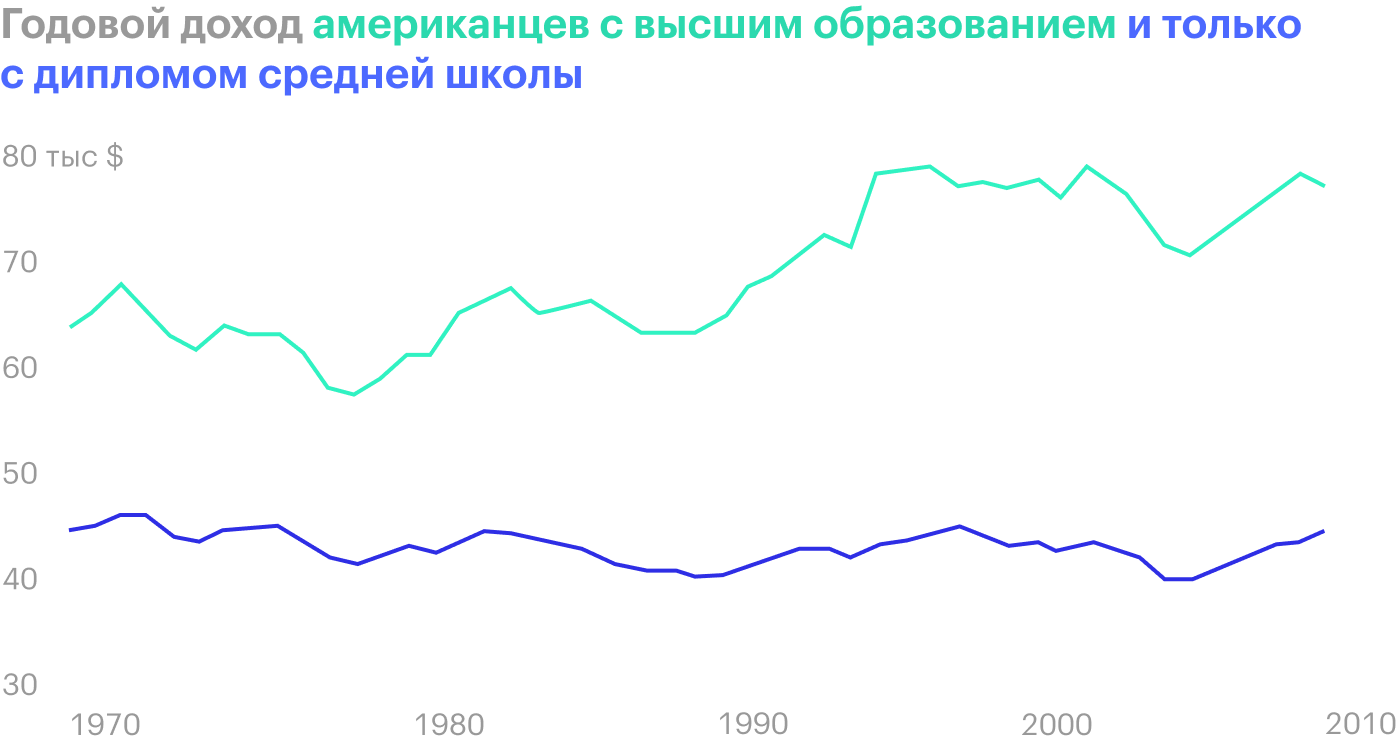

В США отсутствие у человека высшего образования само по себе не считается чем-то ужасным, но его наличие хорошо коррелирует с более высоким уровнем дохода. Кроме того, в 2007—2019 годах количество работодателей, требующих наличия высшего образования у кандидатов на вакансии, увеличилось на 60% по сравнению с докризисными временами. Это значит, что спрос на высшее образование не исчезнет, — как и спрос на сервисы, помогающие его получать.

Chegg органично дополняет стандартную модель обучения. При этом компания работает онлайн, что удобно для современной молодежи. Я считаю, что американцы и в дальнейшем будут тратиться на высшее образование, в том числе оплачивая услуги Chegg.

Конкурентов почти нет. Есть компании, предлагающие часть подобного набора функций. Это, например, Varsity Tutors (репетиторы) и Course Hero (ресурсы для учебы). Но Chegg выгодно отличается тем, что на ее платформе есть все: репетиторы, консультации с экспертами, учебники и многое другое.

Я бы не боялся того, что Chegg пострадает из-за конкуренции.

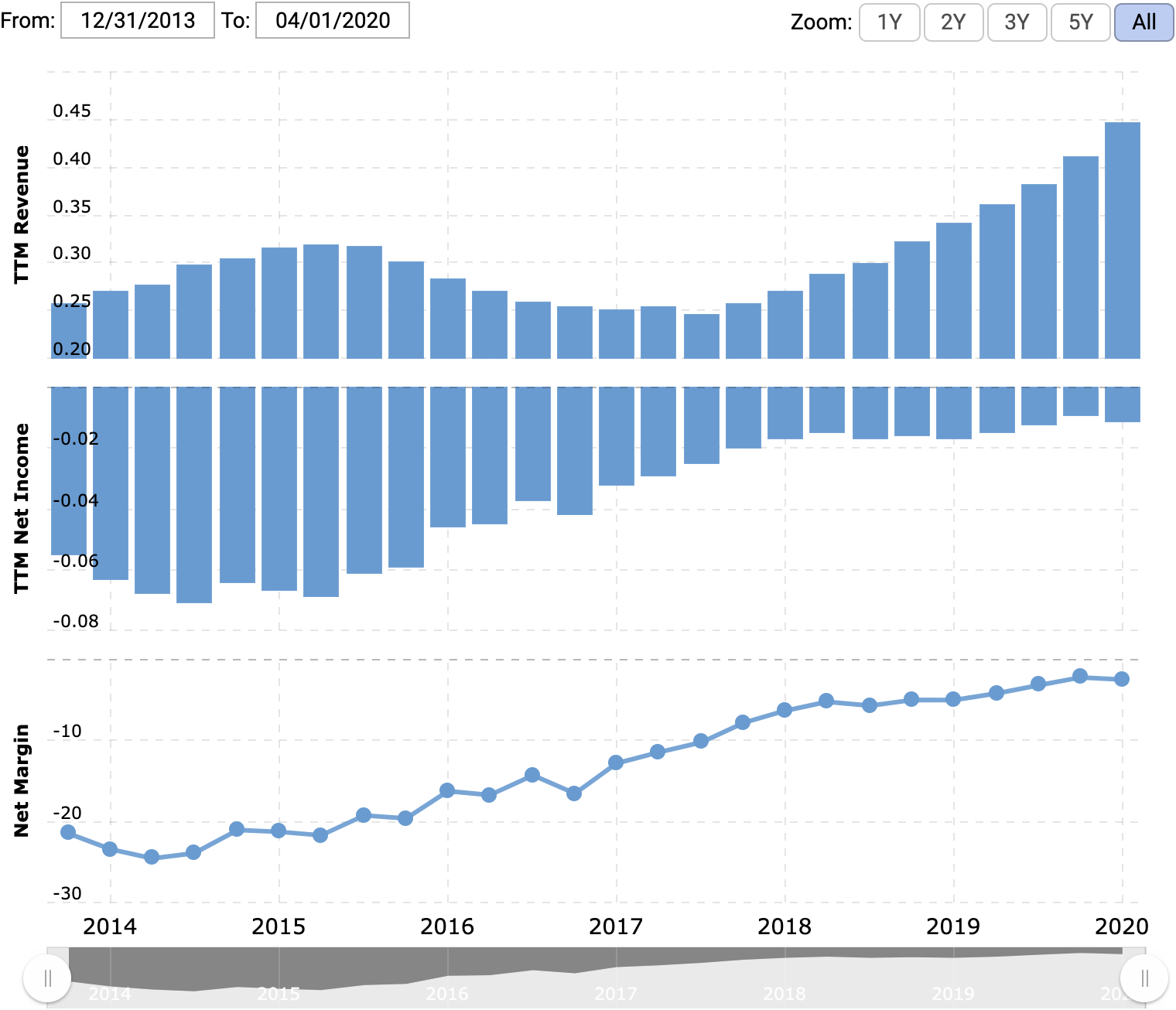

Убыточный стартап на пути исправления. Chegg — это убыточная компания, как и многие перспективные стартапы. Но ее выручка в последние годы растет, а убытки снижаются. Кажется, прибыль не за горами, а там, возможно, какой-нибудь крупный игрок решит купить компанию.

Что может помешать

Экзистенциальная проблема высшего образования. Chegg будет процветать, пока американская молодежь будет готова платить за высшее образование. Но, если захотеть, можно самостоятельно изучить многие предметы благодаря доступу в интернет. Возможно, вместо того чтобы влезать в долги за обучение, американцы решат учиться самостоятельно.

На это можно возразить, что работодателям важен диплом. Это так, но выбирать работодателю в итоге придется из того, что надо компании и присутствует на рынке труда, а не из того, что хочется. Во многих случаях работодателям важны навыки, а не диплом как таковой.

Такая ситуация, например, уже сложилась в ИТ, где вузы не успевают готовить нужных специалистов в срок. Компаниям приходится придерживать свои пожелания касательно дипломов, лишь бы кандидат умел делать то, что надо. При этом в некоторых сферах, например в медицине, без диплома работать не получится.

Если в США наберется достаточное количество тех, кто не захочет получать высшее образование, это может плохо повлиять на выручку Chegg: бизнес-модель компании предполагает обучение ее клиентов в вузах. Это очень гипотетический риск, но раз мы ориентируемся на длинные дистанции, то стоит его учитывать.

Сезонный недорост. В США из-за коронавирусных неприятностей количество зачисленных студентов грозит сократиться в этом году на 20%. Это может повлечь за собой падение выручки Chegg во второй половине года.

При этом я бы не очень рассчитывал на серьезные успехи вузов в плане набора студентов онлайн. Обучение все равно стоит дорого, а основной аргумент в пользу университетов на Западе — возможность завести полезные связи — не работает, когда дело переходит в онлайн.

Что в итоге

Можно купить акции Chegg сейчас и держать много лет в надежде на стремительный рост выручки и выход на безубыточность. Это вариант для тех, кто не хочет следить за американскими новостями и хочет вложиться в стартап с перспективой высокой доходности.

Или можно подождать, когда американские вузы перестанут принимать заявки на поступление и вынесут решение о зачислении. Где-то в августе можно будет точно сказать, насколько хороший улов ждет американские вузы в этом году и, соответственно, насколько хорошо дела могут пойти у Chegg.

Если количество поступивших будет соответствовать показателям прошлого года, то все окажется хорошо и акции можно будет брать. А если нет, то лучше будет подождать следующего года. Ведь если в вузы зачислится мало студентов, то есть риск того, что Chegg недополучит выручки. Это грозит падением цены акций, что может быть неприятно, если вы их купили незадолго до этого.

В любом случае Chegg — это долгосрочная и довольно рискованная инвестиция. Несмотря на все перспективы, пока что это убыточный стартап, цена акций которого может сильно колебаться.