Инвестидея: Cognizant, потому что ИТ — большая кормушка

Сегодня у нас спекулятивная идея: взять акции фирмы ИТ-консалтинга Cognizant Technology Solutions (NASDAQ: CTSH), чтобы заработать на неминуемом росте доходов компании.

Потенциал роста и срок действия: 14% за 14 месяцев; 11% годовых в течение 15 лет.

Почему акции могут вырасти: айтишники привыкли жить на широкую ногу и это закончится не скоро.

Как действуем: берем акции по 77,01 $.

При создании материала использовались источники, недоступные пользователям из РФ.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

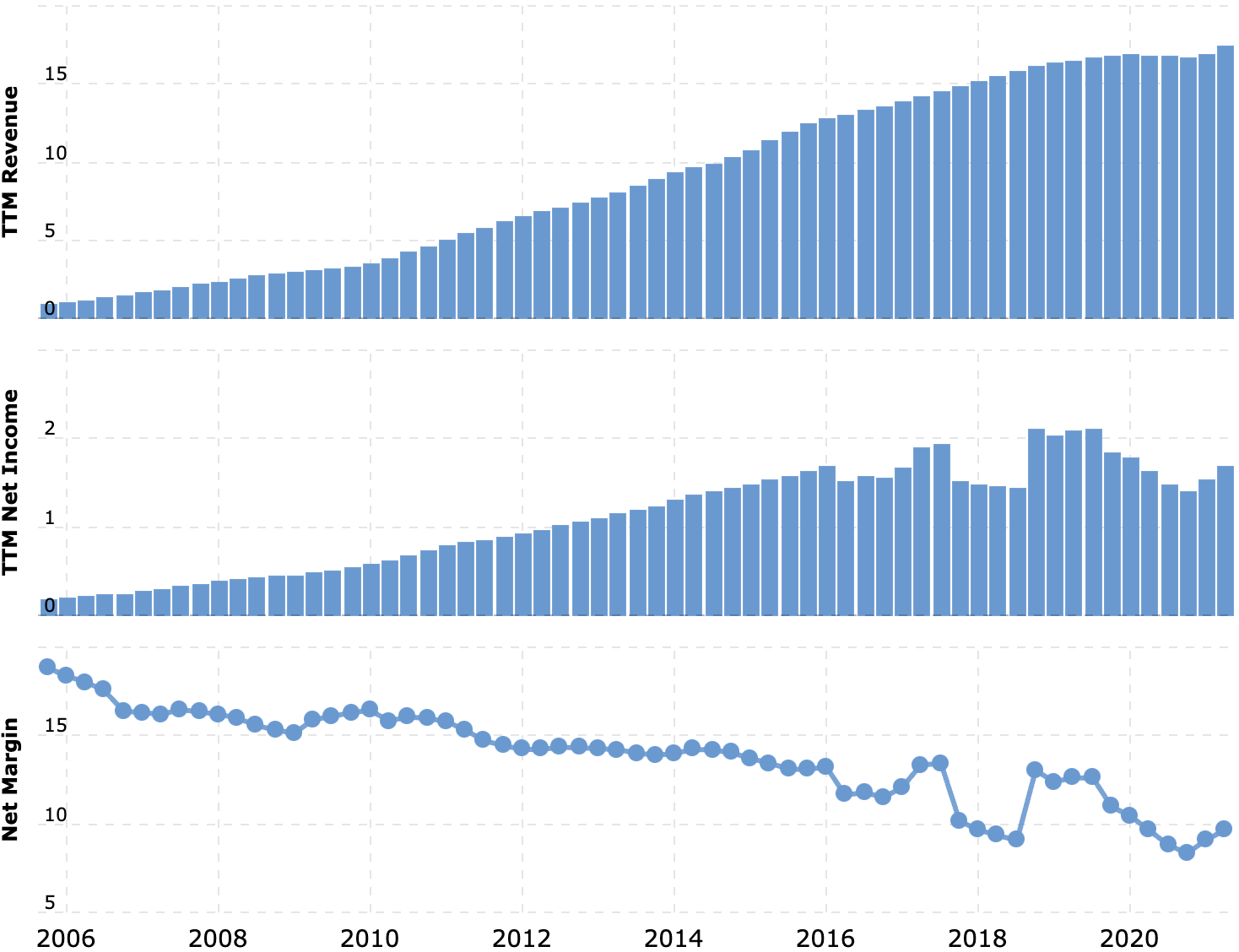

На чем компания зарабатывает

Компания занимается обслуживанием ИТ-нужд предприятий: от разработки приложений и интеграции до инфраструктурных услуг и обслуживания бизнес-процессов.

Согласно годовому отчету компании, выручка ее по типам клиентов и обслуживаемых отраслей распределяется следующим образом:

- Финансовые услуги — 33,8%. Обслуживание банковских и страховых организаций. Операционная маржа сегмента — 25,8% от его выручки.

- Здравоохранение — 29,1%. Медицинские учреждения и те, кто занимается НИОКР в сфере медицины. Операционная маржа сегмента — 28,5% от его выручки.

- Товары и ресурсы — 22,2%. Розница, потребительские товары, производство, логистика, энергетика, ЖКХ, пассажирские перевозки и отрасль гостеприимства. Операционная маржа сегмента — 29,2% от его выручки.

- Коммуникации, медиа и технологии — 14,9%. Операционная маржа сегмента — 32% от его выручки.

Выручка по типу контрактов:

- Консультирование и технологические услуги — 61,14%.

- Аутсорс — 38,96%.

Выручка по странам и регионам:

- Северная Америка — 75,6%.

- Европа — 17,94%. Великобритания дает 8% от выручки сегмента, остальное приходится на континентальную Европу.

- Другие, неназванные страны и регионы — 6,46%.

Аргументы в пользу компании

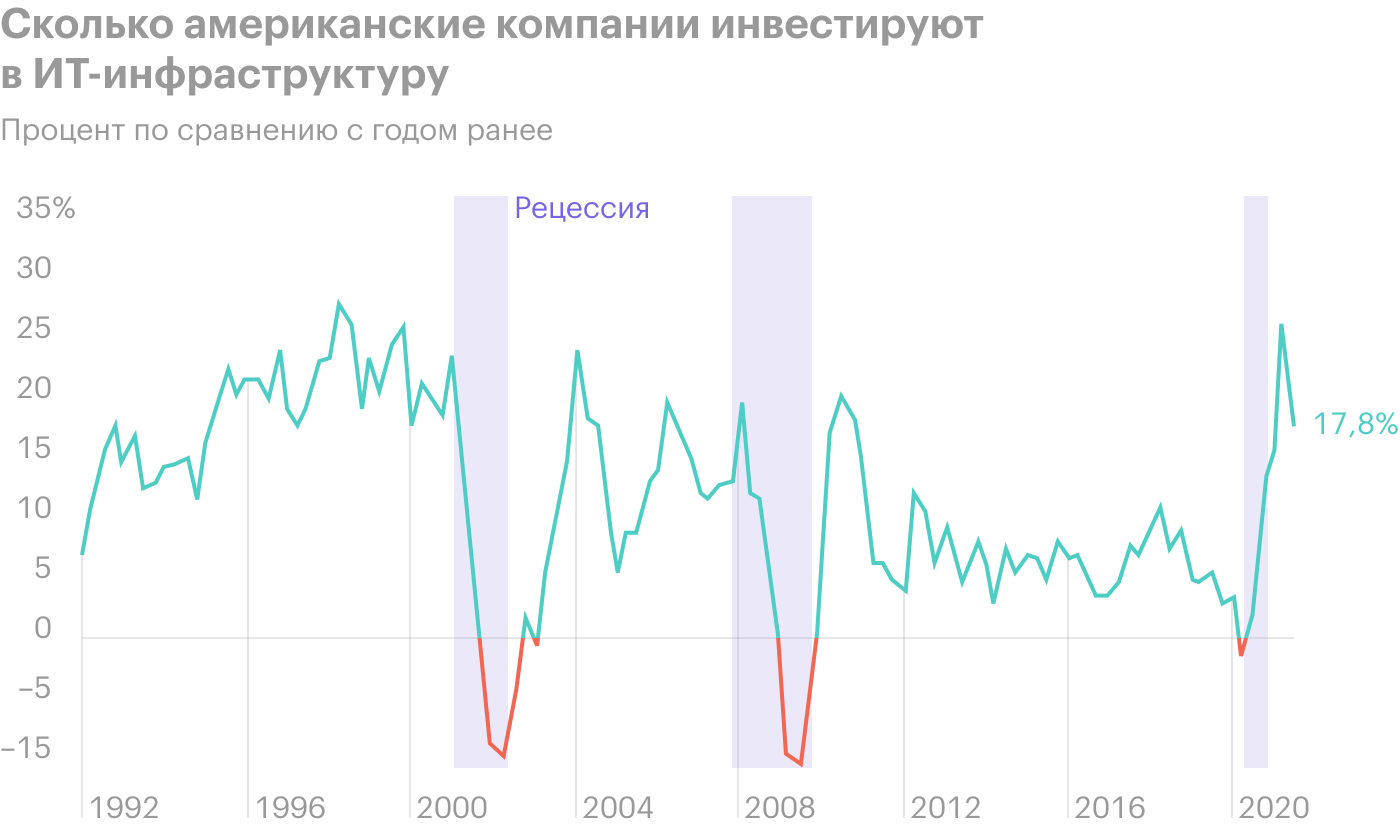

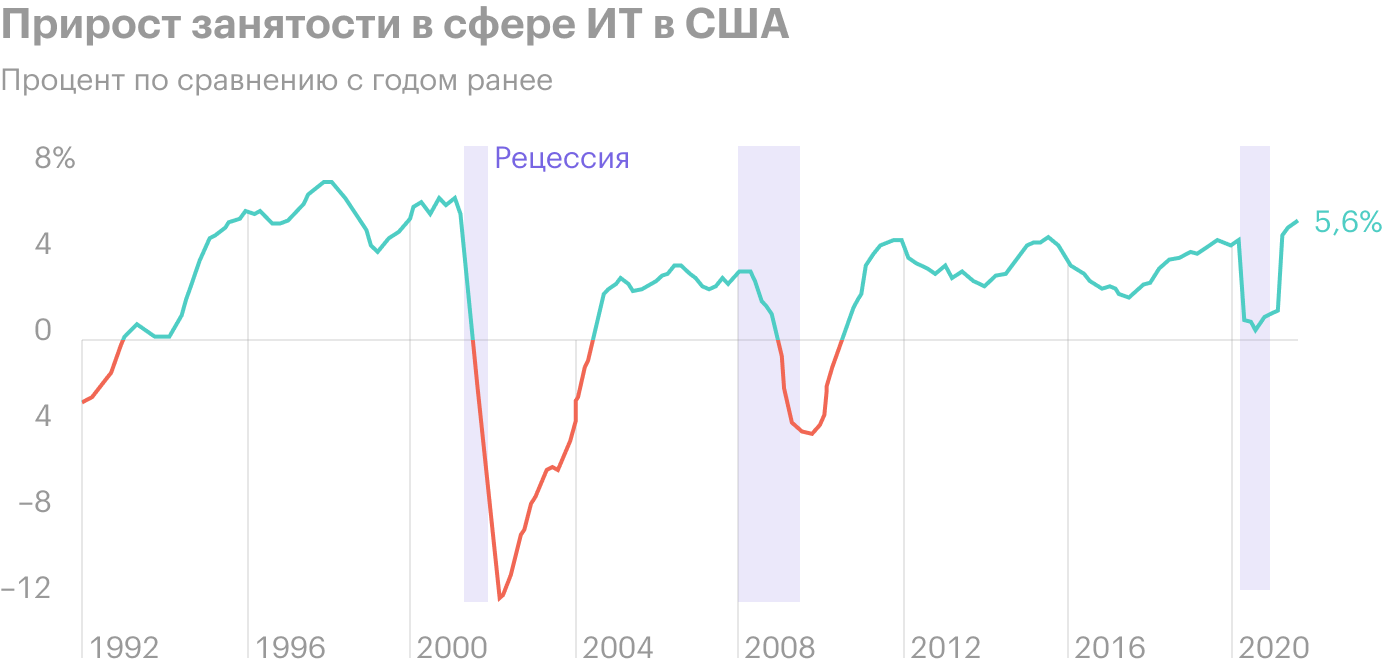

Айтишники никогда не бедствуют. В краткосрочной перспективе Cognizant благоволит увеличение американскими компаниями расходов на вычислительное оборудование и ИТ-услуги. На ситуацию повлияла пандемия: теперь всем необходимо цифровизировать многие аспекты бизнеса. А в долгосрочной перспективе Cognizant на руку то, что на ИТ-активы американские компании стали тратиться сильнее, чем на материальные еще до пандемии, — и этот рост трат прекратится только в случае термоядерной войны. Современные цивилизация и экономика слишком зависимы от высоких технологий — и эта зависимость будет только расти. Поэтому бизнес Cognizant отлично себя покажет и на длинной дистанции.

Цена. В сравнении с основной массой конкурентов компания стоит не очень дорого: у нее P / E около 24,43. Так что здесь вполне можно рассчитывать на рост акций: бизнес очень достойный.

Что может помешать

Выплаты. Компания платит 96 центов дивидендов на акцию в год — это примерно 1,25% годовых, — на что у нее уходит 506,88 млн долларов в год — меньше трети ее прибыли за минувшие 12 месяцев. В принципе, денег в распоряжении компании достаточно для покрытия ее срочных задолженностей. Но я думаю, что компания будет тратить немало денег на расширение и модернизацию своего бизнеса и потому дивиденды в теории могут порезать. Траты на приобретение новых подразделений у компании в последние годы находятся на очень высоком уровне.

«Что за честь, когда нечего есть». Цифровизация цифровизацией, а новый карантин может скорректировать планы компаний по расходам — в том числе и на ИТ-инфраструктуру в рамках 1—2 кварталов. Все это накладывается на нездорово быстрый рост рынка посреди пандемии. Так что небольшое разочарование инвесторов в квартальных результатах компании может привести к непропорционально сильному падению этих акций.

Что в итоге

Берем акции сейчас по 77,01 $, а дальше есть два варианта действий:

- дождаться, когда акции превысят исторические максимумы и вырастут до 88 $. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

- держать акции 15 лет.