Инвестидея: Digital Realty Trust, потому что деньги растут на облаках

Сегодня у нас умеренно спекулятивная идея с опцией долгосрочного «купи и держи»: взять акции фонда Digital Realty Trust, управляющего дата-центрами, на фоне роста популярности облачных технологий.

Потенциал роста: 14% в абсолюте без учета дивидендов за полгода; 9% годовых с учетом дивидендов в течение 15 лет.

Срок действия: 6 месяцев, если инвестировать краткосрочно; до 15 лет, если долгосрочно.

Почему акции могут вырасти: растет спрос на облачные вычисления.

Как действуем: берем акции сейчас по 148,5 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Digital Realty предоставляет помещения для серверов тем компаниям, которым нужно где-то размещать свои вычислительные мощности. Компания относится к REIT — фондам, которые управляют недвижимостью и большую часть прибыли распределяют среди акционеров.

Согласно годовому отчету, 99,6% выручки компании дает арендная плата, получаемая с тех, кто пользуется серверами. Остальное приходится на сборы другого рода: управление имуществом, помощь в получении финансирования и управление строительством.

Согласно презентации для инвесторов, по типам клиентов выручка компании распределяется следующим образом:

- Компании, предоставляющие услуги в сфере облачных вычислений, — 26%.

- ИТ-компании — 18%.

- Производители контента — 17%.

- Компании, обеспечивающие работу интернет-соединения, — 17%.

- Обычные предприятия из разных секторов — 11%.

- Финансовые организации — 11%.

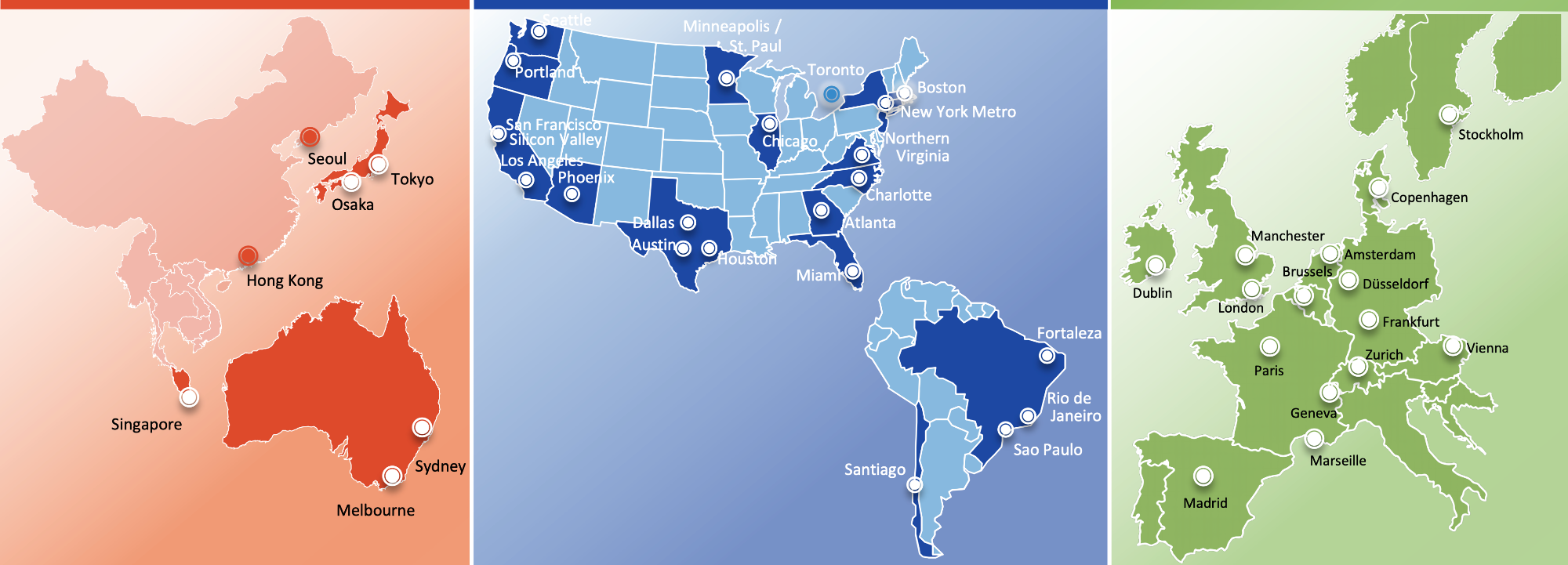

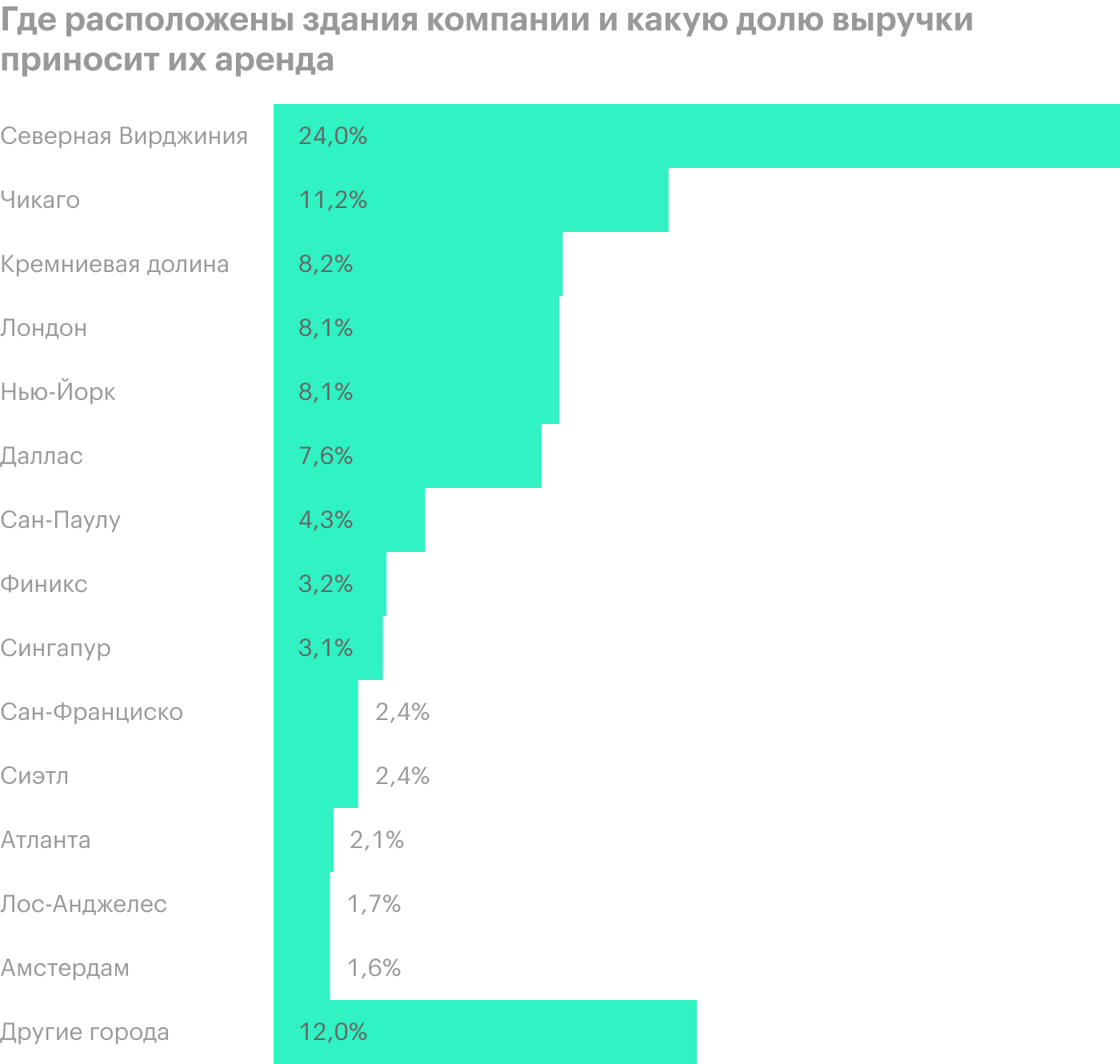

81% выручки компании дают дата-центры в США. Еще 9% приходится на Великобританию. Остальные же страны в отчете называть не стали.

Аргументы в пользу компании

Облачные инвестиции. У меня уже было несколько идей по компаниям, работающим в сфере облачных вычислений. Это, например, Oracle и Nvidia. Суть такова: каждый год увеличивается объем электронных данных и для их хранения и обработки нужны соответствующие мощности.

Коронавирусный карантин, сильно увеличивший нагрузку на интернет, подстегнул этот процесс, но даже без него дела у Digital Realty и так бы шли хорошо. Тренд на рост количества обрабатываемой информации сможет остановить только глобальная технологическая катастрофа. Современная экономика сильно зависит от быстрого и постоянного обмена данными, и эта зависимость с каждым годом все увеличивается.

Соответственно, на серверные помещения Digital Realty всегда будет хороший спрос.

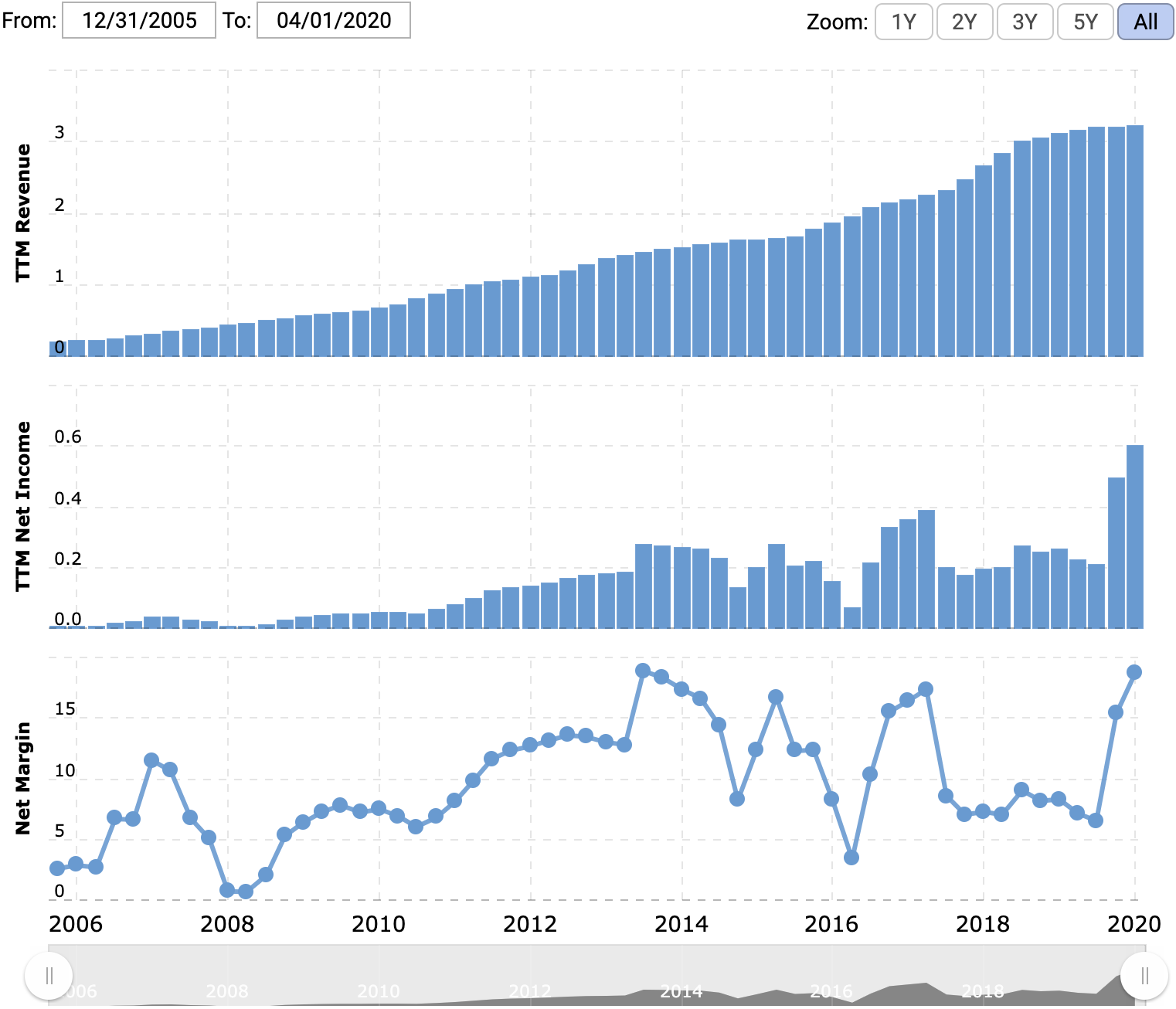

Крепкий бизнес. С прибылью и маржой у компании все отлично. Digital Realty хорошо выглядит на фоне многих других компаний, что наверняка заинтересует инвесторов.

Щедрый бизнес. Digital Realty, будучи REIT, платит 4,32 $ дивидендов на акцию в год. С текущей ценой акций это дает дивидендную доходность около 2,9% годовых. Не предел мечтаний, но заметно больше дивидендной доходности индекса S&P 500, которая сейчас равна 1,96% годовых.

Это приятный бонус для держателей акций. Кроме того, дивиденды могут привлечь любителей пассивной доходности, что поможет котировкам вырасти.

Активы в нормальных странах. Большая часть зданий Digital Realty расположена в хороших странах, где собственность компании более-менее сохранна. Если интернету физические ограничения не страшны, то самим серверам важны защищенные и надежные помещения. Помимо прочего, важно, чтобы эти помещения не могли отобрать из-за произвола властей или других подобных причин.

Договор аренды — не место для дискуссий. Согласно годовому отчету, один из клиентов дает около 8% выручки, а остальные дают еще меньше. Крупнейшие 20 клиентов в сумме дают лишь чуть больше половины всей аренды, а всего у компании 2000 клиентов.

Подобная диверсификация серьезно усиливает переговорную позицию Digital Realty. Крупные клиенты обычно пытаются выбивать себе скидки и выкручивать поставщикам услуг руки с целью снижения цены, но у компании вряд ли есть проблемы с этим.

Возможность покупки. Идея покупки Digital Realty кажется на первый взгляд контринтуитивной: капитализация компании около 40 млрд долларов, а P / E в районе 53.

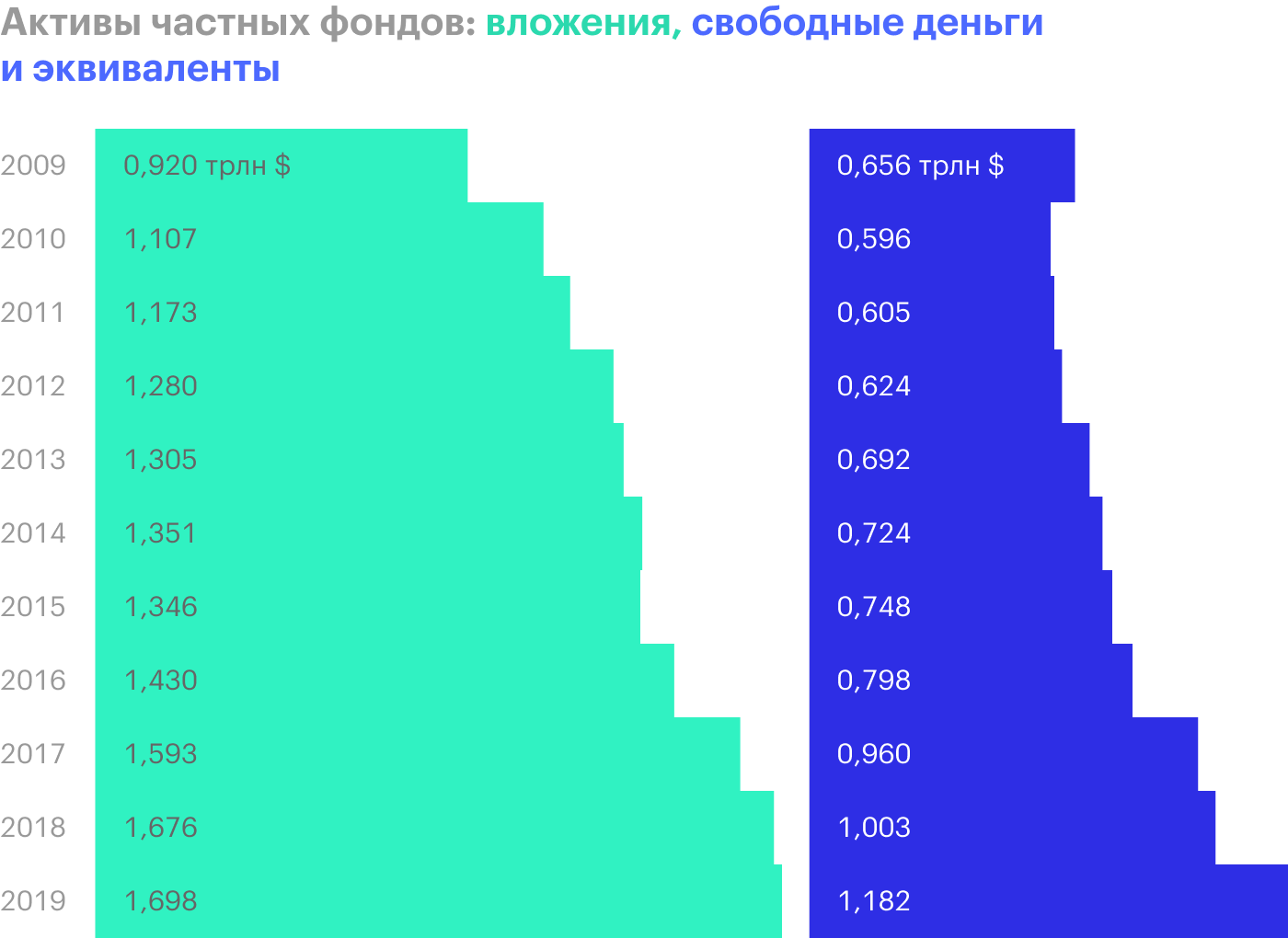

Но у этого бизнеса мощный фундамент, а у частных фондов много денег. Понятная и приятная конъюнктура делает Digital Realty очень интересным вариантом для долгосрочных инвестиций со стороны таких фондов. В отличие от технологических стартапов, бизнес Digital Realty интуитивно понятен среднестатистическому управляющему частного фонда, поскольку это недвижимость.

Компания демонстрирует хорошую прибыль здесь и сейчас, а итоговая маржа весьма высокая. Я бы не исключал варианта покупки Digital Realty группой частных инвесторов в обозримом будущем.

Что может помешать

Огромный долг. Бич почти всех предприятий, связанных с недвижимостью, — огромные долги. Так и у Digital Realty: согласно последнему квартальному отчету, в распоряжении компании около 774 млн долларов, тогда как долгов у нее на 15,89 млрд долларов.

В принципе, все не так страшно: у компании есть недвижимость на 18,6 млрд долларов и с нынешними низкими ставками она может спокойно перекредитоваться под небольшой процент. Но соотношение долга и свободных средств все равно не очень приятное.

Кроме того, сейчас у компании занято 87,2% площадей. Digital Realty надо расширяться и строить или покупать новые помещения, а это потребует заемных средств.

Прибыль ограничена. 89% арендаторов компании работают по договорам, согласно которым нельзя повышать арендную плату больше чем на 2—4% или поднимать ее быстрее, чем растет индекс потребительских цен. Значит, заработать больше на существующих арендаторах не получится.

Большая часть арендных площадей компании, как я уже отметил выше, занята. Сейчас у компании есть 35,7 млн квадратных футов сдаваемых площадей, и к ним в ближайшие годы добавится еще 4,3 млн. Последние менеджмент может попробовать сдать арендаторам, которые будут работать на более выгодных для Digital Realty условиях.

Все это означает, что компании может быть сложно заметно нарастить выручку и прибыль.

Техноценоз. Стоимость содержания зданий растет каждый год, что грозит компании растущими издержками. При этом Digital Realty не может просто так взять и переложить все свои расходы на арендаторов.

Конкуренция мешает. У компании много конкурентов. Это, например, CoreSite, Equinix, Cyxtera и пр. Их присутствие сильно ограничивает пространство для увеличения маржи Digital Realty.

Стоимость ошибки высока. Нельзя предсказать такие разрушительные вещи, как повторение геомагнитной вспышки 1859 года или начало термоядерной войны. Но есть и мелкие «черные лебеди», которые могут навредить компании. Например, это может быть хакерская атака на сервера компании и службы, поддерживающие работу здания. Или, скажем, ремонтные работы неподалеку приведут к тому, что в здании отрубят электричество.

В любом случае бизнес компании сколь маржинален, столь же и деликатен. Он уязвим перед техническими неисправностями, которые всегда происходят неожиданно и дорого обходятся.

Дорого. P / E у компании находится в районе 53, что довольно много. Отчасти это оправдывается предсказуемостью и позитивной динамикой развития бизнеса, но дорогие компании могут становиться жертвами биржевых распродаж просто из-за своей дороговизны. Акции Digital Realty могут быть очень волатильными.

Коронавирус, конечно же. Карантин увеличил нагрузку на вычислительные мощности, для компании это плюс. Но у Digital Realty есть клиенты из уязвимых секторов: 3% выручки — это предприятия из сферы гостеприимства, 1% — энергетика и еще 1% — розница.

Последние полгода для компаний из указанных секторов были очень тяжелыми, и есть небольшая вероятность того, что они могли не продлить договоры с Digital Realty. Это может слегка подпортить компании отчетность.

Впрочем, я считаю, что спрос со стороны других отраслей с лихвой перекроет потери клиентов из указанных выше проблемных областей.

Что в итоге

Взять акции можно сейчас по 148,5 $, а дальше есть два варианта действий.

Краткосрочное вложение. Возможно, в этом году акции компании вырастут до 170 $, что будет вполне оправданно. Сейчас дивидендная доходность компании относительно велика, и любители дивидендов вполне могут поднять котировки.

Также следует учитывать, что немногие компании могут показать в этом году хороший рост прибыли. Digital Realty почти наверняка окажется среди них.

Последний квартальный отчет, покрывающий период с января по март и не затрагивающий остальные «карантинные» полтора месяца, был очень хорош. Я думаю, что новый отчет, который выйдет 30 июля, будет даже лучше, и дорогой бизнес Digital Realty вполне может стать еще дороже.

Долгосрочное вложение. Можно держать эти акции следующие 15 лет и рассчитывать на примерно 9% годовых с учетом дивидендов. У компании хороший и стабильный бизнес, ей благоволит технологическая и экономическая конъюнктура.

Компания тратит на дивиденды примерно 82% доступных для этого средств, и этот показатель еще может вырасти. Вряд ли стоит ожидать запредельных темпов роста прибыли, поскольку есть потолок увеличения арендной платы, но новые площади позволят зарабатывать больше.

Также на длительных дистанциях значительно увеличивается вероятность покупки Digital Realty сторонними инвесторами. В итоге вариант долгосрочных вложений мне кажется более предпочтительным.