Инвестидея: HubSpot, потому что мы любим идеи про интернет

Сегодня у нас очень спекулятивная идея с опцией долгосрочных вложений: взять акции производителя программного обеспечения HubSpot на фоне массового перехода предприятий на удаленную работу, что повышает спрос на продукцию компании.

Потенциал роста: до 33% в абсолюте, если будет возможность спекулятивно зайти в эти акции ниже текущей цены; до 15% в год на протяжении многих лет.

Срок действия: до 9 месяцев, если вкладывать спекулятивно; до 10 лет, если долгосрочно.

Почему акции могут вырасти: на ПО компании растет спрос, значит, она заработает больше. Это должно хорошо отразиться на котировках.

Как действуем: ждем падения цены акций с нынешних 190 до 120 $, если хотим поспекулировать. Или берем акции сейчас и крепко прижимаем к груди, если готовы инвестировать надолго.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

HubSpot делает облачную платформу для управления продажами и продвижением продукции. На этой платформе работает CRM-система компании, где фиксируется вся активность, связанная с процессом продаж, а также ПО для продавцов, службы техподдержки и маркетологов. Еще HubSpot предоставляет инструментарий для управления контентом.

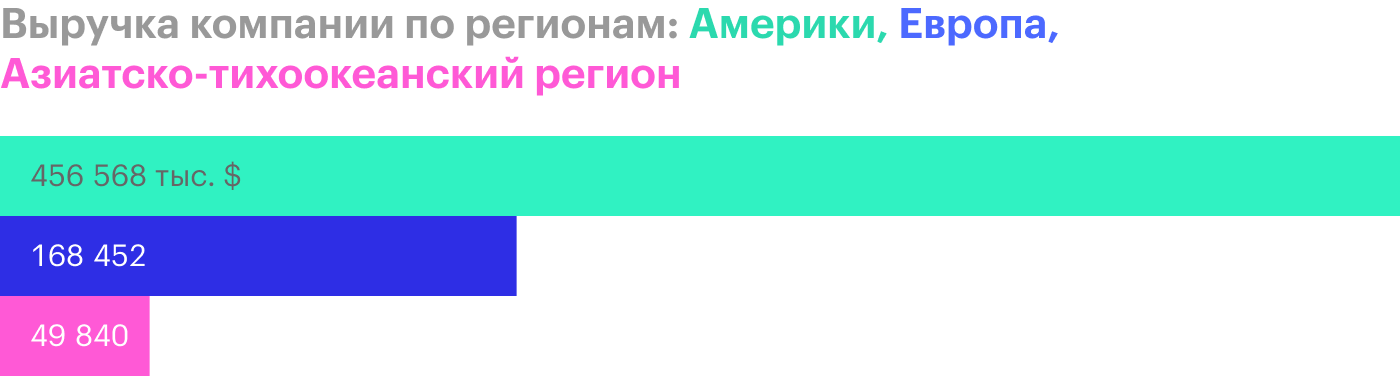

Согласно годовому отчету, 95,17% компания получает от подписки. Остальное приходится на различные услуги. 60% выручки компания делает в США, остальное — в других, неназванных странах. По большей части это страны Европы.

Аргументы в пользу компании

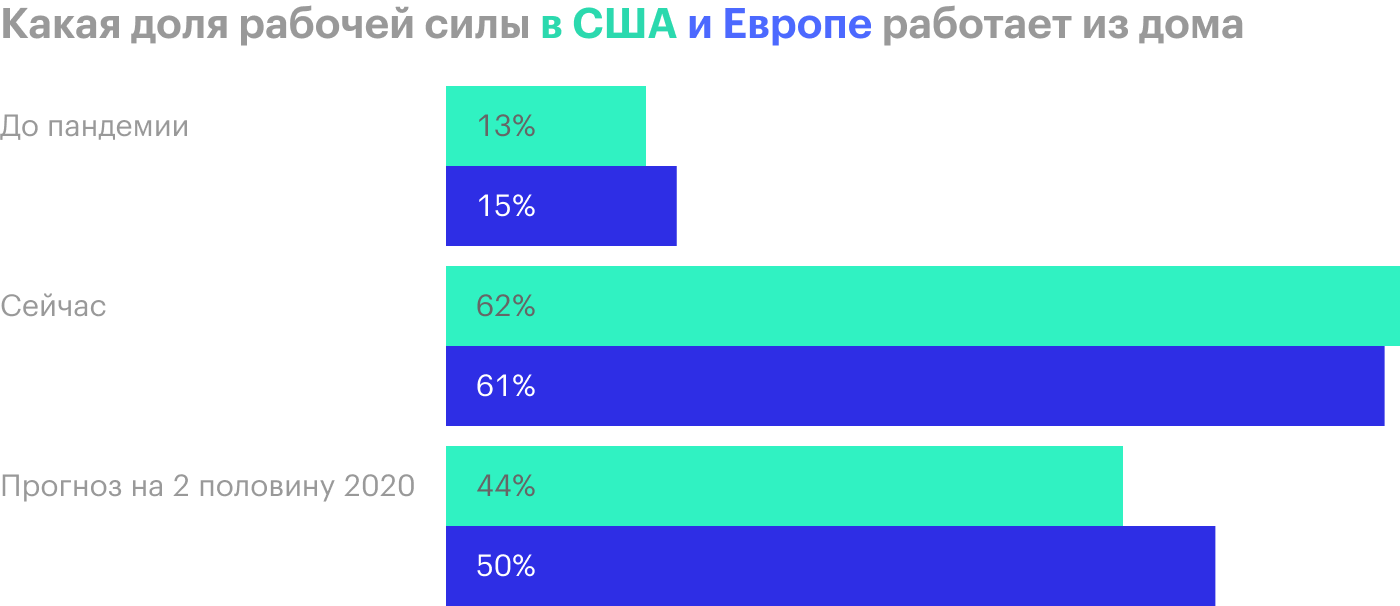

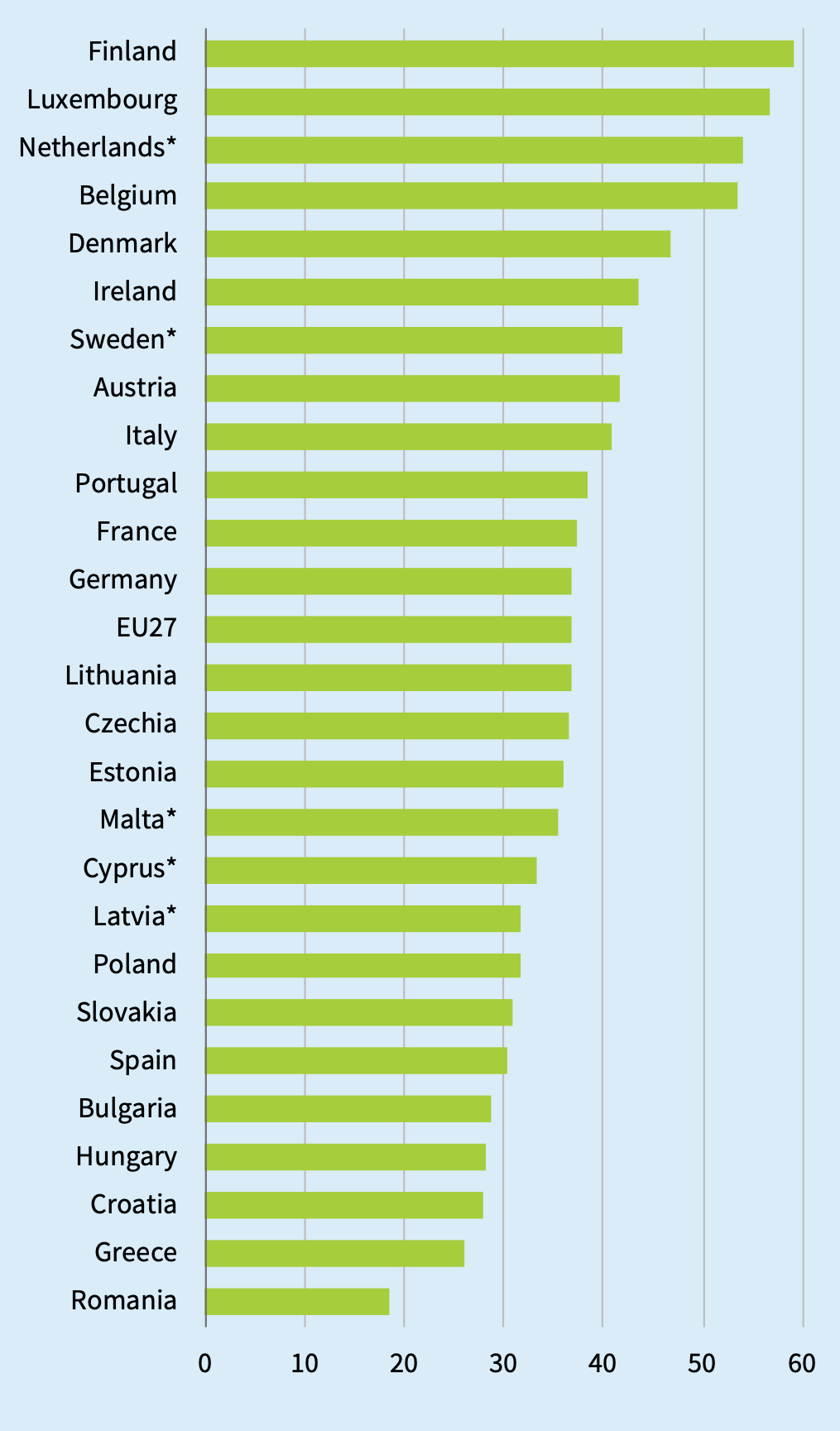

Удаленка теперь норма. Как отмечено в недавней статье The Economist, удаленная работа оказалась весьма эффективной для ряда компаний. Из-за этого можно ожидать перевода значительной части сотрудников на удаленку хотя бы из соображений экономии на аренде офисных помещений.

Недавний отчет компании как раз зафиксировал рост спроса на ее ПО. Есть основания полагать, что и после окончания карантина перевод работы на удаленку продолжится. После пандемии процент работающих из дома будет гораздо выше, чем до нее.

Услуги HubSpot особенно востребованы отделами продаж и маркетинга, которые идеально подходят для работы на удаленке. Я считаю, что в дальнейшем компания продолжит наращивать объем продаж.

Диверсификация. Согласно годовому отчету, ни один из клиентов компании не дает больше 1% от всей ее выручки. При этом у компании свыше 73 тысяч клиентов.

Компанию могут купить конкуренты. С капитализацией меньше 8,3 млрд долларов HubSpot может легко поглотить более крупная компания. Мы не можем предсказать, когда это произойдет, но такой вариант развития событий очень вероятен, а акции из-за этого вырастут.

Что может помешать

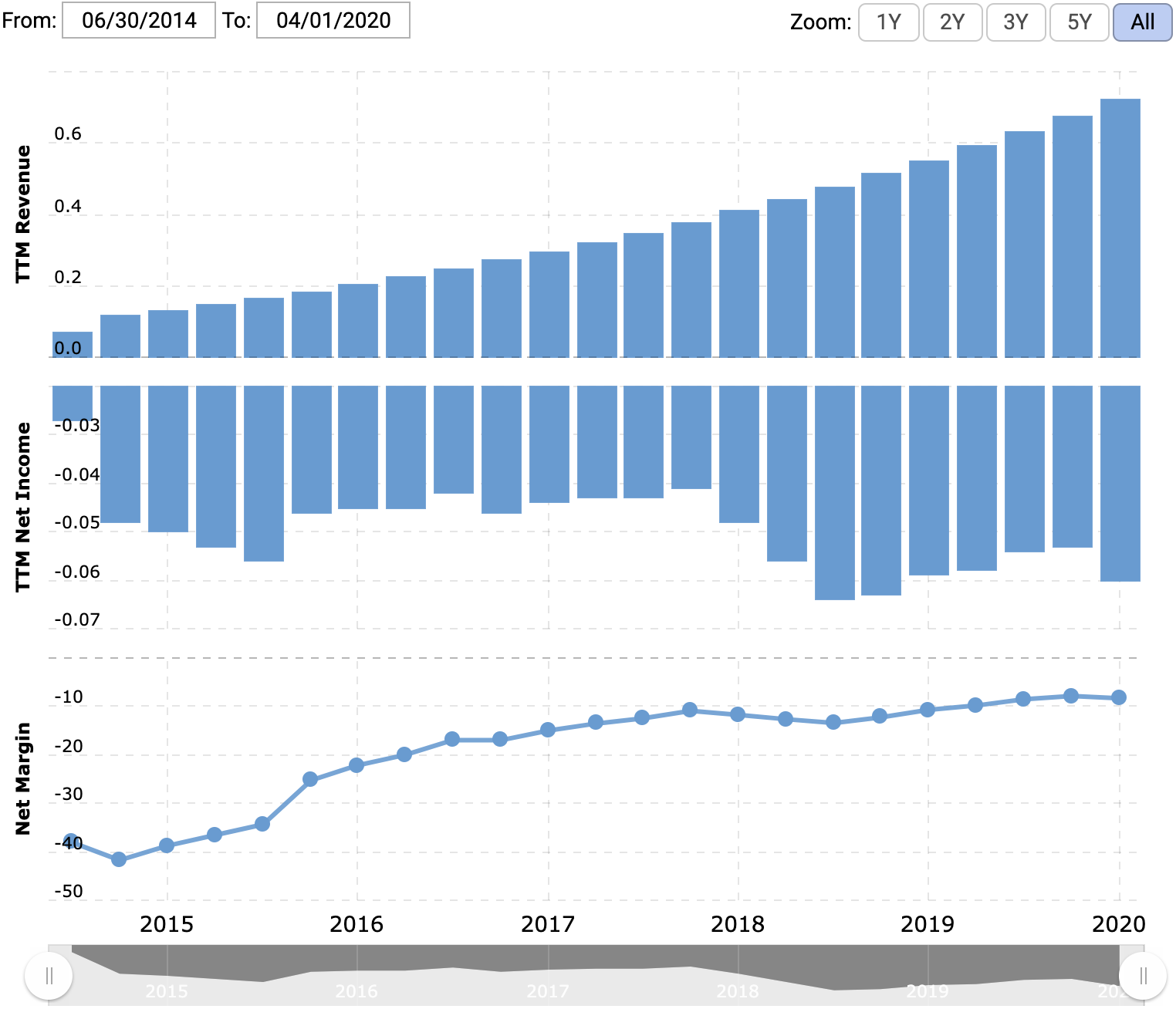

Акционеры получат прибыль только за хорошее поведение. HubSpot — это убыточная компания. Она компенсирует ситуацию ростом выручки, но это все равно проблема: акции убыточных компаний волатильнее акций безубыточных.

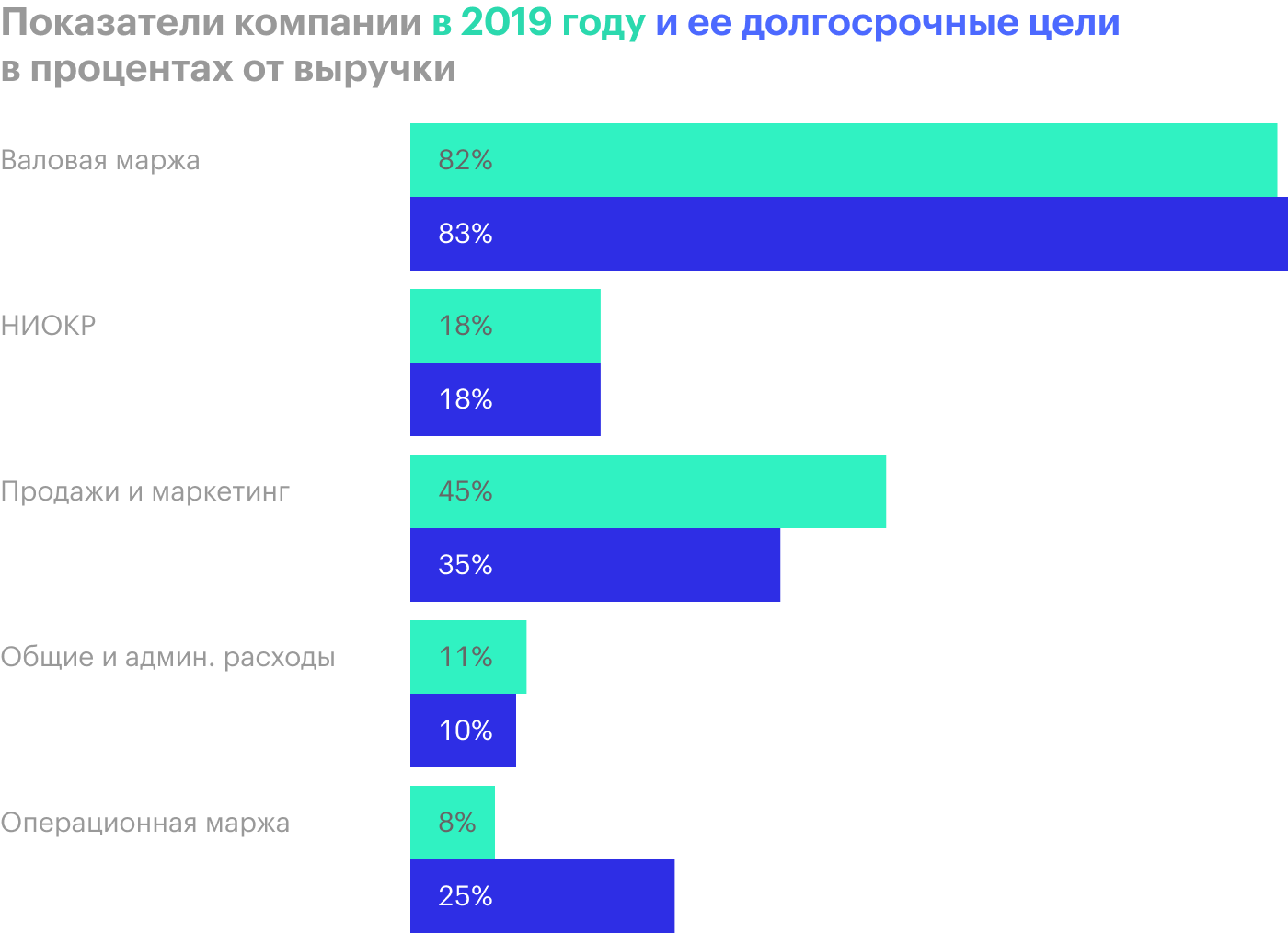

Компания терпит огромные убытки из-за роста операционных расходов на новые разработки, маркетинг и пр. Это связано с тем, что компания стремится занять место на рынке, нарастить клиентскую базу, развить компетенции. Она строит смелые долгосрочные планы по повышению маржинальности бизнеса, «но это все потом».

Инвесторы, судя по росту котировок HubSpot, с этим согласны. Но настроения инвесторов могут меняться как погода, что гарантирует волатильность акций.

Проклятие экспортера. 40% выручки компания делает за пределами США. Это может стать проблемой при колебании курсов валют.

Конкуренты. Есть немало компаний, предлагающих схожие решения, например Salesforce и JumpLead. Отдельные решения можно найти у Microsoft и других крупных компаний. Наличие альтернатив, даже частичных, будет мешать планам компании по увеличению маржинальности бизнеса.

Что в итоге

У нас есть два варианта действий.

Краткосрочное вложение. Учитывая волатильность этих бумаг, можно попробовать дождаться падения с нынешних 190 до 120 $ за акцию — например, из-за очередного падения рынка акций. Убыточные компании в таком случае летят вниз бодрее прочих.

Потом, в течение 9 месяцев, можно будет продать акции где-то за 160 $. Падение рынка остановится, и инвесторы вспомнят, что компания перспективна. Такое уже не раз бывало с той же Tesla.

Долгосрочные инвестиции. Можно взять акции сейчас и держать ближайшие лет десять в надежде на то, что убытки HubSpot превратятся в прибыль или что компанию купят.

Учтите: из-за убыточности компании это довольно рискованный вариант. Впрочем, и Яндекс когда-то был убыточным. Технология HubSpot очень востребованная, перспективы продаж хорошие.

Вариант «вложиться сейчас и забыть» подойдет пассивному инвестору, который готов отрядить часть капитала на рискованный, но перспективный стартап в надежде на высокую среднегодовую доходность.