Инвестидея: Intuitive Surgical, потому что хирургия отойдет роботам

У меня есть идея, которая может подойти и биржевым спекулянтам, и долгосрочным инвесторам. Intuitive Surgical производит автоматизированное оборудование для хирургических операций. Я считаю роботизацию одним из наиболее перспективных направлений развития экономики — а в сочетании с медицинским направлением получается практически гарантированный успех в будущем.

Потенциал роста: 15% годовых в долларах.

Срок действия: от нескольких месяцев до 5 лет.

Почему компания может вырасти: автоматизированные системы для хирургов, которые она производит, востребованы на рынке. Более того, сам рынок медицинских роботов будет расти в дальнейшем — то есть на компанию работает сама логика технологического прогресса.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не инструкции к действию. Полагаться на наши размышления или нет — решать вам.

Любим, ценим,

Инвестредакция

На чем зарабатывает компания

Intuitive Surgical производит системы автоматизированной хирургии. Разумеется, без человека тут не обойтись: роботы слишком несовершенны как в интеллектуальном, так и в тактильном плане — даже для сбора овощей и фруктов в США необходимы люди-сборщики, а про хирургию и говорить нечего. Но в случае Intuitive Surgical хирург не лезет во внутренности пациента своими руками, а управляет с дистанционной консоли роботом, который делает это за него. Лучше один раз посмотреть видео, где роботы зашивают «рану» виноградине.

Преимущество таких систем перед человеческими руками в том, что роботы не волнуются, не устают и не дрожат, — у них есть те качества, которые ценятся у хирургов-людей.

Структура продаж выглядит так: 52,6% дают продажи инструментов и запчастей, например лезвий, для уже проданных систем, 30,2% дают сами хирургические системы. Остальное приходится на услуги: техобслуживание и настройку проданного оборудования.

71% выручки получают в США, остальное — за пределами Америки. К сожалению, в отчете не указаны отдельные страны, но в региональном разрезе примерно 15% продаж компании приходится на Европу, а 10% — на страны Азии. Оставшиеся 4% идут, как это сформулировано в отчетности, «на другие рынки».

Почему Intuitive Surgical может вырасти

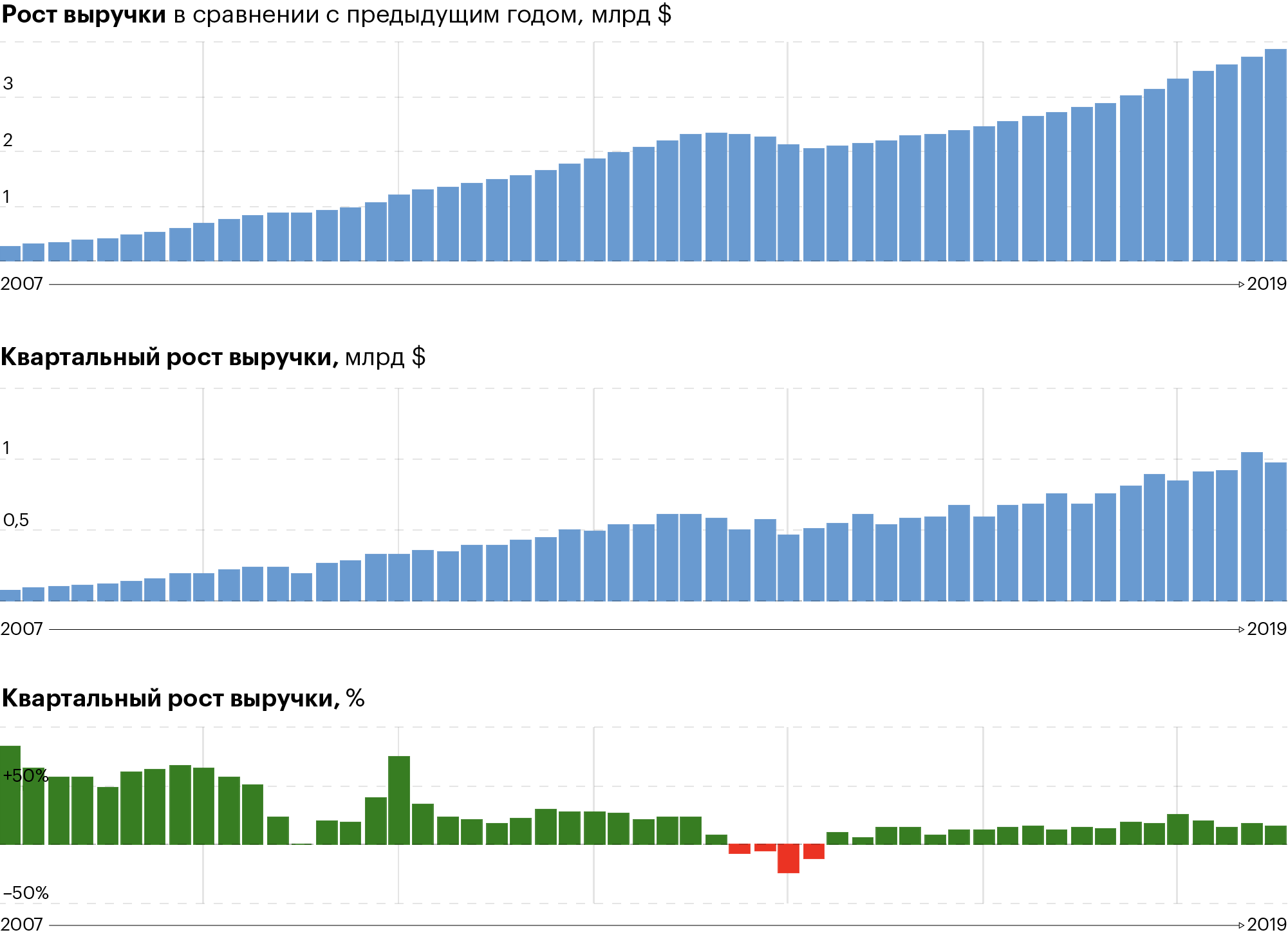

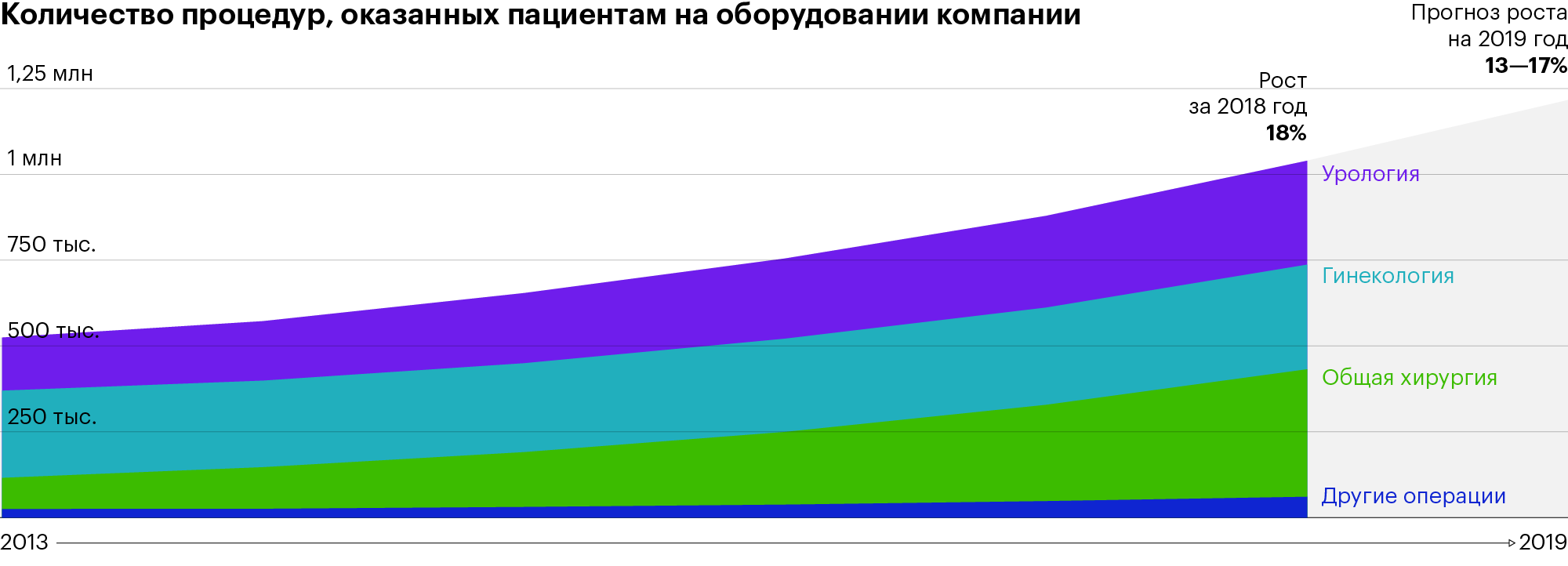

Стабильный растущий бизнес. Выручка компании растет уже много лет подряд вместе с количеством процедур, оказываемых пациентам на ее оборудовании: оно выросло с 500 тысяч процедур в 2013 году до миллиона в 2018.

Вряд ли аудитория компании в скором времени сократится: средняя продолжительность жизни в США и развитых странах весьма высока и грозит вырасти еще больше. Средний возраст граждан вырос вслед за продолжительностью жизни. Последний факт практически гарантирует компании рост продаж в будущем: чем дольше люди живут, тем больше они болеют и тем большая потребность возникает в продукции компании.

Рынок медицинской робототехники растет. По оценкам Zion Market Research, выручка на мировом рынке медицинских роботов вырастет до 24,6 млрд долларов к 2025 году. В 2018 она составила примерно 6,62 млрд долларов.

Основная специализация Intuitive Surgical — автоматизированные платформы для хирургических операций минимального доступа, когда хирурги делают точечные надрезы в определенных местах тела. Этот рынок, по оценкам английского производителя медоборудования CMR Surgical, вырастет с 4 до 20 млрд долларов к 2025 году.

Так или иначе, в отрасли медицинского оборудования Intuitive Surgical уже занимает лидирующие позиции. Можно предположить, что компания будет расти вместе с рынком.

Мой позитивный опыт с этой компанией. Я покупал эти акции 18 декабря 2017 года по цене 368,6 $ из простых соображений: роботы и медицина — это убойное сочетание с шикарными перспективами. Я закрыл позицию 10 января 2018 по цене 417,6 $ — 13,3% в абсолюте за три с небольшим недели. Сейчас акции стоят больше 460 долларов. Как мне кажется, Intuitive Surgical хорошо подходит как для спекуляции, так и для долгосрочного инвестирования, поскольку рынок автоматизированного медицинского оборудования еще не достиг и половины своего потенциала роста.

Риски: конкуренты, дороговизна, возможный репутационный ущерб

Конкуренция. Пока что Intuitive Surgical — лидер рынка, но есть компании, разрабатывающие или уже продающие собственные решения в этой сфере: та же CMR Surgical недавно успешно испытала свою хирургическую систему. Есть и другие конкуренты вроде TransEnterix. К слову, уже и Johnson & Johnson выходит на этот рынок: недавно компания приобрела производителя медицинских роботов Auris Health за 3,4 млрд долларов.

Увеличение конкуренции обычно ведет к снижению маржинальности бизнеса — нет причин считать, что в случае Intuitive Surgical будет иначе. Сейчас в США системы компании установлены в 62% больниц вместимостью более 1000 койко-мест. Такие крупные медучреждения — это основные покупатели продукции компании, поскольку один аппарат стоит 2 млн долларов, то есть по карману не каждой больнице. Расти дальше могут помешать конкуренты, которые в теории могут предложить медучреждениям более дешевые системы.

Высокая стоимость. На момент написания статьи соотношение стоимости акции к прибыли на акцию (P / E) у Intuitive Surgical составляет почти 42 — довольно много. Вообще, инвесторы склонны переоценивать «перспективные стартапы» в смутной надежде на «взрывной рост в будущем». Иллюстрацией может послужить огромная стоимость Amazon — где P / E выше 70 — и пузырь доткомов в начале нулевых.

Информация к размышлению: у производителей медицинского оборудования Medtronic показатель «P / E» находится в районе 17. Но такое сравнение не предвещает скорого обрушения акций Intuitive Surgical: Medtronic производит всем понятное обычное медицинское оборудование — например, сердечные клапаны или те самые камеры, которые нужно глотать для исследования желудка, — а Intuitive Surgical специализируется на секторе автоматизации и роботизации. А этот сектор находится на ранних стадиях развития — и поэтому более перспективен по сравнению с обычными медицинскими аппаратами.

Теоретические — и абсолютно непредсказуемые — риски репутационного ущерба. Речь идет об очень сложной технике, от которой зависит жизнь и здоровье людей, поэтому список ужасных вещей, которые могут произойти с роботами, поистине бесконечен. Например, робота может замкнуть прямо во время операции, и с пациентом из-за этого случится что-то плохое.

Похожие примеры перед глазами у нас уже есть: недавний скандал с внезапным падением Боингов в Эфиопии и Индонезии, после чего от самолетов начали отказываться клиенты компании. Постоянно всплывают новые подробности крушения: вот выяснилось, что Boeing неправильно спроектировали злополучные самолеты; вот, оказывается, еще виновато некачественное ПО. И в случае Boeing речь идет о крупной компании с капитализацией чуть меньше 200 млрд долларов, системообразующем предприятии оборонной промышленности США — наверняка у компании серьезный контроль качества.

Intuitive Surgical значительно меньше — капитализация около 54 млрд долларов, — и мы не знаем, на какие ужасные компромиссы по уровню качества может идти менеджмент компании. Новости о провалах такого рода всегда приходят неожиданно, подготовиться к ним невозможно. Но иметь в виду такую вероятность стоит всегда. И, как мы видим на примере Boeing, такие новости всегда приводят к падению акций.

Что в итоге

Intuitive Surgical — перспективная компания, которая тем не менее довольно дорого торгуется. Принимать решение о ее покупке следует с учетом и высокой стоимости, и возможных перспектив и рисков. Но более разумными я считаю длительные сроки инвестирования, желательно больше трех лет: чтобы компания смогла в полной мере воспользоваться расширением использования медицинских роботов в мире.