Инвестидея: заработать на проблемах Kraft Heinz

У меня есть идея, которая может показаться контринтуитивной: проблемы Kraft Heinz, которые привели к сильному снижению стоимости акций, могут спровоцировать крупных миноритариев вмешаться в менеджмент компании — и из-за этого акции могут подорожать. Важно: один из крупных акционеров компании — Уоррен Баффетт и его Berkshire Hathaway.

Разберемся, что вообще за бизнес у Kraft Heinz, почему акции рухнули и с чего вдруг Баффетт может их поднять.

Потенциал роста: 15% в течение года.

Срок действия: около 8 месяцев.

Почему акции могут вырасти: Berkshire Hathaway потерял много денег из-за недавнего падения акций Kraft Heinz. Теперь у акционеров достаточно стимула для влияния на менеджмент Kraft Heinz, чтобы компания «встала на путь исправления» и начала вести более дружественную политику по отношению к акционерам.

Что за бизнес у Kraft Heinz

Kraft Heinz — третья компания по размерам производства пищевых продуктов и напитков в Северной Америке. В мире и России известна своими соусами и сыром «Филадельфия», в Америке — мясными продуктами Oscar Mayer и готовыми обедами от Kraft.

Kraft Heinz — крупная компания, поэтому бизнесу трудно быстро расти. Последние три года выручка компании стагнирует в районе 26,2 млрд долларов. В развивающихся странах потребление продукции Kraft Heinz достигло предела, часть рынка отнимают местные производители. Из-за этой тенденции уже пострадали крупный производитель пива Anheuser-Busch и пищевая компания Unilever.

В США, Канаде и других развитых странах население и доходы среднего класса растут медленно. У людей ограниченная сумма расходов — из-за этого спрос на продовольственные товары у одной компании не может расти быстро: вокруг много конкурентов и стабильный спрос. Доказательство: выручка Kraft Heinz не растет по отношению к росту экономики США. Американский рынок уже заполнен продукцией Kraft Heinz — в объемах расти тоже не получится.

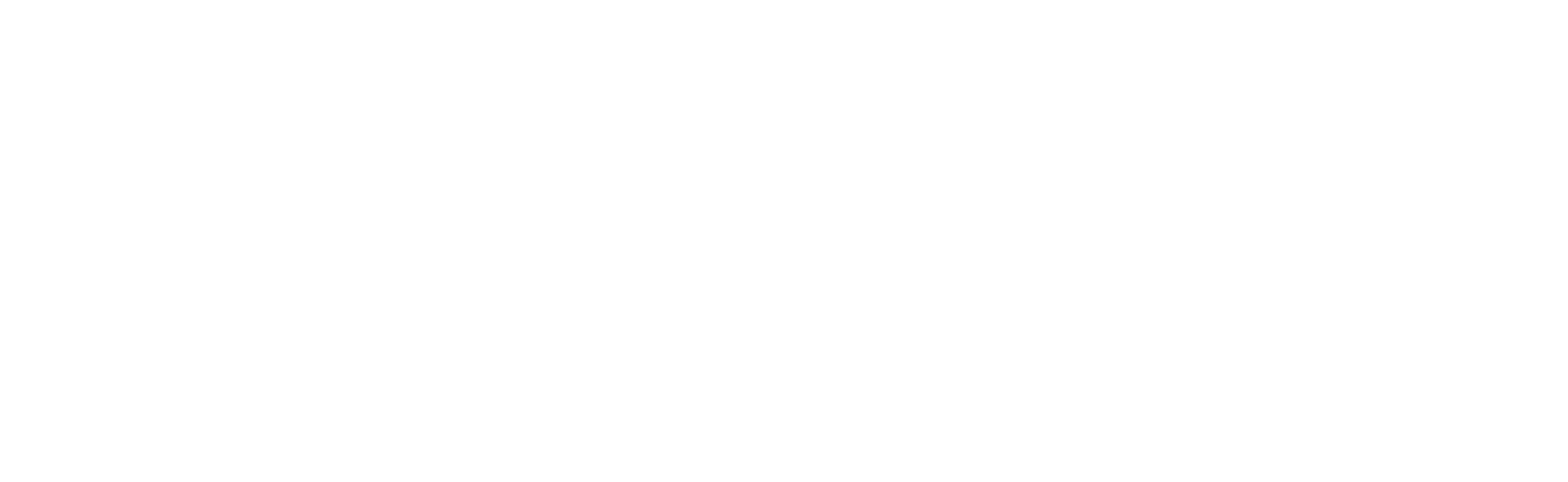

Для акционеров и потенциальных инвесторов Kraft Heinz важно, что происходит на рынке США. 75% EBITDA компании приходится на Америку. В США крупные розничные сети Walmart и Target частично отбирают долю у KH за счет выпуска собственной продукции. Проблемы с продажами, которые не растут, есть и у других компаний, работающих в сфере потребительских товаров. Аналитики уже снижают прогнозы прибыли этих компаний, то есть они не рассчитывают на сильный рост в этом секторе.

Получается так: нет никаких предпосылок, чтобы бизнес Kraft Heinz рос на 20% ежегодно, как Apple, Facebook или Netflix. Следовательно, и ждать, что акции вырастут только за счет бизнеса, не стоит. Но идея в другом.

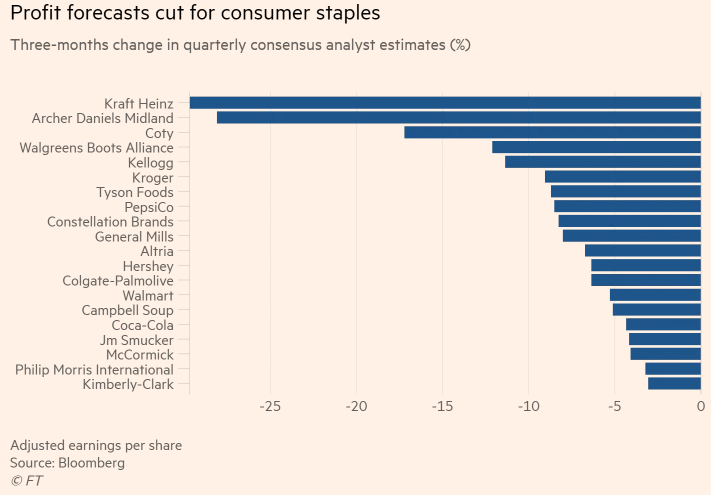

Почему акции за год упали на 46%

21 февраля Kraft Heinz опубликовал финансовый отчет за 4 квартал 2018 года. После публикации отчета акции компании упали на 27%: продажи оказались ниже прогнозов аналитиков, за 2018 год компания получила убыток 10,3 млрд долларов, а дивиденды сократили на треть. Руководство дало прогноз на следующий год — все будет так же грустно.

Kraft Heinz получил убыток, потому что руководство провело бухгалтерскую переоценку активов и списало 15,4 млрд долларов, — это отразилось на финансовом отчете. Переоценка активов означает, что менеджмент пересмотрел стоимость бренда, станков или завода. Из-за переоценки снизилась стоимость активов компании.

Еще из негатива: государство начало расследование в компании. Бухгалтерия не учла в отчетности 25 млн долларов, потраченные на закупку сырья. Сумма небольшая, но сам факт — это повод задуматься, работает ли руководство в интересах держателей акций.

Нужно сделать отступление и разобраться в текущих владельцах компании. Ключевой акционер Kraft Heinz — фонд 3G Capital, управляет компанией несколько лет. Обычно 3G Capital ведет себя так: покупает известный бренд, проводит глобальные сокращения и оптимизирует расходы.

В оптимизации расходов нет ничего плохого, но в случае с продовольственными компаниями такой подход, кажется, не работает. Для продукции Kraft Heinz важно широкое присутствие, а 3G сократил количество работников на 20%, порезал маркетинговый бюджет и сильно увеличил стоимость некоторых брендов, например напитков Capri Sun, из-за чего продукция компании стала уступать место на полках магазинов товарам конкурентов. В конце концов, в условиях развитой потребительской экономики один товар всегда могут заменить другим, а большинство не поедет на другой конец города ради любимого продукта.

Из-за сокращения издержек пострадал бренд компании — пришлось списать стоимость бренда. Такое уже случалось с другим активом 3G Capital — Burger King, но тогда акции выросли из-за эффективного сокращения издержек. Списание в Kraft Heinz — самое большое в секторе потребительских товаров в США за 2013—2017 годы. Это значит, что руководство Kraft Heinz не ориентируется на миноритариев, которые покупали акции компании, основываясь именно на привлекательности бренда, который стоил на тот момент больше.

План 3G по выводу Kraft Heinz из кризиса таков: закрыть неприбыльные подразделения, продать часть брендов, а на полученные деньги купить конкурента в секторе и за счет этого выйти из кризиса.

Вроде бы все грустно, но на помощь может прийти Уоррен Баффетт — владелец блокирующего пакета акций Kraft Heinz. В этом и есть инвестиционная идея.

Идея: крупный инвестор повлияет на менеджмент

Berkshire Hathaway Уоррена Баффетта владеет 26,7% акций Kraft Heinz. Из-за плохих финансовых результатов KH холдинг Баффетта потерял 25,4 млрд долларов. Кандидат на роль виноватого — руководство, назначенное 3G Capital.

Стратегия Уоррена Баффетта с виду простая: купить долю в работающем бизнесе с развитым брендом и стабильной прибылью, чтобы получать предсказуемые доходы для себя и компании. Стратегия 3G противоположна: максимально порубить расходы, включая маркетинговые, чтобы увеличить маржинальность бизнеса любой ценой. Но в условиях меняющихся потребительских вкусов, из-за которых продажи компании почти не растут, как раз нужно хорошо тратиться на маркетинг и продвижение товаров, инвестировать в развитие. Очевидно, что 3G не хочет этого делать.

Иными словами, 3G Capital хочет получить максимум, не заботясь о состоянии компании и не тратясь на ее развитие. Но из отчетов KH очевидно, что эта стратегия не принесла положительных результатов. Такие убытки по вине 3G могут вынудить Уоррена Баффетта повлиять на стратегию развития Kraft Heinz следующими путями:

- Непублично воздействовать на руководство компании, чтобы менеджмент привел стратегию в соответствие с интересами всех акционеров. Например, сейчас 3G Capital думает продать кофейный бренд Maxwell House, что может быть не очень хорошо для Kraft Heinz в долгосрочной перспективе.

- Назначить своих руководителей от Berkshire Hathaway на ключевые управленческие позиции. Доля холдинга в Kraft Heinz это позволяет. Вероятно, переговоры уже идут.

- Судиться с текущим руководством о защите прав миноритарных инвесторов: мол, из-за действия руководства серьезно снизилась чистая прибыль и дивиденды, а еще начато расследование со стороны государства. Тут несколько вариантов: денежная компенсация, назначение своих людей в руководство или изменение стратегии. Баффетт спокойно может потребовать все варианты.

По поводу суда. Небольшие инвесторы готовы судиться в США, чтобы отстоять свои права: это приносит им положительный результат. В США работает прецедентное право — вот случай из 1919 года: небольшие инвесторы Ford подали в суд на руководство компании из-за повышения зарплаты рабочим. Суд решил, что менеджмент обязан назначить выплату акционерам компании за недополученную из-за роста расходов прибыль. В случае Kraft Heinz схожая ситуация: из-за неверной стратегии руководства прибыль компании уменьшилась. Акционеры недополучили прибыль. То есть в случае суда у 3G Capital мало шансов на победу.

Пример свежее: миноритарий eBay — инвестиционный фонд Elliott Management — пригрозил компании судом и получил место в руководстве. В итоге миноритарий установил свою стратегию и обязал заплатить первые дивиденды в истории компании. Фонд указывал, что текущее руководство eBay не распределяет свободные деньги между акционерами через дивиденды или выкуп акций. В случае Kraft Heinz ситуация может повториться.

Если смотреть на результаты судебных процессов по акциям в США, у частных инвесторов Kraft Heinz есть шансы на положительный результат. Все из-за того, что примерно треть закрытых дел без вердикта заканчиваются выплатой компенсации истцу. Полученные деньги зачастую превышают выгоду от судебного иска.

За последние несколько лет процент положительных результатов ниже из-за того, что дела еще рассматриваются.

Риски: Уоррен Баффетт не проявит активности

Я не думаю, что Уоррен Баффетт и Berkshire Hathaway не захотят исправить ситуацию в Kraft Heinz. Холдинг Баффетта тоже торгуется на бирже — у компании есть крупные инвесторы, которые хотят видеть рост бизнеса и стоимости акций на бирже.

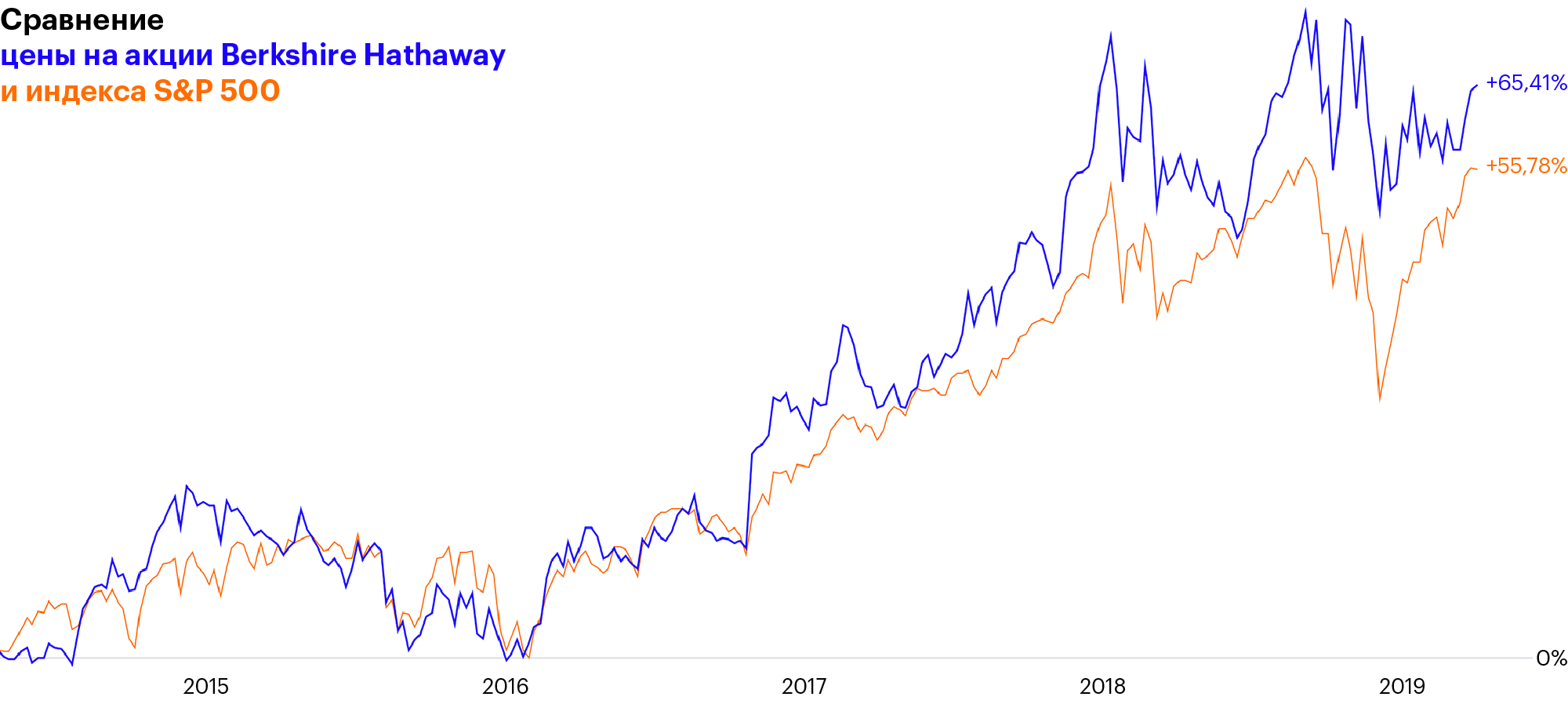

Акции Berkshire Hathaway не сильно опережают индекс крупных американских компаний S&P 500 за последние пять лет. Условно: зачем инвестору держать акции Berkshire Hathaway и получать все ее риски, когда можно купить индекс S&P 500 и распределить риск на все компании. То есть спускать крупные убытки в Kraft Heinz Уоррену Баффетту невыгодно.

Что делать

Я буду ждать результатов за 1 квартал 2019 года — их опубликуют где-то в мае на официальном сайте. На встрече с инвесторами руководство прокомментирует квартальные результаты и даст прогноз вместе с планами. Из отчета будет понятно, какого развития ждать в компании.

Я считаю, что если цена акций опустится до 25 $ за акцию, то это очень привлекательно. Многое будет зависеть от поведения крупных акционеров компании, которые потеряли много бумажной прибыли из-за текущей стратегии менеджмента. Это должно стимулировать крупных акционеров реализовывать свои права в компании: голосовать против менеджмента или судиться с ним. Любая новость о предъявлении претензии акционеров руководству может вызвать рост цены акций компании.