Инвестидея: Kroger, потому что паника, паника, паника!

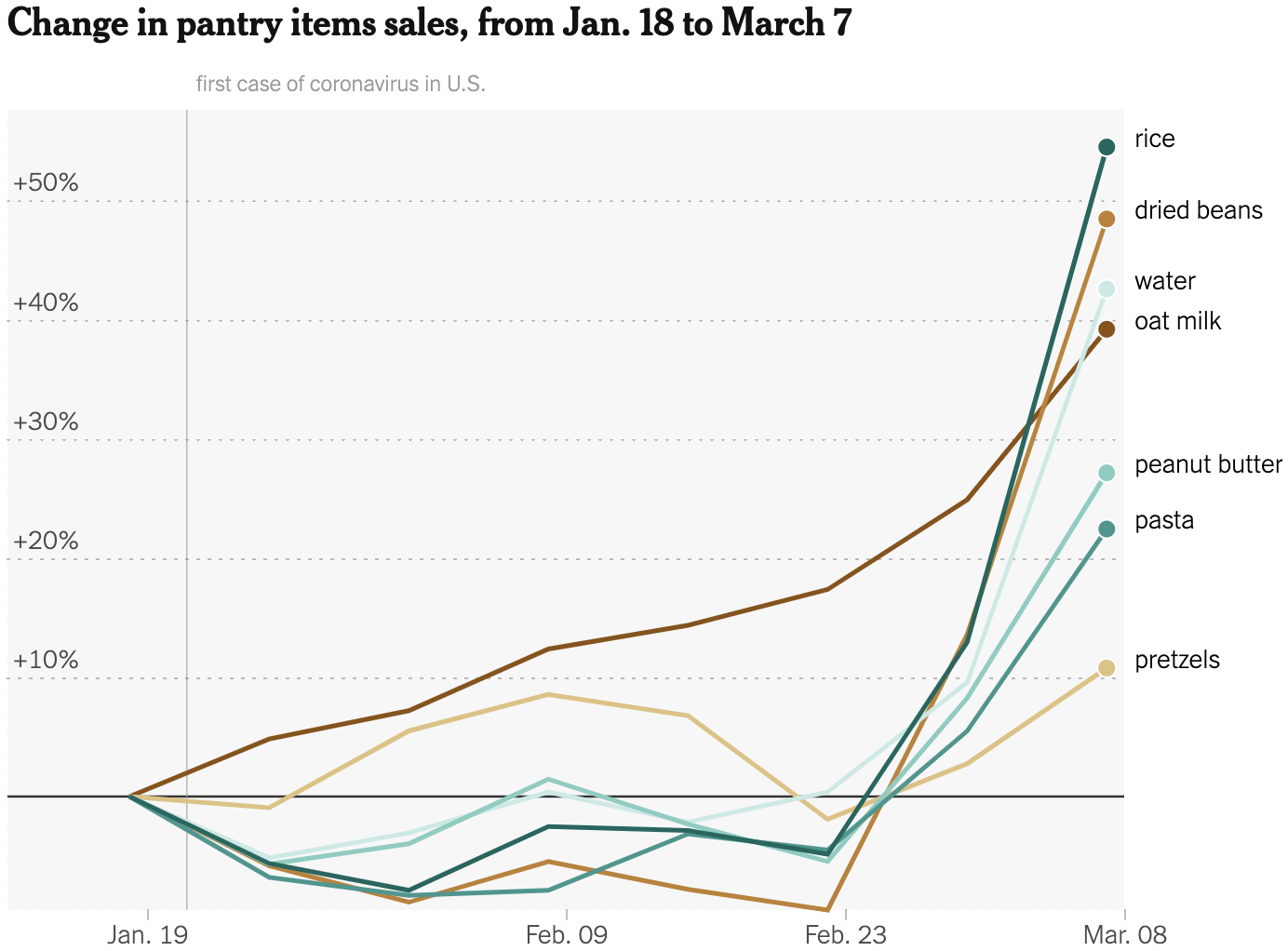

Сегодня у нас еще одна умеренно спекулятивная идея, связанная с происходящим в мире кризисом: взять акции сети супермаркетов Kroger. Американцы все сильнее паникуют и скупают все, что можно съесть.

Потенциал роста: до 15% в абсолюте, возможно, больше.

Срок действия: от нескольких дней до нескольких месяцев.

Почему акции могут вырасти: по той же причине, что акции Kimberly-Clark, Costco и Kellogg. Американцы активно закупаются на случай апокалипсиса.

Как действуем: можно рискнуть и взять акции сейчас, а можно — за пару дней до отчета.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

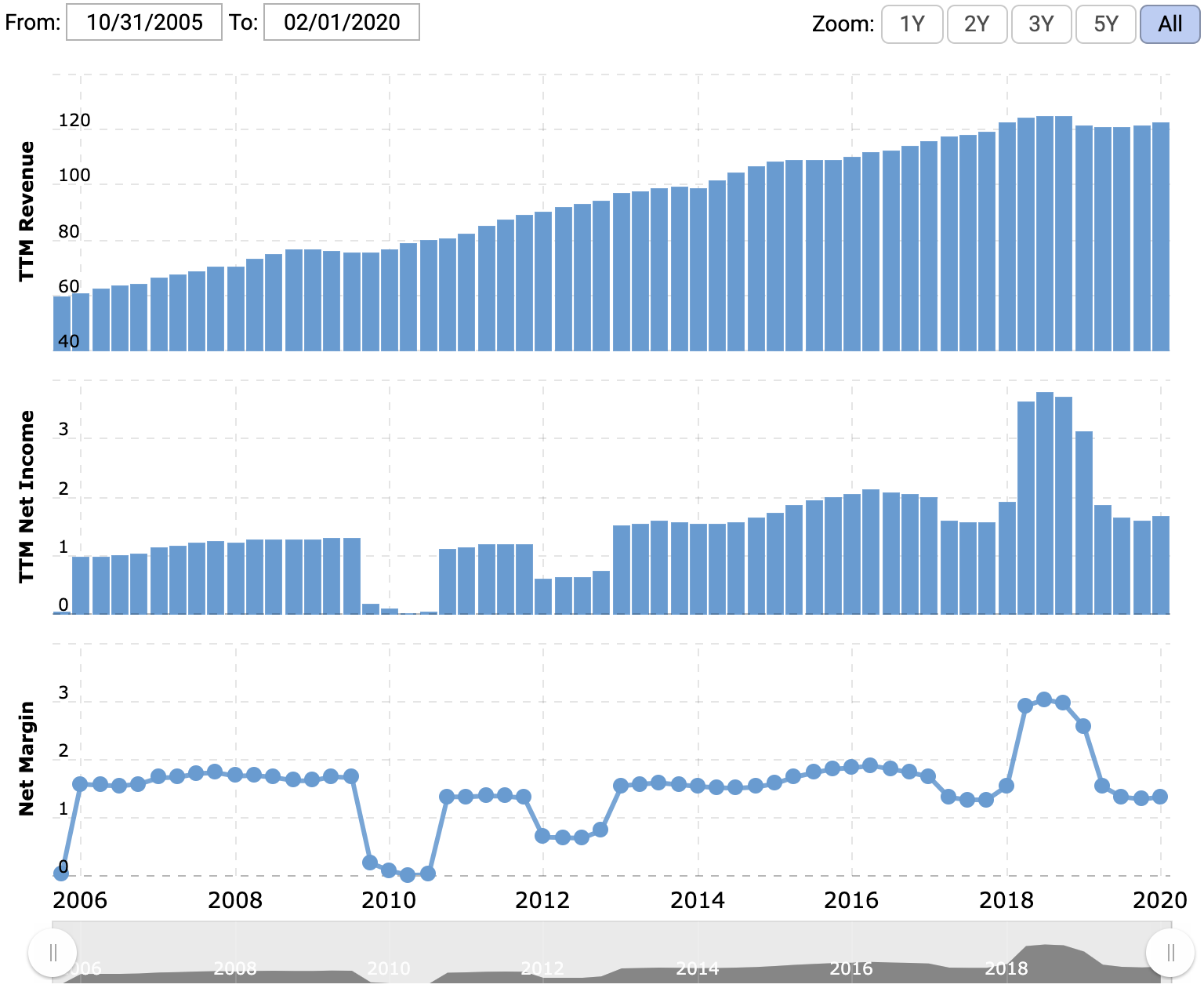

Согласно годовому отчету, около 90% выручки компании дают розничные продажи в ее магазинах. Остальное — автозаправки, производство продуктов питания для других компаний и организация логистики.

У компании 2758 продуктовых магазинов, из которых у 1560 есть автозаправки и у 2268 — аптеки. Еще есть 256 ювелирных магазинов. Работает компания только в США.

К сожалению, отчет Kroger не дает информации о структуре продаж по видам товаров.

Аргументы в пользу компании

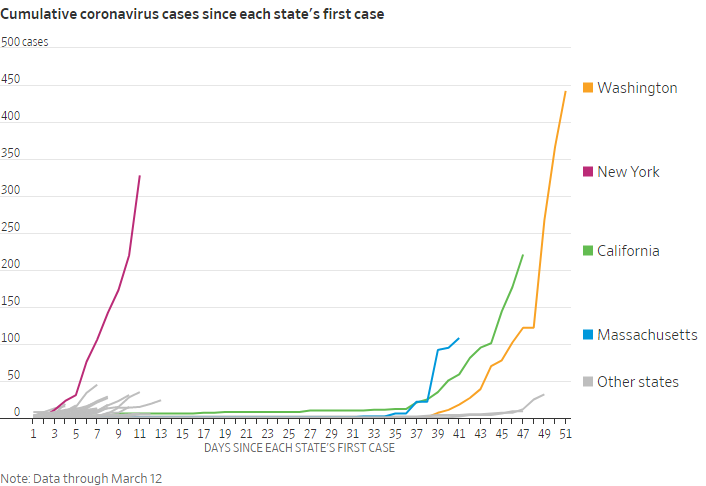

Те же плюсы, что и у других «коронавирусных» идей. В обзорах Kimberly-Clark, Costco и Kellogg мы уже подробно описывали, почему растет спрос в розничных сетях. Повторяться не будем, заметим лишь, что вирус быстро распространяется по США. В стране временно отменили ограничения на количество часов в дороге для водителей грузовиков, везущих медицинские и съестные припасы для опустевших магазинов.

Kroger находится в числе сетей, у которых быстро заканчиваются товары. Это признак больших продаж в этом квартале.

У продуктов питания срок годности обычно меньше, чем у туалетной бумаги и антисептиков. Массовая скупка продуктов сейчас не должна сильно навредить продажам Kroger в будущем — в отличие от Kimberly-Clark с ее продукцией для личной гигиены.

Компания продает не только продукты. Отдельный плюс — то, что у Kroger есть собственные аптеки. Потребители наверняка будут закупаться не только продуктами, но и лекарствами, которые могут им понадобиться в ходе длительного карантина.

Можно надеяться на рост продаж не только съестных припасов. К слову, чтобы справиться с уже ощущающимся дефицитом лекарств, компания ограничила количество продаваемых средств от гриппа и простуды: не более 5 штук в одни руки.

Онлайн-коммерция. В отличие от многих конкурентов у Kroger развитая система покупки товаров онлайн. В 70% магазинов компании клиент может забрать товары после покупки онлайн — магазин в этом случае выступает в качестве логистического центра. Доставка на дом доступна для 97% домохозяйств, которые закупаются в Kroger, а таких 11 млн.

К сожалению, точная доля онлайн-продаж компании неизвестна: они считаются вместе со всеми продажами в магазинах Kroger. В отчетах обычно указываются ежегодные темпы роста в районе 40—55%. Развитая система онлайн-коммерции у Kroger — это большое преимущество в условиях пандемии, когда многие потребители сидят дома в страхе.

Приемлемый ценник и дивиденды. Соотношение P / E в случае с Kroger равно 15, что весьма хорошо. Еще компания платит щедрые по нынешним меркам дивиденды: 1,8% годовых. При стабильном и относительно предсказуемом бизнесе это хороший вариант для любителей пассивного дохода, особенно с учетом нулевой ставки ФРС.

Что может помешать

Очень плохая бухгалтерия. Согласно последнему квартальному отчету, компания может рассчитывать на 3,3 млрд долларов — против 36,5 млрд долларов задолженностей. На мой взгляд, долг большой. При этом в 2017—2019 годах компания потратила 3,7 млрд долларов на выкуп собственных акций.

Цены на бензин. Как мы помним, чуть меньше 10% выручки Kroger получает на заправках. Сейчас в США цены на бензин упали, и трудно ожидать, что компания много заработает в этом сегменте.

Низкая маржа. Это не супердоходный бизнес: сейчас итоговая маржа компании составляет примерно 1,36%. Логистические сложности и иные неприятности из-за пандемии, например заболевшие сотрудники и закрытые на карантин магазины, могут ударить по компании и еще больше снизить маржу.

Что в итоге

У Kroger понятный бизнес, хороший P / E, и компания платит дивиденды. Акции выглядят интересно для тех инвесторов, которые хотят что-то относительно надежное и с пассивным доходом. Это повышает шансы роста котировок в ближайшее время, и с учетом этого можно взять акции Kroger уже сейчас.

Или можно перестраховаться: мало ли что произойдет. В таком случае разумно взять акции Kroger за неделю или несколько дней до публикации следующего квартального отчета в конце мая или начале июня — следите за объявлениями на сайте компании. Но так стоит поступить, только если коронавирус не затронет саму компанию и ей не придется закрывать магазины в течение этого квартала.