Инвестидея: Kellogg, потому что батончики помогут пережить эпидемию

Сегодня у нас спекулятивная идея: взять акции производителя батончиков и хлопьев Kellogg на фоне возможного роста спроса на его продукцию и дивидендной доходности акций.

Потенциал роста: до 10% в абсолюте.

Срок действия: от нескольких дней до 9 месяцев.

Почему акции могут вырасти: они упали и могут подскочить, а еще компания может выиграть от эпидемии коронавируса.

Как действуем: можно брать акции сейчас примерно по 62 $, а можно подождать падения и закупиться подешевле.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

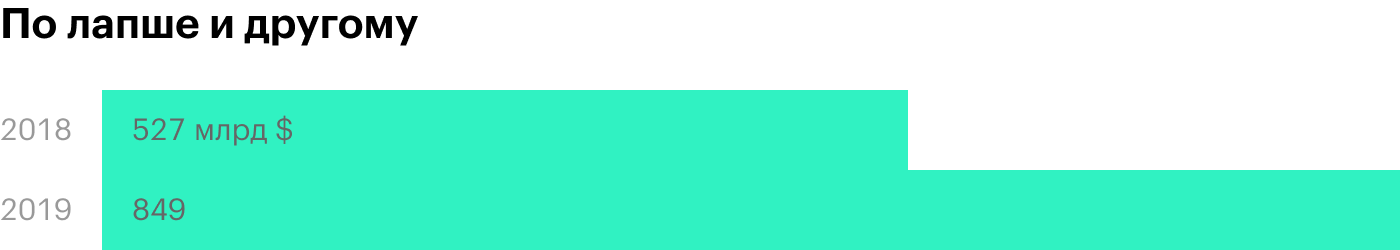

На вкусном и хрустящем. Около половины выручки компании приносят разного рода закуски вроде чипсов Pringles и протеиновых батончиков RXBAR. Чуть меньше дают зерновые, то есть разные хлопья, а также замороженная еда и совсем чуть-чуть — лапша. В целом компания продает готовую еду и полуфабрикаты, что имеет важное значение для нашей истории.

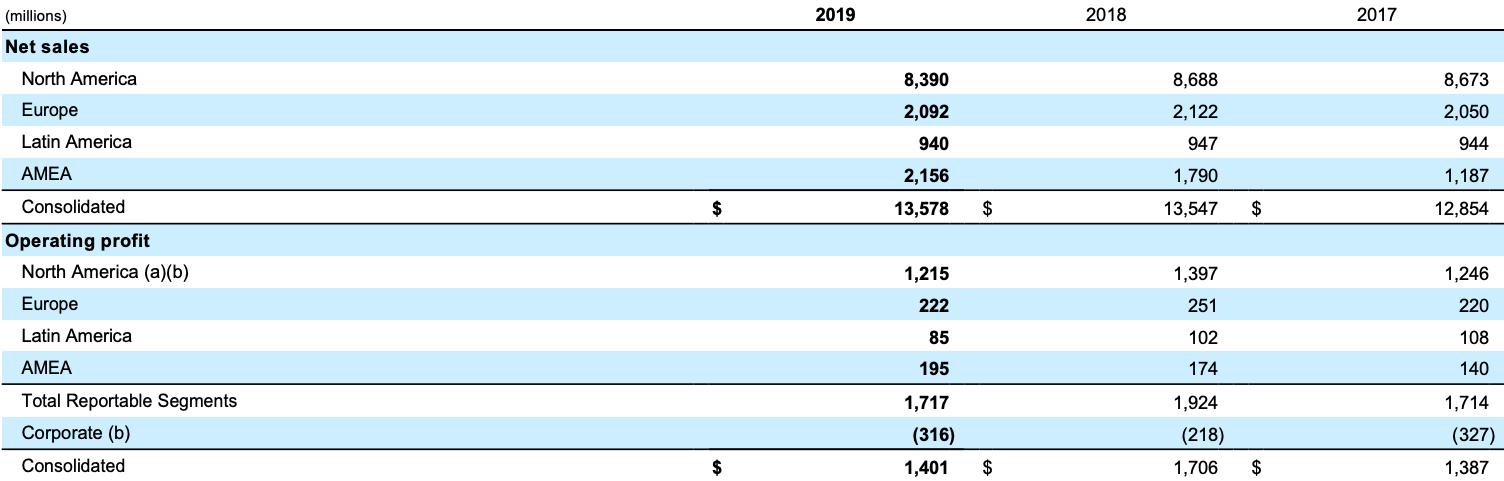

Согласно годовому отчету, 58% продаж приходится на США, остальное — на другие страны. Компания любезно расписала, какие регионы ей приносят деньги и сколько, а также операционную прибыль каждого региона.

Аргументы в пользу компании

Растет где надо. Снижение продаж в Европе на 1,4% и в Латинской Америке на 0,7% в 2019 году было вызвано валютными колебаниями, тогда как объем проданных товаров вырос. В Африке, Азии и на Ближнем Востоке продажи в денежном выражении выросли на 20%.

Возможным поводом бить тревогу могло бы стать снижение продаж в Америке на 3,4%, но оно произошло, помимо всего прочего, из-за продажи части бизнеса другой компании — Ferrero. Зато компания наращивает продажи за пределами США.

Щедрые дивиденды. Компания платит в среднем 2,28 $ дивидендов в год, что при текущей цене ее акций 62,3 $ дает дивидендную доходность в районе 3,66% годовых. С недавним снижением ставки ФРС у инвесторов заканчиваются варианты получения заметного пассивного дохода, кроме совсем мусорных облигаций. Я думаю, что сейчас инвесторы начнут набиваться в дивидендные компании и акции таких компаний подорожают.

Пир во время чумы. Недавно компания Campbell Soup, специализирующаяся на полуфабрикатах, сообщила о росте продаж и улучшении квартальных перспектив благодаря панике, связанной с коронавирусом. Kellogg большую часть выручки получает от готовых продуктов, и его продукция подходит для домоседов.

Вирус провоцирует многих людей оставаться дома. Например, даже Amazon просит сотрудников головного офиса работать из дома, чтобы не заражаться или не заражать других. Возможно, потребление продукции Kellogg вырастет в этом квартале.

Что может помешать

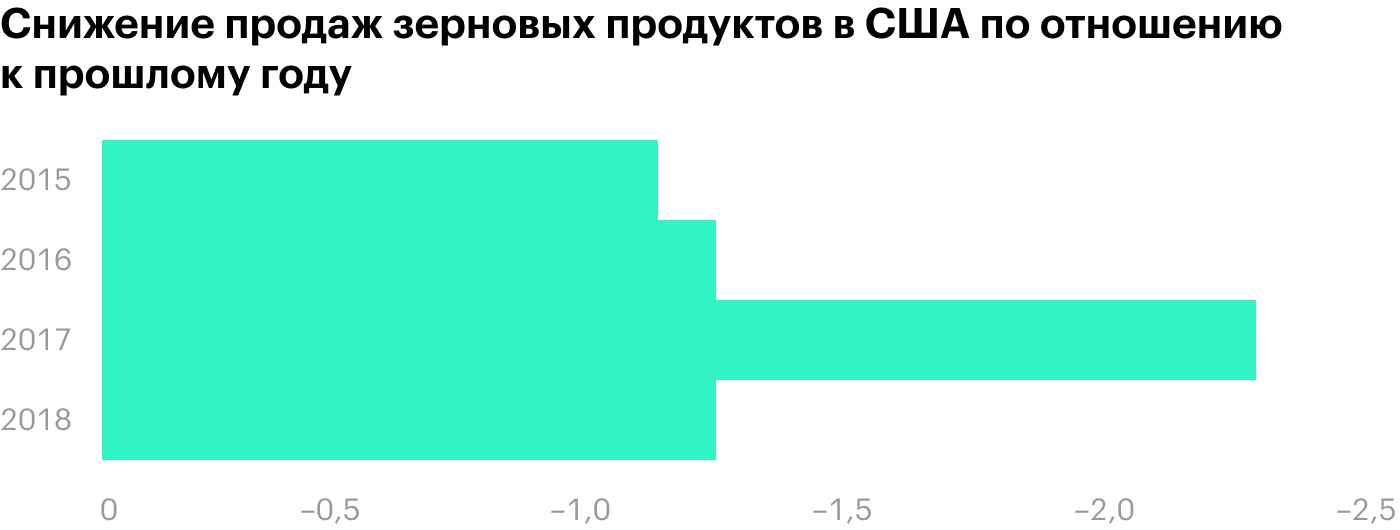

Cereal killer. Сегмент рынка, в котором работает Kellogg, очень конкурентный, а рыночная конъюнктура не на стороне компании. Американцы все меньше едят зерновые завтраки, что серьезно бьет по выручке Kellogg.

Компания планирует увеличивать выручку, продавая больше закусок, но здесь может помешать тренд на здоровое питание в США. В этом плане весьма характерен рост продаж компании в странах восточного полушария, где люди помнят времена голода и американскую моду на низкокалорийную еду воспринимают как блажь. Но это не отменяет падающие продажи в США, где компания все еще получает больше половины выручки.

Конечно, маркетинговый отдел может извернуться и продвигать товары компании в новой обертке: есть же у Coca-Cola напитки с «низкой калорийностью». Но это дополнительные траты сил и денег, которые дадут эффект не сразу.

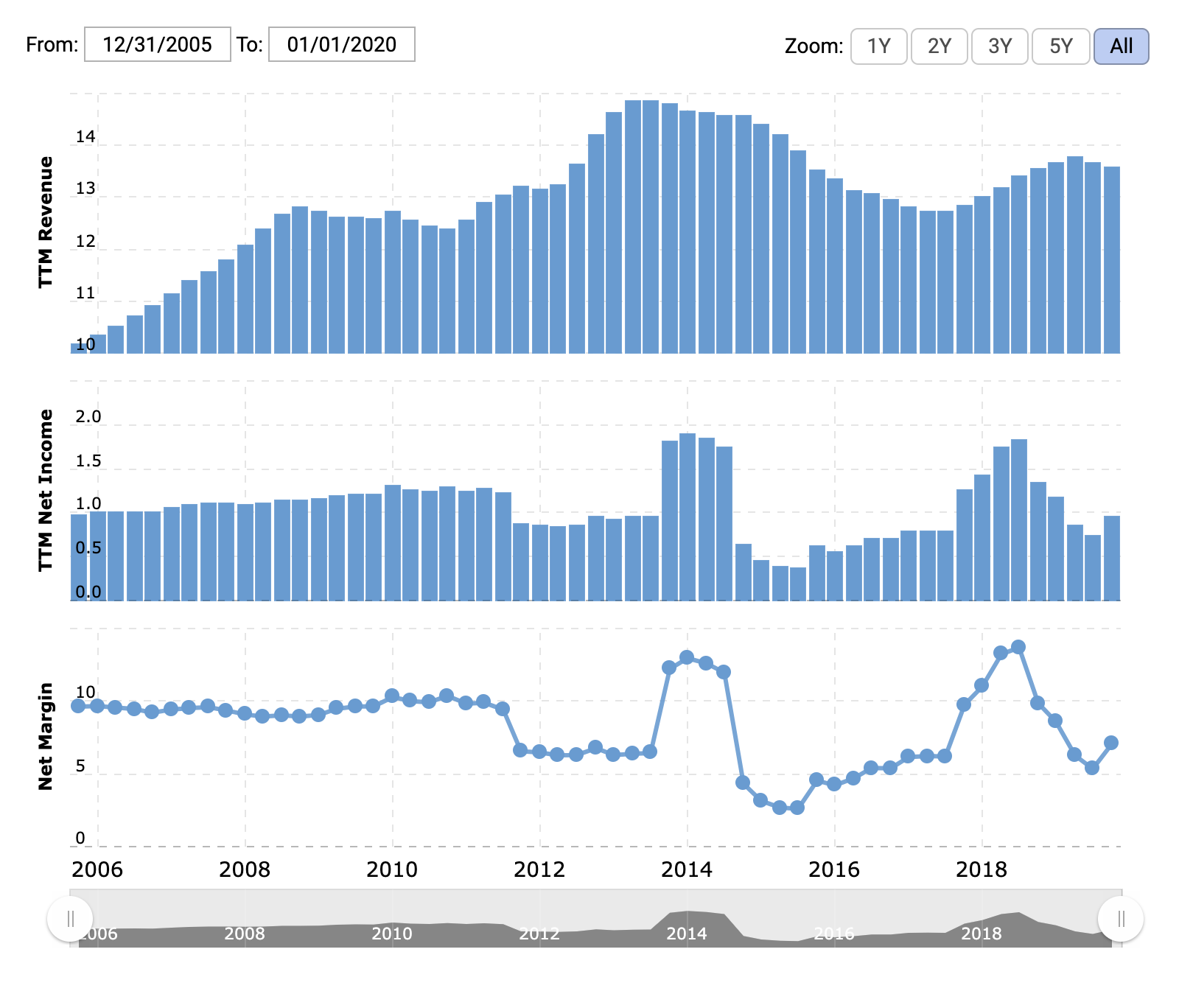

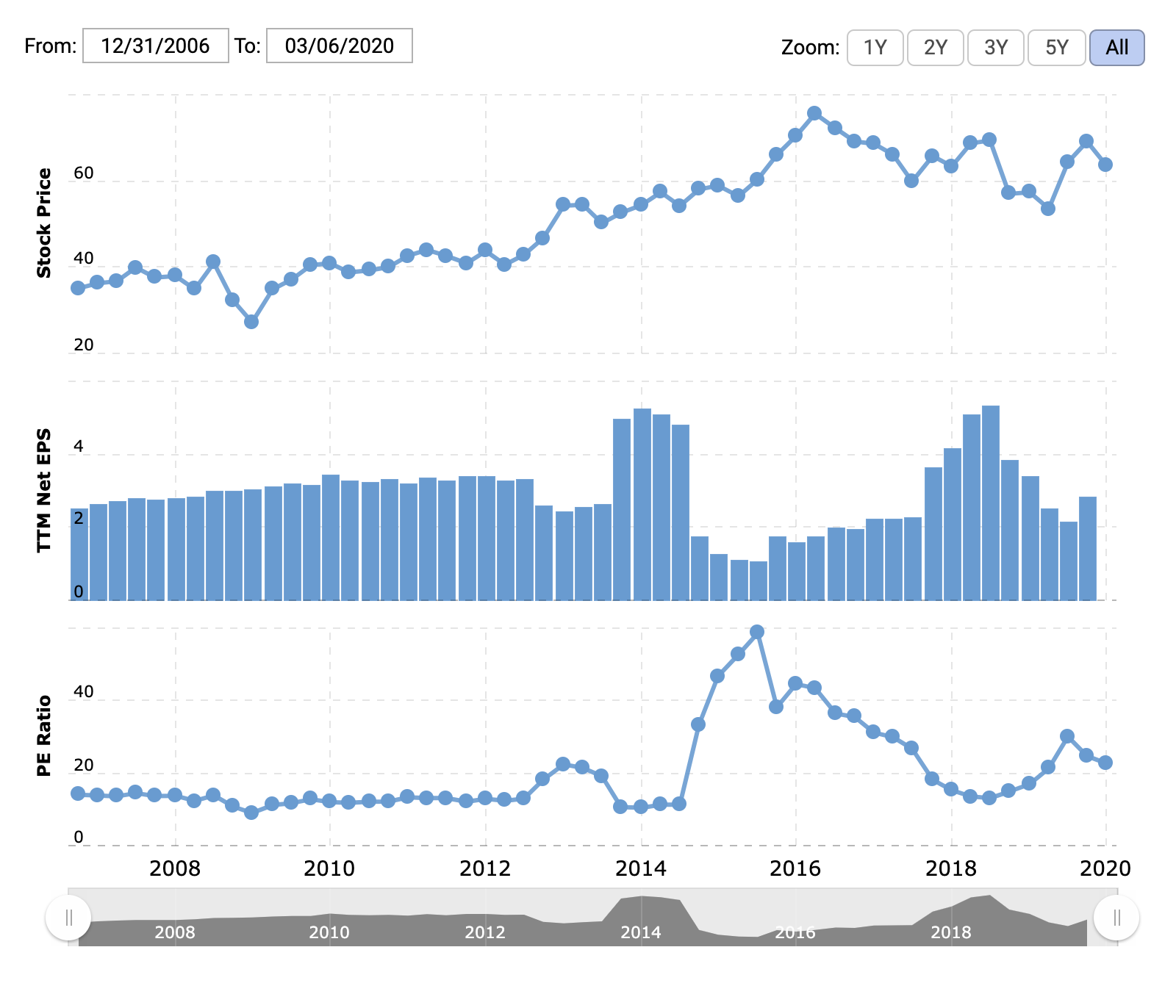

А пока мы имеем бизнес с падающими выручкой и прибылью и с нестабильной маржой. Кроме того, в начале февраля компания снизила прогнозы на 2020 год, что не добавляет нам поводов для оптимизма.

Дороговато за коробку хлопьев. На данный момент P / E компании высоковат и равен 22,74. Для сравнения: в среднем по сегменту упакованной еды этот показатель равен 17,4. Это создает риски коррекции, особенно с учетом падения выручки и прибыли.

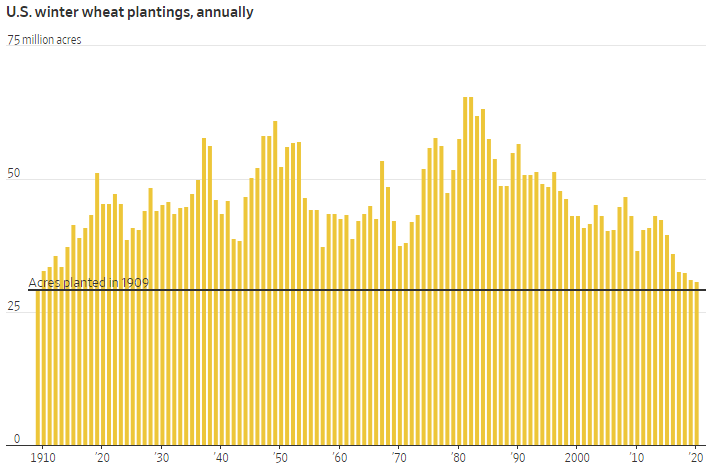

Ледяной урожай. В этом году американские фермеры посеяли очень мало пшеницы, что может привести к плохому урожаю и, как следствие, росту цен на пшеницу. Пшеница — это очень важный сырьевой элемент для Kellogg, внезапное повышение цен на нее сильно ударит по бизнесу компании.

Бухгалтерия. Согласно последнему квартальному отчету, в распоряжении компании есть почти 2 млрд долларов, в то время как сумма всех ее задолженностей — почти 14 млрд долларов. Долг великоват, особенно учитывая снижение продаж.

Компания платит щедрые дивиденды. Руководство Kellogg может снизить размер дивидендов или вообще перестать их платить. И это создает риск большого падения акций, потому что любители дивидендов начнут распродавать свои акции. Такое уже происходило, например, с Kraft Heinz, может случиться и с Kellogg.

Беды экспортеров. Компания больше 40% выручки получает за пределами США, а продажи там растут гораздо лучше, чем в Америке. Это создает валютные риски при подсчете выручки: чем дороже доллар, тем меньше долларов компания получает от продаж за пределами США.

Что в итоге?

У нас есть два варианта действий:

- взять акции сейчас примерно по 62 $ или меньше — с учетом назревающей коррекции, может быть, получится и 55 $ — и держать. После роста примерно на 10% можно будет продать — а можно держать дальше, надеясь на продолжение роста и дивиденды;

- подождать, пока акции упадут до 30—40 $. Такое возможно, если менеджмент сократит или отменит дивиденды. Тогда тем более можно будет прикупить акции в надежде на отскок из-за улучшения конъюнктуры или действий каких-нибудь активистов-инвесторов.