Инвестидея: Nordson, потому что покрытия

Сегодня у нас умеренно спекулятивная идея с консервативным налетом: взять акции производственного предприятия Nordson (NASDAQ: NDSN), дабы заработать на росте его заказов.

Потенциал роста и срок действия: 11% за 13 месяцев; 9% в год на протяжении 10 лет. Все без учета дивидендов.

Почему акции могут вырасти: на продукцию компании есть спрос.

Как действуем: берем сейчас по 238,6 $.

При создании материала использовались источники, недоступные пользователям из РФ.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

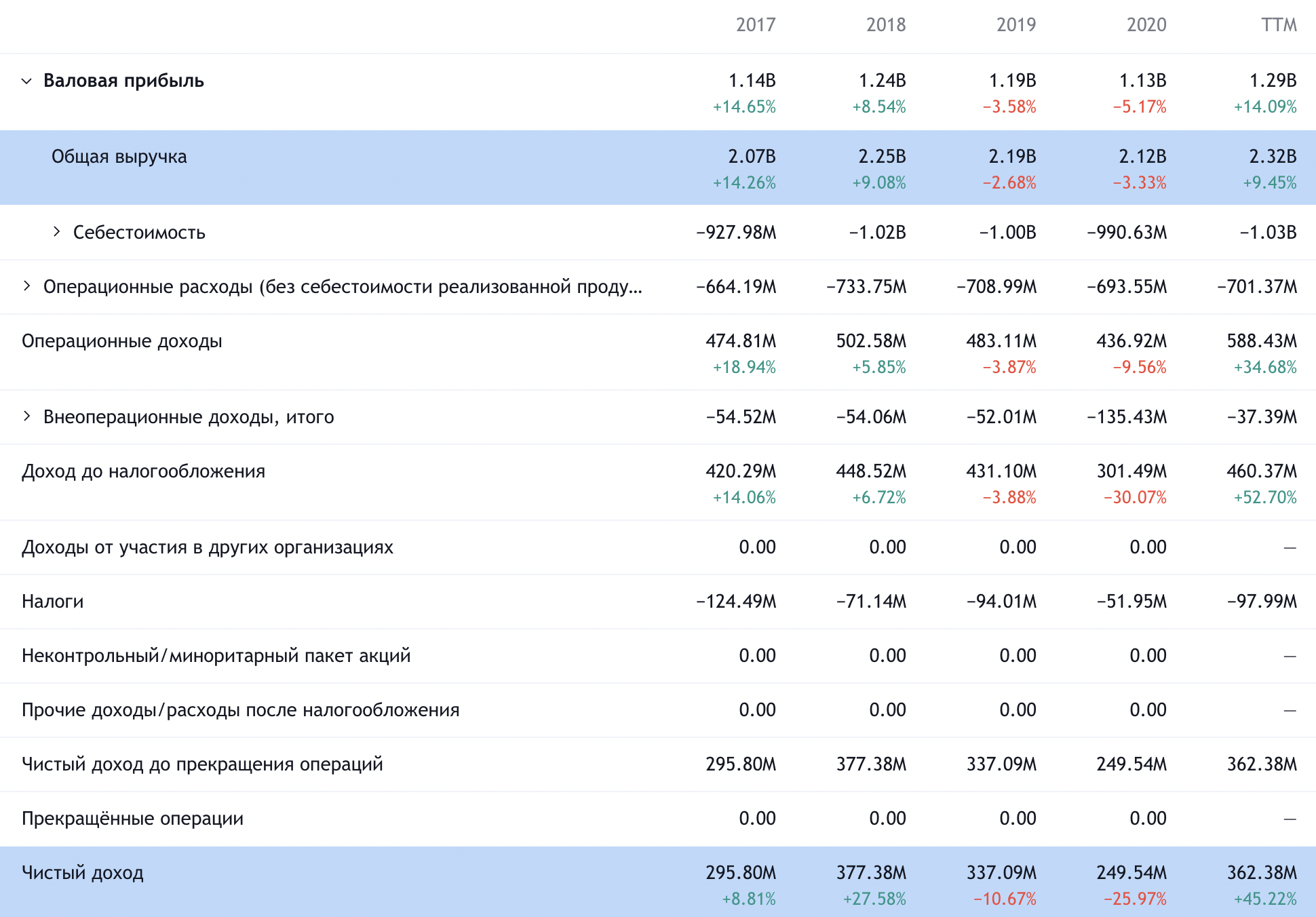

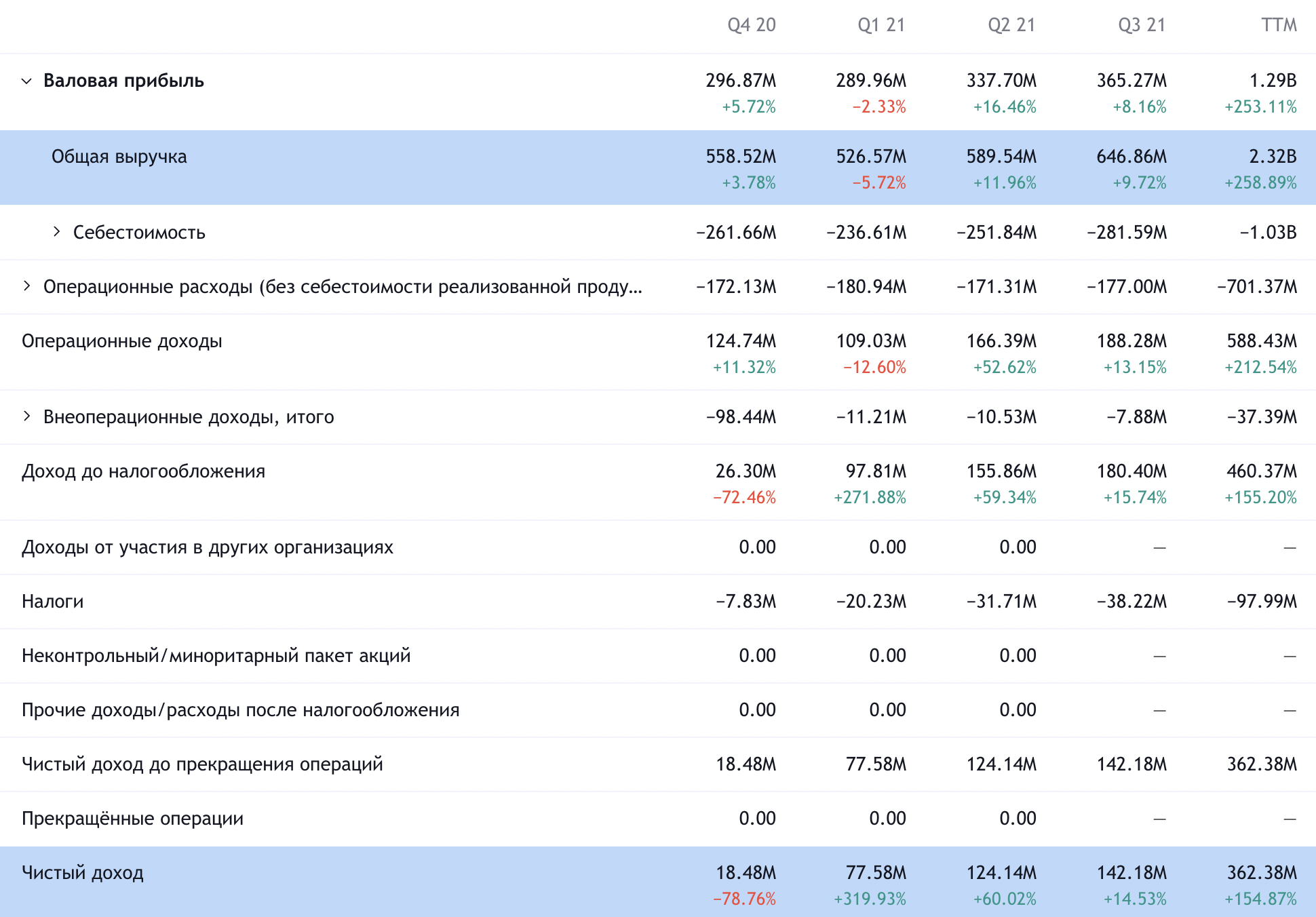

Компания проектирует и производит оборудование для нанесения покрытий. Согласно отчету, выручка делится на два сегмента:

- Точные решения для промышленности — 55%. Оборудование для упаковывания, нанесения краски, ламинирования. Основные потребители продукции сегмента работают в промышленности, а также в производстве потребительских товаров — как долгого срока хранения, так и скоропортящихся. Операционная маржа сегмента — 18,2% от его выручки.

- Сложные технологические решения — 45%. Электронные системы нанесения покрытий, устройства для контроля жидкостей и оборудование для тестирования высокотехнологичной продукции. Основные потребители продукции сегмента — это производители сложной электроники. Операционная маржа сегмента — 19,6% от его выручки.

Согласно презентации компании, по отраслям применения ее выручка распределяется так:

- Электроника — 27%.

- Потребительские товары — 26%.

- Медицина — 22%.

- Промышленность — 14%.

- Остальные рынки — 11%. Производство автомобилей, товаров долгого срока службы, систем доставки и ветеринарной продукции.

Выручка по типам продукции:

- Расходники и запчасти — 57%.

- Оборудование — 43%.

Это важный момент, поскольку получается, что свыше половины выручки компании — это возобновляемая выручка: пусть подписки там и нет, но выходит, что клиенты более-менее регулярно возвращаются к Nordson за нужными для работы компонентами.

Согласно отчету, географически выручка распределяется так:

- США — 35,62%.

- Другие страны в Америках — 6,66%.

- Европа — 25,29%.

- Япония — 5,73%.

- Другие страны Азиатско-Тихоокеанского региона — 26,7%.

Аргументы в пользу компании

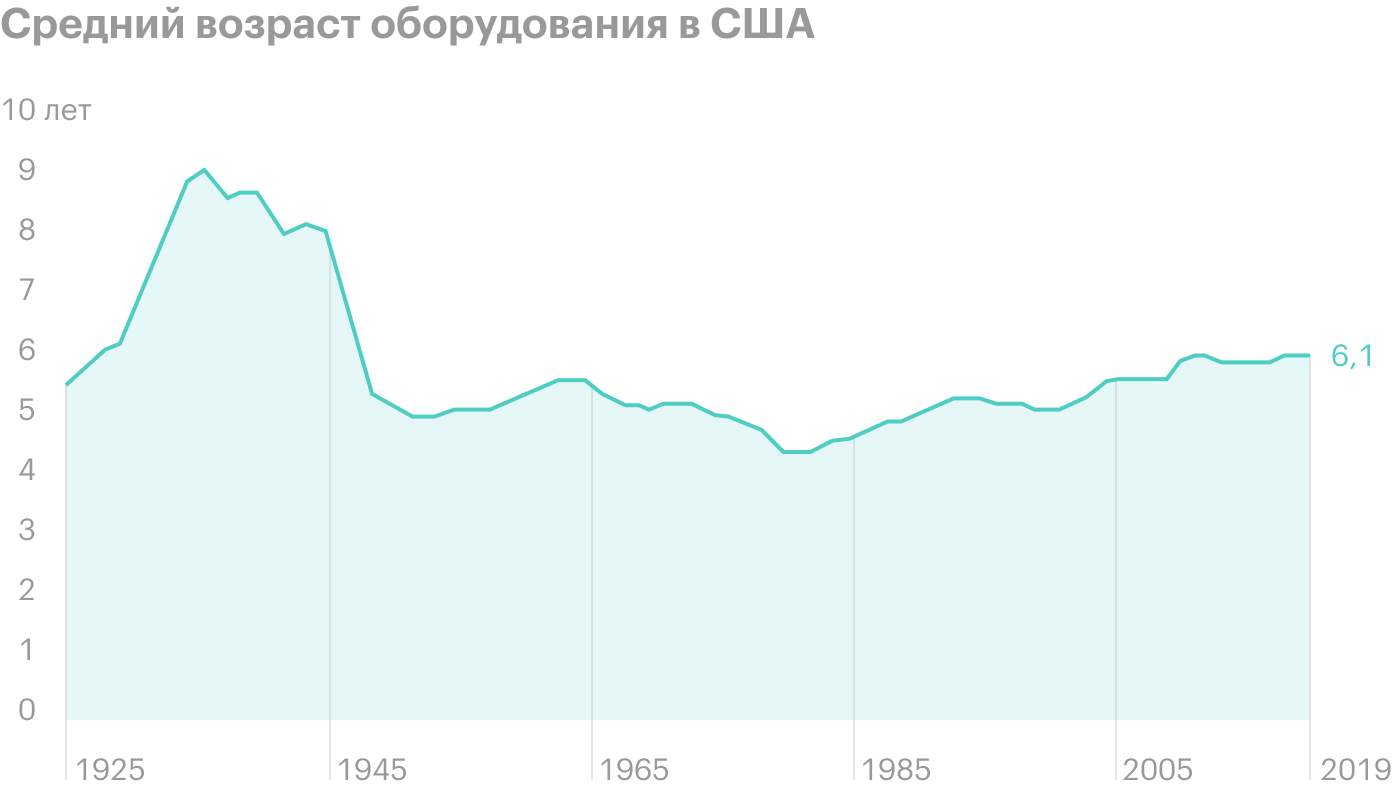

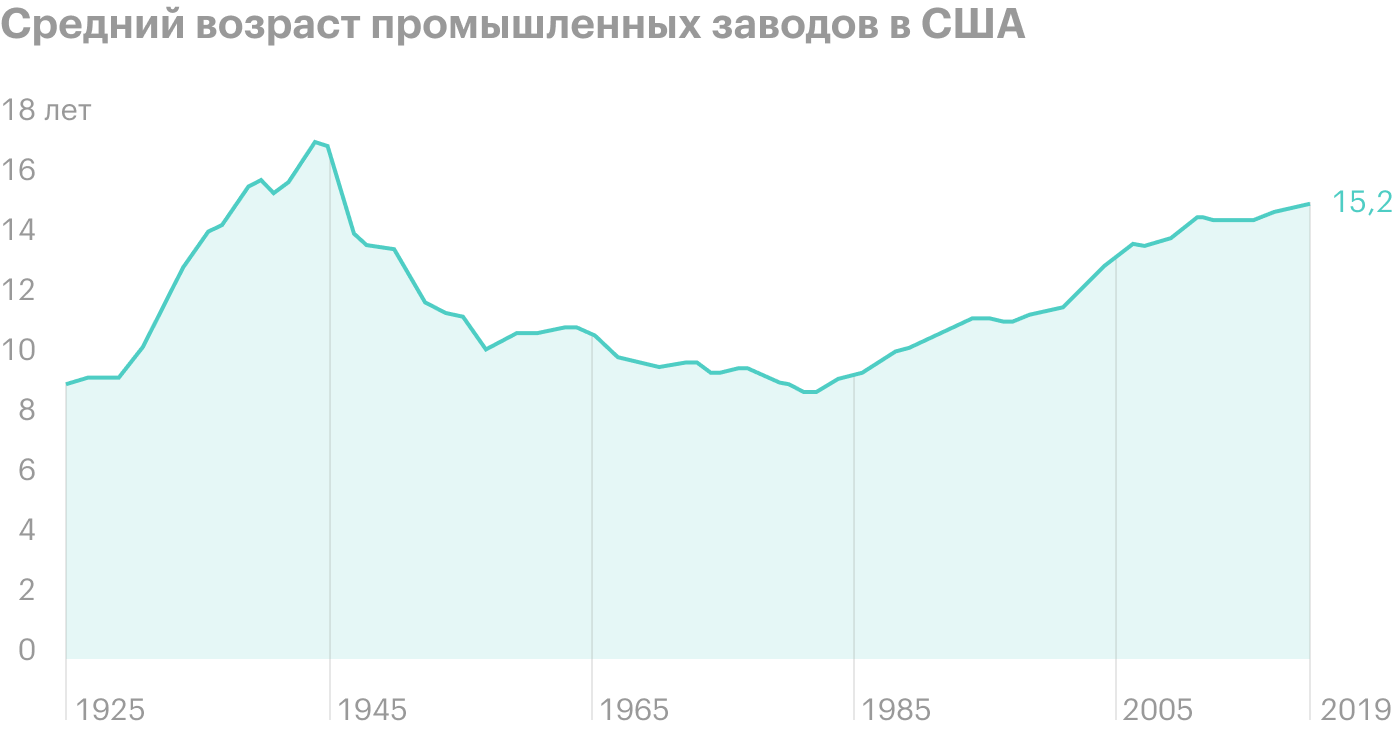

Воспоминания о будущем. В идее по Keysight мы рассказывали о росте промышленного производства в мире, а также о планах компаний по увеличению инвестиций в обновление основных фондов. Nordson тоже должна стать бенефициаром этого процесса. Причем ожидать наибольшего роста нужно именно от компаний, которые тратятся на модернизацию предприятий. Средний возраст оборудования и заводов в США сейчас на очень высоком уровне, так что инвестиции в обновление производственных мощностей будут вполне оправданны. Прямым подтверждением нашей правоты можно считать недавний хороший отчет компании и улучшение ее прогнозов на этот год.

Всего для всех понемногу. У компании довольно разнообразный набор клиентов, что защищает ее бизнес от разрушительных последствий спада производства в каком-то из сегментов. Это однозначно позитивный момент, который привлечет в акции немало инвесторов, ищущих стабильности.

Что может помешать

Цена. У компании P / E 38,65, а ее котировки выросли на 73% за последние два года, но соразмерного прогресса в выручке и прибыли компания не продемонстрировала — поэтому ее можно обвинить в переоцененности. Коронакризис компания пережила без страшных потерь, но ничего хорошего карантин для нее не несет. Если новые штаммы приведут к закрытию заводов и это отразится на отчетности Nordson, то акции могут непропорционально сильно упасть из-за истерики инвесторов.

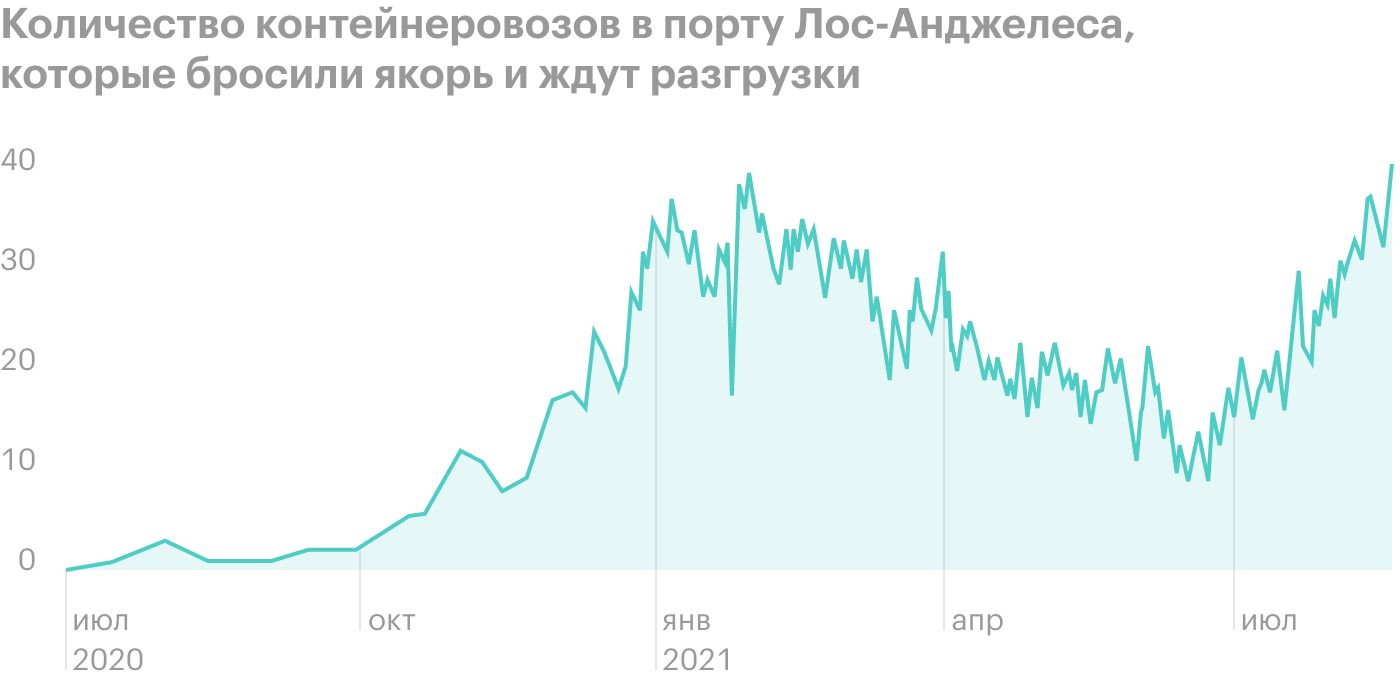

Логистика. Проблемы с логистикой в мире в целом и в США в частности могут очень негативно повлиять на отчетность компании: она сильно зависит от скорости движения своих товаров и их своевременной доставки. То же самое относится и к компонентам, которые она использует в производстве. Их повышенная стоимость и несвоевременная доставка могут негативно повлиять на маржинальность бизнеса Nordson.

Бухгалтерия. Компания платит 2,04 $ дивидендов на акцию в год — это примерно 0,85% годовых. На это у нее уходит 120,36 млн долларов в год — примерно треть от ее прибыли за минувшие 12 месяцев. Согласно последнему отчету, у компании примерно 1,5 млрд долларов задолженностей, из которых 420,822 млн нужно погасить в течение года.

В принципе, денег в распоряжении Nordson достаточно и для закрытия срочных долгов, и для выплаты дивидендов: 174,235 млн на счетах и 516,685 млн задолженностей контрагентов. Но все же крупный размер задолженностей не может не беспокоить в свете поднятия ставок. Да и выплаты могут порезать из-за каких-нибудь форс-мажорных обстоятельств, и акции могут упасть. С другой стороны, я не думаю, что инвесторы будут сильно волноваться из-за сокращения таких дивидендов.

Что в итоге

Берем акции сейчас по 238,6 $. А дальше есть два варианта:

- ждать, когда акции превысят исторические максимумы и будут стоить 265 $. Думаю, что этого уровня мы дождемся за следующие 13 месяцев;

- держать акции следующие 10 лет в горе и радости, чтобы посмотреть, как компания станет бенефициаром обновления основных фондов американскими производственными предприятиями.