Инвестидея: Parker-Hannifin, потому что всех автоматизируют

Сегодня у нас умеренно спекулятивная идея: взять производителя промышленной продукции Parker-Hannifin (NYSE: PH), дабы заработать на благоприятной для бизнеса компании конъюнктуре.

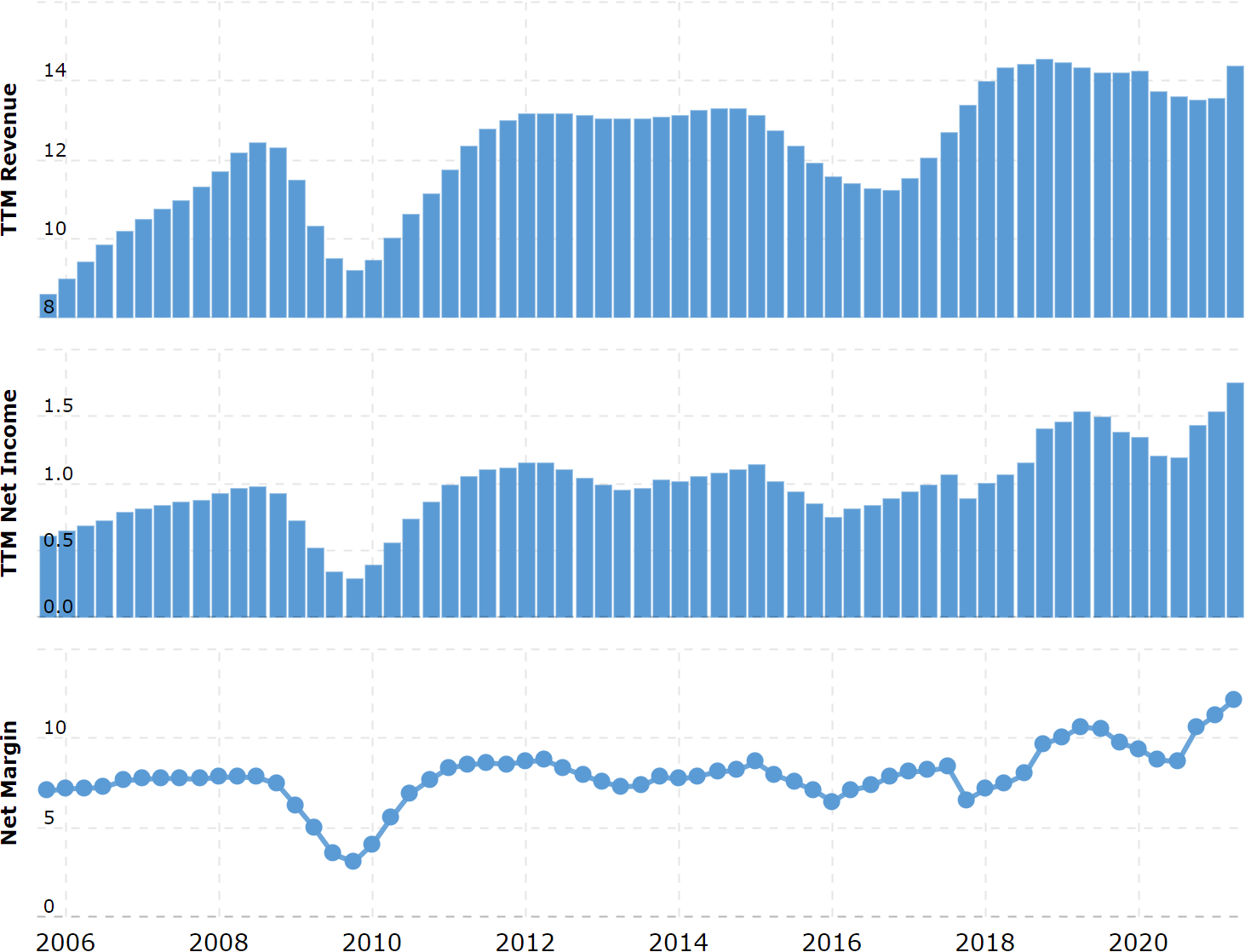

Потенциал роста и срок действия: 15,5% за 15 месяцев без учета дивидендов; 11% в год на протяжении 15 лет с учетом дивидендов.

Почему акции могут вырасти: скоро роботы захватят все, а компании вложатся в обновление оборудования.

Как действуем: берем акции сейчас по 289,9 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

PH производит компоненты и системы для движения и контроля оборудования.

Согласно годовому отчету компании, ее выручка делится на следующие сегменты.

Промышленность Северной Америки — 47%. Системы контроля и движения для самых разных производственных компаний. Операционная маржа сегмента — 18,67% от его выручки.

Международная промышленность — 33%. Системы контроля и движения для самых разных производственных компаний для других регионов, кроме Северной Америки. Операционная маржа сегмента — 18,69% от его выручки.

Выручка в процентах от двух сегментов по видам продукции:

- Контроль движения — 25,7%. Аккумуляторы, кулеры, цилиндры.

- Контроль жидкостей — 34,34%. Вентили, фильтры.

- Товары для фильтрации и инженерные материалы — 39,96%.

Аэрокосмическая отрасль — 20%. Компоненты для гражданских и военных заказчиков. Операционная маржа сегмента — 16,87% от его выручки.

Клиенты компании приходят из самых разных отраслей.

Выручка компании по странам и регионам:

- Северная Америка — 63%.

- Остальной мир — 37%. Европа дает 20% выручки, Азиатско-Тихоокеанский регион — 15%, Латинская Америка — 2%.

Разбивки по странам в отчете нет. Известно только, что США — единственная страна, дающая более 10% выручки.

Аргументы в пользу компании

Траты текущие и будущие. PH — такой же бенефициар промышленного роста в США и мире, как TE Connectivity, Amphenol и другие компании из наших идей по промышленности. На руку PH сыграет как текущий спрос на ее продукцию, так и будущий вал заказов со стороны заводов и производственных предприятий, инвестирующих в обновление основных фондов.

Также можно ожидать больших результатов от подразделения компании, занимающегося контролем движения: тут можно надеяться на вал заказов по тем же причинам, что и у UiPath. Грядет волна автоматизации промышленности, и такие прикладные решения, как у PH, будут очень востребованны. К слову, у нас есть похожая идея по Emerson Electric — там был примерно такой же набор аргументов в пользу компании.

Диверсификация. Согласно годовому отчету, ни один из клиентов компании не дает ей более 3% выручки. Это хорошо: нивелируются риски потери кого-то из клиентов и одновременно у компании есть сильная переговорная позиция.

Цена. У компании не очень высокий P / E — 21,72. Это выгодно отличает ее от многих других промышленных предприятий, у которых этот показатель раза в полтора выше.

Что может помешать

Производственные болячки. Как известно, астрологи объявили 2021 годом инфляции, так что компания может пострадать от роста расходов на сырье, логистику и труд. Если случится новый масштабный карантин, то это тоже негативно повлияет на отчетность.

Не взлетело. Авиационный компонент бизнеса компании может тянуть отчетность вниз: пока нет причин считать, что спрос на коммерческую авиацию в ближайшие годы вернется к показателям эпохи до пандемии.

Бухгалтерия. Компания платит 4,12 $ дивидендов на акцию в год — примерно 1,42% годовых. Это чуть больше средней дивидендной доходности по S&P 500 и вряд ли будет способствовать росту котировок. Зато может поспособствовать их падению.

Согласно последнему отчету, у компании 11,297 млрд долларов задолженностей, из которых 3,096 млрд нужно погасить в течение года. Денег в ее распоряжении не так много: 733,1 млн на счетах и 2,183 млрд задолженностей контрагентов.

Скоро долговое бремя PH станет еще тяжелее: компания покупает за 8,69 млрд долларов производителя авиационной техники Meggitt.

На дивиденды у PH уходит 475,1 млн в год — примерно 27,14% от прибыли PH за минувшие 12 месяцев. Учитывая огромный долг компании и ее траты, дивиденды вполне могут порезать, что может привести к исходу из этих акций дивидендных инвесторов.

На длинной дистанции крупный долг компании может отпугивать инвесторов, учитывающих рост ставок и подорожание кредитов.

Что в итоге

Акции можно взять сейчас по 289,9 $. А дальше есть два пути:

- дождаться, когда акции превысят исторические максимумы в 321 $, ранее достигнутые в мае, и станут стоить 335 $. Думаю, что этого уровня мы достигнем за следующие 15 месяцев;

- держать акции следующие 15 лет, чтобы увидеть, как компания в полной мере реализует себя как поставщика компонентов для трансформации экономики в сторону автоматизации. И заодно заработает на вале инвестиций корпоративного сектора в новое оборудование.