Инвестидея: Pfizer, потому что делать лекарства выгодно

Сегодня у меня спекулятивная идея: подкараулить акции фармацевтического гиганта Pfizer на падении, чтобы спекулятивно заработать на их росте.

Потенциал роста: до 20% в абсолюте.

Срок действия: до года.

Почему акции могут вырасти: мы подхватим их после падения, а потом маржинальность бизнеса и высокая дивидендная доходность заставят акции вырасти.

Как действуем: ждем падения цены акций c 34,5 до 30 $ и потом покупаем.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания производит разнообразные лекарства. Более подробно я обсужу продукцию Pfizer в разделе с проблемами компании.

Аргументы в пользу компании

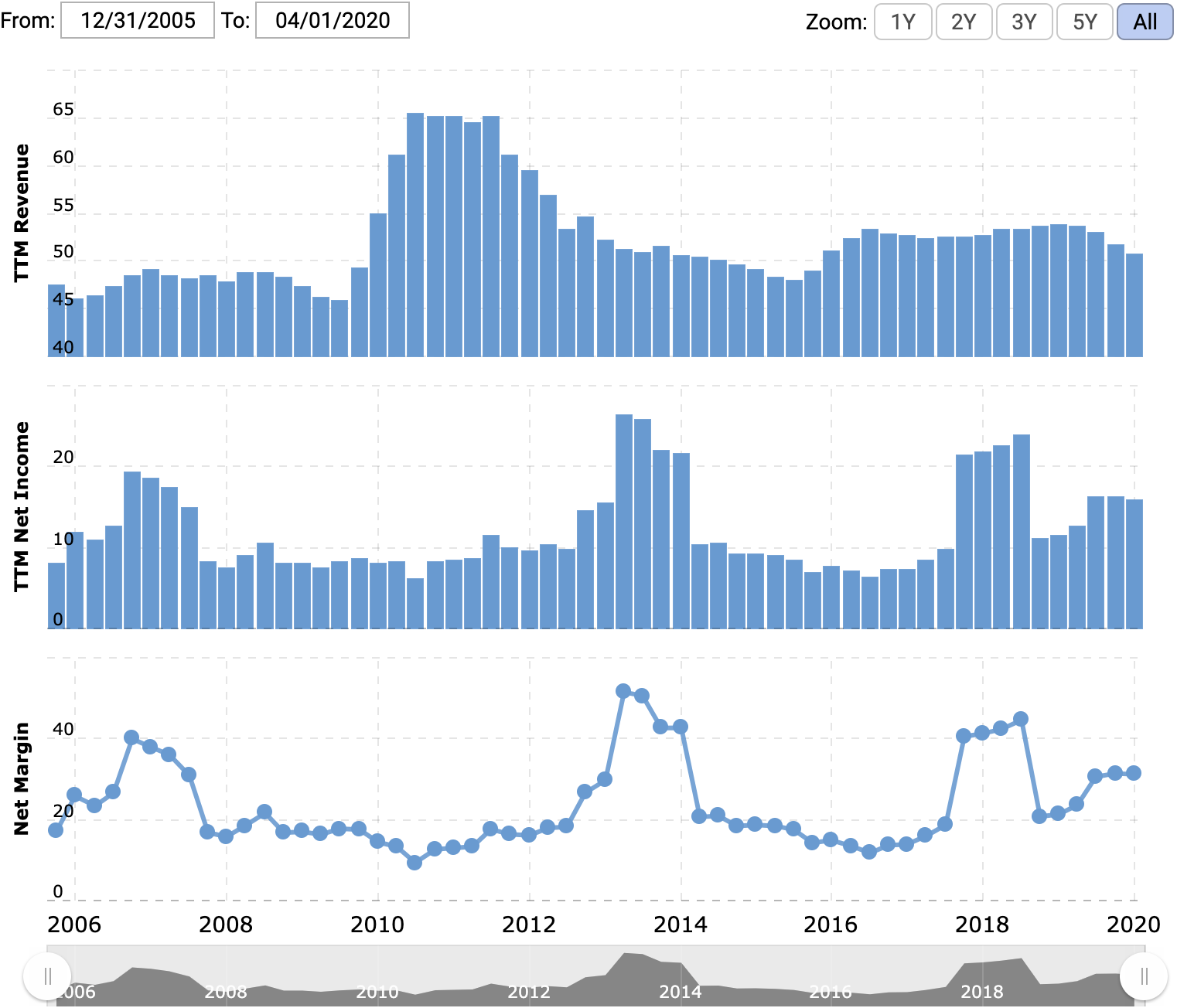

Хороший, крепкий бизнес. Несмотря на многочисленные проблемы и риски, о которых я расскажу чуть позже, у Pfizer прибыльный бизнес. Выручка стагнирует, зато итоговая маржа превышает 30%, что очень здорово. P / E всего 12,5, что тоже хорошо.

Возможно, они спасут мир. Pfizer в числе компаний, разрабатывающих вакцину от коронавируса. Это может стать одним из факторов спекулятивного роста котировок.

Но в фундаментальном плане здесь не на что надеяться. Продажи вакцины дадут разовую выручку 2,5 млрд долларов, то есть чуть меньше 5% от всей годовой выручки компании. Это если она вообще сможет сделать вакцину.

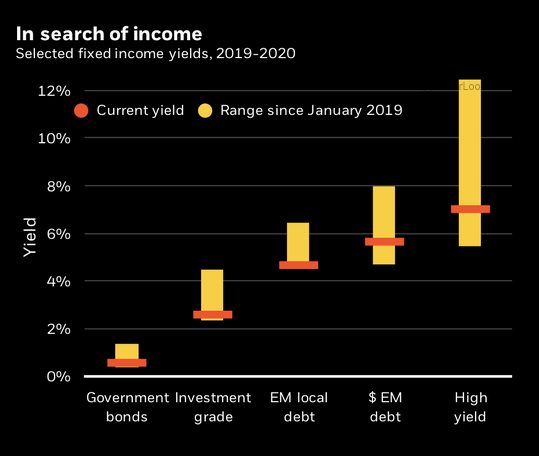

Щедрый бизнес. Компания платит примерно 1,52 $ дивидендов на акцию в год, что с текущей ценой акций около 34,5 $ дает доходность в районе 4,4% годовых. Это очень много по сегодняшним меркам и интересно тем, кто любит дивиденды. Внимание со стороны дивидендных инвесторов поможет котировкам вырасти.

Почему не стоит брать акции прямо сейчас

Бизнес компании выглядит довольно неплохо. В обычной обстановке я бы посоветовал взять акции Pfizer, но сейчас есть причины не торопиться с покупкой. Вот что меня смущает.

Карамба-вирус. Из-за пандемии больницы оказались забиты теми, кто заболел новым вирусом. Это сорвало график лечения других болезней.

Соответственно, потребление лекарств Pfizer могло снизиться в этом квартале — с апреля по июнь: пациенты старались лишний раз не посещать больницы. Новый отчет Pfizer, который выйдет 28 июля, может разочаровать инвесторов.

Политические риски. Pfizer и другие крупные фармацевтические компании сильно раздражают рядовых американцев огромными ценами на свои лекарства. Цены при этом каждый год растут быстрее инфляции. В связи с этим акции Pfizer могут пострадать.

Во-первых, президент США может разрешить импорт в США дешевых дженериков. Это необязательно ударит по продажам Pfizer сразу, но в результате таких действий на бирже начнется распродажа акций фармацевтических предприятий, и Pfizer упадет «за компанию».

Во-вторых, кандидаты на выборах могут пообещать избирателям заняться вопросом фармацевтических компаний. Кандидаты в президенты могут использовать интересы фармацевтических компаний как разменную монету в политической игре: например, пообещать реформу здравоохранения и ценообразования в фармацевтической отрасли. От такого акции Pfizer упадут очень сильно.

Например, Джо Байден, основной конкурент Трампа, предлагает ряд мер по ограничению роста стоимости лекарств. Это может вынудить Трампа предложить альтернативный план, чтобы увести у конкурента ту часть электората, которую больше всего волнуют медицинские проблемы.

Политические риски — это наиболее зримая проблема, стоящая перед компанией. В сочетании с остальными проблемами и рисками акции Pfizer выглядят не очень привлекательно по текущим ценам, и брать их прямо сейчас не стоит.

После падения эти бумаги будут выглядеть интереснее. Их можно будет взять в надежде на восстановление котировок.

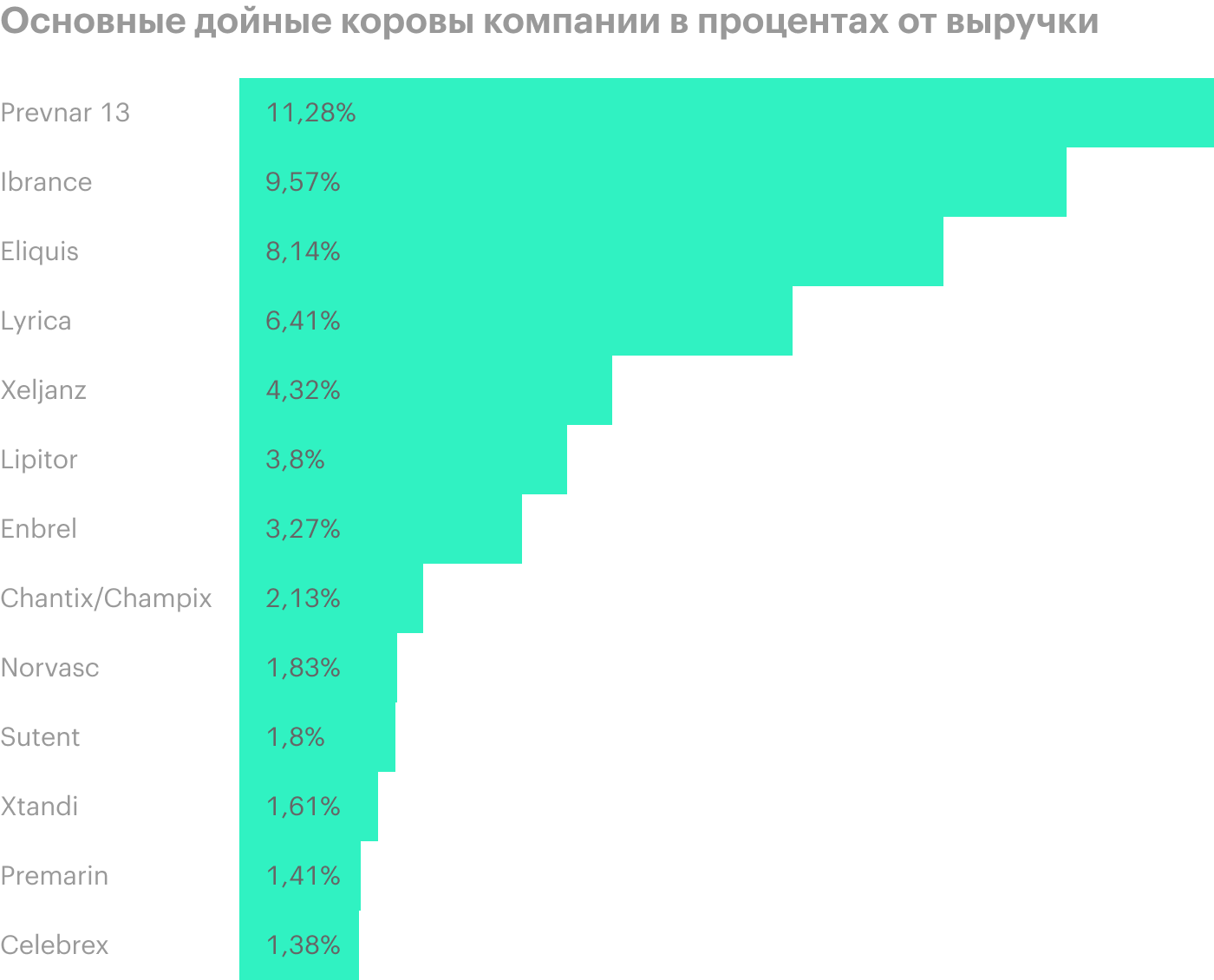

Что может помешать росту

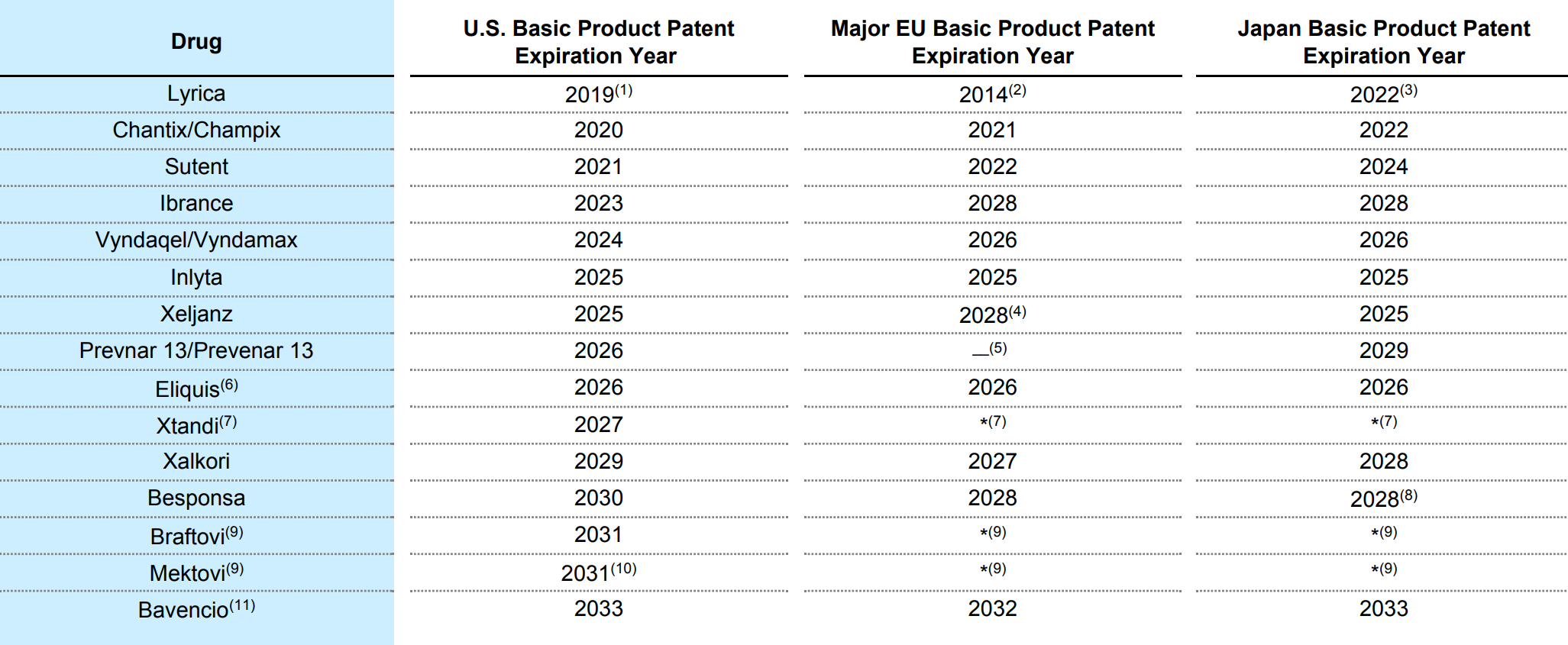

Дойные коровы Pfizer не вечны. Срок жизни патентов фармацевтических компаний невелик, и надо за ограниченный срок успеть выжать побольше. По истечении срока действия патента на лекарство компания-производитель теряет эксклюзивное право на его производство. Конкуренты могут начать выпускать дешевые дженерики.

Компании сейчас приходится много инвестировать в разработку новых лекарств, поскольку старые через некоторое время перестанут приносить большие деньги. Это подводит нас к следующей проблеме.

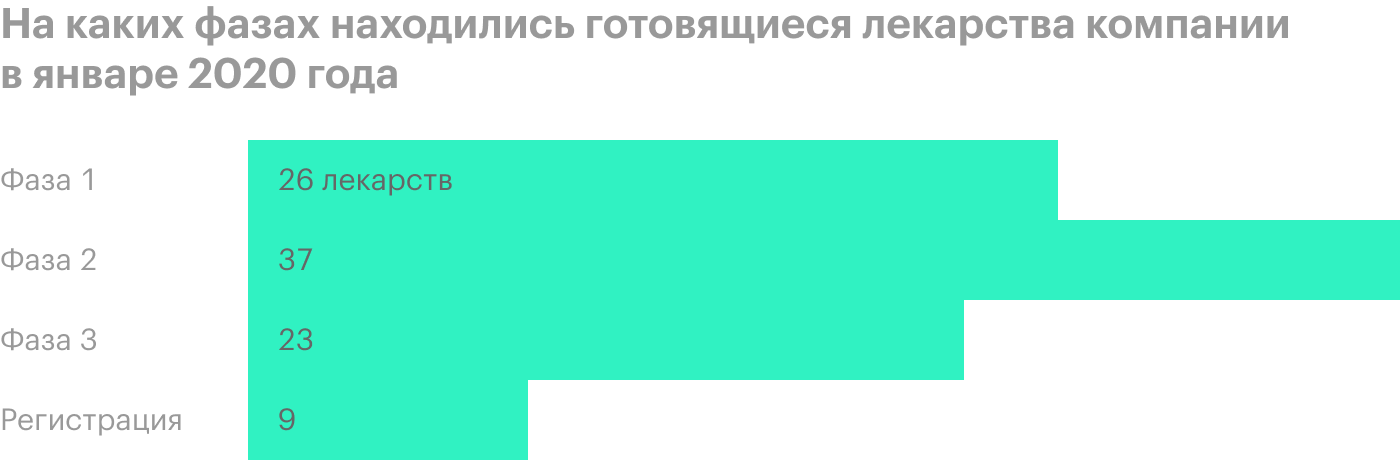

Неясно, что там дальше. У всех разрабатываемых фармацевтическими компаниями лекарств есть 4 фазы испытаний:

- Тестирование лекарства на здоровых добровольцах. Так узнают, насколько лекарство безопасно. В следующую фазу переходят 70% лекарств.

- Тестирование лекарства на здоровых добровольцах с целью узнать, есть ли у него побочные эффекты. На этой стадии все еще неизвестно, имеет ли лекарство лечебный эффект. В следующую фазу обычно переходят 33% лекарств из первой фазы.

- Испытания на добровольцах показывают, насколько лекарство эффективно в плане лечения. На этом этапе в мониторинге и анализе лекарства активно участвуют регуляторы, которые будут решать, можно ли допустить лекарство к продаже.

- Регуляторы и производители оценивают долгосрочные эффекты, которые лекарство оказывает на здоровье пациентов. Если все хорошо, то лекарство начинают производить и продавать в промышленных количествах.

Все фазы в совокупности занимают в среднем 6—7 лет. Успех не гарантирован ни на одной из фаз. Может случиться так, что лекарство не получит одобрения на последней фазе и большие деньги на его разработку потратят почти впустую.

Сейчас у компании не так много лекарств находится в третьей фазе. Даже если они все ее пройдут, то они могут выйти на рынок уже после того, как выручка компании просядет из-за окончания срока действия патентов на уже продающиеся лекарства.

Инвесторы же бдительно следят за новостями об испытаниях — котировки Pfizer могут обвалиться, если будут плохие результаты. Это касается и вакцины от коронавируса: если результаты испытаний будут не очень хорошими, акции упадут.

Долги. Согласно последнему отчету, у Pfizer 101 млрд долларов долгов, что примерно в 5 раз больше суммы, на которую компания может рассчитывать.

Ругать американских эмитентов за долги — это все равно что ругать собаку за то, что она собака. Но если на Pfizer налетят все черные лебеди вместе — плохие продажи из-за карантина, неудачные испытания перспективных препаратов и пр., — компания может урезать дивиденды. Это снизит котировки и испортит дальнейший потенциал роста.

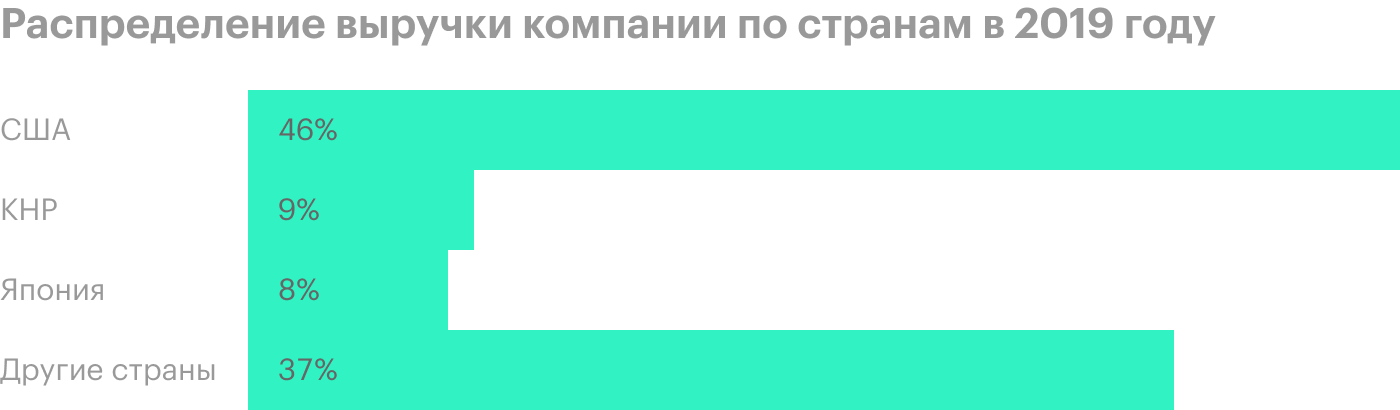

Проклятие экспортера. Больше половины продаж Pfizer делает за пределами США. Это создает валютные риски: более дорогой доллар означает меньше долларов в отчете.

Что в итоге

Если бы этот год не был годом выборов в США, то, учитывая низкий P / E Pfizer, я бы порекомендовал брать эти акции и ждать, пока дивидендные инвесторы поднимут цену. Но, к сожалению, скоро выборы, и с акциями может случиться что угодно.

В связи с этим я советую подождать падения акций с нынешних 34,5 до 30 $ за штуку. Это примерно на 15% меньше, чем сейчас. Впрочем, в марте эти акции стоили всего 28,5 $.

С ценой 30 $ за акцию дивидендная доходность Pfizer повысится до 5%, а P / E станет еще ниже. В течение следующих 12 месяцев можно будет надеяться на отскок до 36 $, которые акции стоили еще в апреле. Для сравнения: в январе они оценивались в 40 $.