Инвестидея: PayPal, потому что ну это же PayPal

Сегодня у нас спекулятивная идея: взять акции финтех-бизнеса PayPal (NASDAQ: PYPL) в ожидании отскока этих акций.

Потенциал роста и срок действия: 22% за 14 месяцев; 46% в течение 3 лет.

Почему акции могут вырасти: они слишком сильно упали.

Как действуем: берем акции сейчас по 204,64 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Повинуемся Оккаму и не будем множить сущее без необходимости: описание бизнеса компании можно посмотреть в обзоре. Также можно посмотреть наш подробный разбор ситуации в компании на февраль этого года.

Аргументы в пользу компании

Упало. С июля этого года акции компании подешевели на треть — с 308,5 до 204,64 $. В немалой степени они упали из-за последнего отчета, который оказался хуже ожиданий самой компании. Но можно рассчитывать на отскок акций ввиду ряда обстоятельств.

Праздники. PricewaterhouseCoopers, Deloitte и американская Национальная ассоциация розничной торговли (NRF) пророчат рост расходов американцев в этот сезон праздников в ноябре — декабре. Причем наибольший рост ожидается в сфере онлайн-коммерции, где у PayPal сильные позиции. Так что компания может рассчитывать на хороший квартал — что вернет расположение инвесторов.

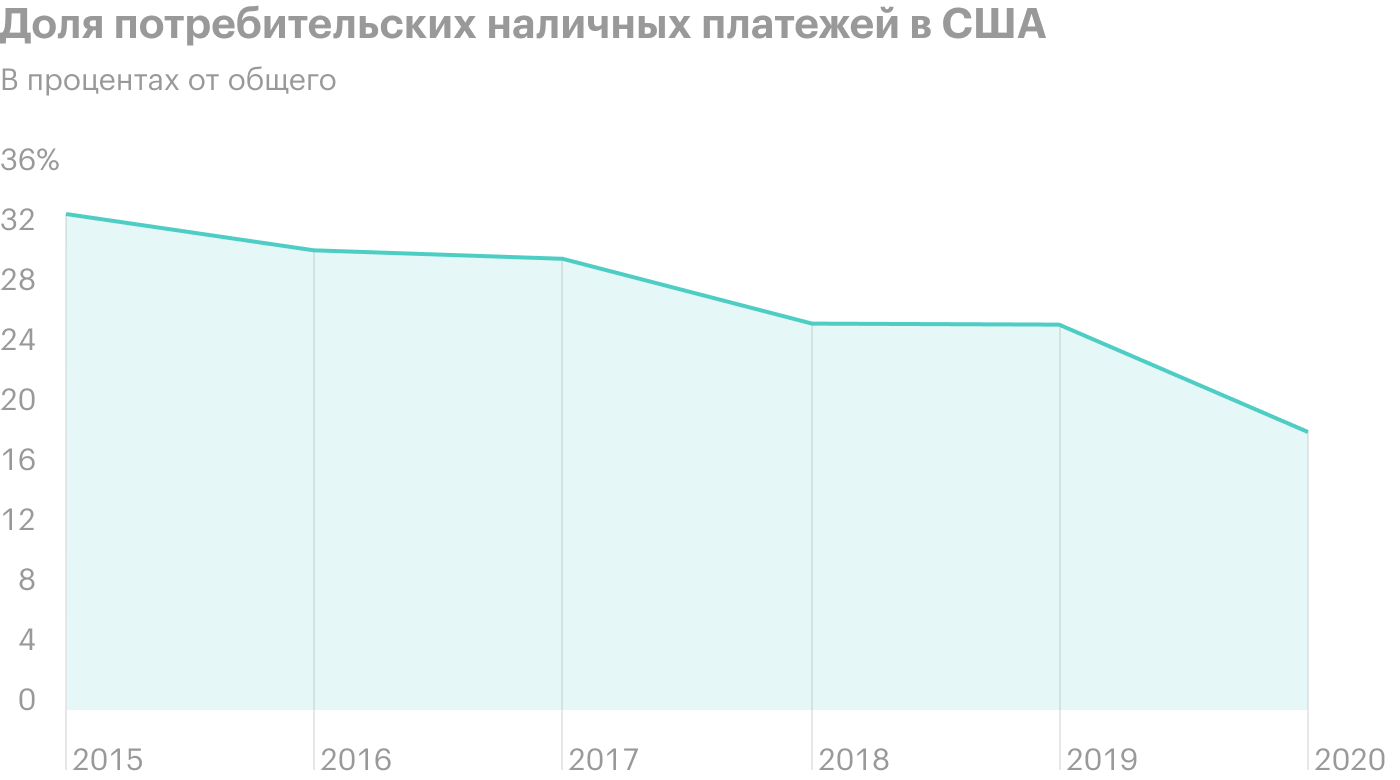

Кам он, ребята, это же «Пэйпал»! Пока что наличность составляет немалую часть расчетов даже в такой технологически продвинутой стране, как США, — можно надеяться, что PayPal продолжит расти. Конечно, как показал последний отчет, возможны откаты, вызванные замедлением рецепции безналичных расчетов, но PayPal ввиду своих колоссальных размеров всегда найдет новые возможности капитализироваться на росте финтеха как такового — будь то криптовалюты или представленность PayPal на Amazon. Так что недавнее падение не предвещает ничего особенно страшного.

Скорее всего, впереди нас ждет новый виток гонений на наличность и форсированного развития онлайн-коммерции — во многом из-за вечной пандемии. Так что акции выиграют и от наплыва инвесторов, справедливо считающих, что PayPal сможет заработать на этих процессах. PayPal, конечно, не Visa или Mastercard — но в целом это тоже системно важная компания для инфраструктуры безналичных платежей. Уже одно это создает акциям PayPal ореол перспективности, а ее бизнес в связи с этим выглядит достаточно стабильным.

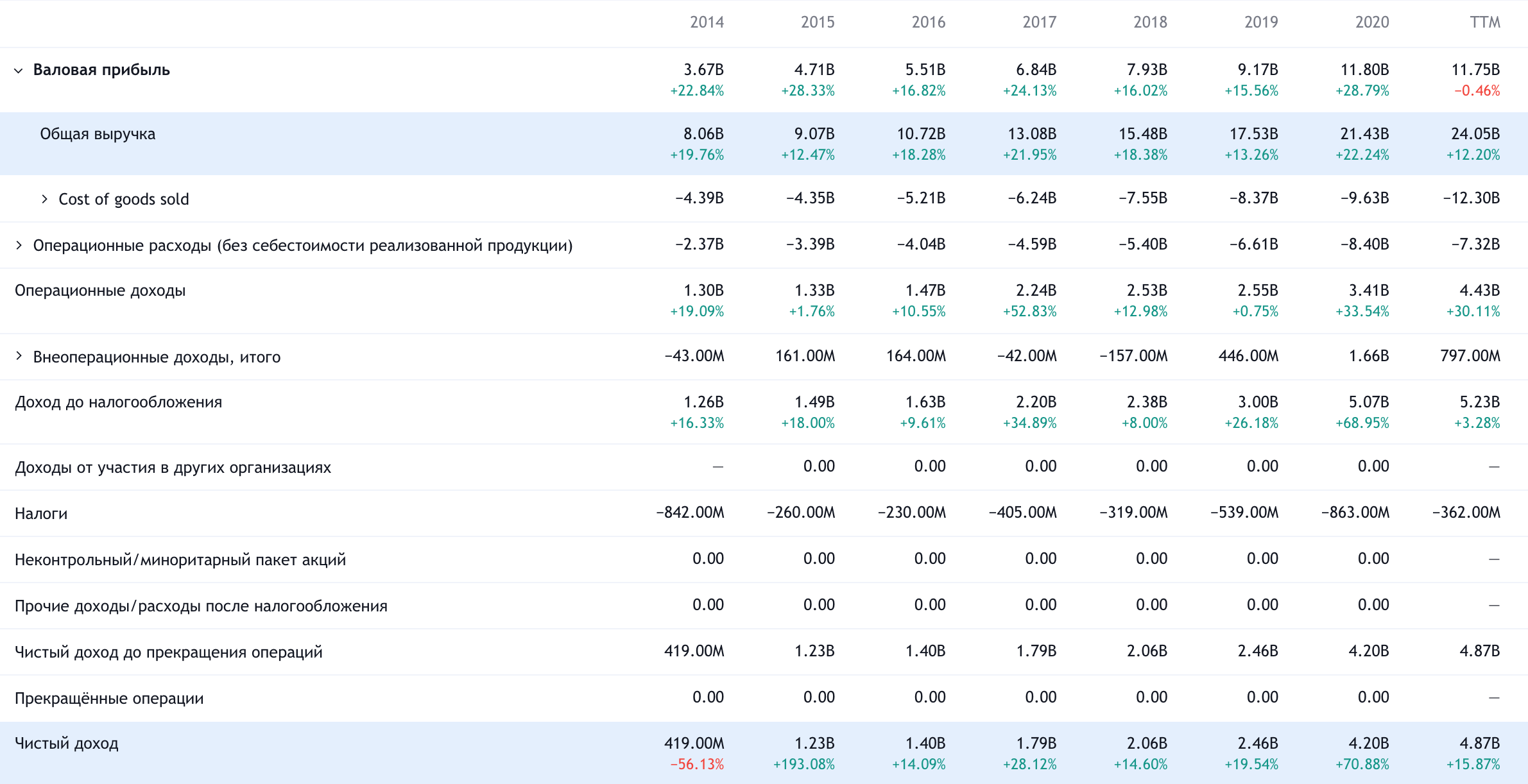

Все те же факторы, что обеспечили взлет котировок и бизнеса компании, по-прежнему в силе — а значит, мы можем ожидать, что котировки рано или поздно вернутся в прежнюю форму. В конце концов, PayPal — это огромный бизнес с огромной итоговой маржой — 20% от выручки.

Что может помешать

Финтех. Рост популярности безналичных платежей и всего, что с ними связано, имеет последствия: убыточные стартапы начинают стоить непотребных денег. Например, приложение платежей в рассрочку Paidy компания купила за 1,7 млрд долларов — что составляет приблизительно 25 годовых выручек Paidy. И это притом, что непонятно, есть ли там прибыль и будет ли она там в принципе. Сообщения о том, что PayPal собирается купить убыточный Pinterest за 45 млрд, тоже не на пустом месте появились, хотя PayPal отказалась от сделки, к радости своих акционеров.

Развитие PayPal будет зависеть от ее способности расширяться и приобретать мелкие стартапы. И боюсь, что может настать момент, когда PayPal купит слишком бесполезный стартап за слишком большую сумму, как чуть не произошло с Pinterest. И тогда PayPal может пострадать от бесполезности своего приобретения — а вместе с ней и ее акционеры.

Остается только уповать на гений руководства PayPal, которое, предположительно, продолжит идти от победы к победе, выжимая все больше прибыли из своего бизнеса. Но в целом рост инвестиций в финтех по всему миру — это проблема для PayPal, поскольку это означает, что компании придется выкупать задорого потенциально бесполезные активы.

Ценник. Даже после падения PayPal стоит недешево: P / E под 50, а P / S около 9,7. Так что акции может еще поштормить, особенно если будут какие-то не очень позитивные с точки зрения «рекламы» новости: споры с Amazon, иски регуляторов по поводу пользовательских соглашений и прочие неожиданности — да что угодно может заставить акции упасть. Как говорил в таких случаях известный аналитик Марк Аврелий: «Власть твоя простирается над мыслями, но не над событиями». Следует это понять и принять.

Сезон ведьм. На замедление темпов роста бизнеса компании в минувшем квартале повлияли следующие факторы:

- снижение уровня потребительской уверенности — траты потребителей упали;

- проблемы с логистикой у торговцев, использующих платформу компании, — они продали меньше товара, чем рассчитывали;

- рост активности в физических магазинах в ущерб онлайн-торговле.

Все эти факторы временные, но все же они могут какое-то время якорем висеть на отчетности компании. Само по себе это не страшно, но, учитывая дороговизну PayPal, инвесторы ждут от компании «мощного роста», который из-за указанных обстоятельств может и не реализоваться.

Что в итоге

Акции можно взять сейчас по 204,64 $. А дальше есть пара вариантов:

- ждать роста до 250 $ — столько акции стоили еще в октябре. Думаю, мы достигнем этого уровня за следующие 14 месяцев;

- дождаться, когда акции вернутся к уровню 300 $. Вероятно, тут придется ждать около трех лет.