Инвестидея: Synchrony Financial как конкурент платежных систем

Недавно я опубликовал инвестидею о лидерах из сектора финансовых технологий — Visa и PayPal. Сегодня я хочу дополнить ее рассказом о Synchrony Financial — конкуренте Visa. Я думаю, что эта компания вполне может отнять у известной платежной системы долю рынка.

Потенциал роста: 10% в год в течение трех лет.

Срок действия: 1—3 года.

Почему компания будет расти: крупные поставщики товаров и услуг страдают от чрезмерных комиссий крупных платежных систем — Synchrony становится хорошей альтернативой.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не инструкции к действию. Полагаться на наши размышления или нет — решать вам.

Любим, ценим,

Инвестредакция

Чем занимается Synchrony

Synchrony — поставщик финансовых решений для частных лиц и компаний: от кредитования до приобретения товаров. Если проще, они делают свои платежные карты, которые принимают конкретные компании: у них есть карты оплаты для Amazon и Chevron. Этот сегмент дает 75% выручки.

Остальные 25% дают кредитные розничные предложения для потребителей — так называемый promotional financing, когда клиенту на ограниченный период дается возможность купить товар в беспроцентный кредит. Если клиент не выплачивает кредит к крайнему сроку, ему начинают начислять проценты — причем за точку отсчета берется дата покупки.

Почему Synchrony может вырасти

Потому что для продавцов Synchrony во многом привлекательнее, чем Visa.

Традиционные карты крупных платежных систем во многом не устраивают продавцов США — впрочем, это справедливо и для всего мира. Вот несколько основных поводов для недовольства.

Несвоевременное обслуживание. Получение продавцом платежей по дебетовым картам занимает до трех рабочих дней; платежи не обслуживаются в выходные и праздники. Но у потребителей выходных не бывает, а такие сдвиги во времени отрицательно сказываются на движении денежных средств предприятия: раздавать зарплаты и оплачивать услуги контрагентов нужно здесь и сейчас, без отсрочек. Поэтому традиционное проведение платежей по карте Visa не соответствует потребностям многих предприятий.

Стоимость обслуживания у традиционных платежных систем непомерно велика: условия оплаты очень разные, но обычно Visa берет комиссию 2—3% от транзакции.

И чем ниже маржинальность бизнеса, тем больше у его владельцев серьезных оснований отказаться от принятия карт топовых провайдеров: например, подразделение продуктовой сети Kroger отказалось принимать карты Visa из-за непомерных сборов.

К этим сборам добавляются и другие, менее явные: например, традиционные провайдеры платежей очень любят кредитные карты с наградами — кэшбэк и так далее. Это не нравится продавцам, потому что при обслуживании таких карт платежная система берет с них больше денег: конкретный размер комиссии зависит от типа карты, но может находиться в районе 3% от транзакции.

Учитывая, что платежи кредитками с вознаграждением составляют 90% от всех платежей кредитками и что процент оплаты картами в принципе быстро растет, поводов переходить на альтернативные способы расчетов с клиентами у продавцов достаточно. Для крупных компаний издержки содержания собственных платежных карт привлекательнее поборов Visa. Плюс ко всему так компании крепче привязывают постоянных клиентов, бомбардируя их акциями и предложениями.

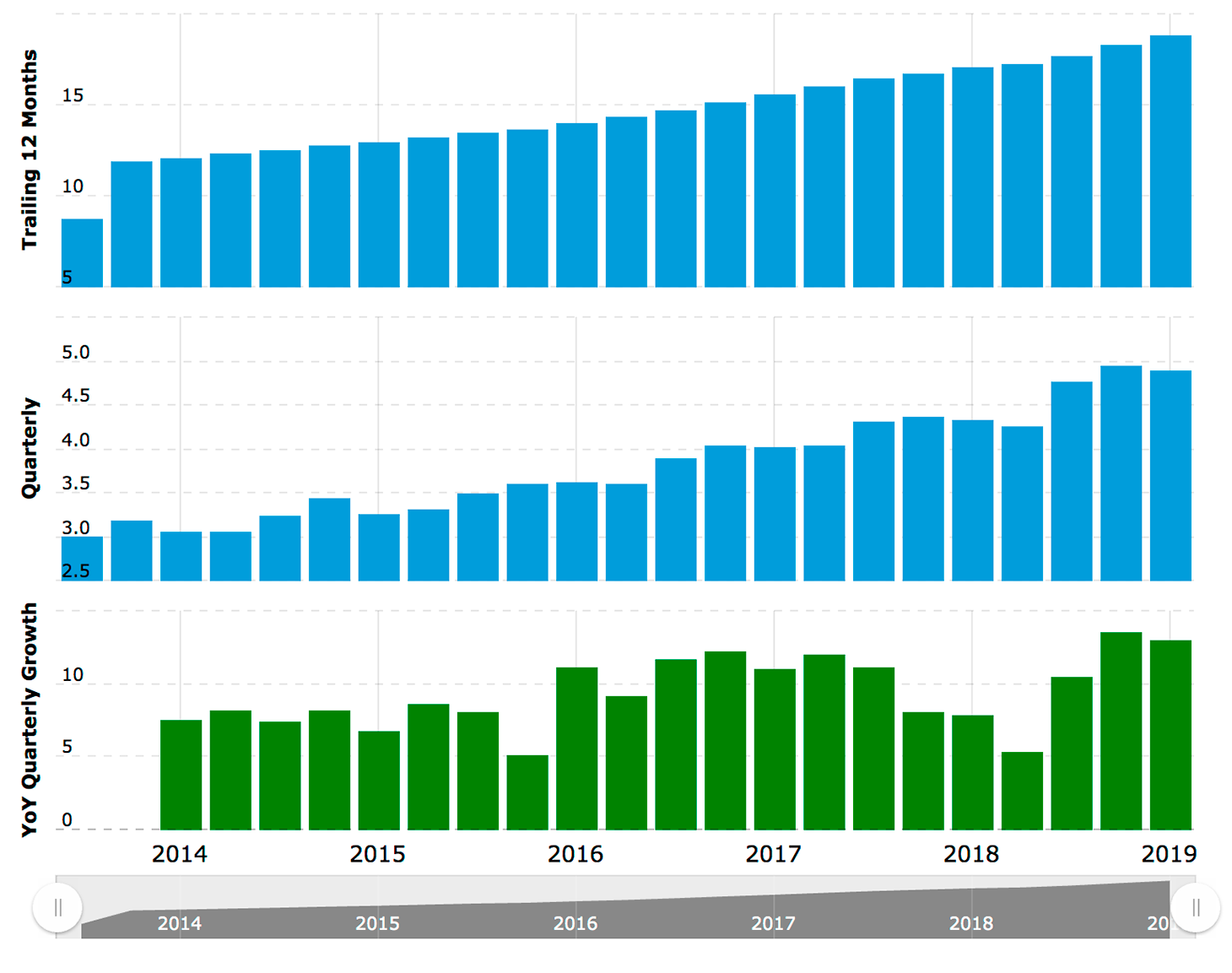

С точки зрения крупных продавцов выпуск собственных дебетовых и кредитных карт экономически оправдан, потому что так они могут экономить весьма значительные суммы. Согласно оценкам The Nilson Report, к 2022 году объем платежей через частные платежные карты достигнет 343,54 млрд долларов, что на 27,6% больше показателей 2017 года.

Риски: конкуренция и долг

Synchrony не единственная компания, предоставляющая такие решения. Конфликт между продавцами и платежными системами случился из-за спора о справедливой стоимости услуг проведения платежей, поэтому логично, что и с заменившими их поставщиками услуг торговцы тоже могут конфликтовать из-за цены. Например, в прошлом году крупная сеть магазинов Walmart не стала продлевать договор с Synchrony и предпочла услуги банковского холдинга Capital One, который теперь обслуживает их частные платежные карты.

Еще стоит упомянуть Alliance Data Systems (NYSE: ADS) — ближайший конкурент Synchrony c акцентом на обслуживание розничных сетей и обработку-продажу собираемых потребительских данных.

В целом проведение платежей и создание платежных карт — это конкурентная отрасль и Synchrony не стоит расслабляться.

А еще на Synchrony висит долг, составляющий примерно 60% от капитала. Это значительная сумма даже для США, где многие предприятия привыкли жить в долг: в среднем встречаются суммы в районе 30—40% от капитала. Эти долги появились из-за того, что компания инвестировала в развитие бизнеса — например, купила у PayPal право собрать дебиторскую задолженность на 7,6 млрд долларов, — но все равно сумма весьма значительная. Если доходы внезапно упадут, платить проценты по займам им все равно придется, но они уже будут составлять куда больший процент от выручки.

Что в итоге

Я бы ориентировался на появление новых данных об уровне розничных продаж и потребительской активности в США, чтобы попытаться предугадать рост объема платежей, проходящих через Synchrony. Чем активнее потребители и чем выше общие розничные продажи, тем больше возможностей у компании на этом заработать. В июле Synchrony выпустит отчетность — если потребительская активность в США будет высокой, можно купить акции ближе к дате публикации отчета.