Инвестидея: Synnex, потому что айтишники недолго сидят без работы

Сегодня спекулятивная идея: взять акции поставщика товаров и услуг в сфере ИТ Synnex, чтобы заработать на росте спроса в этой сфере.

Потенциал роста: до 20% без учета дивидендов.

Срок действия: до двух лет.

Почему акции могут вырасти: покупка компании кем-то более крупным очень вероятна, поскольку в секторе, где она работает, наблюдается рост.

Как действуем: берем акции сейчас по 144,5 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

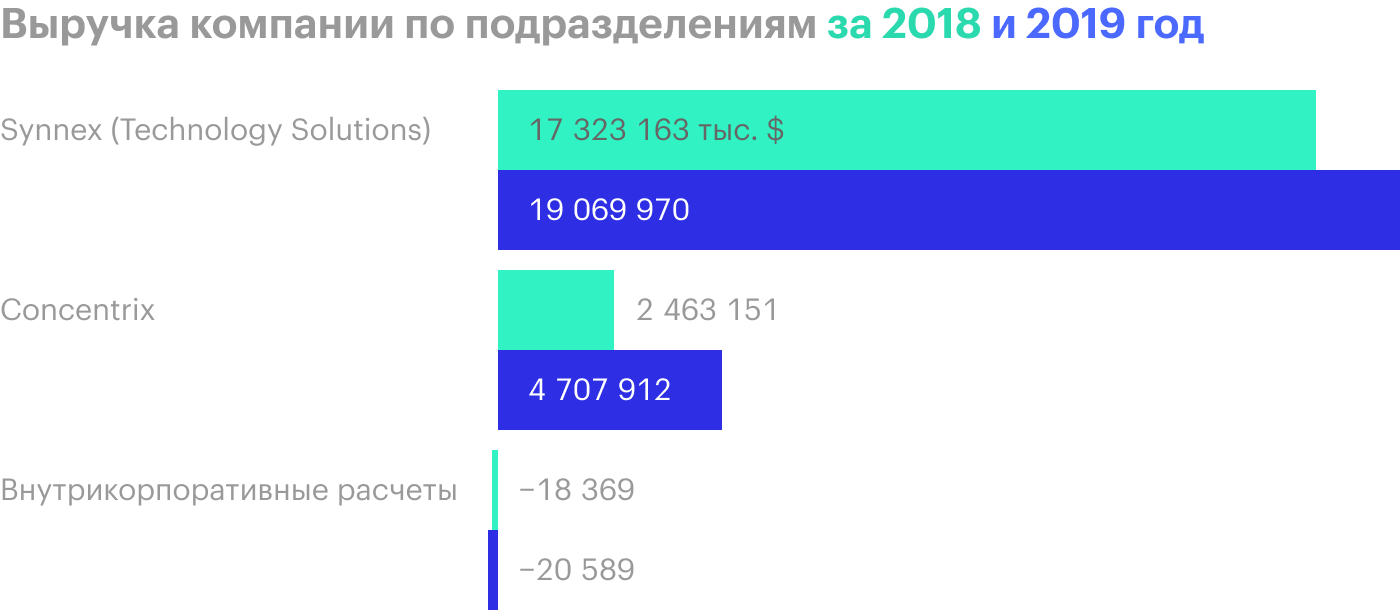

Это поставщик товаров и решений в области ИТ-инфраструктуры и обработки данных. Компания фактически состоит из двух подразделений:

- Synnex, он же Technology Solutions. Это перепродажа айтишного ПО и железа, которое компании поставляют ее партнеры.

- Concentrix. Это разнообразные услуги по части ИТ. Эту компанию Synnex купила в 2006 году.

Фактически мы имеем следующее разделение: Synnex — поставщики товаров, Concentrix — поставщики услуг. Хотя Synnex дает большую часть выручки компании, около 80%, в структуре операционной прибыли получается так, что Concentrix гораздо рентабельнее.

Основные клиенты компании — это перепродавцы, системные интеграторы и розничные сети. Конечные потребители — это, как правило, юридические лица в диапазоне от правительств до малых предприятий. Но есть и частные покупатели.

В октябрьской презентации Synnex есть приблизительная оценка структуры конечных потребителей ее товаров и услуг:

- крупные предприятия — 30—38%;

- малый и средний бизнес — 29—35%;

- государство и муниципалитеты — 21—25%;

- потребительский рынок — 7—13%.

США для компании — это самый крупный рынок. Другие страны дают примерно треть от выручки, но, к сожалению, они не названы.

Аргументы в пользу компании

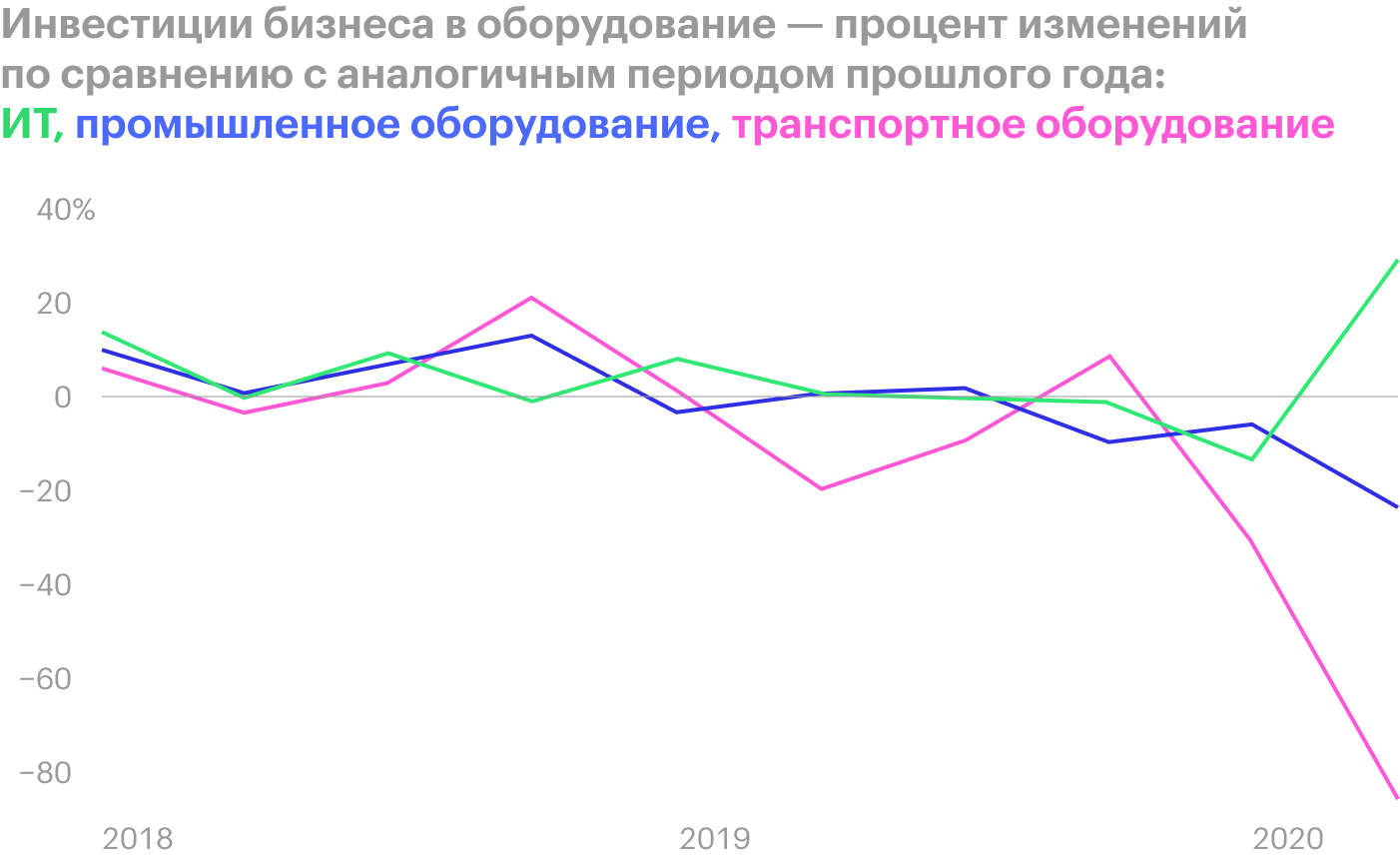

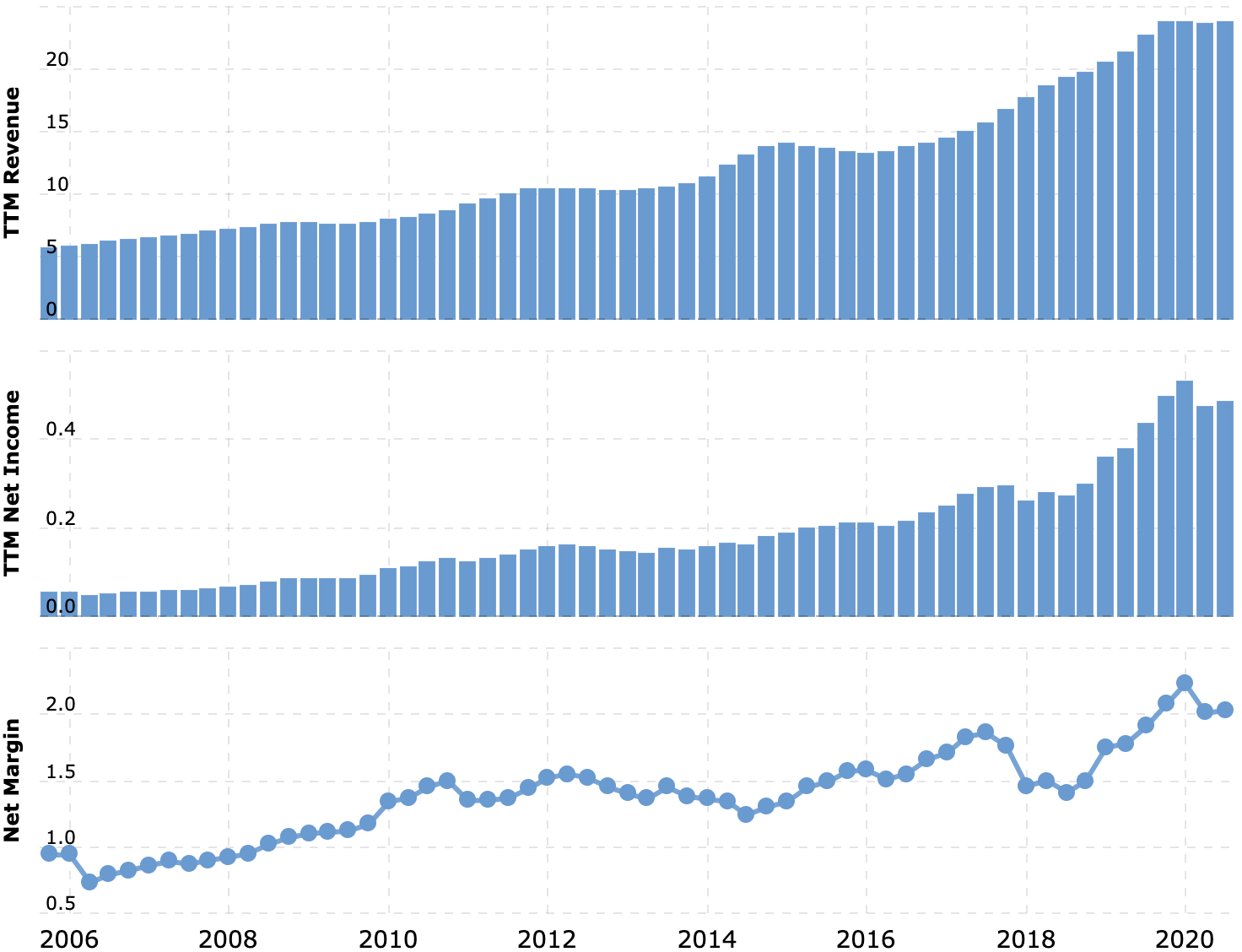

Вот уж кто не жалуется на кризис. Судя по летнему отчету, компания пережила страшный коронавирусный 2 квартал 2020 года с ростом выручки и прибыли.

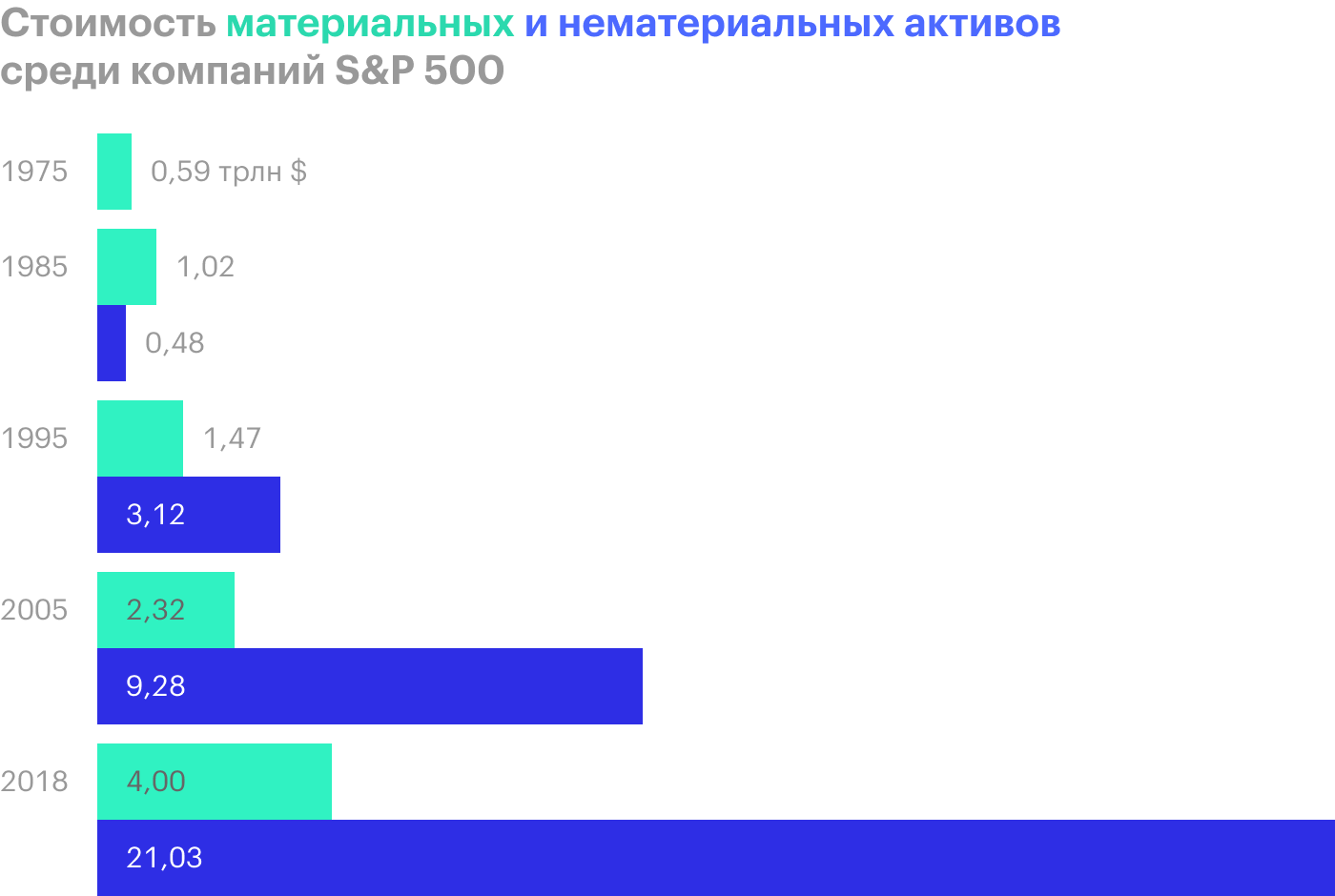

Учитывая, что в этом секторе наблюдается подъем, я думаю, что и в дальнейшем у компании все может сложиться отлично. Здесь для нее важен как спрос на оборудование, так и очевидный долгосрочный тренд на увеличение доли нематериальных активов в структуре собственности американских компаний.

Еще до коронавируса стоимость нематериальных активов у крупнейших компаний в США серьезно превышала стоимость материальных. В нематериальную категорию входят не только айтишные вещи, но и такие штуки, как бренд. Но ИТ во всем этом играет не последнюю роль, поскольку бизнесы генерируют все больше данных, с которыми нужно управляться. Появляется все больше задач, для решения которых нужна ИТ-инфраструктура.

Пандемия ускорила цифровизацию бизнесов, то есть перевод в электронную форму всего, что можно. Поскольку процесс этот далек от завершения, то спрос на услуги Synnex как поставщика товаров и решений в этой сфере будет только расти. А это хорошая основа для бизнеса.

Могут купить. Synnex — эффективный, безубыточный бизнес с хорошими темпами роста основных показателей, приемлемым P / E в районе 15 и относительно небольшой капитализацией — 7,48 млрд долларов. Поэтому я не вижу причин, по которым компанию не могла бы купить какая-нибудь крупная корпорация.

Основной рынок Synnex — ПО и железки для бизнес-задач — это 85 млрд долларов выручки в год. Так его оценивают в октябрьской презентации Synnex.

Рынок будет расти на 3—5% в год следующие 5 лет, в то время как топ-10 крупнейших игроков, включая Fujitsu, IBM, SAP и прочие, в совокупности занимают только 35% от его объема. Купить Synnex для кого-то из них было бы очень неплохим решением, а от таких новостей акции компании взлетят.

Что может помешать

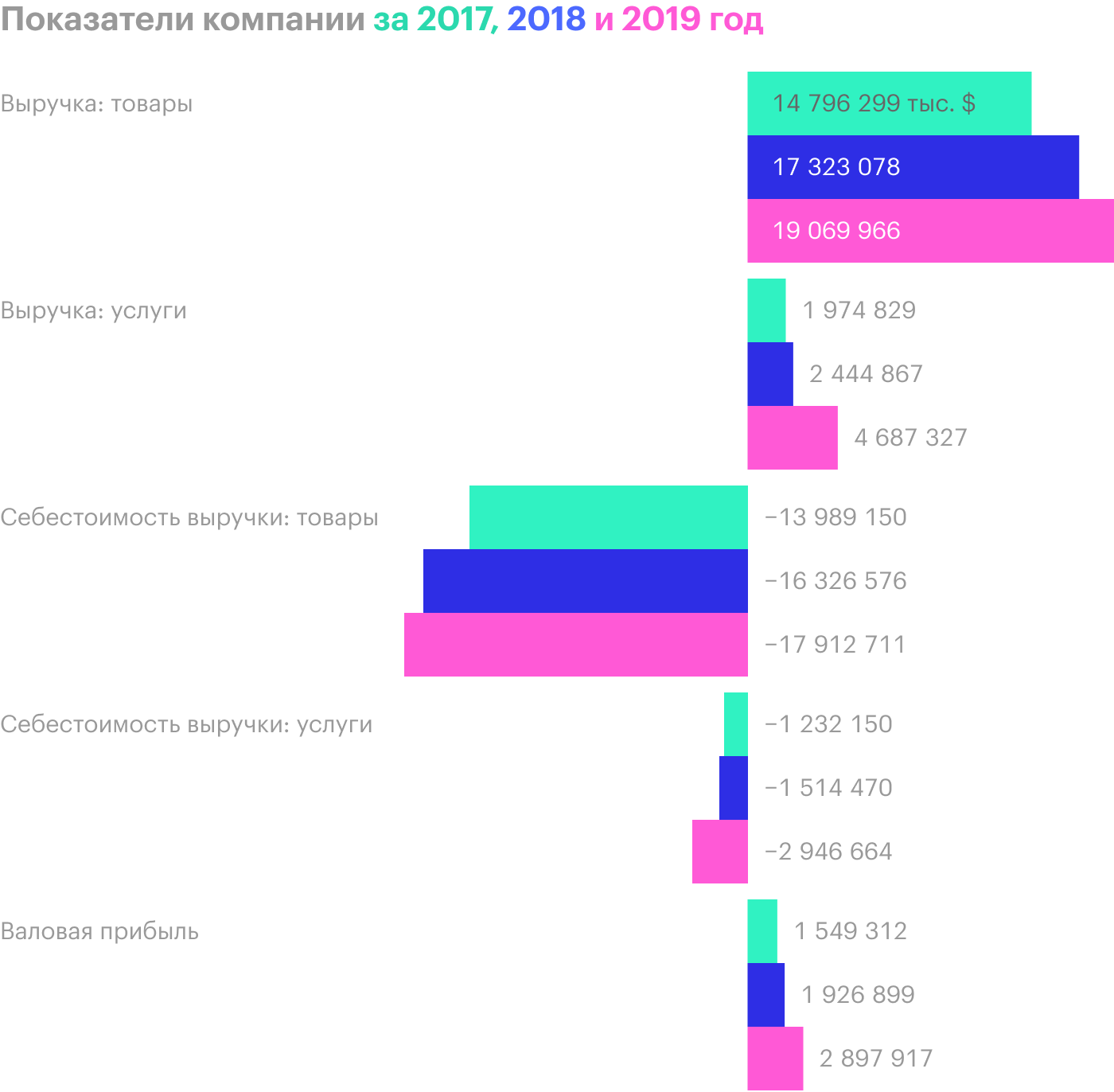

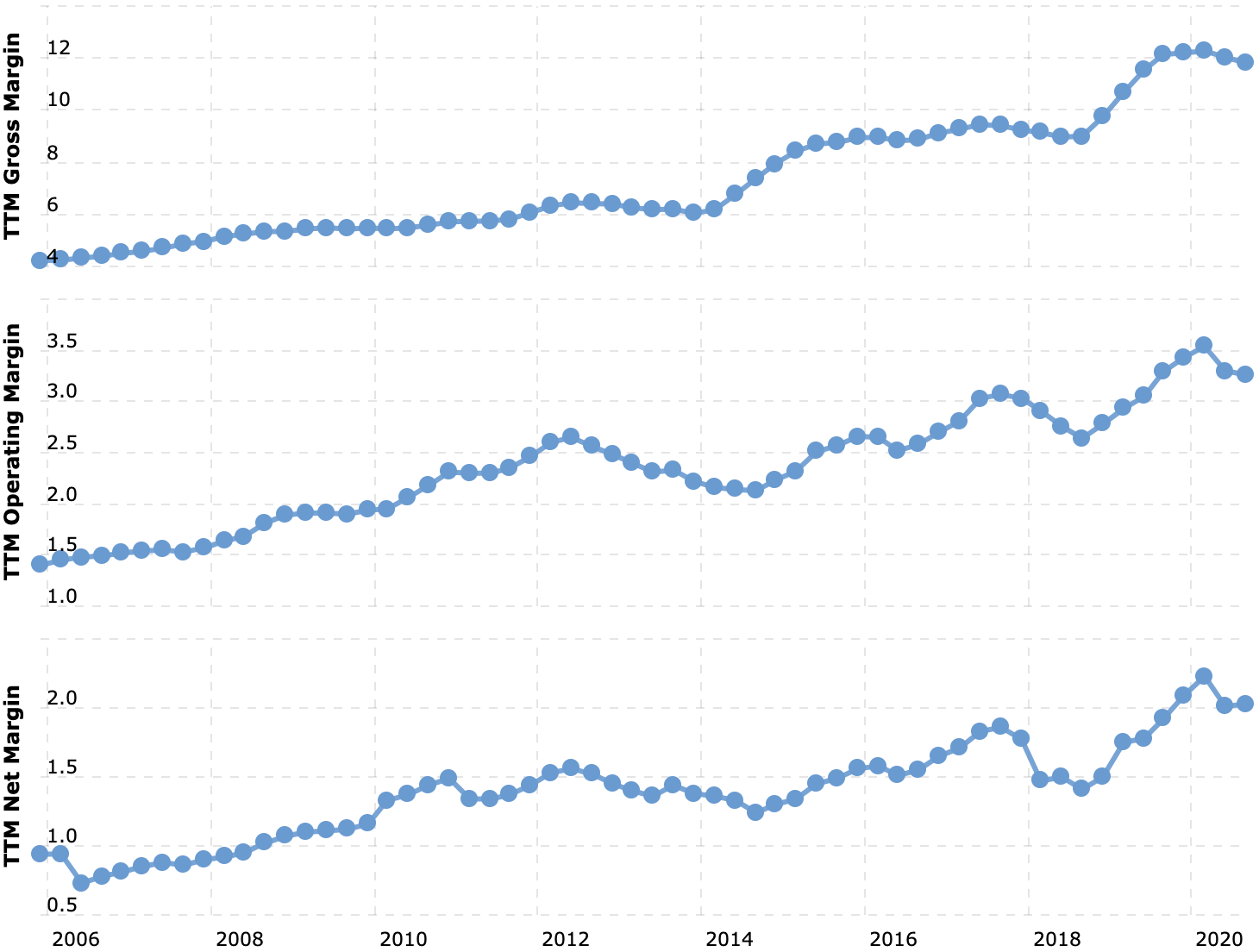

Показатели могли бы быть лучше. В отличие от многих аналогичных компаний ИТ-сектора, у Synnex очень небольшая валовая маржа — в районе 12% от выручки. Это не очень большая наценка по меркам ИТ-отрасли, где часто можно встретить валовую маржу в районе 80—90% от выручки.

Итоговая маржа совсем небольшая — 2,03%. Это на уровне автодилеров или строителей.

У Synnex положительная динамика в этом отношении, но я все же боюсь, что низкая маржа может отпугнуть потенциального покупателя компании. Учитывая ее структуру расходов, там не получится безболезненной оптимизации предприятия: все работают на своих местах, и если что-то тронуть, все поломается.

Концентрация. Согласно годовому отчету, крупнейший поставщик продаваемого компанией оборудования — это HP, дающий 12% от выручки. А еще некий крупный неназванный клиент — это 19% выручки компании.

Если кто-то из них или тем более они оба одновременно решат сыграть на своей важной роли в структуре операций Synnex и потребуют для себя различных бонусов, быть беде. Маржа у компании и так не очень большая, а может стать еще меньше.

Что нужно иметь в виду

Synnex будет разделяться, и Concentrix станет отдельной компанией. Каждый акционер Synnex получит количество акций Concentrix, равное количеству акций Synnex, которое у них было. Ожидается, что это разделение завершится где-то в этом году.

В нашем случае это никак не влияет на перспективы покупки компании. Оба бизнеса будут привлекательными для потенциальных покупателей.

Что в итоге

Берем акции сейчас по 144,5 $. Я думаю, что либо обе компании будут куплены кем-то крупнее, либо одна из них. В любом случае это приведет к хорошей прибыли в районе 20% сверх той цены, по которой мы взяли эти акции.

Например, Concentrix кто-то купит — и ее акции улетят в стратосферу настолько высоко, что это с лихвой покроет все потери в стоимости акций Synnex, которая как бизнес менее маржинальна. Считаю, что подобный сценарий может реализоваться в течение следующих двух лет.

Вообще, перспективы хорошие у обеих компаний. Та же Synnex будет интересна возможному приобретателю как крупный игрок в сфере продажи программ и оборудования для предприятий. Объем рынка составляет свыше 80 млрд долларов, а непосредственно Synnex на нем уже занимает почти 25%. То есть компанию могут купить просто за ее позицию на рынке.

Более того, я считаю, что Synnex со временем может вернуть дивиденды, которые были 1,6 $ на акцию в год. В этом году выплаты поставили на паузу из-за коронавируса. Дивиденды могут привлечь в акции дополнительных инвесторов.

Также не стоит забывать о том, что крупные инвесторы — партнеры компании, влияющие на менеджмент, в частности тайваньская MiTAC Holdings с 18% акций Synnex, заинтересованы в том, чтобы капитализация обеих компаний росла и чтобы итоговый результат оказался для них максимально выгодным.