Инвестидея: Valvoline, потому что летит машина как стрела

Сегодня у нас спекулятивная идея: взять акции американского производителя автомобильных масел и смазочных материалов Valvoline (NYSE: VVV), дабы заработать на росте спроса на продукцию компании.

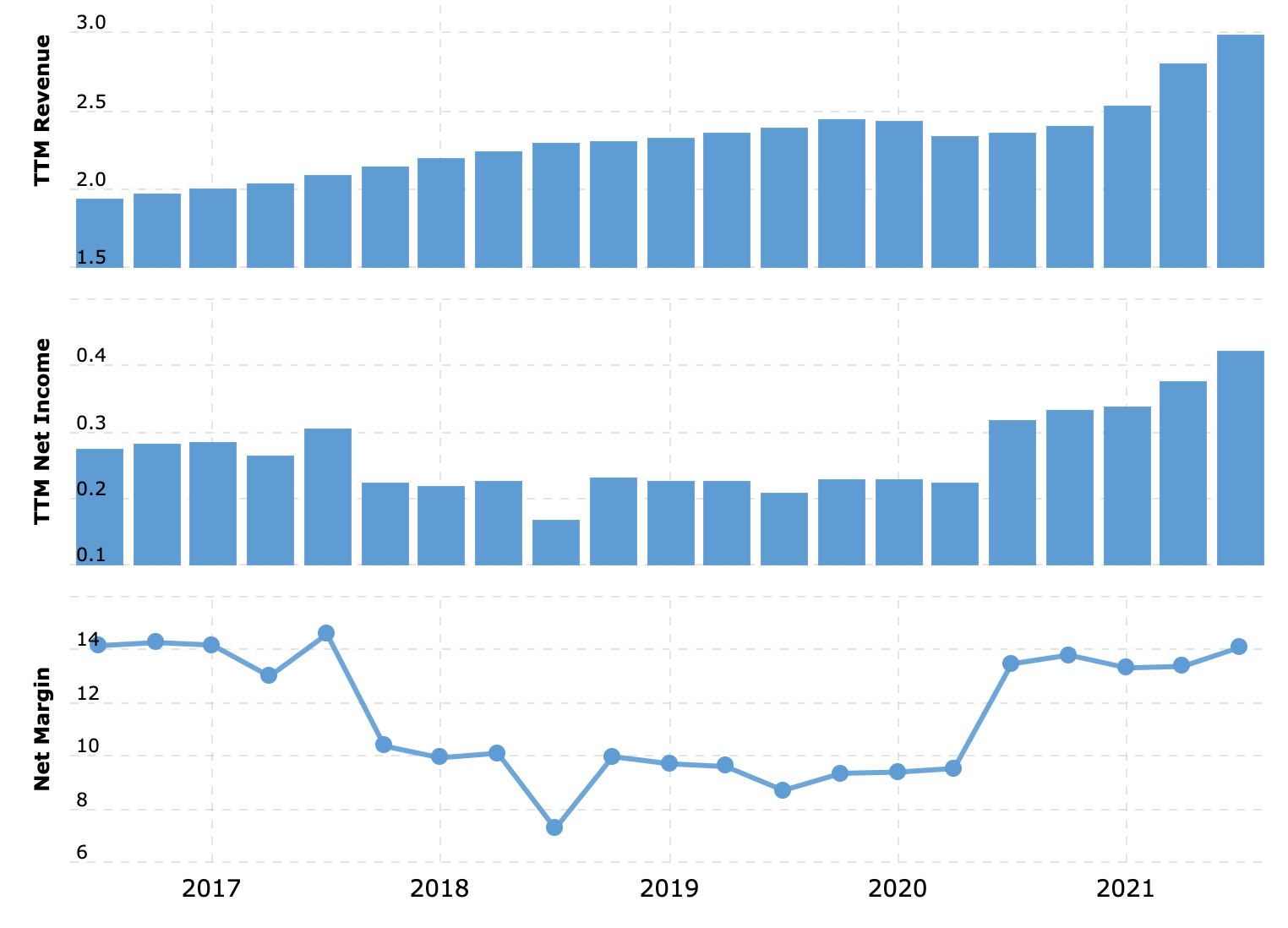

Потенциал роста и срок действия: 14% за 14 месяцев без учета дивидендов; 9% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: на продукцию компании есть спрос.

Как действуем: берем акции сейчас по 36,89 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Компания производит автомобильные масла и смазки. Ее выручка формируется из следующих видов товаров и услуг:

- Лубриканты: моторное масло, смазка, трансмиссионная жидкость и прочее.

- Антифриз.

- Фильтры: фильтры масла и воздуха для легковых авто.

- Химия и другое: тормозная жидкость, жидкость для гидроусилителя руля, разные покрытия и прочее.

- Платежи франчайзи.

К сожалению, годовой отчет компании за финансовый 2021 год неполон. Поэтому по части информации о сегментах компании нам придется ориентироваться на отчет Valvoline за финансовый 2020 год. Согласно ему, выручка компании делится на следующие сегменты.

Центры техобслуживания — 37,52%. В них клиенты компании могут воспользоваться услугами специалистов Valvoline, которые при обслуживании будут пользоваться товарами Valvoline. Операционная маржа сегмента — 19,13% от его выручки. По структуре продаж выручка сегмента делится так:

- Лубриканты — 84%.

- Антифриз — 1%.

- Фильтры — 8%.

- Химия и другое — 2%.

- Платежи франчайзи — 5%.

Ядро бизнеса компании в Северной Америке — 40,16%. Это продажи товаров Valvoline, а также других брендов. Здесь покупатели компании — автоэнтузиасты, которые самостоятельно меняют масло и так далее. Операционная маржа сегмента — 21,37% от его выручки. По структуре продаж выручка сегмента делится так:

- Лубриканты — 87%.

- Антифриз — 8%.

- Фильтры — 1%.

- Химия и другое — 4%.

Международные продажи — 22,32%. Это продажи продукции компании покупателям за пределами США и Канады. Операционная маржа сегмента — 13,9% от его выручки. По структуре продаж выручка сегмента делится так:

- Лубриканты — 89%.

- Антифриз — 5%.

- Фильтры — 1%.

- Химия и другое — 5%.

Выручка компании по странам и регионам:

- США — 75,43%,

- Другие страны — 24,57%.

С недавнего времени компания считает сегменты иначе. В презентации за финансовый 2021 год они представлены так:

- Глобальные товары — 60%. Это продажи товаров компании магазинам автозапчастей и автопроизводителям. Маржа скорректированной EBITDA сегмента — 18,16% от его выручки.

- Розничные услуги — 40%. Это центры техобслуживания самой Valvoline. Маржа скорректированной EBITDA сегмента — 31,83% от его выручки.

Аргументы в пользу компании

Та самая ночь. В США и мире растут показатели мобильности населения, а значит, машины эксплуатируются нещадно. Более того, учитывая, что Америка — это страна, в которой невозможно жить без машины, я думаю, что в долгосрочной перспективе у компании все будет отлично: предпосылки здесь примерно те же, что и в случае AutoZone.

Цена. P / S у компании 2,27, а P / E — 16,07. Капитализация у нее составляет примерно 6,67 млрд долларов. Так что она не выглядит особенно переоцененной.

Могут купить. Учитывая все вышеперечисленное, а также подъем в производстве машин в США, я думаю, что компанию вполне может купить какой-нибудь автомобилестроительный концерн. Или даже частный фонд или конгломерат — например, баффеттовский Berkshire Hathaway.

Последний вариант очень вероятен: Valvoline — это стабильный и успешный бизнес с хорошими показателями роста, совсем как Баффетт любит. Впрочем, покупателем Valvoline может оказаться кто угодно. Например, купить компанию может какой-нибудь крупный автодилер, которому надоела низкая маржа своего основного бизнеса.

Что может помешать

Непогода. Последний отчет показал снижение валовой и операционной маржи: валовая маржа упала с 35,45 до 32,87%, а операционная — с 20,09 до 17,1%. Итоговая прибыль не пострадала благодаря непрофильным доходам. Всему виной логистические сложности, рост стоимости сырья и труда работников. Сейчас интенсивность проблем в указанных сферах промышленности в целом снижается, но, возможно, они еще будут оказывать негативное влияние на отчетность компании в ближайшие полгода, а может, и дольше. И разумеется, всегда стоит держать в уме вероятность повторения карантина образца весны 2020 года: ограничение мобильности населения ударит по бизнесу компании.

Бухгалтерия. У компании довольно внушительный объем задолженностей — чуть свыше 3 млрд долларов, из которых в течение года надо погасить 569 млн. А денег в ее распоряжении не так много: 230 млн на счетах плюс 496 млн задолженностей контрагентов.

В то же время компания платит 0,5 $ дивидендов на акцию в год — это 1,35% годовых, — на что у нее уходит 91 млн долларов в год, примерно 21,66% от прибыли за минувшие 12 месяцев. В принципе, у компании хватит денег и на срочные задолженности, и на дивиденды. Но в будущем выплаты могут порезать ради закрытия долгов или инвестиций в расширение бизнеса.

Также сравнительно крупный размер задолженностей может отпугивать часть инвесторов в преддверии повышения ставок и подорожания кредитов. Но отмечу положа руку на сердце, что в Америке почти все компании закредитованы примерно на таком же уровне или гораздо хуже, так что по такой логике в американский рынок инвестировать нельзя — ведь «у всех долг слишком большой».

Пристегните ремни. Сейчас акции Valvoline торгуются на исторических максимумах, так что их может потрясти в ходе неизбежных и непредсказуемых потрясений фондового рынка.

Что в итоге

Берем акции по 36,89 $. А дальше есть два пути:

- ждем, когда акции превысят исторический максимум и будут стоить 42,1 $. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

- держать акции 10 лет, получая дивиденды, размер которых, по идее, будет расти вместе с бизнесом Valvoline. Но, скорее всего, компанию за это время кто-нибудь купит.

Ну и можно поглядывать на раздел новостей на сайте компании, чтобы успеть сбросить акции на Санкт-Петербургской бирже до того, как рынок отработает информацию об урезании дивидендов. Но, честно говоря, я сомневаюсь в том, что урезание этих выплат приведет к распродаже акций: там не такая большая доходность. И все же давайте иметь этот момент в виду.