Инвестидея: Zendesk, потому что хватит это терпеть

Сегодня у меня крайне спекулятивная идея: подкараулить акции производителя CRM-решений Zendesk на падении, чтобы заработать на отскоке.

Потенциал роста: до 33% в абсолюте за 10 месяцев или 58% за полтора года.

Срок действия: 10 месяцев или полтора года.

Почему акции могут вырасти: сначала они должны упасть. После этого я рассчитываю на отскок из-за того, что американские розничные инвесторы агрессивно скупают упавшие акции перспективных с их точки зрения компаний.

Как действуем: ждем падения цены акций с нынешних 93 до 60 $ за штуку и только тогда берем.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Zendesk — это CRM-система для управления техподдержкой и общением с клиентами. Большая облачная платформа позволяет также управлять продажами, маркетингом и т. д.

В целом годовой отчет компании скучен и бесполезен. Он ничего не рассказывает о структуре клиентов и сегментах выручки.

Еще у компании есть ворох красивых презентаций про рост количества звонков и сообщений с использованием ПО Zendesk, но полезной информации там немного. Например, ничего не сказано о такой важной метрике, как процент возобновляемой выручки в общей ее структуре.

Аргументы в пользу компании

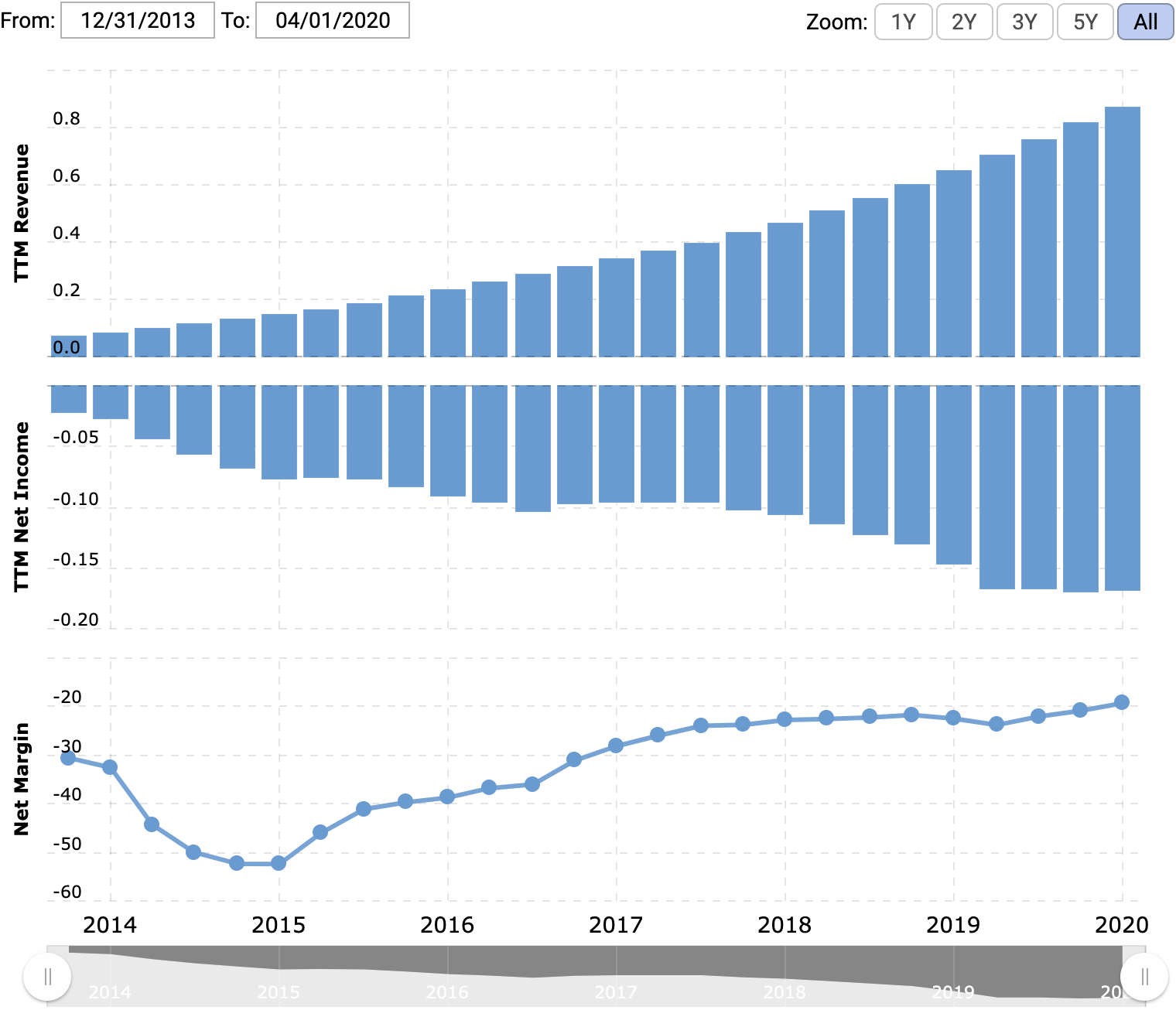

Перспективность технологии и вот это вот все. Коронавирус помог многим компаниям перевести часть работы или даже всю работу на удаленную основу. Это позволило Zendesk в первом квартале 2020 года нарастить выручку. Правда, убытки тоже выросли, о чем поговорим чуть позже.

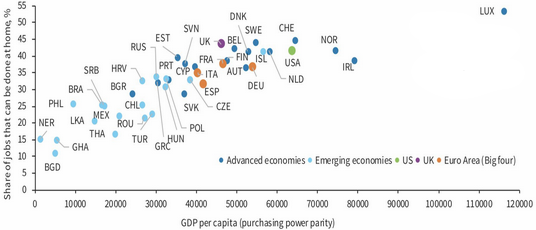

В целом я думаю, что в долгосрочной перспективе технология Zendesk будет пользоваться еще большей популярностью. Этому поспособствует огромный потенциал удаленки как в развитых, так и не очень развитых странах.

При этом сама по себе технология и даже рост продаж еще не гарантируют компании успеха. Зато они привлекают внимание жадных розничных инвесторов.

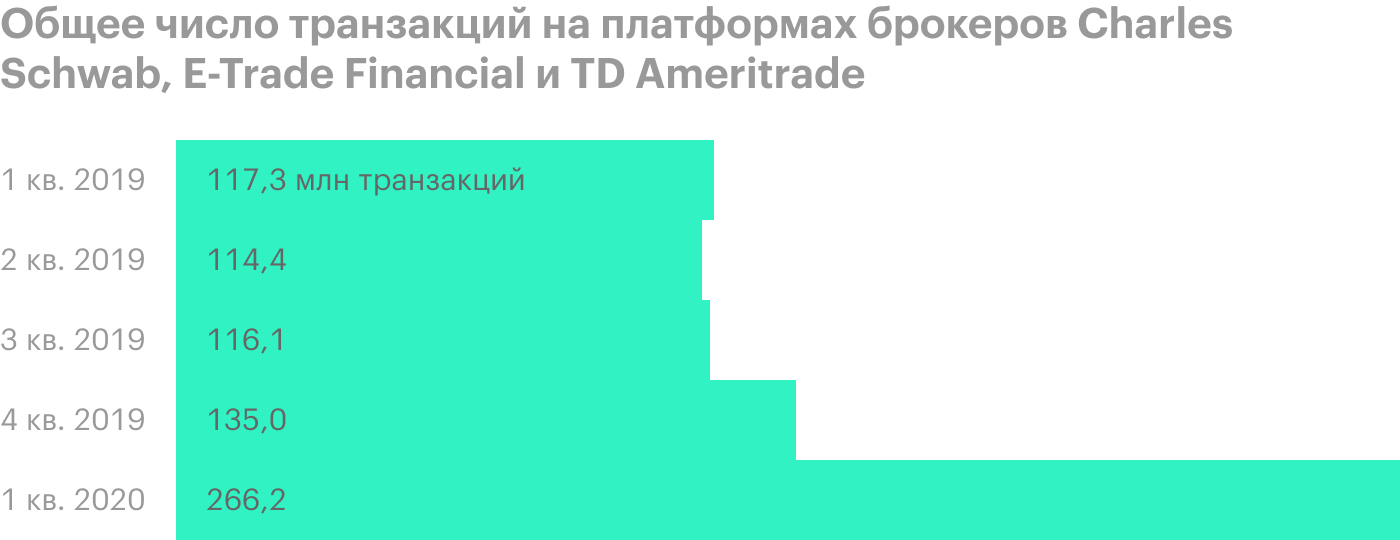

Жадность инвесторов. В идеях по Intercontinental Exchange, Nasdaq и Morgan Stanley я писал, что карантин и жадность американских потребителей привели к резкому скачку активности на бирже: мелкие инвесторы стали активнее торговать.

Карантин когда-нибудь закончится, а вот жадность не закончится никогда. Я бы ожидал, что активность на торгах в США в среднем будет выше, чем до коронавируса. Торговля на бирже — это способ обогатиться, который выглядит простым и доступным. Плюс брокеры отменяют комиссии за сделки, так что розничные инвесторы продолжат торговать.

Торгуют такие люди не оглядываясь на фундаментальные показатели, и они не смогут пройти мимо перспективного технологического бизнеса, особенно если акции компании сильно упадут. А благодаря вниманию американских спекулянтов акции Zendesk могут быстро восстановиться после падения.

Почему не стоит брать акции прямо сейчас

Есть ряд причин, по которым весьма вероятно падение акций Zendesk.

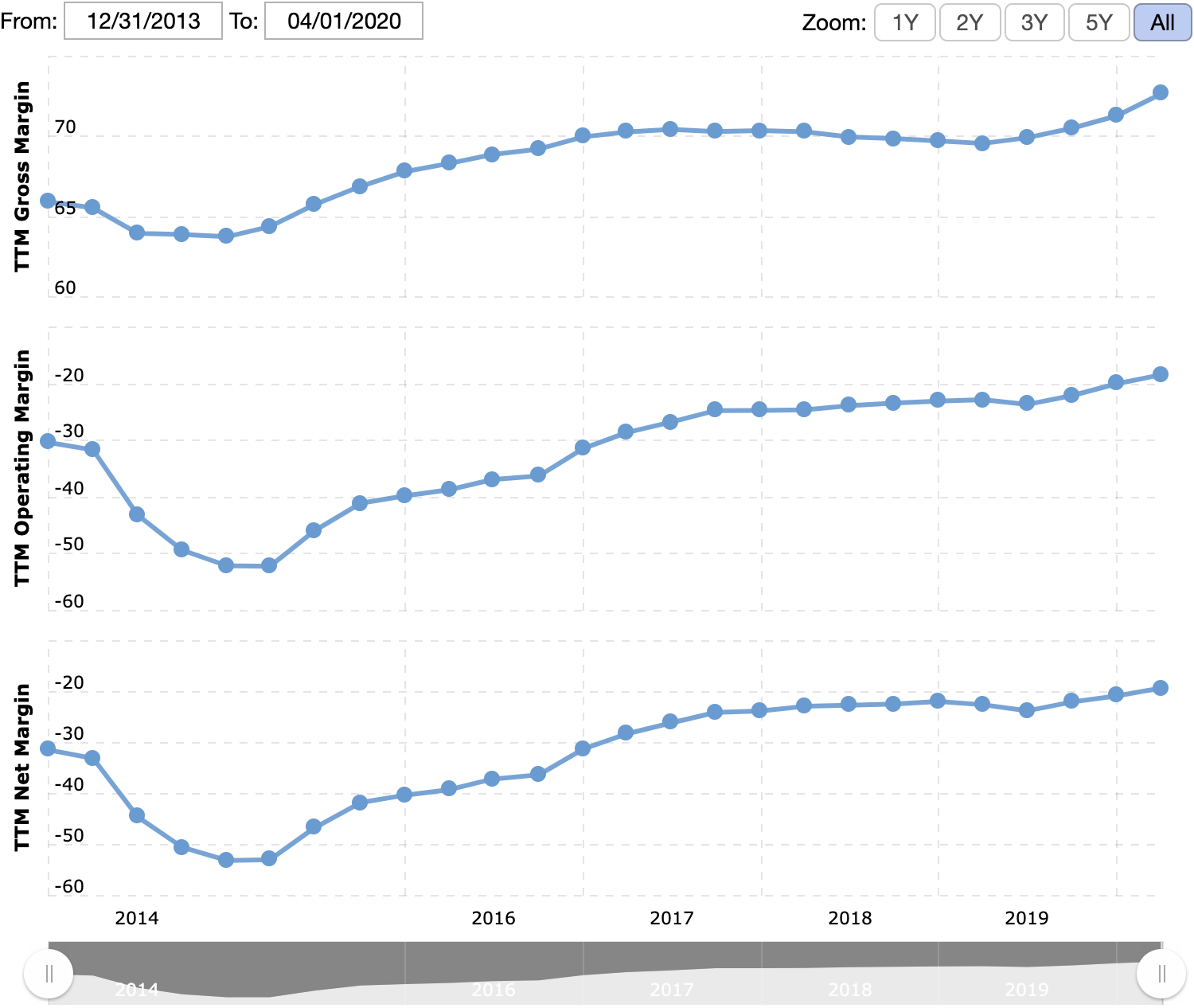

Денежная гекатомба. Руководство Zendesk уже который год терпит страшные убытки и считает, что строит успешный бизнес. Уже только это делает нынешнюю цену акций несколько завышенной.

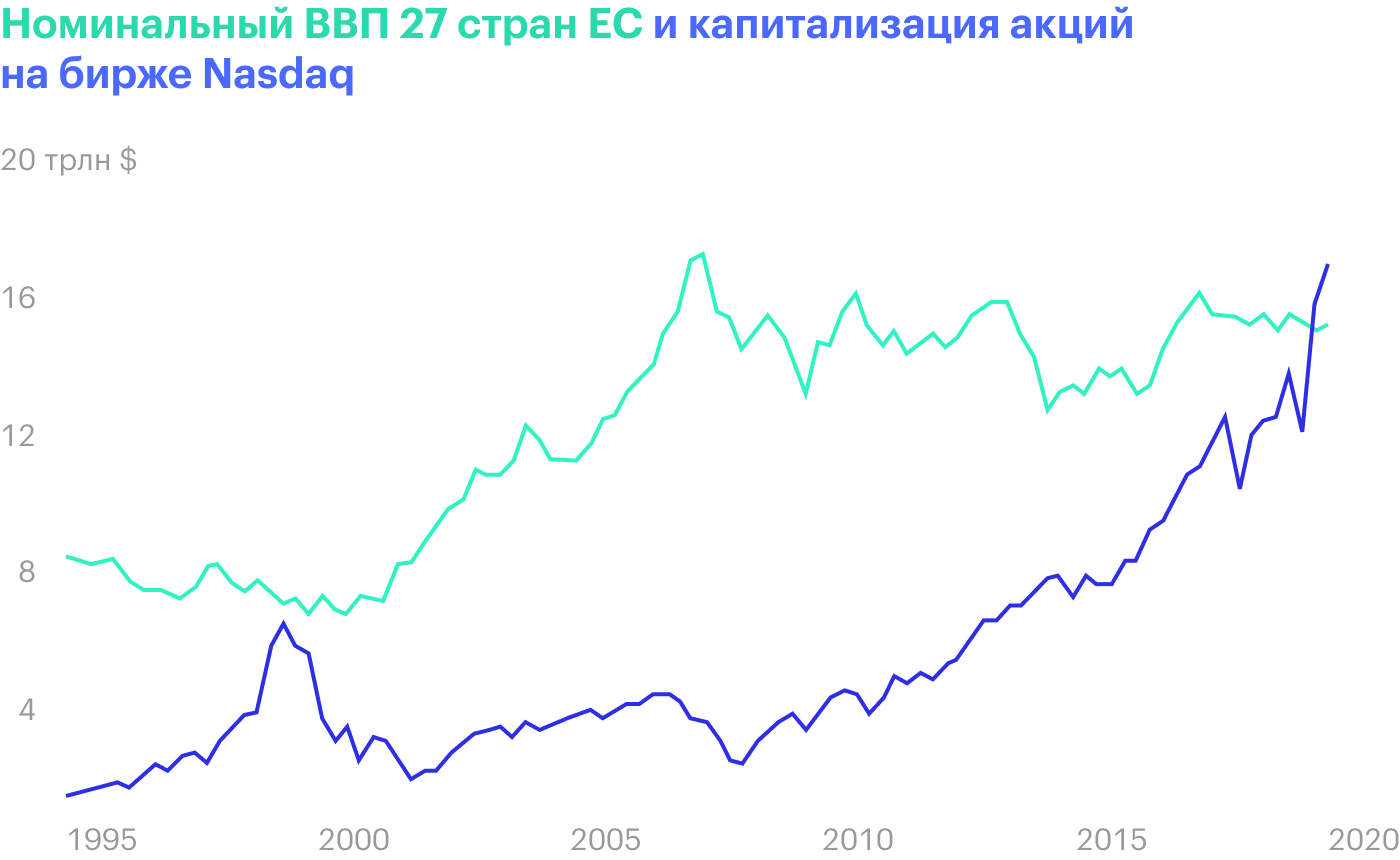

Перекупленность рынка. Рынок акций США восстановился до значений начала года, хотя экономика еще не отошла от коронавируса. При этом общая капитализация акций, торгующихся на Nasdaq, уже превышает ВВП 27 стран Евросоюза. Вполне вероятна коррекция рынка.

Zendesk — это убыточная компания, акции которой выросли в условиях запредельно перекупленного рынка. Они вполне могут сильно упасть в ходе очередной коррекции.

Справедливая цена для хронически убыточной компании всегда определяется на глазок, но думаю, что акции Zendesk получится подобрать за 60 $. Для сравнения: в марте этого года они стоили 55 $.

Не думаю, что в ходе обвала акции упадут ниже этого порога. Все-таки выручка у компании растет, и инвесторы будут ожидать, что она заработает на переходе экономики на удаленку.

Что может помешать росту

Долги. Согласно последнему отчету, в распоряжении компании есть примерно 300 млн долларов против примерно 1,038 млрд долларов задолженностей. Соотношение обычное по американским меркам, но для технологической компании оно высоковато.

Обычно у убыточных стартапов денег достаточно для того, чтобы закрыть все существующие долги. Стартапы полагаются на эмиссию новых акций, которые скупают новые инвесторы.

Факт, что долг у Zendesk в 3 с лишним раза больше суммы в ее распоряжении, может говорить о том, что компания почти исчерпала возможности эмиссии новых акций и ей приходится занимать все больше денег для финансирования работы. Это очень плохо, ведь бизнес компании хронически убыточен. Это увеличивает риск банкротства.

Конкуренты. Огромное количество аналогов, например LiveAgent, HelpCrunch, Help Scout, Freshdesk и Groove, не позволит менеджменту компании сильно повысить цены и увеличить маржинальность бизнеса.

Это не Splunk. В недавнем обзоре Splunk были похожие вводные данные: убыточный бизнес, ожидание падения и т. д. Но Zendesk отличается от Splunk в худшую сторону.

У Splunk есть один очевидный «виновник» убытков — чудовищно затратный отдел продаж и маркетинга, который можно спокойно сократить раза в два, так как 90% выручки компания получает из возобновляемых источников — от уже имеющихся клиентов. А вот у Zendesk раздутые расходы размазаны по всем отделам. Неясно, где и что нужно отрезать, чтобы бизнес наконец начал давать деньги.

При этом процент возобновляемой выручки в структуре Zendesk неизвестен. Это проблема по двум причинам.

Во-первых, потенциальному покупателю компании, например Google, это мешает объективно оценить Zendesk перед приобретением. Из-за этого снижается возможность поглощения Zendesk какой-нибудь компанией покрупнее, а от продажи компании ее акции выросли бы очень хорошо.

Во-вторых, менеджменту Zendesk труднее принимать эффективные решения по повышению рентабельности бизнеса. При этом путь «вот мы увеличим выручку и внезапно станем прибыльными» выглядит сомнительно из-за огромного количества конкурентов.

Мне бы очень не хотелось стать долгосрочным инвестором в Zendesk. Идея рассчитана на отскок, вызванный активностью жадных американских трейдеров.

Что в итоге

Ждем падения акций с 93 до 60 $ и подбираем их по этой цене. А дальше есть два варианта действий.

Продать быстро. Можно дождаться роста акций до 80 $ и продать их по этой цене. Учитывая активность и жадность розничных инвесторов и ореол перспективности Zendesk, это вполне достижимый в течение 10 месяцев результат. Весьма вероятно, что потребуется меньше времени.

Подождать подольше. Можно обнаглеть и ждать возврата цены акций к текущему уровню — около 95 $. Если предположить, что рост акций до 80 $ займет около 10 месяцев, то возврат к нынешней цене потребует чуть больше времени, до полутора лет.

Это идея для спекулянтов. Если вы сильно не любите волатильность, держитесь от этих акций подальше.