Новые ценные бумаги на Мосбирже за январь 2020

Треть января — нерабочие дни, но за рабочую часть месяца биржа успела запустить торги новыми ценными бумагами. Это ОФЗ, облигации компаний различных уровней, а также два ETF и один биржевой ПИФ.

Часть облигаций мы не упоминаем. Это бумаги для квалифицированных инвесторов, облигации с погашением в 2030-х годах и позже, очень короткие бумаги, например однодневные, инвестиционные облигации с привязкой доходности к каким-то активам и бумаги, у которых на момент подготовки обзора были явные проблемы с ликвидностью.

Облигации отсортированы по группам: сначала ОФЗ, затем корпоративные. Внутри групп сортировка по дате погашения: от коротких к длинным. Биржевые фонды — в конце материала.

Это обзор, а не инвестиционная рекомендация. Все решения вы принимаете самостоятельно.

А где эти бумаги в Т-Инвестициях?

Читатели в комментариях спрашивают, почему многие новые бумаги нельзя купить в Т-Инвестициях. Дело в том, что новые бумаги попадают туда не сразу: в первую очередь появляются те, по которым стабильная высокая ликвидность. Если бумага из обзора уже доступна в Т-Инвестициях, мы поставим на поля ссылку на нее.

Но дайджест Т—Ж не привязан к Т-Инвестициям: мы рассматриваем новости биржи в целом и не можем обходить стороной тех читателей, кто пользуется услугами других брокеров.

Любим, ценим,

Инвестредакция

Эмитент — Министерство финансов Российской Федерации.

Погашение — 24 апреля 2024 года.

Номинал — 1000 ₽.

Купонная доходность — зависит от среднего значения ставки RUONIA за текущий купонный период с задержкой семь дней. На 22 января, за семь дней до начала первого купонного периода, RUONIA равнялась 6% годовых, на 31 января ставка составляла 6,05% годовых.

Будет 17 купонных периодов, купоны выплачиваются раз в квартал: в конце января, апреля, июля и октября. Первый купон выплатят 29 апреля 2020 года.

3 февраля эту облигацию в среднем можно было купить за 100,97% номинала. Доходность посчитать невозможно, так как неизвестен размер всех купонов.

Эмитент — ПАО «ВТБ».

Погашение — 19 января 2021 года.

Номинал — 1000 ₽.

Купонная доходность — 5,91% годовых. Будет два купонных периода по 182 дня каждый, первый закончится 21 июля 2020 года, второй — в дату погашения облигации. Размер купона — 29,47 ₽.

3 февраля эта облигация в среднем торговалась за 100,4% номинала. Текущая доходность — 5,89%, доходность к погашению — 5,46%, эффективная доходность к погашению — 5,55% годовых.

Эмитент — ООО «Лизинг-трейд».

Погашение — 7 января 2023 года.

Номинал — 1000 ₽.

Купонная доходность — 12,5% годовых. Будет 36 купонных периодов по 30 дней каждый, первая выплата будет 22 февраля 2020 года. Размер купона — 10,27 ₽. С части купона, превышающей ставку ЦБ плюс 5 п. п., удержат налог по ставке 35%.

Амортизация. Номинал будет погашаться постепенно: по 8,33% с каждой купонной выплатой начиная с февраля 2022 года. Последние 8,37% номинала погасят в январе 2023 года. После каждой амортизационной выплаты размер купона в рублях будет уменьшаться.

3 февраля эту облигацию можно было купить в среднем за 102,15% номинала. Текущая доходность при такой цене — 12,24%, доходность к погашению — 9,59%, эффективная доходность к погашению — 12,12% годовых. Налог не учтен.

Эмитент — ООО «ИК „Фридом финанс“».

Погашение — 24 января 2023 года. Эмитент имеет право погасить облигации досрочно, в январе 2021 или 2022 года.

Номинал— 1000 $.

Купонная доходность — 6,5% годовых. Будет 12 купонных периодов по 91 дню каждый, первый закончится 28 апреля 2020 года. Размер купона — 16,21 $. Купон облагается налогом по ставке 13%.

3 февраля эта облигация в среднем стоила 100,13% номинала. Текущая доходность при такой цене — 6,49%, доходность к погашению — 6,43%, эффективная доходность к погашению — 6,55% годовых. Налог не учтен.

Эмитент — ООО «ГК „Сегежа“».

Погашение — 26 января 2023 года.

Номинал — 1000 ₽.

Купонная доходность — 7,1% годовых. Будет 6 купонных периодов по 182 дня каждый, первый закончится 30 июля 2020 года с выплатой 35,4 ₽.

3 февраля эту облигацию можно было купить по номиналу. Текущая доходность равна 7,1%, доходность к погашению — 7,01%, эффективная доходность к погашению — 7,23% годовых.

Эмитент — ПАО «Сбербанк России».

Погашение — 22 января 2024 года.

Номинал — 1000 ₽.

Купонная доходность — 6,3% годовых. Будет 8 купонных периодов по 182 дня каждый, размер выплаты — 31,41 ₽. Первая выплата назначена на 27 июля 2020 года.

3 февраля эта облигация торговалась по номиналу. Ее текущая доходность равна 6,3%, доходность к погашению — 6,29%, эффективная доходность к погашению — 6,4% годовых.

ETF FXWO от компании FinEx позволяет вложиться в акции сразу нескольких стран. Сейчас активы фонда распределены так: 40% — США, 20% — Китай, 16% — Япония, 15% — Великобритания, 7% — Австралия, 1% — Германия, 1% — Россия.

Фонд отслеживает индекс Solactive Global Equity Large Cap Select Index NTR, в котором доли стран основываются на математической модели Блэка — Литтермана и оценке рынков согласно индикатору CAPE. Доли стран в фонде со временем будут меняться.

До конца марта 2020 года общий уровень расходов фонда составит −0,1% годовых: по сути, фонд доплачивает инвесторам. Маркетинг, сэр. Затем до конца июня 2020 года расходы будут 0,99%, а после этого составят 1,36% от стоимости чистых активов фонда в год. Расходы будут постепенно списываться из активов фонда, то есть они учтены в цене акций ETF.

Этот фонд заменит фонды FXAU, FXJP и FXUK, которые в середине февраля закроют. Если хотите больше подробностей, посмотрите нашу статью о ликвидации фондов.

3 февраля 2020 года одна акция FXWO стоила около 1,25 ₽, или 0,019 $. Акции торгуются за рубли и доллары, но доступ к расчетам в долларах дают не все брокеры.

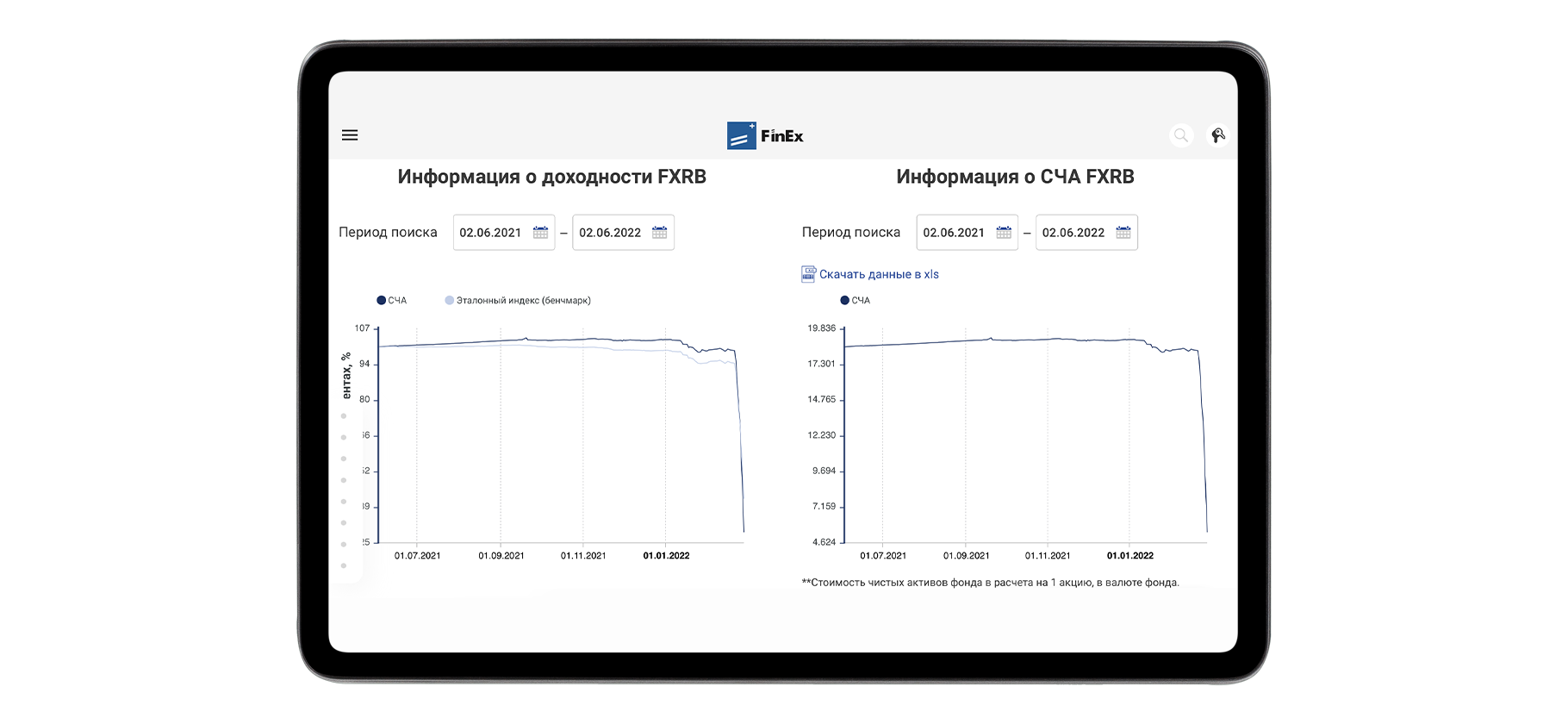

Фонд FXRW состоит из тех же активов, что и FXWO, но использует валютное хеджирование. Рублевая цена FXRW не зависит от курса доллара, евро и других валют, при этом хеджирование повышает рублевую доходность фонда на 4—5% годовых.

Расходы на управление такие же, как у FXWO: сначала −0,1%, потом 0,99%, потом 1,36% от стоимости чистых активов фонда в год.

3 февраля 2020 года одна акция FXRW стоила около 0,99 ₽. Акции этого фонда торгуются только за рубли.

Фонд VTBM от УК «ВТБ Капитал» — это фонд денежного рынка, подходящий для краткосрочного вложения свободных средств с минимальным риском. Можно рассчитывать на доходность на уровне ставки MOEXREPO, которая сейчас равна 5,9% годовых, за минусом расходов на управление фондом и НДФЛ.

Общие расходы на управление биржевым ПИФом — до 0,49% от стоимости чистых активов фонда в год.

3 февраля 2020 года один пай VTBM стоил около 1002 ₽.