IPO «Совкомфлота»: чего ждать дальше

Сегодня на Московской бирже прошло долгожданное IPO — первое с 2017 года. На рынке появился «Совкомфлот». Предлагаю присмотреться к этой компании.

О компании

«Совкомфлот» — крупнейшая судоходная компания России, специализирующаяся на перевозке углеводородов и обеспечении их добычи. Флот компании состоит из 146 судов, 83 из них — ледового класса. Общий дедвейт — 12,6 млн тонн, средний возраст — 10,8 года.

Основные заказчики «Совкомфлота» — ведущие нефтегазовые компании как России, так и мира.

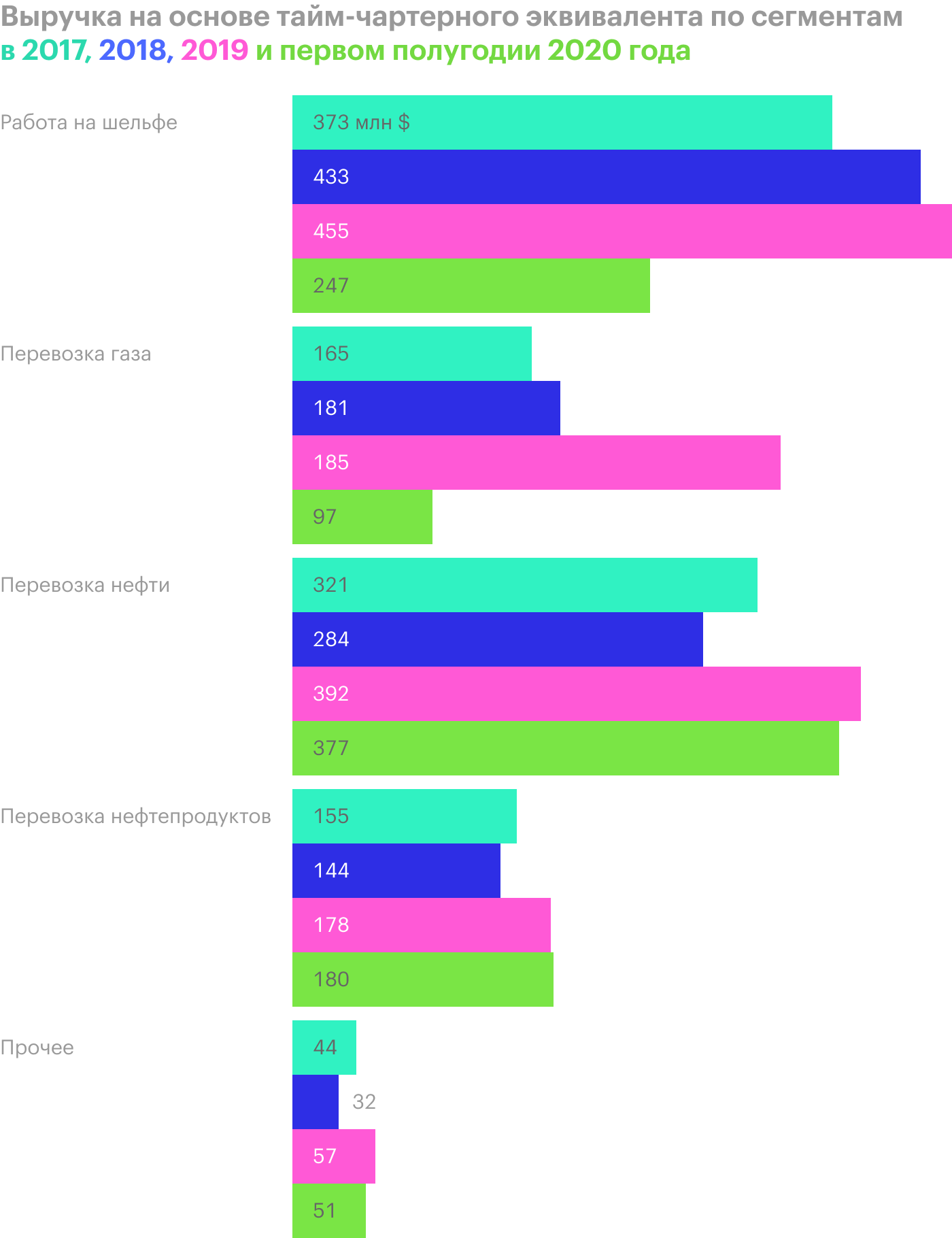

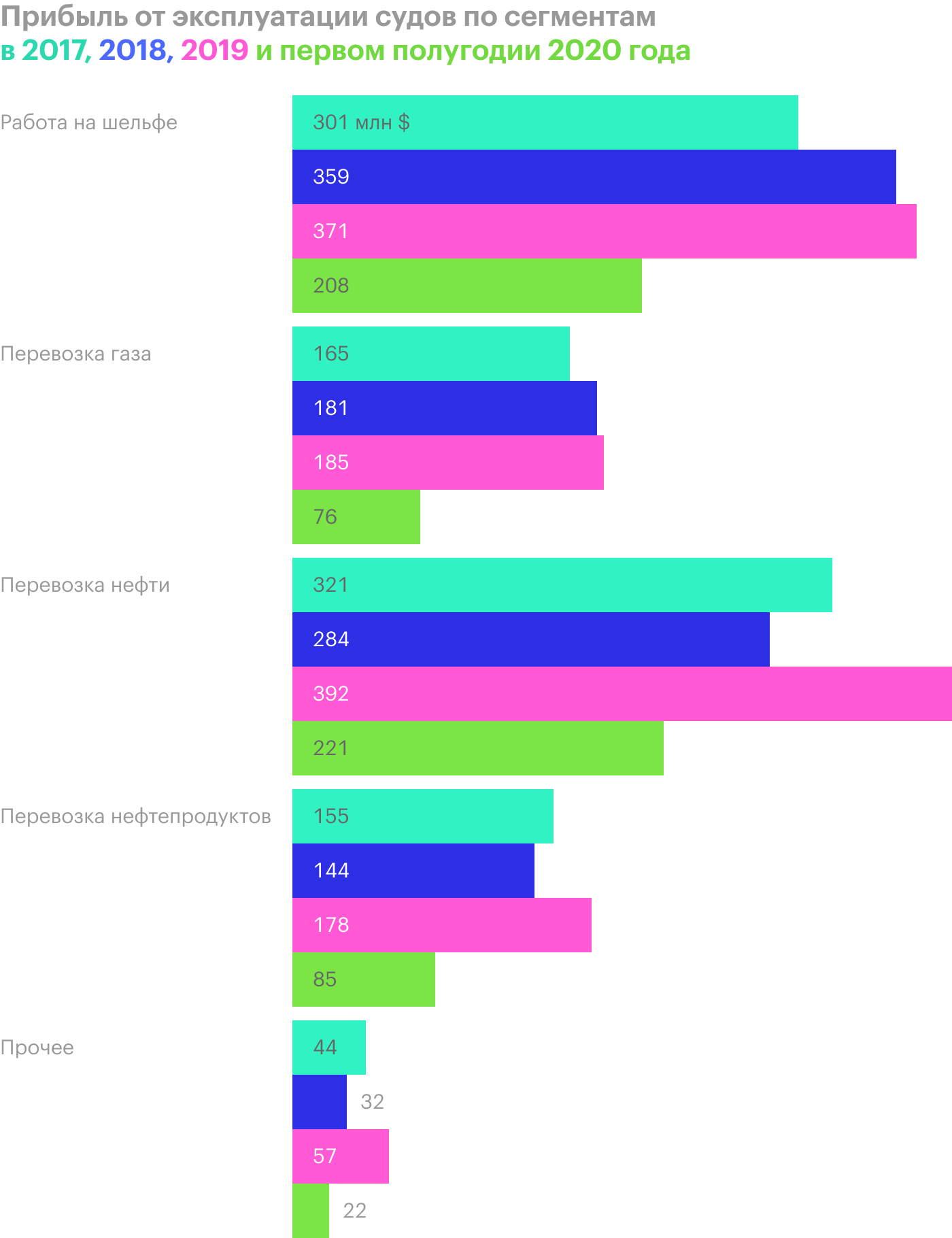

Компания выделяет 5 основных сегментов бизнеса:

- Транспортировка сырой нефти.

- Транспортировка нефтепродуктов.

- Обслуживание морских шельфовых месторождений — обслуживание и снабжение добывающих платформ, управление терминалами.

- Транспортировка газа — перевозка сжиженного природного газа и сжиженного нефтяного газа.

- Прочее — морская сейсмическая разведка, перевозка насыпных грузов.

В 2019 году компания начала выполнение своей стратегии-2025. Вот ее основные цели:

- Сохранение и укрепление лидерства в обслуживании крупных национальных проектов в сложных климатических условиях. В частности, речь идет о перевозке сжиженного природного газа с нынешних и будущих площадок «Новатэка», наращивающего производство СПГ на Ямале, — мы писали об этом в статье про «Новатэк».

- Увеличение доли выручки по долгосрочным индустриальным контрактам до 70% от выручки на основе тайм-чартерного эквивалента. Это повысит предсказуемость будущих денежных потоков наряду с обеспечением привлекательной рентабельности.

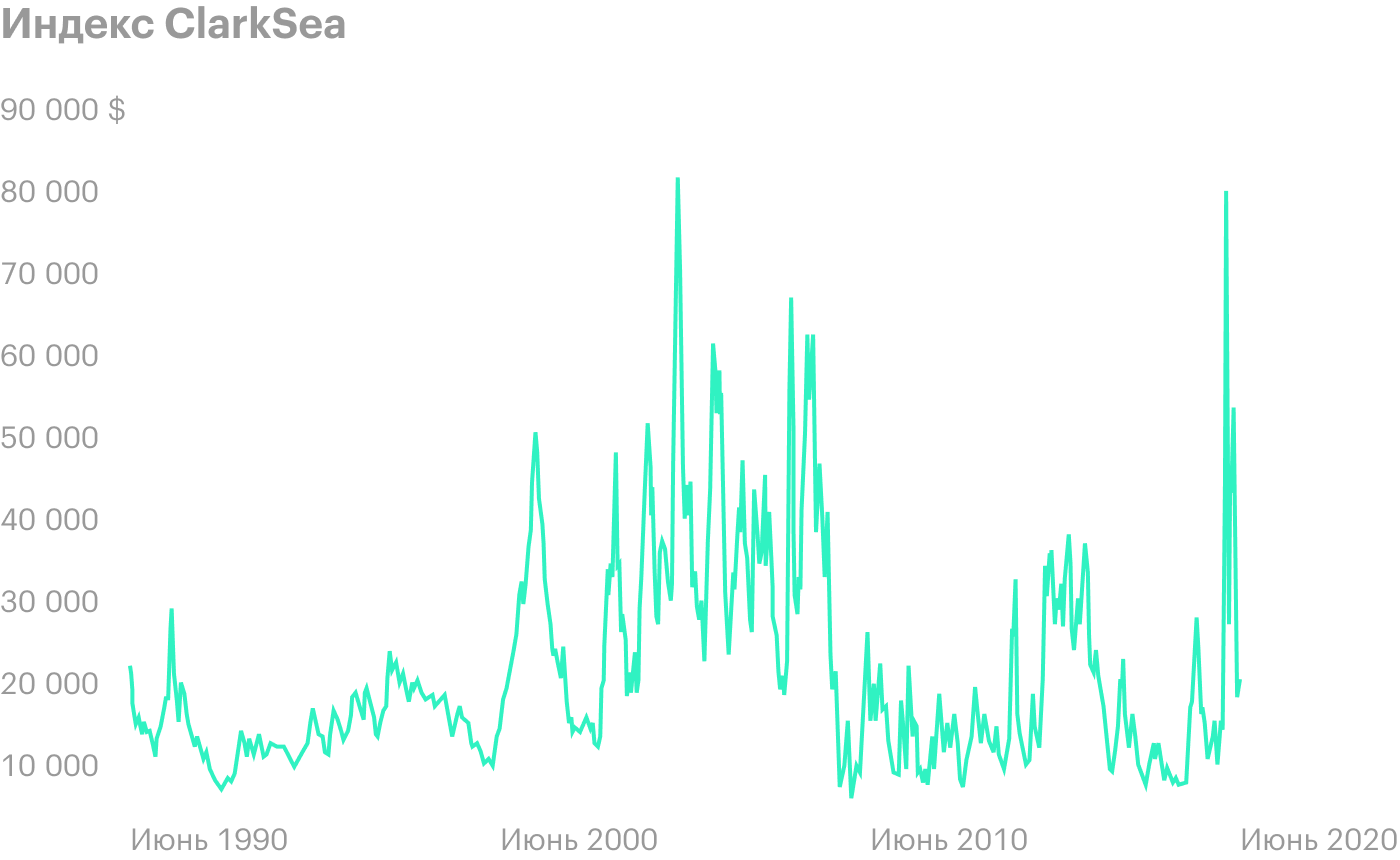

Логично, что компания хочет увеличить процент долгосрочных договоров: ставки фрахта судов достаточно волатильны. Ниже представлен график индекса ClarkSea — это индекс компании Clarksons Research, показывающий средневзвешенное значение фрахтовых ставок на основании тайм-чартерного эквивалента по основным танкерным сегментам.

Но не стоит забывать, что долгосрочные договоры могут быть палкой о двух концах: их могут заключать в период низких цен на условиях, которые через много лет окажутся крайне невыгодными.

Сейчас «Совкомфлот» — полностью государственная компания. Выход на IPO проходит за счет допэмиссии акций, государство не планирует продавать свой пакет, да и вообще не собирается уменьшать долю своего участия в компании ниже 75% плюс 1 акция.

Почему акции могут вырасти после IPO

Большой объем долгосрочных контрактов. У компании уже заключены контракты на 20 млрд долларов будущей выручки средним сроком на 23 года, так что «Совкомфлот» обеспечен работой на годы вперед.

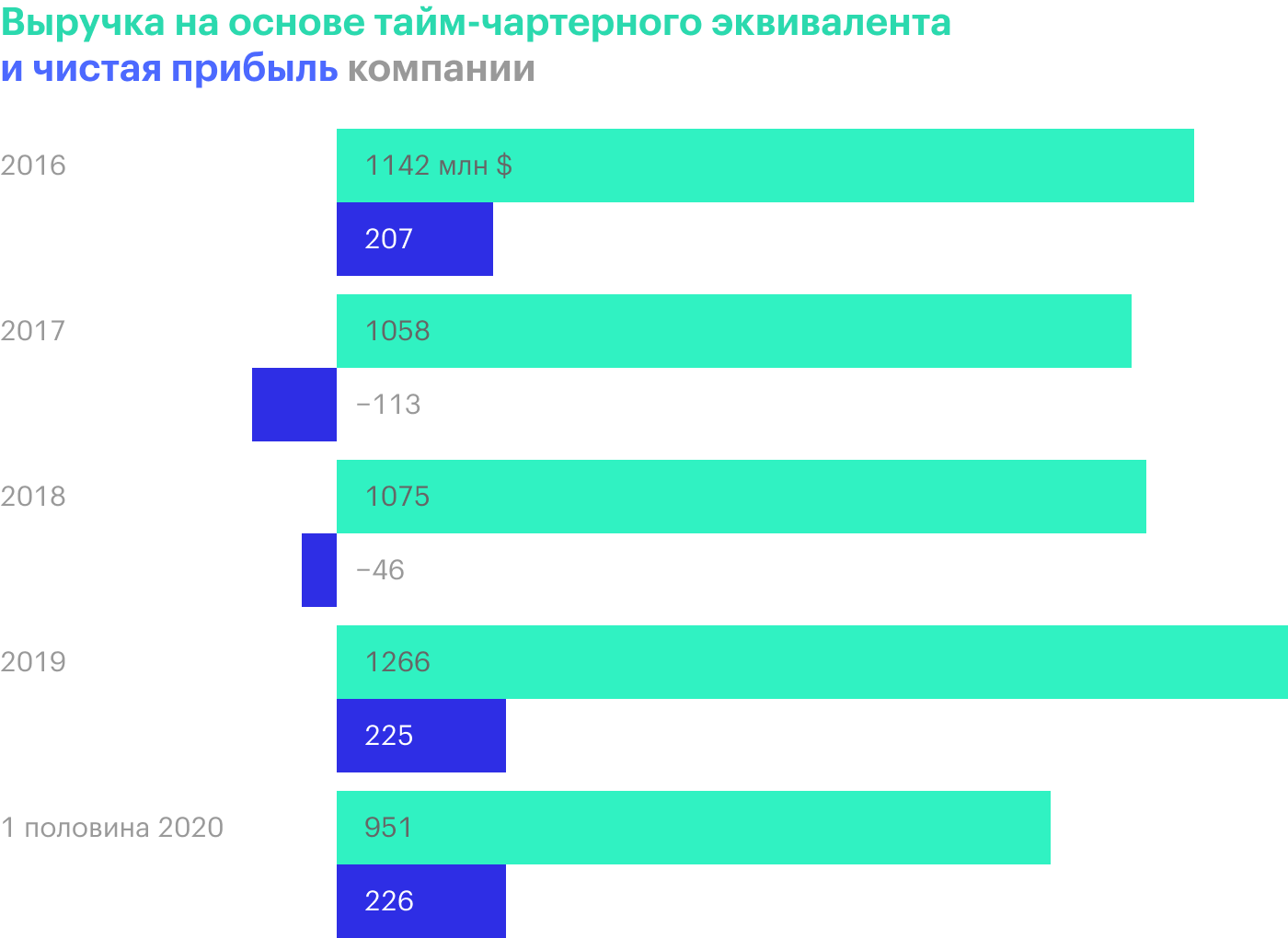

Валютная выручка. 99,9% выручки компании на основе тайм-чартерного эквивалента — это валютная выручка. То есть компания защищена и будет только выигрывать от возможной девальвации рубля.

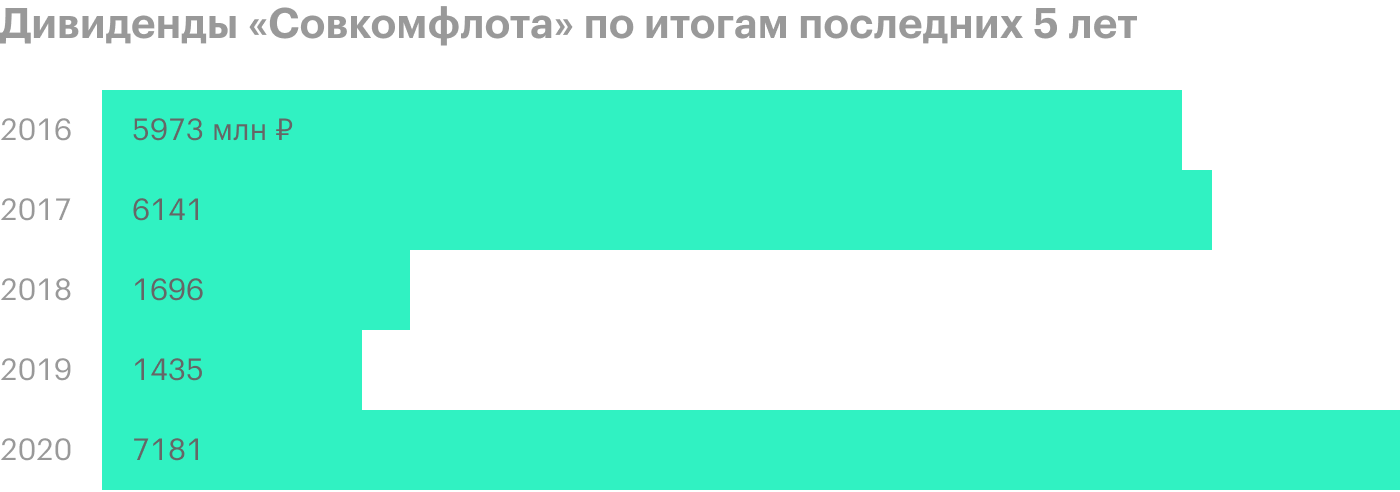

Дивиденды. Согласно дивидендной политике, компания должна выплачивать не менее 25% чистой прибыли по МСФО, но в последние годы Минфин очень активно продвигает идею, что государственные компании должны выплачивать дивиденды в виде 50% чистой прибыли по МСФО. За 2018 год «Совкомфлот» заплатил 50% чистой прибыли по РСБУ, а за 2019 — как раз 50% чистой прибыли по МСФО. И заявляет, что намерен продолжать. Ну а предыдущий пункт про валютную выручку может только поспособствовать росту дивидендов в случае девальвации рубля.

Целевой размер дивидендов за 2020 год составляет 225 млн долларов, то есть по текущему курсу — более 17,5 млрд рублей.

Коронавирус даже помог. Многие компании пострадали от коронавируса и карантинных мер. «Совкомфлот» же из небольшого числа компаний, которые выиграли от этого. Из-за стремительного обвала спроса и ценовой войны нефть крайне подешевела — хранилища оказались переполнены, и появился огромный спрос на танкеры, которые временно использовали как хранилища. Это привело к тому, что ставки фрахта улетели в небеса, что положительно сказалось на финансовых показателях компании.

Смягчение монетарной политики и биржевой бум среди частных инвесторов. Частные инвесторы массово открывают брокерские счета из-за снижения ставок по вкладам, вызванного снижением ключевой ставки, — да и это уже стало модным.

Эти деньги активно заходят в акции и толкают котировки вверх. Следствие этого — многие эмитенты, ранее игнорировавшие Московскую биржу, но имевшие листинг в других странах, начали массово выходить и на родной рынок и отлично расти: например, TCS Group, Mail.ru Group, Petropavlovsk.

Вполне вероятно, что из-за ажиотажа от долгожданного IPO и других положительных качеств компании многие бросятся скупать и «Совкомфлот», особенно увидев прекрасный рост выручки и прибыли в последних отчетах.

Возможное включение в индексы акций. В прошлом году объем активов под управлением пассивных фондов превысил объем активов под управлением активных. Так что все большее значение приобретает вхождение акций во всевозможные индексы, отслеживаемые пассивными фондами.

Добавим немного математики: «Совкомфлот» планирует привлечь около 550 млн долларов. Цена размещения — 105 ₽, компания разместила 408 млн акций. По состоянию на 31 декабря 2019 года акционерный капитал состоит из почти 2 млрд акций. Из этого мы можем подсчитать, что, во-первых, капитализация компании будет в районе 252 млрд рублей (3,2 млрд долларов), а во-вторых, доля акций в свободном обращении (free float) составит около 17%. С такими показателями вполне можно замахнуться на включение в индекс Мосбиржи в одну из ближайших его ребалансировок.

Почему акции могут упасть после IPO

Зависимость от конъюнктуры. Как упоминалось выше, выручка «Совкомфлота» в значительной степени зависит от ставки фрахта судов, а она довольно волатильна и непредсказуема. Кроме того, вся выручка «Совкомфлота» в принципе зависит от нефтегазовой сферы, а цены на нефть и газ крайне волатильны. Они, в свою очередь, значительно влияют на баланс спроса и предложения углеводородов, а также на инвестиции в их добычу. А это значительно влияет на будущий спрос на транспортировку углеводородов и делает его не очень предсказуемым.

К тому же сам рынок морских перевозок довольно конкурентен и инерционен: если конъюнктура хорошая, многие судоходные компании могут заказать постройку большого количества судов, которые будут готовы только через несколько лет — когда такое количество судов может быть уже не нужно.

Потенциальные проблемы сферы добычи углеводородов. Сейчас в западном мире, особенно в Европе, очень активно пропагандируют переход на зеленую энергетику: Еврокомиссия объявила зеленый курс по переходу на углеродную нейтральность. Даже одна из крупнейших нефтегазовых компаний мира British Petroleum объявила новую стратегию трансформации в том же зеленом направлении и предположила, что пик потребления нефти уже был пройден в 2019 году. Я скептически отношусь к таким заявлениям, но это стоит иметь в виду, хотя этот риск явно не в ближайшей перспективе.

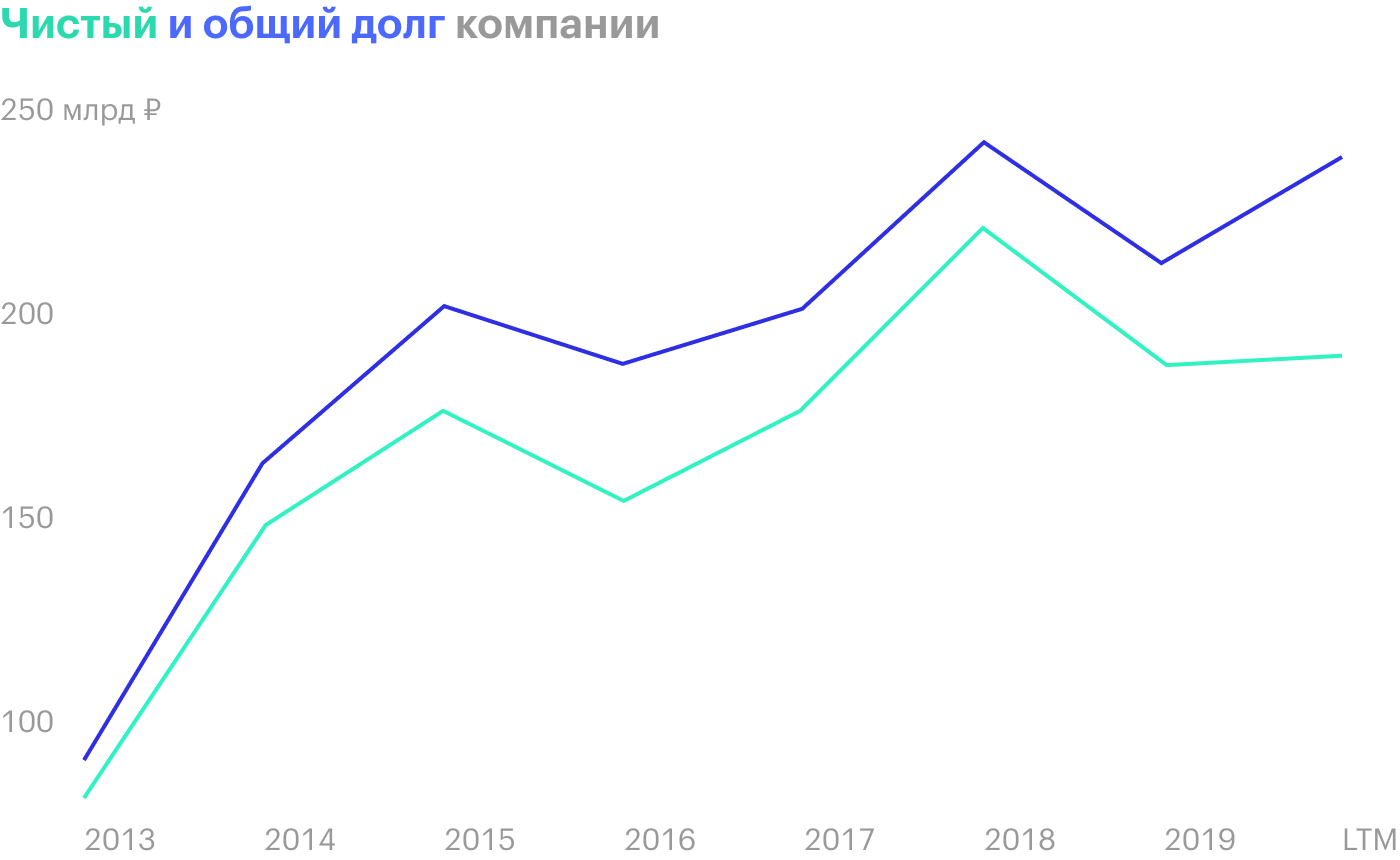

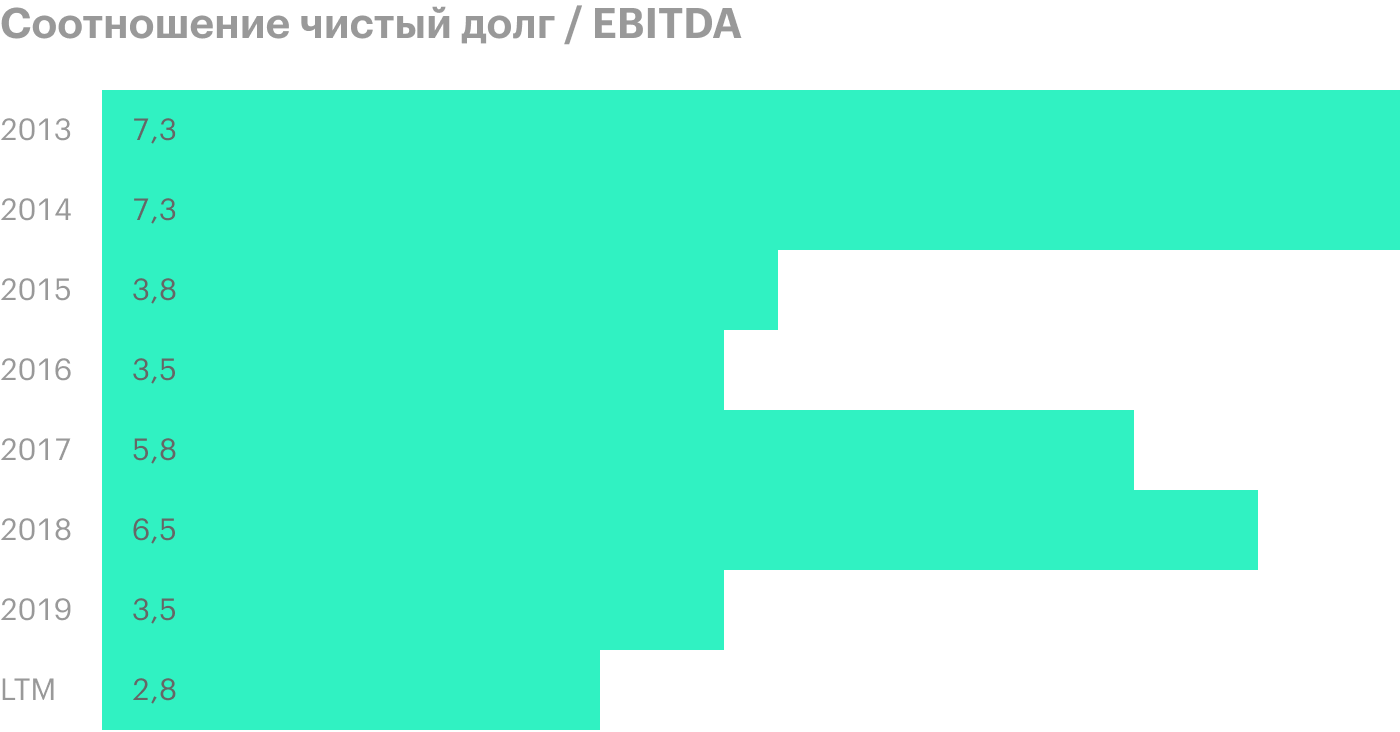

Долговая нагрузка. У компании довольно большая по российским меркам долговая нагрузка: у многих компаний из индекса Мосбиржи значение мультипликатора «чистый долг / EBITDA» меньше 2 — и даже меньше единицы. У «Совкомфлота» — 2,8.

Такой уровень долга объясняется тем, что компания несет значительные капитальные расходы на постройку новых и модернизацию и ремонт существующих судов. Согласно годовому отчету, за 2018 год на эти цели потратили 418,1 млн долларов, за 2019 — 423,8 млн долларов, уже сейчас компания должна будет заплатить по заключенным судостроительным контрактам за 2020—2022 годы 508,3 млн долларов, а по уже заключенным лизинговым за 2022—2023 годы — 1140,6 млн долларов.

IPO обычно проводится по высокой оценке. Очевидно, что акционеры при выходе на биржу хотят продать акции как можно дороже. «Совкомфлот» еще в начале прошлого десятилетия собирался выходить на IPO — и вот сейчас наконец дождался хорошей конъюнктуры, после отличного отчета с большим ростом выручки и прибыли. Но, как мы рассмотрели в прошлом пункте, конъюнктура может измениться, а будущие отчеты — содержать не такие будоражащие цифры роста финансовых показателей.

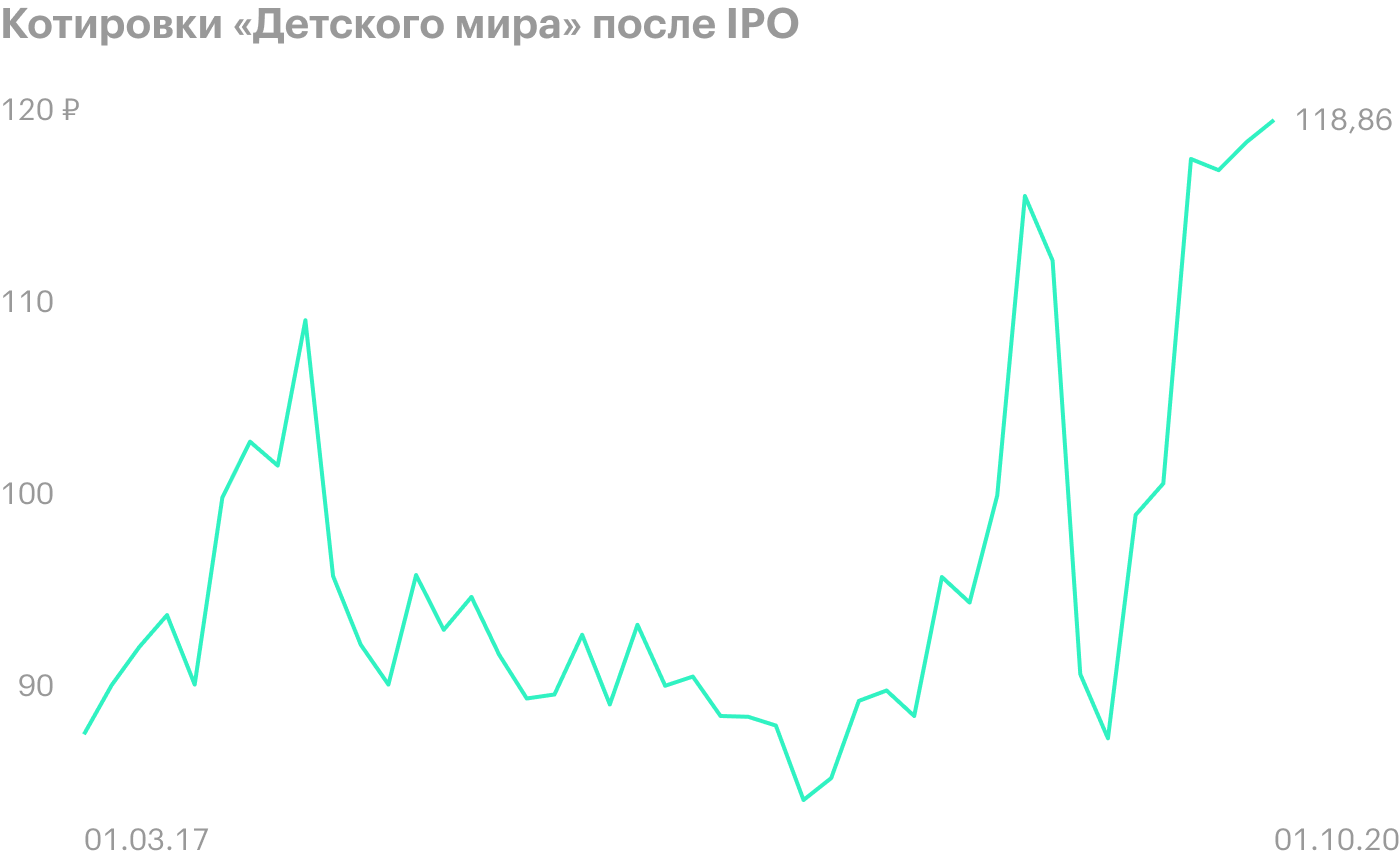

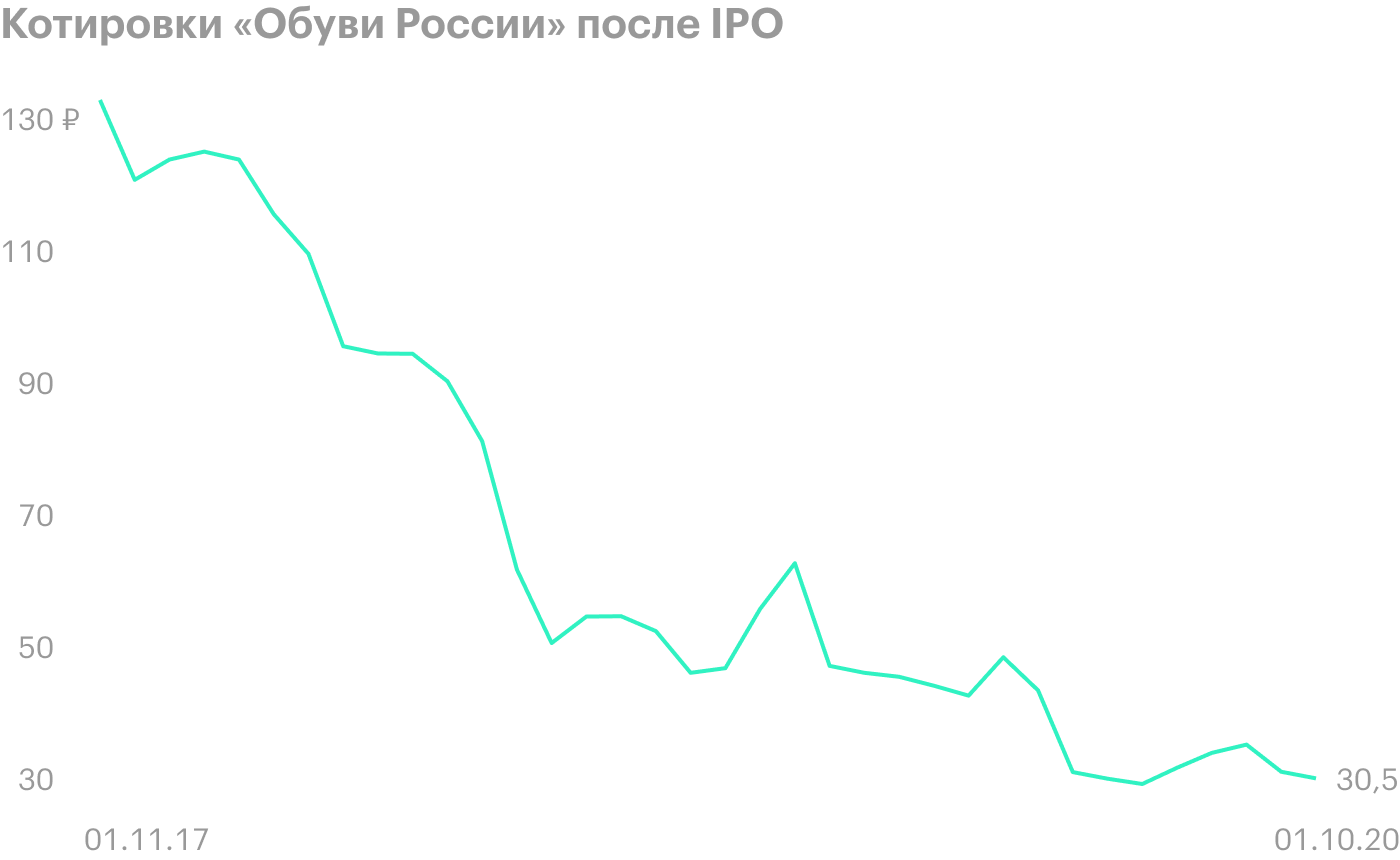

Не лучшие итоги последних IPO на Московской бирже. Да, это было довольно давно — в 2017 году, и да, у каждой компании своя история и свои условия. Но тем не менее из трех компаний, вышедших на IPO в 2017 году, у двух котировки довольно быстро пошли вниз и сейчас находятся в очень серьезном минусе.

Государство — не лучший акционер. Как было упомянуто выше, государство остается мажоритарным акционером компании — а оно в целом считается не самым эффективным акционером. Бывает, что госкомпании решают политические и социальные задачи государства в ущерб своим финансовым интересам, так что это тоже стоит иметь в виду.

Возможные санкции. В последнее время тема санкций снова активизировалась. И все может быть намного хуже, если демократы в США придут к власти: на носу президентские выборы и выборы в сенат США. «Совкомфлот» — государственная компания, связанная с нефтегазовой сферой, — она вполне может оказаться мишенью для санкций. Даже если санкции введут не конкретно против «Совкомфлота», а против других российских компаний, его акции все равно упадут вместе с остальным рынком.

Частные инвесторы могут и не прийти. Стоит учесть, что указанные выше компании, недавно появившиеся на Московской бирже и отлично выросшие, значительно отличаются от «Совкомфлота».

Petropavlovsk — это золотодобытчик, а цена золота в этом году сильно выросла, так как спрос на золото, как на защитный актив, велик в нынешнем году потрясений.

TCS Group и Mail.ru Group — это компании из модных технологических финтех- и ИТ-сфер, их экосистемами пользуются миллионы людей в нашей стране, многие из них лояльны к этим брендам. Вполне логично, что многие из них приобретали акции этих компаний.

«Совкомфлот» же не такой популярный, а физические лица не пользуются его услугами.

Форс-мажоры. К сожалению, возможны такие неприятные вещи, как аварии судов, приводящие к загрязнению окружающей среды.

В итоге

«Совкомфлот» — крупная государственная компания, обеспеченная контрактами с валютной выручкой на много лет вперед. Она платит дивиденды и старается снижать долг, но несет большие капитальные расходы. Кроме того, сфера деятельности компании сильно чувствительна к конъюнктуре рынка, что вносит большую непредсказуемость в ее финансовые результаты. К тому же бизнес «Совкомфлота» сильно завязан на нефтегазовой отрасли, которой в долгосрочной перспективе может прийтись несладко из-за зеленых курсов западных стран, особенно в Евросоюзе.

Я считаю, что для решения о покупке акций после IPO особенно важно учитывать ваш горизонт планирования.

Если он короткий — до года, — основными вопросами, на которые вы должны для себя ответить, будут такие: считаете ли вы, что многочисленные частные инвесторы начнут массово скупать акции компании, и будет ли она претендовать на вхождение в индексы акций во время их ближайших ребалансировок?

Для долгосрочных инвесторов важнее думать о том, готовы ли вы инвестировать в компанию из сильно зависящей от конъюнктуры отрасли, и о том, какие перспективы есть у нефтегазовой сферы.