Денежная масса M2 в США: что это такое и о чем говорит изменение ее объема

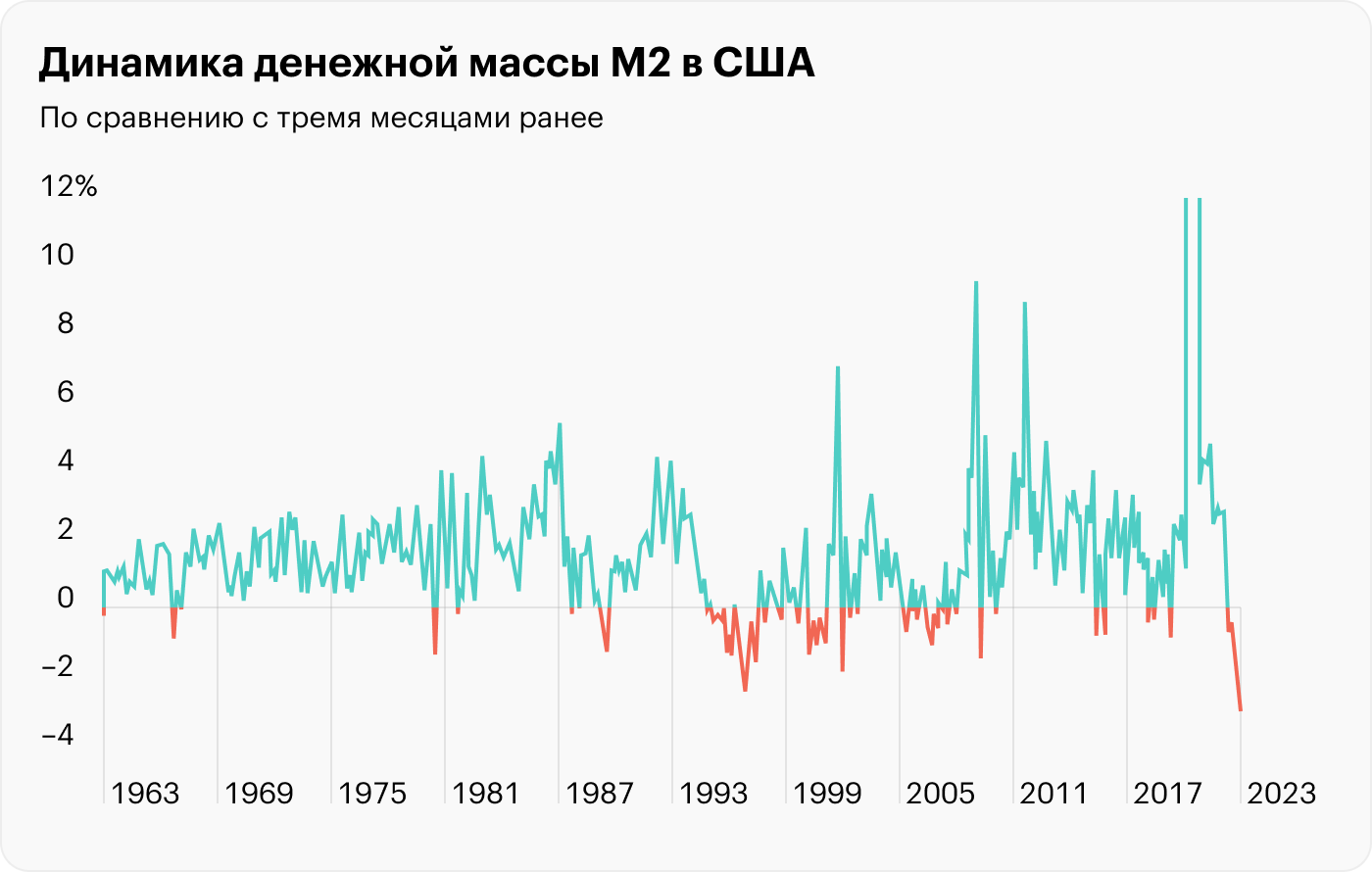

Денежная масса М2 — неплохой индикатор тенденций в любой экономике: по изменению ее объема можно прогнозировать инфляцию. Недавно объем М2 уменьшился — впервые с 1959 года.

Рассказываем о том, что это значит, а также сравниваем М2 с похожими индикаторами и объясняем, почему более полные индикаторы иногда не так полезны.

Что случилось

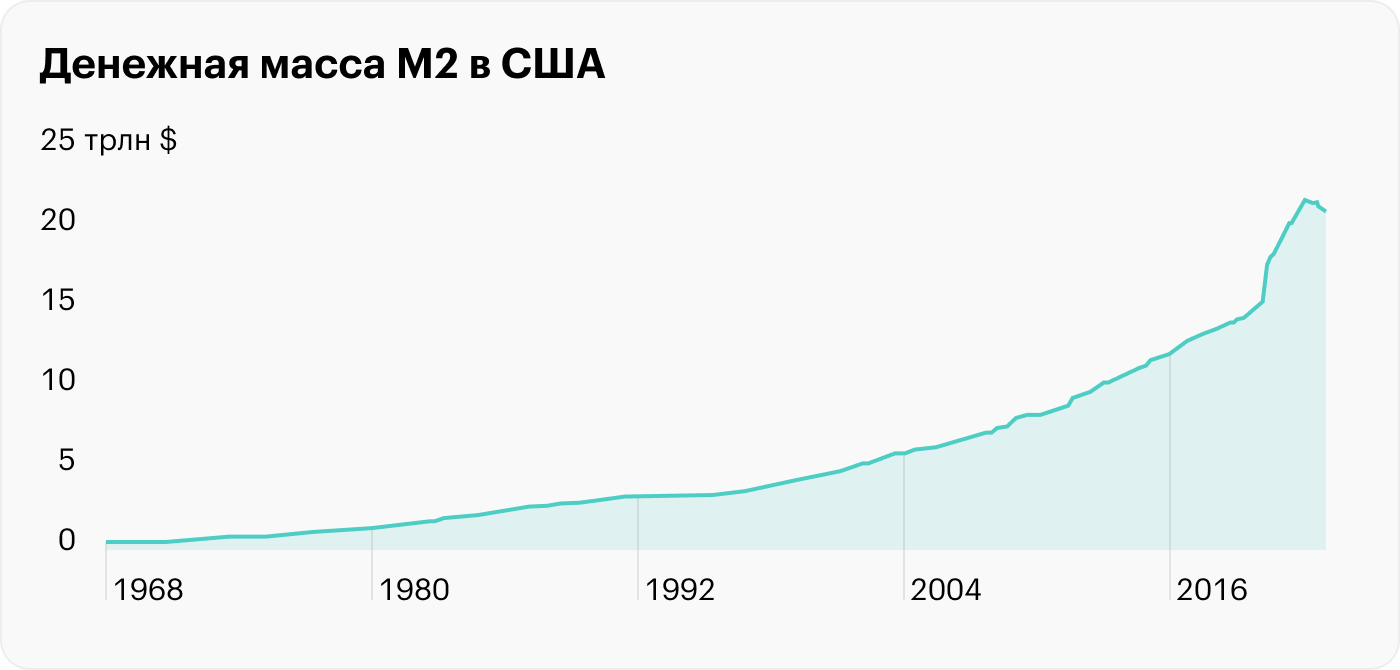

В конце февраля ФРС подсчитала, что в декабре 2022 объем денежной массы составил 21,207 трлн долларов, что на 0,67% меньше, чем в ноябре 2022 года.

Если смотреть в годовом выражении, то по сравнению с декабрем 2021 года объем М2 к декабрю 2022 года уменьшился на 0,58%. А если сравнивать январь 2023 года с январем 2022 года, то объем М2 уменьшился на 1,72%.

Что показывает денежная масса М2

M2 — это показатель количества денег, которые есть в экономике. Можно сказать, что это наиболее репрезентативный показатель денежной ликвидности: сколько доступных денег у предприятий и потребителей есть в наличии и, соответственно, сколько они могут потратить.

В М2 учитываются наличные деньги, дорожные чеки, сберегательные счета, депозиты, срочные вклады, ликвидные ценные бумаги, денежные фонды.

Подсчетом М2 занимается американский центробанк (ЦБ) — ФРС США — и делает это раз в месяц.

Существуют также другие показатели денежной массы: М1, М3 и M4. Они тоже измеряют количество денег в экономике, но M1 учитывает только наличные деньги и депозиты с правом съема в любой момент. То есть М1 учитывает меньшее количество денег, чем М2.

М3 — более объемная метрика. Она включает все деньги, которые учитываются в М2, а также депозиты крупных юрлиц и их ликвидные инструменты, например краткосрочные долговые обязательства.

М4 — самый объемный показатель, в него входит все, что есть в М3, плюс менее ликвидные инструменты: например, депозиты и долговые обязательства сроком на 5 лет.

Золото не учитывается ни в одной из перечисленных метрик, поскольку оно больше не считается в мире единым стандартом валюты. Это странно: золото занимает очень важную позицию в обеспечении устойчивости валюты государства как раз потому, что считается ликвидным инструментом.

М2 пусть и не самая всеобъемлющая метрика, но за ней экономисты следят наиболее внимательно.

М2, с одной стороны, полнее, чем М1, а с другой — гибче. Если компания переведет свои деньги из денежного фонда на свой же счет в банке, то общий объем массы М1 увеличится, ведь в М1 не учитываются денежные фонды, так что денег номинально станет больше.

В случае с М2 при такой же операции общий объем денежной массы не изменится, потому что М2 учитывает и денежные фонды. Важно, что М2 изменяется в соответствии с тратами основной массы населения, а вот М3 и М4 включают в себя финансовые инструменты, которые не так быстро меняются.

Здесь нужно понимать, что примерно ⅔ ВВП США генерируется внутренним спросом, поэтому М2, показывающее состояние потребительских финансов — денег на руках, депозитов, — позволяет нам оперативнее отслеживать изменения в американской экономике. К тому же М2 подсчитывается раз в месяц, а М3 — раз в квартал. M1 тоже подсчитывается раз в месяц, а М4 для США ФРС не считают — этот показатель считают в Англии и некоторых других странах.

О чем говорят изменения в объеме М2

Изменения в объеме M2 говорят о трендах в американской экономике.

Если масса М2 увеличивается, то это может служить сигналом, что скоро потребители начнут тратить образовавшиеся излишки, тем самым способствуя экономическому росту — ведь предприятия начнут расширять свое производство.

Но увеличение объема М2 не обязательно означает экономический рост. Часто масса М2 увеличивается в период экономических кризисов, потому что власти США обычно снижают ставки и начинают стимулировать экономический рост в стране путем прямых вливаний — денежной помощи как предприятиям, так и гражданам.

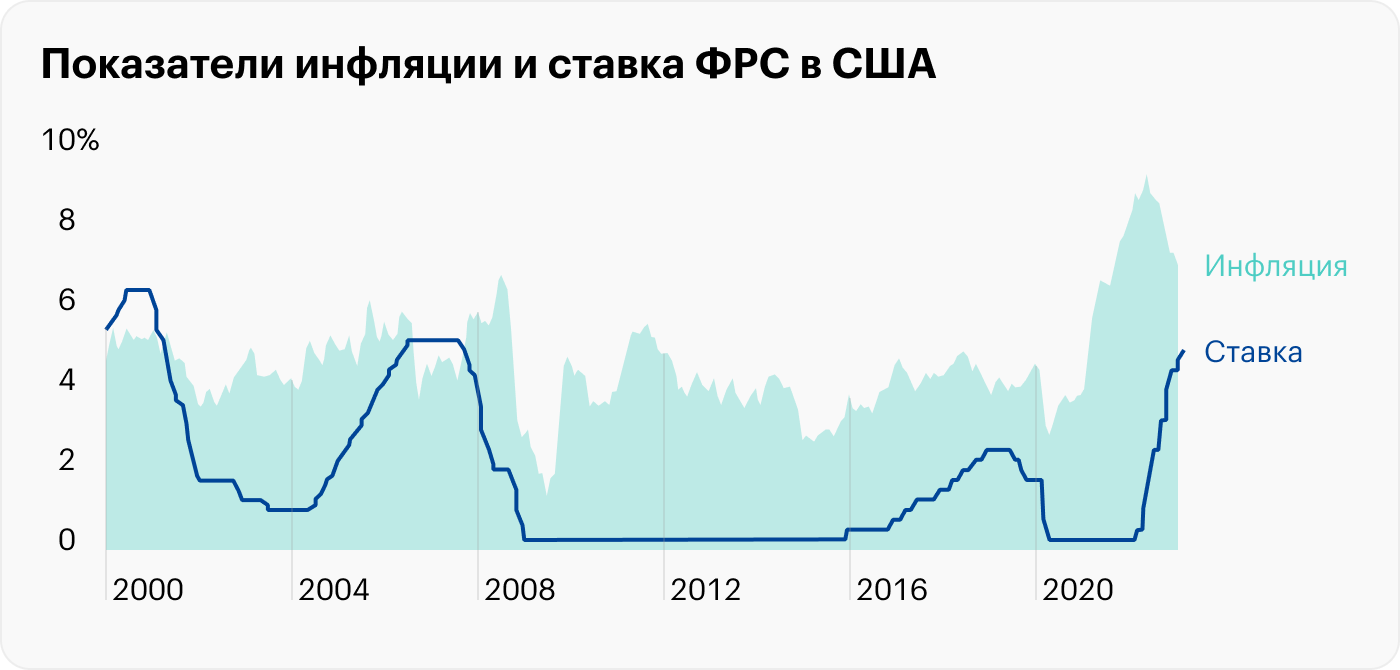

Так, масса М2 сильно выросла в период кризиса 2009—2011 годов и еще сильнее за несколько лет пандемии: ставки снижались, а в экономику шли деньги. ФРС покупала облигации у финансовых организаций в огромных количествах, и за счет этого у банков появилась денежная ликвидность, которую они по низким ставкам давали взаймы предприятиям и потребителям. Это назвали политикой количественного смягчения.

Увеличение М2 в период пандемии на приведенном нами графике выглядит особенно «выпуклым», потому что правительство напрямую перечисляло деньги гражданам и предприятиям в большом объеме в период карантинов.

При повышении ставки люди начинают меньше тратить, а банки начинают переводить деньги в неликвидные инструменты вроде долгосрочных депозитов и облигаций, поэтому доступная экономике денежная масса уменьшается.

Уменьшение массы может служить сигналом, что скоро в США потребители — а следом за ними и предприятия — начнут снижать свои траты. В этом случае можно ожидать уменьшения инфляции и, возможно, наступления рецессии.

Сейчас уменьшение М2 говорит о том, что работа ФРС по увеличению ставок приносит плоды и происходят процессы, которые логически подводят население США к снижению трат.

С точки зрения ФРС ситуацию в США можно охарактеризовать вот так: слишком много денег и слишком мало товаров и услуг, что разгоняет инфляцию. Поэтому ФРС повышает ставки — чтобы деньги стали дороже как для потребителей, так и для предприятий, а траты уменьшились и инфляция снизилась. На днях ФРС снова повысила ставку на 0,25% — до пределов 4,75—5% — и готова повысить еще для борьбы с инфляцией.

По состоянию на февраль 2023 года инфляция в США довольно высокая — 6%. Правда, это уже сильно меньше, чем было в июне 2022, тогда инфляция составляла 9,1%. Но такое снижение стало результатом крайне агрессивного повышения ставок ФРС: с июня по настоящий момент они выросли в три с лишним раза.

Снижение массы М2 может навести руководство ФРС на мысль, что можно не повышать ставки столь агрессивно. В этом случае замедление экономики в США может произойти мягче, чем могло бы.

Для акций замедление темпов роста ставок тоже будет скорее хорошей новостью: займы не станут такими дорогими.

Что касается курса доллара внутри РФ, то динамика ставок внутри США — это далеко не самый важный фактор: после 24 февраля 2022 года действия регуляторов в РФ оказывают большее влияние на стоимость доллара внутри РФ, нежели ФРС.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.