Пачка инвестновостей: СПГ-терминал, повышение трат, ветеринарный бизнес

Постройка нового СПГ-терминала, американские домохозяйства тратят все больше, покупка частными фондами ветеринарного бизнеса.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ.

«Поддай газку!»: новый крупный СПГ-проект в США

Американский экспортер сжиженного природного газа (СПГ) Venture Global LNG планирует постройку нового СПГ-терминала в Луизиане в районе Нового Орлеана с целью наращивания экспорта.

13,2 млрд долларов, нужных для реализации проекта, компания уже собрала, и строительство начнется в скором времени.

Это первый крупный терминал в США за эти 3 года — и первый с момента, как администрация Байдена то ли пообещала, то ли пригрозила заменить российский газ в ЕС американским СПГ.

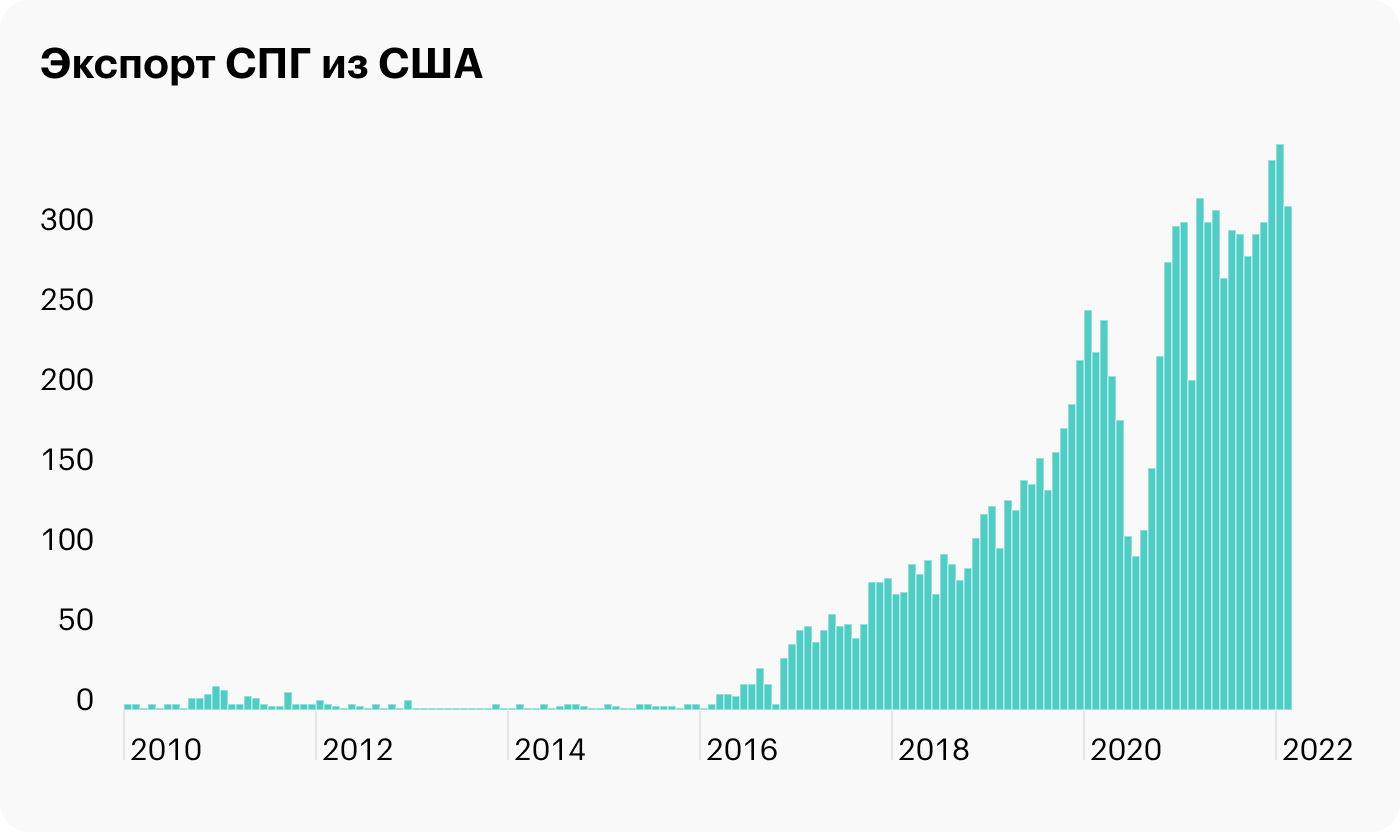

И в целом все это происходит на фоне постепенного увеличения экспорта американского СПГ, и не только в Европу.

Упомянутый проект Venture будет достроен в 2024 году и сможет при полной загрузке экспортировать 20 млн метрических тонн (20 млрд кубических метров) газа в год. Это не сказать чтобы много: Россия экспортирует в ЕС примерно 155 млрд кубометров в год, — но это как раз главный аргумент в пользу инвестиций в американские СПГ-компании.

Зная американский характер, можно быть практически на 100% уверенным в том, что все экспортные СПГ-проекты будут получать в США широкую поддержку из-за политических соображений. Здесь на руку таким проектам будет играть не только политизация темы газового экспорта в мире, но также и распространение ESG-повестки в инвестиционном сообществе: директор крупнейшего газодобывающего предприятия США EQT (NYSE: EQT) активно продвигает темы наращивания экспорта СПГ из США ради борьбы с грязным топливом типа угля.

В связи с этим мне кажется чрезвычайно логичным приглядеться ко всем эмитентам, работающим в сфере СПГ. Вероятно, что они, как и Excelerate Energy, могут надеяться на накачку своих котировок, даже если их бизнес-показатели не будут ничем выделяться.

Американцы продолжают тратиться вопреки всему

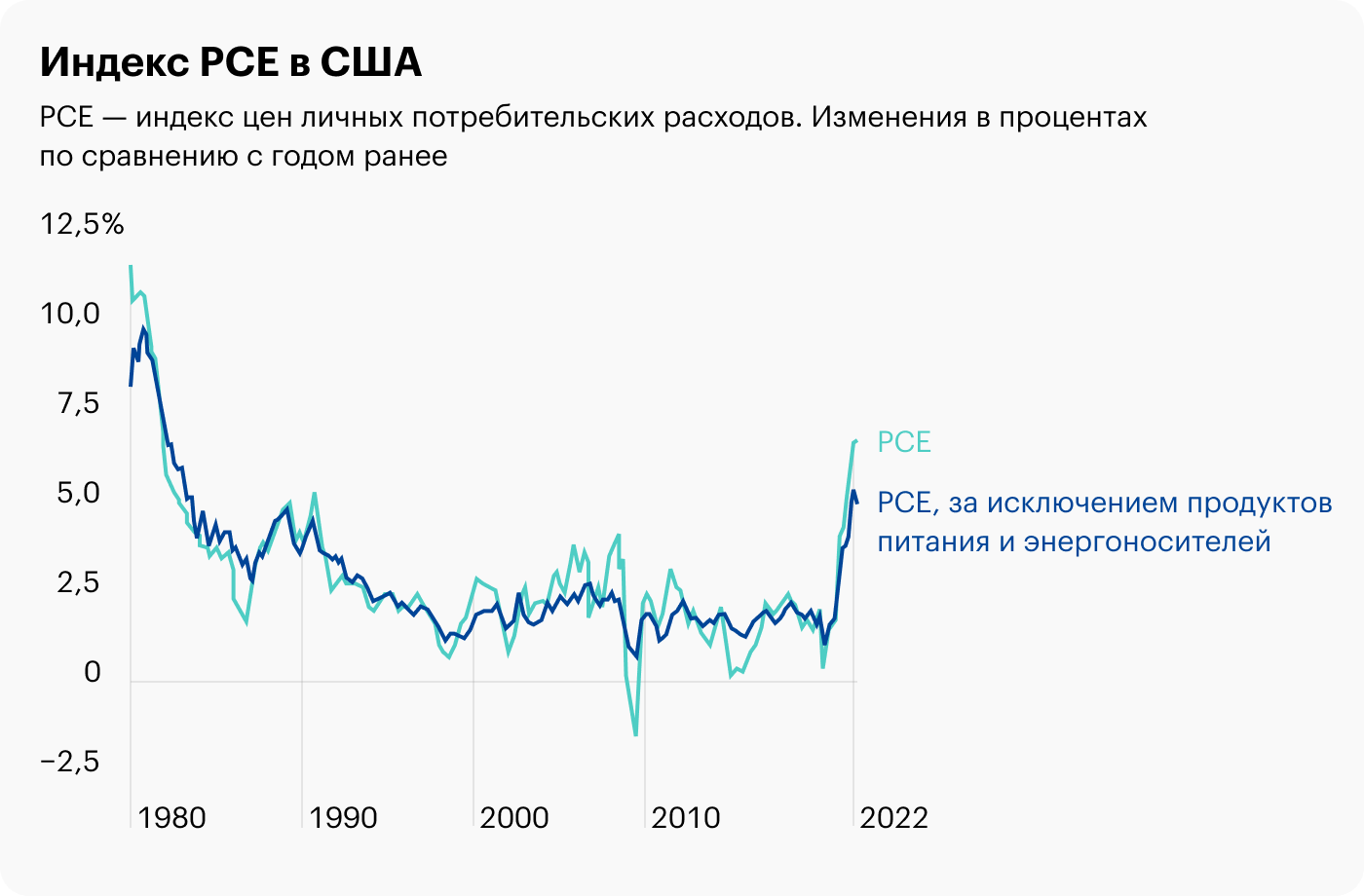

Американские домохозяйства продолжают наращивать траты, согласно последней статистике от американского правительства. Это скорее хорошие новости для американского фондового рынка: 2/3 денег американские компании зарабатывают на внутреннем рынке.

Одновременно растущая дороговизна всего заставляет многих американцев потрошить свою свинью-копилку: уровень сбережений, тот самый процент, который откладывается от доходов, упал с 5 до 4,4%. А это уже не такие хорошие новости: ресурс не бесконечен и может быть исчерпан за следующие полгода-год, после чего потребление начнет падать.

Растущая инфляция в США, которая вызвала рост трат, видится тут главной проблемой по двум причинам.

Во-первых, это будет стимулировать ФРС повышать ставку все выше и выше, делая корпоративные займы все менее доступными. Учитывая «зомбификацию» огромной части фондового рынка — когда компании могут поддерживать операционную деятельность только за счет дешевых, доступных займов, — это может привести к банкротству огромного числа компаний, например в том же индексе NASDAQ, о чем я говорил в предыдущей пачке инвестновостей.

Во-вторых, это повышает риски экспроприационных действий со стороны американского правительства. В Великобритании правительство уже вводит специальный налог 25% на «избыточные прибыли» нефтегазовых корпораций, чтобы компенсировать домохозяйствам рост стоимости жизни.

Вполне возможно, что американские власти придут к подобному заключению — что можно получить недостающие деньги за счет экстренного налога на сверхприбыли корпоративного сектора.

«Ты похож на кота, хочу забрать тебя домой»: покупка Covetrus

Дуумвират двух частных фондов — Clayton, Dubilier & Rice и TPG Capital — покупает ветеринарный бизнес Covetrus (NASDAQ: CVET).

Вот что следует знать инвесторам об этой сделке:

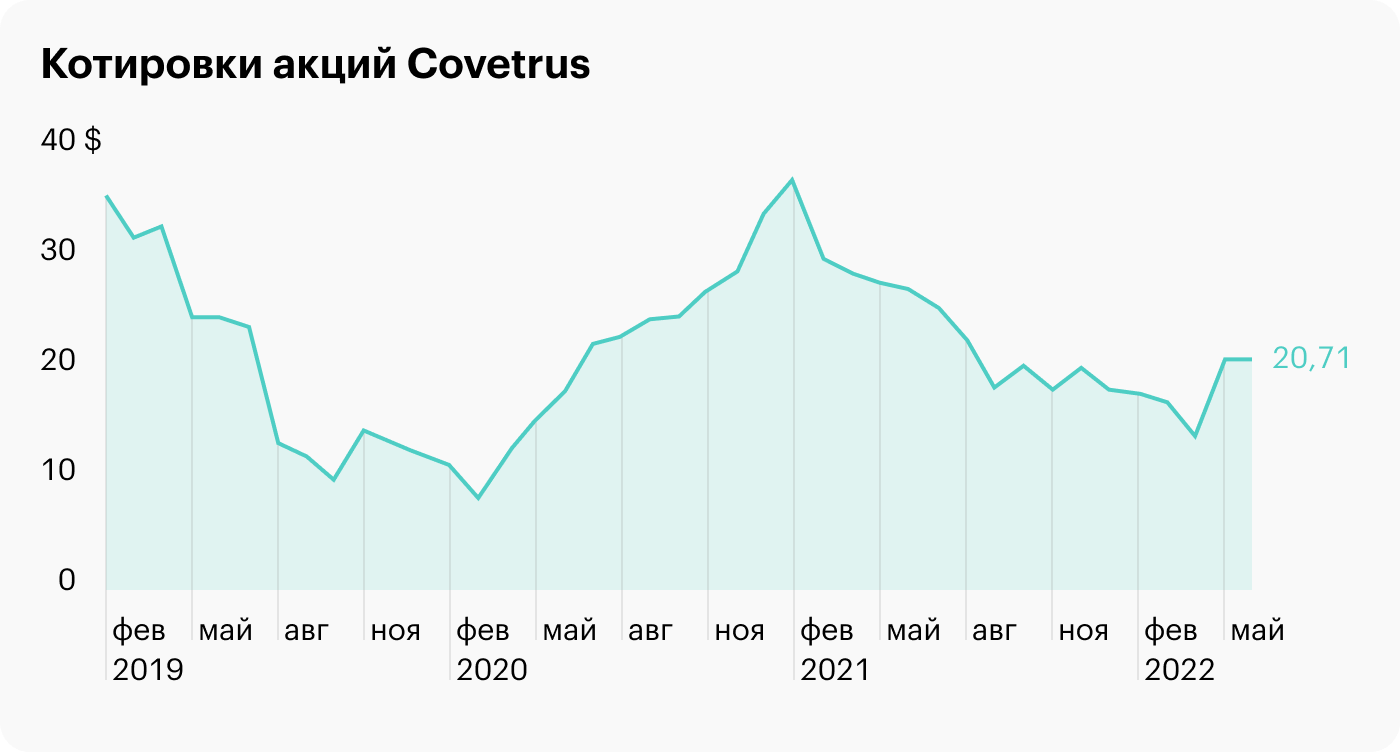

- Covetrus покупают по цене 21 $ за акцию — с премией 39% к средней цене акций компании в предшествующие объявлению 30 дней. При этом стоимость при продаже, конечно, далека от исторических максимумов этих акций;

- Covetrus — поставщик товаров и услуг в ветеринарной сфере.

Согласно ее годовому отчету, компания помогает профессиональным ветеринарам в сфере управления их практикой, оказывает поддержку по части логистики и, наконец, сопутствующие ПО-услуги.

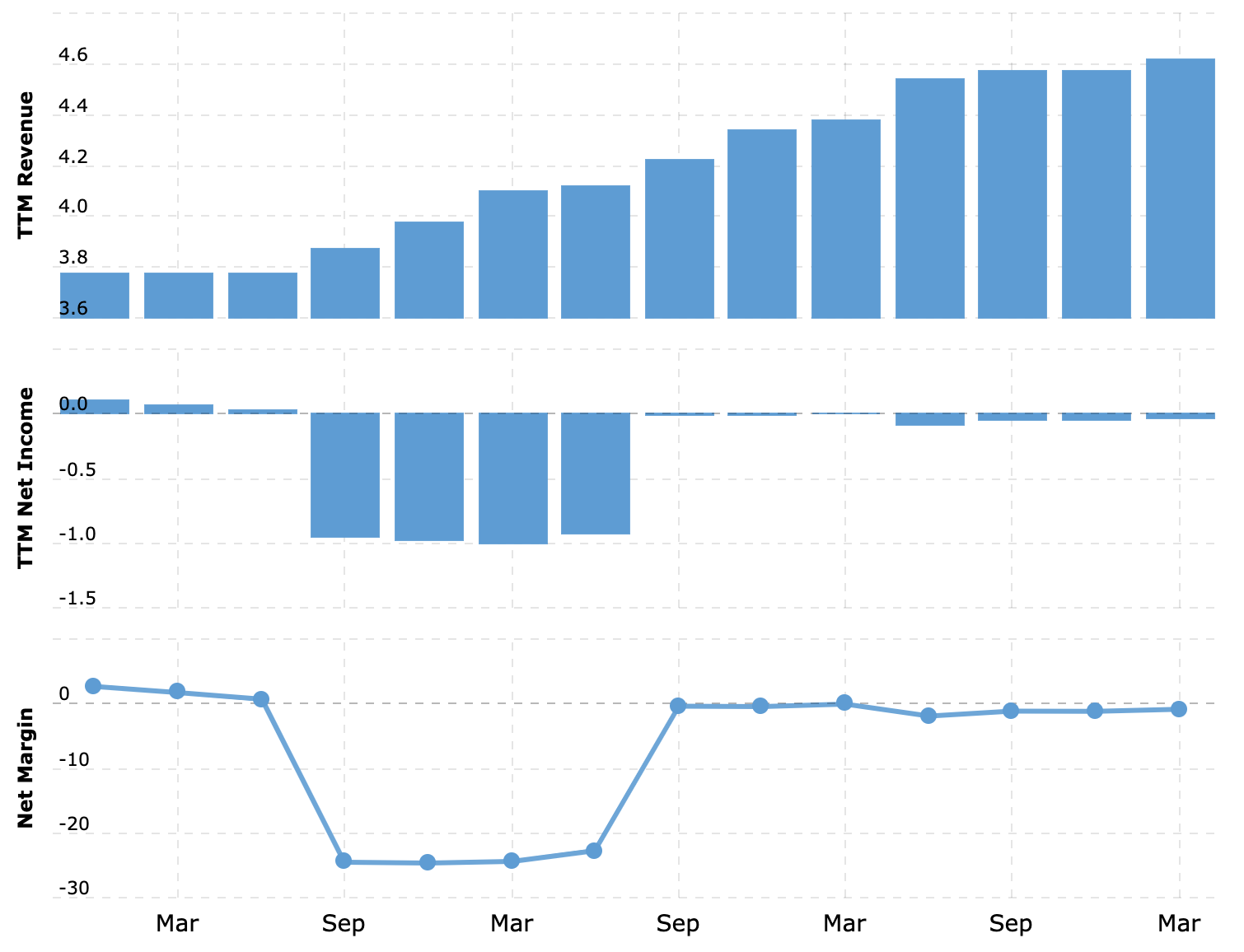

В США компания делает 59% продаж, а 41% — в других странах. Компания убыточная, но и покупают ее не очень дорого — с P / S 0,65 и не очень разорительной отрицательной итоговой маржой.

Этот исход можно считать достаточно позитивным для акционеров Covetrus: бум спроса на ветеринарные услуги в начале пандемии прошел, сейчас ситуация на этом рынке вернулась к норме и вряд ли там стоило бы ожидать резкого ускорения роста.

В то же время рынок товаров и услуг для животных перспективен хотя бы по той причине, что молодое поколение уделяет больше внимания здоровью своих питомцев, нежели предшествующие поколения.

Так что, вероятно, новые владельцы Covetrus хотят придержать компанию, чтобы затем снова вывести ее на биржу, скажем, через 3—5 лет и заработать в ходе помпезного разрекламированного IPO, когда на ветеринарном рынке начнется очередной ренессанс. Ну или они попробуют продать компанию еще кому-то уже в скором времени.

В любом случае это повод присмотреться к другим ветеринарным эмитентам, акции которых упали в связи с временным разочарованием инвесторов в этом рынке: возможно, этих эмитентов тоже ждет свой покупатель.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.