Пачка инвестновостей: траты Mastercard и военный интернет вещей

Убыточный стартап в сфере кибербезопасности SailPoint нашел себе покупателя — того же, что ее когда-то уже купил. Mastercard подсказывает нам, во что инвестировать. AT&T и Northrop Grumman делают 5G для военных. Основатель JD.com покидает компанию.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ.

Точка отплытия: продажа компании в сфере кибербезопасности SailPoint

Частный фонд Thoma Bravo покупает поставщика услуг в сфере кибербезопасности SailPoint Technologies (NYSE: SAIL).

Вот что нужно знать об этом инвесторам:

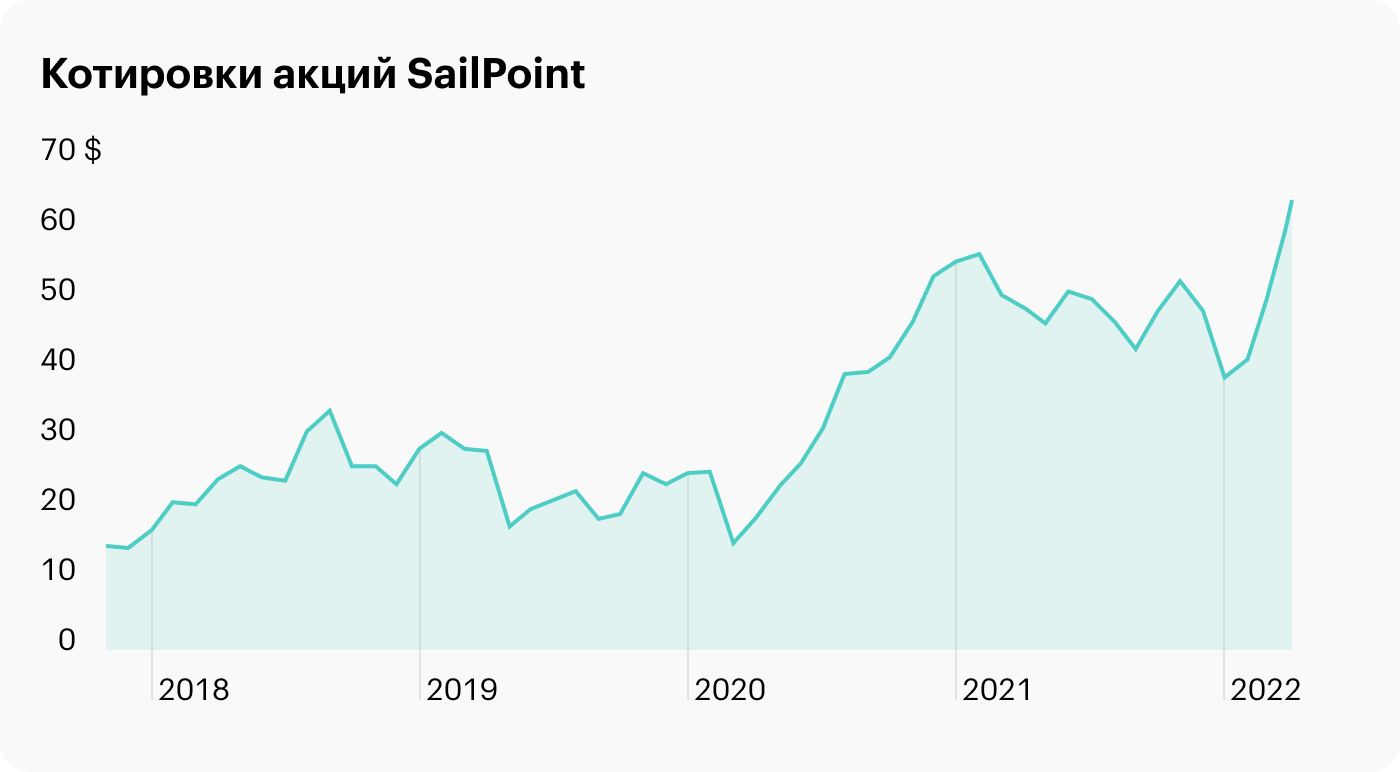

- SailPoint покупают по цене 65,25 $ за акцию — это их исторический максимум;

- премия к цене покупки компании до появления этих новостей — примерно 27%. И это на 48% выше средней цены этих акций в ходе торгов за период в последние 90 дней;

- цена покупки компании — примерно 11 ее годовых выручек;

- в абсолютных числах SailPoint покупают за 6,9 млрд долларов;

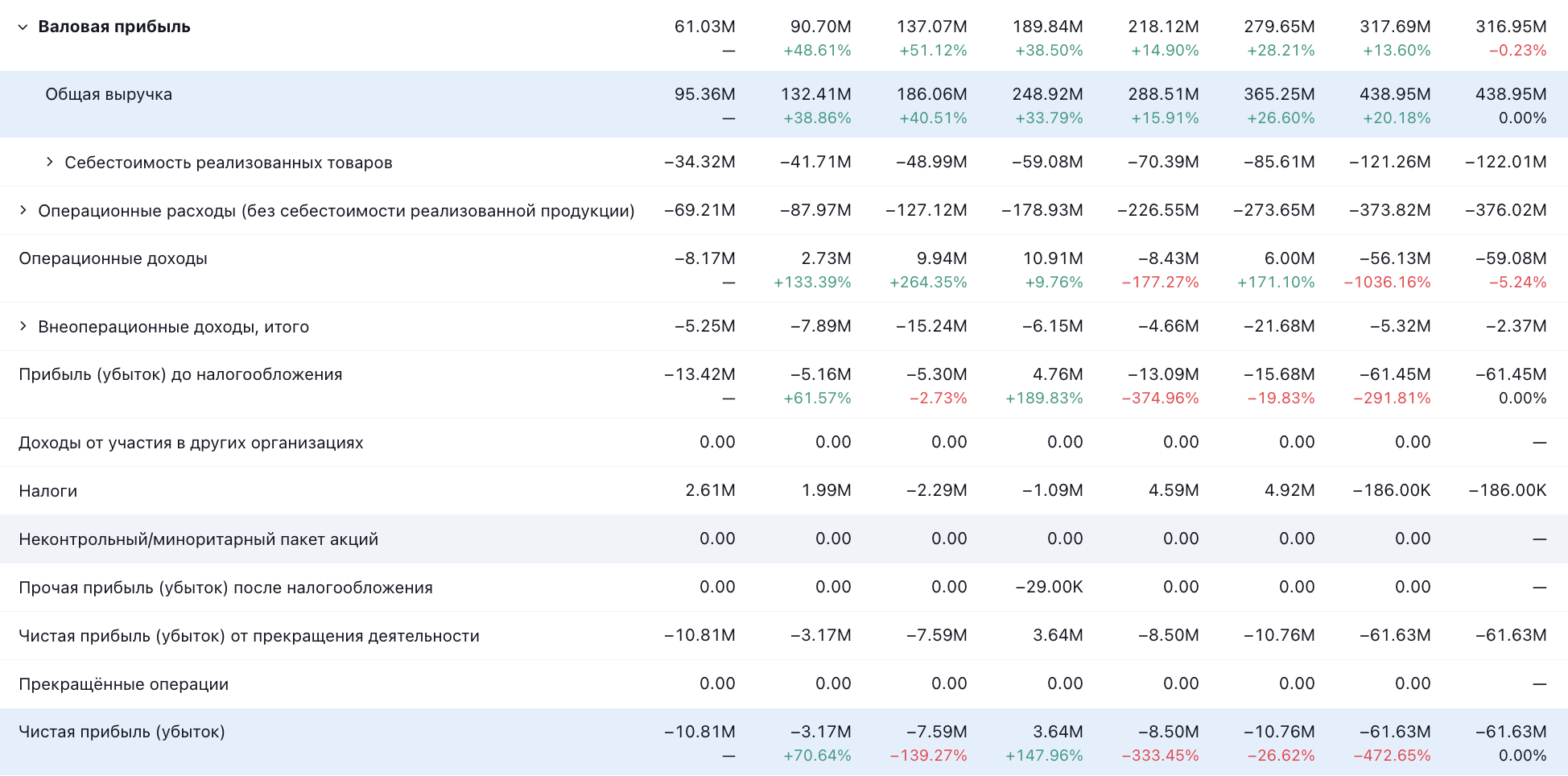

- SailPoint убыточна: итоговая маржа ее бизнеса составляет минус 14% от ее выручки.

Я думаю, что Thoma Bravo привлекла к компании совокупность факторов.

Во-первых, высокая валовая маржа SailPoint — она составляет 72,2% от выручки. Это значит, что при большом желании можно получить вполне работающий, маржинальный бизнес. Предварительно порезав в SailPoint все отделы, кроме тех, кто работает непосредственно над продуктом.

Во-вторых, у компании активно растет доля возобновляемой выручки в общей ее структуре: сейчас она составляет 84,29%. С учетом высокой валовой маржи это увеличивает возможности извлечения из этого бизнеса больших прибылей в результате оптимизации.

В-третьих, акции компании последние полтора года переживали взлеты и падения, но в целом топтались на месте. Фонд наверняка решил, что падение котировок позволит ему сэкономить на покупке.

Единственный тонкий момент в наших рассуждениях — мы не знаем, каков процент удержания выручки: насколько велик шанс компании компенсировать ущерб от ухода подписчиков выкачиванием денег из остающихся клиентов.

Показатель выше 100% означает, что она с лихвой покрывает отток. Показали в пределах 85—100% вполне достойны для подписного бизнеса. А вот если показатель этот ниже указанного предела, это проблема.

Впрочем, возможно, покупателям из Thoma Bravo менеджмент SailPoint показал в конфиденциальном порядке эти числа и они устроили потенциальных покупателей.

Что забавно, Thoma Bravo уже не в первый раз покупает эту компанию.

Сначала фонд купил SailPoint в 2014, через 3 года выпустил ее на биржу и полностью продал свою долю в ней к концу 2018. Возможно, сейчас у него такой же план. Учитывая рост спроса на услуги в сфере кибербезопасности, я бы не удивился тому, что SailPoint снова появится на бирже где-нибудь в 2025 или раньше.

Рыжье и цацки: растут траты на ювелирную продукцию в США

Процессинговая компания Mastercard (NYSE: MA) поделилась «с градом и миром» отчетом о тратах американцев в марте 2022. Вот что интересного для инвесторов можно почерпнуть оттуда.

Больше золота. Сильно выросли траты населения на ювелирную продукцию — почти на 79% по сравнению с временами до пандемии. Это может быть связано с желанием американцев несколько диверсифицировать свои вложения.

Жители КНР и Индии как раз активно покупают ювелирные украшения в огромных количествах из соображений диверсификации вложений. Как бы то ни было, это хороший сигнал для «ювелирных» эмитентов типа Signet Jewelers (NYSE: SIG).

Больше роскоши. Очень выросли траты на предметы роскоши — почти на 46% за 2 года и почти на 28% по сравнению с годом ранее. Это уже создает позитив для акционеров компаний типа Farfetch (NYSE: FTCH).

Траты и методы покупки в США, изменения по сравнению с 2022 годом

| 2021 | 2019 | |

|---|---|---|

| Розница без учета автомобилей | 8,4% | 18% |

| Онлайн-коммерция | −3,3% | 83,7% |

| Покупки в физических магазинах | 11,2% | 9,4% |

| Одежда | 16% | 31,2% |

| Универмаги | 14% | 13,4% |

| Электроника и бытовая техника | 3,1% | 10% |

| Бакалея | 6,8% | 17,6% |

| Ювелирная продукция | 11,9% | 78,8% |

| Предметы роскоши | 27,1% | 45,6% |

| Рестораны | 19,1% | 15,6% |

Траты и методы покупки в США, изменения по сравнению с 2022 годом

| Розница без учета автомобилей | |

| 2021 | 8,4% |

| 2019 | 18% |

| Онлайн-коммерция | |

| 2021 | −3,3% |

| 2019 | 84% |

| Покупки в физических магазинах | |

| 2021 | 11,2% |

| 2019 | 9% |

| Одежда | |

| 2021 | 16% |

| 2019 | 31% |

| Универмаги | |

| 2021 | 14% |

| 2019 | 13% |

| Электроника и бытовая техника | |

| 2021 | 3,1% |

| 2019 | 10% |

| Бакалея | |

| 2021 | 6,80% |

| 2019 | 17,60% |

| Ювелирная продукция | |

| 2021 | 11,90% |

| 2019 | 78,80% |

| Предметы роскоши | |

| 2021 | 27,10% |

| 2019 | 45,60% |

| Рестораны | |

| 2021 | 19,10% |

| 2019 | 15,60% |

Интернет военных вещей: сотрудничество Northrop Grumman и AT&T

Крупный оборонный подрядчик Northrop Grumman (NYSE: NOC) и телеком-гигант AT&T (NYSE: T) объявили о начале сотрудничества. Компании будут вместе строить 5G-сеть для Минобороны США. Деталей пока немного, но тестировать разработанные решения они начнут уже в этом году.

Для всех телекомов эти новости скорее хорошие. Если в эту сферу пойдут оборонные деньги, то она получит дополнительное развитие — самые разные компании из работающих в ней смогут присосаться к федеральному бюджету и начать «осваивание средств» с большой выгодой для себя и своих акционеров. Впрочем, это также повышает риски коррупционных скандалов, что тоже необходимо будет иметь в виду.

«Почему уборщик ненавидит Джей Ди?»: основатель китайской площадки онлайн-коммерции покидает ее

Основатель китайского интернет-магазина JD.com (NASDAQ: JD) Ричард Лю ушел с поста главного директора компании.

Даже после ухода Лю останется важнейшим акционером компании: ему принадлежит большая часть акций особого класса, которые дают ему 77% голосов при принятии решений в JD.com. Но непосредственно в управлении компанией он участвовать не собирается.

Глава JD.com — лишь последняя жертва похода Пекина против ставших излишне могущественными технологических компаний КНР: за прошедший год руководство сменилось также в Ant Group, ByteDance, Kuaishou и Pinduoduo. Стоит отметить, что JD.com не досталось от регуляторов так же сильно, как Alibaba, но, вероятно, Лю решил упредить эти риски и снизить потенциальный ущерб для компании на случай, если за ним придут.

Для акционеров JD.com уход Лю — это не повод для оптимизма. Но все же он может смягчить возможные риски для котировок в случае, если начнется преследование самого Лю.

В более широком контексте это, конечно, следует расценивать как усиление подчинения технологических компаний КНР китайскому правительству. Это может стать проблемой для американских депозитарных расписок на акции этих компаний: западные фонды могут подвергнуть их бойкоту.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.