Инвестидея: SailPoint Technologies и аутентификация пользователя

Сегодня у нас спекулятивная идея: взять акции поставщика услуг в сфере кибербезопасности SailPoint Technologies (NYSE: SAIL), чтобы заработать на росте в этом секторе.

Потенциал роста и срок действия: 20% за 18 месяцев; 10% годовых на протяжении 10 лет.

Почему акции могут вырасти: кибербезопасность — это перспективно.

Как действуем: берем акции сейчас по 51,53 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира. Как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания делает программное обеспечение в сфере кибербезопасности — специализируется на программах, позволяющих проверить подлинность пользователя, чтобы негодяи не смогли похитить данные.

Годовой отчет полон технических подробностей, которые здесь мы разбирать не будем. Согласно ему, выручка компании делится на 3 сегмента.

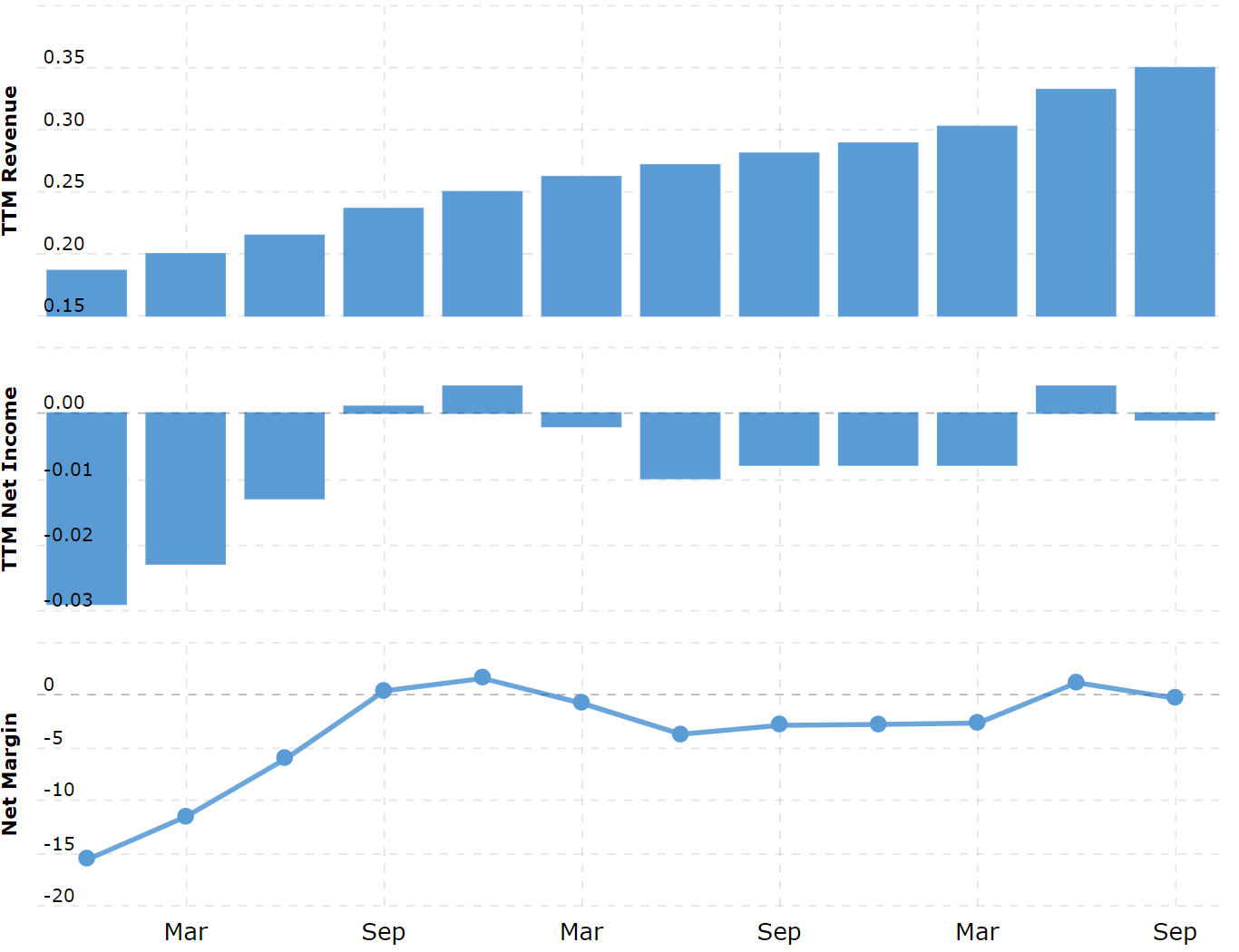

Лицензии. Продажи права использования ПО SailPoint на базе технической инфраструктуры покупателей — 35,6% выручки. Валовая маржа сегмента — 95,87%.

Подписки. В этом сегменте ПО компании доступно пользователям на серверах самой компании — 49,69% выручки. Валовая маржа сегмента — 81,24%.

Услуги и другое. Компания получает деньги с клиентов за настройку и оптимизацию своих программных решений. Еще компания занимается обучением и консультацией клиентов. Сегмент приносит 14,71% выручки. Валовая маржа сегмента — 18,82%. Учитывая низкую маржинальность, компания планирует в дальнейшем передать всю работу на этом направлении партнерам. В отчете об этом ничего не сказано, но, судя по сайту, компания ориентируется на корпоративных клиентов.

71% выручки компания делает в США. 19% приходится на блок «Европа, Ближний Восток и Африка», 10% дает остальной мир. Никакие страны, кроме США, не названы, но в отчете сказано, что, кроме США, ни одна страна не дает больше 10% выручки.

Аргументы в пользу компании

Кибербезопасность — это перспективно. У нас уже был ряд идей по кибербезопасности, в которых мы очень подробно рассказывали о перспективах сектора и его важности, например Tenable и Commvault. Пандемия сильно увеличила выручку SailPoint и даже снизила ее убыточность — вряд ли после победы над коронавирусом все станет сильно хуже. Мир и так уже сильно зависит от техники и виртуальной инфраструктуры, что показал 45-минутный выход из строя Google на этой неделе: из-за сбоя закрылись целые школы, которые полагались на сервисы компании. А масштаб катастрофы от хакерской атаки на электростанцию будет в разы больше.

Это все говорит о том, что акции SailPoint будут расти. Причем не только от роста доходов компании, но и благодаря вниманию розничных инвесторов, которые падки на все яркое и блестящее, ведь средний ежедневный объем торгов на площадках онлайн-брокеров в этом году вырос на 240% по сравнению с 2019. У SailPoint не очень большая капитализация — всего 4,68 млрд долларов. Поэтому муравьиная армия розничных инвесторов легко накачает эти акции.

Компанию могут купить. Для рынка кибербезопасности характерна крайняя фрагментация, поэтому можно ожидать, что SailPoint купит кто-то крупнее.

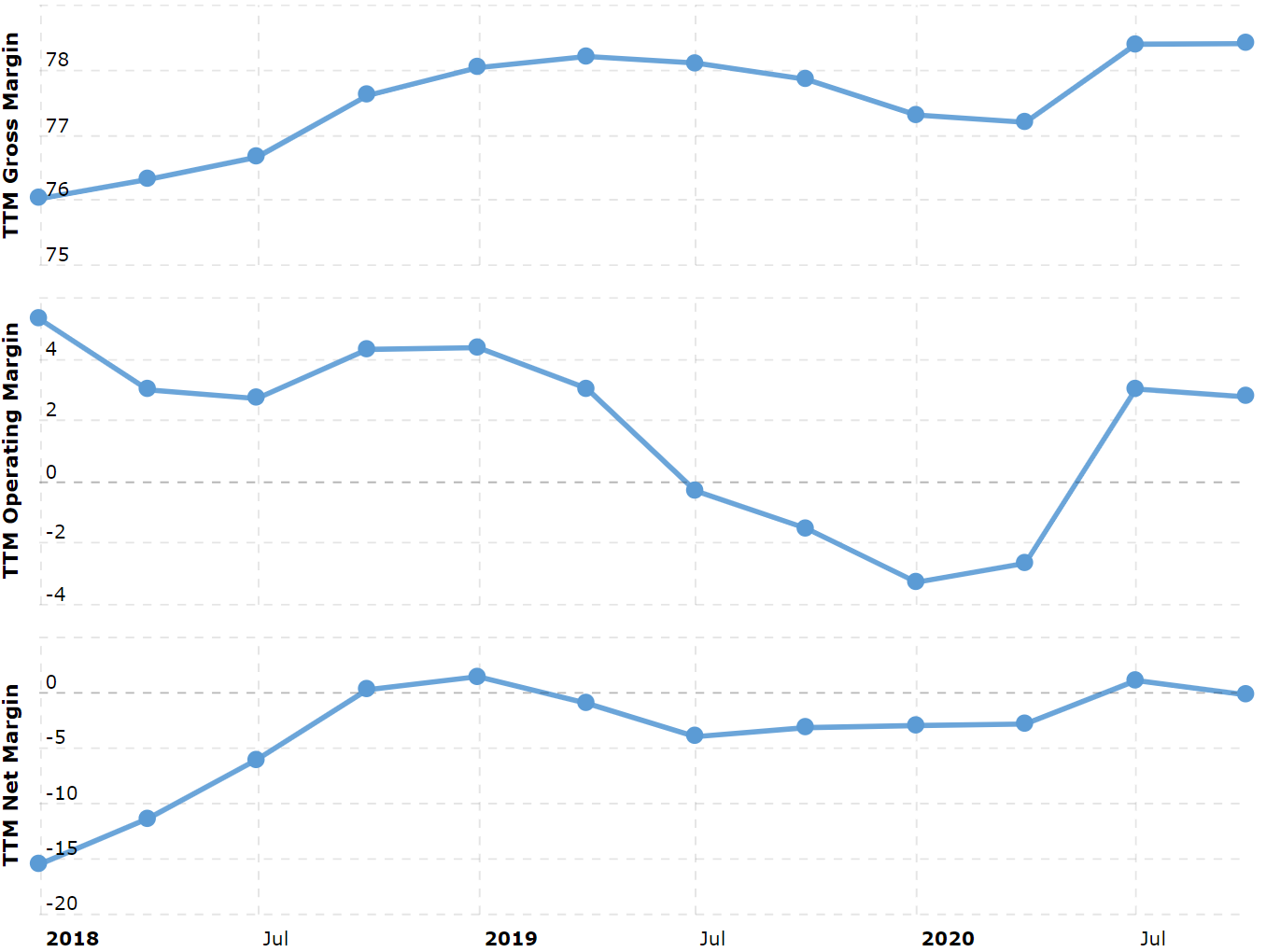

Несмотря на текущую убыточность, компания легко может стать прибыльной. Начнем с того, что у SailPoint инфернальная валовая маржа — 78% от выручки, и прибыль у нее все-таки бывает. Важно, что 58,73% валовой прибыли компании сжирает отдел маркетинга и продаж. Если урезать расходы на него хотя бы в 2 раза, то бизнес компании станет гораздо маржинальнее.

В таком контексте SailPoint может стать выгодным вложением для Cisco или IBM: эти гиганты могут порезать отдел маркетинга SailPoint на 99% и просто отдать эти функции своему отделу продаж, оставив из старой команды SailPoint только тех, кто работает непосредственно над продуктом.

Доля разных компаний на рынке решений в сфере кибербезопасности

| 4 квартал 2017 | 4 квартал 2018 | 1 квартал 2019 | 1 квартал 2020 | |

|---|---|---|---|---|

| Cisco | 8,70% | 9,60% | 10% | 9,10% |

| Palo Alto Networks | 5,90% | 6,90% | 7% | 7,80% |

| Fortinet | 5,50% | 6,10% | 5% | 5,90% |

| Check Point | 6,40% | 6,30% | 6% | 5,40% |

| Symantec | — | — | 6% | 4,70% |

| IBM | 5,50% | 5,80% | — | 4,50% |

| McAfee | — | — | — | 4% |

| Trend Micro | — | — | — | 3,50% |

| Другие | 68% | 65,30% | 66% | 55,10% |

Доля разных компаний на рынке решений в сфере кибербезопасности

| Cisco | |

| 4 квартал 2017 | 8,70% |

| 4 квартал 2018 | 9,60% |

| 1 квартал 2019 | 10% |

| 1 квартал 2020 | 9,10% |

| Palo Alto Networks | |

| 4 квартал 2017 | 5,90% |

| 4 квартал 2018 | 6,90% |

| 1 квартал 2019 | 7% |

| 1 квартал 2020 | 7,80% |

| Fortinet | |

| 4 квартал 2017 | 5,50% |

| 4 квартал 2018 | 6,10% |

| 1 квартал 2019 | 5% |

| 1 квартал 2020 | 5,90% |

| Check Point | |

| 4 квартал 2017 | 6,40% |

| 4 квартал 2018 | 6,30% |

| 1 квартал 2019 | 6% |

| 1 квартал 2020 | 5,40% |

| Symantec | |

| 4 квартал 2017 | — |

| 4 квартал 2018 | — |

| 1 квартал 2019 | 6% |

| 1 квартал 2020 | 4,70% |

| IBM | |

| 4 квартал 2017 | 5,50% |

| 4 квартал 2018 | 5,80% |

| 1 квартал 2019 | — |

| 1 квартал 2020 | 4,50% |

| McAfee | |

| 4 квартал 2017 | — |

| 4 квартал 2018 | — |

| 1 квартал 2019 | — |

| 1 квартал 2020 | 4% |

| Trend Micro | |

| 4 квартал 2017 | — |

| 4 квартал 2018 | — |

| 1 квартал 2019 | — |

| 1 квартал 2020 | 3,50% |

| Другие | |

| 4 квартал 2017 | 68% |

| 4 квартал 2018 | 65,30% |

| 1 квартал 2019 | 66% |

| 1 квартал 2020 | 55,10% |

Финансовые показатели компании в тысячах долларов

| 1 июля — 30 сентября 2020 | 1 июля — 30 сентября 2019 | 1 января — 30 сентября 2020 | 1 января — 30 сентября 2019 | |

|---|---|---|---|---|

| Выручка за лицензии | 30 864 | 26 825 | 86 748 | 64 827 |

| Выручка за подписки | 51 004 | 37 383 | 140 807 | 102 929 |

| Выручка за услуги и другое | 12 145 | 11 671 | 34 358 | 31 760 |

| Общая выручка | 94 013 | 75 879 | 261 913 | 199 516 |

| Стоим. выручки за лицензии | −1083 | −1083 | −3269 | −3157 |

| Стоим. выручки за подписки | −9794 | −6862 | −26 927 | −18 990 |

| Стоим. выручки за услуги и другое | −9922 | −8985 | −27 597 | −25 361 |

| Общая стоимость выручки | −20 799 | −16 930 | −57 793 | −47 508 |

| Прибыль | 73 214 | 58 949 | 204 120 | 152 008 |

| Расходы на НИОКР | −19 314 | −14 148 | −52 775 | −40 318 |

| Общие и администрат-е расходы | −8846 | −10 192 | −27 713 | −27 819 |

| Расходы на продажи и маркетинг | −44 092 | −33 274 | −119 886 | −99 298 |

| Общие расходы | −72 252 | −57 614 | −200 392 | −167 435 |

| Прибыль или убыток от операций | 962 | 1335 | 3728 | −15 427 |

| Процентный доход | 349 | 418 | 1790 | 843 |

| Процентные выплаты | −4639 | −408 | −13 757 | −561 |

| Другие доходы или расходы | 214 | −295 | −222 | −1018 |

| Общие доходы или расходы | −4076 | −285 | −12 189 | −736 |

| Прибыль или убыток до налогов | −3114 | 1050 | −8461 | −16 163 |

| Налоговый вычет | 2438 | 2618 | 2410 | 2244 |

| Итоговая прибыль или убыток | −676 | 3668 | −6051 | −13 919 |

Финансовые показатели компании в тысячах долларов

| Выручка за лицензии | |

| 1 июля — 30 сентября 2020 | 30 864 |

| 1 июля — 30 сентября 2019 | 26 825 |

| 1 января — 30 сентября 2020 | 86 748 |

| 1 января — 30 сентября 2019 | 64 827 |

| Выручка за подписки | |

| 1 июля — 30 сентября 2020 | 51 004 |

| 1 июля — 30 сентября 2019 | 37 383 |

| 1 января — 30 сентября 2020 | 140 807 |

| 1 января — 30 сентября 2019 | 102 929 |

| Выручка за услуги и другое | |

| 1 июля — 30 сентября 2020 | 12 145 |

| 1 июля — 30 сентября 2019 | 11 671 |

| 1 января — 30 сентября 2020 | 34 358 |

| 1 января — 30 сентября 2019 | 31 760 |

| Общая выручка | |

| 1 июля — 30 сентября 2020 | 94 013 |

| 1 июля — 30 сентября 2019 | 75 879 |

| 1 января — 30 сентября 2020 | 261 913 |

| 1 января — 30 сентября 2019 | 199 516 |

| Стоим. выручки за лицензии | |

| 1 июля — 30 сентября 2020 | −1083 |

| 1 июля — 30 сентября 2019 | −1083 |

| 1 января — 30 сентября 2020 | −3269 |

| 1 января — 30 сентября 2019 | −3157 |

| Стоим. выручки за подписки | |

| 1 июля — 30 сентября 2020 | −9794 |

| 1 июля — 30 сентября 2019 | −6862 |

| 1 января — 30 сентября 2020 | −26 927 |

| 1 января — 30 сентября 2019 | −18 990 |

| Стоим. выручки за услуги и другое | |

| 1 июля — 30 сентября 2020 | −9922 |

| 1 июля — 30 сентября 2019 | −8985 |

| 1 января — 30 сентября 2020 | −27 597 |

| 1 января — 30 сентября 2019 | −25 361 |

| Общая стоимость выручки | |

| 1 июля — 30 сентября 2020 | −20 799 |

| 1 июля — 30 сентября 2019 | −16 930 |

| 1 января — 30 сентября 2020 | −57 793 |

| 1 января — 30 сентября 2019 | −47 508 |

| Прибыль | |

| 1 июля — 30 сентября 2020 | 73 214 |

| 1 июля — 30 сентября 2019 | 58 949 |

| 1 января — 30 сентября 2020 | 204 120 |

| 1 января — 30 сентября 2019 | 152 008 |

| Расходы на НИОКР | |

| 1 июля — 30 сентября 2020 | −19 314 |

| 1 июля — 30 сентября 2019 | −14 148 |

| 1 января — 30 сентября 2020 | −52 775 |

| 1 января — 30 сентября 2019 | −40 318 |

| Общие и администрат-е расходы | |

| 1 июля — 30 сентября 2020 | −8846 |

| 1 июля — 30 сентября 2019 | −10 192 |

| 1 января — 30 сентября 2020 | −27 713 |

| 1 января — 30 сентября 2019 | −27 819 |

| Расходы на продажи и маркетинг | |

| 1 июля — 30 сентября 2020 | −44 092 |

| 1 июля — 30 сентября 2019 | −33 274 |

| 1 января — 30 сентября 2020 | −119 886 |

| 1 января — 30 сентября 2019 | −99 298 |

| Общие расходы | |

| 1 июля — 30 сентября 2020 | −72 252 |

| 1 июля — 30 сентября 2019 | −57 614 |

| 1 января — 30 сентября 2020 | −200 392 |

| 1 января — 30 сентября 2019 | −167 435 |

| Прибыль или убыток от операций | |

| 1 июля — 30 сентября 2020 | 962 |

| 1 июля — 30 сентября 2019 | 1335 |

| 1 января — 30 сентября 2020 | 3728 |

| 1 января — 30 сентября 2019 | −15 427 |

| Процентный доход | |

| 1 июля — 30 сентября 2020 | 349 |

| 1 июля — 30 сентября 2019 | 418 |

| 1 января — 30 сентября 2020 | 1790 |

| 1 января — 30 сентября 2019 | 843 |

| Процентные выплаты | |

| 1 июля — 30 сентября 2020 | −4639 |

| 1 июля — 30 сентября 2019 | −408 |

| 1 января — 30 сентября 2020 | −13 757 |

| 1 января — 30 сентября 2019 | −561 |

| Другие доходы или расходы | |

| 1 июля — 30 сентября 2020 | 214 |

| 1 июля — 30 сентября 2019 | −295 |

| 1 января — 30 сентября 2020 | −222 |

| 1 января — 30 сентября 2019 | −1018 |

| Общие доходы или расходы | |

| 1 июля — 30 сентября 2020 | −4076 |

| 1 июля — 30 сентября 2019 | −285 |

| 1 января — 30 сентября 2020 | −12 189 |

| 1 января — 30 сентября 2019 | −736 |

| Прибыль или убыток до налогов | |

| 1 июля — 30 сентября 2020 | −3114 |

| 1 июля — 30 сентября 2019 | 1050 |

| 1 января — 30 сентября 2020 | −8461 |

| 1 января — 30 сентября 2019 | −16 163 |

| Налоговый вычет | |

| 1 июля — 30 сентября 2020 | 2438 |

| 1 июля — 30 сентября 2019 | 2618 |

| 1 января — 30 сентября 2020 | 2410 |

| 1 января — 30 сентября 2019 | 2244 |

| Итоговая прибыль или убыток | |

| 1 июля — 30 сентября 2020 | −676 |

| 1 июля — 30 сентября 2019 | 3668 |

| 1 января — 30 сентября 2020 | −6051 |

| 1 января — 30 сентября 2019 | −13 919 |

Что может помешать

Цена. SailPoint занимает где-то 0,22% мирового рынка решений в сфере кибербезопасности по объему выручки, а вот размер капитализации у компании — чуть больше 3% рынка. Конечно, дорого, но не настолько страшно.

Если смотреть на нишу компании, объем которой примерно 10 млрд долларов в год, то там все выглядит гораздо хуже: на SailPoint приходится 3,5% рынка, а стоит компания как 46,8% рынка. Ругать айтишный бизнес за переоцененность — все равно что ругать собаку за то, что она собака. Но иногда инвесторы «просыпаются» и начинают распродавать переоцененные акции, тем более сейчас акции достигли исторического максимума.

Убыточность. Убыточные компании волатильнее прибыльных, поэтому имейте это в виду.

Конкуренты. У компании довольно много конкурентов — вероятно, поэтому ей приходится так много тратиться на продвижение продукта.

Неизвестный процент удержания выручки. Примерно половину выручки компания получает по подписке, и у нее есть большой пул клиентов, более-менее регулярно пользующихся ее услугами, — но мы не знаем, сколько людей у нее отписываются и не продлевают договоры. Уровень удержания выручки 100% означает, что существующая база клиентов дает легко прогнозируемый стабильный доход, а уровень выше 100% означает, что база клиентов с лихвой перекрывает потери от отписок. Этот показатель позволяет понять, насколько легко порезать отдел продаж, если существующая база клиентов дает высокий доход. Это важная информация для возможного покупателя компании: может быть, и нет необходимости тратить на маркетинг столько денег. В отчете компания лишь говорит, что уровень удержания выручки у нее высокий, но мы не знаем насколько.

Неизвестные подробности маркетинга. Из отчета непонятно, что скрывает в себе отдел маркетинга и продаж. Есть вероятность, что компания в запредельные расходы отдела маркетинга записывает разорительные скидки для клиентов. Если это так, то ее бизнес становится менее привлекательным как для потенциальных акционеров, так и для покупателей. Так как точных данных нет, следует держать в уме такую вероятность.

И на старуху бывает проруха. Если ПО компании взломают, то акции упадут. Такое недавно случилось с компанией SolarWinds. И что хуже всего — подготовиться к такому нельзя.

Что в итоге

Несмотря на высокую цену, можно взять эти акции сейчас по 51,53 $. А дальше есть два варианта:

- за следующие 18 месяцев акции компании обновят исторические максимумы из-за интереса аудитории к сектору кибербезопасности, и их можно будет продать за 62 $;

- можно стиснуть зубы и держать эти акции в горе и радости следующие 10 лет.

В обоих вариантах возможна покупка компании кем-то крупнее, но наиболее вероятным этот исход выглядит во втором варианте: на длинном промежутке вероятность покупки сильно возрастает.