«Нижнекамскнефтехим»: капитализация выросла, а прибыль не успела

27 марта 2020 года «Нижнекамскнефтехим», или НКНХ, опубликовал финансовую отчетность за 2019 год. Вы можете знать эту компанию как одного из лидеров роста стоимости акций в 2019 году на Московской бирже.

Компания не платила дивиденды несколько лет, а весной 2019 года совет директоров объявил рекордные дивиденды в 19,94 ₽ на акцию. Дивидендная доходность перед открытием торгов составляла 50%, из-за чего инвесторы начали скупать акции. За год они выросли на 56%. К сожалению, финансовые результаты 2019 года оказались не столь впечатляющими.

Финансовые показатели

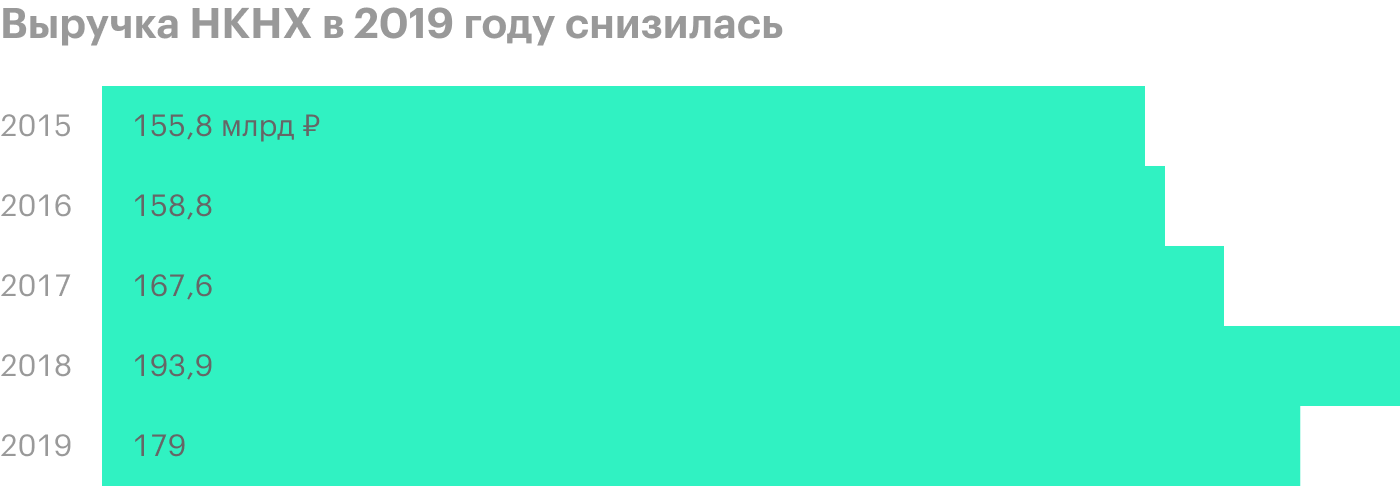

За 2019 год у НКНХ сократилась выручка на 8% относительно 2018 года: со 193,9 до 179 млрд рублей. Компания продает нефтехимическую продукцию, которая принесла 96% выручки. Остальное выручили на предоставлении услуг и сдачи имущества в аренду.

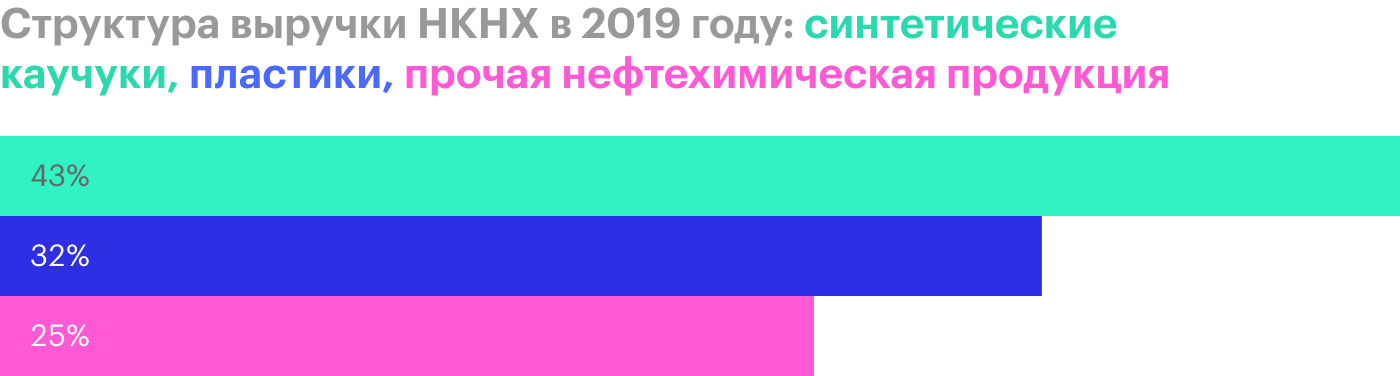

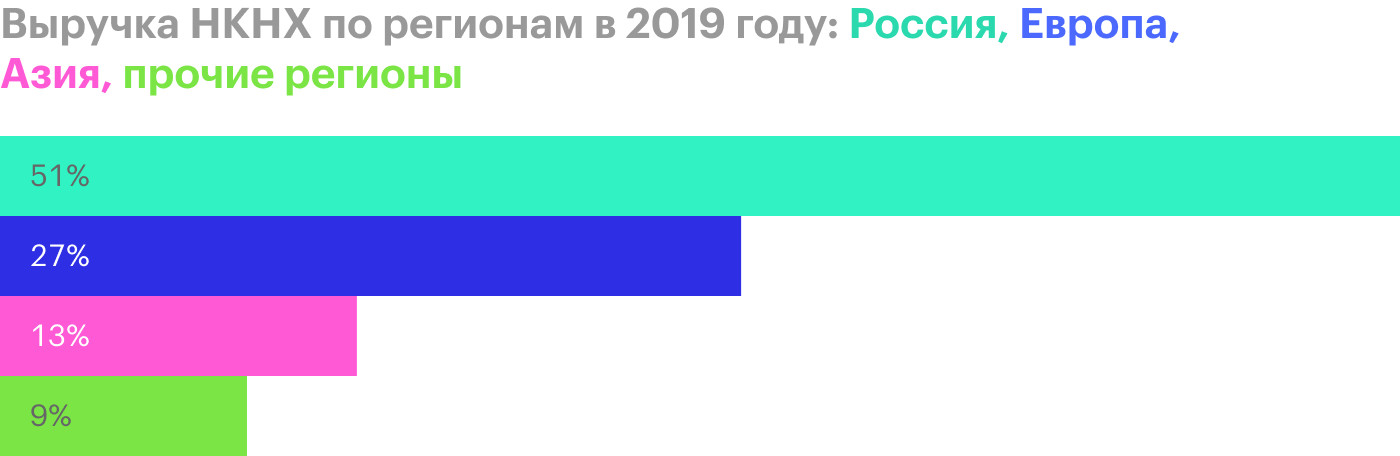

Основной доход компании приносит продажа синтетического каучука — 43% выручки. Продажа различных видов пластиков дала 32% выручки, а прочей нефтехимической продукции — 25%. При этом все сегменты в прошедшем году продемонстрировали снижение.

Выручка от продажи синтетических каучуков снизилась на 5% — до 72,3 млрд рублей, выручка от пластика упала на 13% — до 53,9 млрд рублей, выручка от продажи прочей нефтехимической продукции сократилась на 7% — до 45,7 млрд рублей.

У НКНХ довольно широкая география продаж. В 2019 году продукцию экспортировали в 52 страны, хотя основным рынком остается внутренний. Продажи в России составляют 51% от всей выручки, в Европе — 27%, в Азии — 13%.

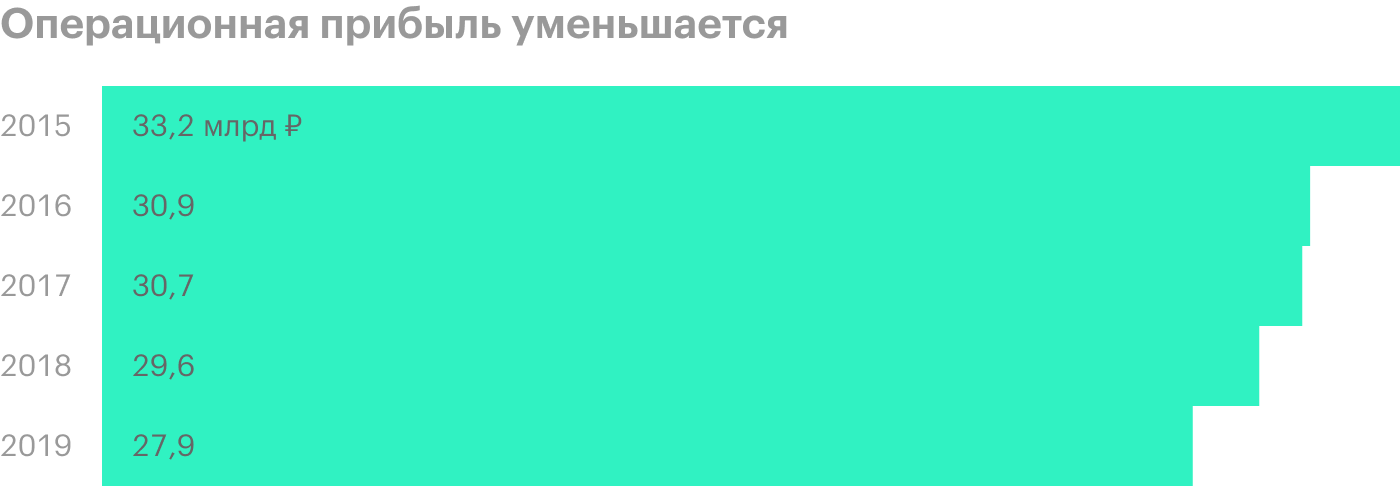

Себестоимость реализованной продукции снизилась на 8% — до 135,5 млрд рублей — за счет сокращения затрат на сырье и расходные материалы на 16% — до 83,3 млрд рублей. Также на 8% снизились операционные расходы на административную, коммерческую и хозяйственную деятельность. В результате операционная прибыль компании снизилась лишь на 6% — до 27,9 млрд рублей.

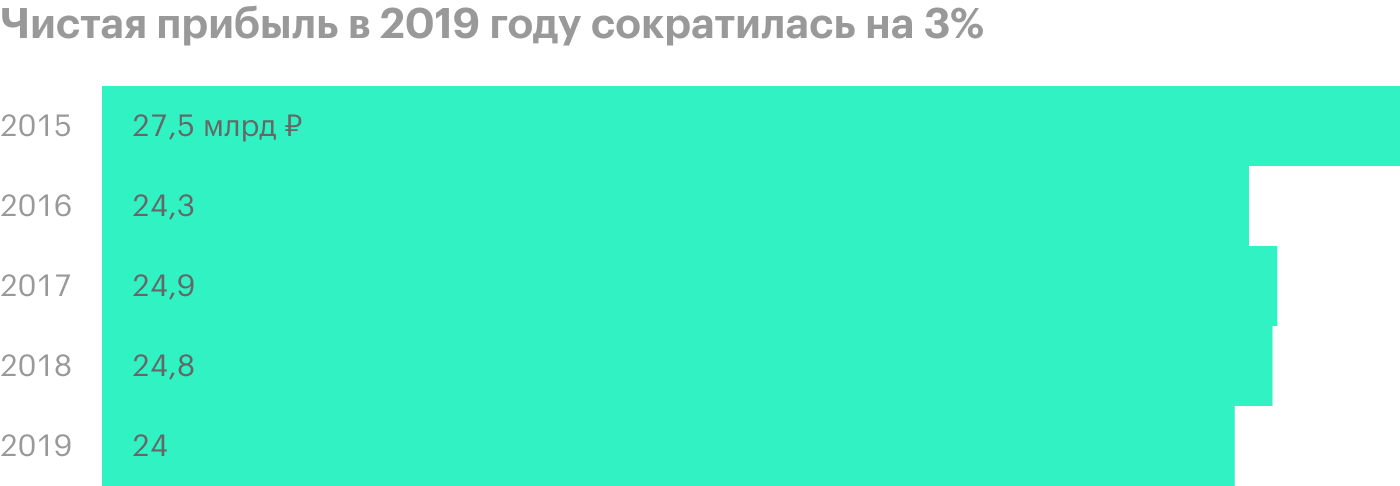

Финансовые доходы незначительно выросли за счет увеличения процентной прибыли от размещенных депозитов, а также переоценки валютных активов НКНХ. Все это привело к тому, что чистая прибыль сократилась на 3% — до 24 млрд рублей, что стало худшим результатом для компании за последние 5 лет.

Активы

Активы компании достигли рекордного уровня, увеличившись за год на 2% — до 215,3 млрд рублей. Основной причиной этого стал рост основных средств производства на 29% — до 144,3 млрд рублей. В структуре основных средств НКНХ наибольшую долю — 43,4% — занимает незавершенное строительство, балансовая стоимость которого за год выросла на 45% — до 62,6 млрд рублей.

Компания реализует масштабную инвестиционную программу до 2025 года, которая включает строительство олефинового комплекса с производственной мощностью 600 тысяч тонн этилена в год, а также интегрированных в него мощностей по производству пластиков, включая производство полиэтилена и полипропилена. Еще построят собственную электростанцию мощностью 495 МВт.

Обязательства компании увеличились на 25% — до рекордных 69,5 млрд рублей — за счет привлечения дополнительных средств в виде долгосрочных кредитов и займов на реализацию своей инвестиционной программы. В 2018 году компания взяла кредит на строительство олефинового комплекса у консорциума немецких банков на сумму 807 млн евро со сроком погашения до 2033 года.

Капитал НКНХ снизился на 8% — до 145,8 млрд рублей — за счет сокращения нераспределенной прибыли после выплаты рекордных дивидендов в 2019 году.

Дивиденды

Согласно дивидендной политике, на дивиденды должны направить не менее 15% от чистой прибыли.

На бирже можно купить два типа акций НКНХ: обыкновенные и привилегированные. Для привилегированных акций определен минимальный размер выплат — 13,14 млн рублей, или 0,06 ₽ на акцию. Сумма дивидендов на привилегированную акцию не может быть меньше суммы дивидендов на обыкновенную акцию. Еще политика запрещает объявлять дивиденды по обыкновенным акциям, если не принято решение о выплате дивидендов по привилегированным акциям в полном размере.

Если по привилегированным акциям не платят дивиденды, то они становятся голосующими и владельцы могут участвовать на собраниях акционеров компании. Если дивиденды на привилегированные акции не выплачиваются или выплачиваются не в полном размере, то они накапливаются и выплачиваются акционерам в будущем, но не более чем за три года подряд.

До 2016 года компания направляла на дивиденды около 30% чистой прибыли по РСБУ в равном размере на одну обыкновенную и привилегированную акцию. Но в 2017 и 2018 годах отказались от выплат ради финансирования строительства олефинового комплекса в рамках начавшейся инвестиционной программы. В 2019 году неожиданно для большинства участников рынка объявили беспрецедентно высокие дивиденды, которые выплачивали из прибыли по итогам 2018 года и нераспределенной прибыли прошлых лет, — по 19,94 ₽ на оба типа акций.

В марте 2020 года совет директоров компании рекомендовал выплатить по 9,07 ₽ на акцию каждого типа. 9 апреля собрание акционеров должно будет утвердить рекомендацию.

История дивидендных выплат НКНХ на одну обыкновенную и привилегированную акцию

| 2016 | 4,34 ₽ |

| 2017 | 0 ₽ |

| 2018 | 0 ₽ |

| 2019 | 19,94 ₽ |

| 2020, прогноз | 9,07 ₽ |

История дивидендных выплат НКНХ на одну обыкновенную и привилегированную акцию

| 2016 | 4,34 ₽ |

| 2017 | 0 ₽ |

| 2018 | 0 ₽ |

| 2019 | 19,94 ₽ |

| 2020, прогноз | 9,07 ₽ |

Влияние коронавируса

Из-за пандемии коронавируса предприятия НКНХ перешли на особый режим работы. Все сотрудники, которые могут работать из дома, переведены на удаленный режим работы, введены дополнительные меры профилактики и дезинфекции, при этом производства с непрерывным циклом продолжают работу в штатном режиме.

Компания может даже заработать на ажиотаже вокруг нехватки медицинских масок. Одно из ее дочерних предприятий «Полиматиз» занимается производством полипропиленового нетканого материала, который применяют при изготовлении медицинских масок. Мощности завода позволяют обеспечить такой объем производства, при котором за час работы будет получаться достаточно материала для изготовления полумиллиона масок.

Что в итоге

Финансовые результаты 2019 года для компании оказались умеренно негативными. Выручка снизилась впервые с 2013 года, а чистая прибыль показала худший за последние 5 лет результат. Но высокие дивидендные выплаты помогают поддерживать рыночные котировки акций.

На финансовые показатели НКНХ влияет масштабная инвестиционная программа. Компания продолжает привлекать заемные средства на строительство олефинового комплекса. Им занимается турецкий подрядчик, который планирует завершить строительные работы к июлю 2023 года. Это позволит увеличить производственные мощности компании на 600 тысяч тонн этилена в год.