Падение «Петропавловска»: как золотодобытчик дошел до делистинга

Petropavlovsk (MCX: POGR, LSE: POG) — британский холдинг, владеющий крупным золотодобытчиком с активами в Амурской области, «Петропавловском». Депозитарные расписки компании с 2002 года торговались на Лондонской фондовой бирже, а с 2020 — на Московской.

Что случилось

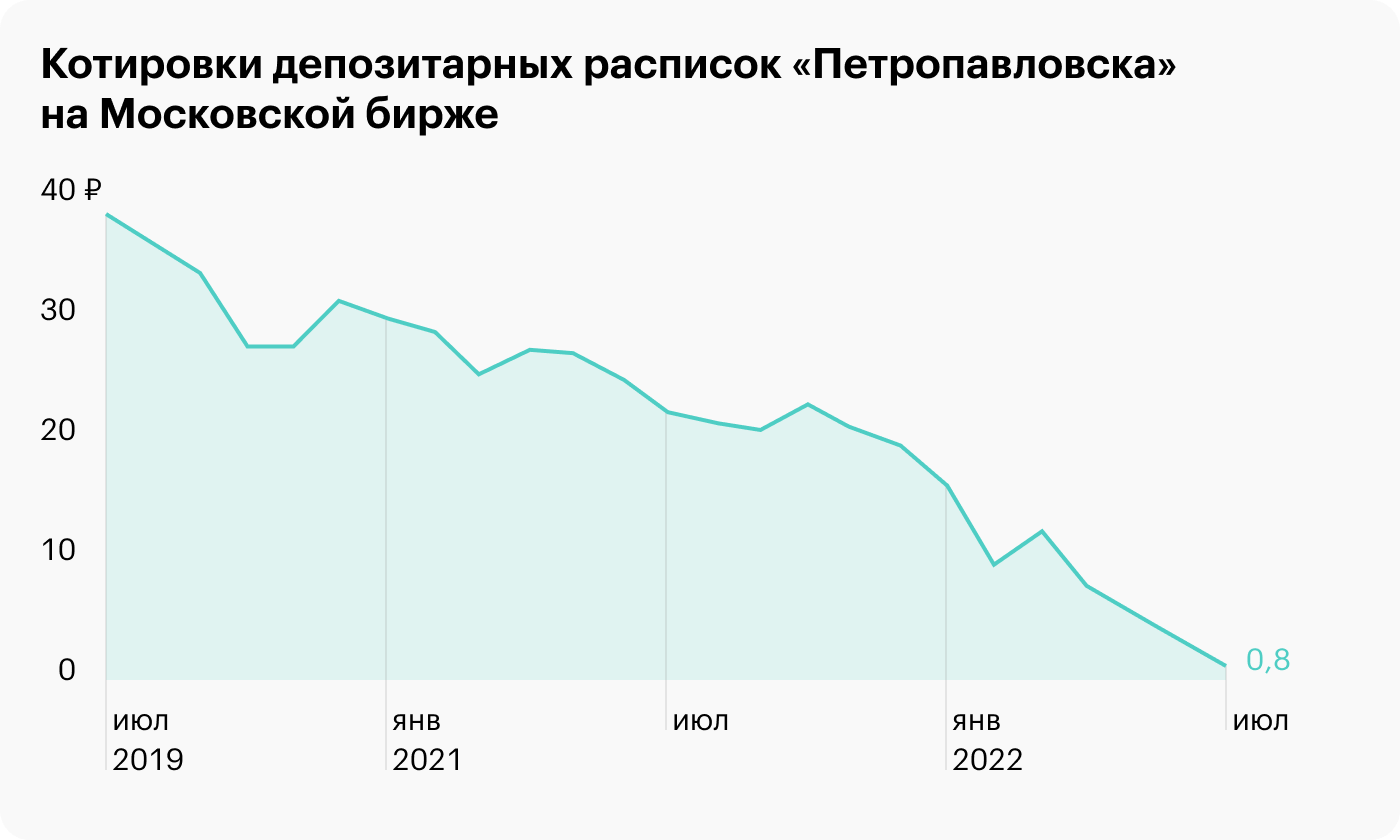

«Петропавловск» довольно бодро начал торговаться на Московской бирже: старт торгов дали 25 июня 2020 года, цена за депозитарную расписку была около 27 ₽, через месяц она превысила 40 ₽, а объем торгов в отдельные дни превышал 3 млрд рублей. Уже с середины сентября депозитарные расписки компании вошли в индекс Мосбиржи.

Весной 2022 года начали появляться тревожные новости о компании: раньше «Петропавловск» по условиям займа и кредитных линий продавал все золото своему крупному партнеру и кредитору «Газпромбанку», но в связи с санкциями, наложенными на банк, продажи, а также обслуживание займов стали невозможны.

В итоге в апреле «Газпромбанк» потребовал досрочного погашения займа в размере 201 млн долларов и задолженности по кредитной линии в размере 87,1 млн долларов, а также передал права по займу компании «УГМК-инвест».

В мае «Петропавловск» признал, что не может расплатиться по своим обязательствам, а также выплатить купон по конвертируемым облигациям, несмотря на то, что «Газпромбанк» разрешил продавать золото не ему, а третьим лицам.

В июне «Петропавловск» сообщил, что ему требуется дополнительное время на подготовку и публикацию годовой и финансовой отчетности за 2021 год. В конце месяца стало известно, что из-за проблем компании ее ценные бумаги перестали соответствовать некоторым требованиям листинга, из-за чего Московская биржа перевела депозитарные расписки «Петропавловска» из первого уровня листинга в третий, так что возможность инвестировать в них пропала, в частности, у пенсионных фондов. В итоге «Петропавловск» исключили из индекса Мосбиржи.

Ну а 12 июля стало известно, что компания подала заявление в суд для назначения внешних управляющих и что приостановились торги ее ценными бумагами на иностранных биржах. Торги депозитарными расписками приостановила и Московская биржа.

При этом в целом у «Петропавловска» были не самые плохие перспективы. Акции компании принадлежали к защитному сектору. Ситуация в мировой экономике и политике довольно нервная в последнее время: сильный рост инфляции и сложности геополитики. Это могло стать триггером скупки инвесторами золота и акций золотодобывающих компаний, но этого не случилось.

Несмотря на сложности в бизнесе, компания не опускала руки, развивая производство. Кроме того, она планировала представить новую стратегию на ближайшие три года.

Постараемся кратко проанализировать бизнес «Петропавловска», исходя из его последних опубликованных отчетностей, и понять, мог ли инвестор, изучив их, оценить масштаб рисков.

Какие факторы риска были у компании

Бизнес был хуже, чем у крупных конкурентов. Фундаментальная основа бизнеса «Петропавловска» была не самой привлекательной: себестоимость производства достаточно высокая, объем производства снижался и в 2022 году руководство компании не ожидало его роста.

У компании три основных месторождения: Пионер, Маломыр и Албын, среднее время выработки которых оценивается примерно в 16 лет. По итогам 2020 года запасы «Петропавловска» оценивались примерно в 7 млн унций в золотом эквиваленте, что во много раз меньше, чем у конкурентов компании, входящих в индекс Мосбиржи: «Полюса» и «Полиметалла».

Кроме того, «Петропавловск» значительно уступал им и по качеству запасов: около 60% из них относилось к упорным рудам, то есть к рудам, из которых достаточно сложно и затратно извлекать золото. Это вынуждало компанию активно инвестировать в эту область и нести значительно более высокие затраты на добычу.

«Петропавловск» уступал крупнейшим конкурентам и по объему производства: в 2021 году он составил примерно 0,45 млн унций золота, в то время как «Полюс» и «Полиметалл» произвели 2,72 и 1,68 млн унций соответственно. При этом «Петропавловск» прогнозировал объем производства на 2022 год еще ниже, чем годом ранее, — 0,375—0,405 млн унций.

«Петропавловск» — в целом менее крупный и диверсифицированный бизнес, чем его конкуренты из индекса Мосбиржи: у него меньше месторождений и меньше объем производства. Да и мультипликаторами компания не блистала: ROE крайне скромный, долговая нагрузка выше, чем у конкурентов, при этом оценка по P / E по итогам первого полугодия 2021 года не то чтобы дешевая.

Также злую шутку с «Петропавловском» сыграло отсутствие диверсификации по покупателям.

Запасы золота некоторых публичных золотодобытчиков по состоянию на 2020 год, млн унций:

- «Полюс» — 104.

- «Полиметалл» — 28.

- «Петропавловск» — 7.

Объем производства золота некоторыми публичными золотодобытчиками в 2021 году, млн унций:

- «Полюс» — 2,72.

- «Полиметалл» — 1,68.

- «Петропавловск» — 0,45.

Денежные затраты некоторых публичных золотодобытчиков в долларах на унцию в 2020 году

| TCC | AISC | |

|---|---|---|

| «Полюс» | 362 | 604 |

| «Полиметалл» | 638 | 874 |

| «Петропавловск» | 1034 | 1312 |

Денежные затраты некоторых публичных золотодобытчиков в долларах на унцию в 2020 году

| «Полюс» | |

| TCC | 362 |

| AISC | 604 |

| «Полиметалл» | |

| TCC | 638 |

| AISC | 874 |

| «Петропавловск» | |

| TCC | 1034 |

| AISC | 1312 |

Мультипликаторы «Петропавловска» по годам

| 2017 | 2018 | 2019 | 2020 | 1п2021 | |

|---|---|---|---|---|---|

| P / E | 12 | 8,05 | 19,7 | Убыток | 14,7 |

| ROE | 3,8% | 7,5% | 4,5% | Убыток | 3,4% |

| Net debt / EBITDA | 3,44 | 2,93 | 2,03 | 1,46 | 1,9 |

Мультипликаторы «Петропавловска» по годам

| P / E | |

| 2017 | 8,05 |

| 2018 | 12 |

| 2019 | 19,7 |

| 2020 | Убыток |

| 1п2021 | 14,7 |

| ROE | |

| 2017 | 7,5% |

| 2018 | 3,8% |

| 2019 | 4,5% |

| 2020 | Убыток |

| 1п2021 | 3,4% |

| Net debt / EBITDA | |

| 2017 | 2,93 |

| 2018 | 3,44 |

| 2019 | 2,03 |

| 2020 | 1,46 |

| 1п2021 | 1,9 |

Мультипликаторы некоторых публичных золотодобытчиков за первое полугодие 2021 года

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| «Полюс» | 13,9 | 62,1% | 0,52 |

| «Полиметалл» | 8,21 | 56,7% | 1,05 |

| «Петропавловск» | 14,7 | 3,39% | 1,9 |

Мультипликаторы некоторых публичных золотодобытчиков за первое полугодие 2021 года

| P / E | |

| «Полюс» | 13,9 |

| «Полиметалл» | 8,21 |

| «Петропавловск» | 14,7 |

| ROE | |

| «Полюс» | 62,1% |

| «Полиметалл» | 56,7% |

| «Петропавловск» | 3,39% |

| Net debt / EBITDA | |

| «Полюс» | 0,52 |

| «Полиметалл» | 1,05 |

| «Петропавловск» | 1,9 |

Компания демонстрировала не самые хорошие финансовые показатели. Проблемы с ростом затрат и падением производства, а также изменение цен на золото транслировались в волатильные финансовые результаты «Петропавловска» и постепенно растущую динамику чистого долга.

Также стоит обратить внимание, что динамика выручки и чистой прибыли «Петропавловска» не всегда совпадала, так как вмешивались неденежные статьи: переоценка добывающих активов и производных финансовых инструментов, которыми компания хеджировала цены на золото и курсы валют.

Выручка, чистая прибыль и чистый долг по годам, млрд рублей

| 2017 | 2018 | 2019 | 2020 | 1п2021 | |

|---|---|---|---|---|---|

| Выручка | 31,4 | 34,3 | 48 | 71,3 | 26,2 |

| Чистая прибыль | 1,54 | 2,47 | 1,74 | −3,30 | 3,31 |

| Чистый долг | 39,5 | 33,7 | 34,7 | 37 | 38,8 |

Выручка, чистая прибыль и чистый долг по годам, млрд рублей

| Выручка | |

| 2017 | 34,3 |

| 2018 | 31,4 |

| 2019 | 48 |

| 2020 | 71,3 |

| 1п2021 | 26,2 |

| Чистая прибыль | |

| 2017 | 2,47 |

| 2018 | 1,54 |

| 2019 | 1,74 |

| 2020 | −3,30 |

| 1п2021 | 3,31 |

| Чистый долг | |

| 2017 | 33,7 |

| 2018 | 39,5 |

| 2019 | 34,7 |

| 2020 | 37 |

| 1п2021 | 38,8 |

В компании часто менялись акционеры и разгорались скандалы. Основатели то уходили из нее со скандалами, то возвращались, нередко споры переходили в плоскость уголовных дел. Все это должно было насторожить инвесторов.

Компанию основали в 1994 году россиянин Павел Масловский и британец Питер Хамбро. В первой половине 2010-х ценные бумаги «Петропавловска» стала скупать «Ренова» Виктора Вексельберга, которая к концу 2016 года нарастила свою долю до более чем 25%.

Итогом этого стал корпоративный конфликт: «Ренова» и несколько фондов-акционеров выступили за смену состава совета директоров, в частности за уход сооснователя компании Питера Хамбро с поста председателя совета директоров. В итоге летом 2017 года на собрании акционеров это случилось, следом с поста главы компании ушел и Павел Масловский.

Но буквально через полгода после этих событий «Ренова» продала свой пакет акций «Петропавловска» казахскому бизнесмену Кенесу Ракишеву. Следом за этим в 2018 году Масловский и Хамбро снова вернулись в компанию.

Но на этом круговорот крупных акционеров «Петропавловска» не закончился: уже летом 2019 года Кенес Ракишев продал свою долю миллиардеру Роману Троценко, который через полгода перепродал ее компании «Южуралзолото» миллиардера Константина Струкова.

В 2020 году, примерно одновременно с выходом на Московскую биржу, «Петропавловск» погрузился в очередной корпоративный конфликт: основные акционеры компании оказались против предложенных правлением кандидатов в совет директоров, в том числе против Павла Масловского. На внеочередном собрании совета директоров в августе ситуация повторилась, при этом один из акционеров «Петропавловска» — фонд Prosperity — назвал происходящее скрытым поглощением компании «Южуралзолотом».

В итоге Павел Масловский в очередной раз покинул компанию, а совет директоров назначил временным главой «Петропавловска» Максима Мещерякова, который очень быстро попал в новости, так как, по его словам, его 10 дней не пускали в московский офис дочернего предприятия компании.

В итоге 27 августа он сумел войти в него «в сопровождении полутора десятков людей спортивного телосложения». Итогом этого стало возбуждение уголовного дела против Мещерякова.

В декабре 2020 Павла Масловского арестовали по обвинению в растрате. В самой компании в конце 2020 года появилось новое руководство: на пост главы назначили бывшего главу Highland Gold Дениса Александрова.

Компания откладывала обещанные события. В сентябре 2021 года глава компании Денис Александров анонсировал объявление дивидендной политики в рамках новой стратегии в октябре. Но разработка стратегии затянулась: позже появилась информация, что ее опубликуют в первом квартале 2022 года. Стратегия так и не увидела свет, как и отчетность за 2021 год.

В 2022 году проблемы усугубились. Это произошло из-за британских санкций в отношении «Газпромбанка». «Петропавловск» потерял возможность продавать свою продукцию и расплачиваться по обязательствам. В общем-то, это и сгубило компанию: ей нужно было срочно найти новых покупателей своего золота и деньги для погашения обязательств, с чем явно возникли проблемы.

Вместе с тем стоит иметь в виду, что многие крупные российские банки в итоге подпали под санкции, а на Московской бирже торгуются ценные бумаги еще нескольких компаний с иностранной пропиской: например, X5 Group, Globaltrans, «Мать и дитя» и других. Но катастрофические проблемы с погашением своих обязательств возникли только у «Петропавловска».

Одним из объяснений этого может служить его британская прописка. Хотя другой золотодобытчик — «Полиметалл» — также зарегистрирован в британской юрисдикции, на острове Джерси, но на момент написания статьи неизвестно о наличии у него проблем аналогичного масштаба. Также стоит упомянуть опыт ретейлера Fix Price, который уже в конце февраля 2022 года решил перерегистрироваться с Британских Виргинских островов на Кипр.

Компания сильно зависела от конъюнктуры. В обзоре «Полюса» мы уже подробно обсуждали, что котировки акций сырьевых компаний зачастую следуют за ценами на сырье, производимое ими. Собственно, тот же «Полюс», выступая лидером отрасли и имея рекордно низкую себестоимость производства, потерял значительную часть капитализации при падении цен на золото. А уж «Петропавловск», имеющий значительно более высокую себестоимость производства, обладал заметно меньшим запасом прочности — так что цены на золото для него были еще более критичны.

Что в итоге

«Петропавловск» — крупная золотодобывающая компания, которая совсем недавно появилась на Московской бирже, почти сразу вошла в индекс Мосбиржи, но в итоге ее история довольно быстро закончилась сильным падением котировок и делистингом по причине невозможности расплатиться по обязательствам.

Бизнес компании был не в лучшей форме: из-за ухудшения качества запасов «Петропавловску» пришлось переходить на сложную переработку упорных руд, что вызвало снижение операционных показателей и рост себестоимости. Но компания старалась справиться с этим: инвестировала в производство, открывала и улучшала золотоизвлекательные фабрики.

Кроме того, «Петропавловск» на протяжении своей истории не раз находился в состоянии корпоративного конфликта, судов, смены руководства, крупных акционеров и в прочих не самых приятных ситуациях.

Окончательно компанию подкосили санкции, наложенные на основного партнера и кредитора компании — «Газпромбанк», и ограничения на вывод капитала, мешавшие «Петропавловску» из-за его иностранной прописки.

Одним из главных уроков истории «Петропавловска» на Московской бирже для инвесторов должно стать то, что даже нахождение ценных бумаг компании в индексе Мосбиржи не гарантирует, что с компанией все хорошо.

В принципе, еще в 2021 году «Петропавловск» виделся довольно рискованной историей, которая могла подойти рискованным инвесторам, рассчитывавшим на то, что у компании получится преодолеть не лучшие времена.

Вряд ли эта история подходила для вложения в какую-либо стабильную золотодобывающую компанию, чтобы положить в портфель долю золота. Для этих целей лучше подходили более крупные и эффективные конкуренты компании. В 2022 году же инвесторам достаточно было поинтересоваться последними новостями «Петропавловска», чтобы понять, что у него много проблем.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.