Обзор «Алросы»: алмазодобытчик, горноруд и просто крупная компания

«Алроса» (MCX: ALRS) — крупная горнорудная компания в секторе алмазодобычи.

«Алроса» — вертикально интегрированная компания, лидер мировой алмазодобывающей отрасли. Ее история началась в 1957 году с создания треста «Якуталмаз», в 2011 году компанию преобразовали в открытое акционерное общество, а в 2013 году она провела IPO на Московской бирже.

Компания владеет крупнейшими в мире запасами алмазов, на ее долю приходится более четверти мировой и 90% российской добычи. По этим параметрам она значительно опережает даже крупнейших конкурентов.

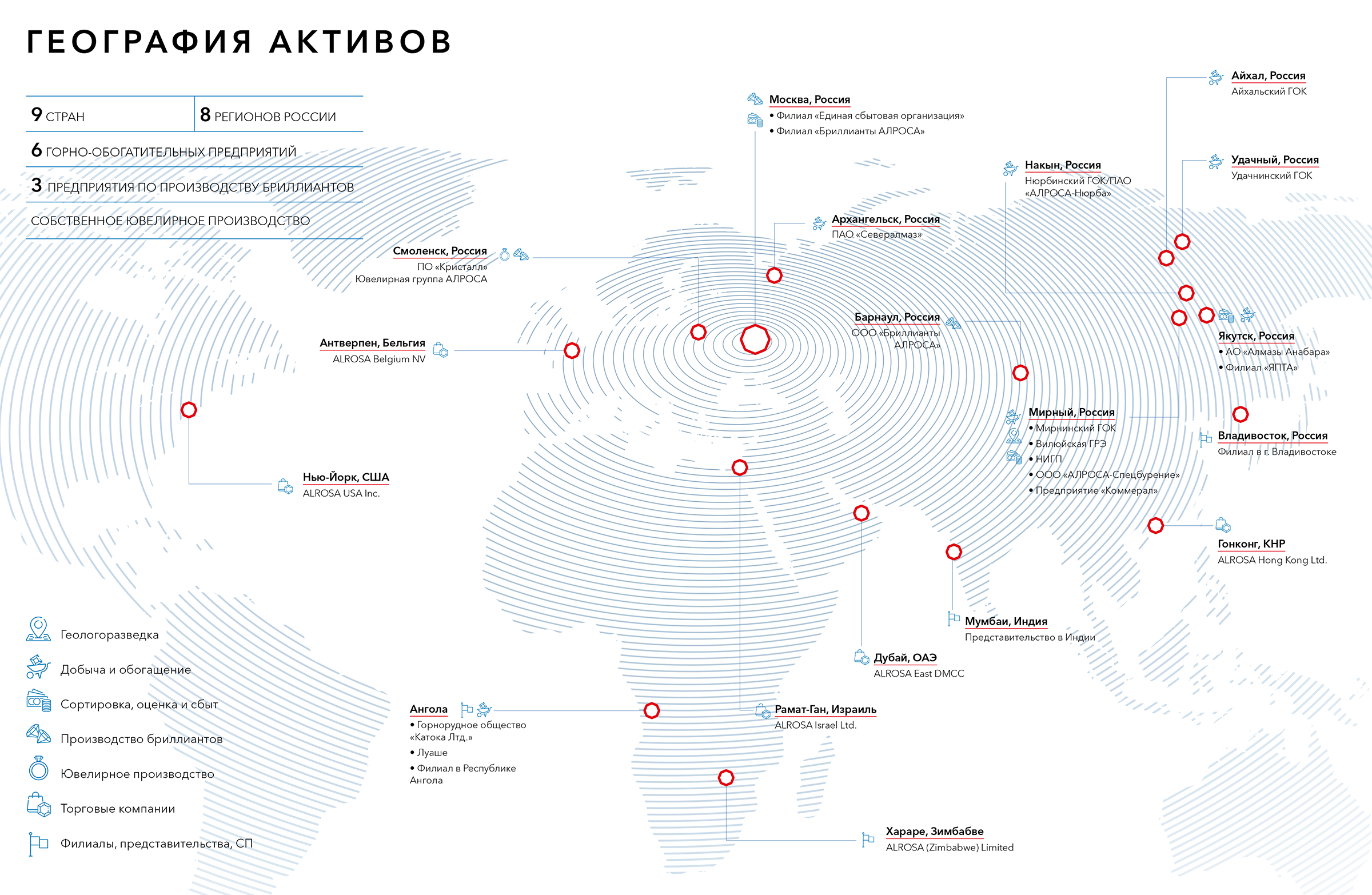

Также «Алроса» занимается огранкой и производством ювелирных украшений на своих предприятиях и сбытом алмазно-бриллиантовой продукции. Компания представлена в 9 странах и 8 регионах России, основные активы сосредоточены в Республике Саха (Якутия), есть добывающие активы в странах Африки.

Запасы компании оцениваются примерно в 1,1 млрд карат, их хватит более чем на 20 лет добычи. Объем добычи варьируется в зависимости от конъюнктуры. За 2020 год около половины алмазов добыли открытым способом, еще по четверти — на россыпных месторождениях и подземным способом. Это хорошо, так как добыча под землей опаснее и затратнее.

В структуре реализации «Алроса» выделяет ювелирные и технические алмазы. Большая часть — именно ювелирные. Это очень хорошо, так как цены на них значительно выше: например, за 2020 год доля реализации технических алмазов в натуральном выражении составила около 25% от общей, а в стоимостном — всего 2%.

«Алроса» — ярко выраженный экспортер. В России реализуется менее 8% алмазов и 5% бриллиантов, 85% алмазов продается в три страны: Бельгию, Индию и ОАЭ. Еще один положительный момент для предсказуемости компании — 70% продаж происходит в рамках долгосрочных контрактов.

Вертикальная интеграция позволяет компании предоставлять бриллианты с гарантированным происхождением. Для большего продвижения данного продукта компания разработала и представила уникальную технологию наномаркировки. С помощью нее можно однозначно идентифицировать бриллиант, получив доступ к его уникальному идентификатору и цифровому паспорту.

Компания взяла курс на избавление от непрофильных активов: в 2018 газовые активы продали «Новатэку», в 2019 компания избавилась от санатория, а в 2020 — от негосударственного пенсионного фонда.

Доля добычи алмазов крупнейшими компаниями отрасли за 2020 год

| «Алроса» | 27,5% |

| De Beers | 23,0% |

| Rio Tinto | 13,5% |

| Petra Diamonds | 3,0% |

| Mountain Province | 2,9% |

| Прочие | 30,1% |

Доля добычи алмазов крупнейшими компаниями отрасли за 2020 год

| «Алроса» | 27,5% |

| De Beers | 23,0% |

| Rio Tinto | 13,5% |

| Petra Diamonds | 3,0% |

| Mountain Province | 2,9% |

| Прочие | 30,1% |

Запасы и добыча компании по годам, млн карат

| Запасы | Добыча | |

|---|---|---|

| 2016 | 1153 | 37,4 |

| 2017 | 1172 | 39,6 |

| 2018 | 1148 | 36,7 |

| 2019 | 1114 | 38,5 |

| 2020 | 1089 | 30,0 |

Запасы и добыча компании по годам, млн карат

| Запасы | |

| 2016 | 1153 |

| 2017 | 1172 |

| 2018 | 1148 |

| 2019 | 1114 |

| 2020 | 1089 |

| Добыча | |

| 2016 | 37,4 |

| 2017 | 39,6 |

| 2018 | 36,7 |

| 2019 | 38,5 |

| 2020 | 30,0 |

Структура добычи алмазов компании за 2020 год

| Открытый способ | 51% |

| Подъемный способ | 25% |

| Россыпные месторождения | 24% |

Структура добычи алмазов компании за 2020 год

| Открытый способ | 51% |

| Подъемный способ | 25% |

| Россыпные месторождения | 24% |

Реализация алмазов по типам в физическом и стоимостном выражении

| Ювелирные алмазы, млн карат | Технические алмазы, млн карат | Ювелирные алмазы, млн долларов | Технические алмазы, млн долларов | |

|---|---|---|---|---|

| 2016 | 29,3 | 10,7 | 4316 | 76 |

| 2017 | 30,4 | 10,8 | 4087 | 83 |

| 2018 | 26,5 | 11,6 | 4325 | 87 |

| 2019 | 24,1 | 9,3 | 3186 | 62 |

| 2020 | 23,8 | 8,3 | 2601 | 51 |

Реализация алмазов по типам в физическом и стоимостном выражении

| Ювелирные алмазы, млн карат | |

| 2016 | 29,3 |

| 2017 | 30,4 |

| 2018 | 26,5 |

| 2019 | 24,1 |

| 2020 | 23,8 |

| Технические алмазы, млн карат | |

| 2016 | 10,7 |

| 2017 | 10,8 |

| 2018 | 11,6 |

| 2019 | 9,3 |

| 2020 | 8,3 |

| Ювелирные алмазы, млн долларов | |

| 2016 | 4316 |

| 2017 | 4087 |

| 2018 | 4325 |

| 2019 | 3186 |

| 2020 | 2601 |

| Технические алмазы, млн долларов | |

| 2016 | 76 |

| 2017 | 83 |

| 2018 | 87 |

| 2019 | 62 |

| 2020 | 51 |

Географическая структура продаж алмазов и бриллиантов по стоимости за 2020 год

| Алмазы | Бриллианты | |

|---|---|---|

| Бельгия | 39,1% | 7% |

| Индия | 23,3% | 0% |

| ОАЭ | 22,3% | 12% |

| Россия | 7,8% | 5% |

| Израиль | 5,5% | 27% |

| Гонконг и Китай | 0,6% | 7% |

| СНГ | 0,2% | 0% |

| США | 0% | 3% |

| Прочие | 1,2% | 39% |

Географическая структура продаж алмазов и бриллиантов по стоимости за 2020 год

| Алмазы | |

| Бельгия | 39,1% |

| Индия | 23,3% |

| ОАЭ | 22,3% |

| Россия | 7,8% |

| Израиль | 5,5% |

| Гонконг и Китай | 0,6% |

| СНГ | 0,2% |

| США | 0% |

| Прочие | 1,2% |

| Бриллианты | |

| Бельгия | 7% |

| Индия | 0% |

| ОАЭ | 12% |

| Россия | 5% |

| Израиль | 27% |

| Гонконг и Китай | 7% |

| СНГ | 0% |

| США | 3% |

| Прочие | 39% |

Ситуация в алмазодобывающем секторе

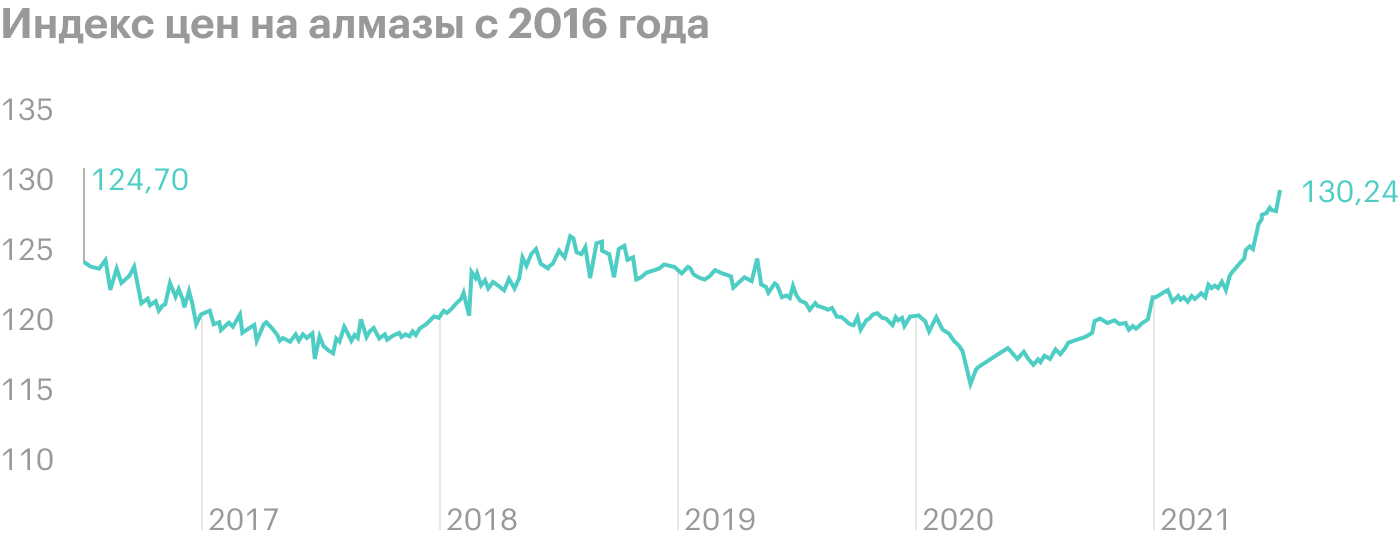

Алмазодобывающий сектор, как и любой сырьевой сектор, сильно зависит от баланса спроса и предложения, поэтому цены на продукцию достаточно волатильны. К тому же значительная часть алмазов используется именно в ювелирной отрасли, поэтому здесь есть важные составляющие: спрос на ювелирные украшения со стороны конечных потребителей, его сезонность, а также ситуация в гранильном секторе.

Мировой центр огранки и полировки алмазов — Индия, так что проблемы в одной этой стране значительно влияют на отрасль в целом. Например, в 2019 году в индийском гранильном секторе был кризис ликвидности, так как банки ужесточили требования к заемщикам из сектора после скандала с махинациями известного ювелирного бизнесмена Нирава Моди. Итогом стало снижение спроса со стороны индийского гранильного сектора, что потянуло за собой цены на алмазы вниз.

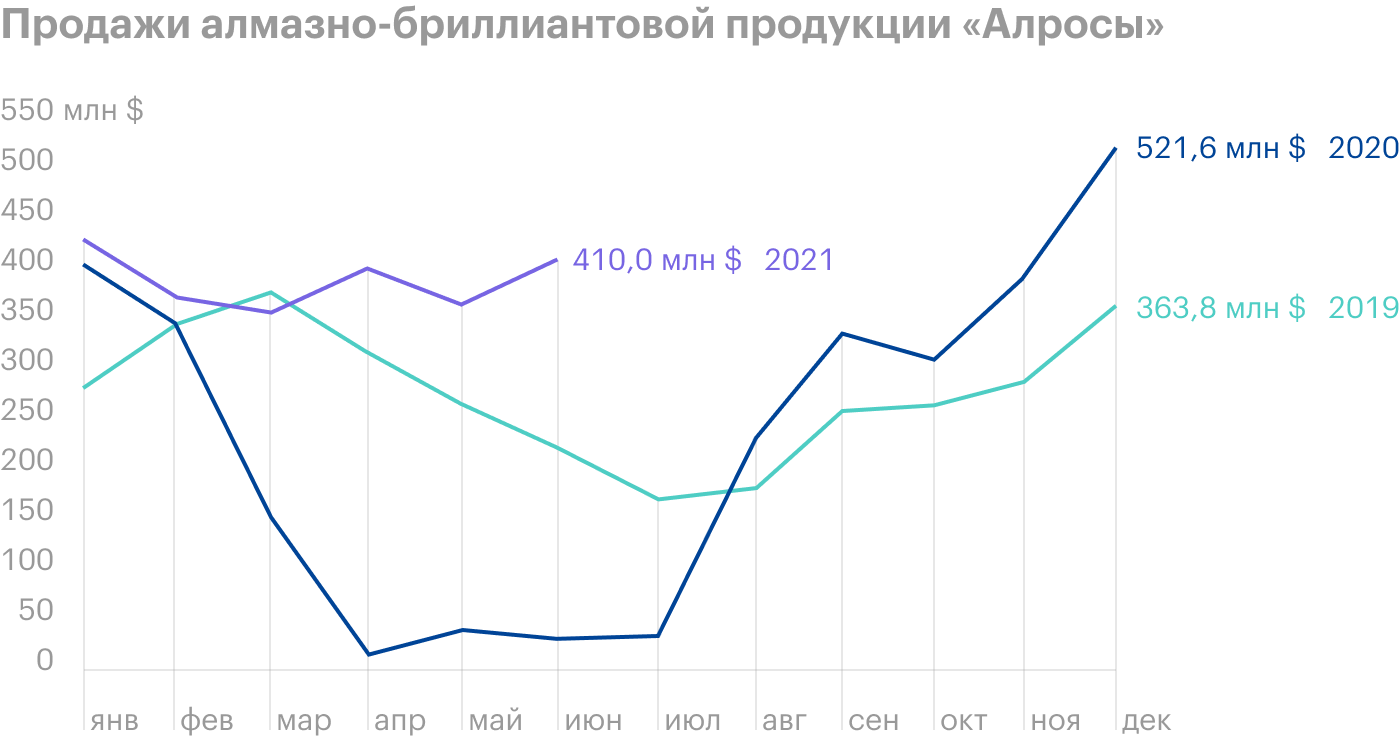

Коронавирусный кризис с локдаунами, закрытием магазинов и производств, конечно же, еще сильнее ударил по ювелирной отрасли: спрос катастрофически упал, цены тоже пошли вниз. Алмазодобывающим компаниям пришлось идти на беспрецедентные меры: например, «Алроса» приостанавливала несколько производств, разрешала своим клиентам с долгосрочными контрактами не выкупать законтрактованные объемы, а перенести их на потом — как следствие, продажи алмазов на несколько месяцев упали практически до нуля.

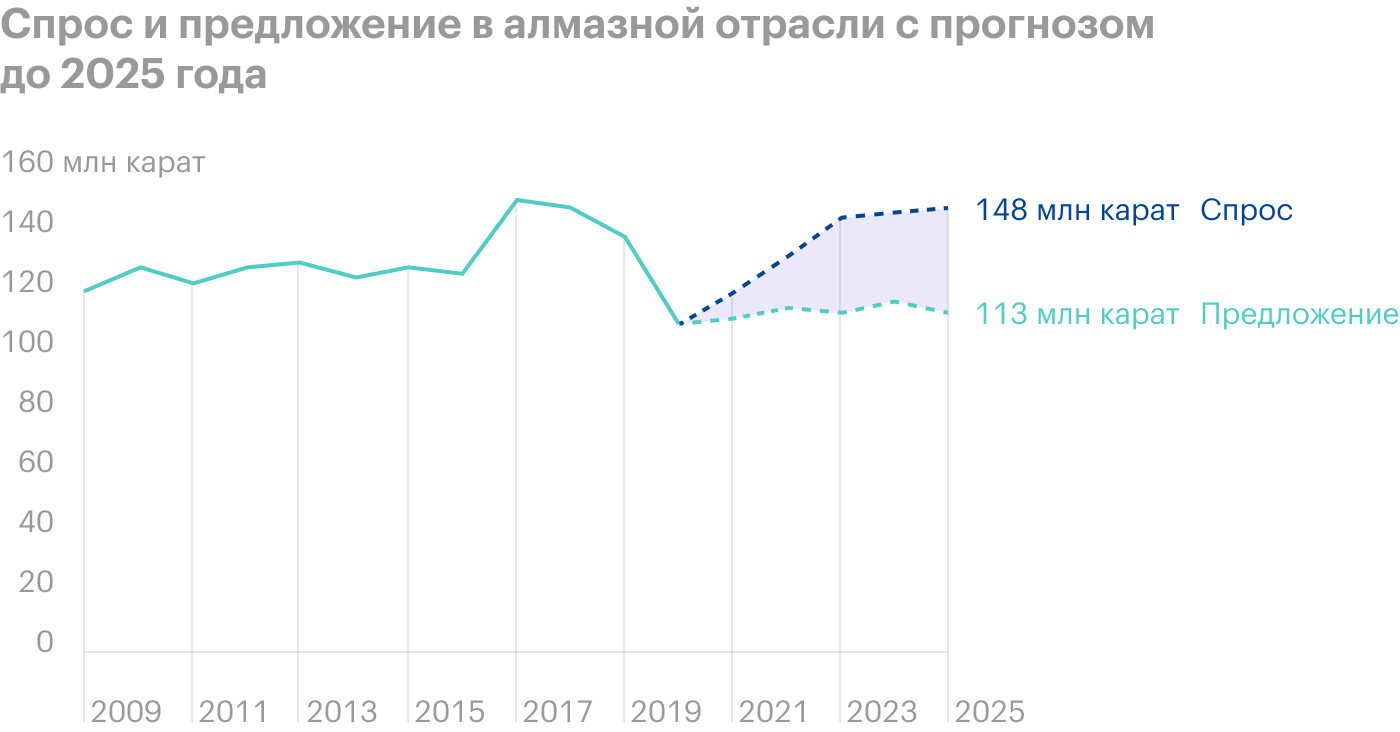

Но с 3 квартала 2020 года все опять изменилось: ослабление локдаунов и адаптация людей к эпидемиологической ситуации привели к бурному росту спроса на алмазы и бриллианты, что положительно повлияло и на цены. В итоге продажи за 6 месяцев 2021 года уже почти догнали продажи за весь 2020 год и составляют 70% от продаж за весь 2019 год. Более того, в комментариях к результатам продаж за июнь топ-менеджер «Алросы» Евгений Агуреев выражает мнение компании, что отрасль на пороге затяжного структурного дефицита алмазного сырья.

Финансовые показатели

Бизнес «Алросы» значительно зависит от конъюнктуры — от цен на алмазы и от изменения курса валют, — из-за чего финансовые показатели достаточно волатильны год от года. При этом у них неплохая взаимная корреляция: обычно росту выручки соответствуют рост чистой прибыли и свободного денежного потока, а также уменьшение чистого долга — и наоборот.

В отчетности компания выделяет четыре сегмента выручки, и ее структура наглядно показывает, что «Алроса» зарабатывает именно на своей основной операционной деятельности.

Выше уже упоминалось, что «Алроса» — ярко выраженный экспортер. По финансовым показателям это видно еще лучше: по итогам 1 квартала 2021 года 94% выручки, 93% денег и их эквивалентов и 79% долга номинировано в долларах, при этом 82% себестоимости и 80% капитальных затрат — в рублях.

Выручка, чистая прибыль, свободный денежный поток и чистый долг по годам, млрд рублей

| Выручка | Чистая прибыль | Свободный денежный поток | Чистый долг | |

|---|---|---|---|---|

| 2017 | 275,4 | 78,6 | 73,5 | 86,0 |

| 2018 | 299,7 | 90,4 | 92,3 | 67,4 |

| 2019 | 238,2 | 62,7 | 47,6 | 79,7 |

| 2020 | 221,5 | 32,2 | 79,5 | 80,8 |

| 2021, 1 квартал | 90,8 | 24,0 | 52,7 | 112,6 |

Выручка, чистая прибыль, свободный денежный поток и чистый долг по годам, млрд рублей

| Выручка | |

| 2017 | 275,4 |

| 2018 | 299,7 |

| 2019 | 238,2 |

| 2020 | 221,5 |

| 2021, 1 квартал | 90,8 |

| Чистая прибыль | |

| 2017 | 78,6 |

| 2018 | 90,4 |

| 2019 | 62,7 |

| 2020 | 32,2 |

| 2021, 1 квартал | 24,0 |

| Свободный денежный поток | |

| 2017 | 73,5 |

| 2018 | 92,3 |

| 2019 | 47,6 |

| 2020 | 79,5 |

| 2021, 1 квартал | 52,7 |

| Чистый долг | |

| 2017 | 86,0 |

| 2018 | 67,4 |

| 2019 | 79,7 |

| 2020 | 80,8 |

| 2021, 1 квартал | 112,6 |

Выручка по сегментам бизнеса за 1 квартал 2021 года

| Алмазный сегмент | 97% |

| Транспорт | 1% |

| Социальная инфраструктура | 0% |

| Прочая деятельность | 2% |

Выручка по сегментам бизнеса за 1 квартал 2021 года

| Алмазный сегмент | 97% |

| Транспорт | 1% |

| Социальная инфраструктура | 0% |

| Прочая деятельность | 2% |

Акционерный капитал и дивиденды

Акционерный капитал компании разделен на три примерно равные части: принадлежащий Российской Федерации, принадлежащий Республике Саха (Якутия) и находящийся в свободном обращении. Такая структура акционеров выгодна и миноритариям компании, ведь основные акционеры хотят дивидендов.

«Алроса» — крупнейшая компания Якутии, и ее дивиденды важны для бюджета республики, а федеральный бюджет в последнее время вообще планирует получать 50% чистой прибыли по МСФО от всех госкомпаний. К тому же в условиях плохой конъюнктуры у государства есть возможность помочь компании: например, в 2008—2009 годах Гохран России выкупил у «Алросы» сырья на миллиард долларов, такие же меры поддержки обсуждались и в 2020 году.

С учетом большого влияния курсовых разниц на чистую прибыль «Алроса» перешла на выплату дивидендов в зависимости от свободного денежного потока и долговой нагрузки, дивиденды выплачиваются два раза в год. Кроме этого, есть условие, что дивиденды должны быть не менее 50% чистой прибыли по МСФО. Как итог, условия дивидендной политики «Алросы» очень привлекательны для акционеров.

Структура акционерного капитала компании

| Акционер | Доля |

|---|---|

| Российская Федерация | 33% |

| Республика Саха (Якутия) | 25% |

| Администрации районов (улусов) Республики Саха (Якутия) | 8% |

| Free float | 34% |

Структура акционерного капитала компании

| Акционер | Доля |

| Российская Федерация | 33% |

| Республика Саха (Якутия) | 25% |

| Администрации районов (улусов) Республики Саха (Якутия) | 8% |

| Free float | 34% |

Условия дивидендной политики

| Net debt / EBITDA | Доля FCF, выплачиваемая в виде дивидендов |

|---|---|

| < 0 | 100% |

| 0—1 | 70—100% |

| 1—1,5 | 50—70% |

Условия дивидендной политики

| Net debt / EBITDA | Доля FCF, выплачиваемая в виде дивидендов |

| < 0 | 100% |

| 0—1 | 70—100% |

| 1—1,5 | 50—70% |

Дивиденды по полугодиям

| Дивиденды на акцию | Дивидендная доходность | Доля FCF | |

|---|---|---|---|

| 1 полугодие 2018 | 5,93 ₽ | 5,9% | 70% |

| 2 полугодие 2018 | 4,11 ₽ | 5,0% | 100% |

| 1 полугодие 2019 | 3,84 ₽ | 5,2% | 100% |

| 2 полугодие 2019 | 2,63 ₽ | 4,0% | 100% |

| 1 полугодие 2020 | — | — | — |

| 2 полугодие 2020 | 9,54 ₽ | 7,6% | 80% |

Дивиденды по полугодиям

| Дивиденды на акцию | |

| 1 полугодие 2018 | 5,93 ₽ |

| 2 полугодие 2018 | 4,11 ₽ |

| 1 полугодие 2019 | 3,84 ₽ |

| 2 полугодие 2019 | 2,63 ₽ |

| 1 полугодие 2020 | — |

| 2 полугодие 2020 | 9,54 ₽ |

| Дивидендная доходность | |

| 1 полугодие 2018 | 5,9% |

| 2 полугодие 2018 | 5,0% |

| 1 полугодие 2019 | 5,2% |

| 2 полугодие 2019 | 4,0% |

| 1 полугодие 2020 | — |

| 2 полугодие 2020 | 7,6% |

| Доля FCF | |

| 1 полугодие 2018 | 70% |

| 2 полугодие 2018 | 100% |

| 1 полугодие 2019 | 100% |

| 2 полугодие 2019 | 100% |

| 1 полугодие 2020 | — |

| 2 полугодие 2020 | 80% |

Почему акции могут вырасти

Мировой лидер отрасли с привлекательными мультипликаторами. «Алроса» — это крупнейшая в мире компания в своей отрасли, так что для желающих инвестировать в алмазодобычу «Алроса» — основной выбор. Кроме того, за счет низкой себестоимости добычи, большого объема запасов и периодических девальваций рубля у нее лучший запас прочности — что и показал 2020 год. Да и с учетом доли рынка «Алроса», в общем-то, способна влиять на мировой рынок. А мультипликаторы только подчеркивают, что компания эффективна и слабо закредитована.

Хорошая конъюнктура. Выше мы уже рассмотрели, что со второй половины прошлого года конъюнктура благоволит компании: цены и спрос на продукцию высокие, что положительно отражается на ее финансовых показателях. Еще важнее, что компания прогнозирует превышение спроса над предложением в течение ближайших нескольких лет.

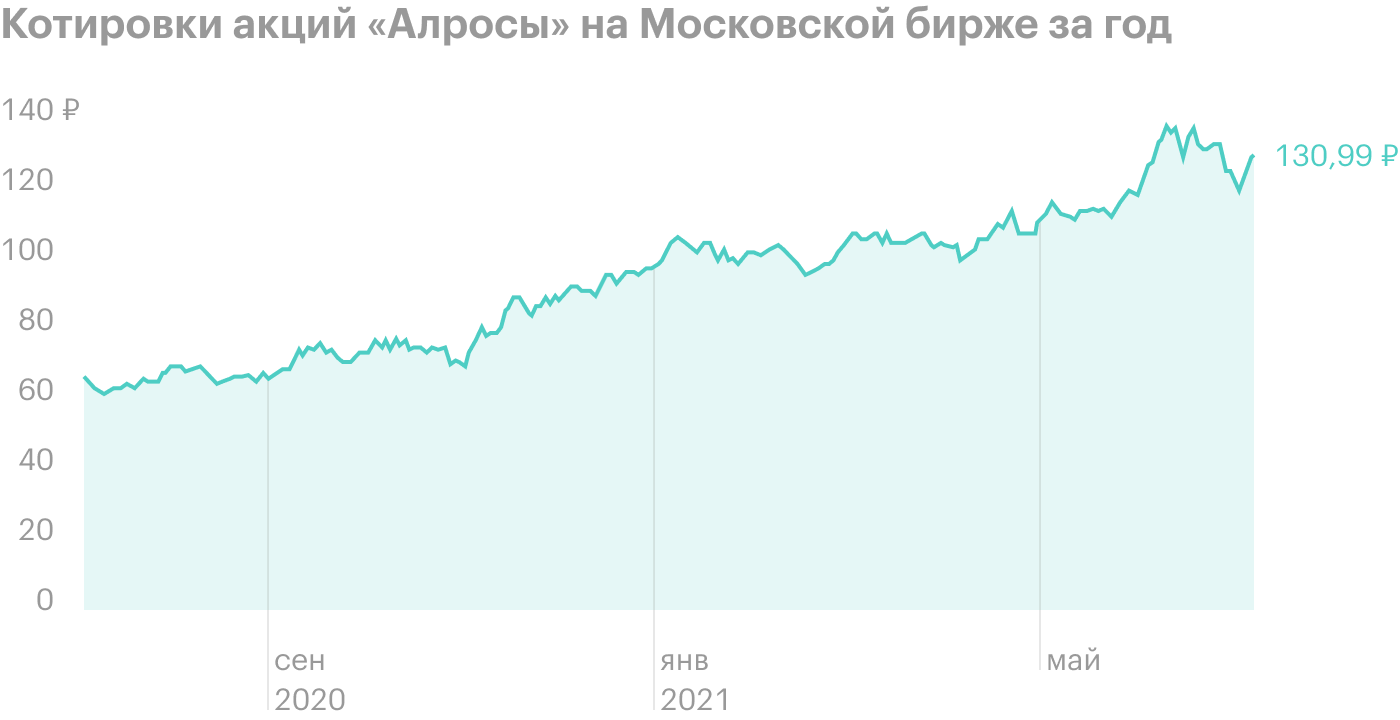

Дивиденды. У «Алросы» очень привлекательная дивидендная политика, что обеспечивает достойный уровень дивидендов, а уж сейчас, при хорошей конъюнктуре и, как следствие, финансовых показателях, дивиденды обещают быть еще лучше, что уже позволило котировкам акций выйти на исторические максимумы и может способствовать их дальнейшему росту.

ESG. В материалах для инвесторов «Алроса» активно подчеркивает свои достижения в области устойчивого развития: 90% используемой компанией энергии выработано из возобновляемых источников, высокая социальная ответственность компании в регионах присутствия и один из высочайших в отрасли процент женщин в персонале. Это позволяет «Алросе» входить в различные индексы и рейтинги устойчивого развития, такие как: FTSE4Good, RAEX-Europe, MSCI ESG. Эти аспекты деятельности компании должны положительно сказаться на привлекательности «Алросы».

Почему акции могут упасть

Зависимость от конъюнктуры. Это данность для всех сырьевых компаний: если падает спрос, за ним падают цены и, как следствие, финансовые показатели и дивиденды, а с ними же и котировки акций. Эту особенность просто нужно иметь в виду при принятии решения об инвестициях в сырьевые компании вообще и в «Алросу» в частности.

Несколько дороже, чем обычно. По мультипликатору P / E компания сейчас оценивается дороговато: примерно в два раза дороже, чем в 2017—2019 годах. Это создает некоторую почву для коррекции, например если ежемесячные отчеты о продажах начнут ухудшаться.

Синтетические алмазы. Технологии не стоят на месте, и производство синтетических алмазов не исключение: объем их производства растет, а цена падает. Возможно, в долгосрочной перспективе они смогут значительно потеснить натуральные камни за счет более низкой цены. Также, возможно, их будут продвигать по аналогии с электромобилями: «при добыче натуральных алмазов наносится вред природе — каждый ответственный человек должен покупать синтетические алмазы».

Возможные техногенные катастрофы. Горнорудная промышленность связана с рисками техногенных катастроф. К сожалению, эти риски, бывает, реализовываются: например, в 2017 году произошла авария на руднике «Алросы» «Мир». В отчетности компания отразила убыток от нее в размере 7,4 млрд рублей, предположительные затраты на восстановление оцениваются в 73 млрд рублей. Нужно понимать эти риски при инвестициях в такие компании, как «Алроса».

Мультипликаторы «Алросы»

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| 2017 | 7,03 | 29,5% | 0,68 |

| 2018 | 8,03 | 35,5% | 0,43 |

| 2019 | 9,90 | 24,7% | 0,74 |

| 2020 | 29,9 | 12,2% | 0,36 |

| 2021, 1 квартал | 18,1 | 18,4% | −0,20 |

Мультипликаторы «Алросы»

| P / E | |

| 2017 | 7,03 |

| 2018 | 8,03 |

| 2019 | 9,90 |

| 2020 | 29,9 |

| 2021, 1 квартал | 18,1 |

| ROE | |

| 2017 | 29,5% |

| 2018 | 36,5% |

| 2019 | 24,7% |

| 2020 | 12,2% |

| 2021, 1 квартал | 18,4% |

| Net debt / EBITDA | |

| 2017 | 0,68 |

| 2018 | 0,43 |

| 2019 | 0,74 |

| 2020 | 0,36 |

| 2021, 1 квартал | −0,20 |

В итоге

«Алроса» — мировой лидер алмазодобывающей отрасли. Масштаб и эффективность ее бизнеса помогли достойно пережить непростые для отрасли 2019 и 2020 годы. Сейчас же конъюнктура благоволит алмазодобытчикам, что позволило «Алросе» значительно улучшить финансовые показатели, выплатить приличные дивиденды, а котировкам акций — выйти на исторические максимумы.

Компания интересна своим положением в отрасли, хорошими дивидендами и прогнозами структурного дефицита алмазов на несколько лет вперед, что должно способствовать благоприятной ценовой конъюнктуре. Но обязательно стоит иметь в виду, что прогнозы могут не сбыться, а возможное ухудшение конъюнктуры обязательно скажется как на котировках акций, так и на будущих дивидендах компании не в лучшую сторону.