Обзор American Outdoor Brands: инсайдеры готовятся к кемпингу

American Outdoor Brands (NASDAQ: AOUT) — американский производитель спортивного оружия и инвентаря для отдыха, которого в 2020 году выделили в отдельный бизнес. Недавно инсайдеры заинтересовались компанией и решили закупить ее акций — часто это хороший индикатор будущей доходности.

Разберемся, почему инсайдеров заинтересовал подобный бизнес-сегмент и что делать с этим простым инвесторам.

На чем компания зарабатывает

American Outdoor Brands выделяет четыре сегмента:

- Производство и продажа спортивного оружия.

- Продажа аксессуаров к оружию: прицелы, коллиматоры и прочее.

- Продажа аксессуаров для охоты, столовые приборы и холодное оружие.

- Продажа палаток, спальных принадлежностей, инструментов для рыбалки и средств для разведения огня.

Компания не раскрывает заработок каждого сегмента. Территориально 97% выручки приходится на американский рынок, а по источнику получения выручки 39% приходится на онлайн-продажи.

Компания сильно зависит от конкретных продавцов, и это серьезный минус. Если клиент разорвет контракт или откажется от продления, то выручка резко упадет. Такие ситуации происходят редко, но забывать о таком риске нельзя. На трех крупнейших клиентов приходится около 42% выручки, а на крупнейшего интернет-продавца — 11%.

Финансовые показатели American Outdoor Brands,млн долларов

| Выручка | Операционный денежный поток | |

|---|---|---|

| 4к2020 | 167,4 | 8,45 |

| 1к2021 | 184,6 | 10,59 |

| 2к2021 | 216,0 | 15,13 |

| 3к2021 | 255,3 | 26,88 |

| 4к2021 | 276,7 | 34,45 |

| 1к2022 | 287,0 | 30,84 |

Финансовые показатели American Outdoor Brands,млн долларов

| Выручка | |

| 4к2020 | 167,4 |

| 1к2021 | 184,6 |

| 2к2021 | 216,0 |

| 3к2021 | 255,3 |

| 4к2021 | 276,7 |

| 1к2022 | 287,0 |

| Операционный денежный поток | |

| 4к2020 | 8,45 |

| 1к2021 | 10,59 |

| 2к2021 | 15,13 |

| 3к2021 | 26,88 |

| 4к2021 | 34,45 |

| 1к2022 | 30,84 |

Спорные моменты

Деньги есть, да не про вашу честь. Сумма всех обязательств компании — 65 млн долларов, при этом у компании скопилось 56 млн долларов на счетах, не считая запасов нераспроданной продукции и других активов, которые в любой момент можно конвертировать в деньги. Таким образом, никаких проблем с долгами у компании не предвидится.

Это может подтолкнуть инвесторов прикупить акции American Outdoor Brands в расчете на начало выплат дивидендов. Но не тут-то было. У руководства цель другая — потратить свободные деньги на покупку компаний поменьше.

В презентации и конференц-коллах с аналитиками, руководство компании постоянно отмечает, что рассматривает варианты поглощений других компаний. Они это делали до выделения из Smith & Wesson и будут делать после. Вся 15-летняя карьера текущего генерального директора компании так или иначе была связана со сделками по слияниям и поглощениям.

56 млн долларов не хватит на серьезную покупку, поэтому у компании есть кредитная линия на дополнительные 50 млн долларов с возможной ставкой в 0,75—2,25% годовых и возможность взять еще 15 млн при определенных условиях. В результате у компании есть необходимые ресурсы, но достойных вариантов нет, потому что на рынке ажиотаж и компании стоят дорого.

Коронавирус не отпускает. CNBC считает, что 35% производства American Outdoor Brands находится в Китае. Из-за вспышки коронавируса некоторые заводы приостанавливают работу, следовательно, у компании может упасть выручка из-за недостатка товаров на складах.

Руководство пытается спасти ситуацию, наращивая запасы: в денежном выражении их увеличили на 24% — до 92 млн долларов. Но этого может не хватить для полноценной работы: стратегия компании — это постоянный вывод новых продуктов на рынок, а для этого нужно много дополнительных ресурсов.

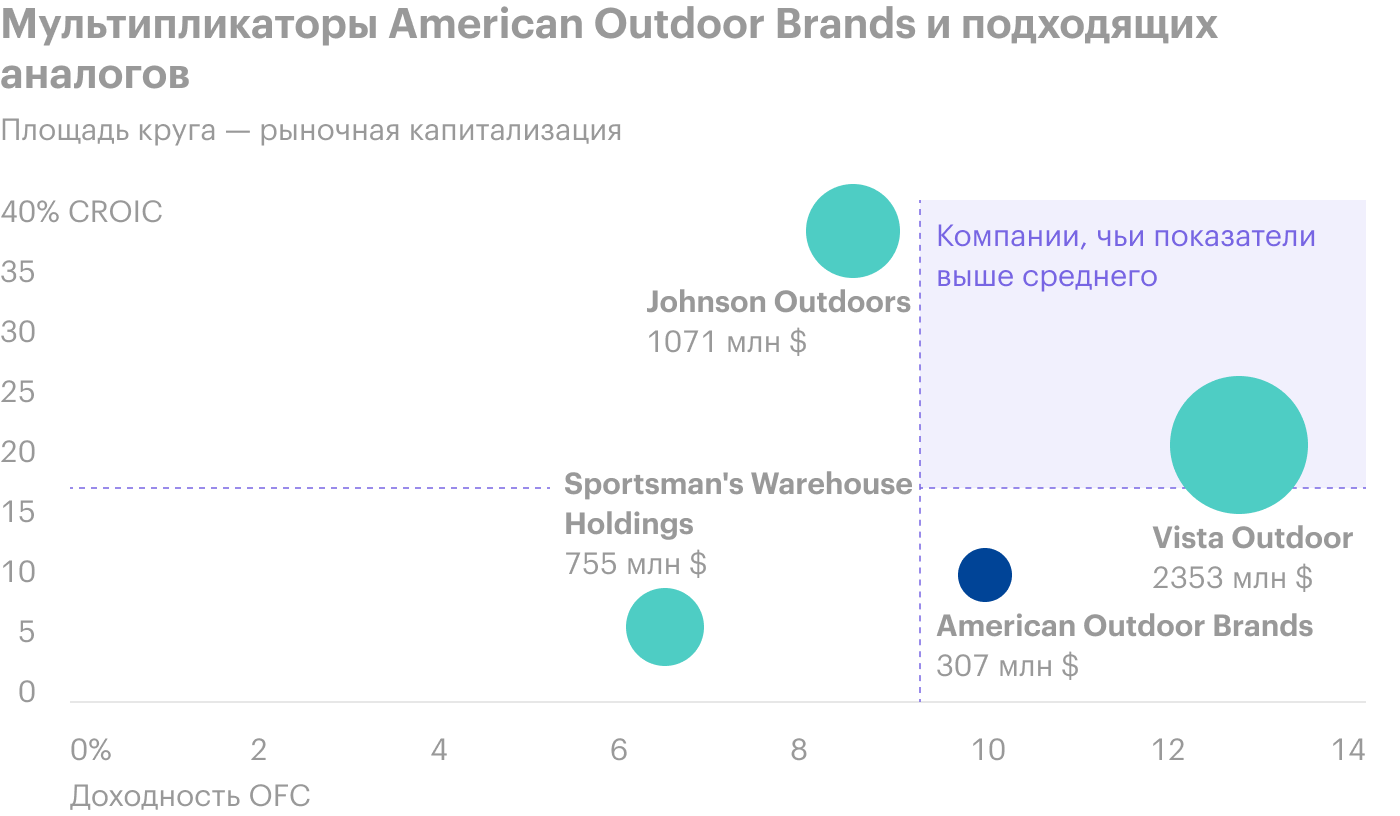

Не сказать, что дешево. Компания стоит дорого по финансовым показателям. Если при оценке опираться на мультипликаторы, то для компании среднего уровня это перебор.

Позитивные моменты

Состоятельные люди прониклись кемпингом. В 2020 году из-за коронавируса и ограничений на посещение публичных мест большее число людей познакомилось с кемпингом. Судя по всему, эффект усилился благодаря удаленной работе, потому что, по наблюдениям North American Camping, люди стали чаще ходить в походы в будние дни.

Количество кемперов, млн человек

| Начинающие | Общее | |

|---|---|---|

| 2015 | 3,7 | 73,0 |

| 2016 | 3,8 | 74,9 |

| 2017 | 6,2 | 77,0 |

| 2018 | 4,8 | 79,1 |

| 2019 | 3,3 | 82,3 |

| 2020 | 18,1 | 86,1 |

Количество кемперов, млн человек

| Начинающие | |

| 2015 | 3,7 |

| 2016 | 3,8 |

| 2017 | 6,2 |

| 2018 | 4,8 |

| 2019 | 3,3 |

| 2020 | 18,1 |

| Общее | |

| 2015 | 73,0 |

| 2016 | 74,9 |

| 2017 | 77,0 |

| 2018 | 79,1 |

| 2019 | 82,3 |

| 2020 | 86,1 |

Также произошло любопытное изменение и в доходах покупателей кемпингов. Наибольшая доля начинающих кемперов пришлась на людей с доходом свыше 100 тысяч долларов в год. Это хорошо для отрасли, потому что более состоятельная аудитория может позволить себе больше тратить на товары American Outdoor Brands.

Я предполагаю, что, когда коронавирус будет побежден, большая часть людей забьет на кемпинг и найдет себе развлечение поинтереснее. Но какая-то часть все равно останется и сделает кемпинг частью своей жизни. А это означает больше сопутствующих покупок.

Распределение дохода людей, которые впервые побывали на кемпинге

| 2019 | 2020 | |

|---|---|---|

| Менее 25 000 $ | 17% | 10% |

| 25 000—49 999 $ | 22% | 14% |

| 50 000—74 999 $ | 19% | 18% |

| 75 000—99 000 $ | 13% | 17% |

| Более 100 000 $ | 29% | 41% |

Распределение дохода людей, которые впервые побывали на кемпинге

| Менее 25 000 $ | |

| 2019 | 17% |

| 2020 | 10% |

| 25 000—49 999 $ | |

| 2019 | 22% |

| 2020 | 14% |

| 50 000—74 999 $ | |

| 2019 | 19% |

| 2020 | 18% |

| 75 000—99 000 $ | |

| 2019 | 13% |

| 2020 | 17% |

| Более 100 000 $ | |

| 2019 | 29% |

| 2020 | 41% |

Прогнозируют стабильный рост. Руководство считает, что компания сможет увеличивать выручку на 8—10% ежегодно в течение следующих 4—5 лет. Последние 9 лет американский рынок спортивного оружия рос примерно на 5,4% ежегодно с учетом сложного процента (CAGR), а рынок охоты — на 4,1%. Поэтому уверенность руководства отчасти оправданна.

Чтобы расти быстрее отрасли, American Outdoor Brands придется двигаться быстрее конкурентов. Для этого руководство планирует выводить на рынок больше новых продуктов. Также видна тенденция к переходу на прямые продажи: компания развивает собственные сайты брендов, что позволит оставлять у себя больше денег, чем при продаже через поставщиков. При этом никто не отменял рост за счет приобретения других компаний — как раз накопились лишние деньги.

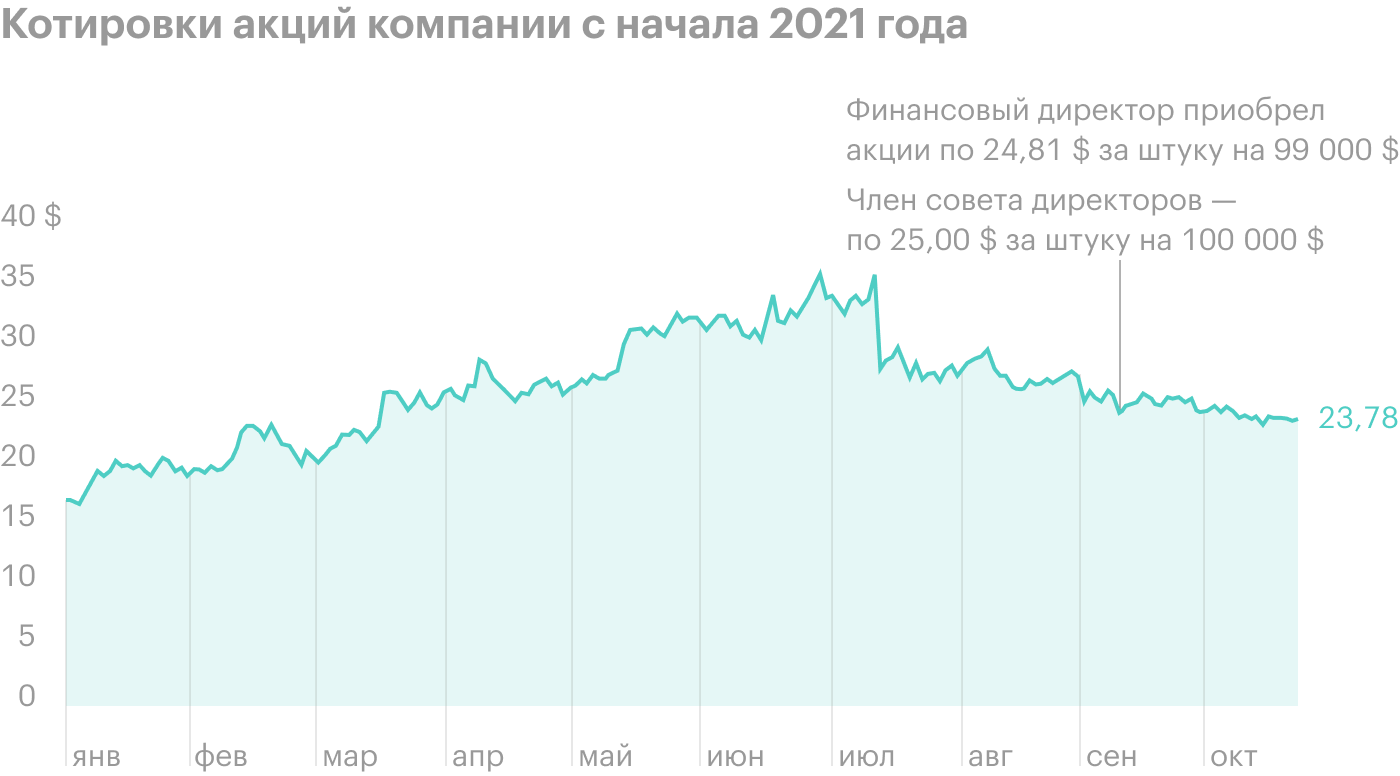

Акции покупают инсайдеры. Инсайдеры — это топ-менеджеры компании, члены совета директоров или крупные акционеры, которые обязаны сообщать о своих сделках с акциями в Комиссию по ценным бумагам.

Частный инвестор Роббе Делаэт провел исследование инсайдерских сделок: взял акции, в которых были инсайдерские покупки, и учел значение мультипликатора доходности свободного денежного потока. 20% акций с наивысшей доходностью свободного денежного потока показали рост цены на 9,09% годовых больше индекса S&P 500. Наиболее эффективно держать акции спустя 200—250 дней с момента инсайдерской покупки.

Недавно сразу два инсайдера приобретали акции American Outdoor Brands по 24,81 и 25 $ за акцию. На 29 октября 2021 года акции стоят дешевле. Среднее значение мультипликатора доходности свободного денежного потока 20% акций составляло 7,2%. На момент инсайдерских покупок мультипликатор American Outdoor Brands составлял около 8%, а акции с момента приобретений инсайдерами успели упасть в цене, из-за чего значение стало еще чуть больше.

Конечно, не факт, что акции производителя оружия и товаров для кемперов покажут доходность на 9% годовых выше индекса S&P 500. Но сигнал позитивный.

Руководство в одной лодке с инвесторами. В формулу расчета конечного вознаграждения руководства вшито требование: акции компании с учетом выплаты дивидендов должны показать доходность на 5% выше, чем индекс Russell 2000, чтобы руководство могло рассчитывать на вознаграждение. Обычно ситуация в компаниях иная: руководство дышит — уже повод, чтобы выдать опционы.

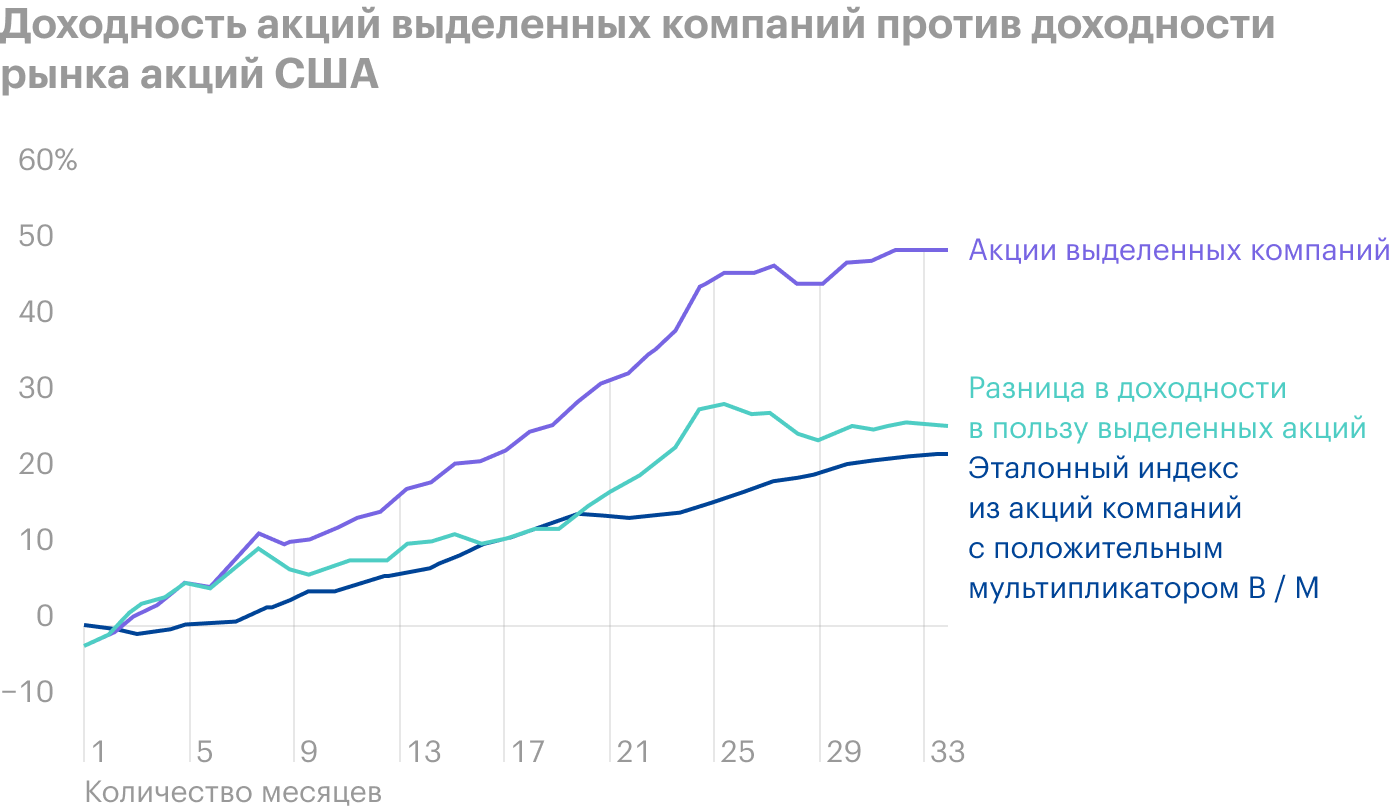

Компанию недавно выделили. Исследователи давно обнаружили аномалию: когда подразделение выделяется в отдельную компанию, то на дистанции в 22—27 месяцев ее акции показывают повышенную доходность относительно бенчмарков.

Я, конечно, ни на что не намекаю, но American Outdoor Brands выделили из Smith & Wesson 21 августа 2020 года. 22 месяца с момента выделения наступит 12 июня 2022 года, а 27 месяцев — 9 ноября 2022 года.

Средняя доходность акций выделенной компании составляет около 32% за 22 месяца. Дальше доходность не превышает бенчмарк, то есть обычно держать такие акции уже не имеет смысла.

Акции American Outdoor с момента выделения уже показали доходность в 53% годовых. Есть вероятность, что доходность на дистанции 22—27 месяцев будет еще выше, учитывая другие позитивные сигналы.

Что в итоге

American Outdoor Brands — крепкий бизнес, который должен органически вырасти за счет приятной конъюнктуры и возможных приобретений. Благо деньги на них есть как свои, так и заемные. Руководство ставит на рост бизнеса, поэтому ждать дивидендов не стоит.

Скорее всего, компания встретится с проблемой сбоя поставок, из-за чего временно могут упасть продажи или сильно снизятся темпы роста. Но есть позитивные сигналы: руководители компании недавно приобрели акций на существенную сумму.

Мне не нравится, что часть стратегии компании — это сделки по приобретениям, потому что большая часть таких сделок не создает ценности для покупателя. Проверить эффективность предыдущих сделок, в которых участвовал генеральный директор, мне не удалось. Несмотря на это, я планирую приобрести в ближайшие дни акции компании и держать примерно 200 дней, если ситуация радикально не изменится.