Рекордные прибыли: как банки отчитались за 2023 год

2023 год выдался крайне успешным для банковской отрасли: согласно данным ЦБ РФ, суммарная прибыль банков составила рекордные 3,3 трлн рублей.

Расскажу, как выглядят результаты отдельных банков за 2023 год и какие у них перспективы.

Балансовые и финансовые показатели

Сбер . Активы и кредитный портфель банка прибавили 27% и составили 46 296 и 39 381 млрд рублей соответственно. Чуть меньший рост продемонстрировали деньги клиентов на счетах Сбера — на 23%, до 36 694 млрд рублей.

Чистые процентные доходы банка увеличились на 37% и составили 2565 млрд рублей. Такого результата удалось добиться как за счет роста бизнеса, так и за счет низкой базы 2022 года.

Чистые комиссионные доходы прибавили 9% — до 764 млрд рублей. Основными драйверами роста стали доходы от операций с банковскими картами и расчетно-кассового обслуживания.

Итогом роста процентных и комиссионных доходов стало увеличение операционного дохода до резервов до 3165 млрд рублей, то есть на 66%. А чистая прибыль Сбера выросла на 424% — до рекордных 1509 млрд рублей. Такой огромный рост прибыли также в немалой степени служит следствием низкой базы 2022 года.

Финансовые показатели Сбера, млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Чистые процентные доходы | 1 875 | 2 565 | 37% |

| Чистые комиссионные доходы | 699 | 764 | 9% |

| Операционный доход до резервов | 1 903 | 3 165 | 66% |

| Чистая прибыль | 288 | 1 509 | 424% |

Финансовые показатели Сбера, млрд рублей

| Чистые процентные доходы | |

| 2022 | 1 875 |

| 2023 | 2 565 |

| Изменение | 37% |

| Чистые комиссионные доходы | |

| 2022 | 699 |

| 2023 | 764 |

| Изменение | 9% |

| Операционный доход до резервов | |

| 2022 | 1 903 |

| 2023 | 3 165 |

| Изменение | 66% |

| Чистая прибыль | |

| 2022 | 288 |

| 2023 | 1 509 |

| Изменение | 424% |

Балансовые показатели Сбера, млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Активы | 36 439 | 46 296 | 27% |

| Кредитный портфель | 31 038 | 39 381 | 27% |

| Деньги клиентов | 29 876 | 36 694 | 23% |

Балансовые показатели Сбера, млрд рублей

| Активы | |

| 2022 | 36 439 |

| 2023 | 46 296 |

| Изменение | 27% |

| Кредитный портфель | |

| 2022 | 31 038 |

| 2023 | 39 381 |

| Изменение | 27% |

| Деньги клиентов | |

| 2022 | 29 876 |

| 2023 | 36 694 |

| Изменение | 23% |

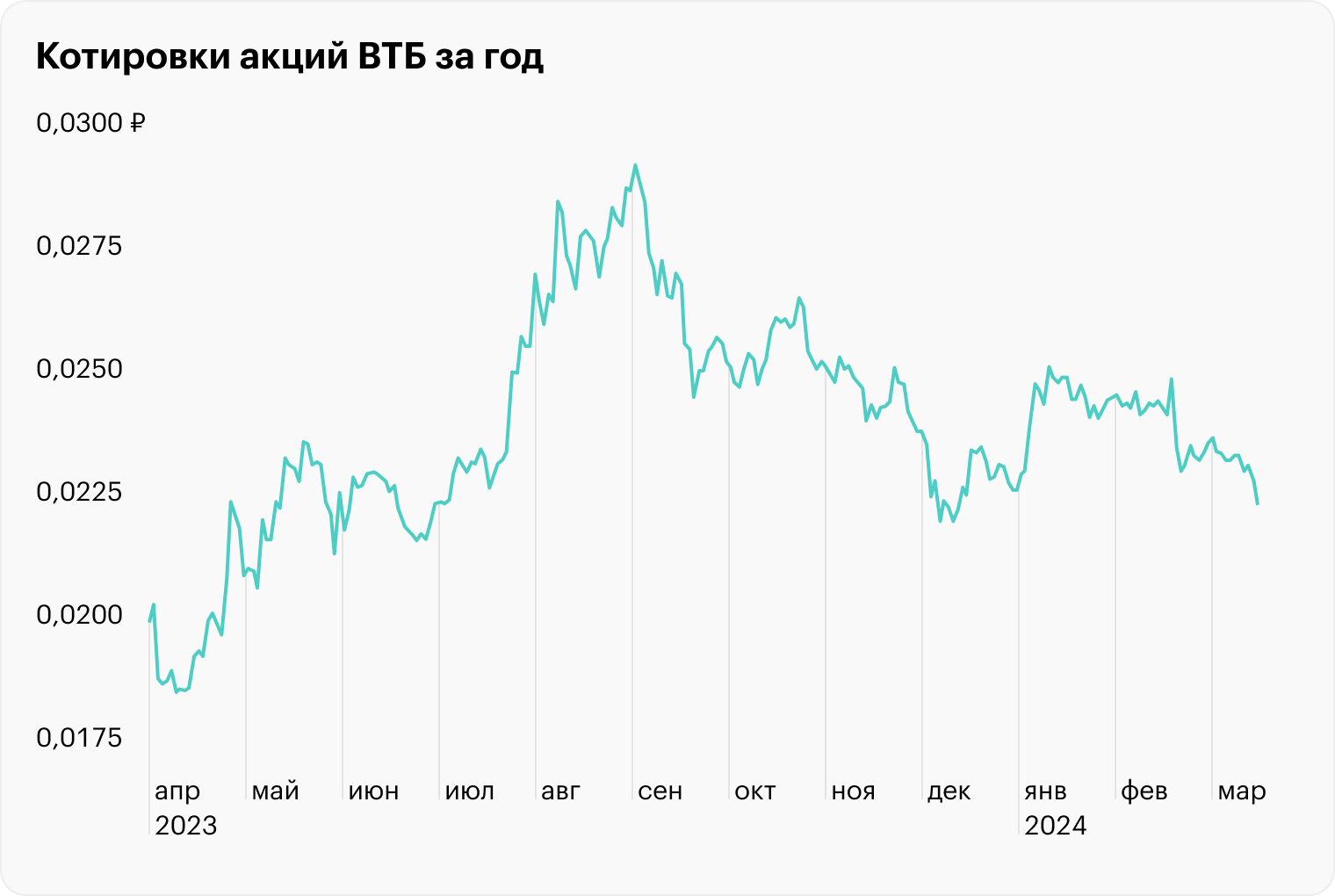

ВТБ . Активы, кредитный портфель и деньги клиентов банка выросли на 21%. Результаты: 29 382, 21 000 и 22 347 млрд рублей соответственно.

Чистые процентные доходы ВТБ выросли до 761 млрд рублей, что на 156% больше, чем годом ранее. А чистые комиссионные доходы составили 217 млрд рублей — рост на 47%.

Операционный доход банка до резервов составил 1106 млрд рублей — против убытка по данному показателю в размере 54 млрд рублей в 2022 году. Похожая ситуация и с чистой прибылью: рекордный результат в размере 432 млрд рублей — против огромного убытка в 668 млрд рублей годом ранее.

Такая динамика показателей ВТБ стала следствием целого ряда факторов: крайне тяжелый 2022 год, рост бизнеса в 2023 году, докапитализация банка государством с присоединением конкурентов — «Открытия» и РНКБ.

Финансовые показатели ВТБ, млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Чистые процентные доходы | 298 | 761 | 156% |

| Чистые комиссионные доходы | 148 | 217 | 47% |

| Операционный доход до резервов | −54 | 1 106 | — |

| Чистая прибыль | −668 | 432 | — |

Финансовые показатели ВТБ, млрд рублей

| Чистые процентные доходы | |

| 2022 | 298 |

| 2023 | 761 |

| Изменение | 156% |

| Чистые комиссионные доходы | |

| 2022 | 148 |

| 2023 | 217 |

| Изменение | 47% |

| Операционный доход до резервов | |

| 2022 | −54 |

| 2023 | 1 106 |

| Изменение | — |

| Чистая прибыль | |

| 2022 | −668 |

| 2023 | 432 |

| Изменение | — |

Балансовые показатели ВТБ, млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Активы | 24 378 | 29 382 | 21% |

| Кредитный портфель | 17 355 | 21 000 | 21% |

| Деньги клиентов | 18 546 | 22 347 | 21% |

Балансовые показатели ВТБ, млрд рублей

| Активы | |

| 2022 | 24 378 |

| 2023 | 29 382 |

| Изменение | 21% |

| Кредитный портфель | |

| 2022 | 17 355 |

| 2023 | 21 000 |

| Изменение | 21% |

| Деньги клиентов | |

| 2022 | 18 546 |

| 2023 | 22 347 |

| Изменение | 21% |

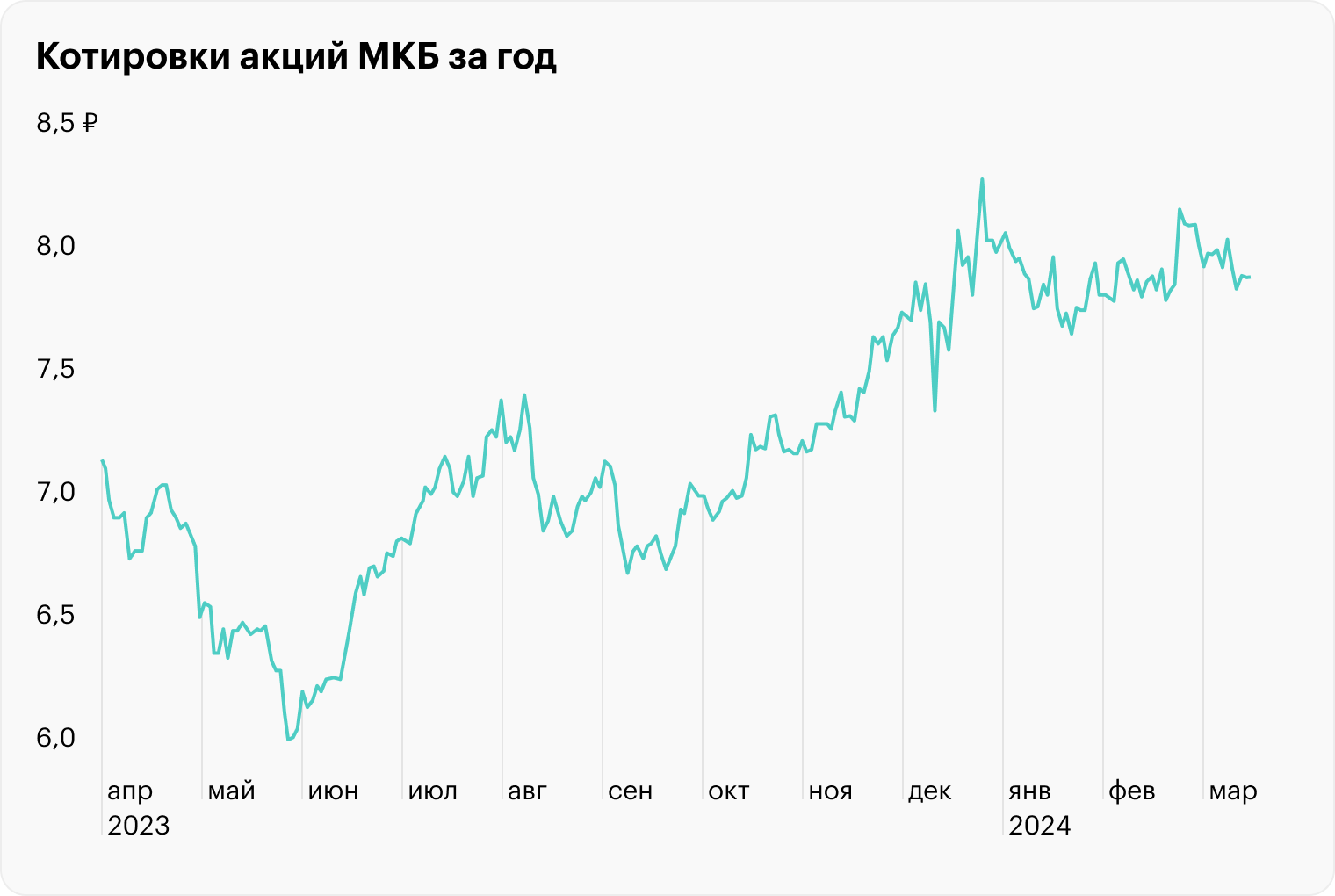

МКБ . В 2023 году активы МКБ увеличились на 18% и составили 4667 млрд рублей. Кредитный портфель после вычета резервов составил 2350 млрд рублей — рост на 27% год к году. В свою очередь, деньги клиентов прибавили 20% — до 2861 млрд рублей. Банк объясняет, что основой таких результатов стал рост числа активных крупных и средних корпоративных клиентов более чем на 25%.

На этом фоне чистые процентные доходы МКБ выросли на 92% и составили 116 млрд рублей, а чистые комиссионные доходы прибавили 31% — до 17 млрд рублей. Как итог, операционный доход до резервов вырос на 98% — до 138 млрд рублей. В свою очередь, чистая прибыль прибавила 697% — до рекордных 60 млрд рублей — на фоне низкой базы 2022 года.

Финансовые показатели МКБ, млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Чистые процентные доходы | 60 | 116 | 92% |

| Чистые комиссионные доходы | 13 | 17 | 31% |

| Операционный доход до резервов | 70 | 138 | 98% |

| Чистая прибыль | 8 | 60 | 697% |

Финансовые показатели МКБ, млрд рублей

| Чистые процентные доходы | |

| 2022 | 60 |

| 2023 | 116 |

| Изменение | 92% |

| Чистые комиссионные доходы | |

| 2022 | 13 |

| 2023 | 17 |

| Изменение | 31% |

| Операционный доход до резервов | |

| 2022 | 70 |

| 2023 | 138 |

| Изменение | 98% |

| Чистая прибыль | |

| 2022 | 8 |

| 2023 | 60 |

| Изменение | 697% |

Балансовые показатели МКБ, млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Активы | 3 973 | 4 667 | 18% |

| Кредитный портфель | 1 845 | 2 350 | 27% |

| Деньги клиентов | 2 388 | 2 861 | 20% |

Балансовые показатели МКБ, млрд рублей

| Активы | |

| 2022 | 3 973 |

| 2023 | 4 667 |

| Изменение | 18% |

| Кредитный портфель | |

| 2022 | 1 845 |

| 2023 | 2 350 |

| Изменение | 27% |

| Деньги клиентов | |

| 2022 | 2 388 |

| 2023 | 2 861 |

| Изменение | 20% |

«Совкомбанк» . Активы банка прибавили 46% — до 3189 млрд рублей. Чуть меньше — на 37% — вырос кредитный портфель банка и составил 1895 млрд рублей. В свою очередь, объем денег клиентов достиг 2500 млрд рублей, рост на 48% год к году. «Совкомбанк» объясняет такую динамику органическим ростом бизнеса, переоценкой портфеля ценных бумаг и покупкой страховой компании.

На этом фоне чистые процентные доходы банка выросли на 35% — до 139 млрд рублей, а чистые комиссионные доходы прибавили 8% и составили 27 млрд рублей. Операционный доход до резервов достиг 221 млрд рублей — рост на 137% к результату за 2022 год. А чистая прибыль составила рекордные 95 млрд рублей — против убытка в 19 млрд рублей годом ранее.

Финансовые показатели «Совкомбанка», млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Чистые процентные доходы | 103 | 139 | 35% |

| Чистые комиссионные доходы | 25 | 27 | 8% |

| Операционный доход до резервов | 93 | 221 | 137% |

| Чистая прибыль | −19 | 95 | — |

Финансовые показатели «Совкомбанка», млрд рублей

| Чистые процентные доходы | |

| 2022 | 103 |

| 2023 | 139 |

| Изменение | 35% |

| Чистые комиссионные доходы | |

| 2022 | 25 |

| 2023 | 27 |

| Изменение | 8% |

| Операционный доход до резервов | |

| 2022 | 93 |

| 2023 | 221 |

| Изменение | 137% |

| Чистая прибыль | |

| 2022 | −19 |

| 2023 | 95 |

| Изменение | — |

Балансовые показатели «Совкомбанка», млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Активы | 2 186 | 3 189 | 46% |

| Кредитный портфель | 1 387 | 1 895 | 37% |

| Деньги клиентов | 1 688 | 2 500 | 48% |

Балансовые показатели «Совкомбанка», млрд рублей

| Активы | |

| 2022 | 2 186 |

| 2023 | 3 189 |

| Изменение | 46% |

| Кредитный портфель | |

| 2022 | 1 387 |

| 2023 | 1 895 |

| Изменение | 37% |

| Деньги клиентов | |

| 2022 | 1 688 |

| 2023 | 2 500 |

| Изменение | 48% |

«ТКС-холдинг» . Активы банка прибавили 42% и составили 2270 млрд рублей. Кредитный портфель после вычета резервов вырос на 60% год к году — до 972 млрд рублей. Объем денег клиентов на счетах составил 1713 млрд рублей — рост на 44%. «ТКС-холдинг» поясняет, что таких результатов удалось добиться за счет значительного роста числа клиентов: по итогам 2023 года оно превысило 40 млн, из них 28 млн — активных. Оба значения примерно на 30% больше, чем годом ранее.

На этом фоне чистые процентные доходы банка прибавили 60% и выросли до 230 млрд рублей. В свою очередь, чистые комиссионные доходы снизились на 5% и составили 73 млрд рублей. «ТКС-холдинг» объясняет такую динамику высокой базой начала 2022 года, когда многие конкуренты банка подпали под санкции, а он сам — еще нет.

Чистая прибыль достигла рекордных 81 млрд рублей, что на 290% больше, чем годом ранее.

Финансовые показатели «ТКС-холдинга», млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Чистые процентные доходы | 144 | 230 | 60% |

| Чистые комиссионные доходы | 77 | 73 | −5% |

| Чистая прибыль | 21 | 81 | 290% |

Финансовые показатели «ТКС-холдинга», млрд рублей

| Чистые процентные доходы | |

| 2022 | 144 |

| 2023 | 230 |

| Изменение | 60% |

| Чистые комиссионные доходы | |

| 2022 | 77 |

| 2023 | 73 |

| Изменение | −5% |

| Чистая прибыль | |

| 2022 | 21 |

| 2023 | 81 |

| Изменение | 290% |

Балансовые показатели «ТКС-холдинга», млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Активы | 1 597 | 2 270 | 42% |

| Кредитный портфель | 606 | 972 | 60% |

| Деньги клиентов | 1 192 | 1 713 | 44% |

Балансовые показатели «ТКС-холдинга», млрд рублей

| Активы | |

| 2022 | 1 597 |

| 2023 | 2 270 |

| Изменение | 42% |

| Кредитный портфель | |

| 2022 | 606 |

| 2023 | 972 |

| Изменение | 60% |

| Деньги клиентов | |

| 2022 | 1 192 |

| 2023 | 1 713 |

| Изменение | 44% |

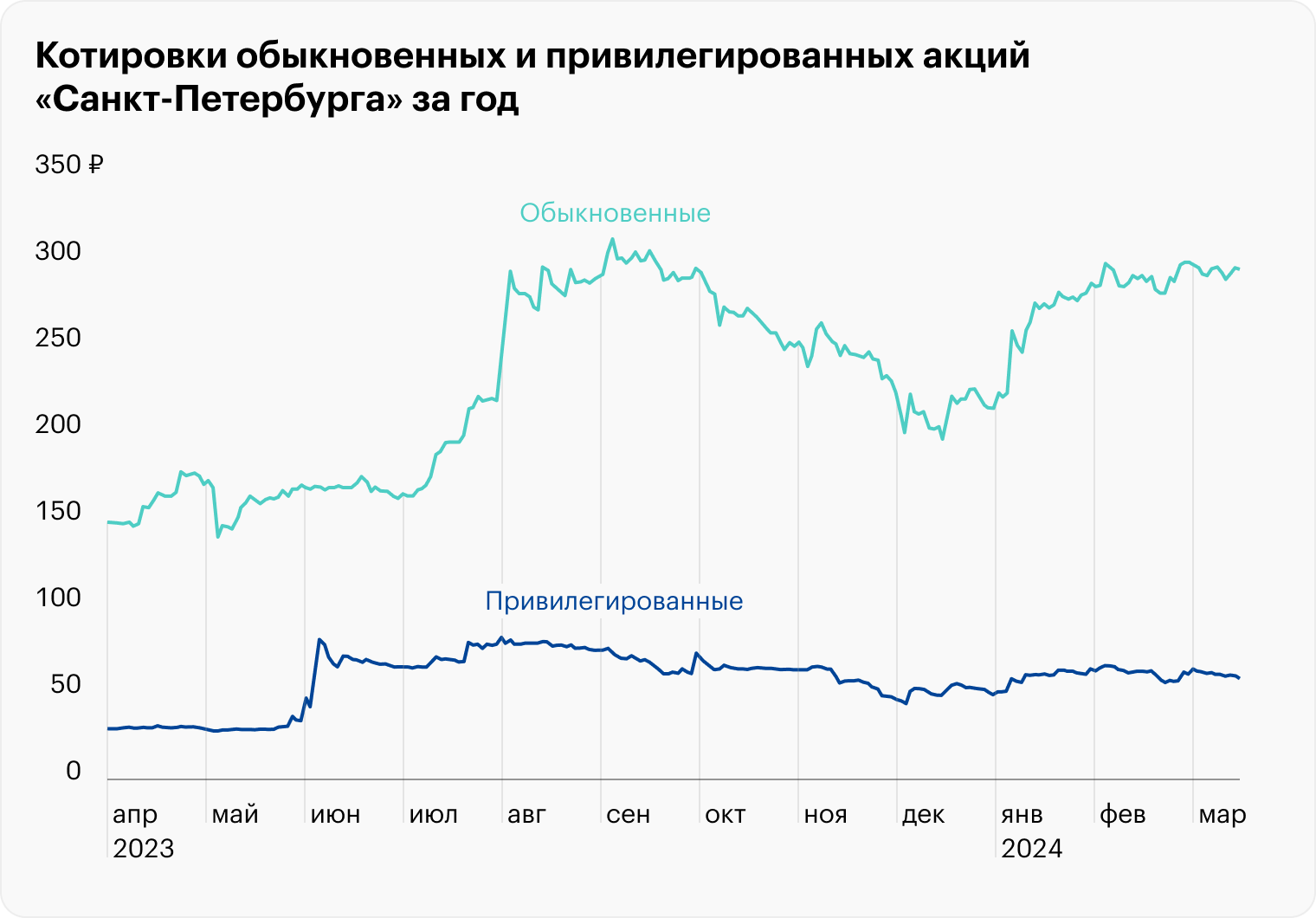

Банк «Санкт-Петербург» . Активы прибавили 26% — до 1057 млрд рублей. В свою очередь, кредитный портфель вырос до 686 млрд рублей, то есть на 23%. А вот объем денег клиентов увеличился на символический 1% — до 646 млрд рублей.

Чистые процентные доходы банка составили 51 млрд рублей, а чистые комиссионные доходы — 13 млрд рублей. К сожалению, «Санкт-Петербург» не опубликовал аналогичные данные за 2022 год, так что не получится оценить динамику данных показателей.

Чистая прибыль банка составила 47 млрд рублей, и утверждается, что она соответствует результату за 2022 год.

Финансовые показатели банка «Санкт-Петербург», млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Чистые процентные доходы | — | 51 | — |

| Чистые комиссионные доходы | — | 13 | — |

| Чистая прибыль | 47 | 47 | 0% |

Финансовые показатели банка «Санкт-Петербург», млрд рублей

| Чистые процентные доходы | |

| 2022 | — |

| 2023 | 51 |

| Изменение | — |

| Чистые комиссионные доходы | |

| 2022 | — |

| 2023 | 13 |

| Изменение | — |

| Чистая прибыль | |

| 2022 | 47 |

| 2023 | 47 |

| Изменение | 0% |

Балансовые показатели банка «Санкт-Петербург», млрд рублей

| 2022 | 2023 | Изменение | |

|---|---|---|---|

| Активы | 839 | 1 057 | 26% |

| Кредитный портфель | 558 | 686 | 23% |

| Деньги клиентов | 641 | 646 | 1% |

Балансовые показатели банка «Санкт-Петербург», млрд рублей

| Активы | |

| 2022 | 839 |

| 2023 | 1 057 |

| Изменение | 26% |

| Кредитный портфель | |

| 2022 | 558 |

| 2023 | 686 |

| Изменение | 23% |

| Деньги клиентов | |

| 2022 | 641 |

| 2023 | 646 |

| Изменение | 1% |

Сравнение и перспективы

Сбер. Несмотря на гигантский размер бизнеса, банк продолжает демонстрировать хорошие темпы роста. В конце 2023 года он представил трехлетнюю стратегию. Основными финансовыми целями названы поддержание рентабельности капитала выше 22%, достаточности капитала — на уровне от 13,3% и выплата акционерам 50% чистой прибыли по МСФО в виде дивидендов.

Несмотря на то что ЦБ ожидает снижения чистой прибыли банков в 2024 году, в конце февраля глава Сбера Герман Греф спрогнозировал улучшение финансовых показателей банка по сравнению с 2023 годом.

В любом случае бизнес Сбера стабилен, маржинален и обещает инвесторам достойную дивидендную доходность. Неудивительно, что акции банка нередко попадают в рейтинг фаворитов инвесткомпаний.

ВТБ. Несмотря на рекордную прибыль за 2023 год, банк все еще продолжает оправляться от сильно убыточного 2022 года. Чтобы восстановить капитал до необходимых значений с учетом Базельских надбавок, ВТБ не будет выплачивать дивиденды в ближайшие пару лет.

Да и в целом у банка регулярно наблюдаются различные проблемы — недаром его акции стоят примерно на 80% дешевле, чем в момент IPO в уже очень далеком 2007 году.

Кстати, руководство ВТБ подумывает о проведении обратного сплита — объединении акций с целью увеличения их цены с нескольких копеек до более удобной и приличной величины.

МКБ. Основной бизнес банка — корпоративный и инвестиционный сегменты, а розница приносит не слишком большую долю доходов. В целом с бизнесом у МКБ дела идут довольно неплохо, а вот с инвестиционной привлекательностью все сложно.

В этом плане ситуация не особо изменилась по сравнению с нашим обзором банка трехлетней давности: МКБ не особо незаметен в инвестиционном сообществе. Вполне вероятно, что многие читатели удивились, узнав, что акции банка торгуются и даже входят в индекс Мосбиржи. А сейчас, когда розничные инвесторы играют видную роль в торгах на бирже, это особенно важно.

Также стоит отметить, что, несмотря на наличие дивидендной политики, МКБ платил дивиденды лишь раз за свою девятилетнюю публичную историю — и те с доходностью менее 2%.

«Совкомбанк». Стал публичным совсем недавно — в декабре 2023 года — и уже воспользовался новым статусом для очередного поглощения конкурента. «Совкомбанк» договорился о покупке «Хоум-банка», сделку частично оплатят деньгами, а частично — за счет дополнительной эмиссии в размере 5% акционерного капитала.

Ожидается, что это поможет «Совкомбанку» заметно расширить бизнес — увеличить число активных розничных клиентов на 50%, нарастить розничный и депозитный портфели на 25 и 20% соответственно, улучшить показатели страхового сегмента. Поглощение может принести банку дополнительный 1 ₽ чистой прибыли на акцию в 2025 году.

«ТКС-холдинг». Подтверждает статус быстрорастущего бизнеса. Важно, что лишь 48% выручки по итогам 2023 года связано с кредитованием — банк неплохо диверсифицировал свои доходы.

Вместе с публикацией результатов за 2023 год «ТКС-холдинг» объявил о желании провести крупную сделку — купить примерно равный по размеру активов «Росбанк» за счет дополнительной эмиссии акций. Если сделка состоится, то объединенный банк существенно вырастет в размере и сумеет войти в пятерку крупнейших в стране по таким показателям, как капитал, размер кредитного портфеля и объем денег населения на счетах. Конкретные параметры сделки станут известны позже.

Кроме того, на котировки акций «ТКС-холдинга» будут влиять следующие факторы: банк планирует выкупить с рынка до 19 млн собственных акций, а еще в конце февраля завершили редомициляцию с Кипра в Россию, что позволило снизить инфраструктурные риски и вернуться к выплате дивидендов.

Банк «Санкт-Петербург». Продемонстрировал в целом неплохие результаты, но они, пожалуй, самые слабые среди публичных конкурентов. Банк отлично отработал 2022 год, но, возможно, включение в санкционные списки в начале 2023 года нелучшим образом сказалось на нем, судя по отсутствию роста чистой прибыли год к году.

«Санкт-Петербург» меньше публичных конкурентов, и он региональный, а не федеральный, что делает его бизнес-модель несколько менее устойчивой.

Что в итоге

2023 год стал рекордным для банковской отрасли, публичные банки также продемонстрировали сильную динамику балансовых и финансовых показателей и заработали рекордные прибыли. Этому способствовали рост бизнеса за счет кредитного бума и восстановления экономики, а также низкая база 2022 года.

ЦБ РФ предсказывал ухудшение показателей банковской отрасли в 2024 году, но, возможно, некоторые публичные банки все равно сумеют улучшить свои показатели.

Среди них можно выделить сразу несколько, которые могут быть интересны инвесторам:

- Сбер — признанный лидер отрасли, который оценен относительно недорого по мультипликатору P / E, показывает хорошую рентабельность и регулярно выплачивает неплохие дивиденды.

- «Совкомбанк» — недавно ставший публичным банк демонстрирует высокую рентабельность, дешево оценен по мультипликатору P / E и планирует наращивать бизнес как органически, так и за счет покупки конкурента.

- «ТКС-холдинг» — исторически довольно дорого оценен, так как показывает высокие рентабельность и темпы роста, может стать значительно крупнее за счет покупки «Росбанка».

Мультипликаторы крупных публичных банков за 2023 год

| P / E | ROE | Чистая процентная маржа | |

|---|---|---|---|

| Сбер | 4,1 | 25,3% | 6,0% |

| ВТБ | 2,6 | 22,3% | 3,1% |

| МКБ | 4,5 | 23,4% | 2,8% |

| «Совкомбанк» | 2,9 | 45,0% | — |

| «ТКС-холдинг» | 7,9 | 33,5% | 14,8% |

| «Санкт-Петербург» | 2,1 | 27,6% | — |

Мультипликаторы крупных публичных банков за 2023 год

| P / E | |

| Сбер | 4,1 |

| ВТБ | 2,6 |

| МКБ | 4,5 |

| «Совкомбанк» | 2,9 |

| «ТКС-холдинг» | 7,9 |

| «Санкт-Петербург» | 2,1 |

| ROE | |

| Сбер | 25,30% |

| ВТБ | 22,30% |

| МКБ | 23,40% |

| «Совкомбанк» | 45,00% |

| «ТКС-холдинг» | 33,50% |

| «Санкт-Петербург» | 27,60% |

| Чистая процентная маржа | |

| Сбер | 6,00% |

| ВТБ | 3,10% |

| МКБ | 2,80% |

| «Совкомбанк» | — |

| «ТКС-холдинг» | 14,80% |

| «Санкт-Петербург» | — |

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique