Обзор Cleveland-Cliffs: американский металлург, который стоит дешевле трех EBITDA

Cleveland-Cliffs (NYSE: CLF) — это американская сырьевая компания, основанная в 1847 году. Крупнейший в Северной Америке производитель листового проката и железорудных окатышей.

О компании

Основной деятельностью общества до 2020 года была добыча железной руды, но в прошлом году после того, как Cleveland-Cliffs приобрела стальные мощности других компаний и закончила строительство собственного завода в Толедо, она перепрофилировалась и превратилась в вертикально интегрированное предприятие по производству стали с высокой добавленной стоимостью.

M&A-сделки. 13 марта 2020 года Cleveland-Cliffs закрыла сделку по слиянию с AK Steel, в ходе которой последняя была оценена в 3 млрд долларов, что эквивалентно оценке EV / Скорректированная EBITDA LTM = 5,6. Приобретенные активы: семь сталеплавильных и перерабатывающих заводов, два коксохимических производства, три завода по производству труб и десять производств по оснастке и штамповке.

9 декабря 2020 года Cleveland-Cliffs приобрела активы ArcelorMittal USA за 3,3 млрд долларов с учетом долговых обязательств. По соглашению рассматриваемая компания получила следующие объекты: шесть сталеплавильных заводов, восемь предприятий по переработке полуфабрикатов из стали, два предприятия по добыче железной руды и гранулированию, а также три предприятия по производству угля и кокса. Сделка прошла по низкой оценке: EV / EBITDA меньше 5, а скорректированная EBITDA за 2018 и 2019 купленной компании была 700 млн долларов.

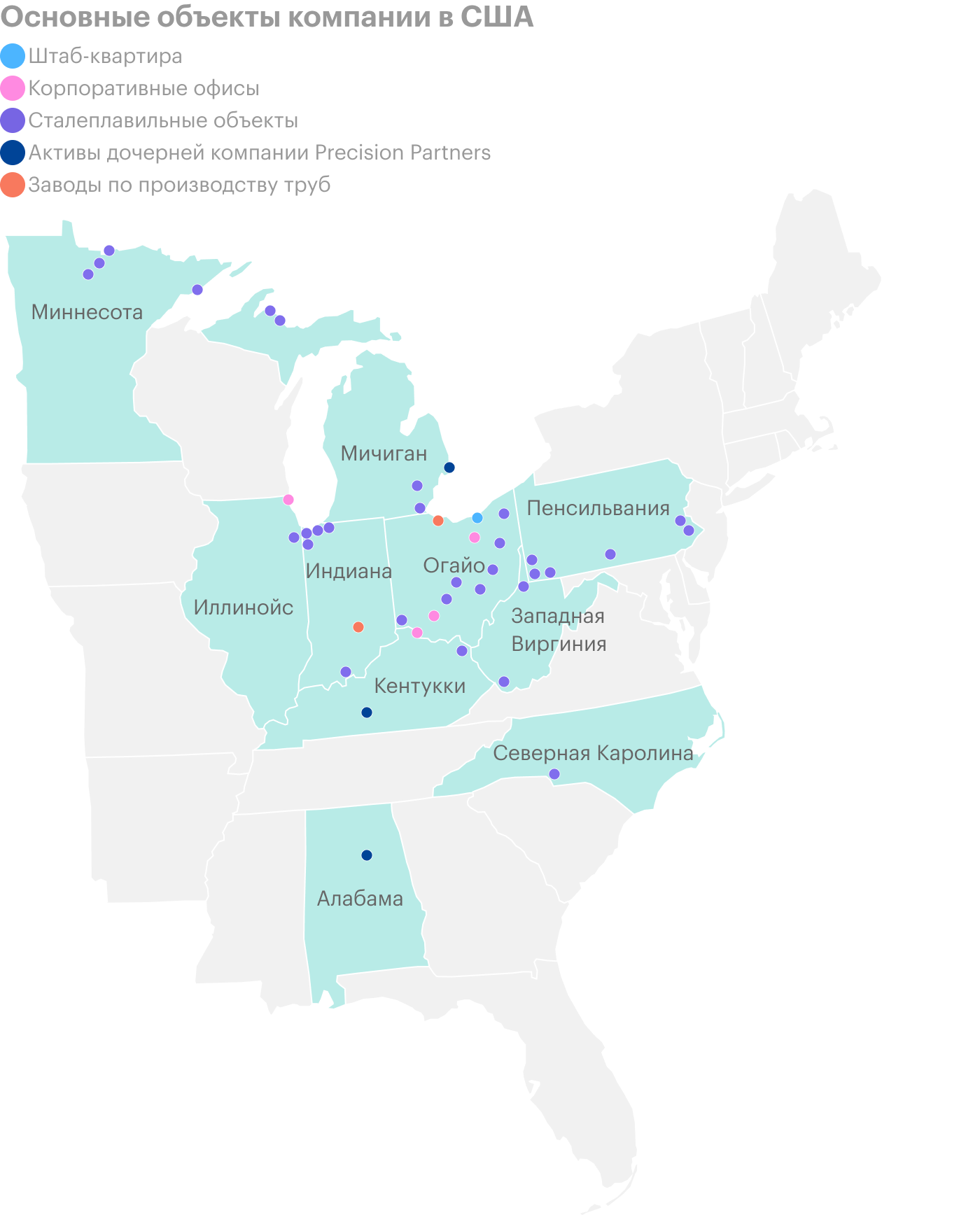

Активы. В собственности у компании находится более 40 производственных объектов в США, которые состоят из следующих групп активов:

- Корпоративные офисы — штаб-квартира, региональные офисы и центр исследований и инноваций.

- Сталеплавильные объекты. К ним относятся пять работающих железорудных шахт, расположенных в Миннесоте и Мичигане, с общей производственной мощностью добычи 28 млн тонн, один закрытый объект, угольный разрез и более 20 стальных производств, заводов и предприятий.

- Активы дочерней компании Precision Partners — три предприятия по производству компонентов из стали горячей и холодной штамповки.

- Заводы по производству труб — два предприятия.

Структура доходов. Бизнес компании состоит из двух подразделений. Первое — сталеплавильное производство, этот основной сегмент занимает более 97% в общих результатах. Второе — остальной бизнес, к нему относится производство труб и компонентов из стали горячей и холодной штамповки.

Основные клиенты Cleveland-Cliffs работают в четырех отраслях: автомобильная промышленность, инфраструктура и производство, дистрибьюторы и переработчики и другие металлургические компании. Главный покупатель стальной продукции общества — это автопроизводители, их доля в 2020 году составила 45%. Но в 2021 году автомобильная отрасль столкнулась с глобальным дефицитом полупроводников, и спрос с их стороны снизился, из-за чего компании пришлось перенаправить определенные объемы на спотовый рынок, цены на котором продолжают оставаться на рекордно высоком уровне.

Структура продаж продукции во 2 квартале 2021 года, млрд долларов

| Выручка | Доля в общих результатах | |

|---|---|---|

| Горячекатаная сталь | 1,485 | 29% |

| Холоднокатаная сталь | 0,773 | 16% |

| Сталь с покрытием | 1,379 | 27% |

| Нержавеющая и электротехническая сталь | 0,397 | 8% |

| Лист стальной | 0,321 | 6% |

| Прочая стальная продукция | 0,345 | 7% |

| Изделия из железа | 0,155 | 3% |

| Остальное | 0,067 | 1% |

| Трубы и компоненты из стали горячей и холодной штамповки | 0,123 | 3% |

Структура продаж продукции во 2 квартале 2021 года, млрд долларов

| Выручка | |

| Горячекатаная сталь | 1,485 |

| Холоднокатаная сталь | 0,773 |

| Сталь с покрытием | 1,379 |

| Нержавеющая и электротехническая сталь | 0,397 |

| Лист стальной | 0,321 |

| Прочая стальная продукция | 0,345 |

| Изделия из железа | 0,155 |

| Трубы и компоненты из стали горячей и холодной штамповки | 0,123 |

| Остальное | 0,067 |

| Доля в общих результатах | |

| Горячекатаная сталь | 29% |

| Холоднокатаная сталь | 16% |

| Сталь с покрытием | 27% |

| Нержавеющая и электротехническая сталь | 8% |

| Лист стальной | 6% |

| Прочая стальная продукция | 7% |

| Изделия из железа | 3% |

| Трубы и компоненты из стали горячей и холодной штамповки | 3% |

| Остальное | 1% |

Структура продаж по отраслям во 2 квартале 2021 года, млрд долларов

| Выручка | Доля в общих результатах | |

|---|---|---|

| Автомобильная промышленность | 1,130 | 22% |

| Инфраструктура и производство | 1,312 | 26% |

| Дистрибьюторы и переработчики | 1,948 | 39% |

| Металлургические предприятия | 0,532 | 10,5% |

| Автомобильная промышленность | 0,096 | 2% |

| Инфраструктура и производство | 0,011 | 0,2% |

| Дистрибьюторы и переработчики | 0,016 | 0,3% |

Структура продаж по отраслям во 2 квартале 2021 года, млрд долларов

| Выручка | |

| Автомобильная промышленность | 1,130 |

| Инфраструктура и производство | 1,312 |

| Дистрибьюторы и переработчики | 1,948 |

| Металлургические предприятия | 0,532 |

| Автомобильная промышленность | 0,096 |

| Инфраструктура и производство | 0,011 |

| Дистрибьюторы и переработчики | 0,016 |

| Доля в общих результатах | |

| Автомобильная промышленность | 22% |

| Инфраструктура и производство | 26% |

| Дистрибьюторы и переработчики | 39% |

| Металлургические предприятия | 10,5% |

| Автомобильная промышленность | 2% |

| Инфраструктура и производство | 0,2% |

| Дистрибьюторы и переработчики | 0,3% |

Дивиденды. На фоне M&A-сделок и высокой долговой нагрузки компания последние пять лет практически не платила дивиденды.

Стратегия развития Cleveland-Cliffs

Руководство выделяет следующие пункты.

Оптимизация сталеплавильной деятельности. В 2021 году менеджмент занят интеграцией объектов ArcelorMittal USA в общую систему Cleveland-Cliffs после того, как их купили в конце 2020 года. Основные направления работы совета директоров — это улучшение логистики и закупок, а также качества продукции и утилизации отходов. Взамен компания ожидает, что она увеличит свои производственные мощности и уменьшит затраты. Синергетический эффект, по прогнозам менеджмента, составит 150 млн долларов.

Максимизация коммерческих процессов. После завершения M&A-сделок общество превратилось в компанию полного цикла, которая контролируют все этапы производства стали. Именно поэтому менеджмент считает, что Cleveland-Cliffs сможет удовлетворить потребности клиентов на различных рынках и в соответствии с разными спецификациями качества их продукции.

Выход на новые рынки. Благодаря покупке активов ArcelorMittal USA, AK Steel и введению в эксплуатацию завода в Толедо компания стала производить высококачественную стальную продукцию с уникальными свойствами, например HBI с меньшим количеством примесей.

Менеджмент считает, что обществу нужно расширить свою клиентскую базу на быстрорастущем рынке электромобилей — по мере увеличения спроса автопроизводителям потребуются более совершенные стальные изделия, которые сможет поставить Cleveland-Cliffs, и подтвердить репутацию компании с самым широким ассортиментом стальной продукции в Северной Америке.

Повышение финансовой стабильности. Учитывая цикличность стального бизнеса, руководство стремится к устойчивому финансовому положению, чтобы легко противостоять снижению цен или любым другим негативным моментам. Поэтому текущим приоритетом Cleveland-Cliffs при распределении свободного денежного потока будет снижение долговой нагрузки, а не выплата дивидендов и байбэка.

Увеличение ESG-показателей. После трансформации менеджмент подтверждает свою приверженность к экологически ответственному ведению бизнеса.Cleveland-Cliffs анонсировала свой прогноз до 2030 года по сокращению выбросов парниковых газов на 25% в сравнении с уровнями 2017 года.

Текущие результаты

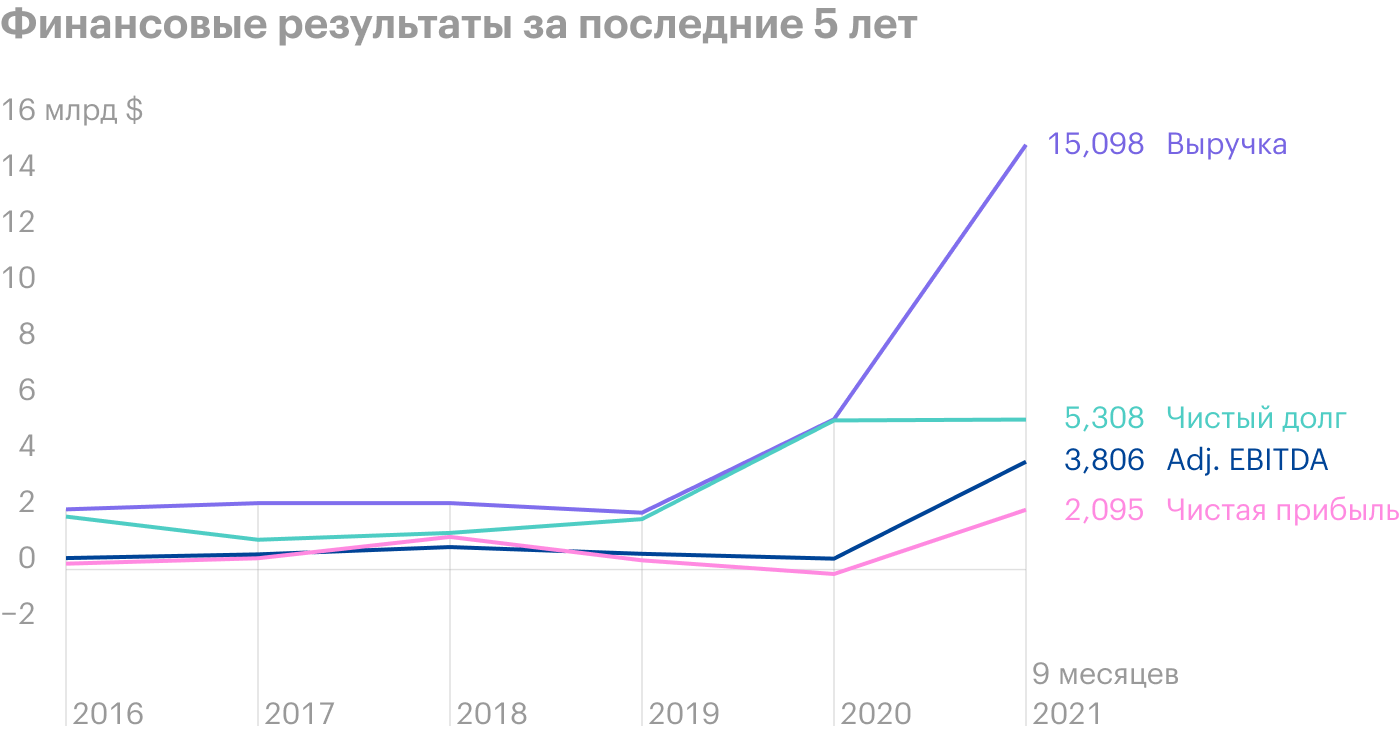

При анализе финансовых показателей Cleveland-Cliffs стоит учитывать, что она до конца 2019 года была компанией по добыче железной руды, а с 2020 года стала ведущим предприятием по производству стали.

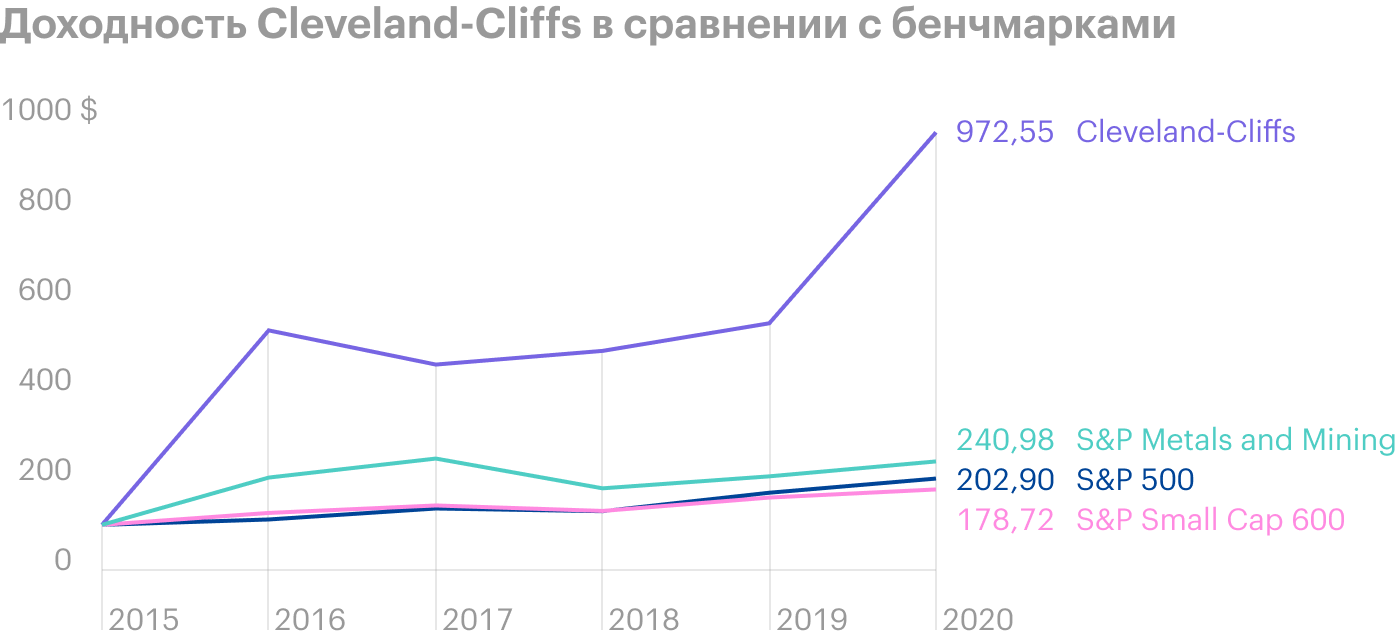

Доходность Cleveland-Cliffs в сравнении с бенчмарками

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|

| Cleveland-Cliffs | 100 | 532,28 | 456,32 | 486,71 | 548,04 | 972,55 |

| S&P 500 | 100 | 111,93 | 136,33 | 130,35 | 171,38 | 202,9 |

| S&P Small Cap 600 | 100 | 126,46 | 143,09 | 130,9 | 160,66 | 178,72 |

| S&P Metals and Mining | 100 | 205,09 | 247,36 | 181,17 | 207,8 | 240,98 |

Доходность Cleveland-Cliffs в сравнении с бенчмарками

| Cleveland-Cliffs | |

| 2015 | 100 |

| 2016 | 532,28 |

| 2017 | 456,32 |

| 2018 | 486,71 |

| 2019 | 548,04 |

| 2020 | 972,55 |

| S&P 500 | |

| 2015 | 100 |

| 2016 | 111,93 |

| 2017 | 136,33 |

| 2018 | 130,35 |

| 2019 | 171,38 |

| 2020 | 202,9 |

| S&P Small Cap 600 | |

| 2015 | 100 |

| 2016 | 126,46 |

| 2017 | 143,09 |

| 2018 | 130,9 |

| 2019 | 160,66 |

| 2020 | 178,72 |

| S&P Metals and Mining | |

| 2015 | 100 |

| 2016 | 205,09 |

| 2017 | 247,36 |

| 2018 | 181,17 |

| 2019 | 207,8 |

| 2020 | 240,98 |

Аргументы за

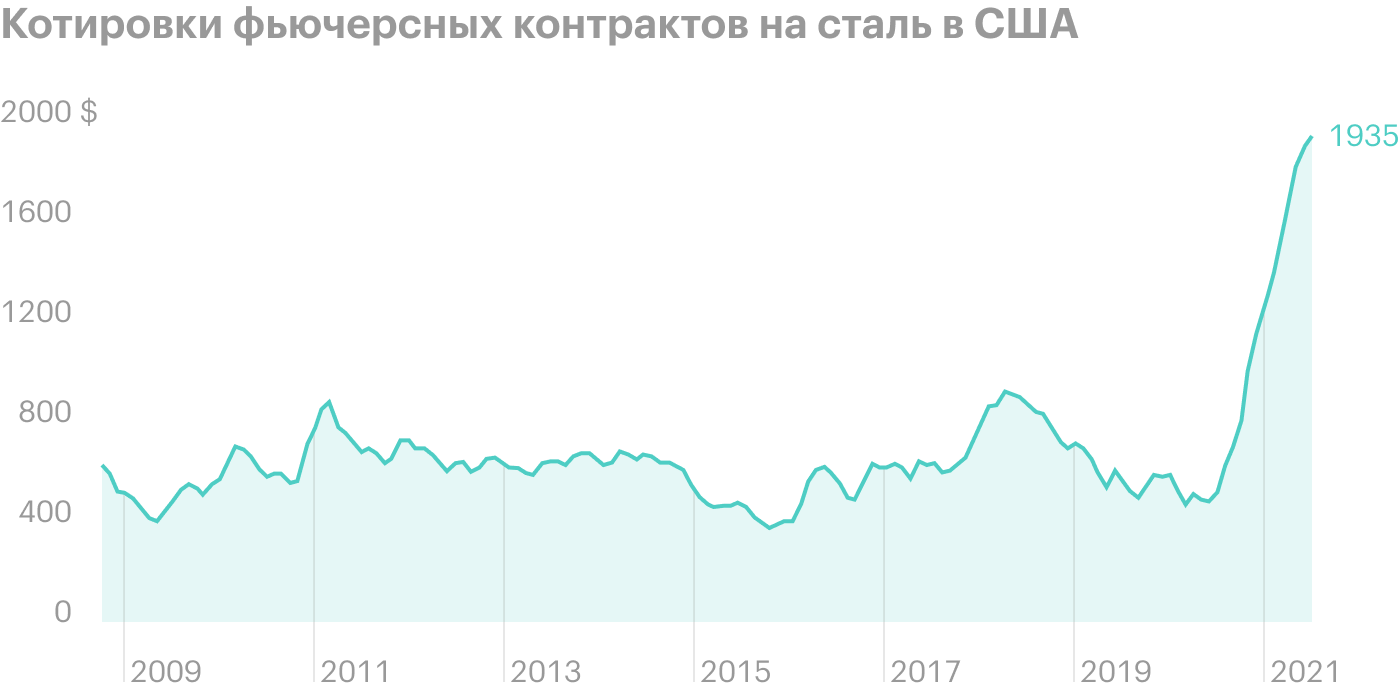

Сильная текущая конъюнктура. Цены на сталь в США сейчас бьют все рекорды и находятся около максимальных значений за последние 10 лет — 2000 $. На фоне этого акционерам металлургических компаний тоже стоит ожидать рекордных финансовых результатов своих обществ.

Оценка. Согласно прогнозу менеджмента Cleveland-Cliffs, в 2021 году заработает скорректированная EBITDA на уровне 5,5 млрд долларов. Учитывая текущую стоимость компании в 15,6 млрд долларов получаем, что американский стальной гигант торгуется по мультипликатору EV / EBITDA 2021 = 2,8.

Низкая долговая нагрузка. Показатель «Чистый долг / Скорр. EBITDA» сейчас находится на минимальных значениях за последние 5 лет, его значение за 2021 год — 0,96. Чистый долг компании по состоянию на 30 сентября 2021 года составляет 5,308 млрд долларов, скорректированная EBITDA 2021 = 5,5 млрд долларов, согласно прогнозу менеджмента.

Аргументы против

Риск снижения цен на сталь. Последние десять лет цены на сталь были в районе 700 $, а сейчас почти в 3 раза выше этих значений — около 2000 $.

Низкая дивидендная доходность. За последние пять лет Cleveland-Cliffs суммарно выплатила своим акционерам 0,38 $, что по текущей цене акций — 20,65 $ — принесло бы акционерам дивидендную доходность на уровне 1,8%.

Что в итоге

Cleveland-Cliffs — это один из самых крупных игроков в американском сталелитейном секторе, который сейчас оценен даже дешевле российских представителей данной отрасли. Североамериканская компания сможет быстро обнулить свою долговую нагрузку, что приведет к росту ее капитализации, если цены на сталь продержатся на текущем уровне еще некоторое время. Однако если цены на сталь скорректируются до средних значений, то Cleveland-Cliffs может стоить еще дешевле.