Шикарные дивиденды и длинные трубы: как устроен бизнес Energy Transfer

Energy Transfer (NYSE: ET) — американская компания, занимающаяся логистикой и переработкой нефти и газа. У компании шикарная дивидендная доходность, и, возможно, ее ждут неплохие результаты в этом квартале. Но сложности с бухгалтерией сильно портят общую картину.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса американских эмитентов. Сделать разбор Energy Transfer нам предложила наша читательница Елена Петрова в комментариях к разбору Transocean. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

В обзорах много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

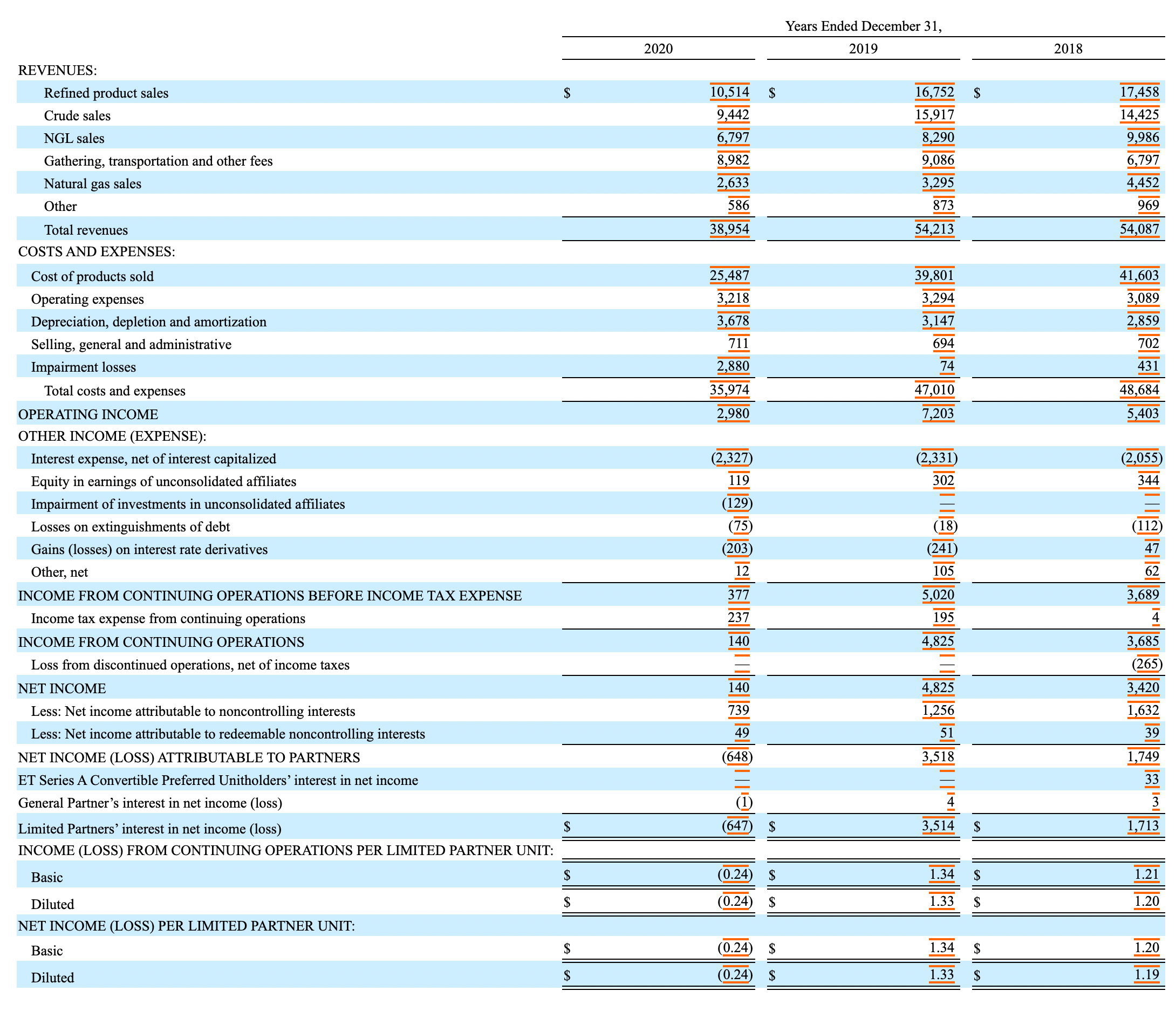

На чем зарабатывают

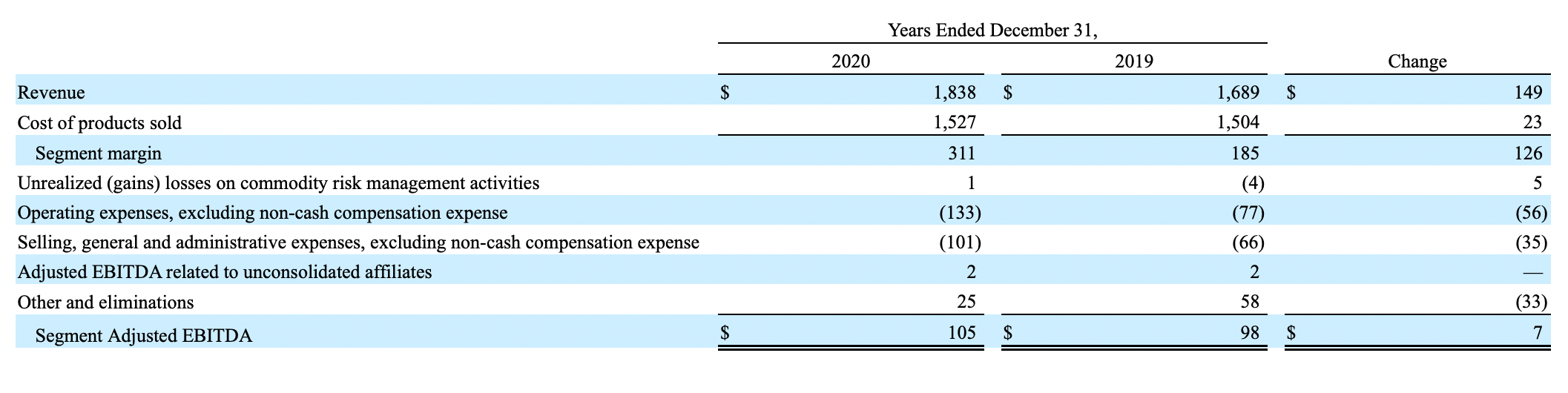

ET занимается транспортировкой, хранением и продажей нефти и газа. У компании довольно сложный и запутанный отчет, в котором трудно разобраться. Особенно непросто понять, какие предприятия принадлежат ET, а в каких она только совладелец. Впрочем, милостивые господа, делавшие этот отчет, поместили туда информацию об основных сегментах и их рентабельности (см. таблицу ниже):

- Продажи переработанной продукции из нефти и газа.

- Продажа нефти и газа.

- Продажа газового конденсата.

- Доставка энергоресурсов с месторождений, транспортировка и другие сборы с производителей.

- Продажи природного газа.

- Загадочное «другое».

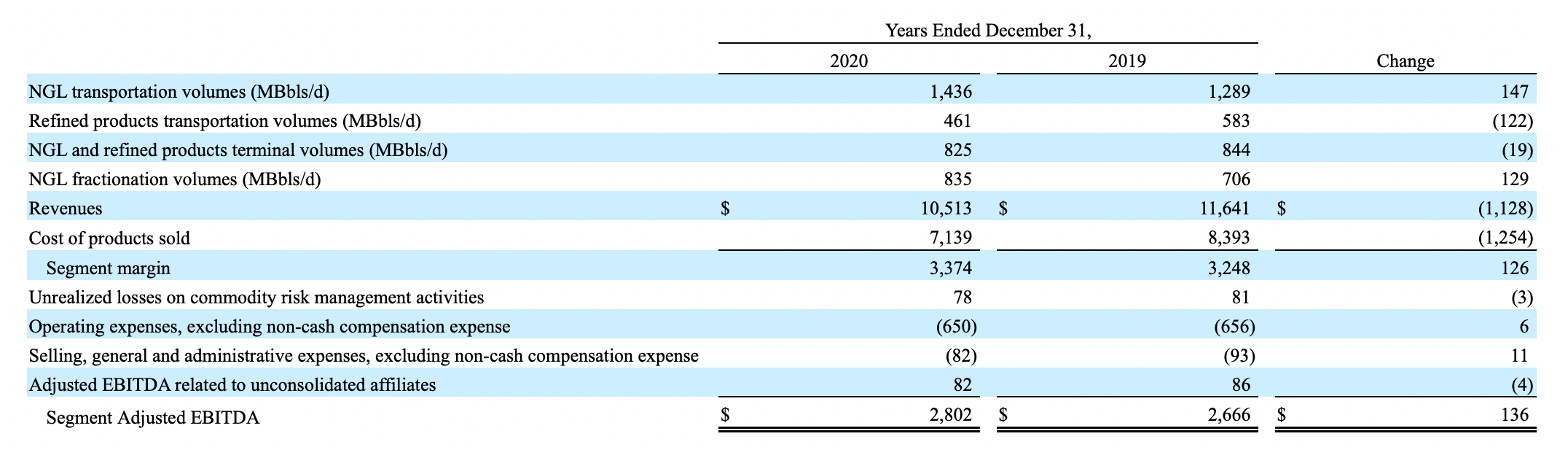

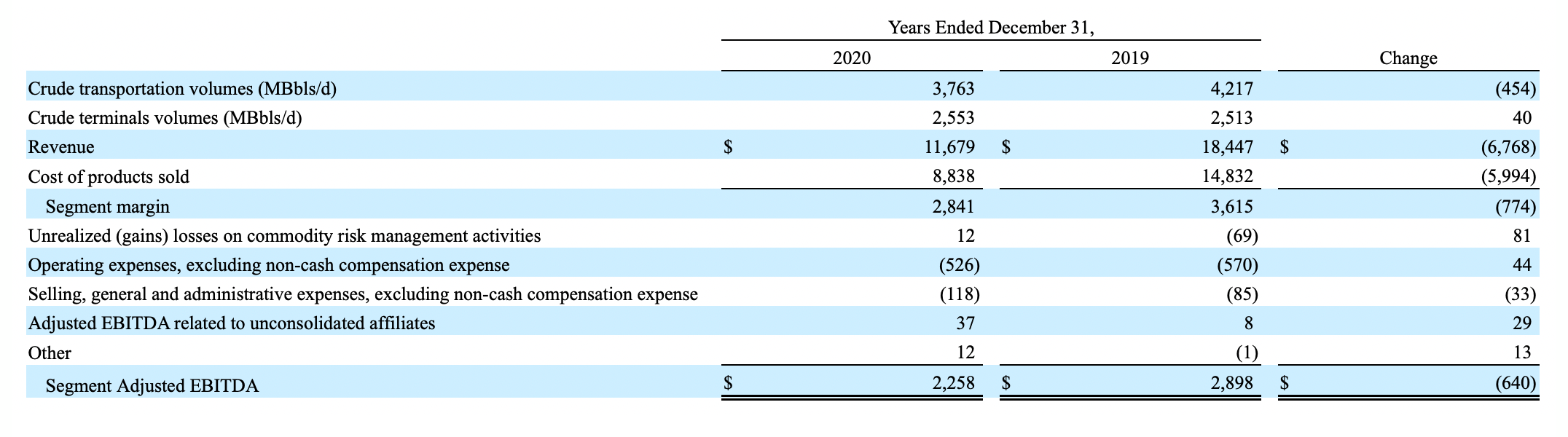

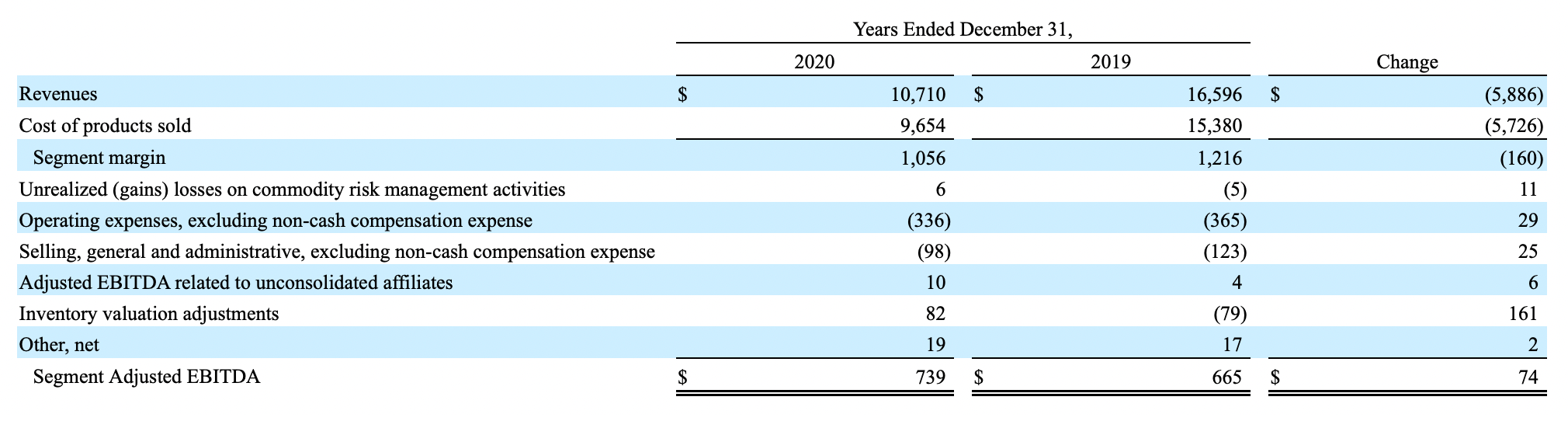

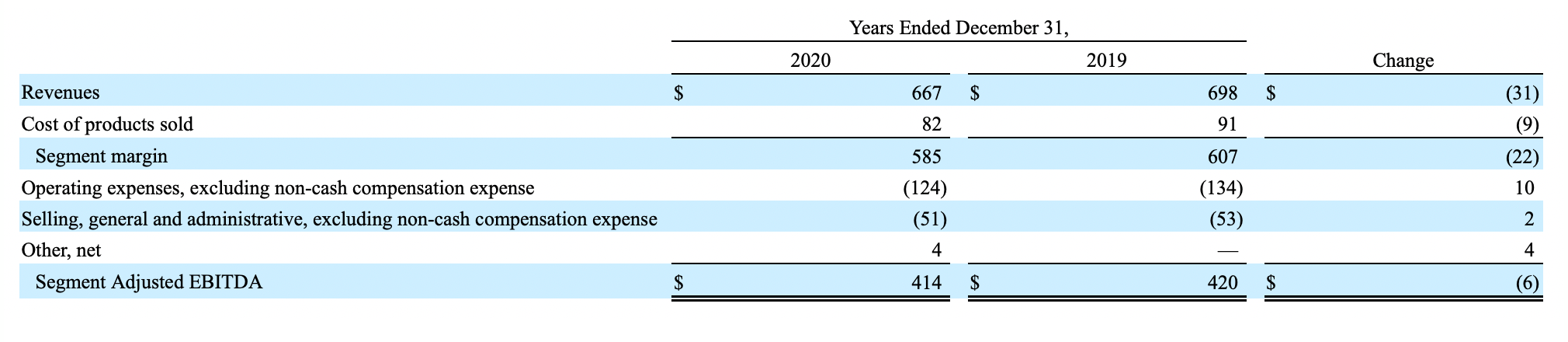

На бизнес компании можно смотреть и по-другому — найти описание сегментов и их примерную рентабельность:

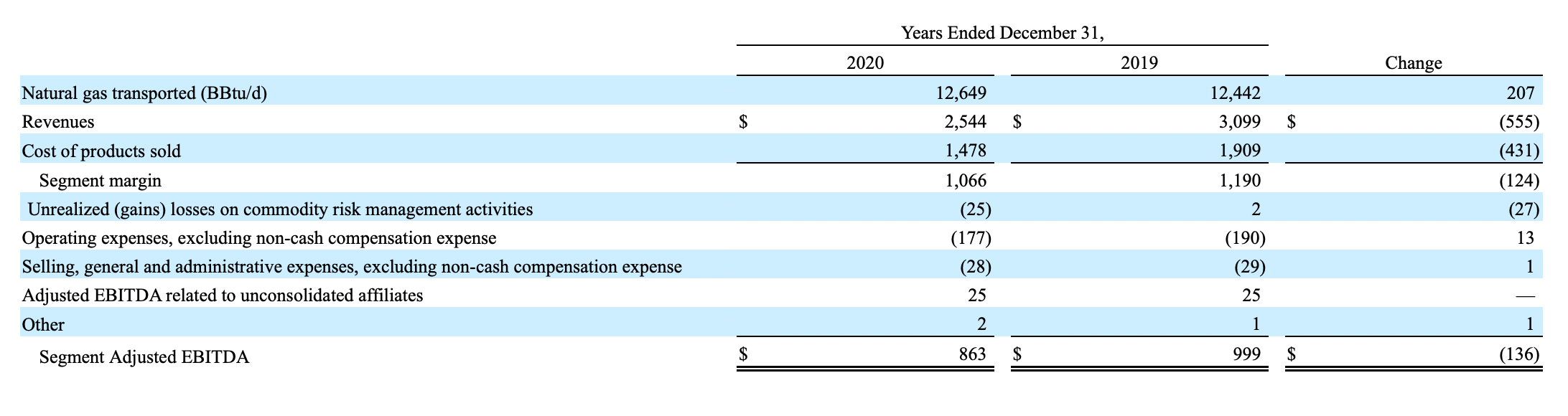

- Транспортировка и хранение газа в пределах штата. Это не только услуги логистики для производителей газа, но также и продажи газа компаниям в сфере ЖКХ.

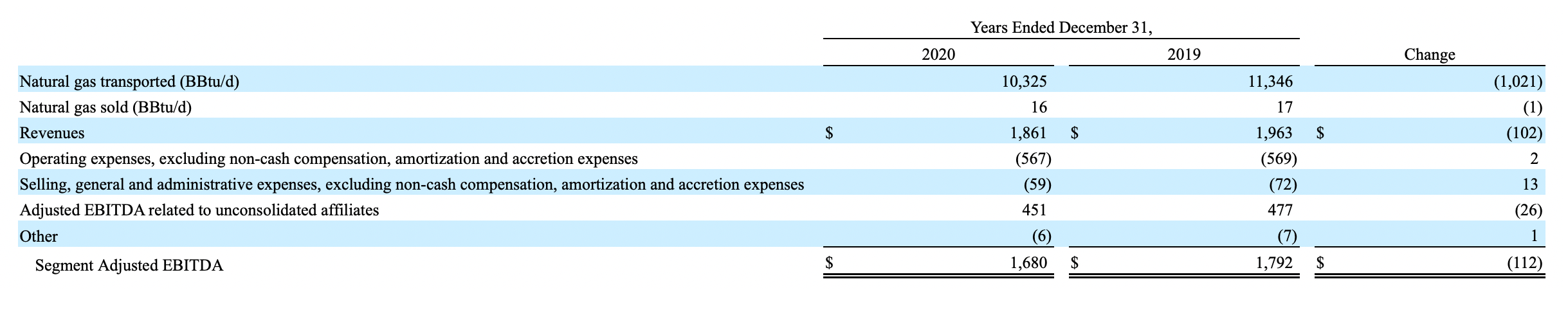

- Транспортировка газа между штатами и хранение. В этом же сегменте у компании действует СПГ-терминал в Луизиане.

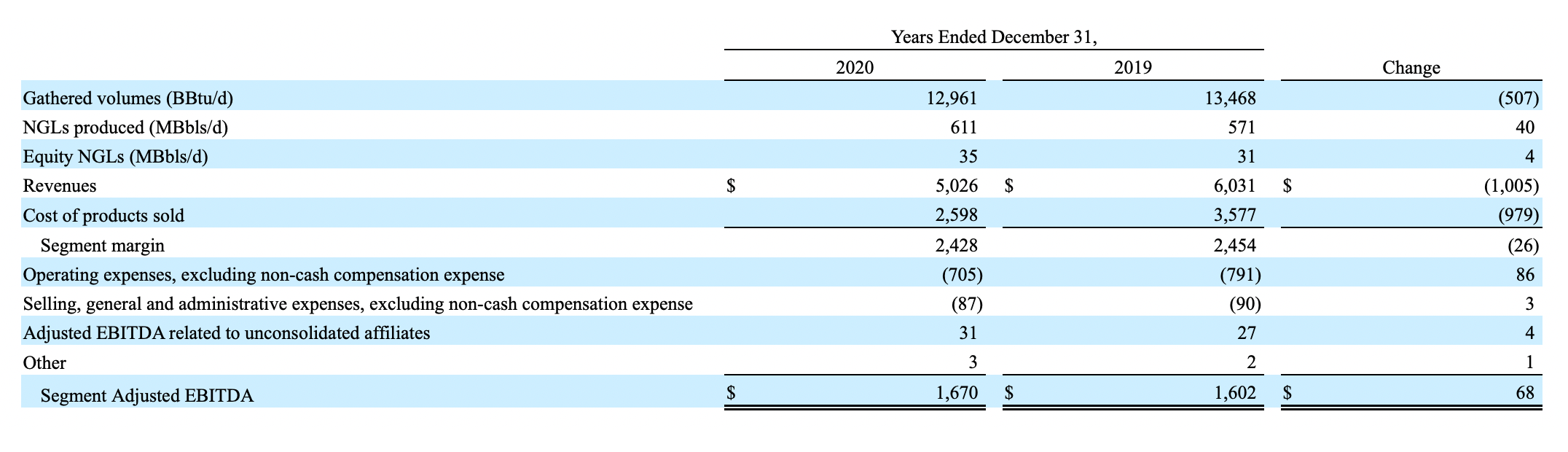

- Услуги по транспортировке газа с месторождений. Подключение месторождений к трубопроводам, компрессия газа и пр.

- Транспортировка и услуги в сфере газового конденсата и продуктов нефтепереработки.

- Транспортировка сырой нефти и связанные услуги — имеется в виду комплекс услуг по торговле нефтью.

- Доля в Sunoco. Это подразделение занимается оптовой торговлей машинными маслами и продуктами нефтепереработки, в основном бензином и дизелем.

- Доля в USA Compression Partners (USAC). Это бизнес по компрессии газа на месторождениях.

- Другое. Это разные бизнесы, так или иначе связанные со спецификой отрасли. Доля в нефтеперерабатывающем предприятии в Филадельфии. Бизнес по аренде и продаже оборудования и компрессии газа. Сборы с месторождений полезных ископаемых, включая уголь, где у компании есть доля. Переработка газа в Канаде. Электрогенерирующее предприятие в Пенсильвании.

И еще несколько предприятий, которые работают по основному профилю деятельности компании, но не включены в соответствующий сегмент в отчете.

Выручку компания получает только в США, если не считать мизерную долю продаж в Канаде.

Новая надежда

2020 год для компании был очень и очень плохим: коллапс нефтегазовой отрасли и снижение потребности в углеводородах, вызванное карантином, сделали свое черное дело. Но после всех испытаний у компании есть 2 небольших тактических бонуса.

Похолодание в США. Холодная погода в Америке может привести к росту цен на газ, что сильно увеличит спрос на услуги компании.

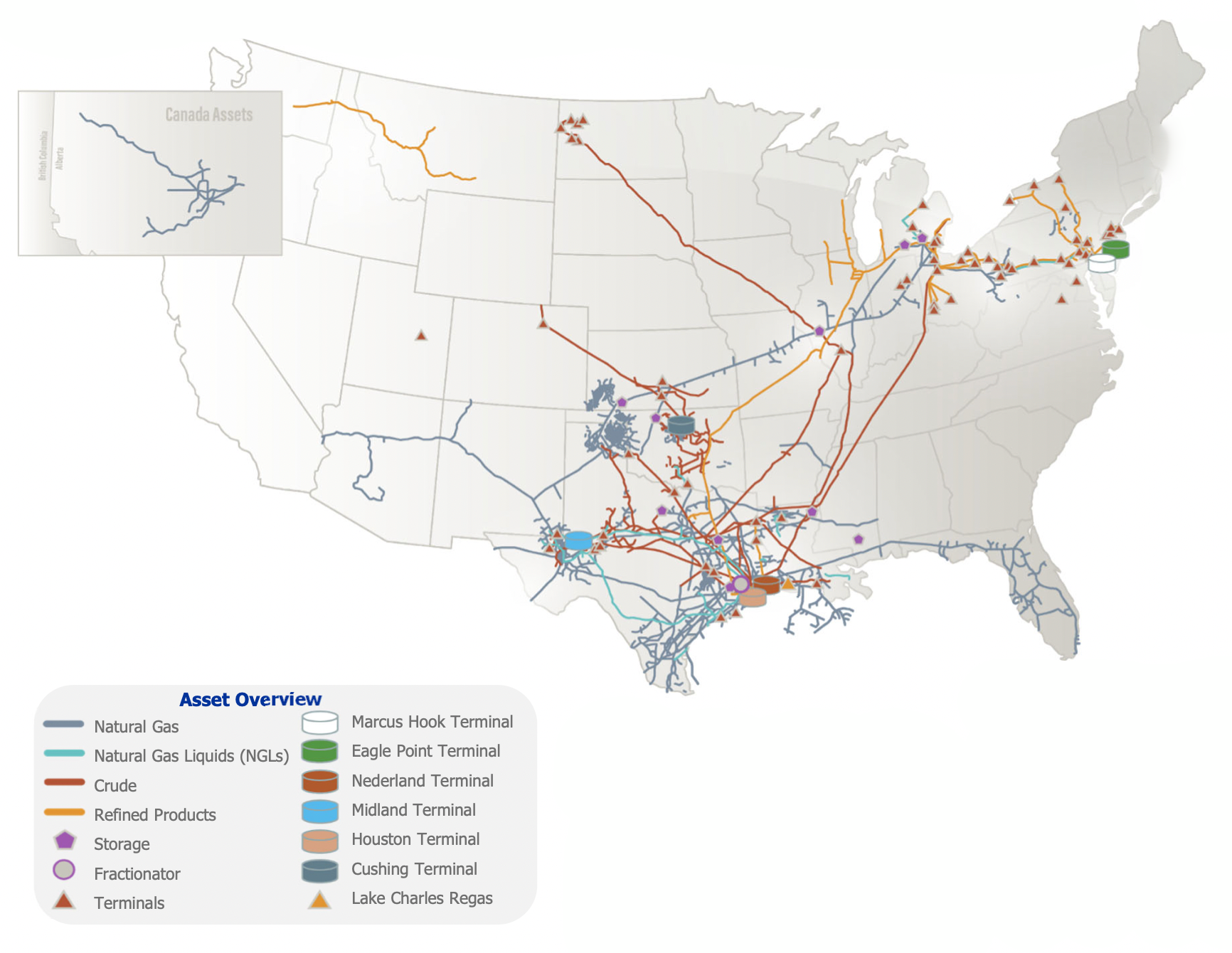

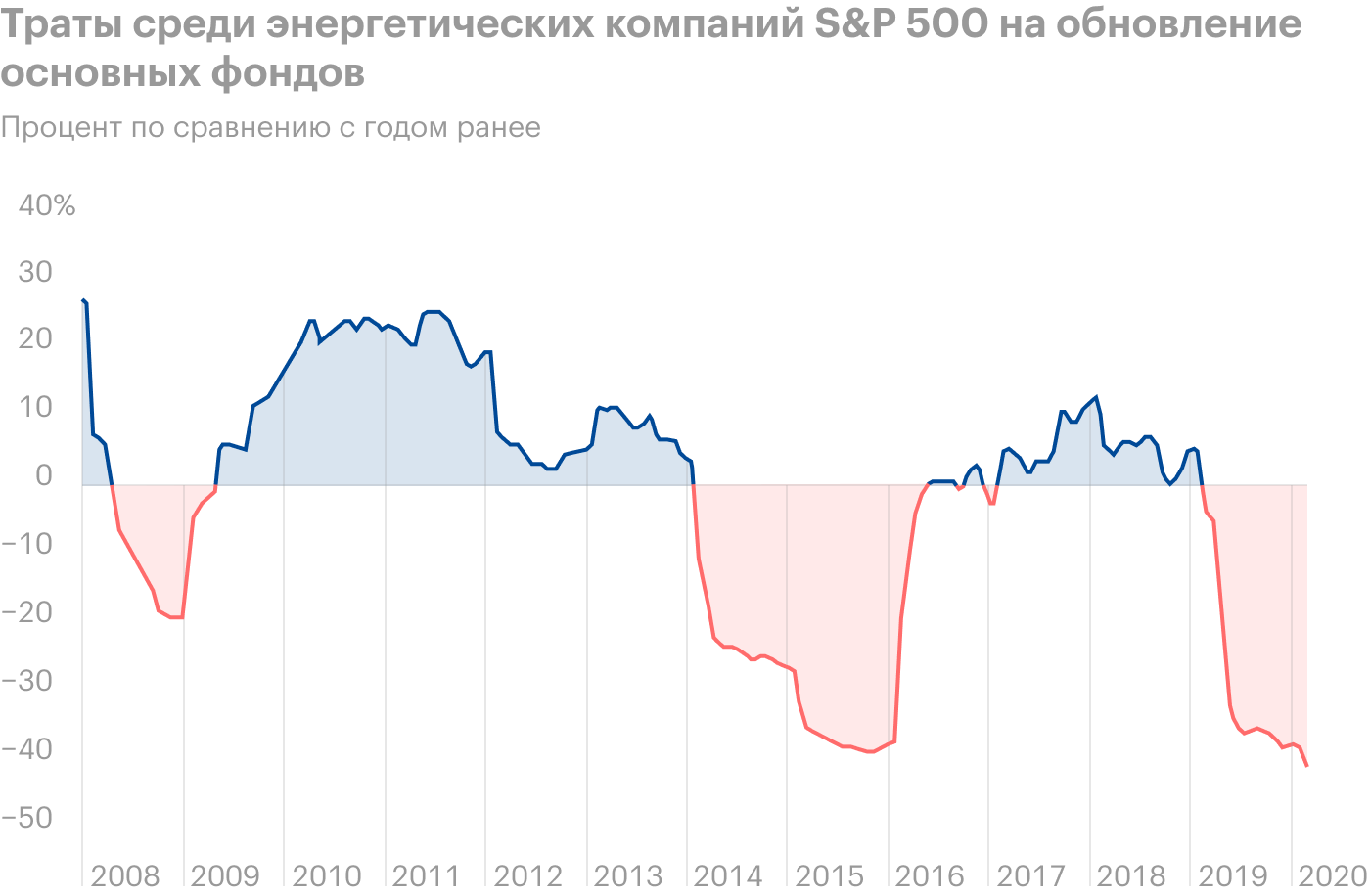

Восстановление интереса. После мощнейшего падения инвестиций в обновление основных фондов нефтегазовой отрасли в 2020 наметилось восстановление интереса в этой сфере, очевидно продиктованное ростом цен на нефть и газ. У ET есть крайне интересный имущественный комплекс: 90 тысяч миль трубопроводов, по которым проходит более 35% добываемой в США нефти и примерно 25% всего производимого в США газа и газового конденсата, активы в 38 штатах и во всех нефтегазовых бассейнах.

По протяженности трубопроводов это ведущая компания в США. Стоимость заводов и оборудования компании с учетом износа составляет 75,12 млрд долларов — что-то из этого вполне могло бы пригодиться более крупным предприятиям типа Shell. Вряд ли ET будут покупать целиком, а вот купить часть ее мощностей или просто заключить с ней ряд долгосрочных контрактов крупнейшие нефтегазовые компании Америки вполне могут.

Хотя, конечно, вариант с частичной распродажей активов или их загрузкой под нужды более крупных предприятий выглядит куда более вероятным. Что касается цен на энергоносители, следует иметь в виду, что эти же самые холода будут мешать операциям компании в Техасе.

Вам никто ничего не должен

Компания платит 0,61 $ дивидендов на акцию в год. С текущей стоимостью акций 7 $ получается 8,71% годовых — по современным меркам это роскошная доходность. Так что, по идее, в акции должны набежать любители «дивов». Но есть один нюанс.

Компания пока убыточная. Собственно, из-за этого в позапрошлом квартале она порезала выплаты на 50%. Но даже в таком виде дивиденды — это 1,7 млрд долларов в год, а на счетах у компании сейчас только 367 млн долларов. К этой сумме еще можно добавить 35 млн долларов налогового вычета, который компания может получить в скором времени.

А вот что касается 3,87 млрд долларов задолженностей контрагентов, то неизвестно, какая задолженность у нефтегазовых компаний. Учитывая предбанкротную ситуацию у многих игроков в отрасли, не факт, что Energy Transfer эти деньги получит. В то же время у компании просто гаргантюанских масштабов долги: больше 60 млрд долларов, из которых 5,9 млрд нужно погасить в течение года. В таких условиях любые дивиденды, не говоря уже о тех, что компания платит сейчас, — это роскошь и излишество. Ну а сокращение дивидендов, скорее всего, приведет к падению акций. Более того, такие огромные долги практически исключают возможность покупки компании кем-то.

Резюме

Холода в США и рост цен на энергоносители благоприятствуют бизнесу компании. В совокупности с королевскими дивидендами это может привести к росту стоимости акций уже в ближайшие месяцы. С другой стороны, огромный долг компании легко может привести к урезанию или отмене дивидендов. Или еще хуже — к банкротству. Поэтому инвестиции в ET видятся как крайне спекулятивная идея.