Обзор Nutrien: инвестируем в мирового производителя удобрений

Nutrien (NYSE: NTR) — одна из крупнейших в мире компаний по производству удобрений, услуг и решений для выращивания сельскохозяйственных культур. Предприятия по производству калийных удобрений в Канаде составляют более 20% от общемировых мощностей.

О компании

У Nutrien есть представительства в 13 странах, более 2000 торговых точек, включая 800 филиалов в США, Канаде, Австралии и Южной Америке, компания обслуживает более 500 тысяч клиентов.

Компания работает в следующих сегментах:

- Питательные вещества для сельскохозяйственных культур — сухие и жидкие макронутриентные продукты, включая калий, азот и фосфат, запатентованные жидкие микроэлементы и услуги по применению питательных веществ. Доля в себестоимости проданной продукции по итогам 2021 года составила 40,19%.

- Средства защиты сельскохозяйственных культур — продукция различных сторонних поставщиков и лицензионные продукты для поддержания качества сельскохозяйственных культур и борьбы с болезнями растений, сорняками и другими вредителями. Доля в себестоимости проданной продукции по итогам 2021 года составила 13,05%.

- Семена — различные торговые марки семян сторонних поставщиков и лицензионные линии семенного продукта. Доля в себестоимости проданной продукции по итогам 2021 года составила 12,18%.

- Товары — ограждения, кормовые добавки, продукты для здоровья животных, связанные с животноводством, оборудование, связанное с хранением и орошением, и другие продукты. Доля в себестоимости проданной продукции по итогам 2021 года составила 9,54%.

- Финансы — финансовые решения для розничных филиалов и клиентов, продажа сельскохозяйственной продукции и услуг. Доля в себестоимости проданной продукции по итогам 2021 года составила 1,07%.

- Услуги и другое — исследования в области применения продукции, тестирование почвы и листьев, разведка сельскохозяйственных культур и точное сельскохозяйственное обслуживание, а также водоснабжение. Доля в себестоимости проданной продукции по итогам 2021 года составила 5,93%.

- Элиминация — исключение процентов и сборов за обслуживание. Доля в себестоимости проданной продукции по итогам 2021 года составила −0,96%.

Структура себестоимости проданной продукции по сегментам, млн долларов

| 2020 | 2021 | Изменения | |

|---|---|---|---|

| Питательные вещества для сельскохозяйственных культур | 5200 | 7290 | 40,19% |

| Средства защиты сельскохозяйственных культур | 5602 | 6333 | 13,05% |

| Семена | 1790 | 2008 | 12,18% |

| Товары | 943 | 1033 | 9,54% |

| Финансы | 129 | 189 | 46,51% |

| Услуги и другое | 1241 | 1051 | −15,31% |

| Элиминация | −120 | −170 | 41,67% |

Структура себестоимости проданной продукции по сегментам, млн долларов

| Питательные вещества для сельскохозяйственных культур | |

| 2020 | 5200 |

| 2021 | 7290 |

| Изменения | 40,19% |

| Средства защиты сельскохозяйственных культур | |

| 2020 | 5602 |

| 2021 | 6333 |

| Изменения | 13% |

| Семена | |

| 2020 | 1790 |

| 2021 | 2008 |

| Изменения | 12,18% |

| Товары | |

| 2020 | 943 |

| 2021 | 1033 |

| Изменения | 9,54% |

| Финансы | |

| 2020 | 129 |

| 2021 | 189 |

| Изменения | 46,51% |

| Услуги и другое | |

| 2020 | 1241 |

| 2021 | 1051 |

| Изменения | −15,31% |

| Элиминация | |

| 2020 | −120 |

| 2021 | −170 |

| Изменения | 42% |

Выручка по странам, млн долларов

| 2021 | Изменения | |

|---|---|---|

| США | 16 009 | 57,77% |

| Канада | 3094 | 11,16% |

| Австралия | 3591 | 12,96% |

| Латинская Америка, Китай, Индия и др. | 2398 | 8,65% |

| Таиланд | 258 | 0,93% |

| Бразилия | 567 | 2,05% |

| Другие | 1795 | 6,48% |

| Итого | 27 712 | 100% |

Выручка по странам, млн долларов

| США | |

| 2021 | 16 009 |

| Изменения | 57,77% |

| Канада | |

| 2021 | 3094 |

| Изменения | 11,16% |

| Австралия | |

| 2021 | 3591 |

| Изменения | 12,96% |

| Латинская Америка, Китай, Индия и др. | |

| 2021 | 2398 |

| Изменения | 8,65% |

| Таиланд | |

| 2021 | 258 |

| Изменения | 0,93% |

| Бразилия | |

| 2021 | 567 |

| Изменения | 2,05% |

| Другие | |

| 2021 | 1795 |

| Изменения | 6,48% |

| Итого | |

| 2021 | 27 712 |

| Изменения | 100% |

Маржа по валовой прибыли по сегментам за 2021 год

| Питательные вещества для сельскохозяйственных культур | 21% |

| Средства защиты сельскохозяйственных культур | 37% |

| Семена | 30% |

| Товары | 17% |

| Финансы | 100% |

| Услуги и другое | 84% |

| Элиминация | 100% |

Маржа по валовой прибыли по сегментам за 2021 год

| Питательные вещества для сельскохозяйственных культур | 21% |

| Средства защиты сельскохозяйственных культур | 37% |

| Семена | 30% |

| Товары | 17% |

| Финансы | 100% |

| Услуги и другое | 84% |

| Элиминация | 100% |

Финансовые показатели

За 2021 год продажи выросли на 32,5% до 27,7 млрд долларов за счет более высоких цен реализации во всех сегментах компании, увеличения объемов продаж калийных удобрений, органического роста продаж.

Валовая прибыль выросла на 79,6% до 9,4 млрд, а маржа — на 4 пункта до 30%. Операционная прибыль увеличилась более чем в 5 раз до 4,8 млрд за счет более медленного роста расходов над валовой прибылью, а также из-за обесценивания активов в фосфатном бизнесе на 824 млн долларов.

По итогу чистая прибыль выросла почти в 7 раз — до 3,1 млрд. Свободный денежный поток вырос на 135% до 4,3 млрд из-за роста поступлений в неденежном операционном оборотном капитале.

В 2022 году компания ожидает рост цен на фосфатные и азотные удобрения. По прогнозам компании, скорректированная EBITDA окажется в диапазоне от 10 до 11,2 млрд долларов по сравнению с 7,1 млрд в 2021 году. Скорректированная прибыль от продолжающихся операций составит от 10,2 до 11,8 $ на акцию по сравнению с 6,23 $ в 2021 году.

Финансовые показатели, млн долларов

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Продажи | 12 103 | 19 636 | 20 023 | 20 908 | 27 712 |

| Валовая прибыль | 2946 | 5392 | 5441 | 5239 | 9409 |

| Маржа по валовой прибыли | 24,34% | 27,46% | 0,76% | 1,12% | 20,99% |

| Чистая прибыль | 315 | 3573 | 992 | 459 | 3179 |

| Свободный денежный поток | 630 | 1975 | 2157 | 1830 | 4300 |

Финансовые показатели, млн долларов

| Продажи | |

| 2017 | 12 103 |

| 2018 | 19 636 |

| 2019 | 20 023 |

| 2020 | 20 908 |

| 2021 | 27 712 |

| Валовая прибыль | |

| 2017 | 2946 |

| 2018 | 5392 |

| 2019 | 5441 |

| 2020 | 5239 |

| 2021 | 9409 |

| Маржа по валовой прибыли | |

| 2017 | 24,34% |

| 2018 | 27% |

| 2019 | 0,76% |

| 2020 | 1,12% |

| 2021 | 20,99% |

| Чистая прибыль | |

| 2017 | 315 |

| 2018 | 3573 |

| 2019 | 992 |

| 2020 | 459 |

| 2021 | 3179 |

| Свободный денежный поток | |

| 2017 | 630 |

| 2018 | 1975 |

| 2019 | 2157 |

| 2020 | 1830 |

| 2021 | 4300 |

Балансовые показатели компании, млн долларов

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Активы | 17 942 | 45 502 | 46 799 | 47 192 | 49 954 |

| Капитал | 6128 | 24 425 | 22 869 | 22 365 | 23 652 |

| Общий долг | 5275 | 8208 | 9529 | 10 206 | 8066 |

| Активы | 4809 | 5844 | 8858 | 8752 | 7567 |

Балансовые показатели компании, млн долларов

| Активы | |

| 2017 | 17 942 |

| 2018 | 45 502 |

| 2019 | 46 799 |

| 2020 | 47 192 |

| 2021 | 49 954 |

| Капитал | |

| 2017 | 6128 |

| 2018 | 24 425 |

| 2019 | 22 869 |

| 2020 | 22 365 |

| 2021 | 23 652 |

| Общий долг | |

| 2017 | 5275 |

| 2018 | 8208 |

| 2019 | 9529 |

| 2020 | 10 206 |

| 2021 | 8066 |

| Чистый долг | |

| 2017 | 4809 |

| 2018 | 5844 |

| 2019 | 8858 |

| 2020 | 8752 |

| 2021 | 7567 |

Рынок

Ожидается, что мировой рынок удобрений будет расти темпами CAGR 2,4% в период с 2021 по 2027 год и достигнет 210 млрд долларов. Азиатско-Тихоокеанский регион будет доминировать на рынке удобрений за счет присутствия крупнейших потребителей удобрений в Китае, Индии и других странах региона.

В декабре 2018 года платформа World Fertilizer заявила, что Китай является крупнейшим потребителем мочевины и составляет треть от общего потребления в мире. Глобальные тенденции увеличения спроса на удобрения в мире: рост населения планеты, сокращение пахотных земель, быстрая урбанизация и отток сельхозработников. Это все вынуждает фермеров увеличивать производство сельскохозяйственной продукции за счет использования удобрений.

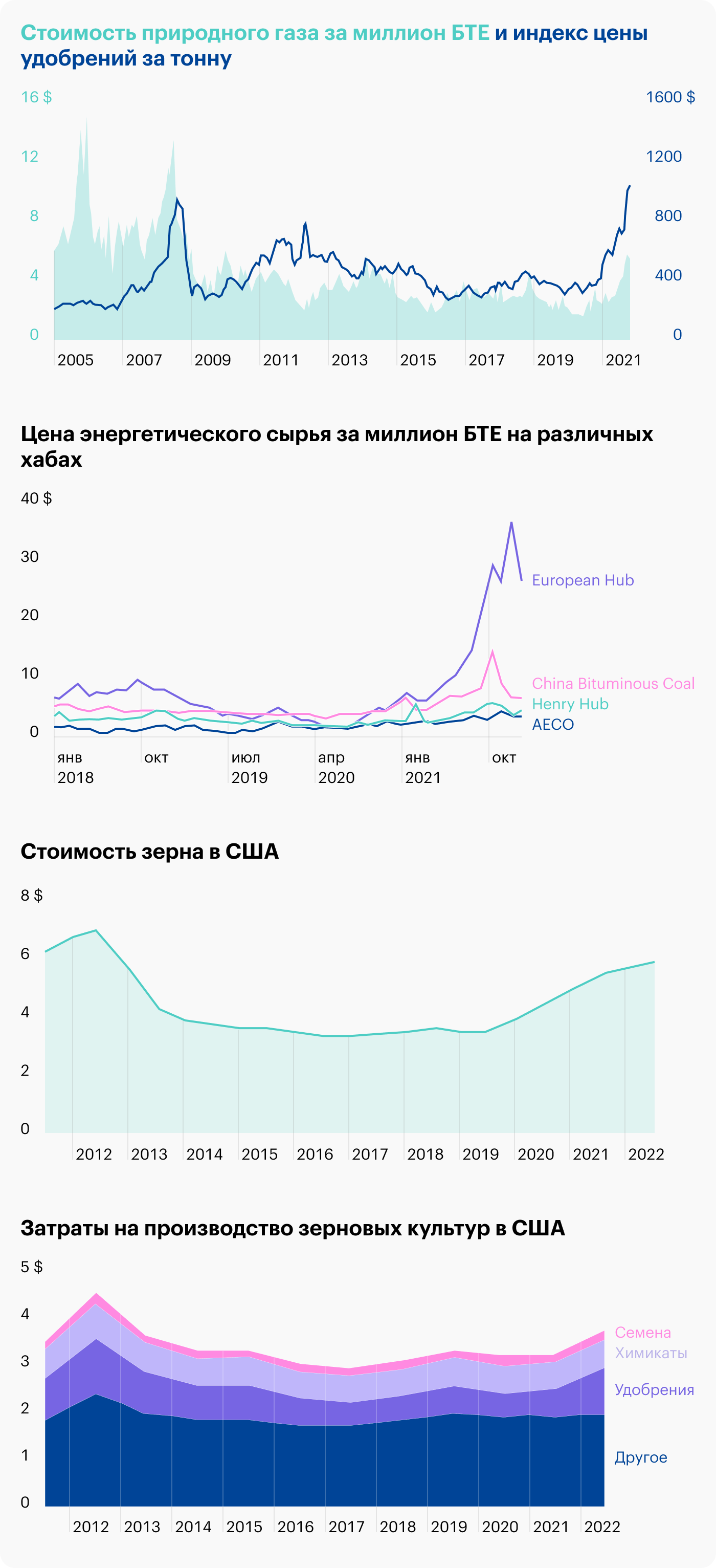

Кроме роста спроса на удобрения есть и потенциал для роста цены на удобрения. По данным Европейской ассоциации производителей удобрений Fertilizers Europe, в себестоимости производства удобрений доля природного газа составляет до 80% — цена на удобрения сильно зависит от цены на газ. В наиболее выгодном положении будут те производители удобрений, что имеют ближайший доступ к дешевому газу, в том числе американскому Henry Hub.

Кроме этого, цена на основной агропродукт — зерно — уже существенно выросла, тогда как другие затраты, в том числе на удобрения, все еще отстают, что позволяет говорить о дальнейшем росте цен на удобрения.

Компания Nutrien, видя благоприятные условия рынка, а также неопределенность поставок калия из Восточной Европы, планирует увеличить мощности производства калия примерно до 15 млн тонн в 2022 году, что на 20% больше, чем в 2020 году. И если план реализуется, то можно ожидать роста финансовых показателей компании уже в среднесрочной перспективе.

Сравнение с конкурентами

В качестве сравнения были выбраны Mosaic, CF Industries, Yara International.

Темп роста выручки покажет, насколько компания успешна на своем рынке, пользуются ли спросом товары компании. Коэффициент рентабельности ROE показывает финансовую отдачу от использования капитала и позволяет оценить качество работы финансовых менеджеров.

Сравнение показателей

| Темп роста выручки | Средний ROE | ROIC − WACC | |

|---|---|---|---|

| Nutrien | 43,52% | 9,144% | 4% |

| Mosaic | 10,77% | 3,188% | 0% |

| CF Industries | 9,63% | 15,376% | 8% |

| Yara International | 8,02% | 8,410% | 4% |

Сравнение показателей

| Nutrien | |

| Темп роста выручки за 5 лет | 43,52% |

| Средний ROE за 5 лет | 9,14% |

| ROIC − WACC | 4% |

| Mosaic | |

| Темп роста выручки за 5 лет | 10,77% |

| Средний ROE за 5 лет | 3,19% |

| ROIC − WACC | 0% |

| CF Industries | |

| Темп роста выручки за 5 лет | 9,63% |

| Средний ROE за 5 лет | 15,38% |

| ROIC − WACC | 8% |

| Yara International | |

| Темп роста выручки за 5 лет | 8,02% |

| Средний ROE за 5 лет | 8,41% |

| ROIC − WACC | 4% |

Что говорят мультипликаторы

Большинство мультипликаторов Nutrien указывают на недооцененность цены акций по сравнению с аналогами, что позволяет рассматривать компанию для покупки на текущих уровнях. По сравнению с медианой сельскохозяйственной индустрии производители удобрений выглядят переоцененными.

Мультипликаторы компаний

| P / E | P / BV | P / S | EV / EBITDA | |

|---|---|---|---|---|

| Nutrien | 18,90 | 2,44 | 2,20 | 10,30 |

| Mosaic | 16,75 | 2,40 | 2,20 | 9,14 |

| CF Industries | 24,80 | 6,90 | 3,50 | 9,20 |

| Yara International | 20,09 | 1,83 | 0,91 | 7,75 |

| Среднее значение | 20,10 | 3,40 | 2,20 | 9,10 |

| Потенциал роста/падения | 7% | 39% | 2% | −12% |

| Медиана индустрии Agriculture | 17,30 | 2,38 | 1,66 | 11,45 |

| Потенциал роста/падения | −8% | −2% | −23% | 11% |

Мультипликаторы компаний

| P / E | |

| Nutrien | 18,9 |

| Mosaic | 16,75 |

| CF Industries | 24,8 |

| Yara International | 20,09 |

| Среднее значение | 20,1 |

| Потенциал роста/падения | 7% |

| Медиана индустрии Agriculture | 17,3 |

| Потенциал роста/падения | −8% |

| P / BV | |

| Nutrien | 2,44 |

| Mosaic | 2,4 |

| CF Industries | 6,9 |

| Yara International | 1,83 |

| Среднее значение | 3,4 |

| Потенциал роста/падения | 39% |

| Медиана индустрии Agriculture | 2,38 |

| Потенциал роста/падения | −2% |

| P / S | |

| Nutrien | 2,2 |

| Mosaic | 2,2 |

| CF Industries | 3,5 |

| Yara International | 0,91 |

| Среднее значение | 2,2 |

| Потенциал роста/падения | 2% |

| Медиана индустрии Agriculture | 1,66 |

| Потенциал роста/падения | −23% |

| EV / EBITDA | |

| Nutrien | 10,3 |

| Mosaic | 9,14 |

| CF Industries | 9,2 |

| Yara International | 7,75 |

| Среднее значение | 9,1 |

| Потенциал роста/падения | −12% |

| Медиана индустрии Agriculture | 11,45 |

| Потенциал роста/падения | 11% |

Дивиденды и программа выкупа

В отчетном периоде компания выплатила дивидендов на 1,04 млрд долларов и выкупила акций на 1,03 млрд, что принесло потенциальную доходность инвесторам в 4,4%.

Темп роста дивидендов за последние 5 лет составляет 8,04%. Средний коэффициент выплат дивидендов за 5 лет превышает 100%, что указывает на ненадежность выплат дивидендов на таком уровне в будущем. В 2022 году компания планирует выделить минимум 2 млрд на обратный выкуп акций — это будет поддержкой для цены акции Nutrien в среднесрочной перспективе.

Показатели доходности

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Дивиденды на акцию | 1,25 | 1,63 | 1,76 | 1,8 | 1,84 |

| Коэффициент выплаты | 278 | 29 | 104 | 222 | 33 |

| Потенциальная дивидендная доходность | 2,42 | 3,47 | 3,67 | 3,74 | 2,45 |

| Доходность обратного выкупа | 0 | 6,27 | 6,96 | 0,58 | 1,99 |

| Общая доходность | 2,4 | 9,7 | 10,6 | 4,3 | 4,4 |

Показатели доходности

| Дивиденды на акцию | |

| 2017 | 1,25 |

| 2018 | 1,63 |

| 2019 | 1,76 |

| 2020 | 1,8 |

| 2021 | 1,84 |

| Коэффициент выплаты | |

| 2017 | 278 |

| 2018 | 29 |

| 2019 | 104 |

| 2020 | 222 |

| 2021 | 33 |

| Потенциальная дивидендная доходность | |

| 2017 | 2,42 |

| 2018 | 3,47 |

| 2019 | 3,67 |

| 2020 | 3,74 |

| 2021 | 2,45 |

| Доходность обратного выкупа | |

| 2017 | 0 |

| 2018 | 6,27 |

| 2019 | 6,96 |

| 2020 | 0,58 |

| 2021 | 1,99 |

| Общая доходность | |

| 2017 | 2,4 |

| 2018 | 9,7 |

| 2019 | 10,6 |

| 2020 | 4,3 |

| 2021 | 4,4 |

Что в итоге

По итогам 2021 года компания показала рост финансовых показателей благодаря благоприятной конъюнктуре рынка удобрений. Nutrien — лидер по эффективности среди аналогов.

Спрос и цена на удобрения, как ожидается, продолжат рост из-за высокой цены на газ, ограничения поставок из Восточной Европы, а также долгосрочных трендов роста населения планеты. Это в совокупности дает потенциал для роста котировок акций и сохранения выплат дивидендов. Учитывая оценку мультипликаторов, акции Nutrien можно рассматривать как для среднесрочных, так и для более долгосрочных инвестиций.