Обзор Old Dominion Freight Line: грузовики и грузоперевозки

Old Dominion Freight Line (NASDAQ: ODFL) — американский грузоперевозчик. Для компании складывается отличная конъюнктура: растет спрос на перевозки внутри США. Но те же предпосылки создают возможность роста расходов компании на водителей и склады.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса американских эмитентов. Идею сделать обзор Old Dominion Freight Line предложил наш читатель Дмитрий Назимов в комментариях к обзору Renewable Energy Group. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

В обзоре много скриншотов с таблицами из отчетов. Чтобы было удобнее ими пользоваться, мы перенесли их в гугл-таблицы и перевели на русский язык. Обратите внимание: там несколько листов. А еще имейте в виду, что компании округляют некоторые числа в отчетах, поэтому итоговые суммы в графиках и таблицах могут не сходиться.

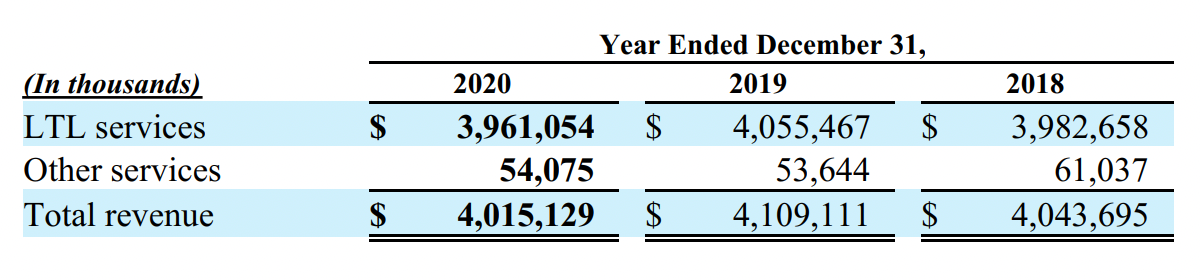

На чем зарабатывают

Практически все деньги компания делает, занимаясь перевозками небольших грузов по всей Америке. Совсем чуть-чуть выручки дают услуги: дренаж контейнеров, услуги экспедиторов, посреднические услуги в сфере грузоперевозок и консультации по логистическим вопросам.

Работает компания только в США.

«Екарный бабай, жми!»

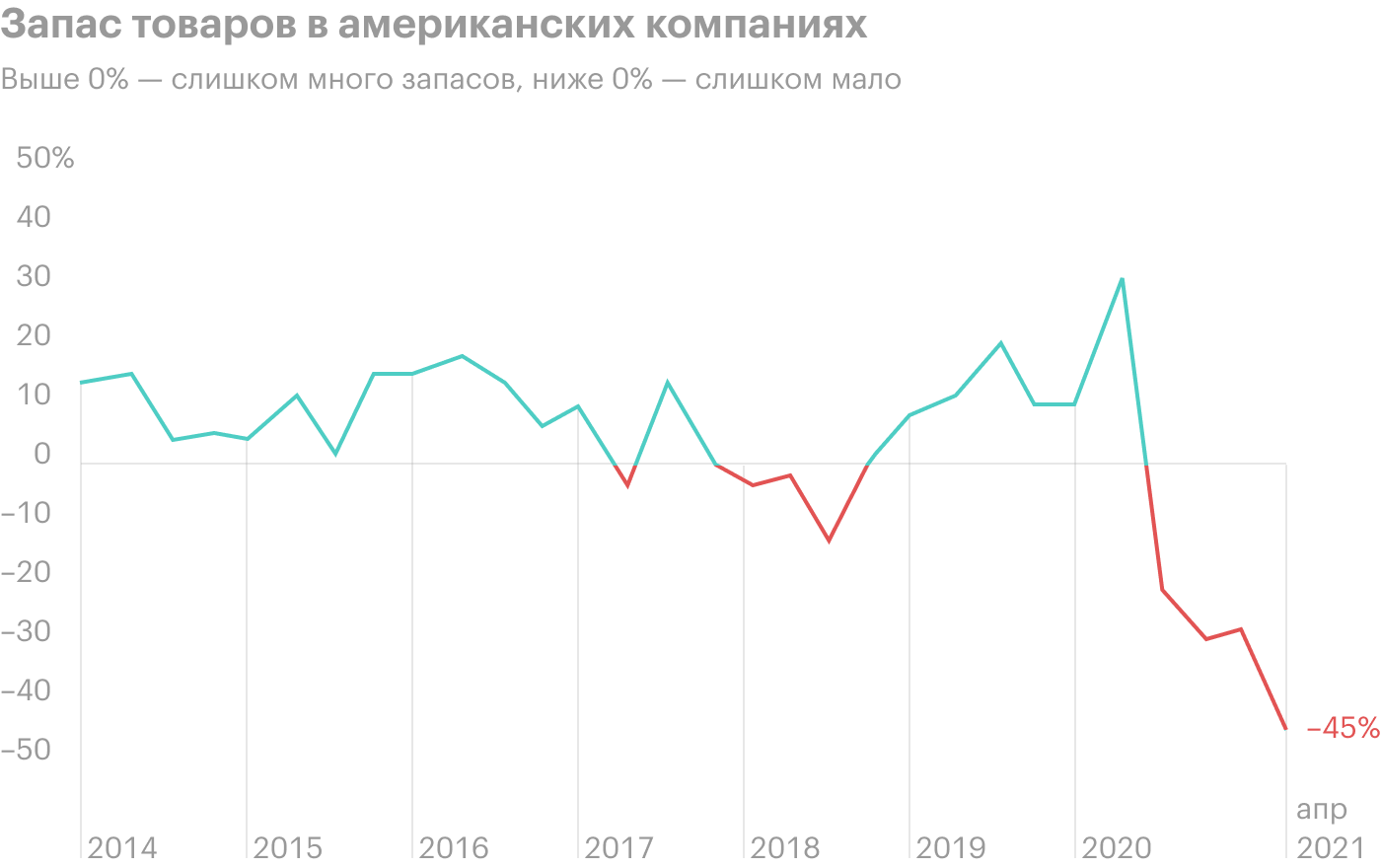

В конце 2020 года, после сильного спада коронавирусной весной того же года, в США у производителей закончились запасы и у продавцов товаров начал расти спрос на перевозки.

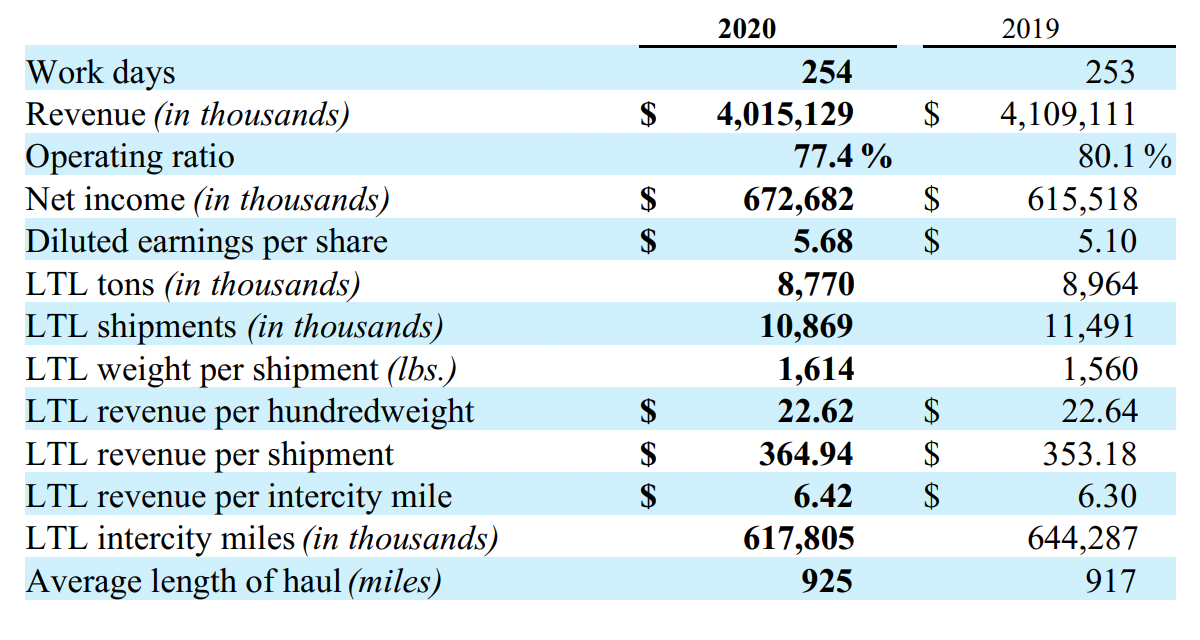

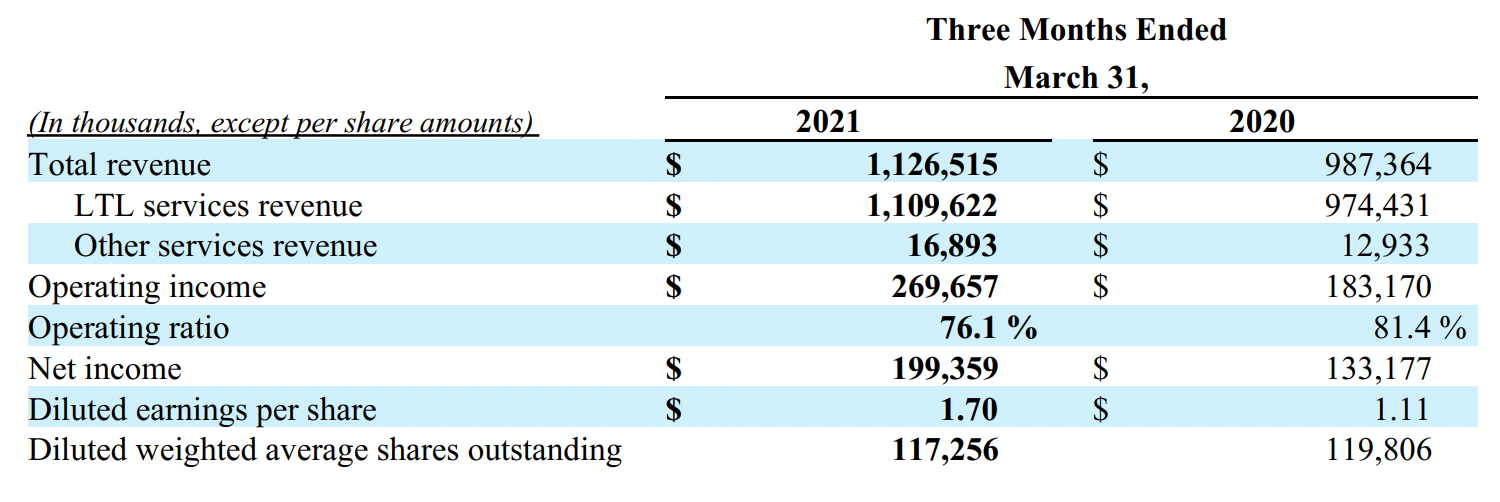

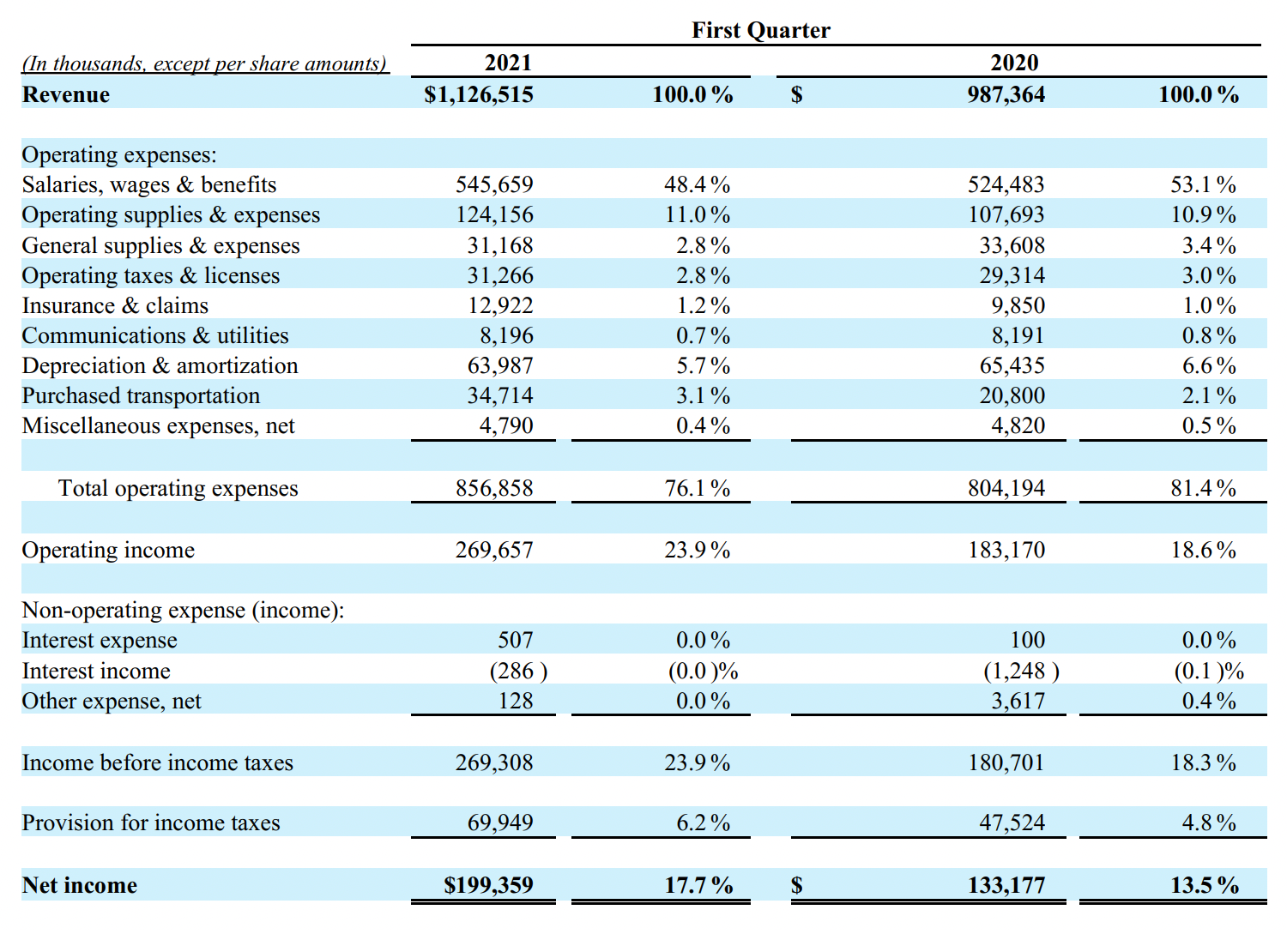

Все это, разумеется, сказалось на отчетности ODFL наилучшим образом. Недавно компания выпустила отчет за минувший квартал, где вместе с увеличением на 8,3% тоннажа грузов был отмечен рост выручки на 14,1% и прибыли на 49,7%.

ODFl может рассчитывать на «продолжение банкета», так как есть ряд косвенных показателей, свидетельствующих о продолжении логистического бума в США. Коллеги ODFL в сфере грузоперевозок Knight-Swift Transportation Holdings (NYSE: KNX) ожидают, что итоги 2021 года будут лучше, чем прогнозировалось ранее, а аукционные цены на б/у грузовики для дальнобойщиков в США за год выросли на 22% из-за недостатка предложения и избытка спроса. Так что конъюнктура для компании складывается позитивная.

Крепкие основания для длительных отношений

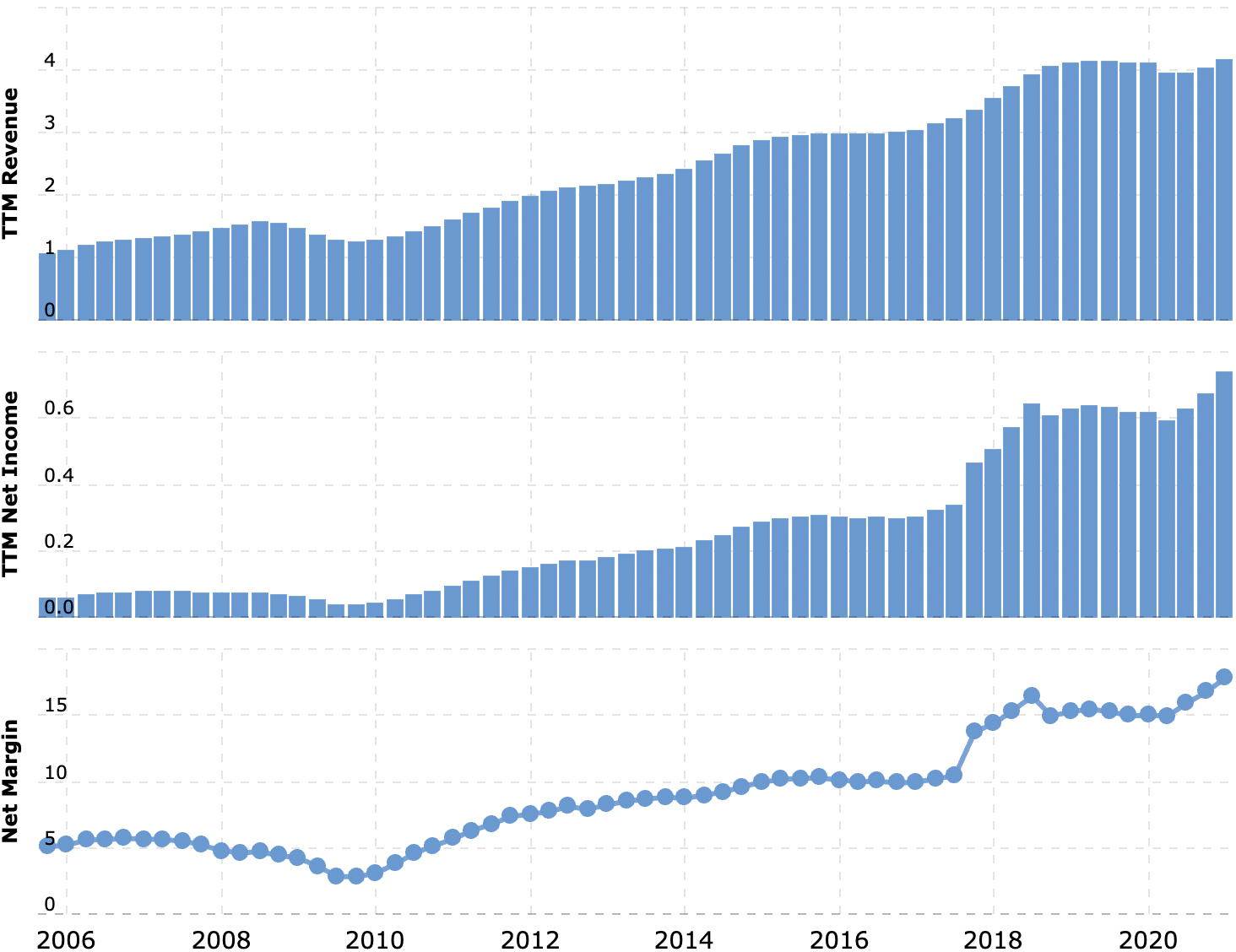

На мой взгляд, ODFL даже без роста спроса на грузоперевозки заслуживает пристального внимания инвесторов по ряду причин.

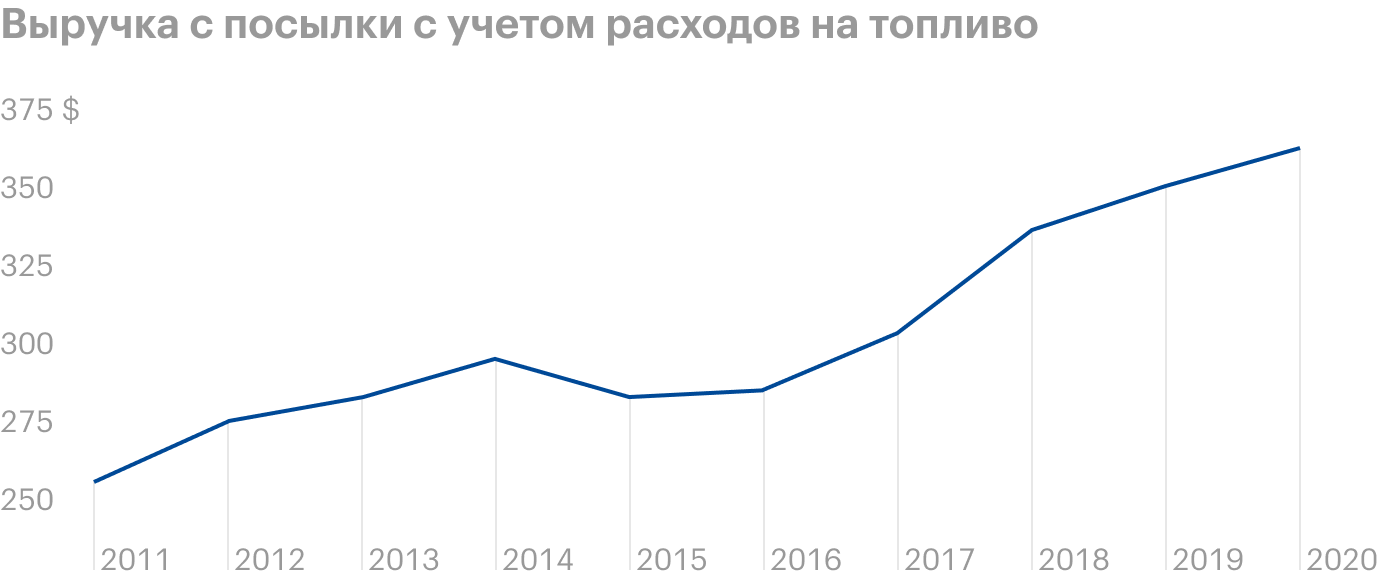

Упоминания и уважения заслуживает тот факт, что ни один из клиентов компании не дает ей больше 5% выручки. Это очень хорошо, потому что в условиях логистического ажиотажа это усиливает переговорную позицию ODFL и позволяет компании диктовать клиентам свои цены.

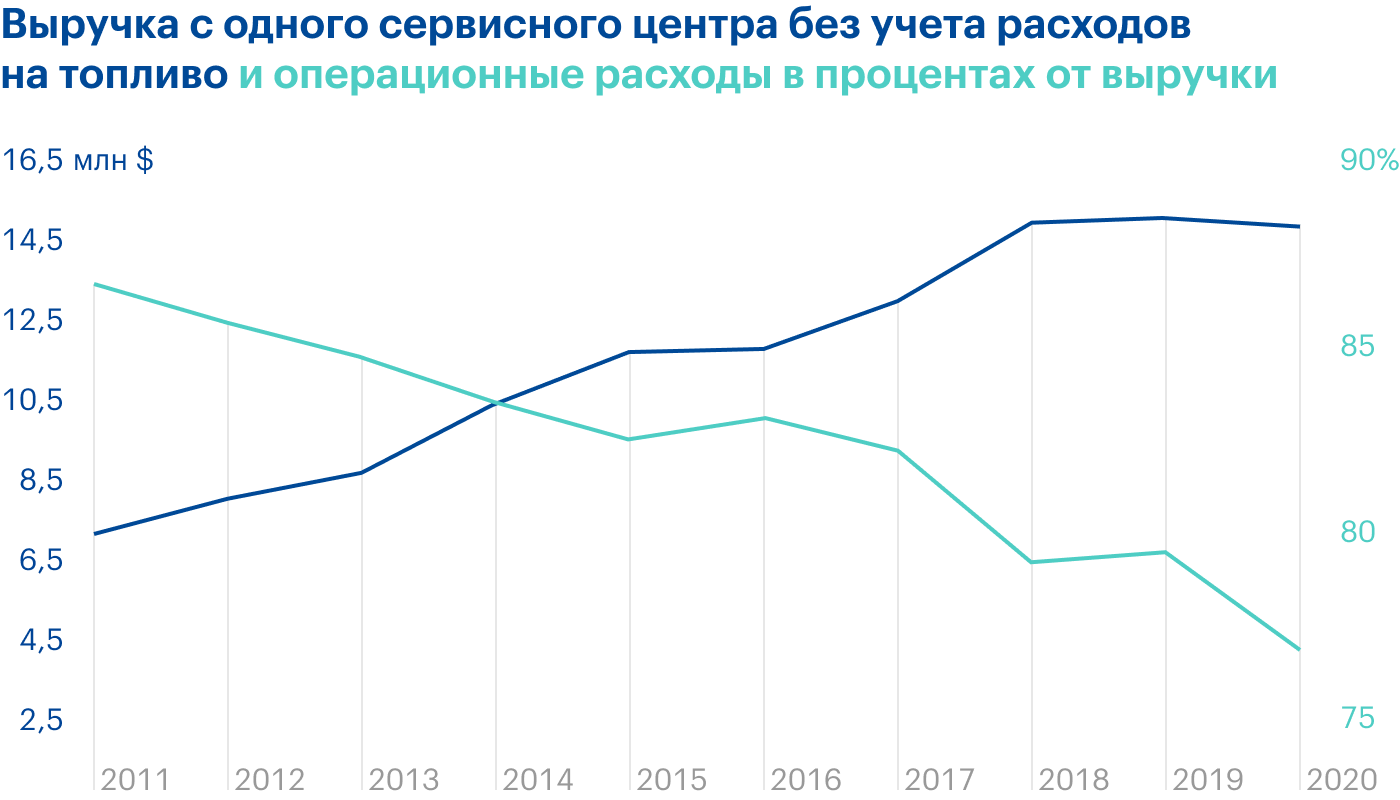

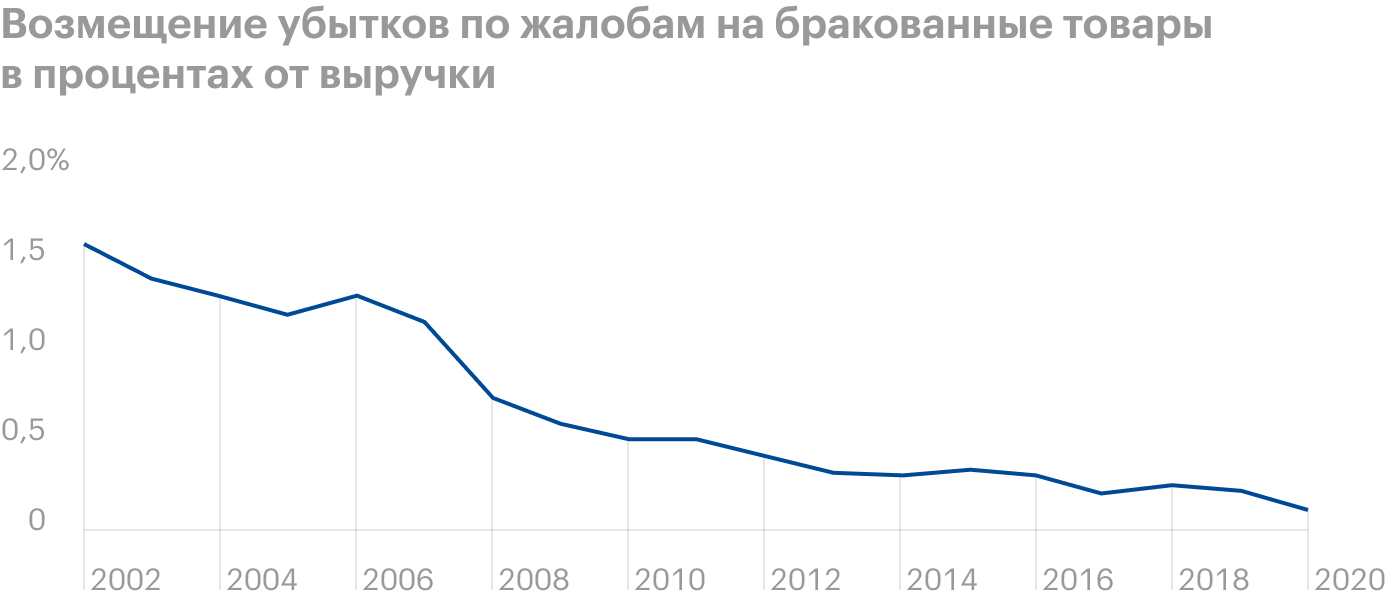

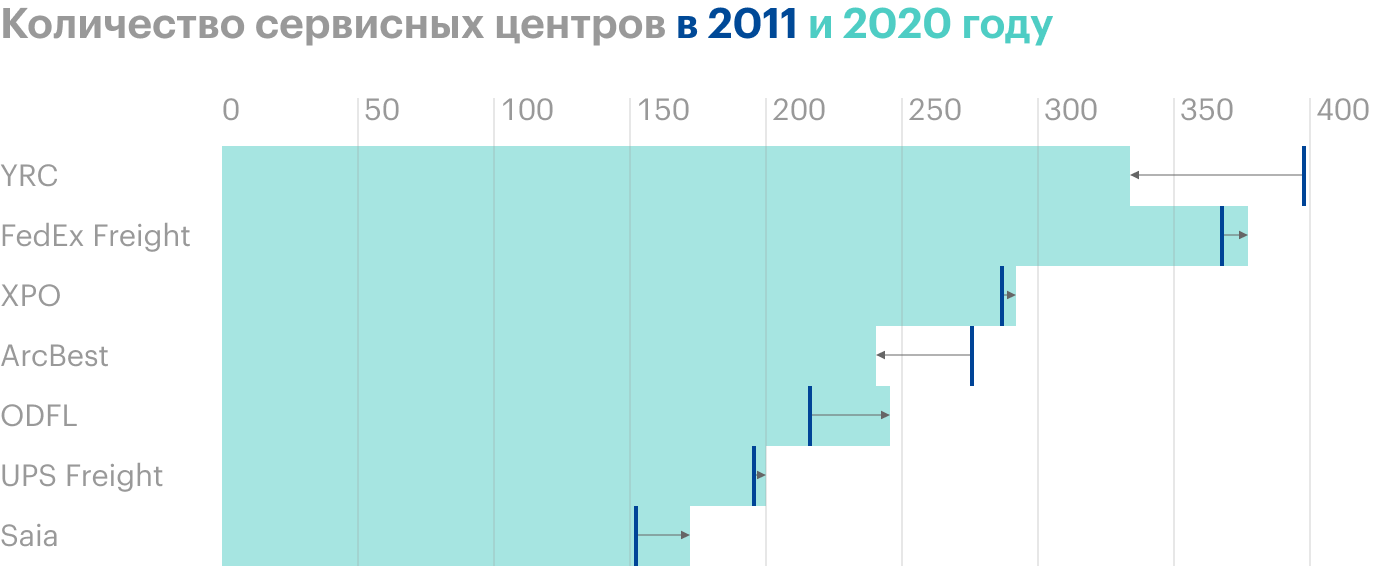

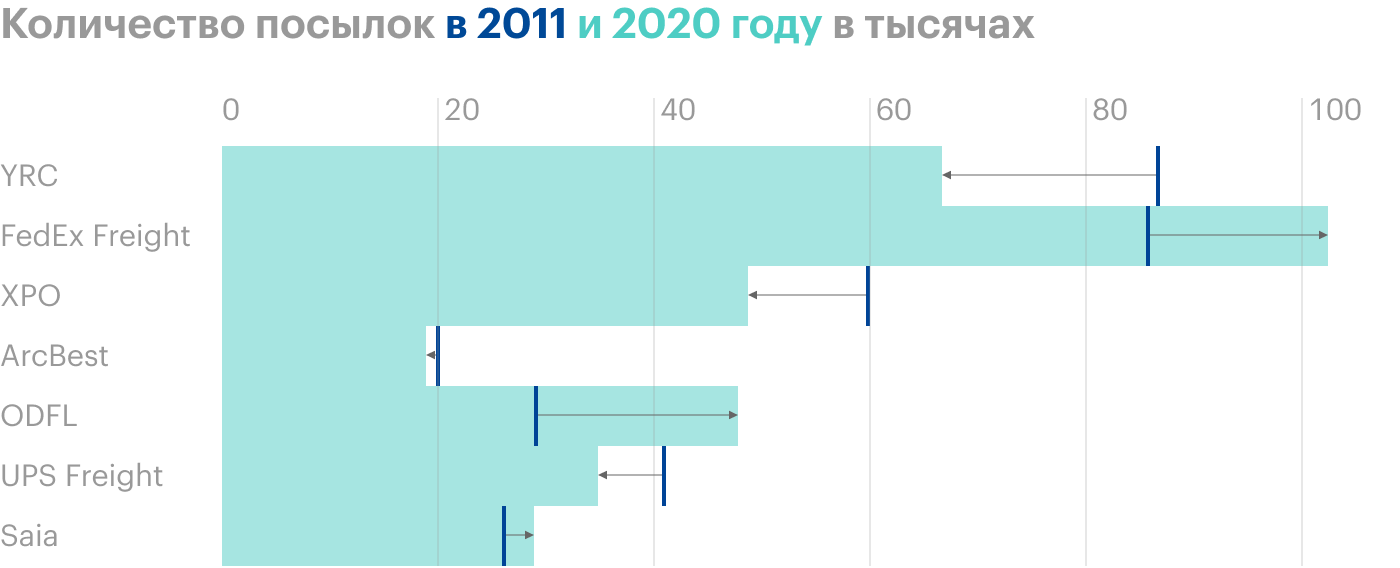

Эффективность бизнеса ODFL постоянно растет — и быстрее, чем у конкурентов. У компании много филиалов во всех регионах страны, что позволяет ей в полной мере воспользоваться всеми плюсами роста грузоперевозок внутри США.

«Раз-два, черная, красная, газ, запомнил?»

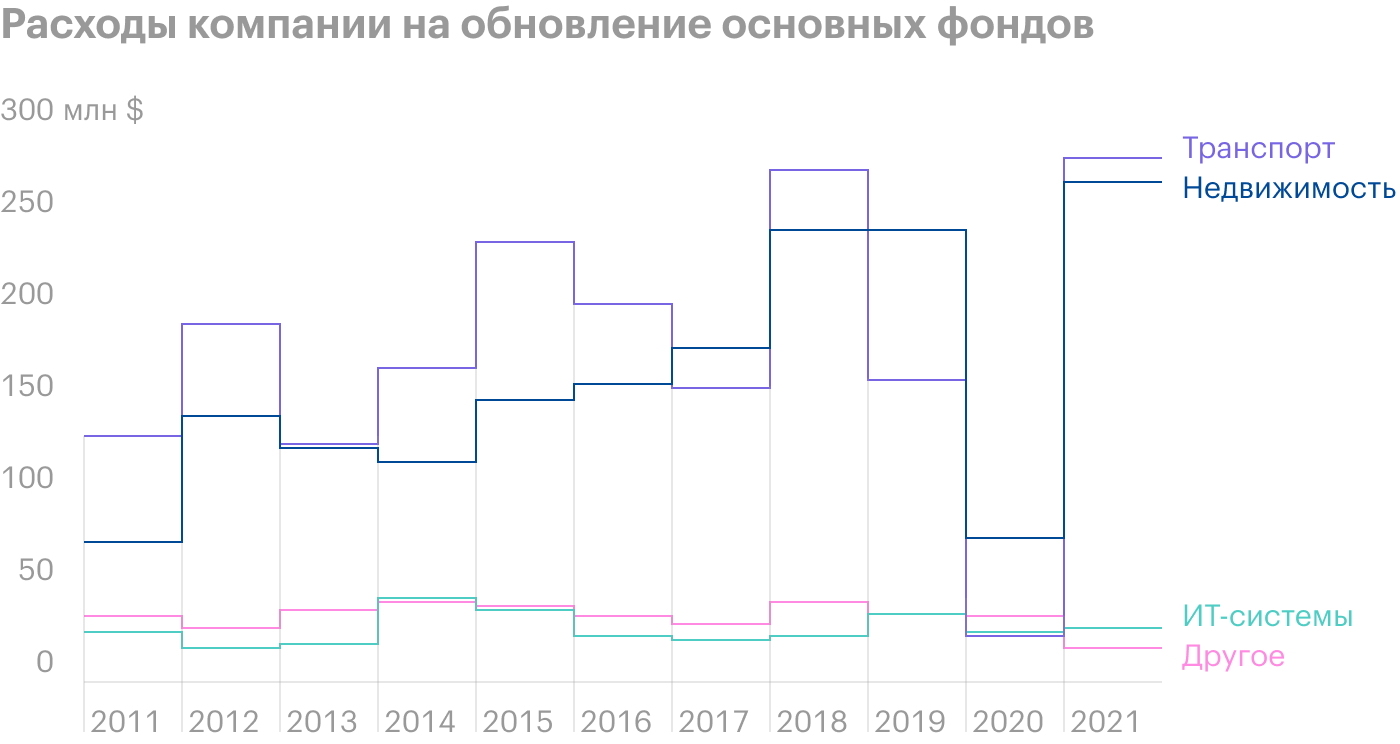

Однако не все так хорошо. Автопарк у компании не безумно старый, но и не самый молодой. Машины такого типа в США «живут» лет 10—15, в зависимости от интенсивности использования и качества дорог. Поэтому компании приходится серьезно тратиться на обновление основного фонда.

Другая важная статья расходов — складские помещения. Как вы помните по идее с Prologis, здесь тоже следует ожидать роста трат из-за ограниченности предложения на этом рынке. Спрос огромный, а подходящих складов мало, и новые строятся очень неспешно.

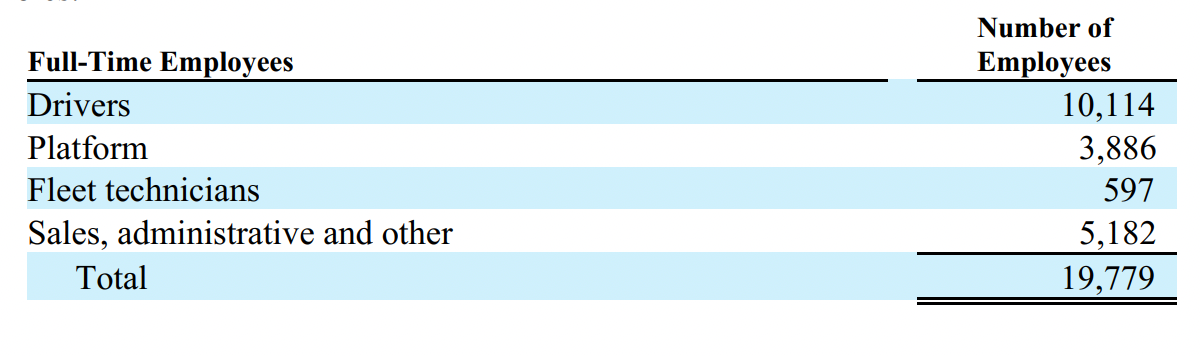

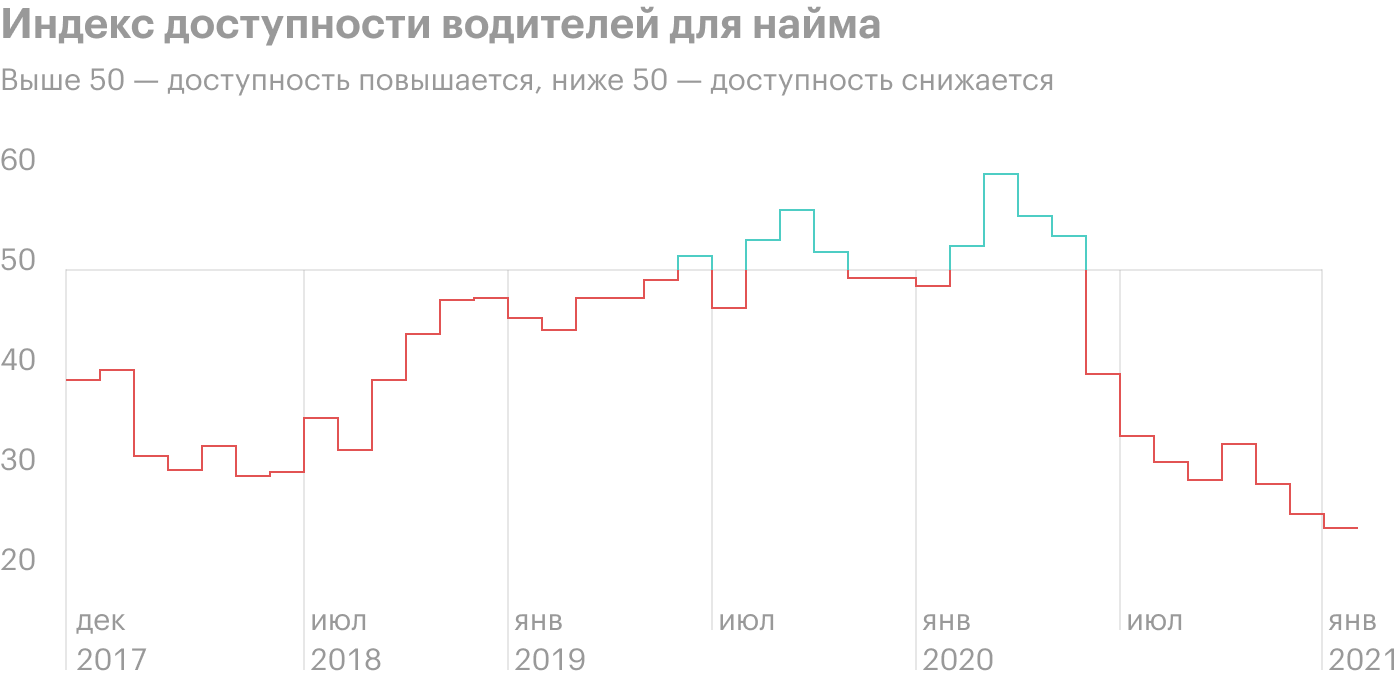

Еще в США наблюдается дефицит водителей грузовиков, это влечет за собой проблему роста стоимости труда работников компании.

Есть все основания ожидать роста расходов ODFL — и это проблема. Компания платит дивиденды: 60 центов на акцию в год, или 0,32% годовых. Это не так много, всего 10,55% от ее прибыли за минувший год, но следует учитывать огромные потребности компании в инвестициях, а также ситуацию с задолженностями.

Согласно последнему отчету, у компании задолженностей на 1,159 млрд долларов, из которых 513,862 млн нужно гасить в течение года, а денег на счетах 351,9 млн. В принципе, не думаю, что у компании будут проблемы, чтобы занять нужную сумму для закрытия долгов. Но, принимая во внимание ожидаемый рост расходов на обновление основных фондов и наем персонала, а оплата труда работников — это 48,4% от выручки компании, я бы опасался, что выплаты порежут.

Парк техники компании

| Количество | Средний возраст | |

|---|---|---|

| Седельные тягачи | 9288 | 4,7 |

| Грузовики-фургоны | 24 583 | 7,9 |

| Фуры | 12 067 | 7,4 |

Парк техники компании

| Седельные тягачи | |

| Количество | 9288 |

| Средний возраст | 4,7 |

| Грузовики-фургоны | |

| Количество | 24 583 |

| Средний возраст | 7,9 |

| Фуры | |

| Количество | 12 067 |

| Средний возраст | 7,4 |

Резюме

ODFL — это отличный вариант для инвестирования в американские грузоперевозки. P / E у компании, на первый взгляд, высоковат — 43,46, но в абсолютных цифрах компания не очень дорогая, капитализация — 28,85 млрд долларов. И что гораздо важнее — это очень эффективный и успешный бизнес с высокой маржой. Поэтому, на мой взгляд, компания достойна внимания инвесторов. Но все же не следует забывать о том, что ей предстоит рост расходов.