Обзор Саратовского НПЗ: нефтеперерабатывающая дочка «Роснефти»

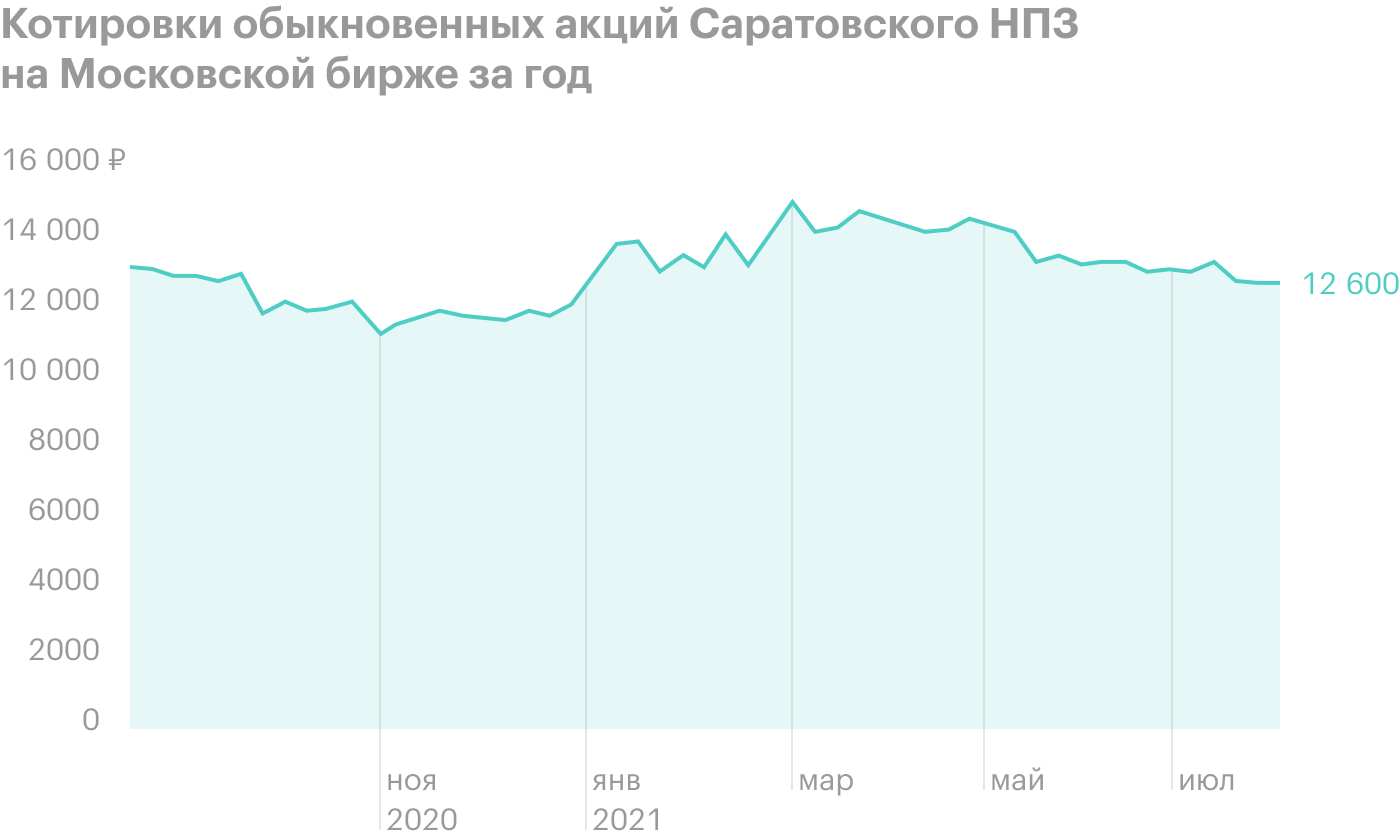

Этой статьей мы начинаем цикл статей про компанию «Роснефть» и ее публичные дочерние компании. В ней мы рассмотрим Саратовский НПЗ (MCX: KRKN, KRKNP).

О компании

Саратовский нефтеперерабатывающий завод основан в 1934 году, в 1994 приватизирован и с тех пор поочередно входил в такие вертикально интегрированные нефтяные компании, как «Сиданко», «ТНК-BP», а с 2013 года входит в «Роснефть».

Бизнес компании довольно прост и понятен: она занимается переработкой нефти на давальческой основе. То есть заказчик — «Роснефть» — это собственник как сырья, так и получающихся продуктов переработки, а Саратовский НПЗ получает вознаграждение за оказание услуг. Таким образом, на бизнес компании влияет всего лишь пара показателей: объем переработки нефти и цена процессинга.

Проектная мощность завода составляет 7 млн тонн нефти в год. В реальности перерабатывается несколько меньше: объем произведенной продукции стабильно зависит от объема переработки. Стоит учесть, что в четвертом квартале нечетных годов на заводе производятся ремонтные работы, так что в эти годы объем переработки даже ниже 6 млн тонн. В целом объемы переработки находятся на примерно одних и тех же уровнях за последние годы.

На заводе перерабатывается нефть марки Urals, а также нефть с саратовского и оренбургских месторождений. В структуре их производства значительную долю занимают дизель, вакуумный газойль, бензин и мазут. С 2018 года завод выпускает бензин современного экологического стандарта «Евро 6». Потребитель продуктов переработки — Москва.

Глубина переработки нефти на заводе — около 80%, что неплохой показатель, но он несколько ниже среднего значения по России, которое по итогам 2019 года составило около 83%. Компания называет увеличение глубины переработки одной из своих стратегических целей. Также завод называет в числе перспективных направлений увеличение отбора вакуумного газойля, производство новых марок дорожного битума и в целом повышение операционной эффективности.

Объем переработки нефти и произведенной продукции по годам, млн тонн

| Объем переработки | Объем произведенной продукции | |

|---|---|---|

| 2016 | 5,89 | 5,64 |

| 2017 | 5,78 | 5,56 |

| 2018 | 6,71 | 6,50 |

| 2019 | 5,62 | 5,43 |

| 2020 | 6,25 | 6,10 |

Объем переработки нефти и произведенной продукции по годам, млн тонн

| Объем переработки | |

| 2016 | 5,89 |

| 2017 | 5,78 |

| 2018 | 6,71 |

| 2019 | 5,62 |

| 2020 | 6,25 |

| Объем произведенной продукции | |

| 2016 | 5,64 |

| 2017 | 5,56 |

| 2018 | 6,50 |

| 2019 | 5,43 |

| 2020 | 6,10 |

Структура производства продуктов переработки за 2020 год, тысяч тонн

| Дизельное топливо | 1837 |

| Вакуумный газойль | 1327 |

| Мазут | 1176 |

| Высокооктановый бензин | 1070 |

| Остальные виды бензина | 197 |

| Топливо судовое маловязкое | 131 |

| Прочее | 359 |

Структура производства продуктов переработки за 2020 год, тысяч тонн

| Дизельное топливо | 1837 |

| Вакуумный газойль | 1327 |

| Мазут | 1176 |

| Высокооктановый бензин | 1070 |

| Остальные виды бензина | 197 |

| Топливо судовое маловязкое | 131 |

| Прочее | 359 |

Финансовые показатели

Выручка и чистая прибыль компании нестабильны, но в целом есть тенденция к росту. По структуре выручки однозначно видно, что переработка сырья — это основная деятельность завода.

У компании полностью отсутствует долг — более того, это не околонулевой долг, а именно отсутствие заемных денег.

Еще одна интересная особенность — постоянно растущая дебиторская задолженность. Ее размеры значительно растут год от года и уже достигли огромных размеров: по состоянию на конец первого полугодия 2021 года это уже 27 млрд рублей. Эта сумма велика сама по себе, но еще внушительнее она выглядит в сравнении: это примерно в два раза больше капитализации компании и в 9,5 раза больше чистой прибыли за 2020 год.

То есть получается, что компания постоянно прибыльна, но это скорее на бумаге — в реальности же значительная часть денег оседает в материнской компании, хоть и числится как задолженность перед Саратовским НПЗ.

Выручка, чистая прибыль, чистый долг и дебиторская задолженность по годам, млрд рублей

| Выручка | Чистая прибыль | Чистый долг | Дебиторская задолженность | |

|---|---|---|---|---|

| 2017 | 11,8 | 2,58 | 0 | 11,0 |

| 2018 | 13,5 | 3,72 | 0 | 15,1 |

| 2019 | 14,9 | 4,41 | 0 | 18,8 |

| 2020 | 11,7 | 2,82 | 0 | 23,3 |

| 1п2021 | 8,59 | 3,68 | 0 | 27,0 |

Выручка, чистая прибыль, чистый долг и дебиторская задолженность по годам, млрд рублей

| Выручка | |

| 2017 | 11,8 |

| 2018 | 13,5 |

| 2019 | 14,9 |

| 2020 | 11,7 |

| 1п2021 | 8,59 |

| Чистая прибыль | |

| 2017 | 2,58 |

| 2018 | 3,72 |

| 2019 | 4,41 |

| 2020 | 2,82 |

| 1п2021 | 3,68 |

| Чистый долг | |

| 2017 | 0 |

| 2018 | 0 |

| 2019 | 0 |

| 2020 | 0 |

| 1п2021 | 0 |

| Дебиторская задолженность | |

| 2017 | 11,0 |

| 2018 | 15,1 |

| 2019 | 18,8 |

| 2020 | 23,3 |

| 1п2021 | 27,0 |

Структура выручки за 2020 год

| Переработка сырья | 99,44% |

| Услуги погрузки продуктов переработки в водный транспорт | 0,36% |

| Сверхнормативное хранение нефтепродуктов | 0,01% |

| Прочие услуги | 0,19% |

Структура выручки за 2020 год

| Переработка сырья | 99,44% |

| Услуги погрузки продуктов переработки в водный транспорт | 0,36% |

| Сверхнормативное хранение нефтепродуктов | 0,01% |

| Прочие услуги | 0,19% |

Акционерный капитал и дивиденды

Акционерный капитал компании состоит из примерно 750 тысяч обыкновенных и 250 тысяч привилегированных акций. Около 91% обыкновенных акций и 84,5% общего капитала Саратовского НПЗ принадлежит ООО «РН-переработка» — дочерней компании «Роснефти».

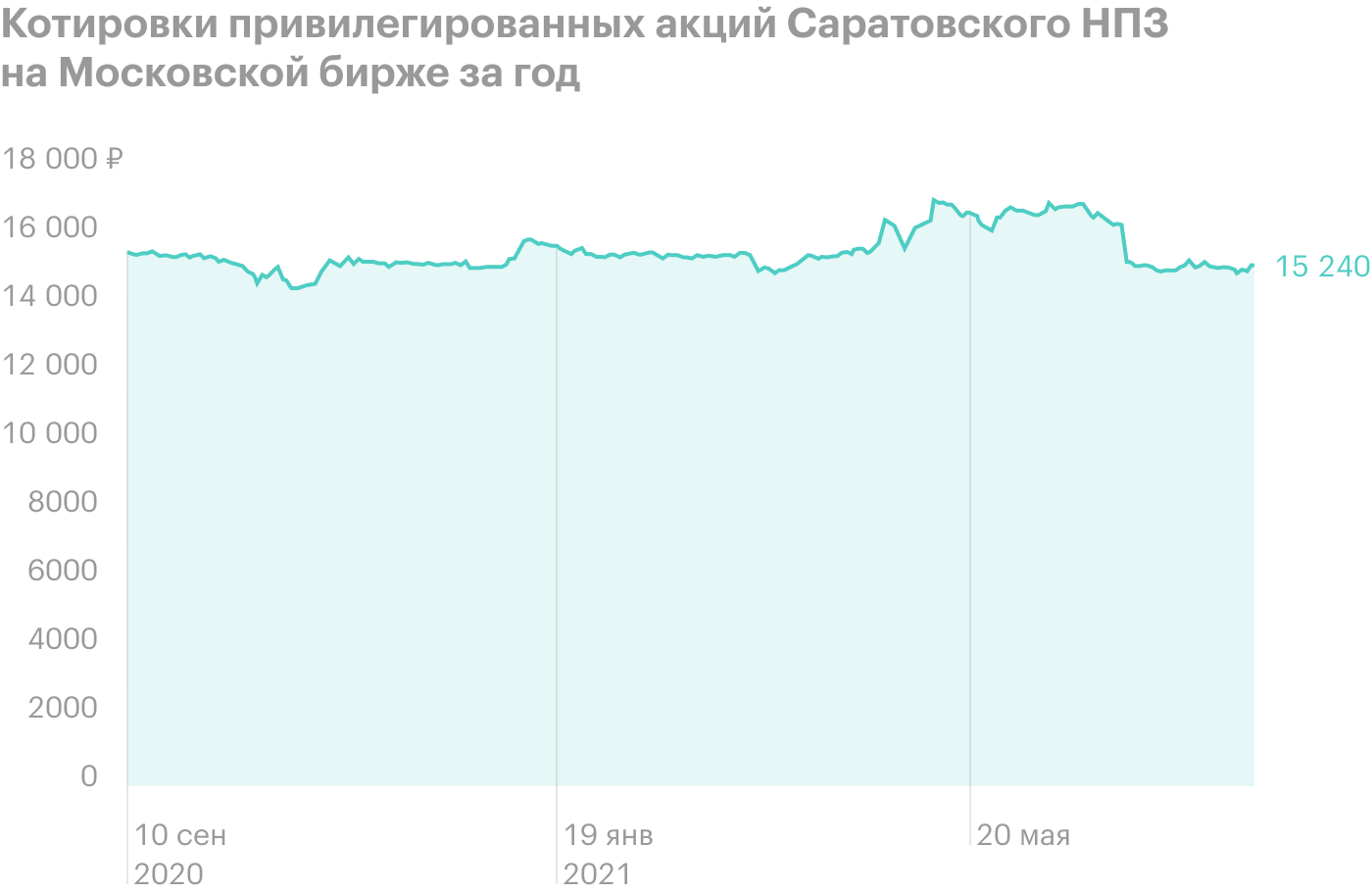

Согласно дивидендной политике, формула расчета размера дивидендов по обыкновенным акциям не определена, а по привилегированным составляет 10% чистой прибыли с оговоркой, что дивиденд на привилегированную акцию не может быть меньше дивиденда на обыкновенную.

В реальности же дивиденды по обыкновенным акциям не объявляются и не выплачиваются, а по привилегированным выплаты идут в соответствии с дивидендной политикой и производятся раз в год.

Дивиденды по годам

| Дивиденды на прив. акцию | Дивидендная доходность | Доля чистой прибыли | |

|---|---|---|---|

| 2016 | 1051,46 ₽ | 10,6% | 10% |

| 2017 | 1035,34 ₽ | 8,6% | 10% |

| 2018 | 1490,13 ₽ | 13,6% | 10% |

| 2019 | 1766,52 ₽ | 11,0% | 10% |

| 2020 | 1132,93 ₽ | 7,5% | 10% |

Дивиденды по годам

| Дивиденды на прив. акцию | |

| 2016 | 1051,46 ₽ |

| 2017 | 1035,34 ₽ |

| 2018 | 1490,13 ₽ |

| 2019 | 1766,52 ₽ |

| 2020 | 1132,93 ₽ |

| Дивидендная доходность | |

| 2016 | 10,6% |

| 2017 | 8,6% |

| 2018 | 13,6% |

| 2019 | 11,0% |

| 2020 | 7,5% |

| Доля чистой прибыли | |

| 2016 | 10% |

| 2017 | 10% |

| 2018 | 10% |

| 2019 | 10% |

| 2020 | 10% |

Почему акции могут вырасти

Дивиденды. Одна из основных мотиваций для покупки акций компаний на российском фондовом рынке — это дивиденды. Доходность привилегированных акций «Саратовского НПЗ» на протяжении последних лет вполне достойная, а дивидендная политика четко соблюдается, так что эти акции могут стать неплохим выбором для инвесторов.

Дешевый стабильный бизнес. Даже в шоковый для нефтегазовой и транспортной отраслей 2020 год услуги компании были востребованы. И хотя выручка несколько уменьшилась, это не стало провалом, что еще раз подтверждает, что Саратовский НПЗ — это стабильный бизнес, при этом очень дешевый по мультипликаторам.

Надежды на лучшее. Из-за значительной недооценки Саратовского НПЗ у котировок его акций есть большой потенциал роста — если инвесторы почувствуют, что ситуация со слабыми местами компании начала улучшаться. Возможно, триггером для таких изменений станет утвержденный правительством единый подход к дивидендам госкомпаний в размере 50% от скорректированной чистой прибыли.

Почему акции могут упасть

Не лучшее отношение к инвесторам. Саратовский НПЗ не уделяет большого внимания своей привлекательности в глазах инвесторов: его сайт — это просто страница от 2012 года, на которой можно только скачать архивы с документами, отчетность по МСФО перестала публиковаться с 2015 года. Есть только отчетность по РСБУ, презентации для инвесторов отсутствуют. Это неприятно, но второстепенно. Важнее то, что основная часть денег выводится из компании через дебиторскую задолженность — и конца и края этой тенденции не видно.

Отсутствие перспектив. По большому счету компания не развивается. Да, проводятся некоторые мероприятия по техническому переоснащению завода, по улучшению операционной эффективности, но это не сказывается кардинальным образом на объеме переработки нефти или финансовых показателях. Вполне вероятно, что и через 5—10 лет объем переработки и выручка останутся на примерно тех же уровнях, что и в последние годы.

Риски аварий. Нефтепереработка — технологически сложное и довольно опасное производство, так что, к сожалению, есть риски техногенных аварий, которые могут приводить к частичной или полной остановке производства и даже к судебным искам.

Мультипликаторы Саратовского НПЗ

| P / E | ROE | Net debt / EBITDA | |

|---|---|---|---|

| 2017 | 3,78 | 10,9% | 0 |

| 2018 | 2,01 | 13,7% | 0 |

| 2019 | 2,60 | 14,2% | 0 |

| 2020 | 4,70 | 8,4% | 0 |

| 1п2021 | 2,89 | 12,4% | 0 |

Мультипликаторы Саратовского НПЗ

| P / E | |

| 2017 | 3,78 |

| 2018 | 2,01 |

| 2019 | 2,60 |

| 2020 | 4,70 |

| 1п2021 | 2,89 |

| ROE | |

| 2017 | 10,9% |

| 2018 | 13,7% |

| 2019 | 14,2% |

| 2020 | 8,4% |

| 1п2021 | 12,4% |

| Net debt / EBITDA | |

| 2017 | 0 |

| 2018 | 0 |

| 2019 | 0 |

| 2020 | 0 |

| 1п2021 | 0 |

В итоге

Саратовский НПЗ — это нефтеперерабатывающий завод в структуре «Роснефти». Его бизнес стабилен и прибылен, а по привилегированным акциям регулярно выплачиваются дивиденды с неплохой доходностью.

Но если присмотреться, то оказывается, что бизнес скорее стагнирует, а не развивается, а значительная часть прибыли не доходит до компании. Именно поэтому акции стоят дешево.

Как итог, привилегированные акции Саратовского НПЗ могут быть интересны консервативным инвесторам с дивидендной стратегией, а оба типа акций могут служить неким опционом на изменение ситуации в компании в лучшую сторону с точки зрения ее прозрачности и развития. Это стоит учитывать, но при этом не стоит забывать, что на российском фондовом рынке есть большое количество значительно более прозрачных и позитивно относящихся к своим миноритарным акционерам компаний.