Обзор китайского фармацевтического гиганта Sino Biopharmaceutical

В Т-Инвестициях стали доступны первые 12 акций с Гонконгской биржи. Торги и расчеты по ним будут идти в гонконгских долларах — HK$. Кроме обычных комиссий инвесторам предстоит платить гербовый сбор — stamp duty — в размере 0,13% от суммы сделки.

К концу 2022 года «СПб-биржа» планирует увеличить число гонконгских акций до 200, а в течение 2023 года — до 1000 наименований.

В этой статье мы разберем Sino Biopharmaceutical (HKEX: 1177) — фармацевтическую компанию, входящую в сотню крупнейших публичных компаний страны. На 25 июля 2022 компания занимала 84-е место по капитализации на фондовой бирже Гонконга.

Sino Biopharmaceutical производит дженерики и биоаналоги для лечения гепатита, опухолей, офтальмологии и заболеваний сердечно-сосудистой системы, а также анальгетики и препараты традиционной китайской медицины.

В состав группы Sino Biopharmaceutical входит более 20 компаний: производство, оптовые продажи и дистрибуция, собственная аптечная сеть, медицинские учреждения, исследовательские центры, а также инвестиционная компания.

Sino Biopharmaceutical владеет долей в 15,03% в Sinovac Life Sciences — производителе вакцины от COVID-19 CoronaVac, одобренной в 50 странах и включенной ВОЗ в список вакцин для экстренного использования. За 2021 год Sino Biopharmaceutical получила 36 одобрений новых препаратов и подала 52 заявки на проведение клинических испытаний.

С 2019 входит в число крупнейших фармацевтических компаний мира по версии американского журнала Pharm Exec. По итогам 2021 Sino Biopharmaceutical заняла в этом списке 40-е место, как и годом ранее.

Компания принадлежит семье китайского миллиардера тайского происхождения Це Пина, состояние которого оценивается в 5,9 млрд долларов.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем зарабатывают

Согласно годовому отчету компании, бизнес состоит из семи основных подразделений:

- Онкология — 34,3% выручки. Препараты для лечения рака и реабилитации пациентов.

- Гепатология — 13,6% выручки. Препараты для лечения болезней печени.

- Кардиология и неврология — 10,5% выручки. Препараты и оборудование для лечения и реабилитации пациентов с сердечно-сосудистыми и неврологическими заболеваниями.

- Ортопедия — 9,1% выручки.

- Дыхательная система — 8% выручки. Препараты и оборудование для лечения и реабилитации пациентов с заболеваниями органов дыхания.

- Парентеральное питание — 4,5% выручки. Специальное питание для пациентов госпиталей, проходящих лечение и реабилитацию.

- Другое — 20% выручки. В этом сегменте компания зарабатывает на собственной сети госпиталей и аптек.

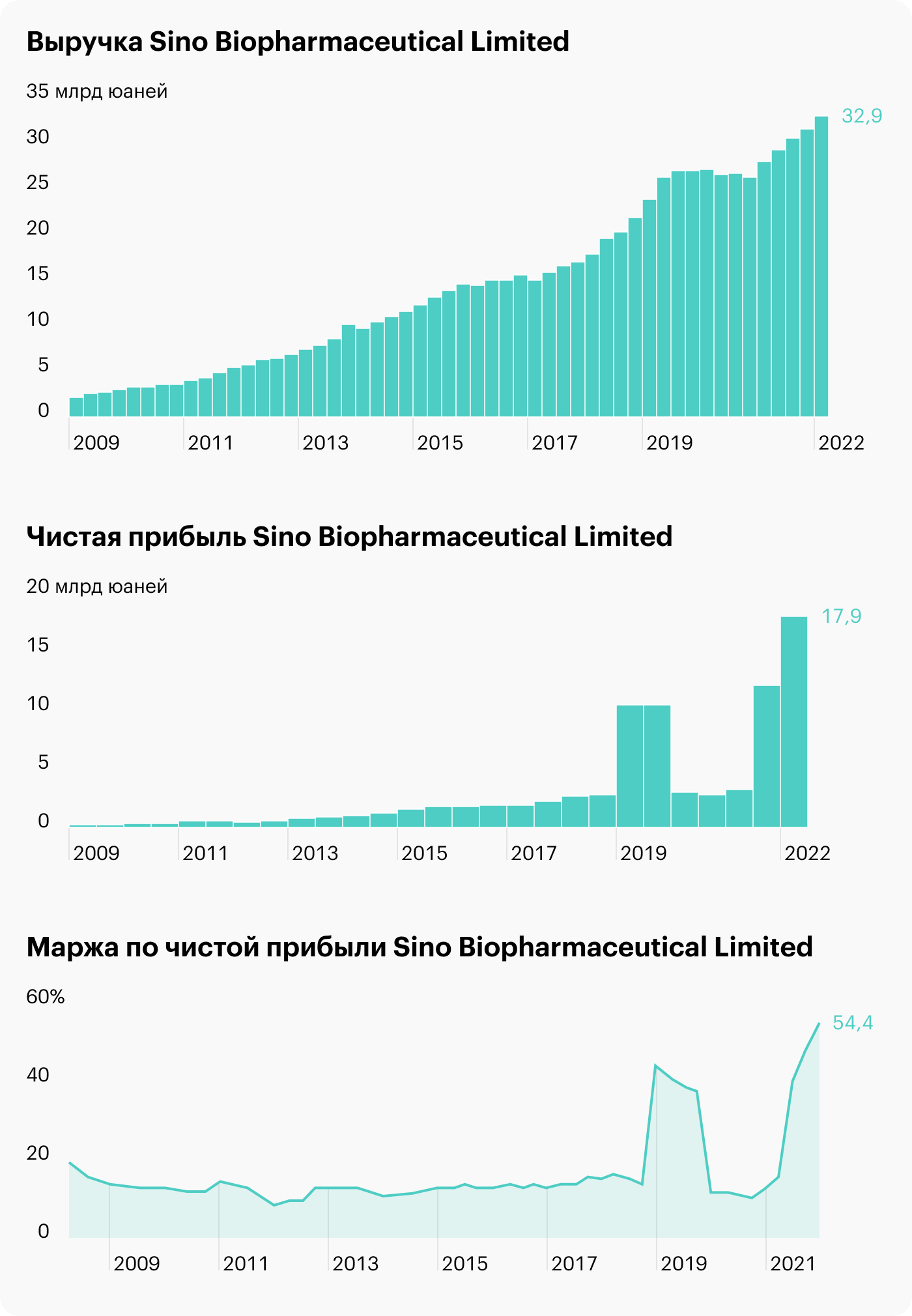

Маржинальность по каждому сегменту в отчетности не раскрывается, но общая маржа по чистой прибыли впечатляет: 54% по итогам 1 квартала 2022 года — это сопоставимо с показателями крупнейших биотехнологических компаний США, таких как Moderna и Regeneron. Средний показатель маржинальности с 2008 года держится чуть ниже 20%.

Выручка за 2021 год — 26,8 млрд юаней, или 3,9 млрд долларов. Выручка по регионам не раскрывается в деталях, потому что 90% продаж компания делает на территории материкового Китая. Но в будущем Sino Biopharmaceutical планирует расширить продажи на мировых рынках через дочернюю компанию InvoX Pharma, созданную в 2021 году для развития глобальных продаж.

В июне 2022 года InvoX Pharma согласилась на покупку F-star Therapeutics (FSTX) — британской биофармацевтической компании с листингом на NASDAQ, производящей препараты и технологии для лечения рака.

Sino Biopharmaceutical активна на рынке поглощений: за 2 года инвестировала и купила доли в 6 компаниях.

Инвестиционные раунды и приобретение долей Sino Biopharmaceutical в других компаниях с 2019 года

| Дата сделки | Инвестиции в раунде, млн долларов | |

|---|---|---|

| Generon. Разрабатывает препарат для лечения рака молочной железы | 2 июня 2022 | 70 |

| Medlinker. Социальная сеть для врачей в Китае | 12 декабря 2021 | 514 |

| Treadwell Therapeutics. Исследовательская компания по поиску, созданию и тестированию новых способов лечения рака | 18 ноября 2021 | 91 |

| XtalPi. Исследовательский центр изучения новых лекарств и фармацевтических технологий, использующий искусственный интеллект и квантовые компьютеры для ускорения исследований | 11 августа 2021 | 400 |

| Sinovac Life Sciences. Разработчик вакцины от COVID-19 и других вакцин | 6 декабря 2020 | 500 |

| Akeso Biopharma. Биофармацевтическая компания, занимающаяся исследованиями, разработкой, производством и коммерциализацией новых инновационных препаратов на основе антител | 4 ноября 2019 | 150 |

Инвестиционные раунды и приобретение долей Sino Biopharmaceutical в других компаниях с 2019 года

| Generon | |

| Чем занимается | Разрабатывает препарат для лечения рака молочной железы |

| Дата сделки | 2 июня 2022 |

| Инвестиции в раунде, млн долларов | 70 |

| Medlinker | |

| Чем занимается | Социальная сеть для врачей в Китае |

| Дата сделки | 12 декабря 2021 |

| Инвестиции в раунде, млн долларов | 514 |

| Treadwell Therapeutics | |

| Чем занимается | Исследовательская компания по поиску, созданию и тестированию новых способов лечения рака |

| Дата сделки | 18 ноября 2021 |

| Инвестиции в раунде, млн долларов | 91 |

| XtalPi | |

| Чем занимается | Исследовательский центр изучения новых лекарств и фармацевтических технологий, использующий искусственный интеллект и квантовые компьютеры для ускорения исследований |

| Дата сделки | 11 августа 2021 |

| Инвестиции в раунде, млн долларов | 400 |

| Sinovac Life Sciences | |

| Чем занимается | Разработчик вакцины от COVID-19 и других вакцин |

| Дата сделки | 6 декабря 2020 |

| Инвестиции в раунде, млн долларов | 500 |

| Akeso Biopharma | |

| Чем занимается | Биофармацевтическая компания занимающаяся исследованиями, разработкой, производством и коммерциализацией новых инновационных препаратов на основе антител |

| Дата сделки | 4 ноября 2019 |

| Инвестиции в раунде, млн долларов | 150 |

Аргументы в пользу компаний

Старение населения в Китае. Согласно отчету Всемирной организации здравоохранения, в Китае одна из самых быстрорастущих групп стареющего населения в мире. В 2019 году в Китае насчитывалось 254 млн пожилых людей в возрасте старше 60 лет.

К 2040 году число пожилых китайцев увеличится до 402 млн человек, или 28% от общей численности населения, — рост почти на 60% за 20 лет. К 2050 году эта доля увеличится до 33,3%. При этом 75% людей старше 60 лет страдают сердечно-сосудистыми заболеваниями, диабетом или гипертонией, поэтому рост численности пожилого населения автоматически обеспечивает фармацевтические компании работой.

Доля и число людей в возрасте старше 60 лет в Китае, США и Японии

| 2017 | Ожидания на 2025 | Ожидания на 2033 | Ожидания на 2050 | |

|---|---|---|---|---|

| Китай | 20% 1,5 млрд человек | 17,3% 1,39 млрд человек | 25% 1,6 млрд человек | 33,3% 1,46 млрд человек |

| США | 25,09% 342,74 млн человек | 21,76% 326,3 млн человек | 26,52% 361,98 млн человек | 27,9% 387,12 млн человек |

| Япония | 30% 123,3 млн человек | 27,8% 125,9 млн человек | 32% 115,63 млн человек | 37,7% 100,8 млн человек |

Доля и число людей в возрасте старше 60 лет в Китае, США и Японии

| Китай | |

| 2017 | 17,3% 1,39 млрд человек |

| Ожидания на 2025 | 20% 1,5 млрд человек |

| Ожидания на 2033 | 25% 1,6 млрд человек |

| Ожидания на 2050 | 33,3% 1,46 млрд человек |

| США | |

| 2017 | 21,76% 326,3 млн человек |

| Ожидания на 2025 | 25,09% 342,74 млн человек |

| Ожидания на 2033 | 26,52% 361,98 млн человек |

| Ожидания на 2050 | 27,9% 387,12 млн человек |

| Япония | |

| 2017 | 27,8% 125,9 млн человек |

| Ожидания на 2025 | 30% 123,3 млн человек |

| Ожидания на 2033 | 32% 115,63 млн человек |

| Ожидания на 2050 | 37,7% 100,8 млн человек |

Фокус на растущих секторах. Согласно прогнозам Research & Markets, мировой рынок онкологических препаратов вырастет к 2026 году на 12,1% — с 177,4 млрд долларов в 2021 году до 313,7 млрд долларов.

Мировой рынок дженериков вырастет с 411,6 млрд долларов в 2020 году до 650,3 млрд долларов к 2025 году, или на 9,6% годовых. При этом выручка на глобальном фармацевтическом рынке будет расти на 5,94% в год и достигнет 1,39 трлн долларов к 2026 году. На препараты по борьбе с раком у Sino Biopharmaceutical приходилась самая большая доля выручки — 34,3%.

Компания ждет роста выручки на 13,6% в 2023 и на 14,3% в 2024 году.

Глобальный фармацевтический рынок, млрд долларов

| 2015 | 2019 | Ожидания на 2024 | Годовые темпы роста | |

|---|---|---|---|---|

| Биологические препараты | 286,4 | 204,8 | 456,7 | 9,3% |

| Химические препараты | 1038 | 900,2 | 1182,8 | 3,1% |

| Всего | 1324,5 | 1105 | 1639,5 | – |

Глобальный фармацевтический рынок, млрд долларов

| Биологические препараты | |

| 2015 | 204,8 |

| 2019 | 286,4 |

| Ожидания на 2024 | 456,7 |

| Годовые темпы роста | 9,3% |

| Химические препараты | |

| 2015 | 900,2 |

| 2019 | 1038 |

| Ожидания на 2024 | 1182,8 |

| Годовые темпы роста | 3,1% |

| Всего | |

| 2015 | 1105 |

| 2019 | 1324,5 |

| Ожидания на 2024 | 1639,5 |

| Годовые темпы роста | – |

Фармацевтический рынок в Китае, млрд юаней

| 2015 | 2019 | Ожидания на 2024 | Годовые темпы роста | |

|---|---|---|---|---|

| Биологические препараты | 312 | 145,3 | 712,5 | 19,3% |

| Химические препараты | 819 | 683,6 | 956,8 | 3,8% |

| Китайская медицина | 502 | 391,8 | 559,5 | 4% |

| Всего | 1633 | 1220,7 | 2228,8 | – |

Фармацевтический рынок в Китае, млрд юаней

| Биологические препараты | |

| 2015 | 145,3 |

| 2019 | 312 |

| Ожидания на 2024 | 712,5 |

| Годовые темпы роста | 19,3% |

| Химические препараты | |

| 2015 | 683,6 |

| 2019 | 819 |

| Ожидания на 2024 | 956,8 |

| Годовые темпы роста | 3,8% |

| Китайская медицина | |

| 2015 | 391,8 |

| 2019 | 502 |

| Ожидания на 2024 | 559,5 |

| Годовые темпы роста | 4% |

| Всего | |

| 2015 | 1220,7 |

| 2019 | 1633 |

| Ожидания на 2024 | 2228,8 |

| Годовые темпы роста | – |

Что может помешать

Патентная система. Согласно патентным правилам, введенным в 2020 году, первый одобренный дженерик имеет право на рыночную эксклюзивность сроком до года. На долю дженериков — непатентованных препаратов — приходится 60% рынка, и это может стать ограничением для будущего роста: между производителями будет обостряться конкуренция, что потребует от них более высоких затрат на исследования, рекламу и продвижение препаратов.

Если какой-то из популярных препаратов выведет на рынок другая компания, то Sino Biopharmaceutical не сможет выпускать его аналог в течение года. С одной стороны, это хорошо — в том случае, если препарат на рынок выведет Sino Biopharmaceutical, но, с другой стороны, если это сделают его конкуренты, это плохо.

В этой ситуации в более выгодном положении окажутся компании с собственной сетью продаж и распространения лекарств. Напомню, что в составе группы Sino Biopharmaceutical работают медицинские центры и сеть аптек, через которые компания сможет продавать собственные препараты.

Ужесточение политики FDA. Любой фармацевтический препарат перед продажей на территории США должен получить разрешение FDA — Управления по санитарному надзору за качеством пищевых продуктов и медикаментов.

В феврале 2022 года в журнале Lancet опубликовали статью, в которой директор онкологического центра FDA Ричард Паздур изложил опасения по поводу одобрения лекарств на основе результатов клинических испытаний, полученных исключительно или преимущественно в Китае.

Ужесточение позиции FDA по отношению к препаратам из Китая уже проявляется: в феврале FDA отклонила препарат для иммунотерапии рака совместного производства американской Eli Lilly и китайской Innovent Biologics.

В мае сразу два препарата получили отказы: лекарство для лечения нейроэндокринных опухолей от Hutchmed и препарат для лечения карциномы носоглотки от Coherus и Shanghai Junshi Biosciences.

Главная претензия FDA в том, что клинические испытания этих препаратов проводились только в Китае и достоверно оценить их влияние на американцев сложно. Теперь для получения одобрения FDA фармацевтическим компаниям придется проводить клинические испытания в разных странах, что увеличит их срок и сделает вывод новых лекарств на рынок дороже. Ранее FDA выдавало одобрения на продажу препаратов, даже если данные по результатам клинических испытаний были получены из одной страны.

И наконец, позицию FDA могут использовать в качестве политического инструмента давления на Китай, как это было с аудитом китайских компаний и последующим делистингом с американских бирж. Напомню, в декабре 2020 Дональд Трамп подписал закон, благодаря которому китайская компания может подпасть под делистинг с американской биржи, если она в течение трех лет не соблюдала американские стандарты аудита.

Китайские компании используют преимущественно своих аудиторов и не хотят делиться их внутренними документами с регуляторами в США. Пока по этому закону никто не пострадал, но SEC (Комиссия по ценным бумагам и биржам) исправно пополняет список кандидатов на делистинг. В списке потенциальных изгоев уже 152 китайских компании.

Согласно информации на сайте FDA, Китай занимает третье место по экспорту лекарств и биопрепаратов в США, а также первое место по экспорту медицинских устройств и оборудования. Рынок США — крупнейший фармацевтический рынок в мире, на который приходится 45% глобальных продаж, и его потеря станет серьезным ударом для китайских фармацевтов.

Резюме

Sino Biopharmaceutical выглядит привлекательной компанией для инвестиций. Фундаментальные показатели близки к оценкам американских биотехнологических компаний. Показатели маржинальности ниже в сравнении с коллегами из США, как и оценки по P / E и P / S, что говорит о более низкой фундаментальной оценке.

Сейчас акции стоят 5 HK$. Ближайшая цель по техническому анализу — уровень 6,25 HK$, что соответствует росту на 25% от текущих уровней. Этой цели бумага может достичь в ближайшие полгода. Либо можно держать акции на протяжении 3—5 лет, пока фармацевтический рынок Китая будет расти опережающими темпами.

| P / E | Прогноз P / E | P / S | Рентабельность по EBITDA | Debt / EBITDA | |

|---|---|---|---|---|---|

| Sino Biopharmaceutical | 6,0 | 16,7 | 3,1 | 18,8% | 2,4 |

| Regeneron | 8,7 | 14,8 | 4,0 | 57% | 0,3 |

| Vertex | 30,6 | 20,0 | 9,3 | 38,5% | 0,3 |

| Moderna | 5,1 | 7,8 | 3,0 | 73,24% | 0,1 |

| Exelixis | 22,8 | 17,5 | 4,4 | 25,6% | 0,1 |

| P / E | |

| Sino Biopharmaceutical | 6 |

| Regeneron | 8,7 |

| Vertex | 30,6 |

| Moderna | 5,1 |

| Exelixis | 22,8 |

| Прогноз P / E | |

| Sino Biopharmaceutical | 16,7 |

| Regeneron | 14,8 |

| Vertex | 20 |

| Moderna | 7,8 |

| Exelixis | 17,5 |

| P / S | |

| Sino Biopharmaceutical | 3,1 |

| Regeneron | 4 |

| Vertex | 9,3 |

| Moderna | 3 |

| Exelixis | 4,4 |

| Рентабельность по EBITDA | |

| Sino Biopharmaceutical | 18,8% |

| Regeneron | 57% |

| Vertex | 38,5% |

| Moderna | 73,24% |

| Exelixis | 25,6% |

| Debt / EBITDA | |

| Sino Biopharmaceutical | 2,4 |

| Regeneron | 0,3 |

| Vertex | 0,3 |

| Moderna | 0,1 |

| Exelixis | 0,1 |

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.