Обзор S&P Global: мировой поставщик кредитных рейтингов

S&P Global (NYSE: SPGI) — ведущий в мире поставщик кредитных рейтингов, аналитики на мировых рынках капитала и сырьевых товаров, подробных данных и аналитической информации об экономических, рыночных и бизнес-факторах. Компания разрабатывает индексы Dow Jones и S&P 500.

О компании

Компания выделяет четыре направления своего бизнеса.

S&P Global Ratings. Проводит независимые исследования и поставляет рейтинги, результаты исследований и аналитики инвесторам и другим участникам рынка. Доля направления по итогам 9 месяцев 2021 года составила 50%.

S&P Global Market Intelligence. Поставщик данных, исследований, новостей и аналитики для нескольких классов активов инвестиционным менеджерам, инвестиционным банкам, частным инвестиционным компаниям, страховым компаниям, коммерческим банкам и другим организациям. Доля направления по итогам 9 месяцев 2021 года составила 27%.

S&P Global Platts. Ведущий независимый поставщик информации и источник оценки базовых цен для товарных и энергетических рынков. Доля направления по итогам 9 месяцев 2021 года составила 11%.

S&P Dow Jones Indices. Крупнейший в мире глобальный ресурс для основанных на индексах концепций, данных и исследований. Разработчик биржевых индексов S&P 500 и промышленного индекса Dow Jones. Направление рассчитывает более 830 тысяч индексов, публикует контрольные показатели, которые обеспечивают основу для 575 ETF по всему миру с вложенными активами на сумму 387 млрд долларов. Доля направления по итогам 9 месяцев 2021 года составила 15,42%.

Структура выручки по странам и регионам:

- США — 61%.

- Европейский союз — 24%.

- Азия — 10%.

- Остальной мир — 5%.

Структура выручки по направлениям, млн долларов

| 9м2020 | 9м2021 | Доля | Изменение | |

|---|---|---|---|---|

| Рейтинги | 2,725 | 3,107 | 50% | 14,02% |

| Анализ рынка | 1,565 | 1,664 | 27% | 6,33% |

| Platts | 0,654 | 0,700 | 11% | 7,03% |

| Индексы | 0,733 | 0,846 | 14% | 15,42% |

| Устранение межотраслевых связей | −0,102 | −0,108 | −2% | 5,88% |

| Общий доход | 5,575 | 6,209 | 100% | 11,37% |

Структура выручки по направлениям, млн долларов

| Рейтинги | |

| 9м2020 | 2,725 |

| 9м2021 | 3,107 |

| Доля | 50% |

| Изменение | 14,02% |

| Анализ рынка | |

| 9м2020 | 1,565 |

| 9м2021 | 1,664 |

| Доля | 27% |

| Изменение | 6,33% |

| Platts | |

| 9м2020 | 0,654 |

| 9м2021 | 0,700 |

| Доля | 11% |

| Изменение | 7,03% |

| Индексы | |

| 9м2020 | 0,733 |

| 9м2021 | 0,846 |

| Доля | 14% |

| Изменение | 15,42% |

| Устранение межотраслевых связей | |

| 9м2020 | −0,102 |

| 9м2021 | −0,108 |

| Доля | −2% |

| Изменение | 5,88% |

| Общий доход | |

| 9м2020 | 5,575 |

| 9м2021 | 6,209 |

| Доля | 100% |

| Изменение | 11,37% |

Финансовые показатели

26 октября компания опубликовала отчет за 9 месяцев 2021 года. Выручка выросла на 11% — до 6,2 млрд долларов — по сравнению с аналогичным периодом прошлого года. Наиболее быстрорастущими стали сегменты: индексы — вырос на 16% — и рейтинги — вырос на 14%. Рост доходов в рейтингах был обусловлен увеличением доходов от транзакций и непроизводственных доходов. Рост выручки по индексам был обусловлен более высокими уровнями активов под управлением ETF и ПИФов.

Операционная прибыль выросла на 12% — до 3,3 млрд долларов, — несмотря на рост издержек, связанных со слиянием S&P Global с IHS Markit в 2021 году. Операционная маржа выросла на 5 процентных пунктов — до 53,42%. Чистая прибыль составила 2,5 млрд, а чистая прибыль на акцию — 9,76 $. Свободный денежный поток по итогам 9 месяцев 2021 года составил 2,4 млрд, что на 214 млн больше, чем за тот же период 2020 года, в основном за счет увеличения чистой прибыли.

Компания ожидает завершения слияния с IHS Markit в 2022 году. В ноябре 2020 года S&P Global согласилась приобрести аналитическую компанию IHS Markit за 44 млрд долларов. Ожидается, что к отчетному периоду за 2021 год выручка S&P Global вырастет до более чем 10 млн. Прогноз прибыли на акцию ожидается в диапазоне от 12,5 до 12,65 $. Прогноз свободного денежного потока, за исключением некоторых статей, также увеличили до нового диапазона от 3,6 до 3,7 млрд.

Финансовые показатели компании, млн долларов

| Выручка | Операционная прибыль | Операционная маржа | Чистая прибыль | FCF | |

|---|---|---|---|---|---|

| 2016 | 5,661 | 3,341 | 59,02% | 2,106 | 1,329 |

| 2017 | 6,063 | 2,583 | 42,60% | 1,496 | 1,782 |

| 2018 | 6,258 | 2,790 | 44,58% | 1,958 | 1,797 |

| 2019 | 6,699 | 3,226 | 48,16% | 2,123 | 2,500 |

| 2020 | 7,442 | 3,617 | 48,60% | 2,339 | 3,300 |

| 9м2021 | 6,209 | 3,317 | 53,42% | 2,527 | 2,454 |

Финансовые показатели компании, млн долларов

| Выручка | |

| 2016 | 5,661 |

| 2017 | 6,063 |

| 2018 | 6,258 |

| 2019 | 6,699 |

| 2020 | 7,442 |

| 9м2021 | 6,209 |

| Операционная прибыль | |

| 2016 | 3,341 |

| 2017 | 2,583 |

| 2018 | 2,790 |

| 2019 | 3,226 |

| 2020 | 3,617 |

| 9м2021 | 3,317 |

| Операционная маржа | |

| 2016 | 59,02% |

| 2017 | 42,60% |

| 2018 | 44,58% |

| 2019 | 48,16% |

| 2020 | 48,60% |

| 9м2021 | 53,42% |

| Чистая прибыль | |

| 2016 | 2,106 |

| 2017 | 1,496 |

| 2018 | 1,958 |

| 2019 | 2,123 |

| 2020 | 2,339 |

| 9м2021 | 2,527 |

| FCF | |

| 2016 | 1,329 |

| 2017 | 1,782 |

| 2018 | 1,797 |

| 2019 | 2,500 |

| 2020 | 3,300 |

| 9м2021 | 2,454 |

Балансовые показатели

Активы с начала 2021 года выросли на 12,55% — до 14,1 млрд долларов — за счет роста объема денег на счетах и их эквивалентов. Капитал вырос в 3,35 раза — до 1,9 млрд — из-за роста контролирующих долей, связанных с поглощением других компаний. Общий долг вырос на 14,59% — до 4,7 млрд.

В апреле компания заключила пятилетнее оборотное кредитное соглашение на 1,5 млрд, которое заменило пятилетнюю кредитную линию на 1,2 млрд. По итогам 9 месяцев 2021 года чистый долг у компании отрицательный — −1,1 млрд — благодаря росту объема денег на счетах и их эквивалентов.

Балансовые показатели, млн долларов

| Активы | Капитал | Общий долг | Чистый долг | |

|---|---|---|---|---|

| 2016 | 38,936 | 0,701 | 3,564 | 1,172 |

| 2017 | 40,778 | 0,766 | 3,569 | 0,792 |

| 2018 | 42,401 | 0,684 | 3,662 | 1,745 |

| 2019 | 45,058 | 0,536 | 3,948 | 1,082 |

| 2020 | 12,537 | 0,571 | 4,110 | 0,002 |

| 9м2021 | 14,111 | 1,915 | 4,710 | −1,189 |

Балансовые показатели, млн долларов

| Активы | |

| 2016 | 38,936 |

| 2017 | 40,778 |

| 2018 | 42,401 |

| 2019 | 45,058 |

| 2020 | 12,537 |

| 9м2021 | 14,111 |

| Капитал | |

| 2016 | 0,701 |

| 2017 | 0,766 |

| 2018 | 0,684 |

| 2019 | 0,536 |

| 2020 | 0,571 |

| 9м2021 | 1,915 |

| Общий долг | |

| 2016 | 3,564 |

| 2017 | 3,569 |

| 2018 | 3,662 |

| 2019 | 3,948 |

| 2020 | 4,110 |

| 9м2021 | 4,710 |

| Чистый долг | |

| 2016 | 1,172 |

| 2017 | 0,792 |

| 2018 | 1,745 |

| 2019 | 1,082 |

| 2020 | 0,002 |

| 9м2021 | −1,189 |

Рынок

Основной сегмент выручки компании — рейтинги. Компаниям, чтобы выпустить долговые обязательства, например облигации, нужно получить рейтинг финансового риска у рейтингового агентства. Ключевые игроки рейтинговой индустрии — это большая тройка S&P Global, Moody’s и Fitch, на которые приходится около 95% рынка.

В компании ожидают, что выпуск глобальных облигаций сократится примерно на 0,2% в 2021 году и на 2% в 2022 году. Опасения по поводу роста инфляции, перспективы повышения ставок, все еще высокие остатки денег у компаний и возможная налоговая реформа — все это приведет к препятствиям для выпуска облигаций в 2022 году. Но, как отметили в компании, прогнозы все еще соответствуют долгосрочным темпам роста.

В целом рынок рейтингов имеет ряд особенностей, которые стоит упомянуть. Например, финансовые сервисы не так зависят от нормативов регуляторов, как, например, банковский сектор. С другой стороны, важность репутации очень высока, так как рынок представлен тремя крупными игроками. И борьба за репутацию идет как в информационном поле, так и в судебном.

Соответственно, инвесторам стоит быть готовыми к новостям о судебных разбирательствах, связанных с неверной оценкой S&P, непрозрачностью предоставления рейтингов и так далее. Но, как показывает столетняя история существования S&P Global, существенное влияние на финансовую устойчивость компании это не окажет.

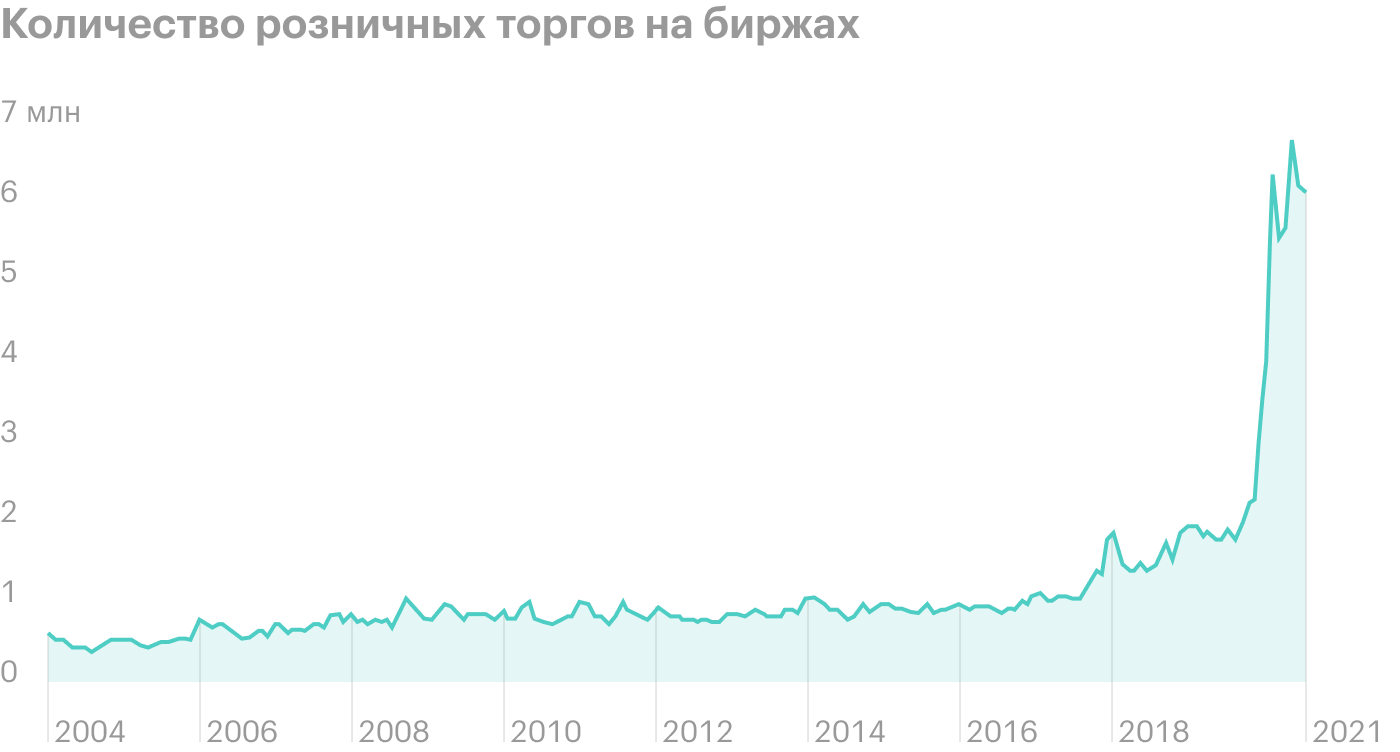

У других направлений бизнеса, таких как market intelligence, также есть хорошие среднесрочные перспективы — во многом благодаря росту интереса к фондовому рынку, вызванному низкими ставками и пандемийной скукой. Так, по данным аналитиков Bank of America и EPFR Global, в 2021 году инвесторы уже вложили почти 900 млрд долларов в фонды на бирже и в долгосрочные фонды, что превышает совокупную сумму за последние 19 лет. Кроме этого, новые розничные инвесторы очень активны, что также на руку представителям сервисов по фондовым рынкам, таким как S&P Global.

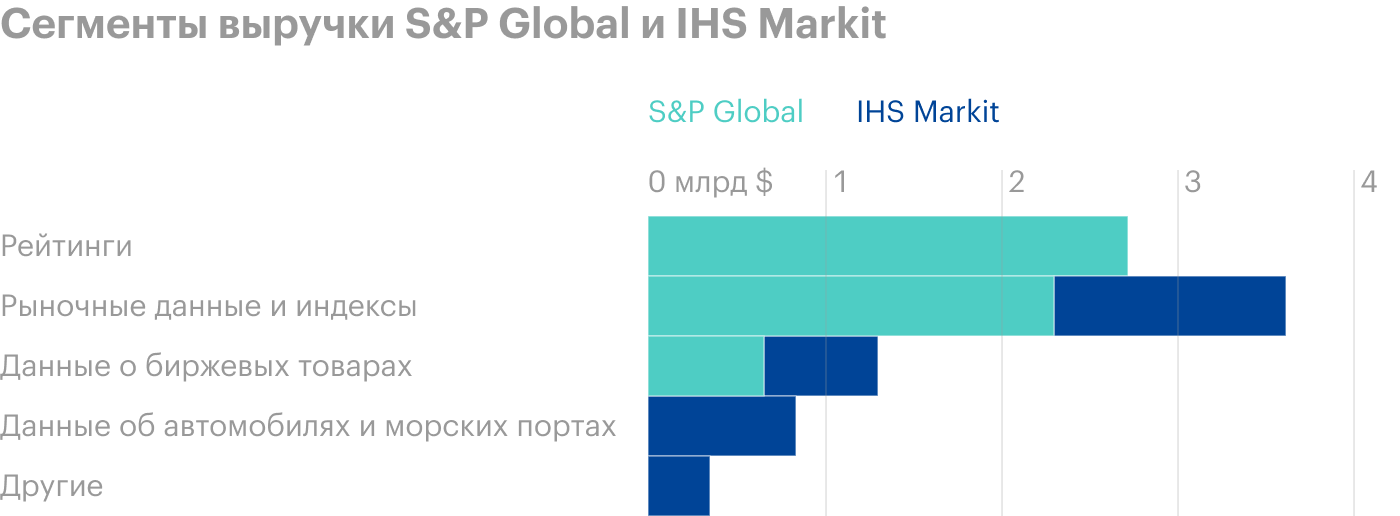

Также стоит сказать о текущем поглощении компании IHS Markit. Это крупный поставщик данных из таких сфер: рынок производных финансовых инструментов, водород, солнечная энергетика, морские порты, автомобили и другие.

Приобретение IHS Markit увеличит долю SPGI на рынке и поддержит ее позицию третьего по величине поставщика данных на мировом рынке после Bloomberg и Refinitiv. Руководство ожидает получить эффект синергии в виде сокращения издержек на 480 млн и притока 350 млн от будущих поступлений.

Сравнение с аналогами

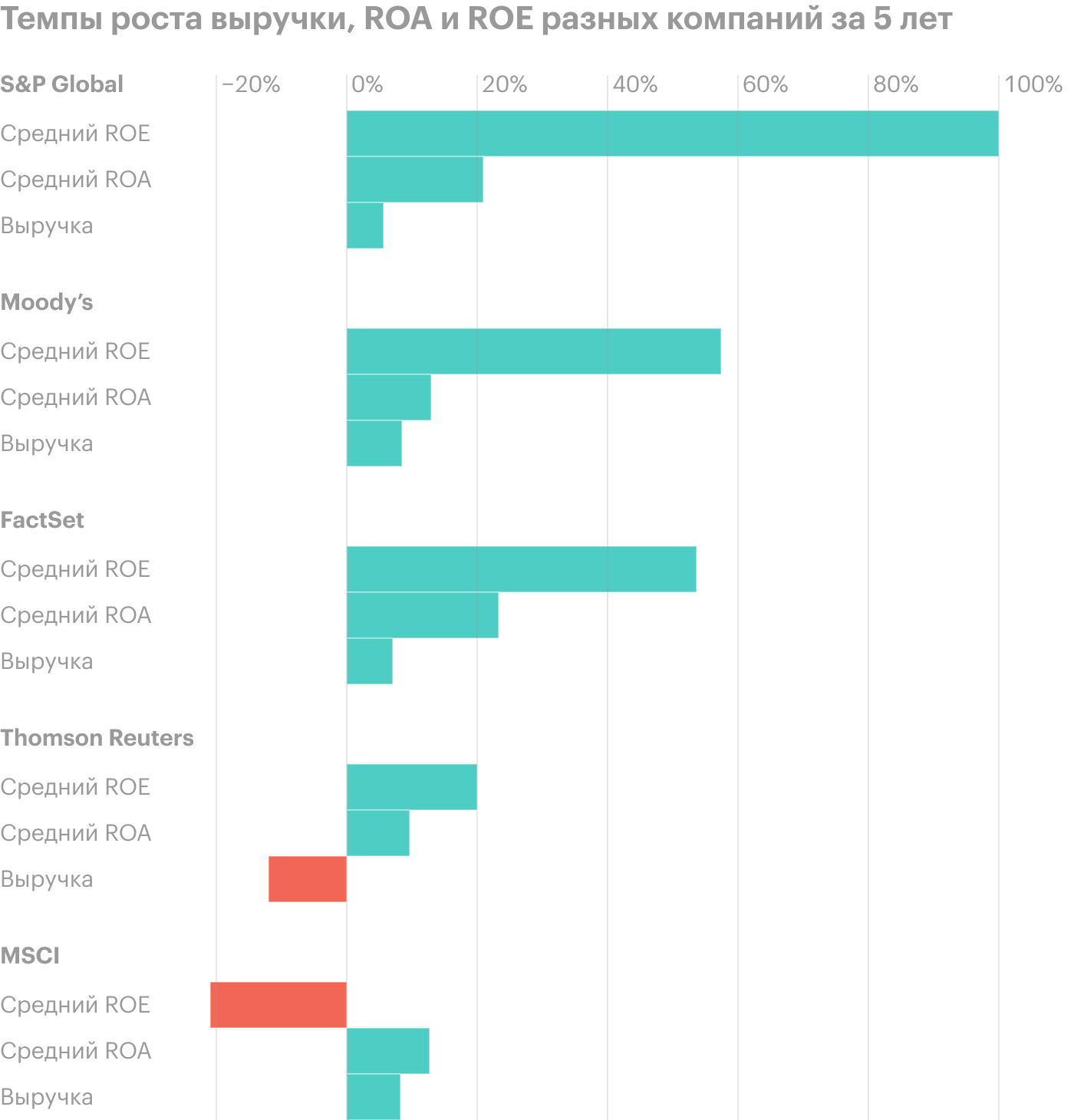

В качестве сравнения из аналогов мы выбрали: MSCI, Moody’s, Thomson Reuters, FactSet.

Темп роста выручки покажет, насколько компания успешна на своем рынке, пользуются ли спросом ее услуги. Коэффициенты рентабельности ROE и ROA показывают финансовую отдачу от использования капитала и активов компании, позволяют оценить качество работы финансовых менеджеров.

S&P Global занимает лидирующие позиции по показателям рентабельности, но темп роста выручки отстает от лидеров сравнения. В целом компания эффективная и не уступает основным конкурентам.

Показатель ROE

| 2016 | 2017 | 2018 | 2019 | 2020 | Среднее значение | |

|---|---|---|---|---|---|---|

| MSCI | 51,46 | 90,27 | 207,56 | −291,47 | −160,8 | −20,596 |

| S&P Global | 441,74 | 167,34 | 333,84 | 447,89 | 818,55 | 441,872 |

| Moody’s | −50,5 | −273,5 | 244,63 | 234,27 | 129,73 | 56,926 |

| Thomson Reuters | 24,67 | 10,48 | 33,26 | 17,26 | 11,78 | 19,49 |

| FactSet | 65,94 | 47,66 | 50,77 | 55,46 | 45,25 | 53,016 |

Показатель ROE

| MSCI | |

| 2016 | 51,46 |

| 2017 | 90,27 |

| 2018 | 207,56 |

| 2019 | −291,47 |

| 2020 | −160,8 |

| Среднее значение | −20,596 |

| S&P Global | |

| 2016 | 441,74 |

| 2017 | 167,34 |

| 2018 | 333,84 |

| 2019 | 447,89 |

| 2020 | 818,55 |

| Среднее значение | 441,872 |

| Moody’s | |

| 2016 | −50,5 |

| 2017 | −273,5 |

| 2018 | 244,63 |

| 2019 | 234,27 |

| 2020 | 129,73 |

| Среднее значение | 56,926 |

| Thomson Reuters | |

| 2016 | 24,67 |

| 2017 | 10,48 |

| 2018 | 33,26 |

| 2019 | 17,26 |

| 2020 | 11,78 |

| Среднее значение | 19,49 |

| FactSet | |

| 2016 | 65,94 |

| 2017 | 47,66 |

| 2018 | 50,77 |

| 2019 | 55,46 |

| 2020 | 45,25 |

| Среднее значение | 53,016 |

Показатель ROA

| 2016 | 2017 | 2018 | 2019 | 2020 | Среднее значение | |

|---|---|---|---|---|---|---|

| MSCI | 8,66 | 9,71 | 14,19 | 15,66 | 14,65 | 12,574 |

| S&P Global | 24,85 | 16,82 | 21,44 | 20,49 | 20,54 | 20,828 |

| Moody’s | 5,19 | 13,87 | 14,67 | 14,64 | 15,23 | 12,72 |

| Thomson Reuters | 10,88 | 5,24 | 16,1 | 9,45 | 6,53 | 9,64 |

| FactSet | 33,54 | 19,91 | 19,84 | 23,05 | 19,1 | 23,088 |

Показатель ROA

| MSCI | |

| 2016 | 8,66 |

| 2017 | 9,71 |

| 2018 | 14,19 |

| 2019 | 15,66 |

| 2020 | 14,65 |

| Среднее значение | 12,574 |

| S&P Global | |

| 2016 | 24,85 |

| 2017 | 16,82 |

| 2018 | 21,44 |

| 2019 | 20,49 |

| 2020 | 20,54 |

| Среднее значение | 20,828 |

| Moody’s | |

| 2016 | 5,19 |

| 2017 | 13,87 |

| 2018 | 14,67 |

| 2019 | 14,64 |

| 2020 | 15,23 |

| Среднее значение | 12,72 |

| Thomson Reuters | |

| 2016 | 10,88 |

| 2017 | 5,24 |

| 2018 | 16,1 |

| 2019 | 9,45 |

| 2020 | 6,53 |

| Среднее значение | 9,64 |

| FactSet | |

| 2016 | 33,54 |

| 2017 | 19,91 |

| 2018 | 19,84 |

| 2019 | 23,05 |

| 2020 | 19,1 |

| Среднее значение | 23,088 |

Сравнение показателей компаний

| Выручка, 2016 | Выручка, 2020 | Темп роста выручки | ROA, среднее за 5 лет | ROE, среднее за 5 лет | |

|---|---|---|---|---|---|

| MSCI | 1,15 | 1,695 | 8% | 12,57% | −20,59% |

| S&P Global | 5,661 | 7,442 | 5,62% | 20,82% | 100% |

| Moody’s | 3,604 | 5,371 | 8,31% | 12,72% | 56,92% |

| Thomson Reuters | 11,166 | 5,984 | −11,73% | 9,64% | 19,49% |

| FactSet | 1,127 | 1,591 | 7,14% | 23,08% | 53,01% |

Сравнение показателей компаний

| MSCI | |

| Выручка, 2016 | 1,15 |

| Выручка, 2020 | 1,695 |

| Темп роста выручки | 8% |

| ROA, среднее за 5 лет | 12,57% |

| ROE, среднее за 5 лет | −20,59% |

| S&P Global | |

| Выручка, 2016 | 5,661 |

| Выручка, 2020 | 7,442 |

| Темп роста выручки | 5,62% |

| ROA, среднее за 5 лет | 20,82% |

| ROE, среднее за 5 лет | 100% |

| Moody’s | |

| Выручка, 2016 | 3,604 |

| Выручка, 2020 | 5,371 |

| Темп роста выручки | 8,31% |

| ROA, среднее за 5 лет | 12,72% |

| ROE, среднее за 5 лет | 56,92% |

| Thomson Reuters | |

| Выручка, 2016 | 11,166 |

| Выручка, 2020 | 5,984 |

| Темп роста выручки | −11,73% |

| ROA, среднее за 5 лет | 9,64% |

| ROE, среднее за 5 лет | 19,49% |

| FactSet | |

| Выручка, 2016 | 1,127 |

| Выручка, 2020 | 1,591 |

| Темп роста выручки | 7,14% |

| ROA, среднее за 5 лет | 23,08% |

| ROE, среднее за 5 лет | 53,01% |

Дивиденды

Общая доходность от владения акциями S&P Global по итогам 2020 года составила 2,41%. Доля выплаты дивидендов из чистой прибыли составила 25,85%, что дает потенциал для увеличения дивидендов в будущем. Темп рост дивиденда за последние 5 лет составил 13,23%. Средняя доходность дивидендов за 5 лет — 3,99%. Акции компании входят в список дивидендных аристократов, которые стабильно выплачивают и повышают дивиденды более 25 лет подряд. У компании есть действующая программа обратного выкупа акций, что даст дополнительную доходность инвесторам в среднесрочной перспективе.

Дивиденды компании по годам

| Дивиденды на акцию | Коэффициент выплаты | Дивидендная доходность | Доходность обратного выкупа | Общая доходность | |

|---|---|---|---|---|---|

| 2016 | 1,44 $ | 20,74% | 1,34% | 5,73% | 7,07% |

| 2017 | 1,64 $ | 23,38% | 0,97% | 1,96% | 2,93% |

| 2018 | 2 $ | 28,38% | 1,18% | 2,98% | 4,16% |

| 2019 | 2,28 $ | 26,22% | 0,84% | 2,55% | 3,39% |

| 2020 | 2,68 $ | 25,85% | 0,82% | 1,59% | 2,41% |

Дивиденды компании по годам

| Дивиденды на акцию | |

| 2016 | 1,44 $ |

| 2017 | 1,64 $ |

| 2018 | 2 $ |

| 2019 | 2,28 $ |

| 2020 | 2,68 $ |

| Коэффициент выплаты | |

| 2016 | 20,74% |

| 2017 | 23,38% |

| 2018 | 28,38% |

| 2019 | 26,22% |

| 2020 | 25,85% |

| Дивидендная доходность | |

| 2016 | 1,34% |

| 2017 | 0,97% |

| 2018 | 1,18% |

| 2019 | 0,84% |

| 2020 | 0,82% |

| Доходность обратного выкупа | |

| 2016 | 5,73% |

| 2017 | 1,96% |

| 2018 | 2,98% |

| 2019 | 2,55% |

| 2020 | 1,59% |

| Общая доходность | |

| 2016 | 7,07% |

| 2017 | 2,93% |

| 2018 | 4,16% |

| 2019 | 3,39% |

| 2020 | 2,41% |

Мультипликаторы компании

Что касается мультипликаторов, то компании данной индустрии торгуются выше среднего значения по рынку. Большинство мультипликаторов S&P Global указывают на недооцененность акций, что позволяет рассматривать компанию для покупок на текущих уровнях.

Сравнение с мультипликаторами других компаний

| P / E | P / BV | P / S | EV / EBITDA | |

|---|---|---|---|---|

| S&P Global | 39,83 | 60,35 | 13,82 | 26,02 |

| Moody’s | 35,96 | 30,73 | 12,67 | 26,17 |

| Thomson Reuters | 9,33 | 4,15 | 9,62 | 22,40 |

| FactSet | 44,49 | 17,07 | 11,17 | 30,10 |

| MSCI | 79,23 | 39,09 | 28,14 | 52,11 |

| Среднее значение | 41,77 | 30,28 | 15,08 | 31,36 |

| Потенциал роста или падения | +5% | −50% | +9% | +21% |

Сравнение с мультипликаторами других компаний

| P / E | |

| S&P Global | 39,83 |

| Moody’s | 35,96 |

| Thomson Reuters | 9,33 |

| FactSet | 44,49 |

| MSCI | 79,23 |

| Среднее значение | 41,77 |

| Потенциал роста или падения | +5% |

| P / BV | |

| S&P Global | 60,35 |

| Moody’s | 30,73 |

| Thomson Reuters | 4,15 |

| FactSet | 17,07 |

| MSCI | 39,09 |

| Среднее значение | 30,28 |

| Потенциал роста или падения | −50% |

| P / S | |

| S&P Global | 13,82 |

| Moody’s | 12,67 |

| Thomson Reuters | 9,62 |

| FactSet | 11,17 |

| MSCI | 28,14 |

| Среднее значение | 15,08 |

| Потенциал роста или падения | +9% |

| EV / EBITDA | |

| S&P Global | 26,02 |

| Moody’s | 26,17 |

| Thomson Reuters | 22,40 |

| FactSet | 30,10 |

| MSCI | 52,11 |

| Среднее значение | 31,36 |

| Потенциал роста или падения | +21% |

Что в итоге

Подводя итоги, стоит сказать, что S&P Global интересна своим направлением бизнеса, который будет приносить прибыль до тех пор, пока существует финансовый рынок.

По итогам 9 месяцев компания показала хорошую отчетность, рост выручки и прибыли. Компания достаточно эффективна, чтобы мы могли сделать выбор среди аналогов в ее пользу.

Рынки S&P Global уже давно состоялись, и существенного роста финансовых показателей от нее ожидать не стоит. В то же время компания видит возможности для роста за счет сделок M&A. Учитывая оценку по мультипликаторам S&P Global, акции можно рекомендовать консервативным инвесторам в долгосрочные инвестиционные портфели для получения дивидендов.