Буровые, долги и убытки: на чем зарабатывает Transocean

Transocean — швейцарская буровая компания. Она бурит в море скважины, из которых потом качают нефть и газ. Но последние несколько лет она в основном теряет деньги.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса американских эмитентов. Идею разобрать Transocean подал Pascha Petrov.

Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

На чем зарабатывают

У Transocean говорящий тикер (rig — нефтяная вышка) и намекающее на морскую тематику название. В совокупности это лишает нас всякой интриги: компания занимается бурением морского дна для последующей добычи оттуда полезных ресурсов. Как такие станции выглядят, можно посмотреть в фильмах «Глубоководный горизонт» Питера Берга и «Армагеддон» Майкла Бэя — а еще большая часть игры Metal Gear Solid 2 происходит на такой вот буровой станции.

Согласно годовому отчету, у компании есть установки во всех релевантных нефтегазовых районах мира: 10 установок в норвежской части Северного моря, 8 установок в Мексиканском заливе, 5 — в английской части Северного моря, 3 — в Бразилии, по 2 — в Канаде и Австралии, по одной в Малайзии, Индии, Египте, Брунее, Экваториальной Гвинее, Намибии и Румынии.

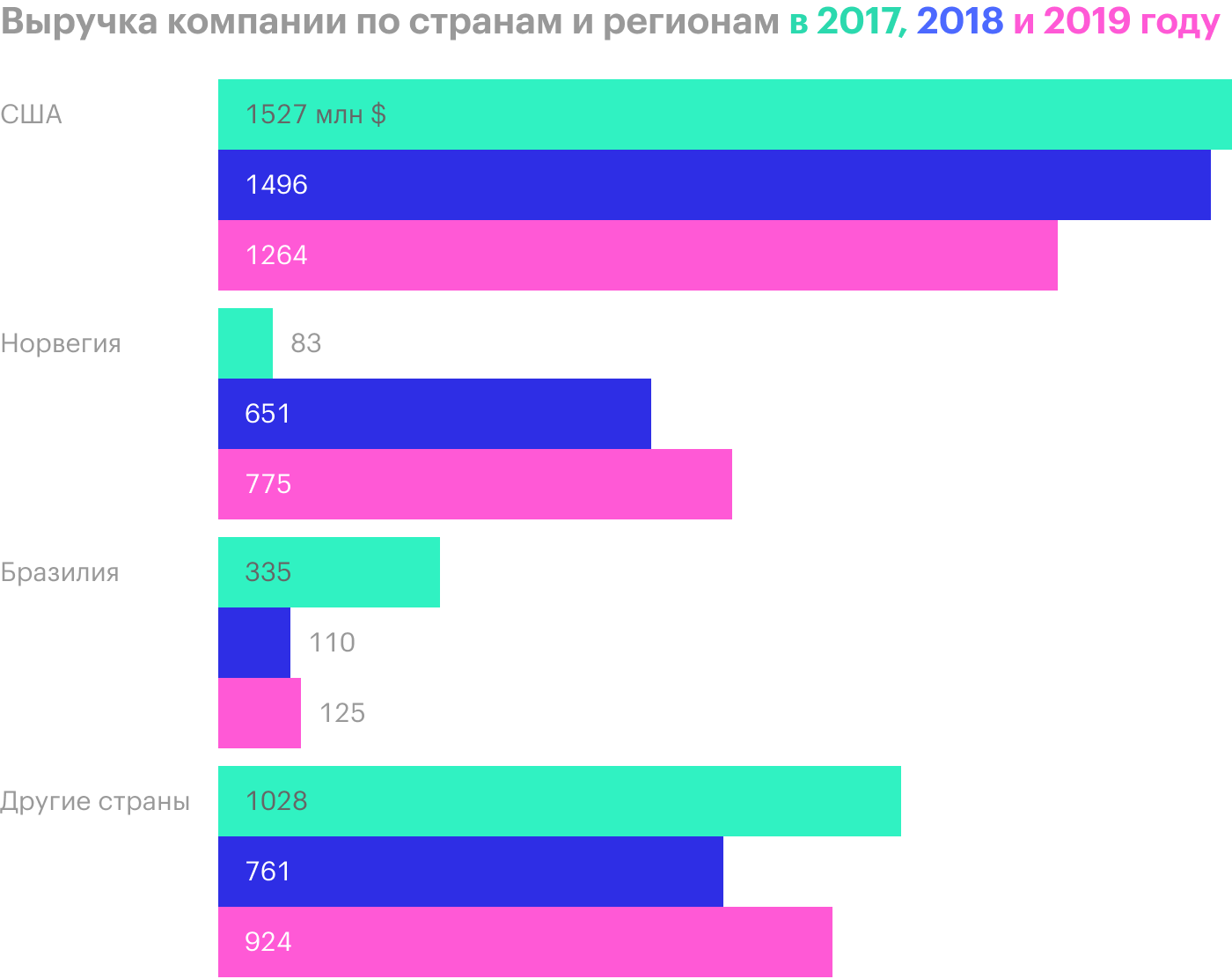

Важнейшие заказчики с точки зрения процента в выручке Transocean — следующие компании: Shell — 26%, Equinor — 21% и Chevron — 17%. Информацию по географии выручки можно увидеть в таблице ниже.

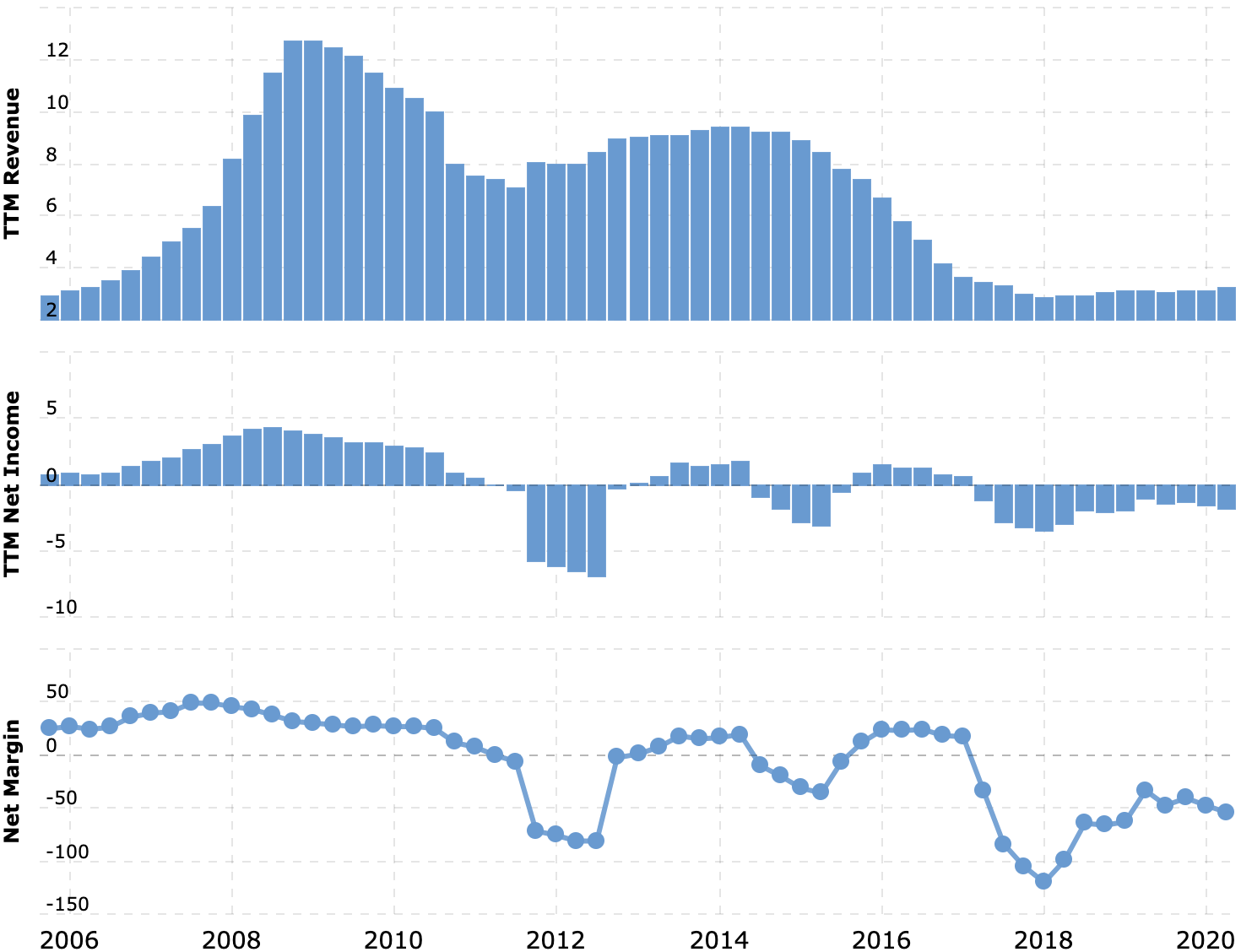

Что мы там найдем? Тоскливый, стагнирующий и убыточный бизнес, который уже несколько лет не видел прибыли.

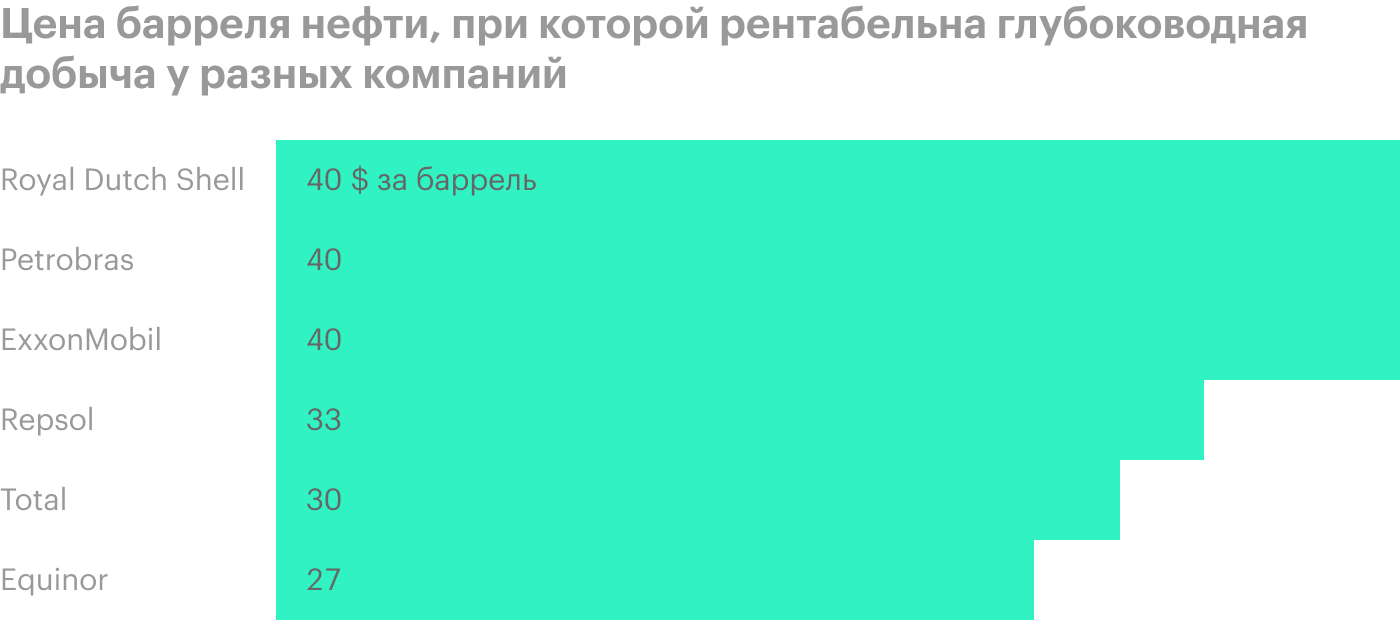

Падение цен на нефть в 2014—2015 и дальнейшие американские горки сказались на благосостоянии компании. Хотя стоит отметить, что с текущими ценами на нефть спрос на услуги компании еще может держаться. Но, учитывая перспективы дальнейшего падения цен на нефть, прогноз тут скорее негативный. Нефти нынче как грязи — и даже в условиях роста спроса ее очень быстро накачают столько, что на рынке возникнет избыток — и цены рухнут.

В ретроспективе все выглядит еще мрачнее.

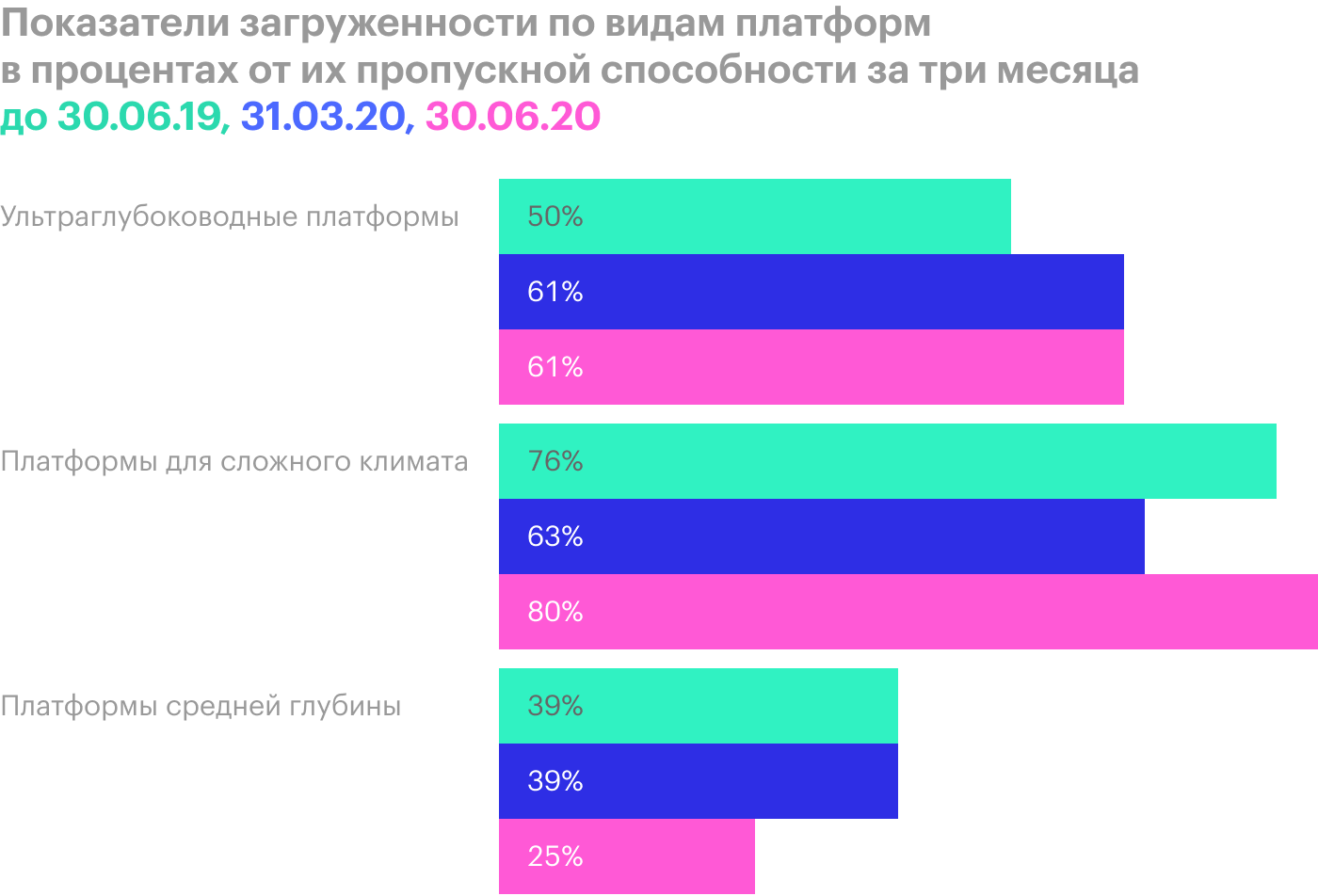

Сравним основные метрики компании в 2012, 2013, 2019 и 2020 годах. Например, посмотрим показатели загруженности платформ компании — количество рабочих дней, поделенное на количество календарных дней. Этот показатель говорит нам о том, работают ли платформы компании в полную силу: показатель растет, когда платформы компании работают, и падает, когда они стоят без дела.

В таблицах ниже хорошо видно, что даже в 2019 году компания недотягивала до показателей 2012 и 2013. Уровень загрузки в последнем квартале выглядит не так плохо, но следует учитывать, что у компании в этом году меньше платформ, чем в 2013: тогда флот состоял из 80 платформ/установок, а сейчас их 39. То есть если бы флот компании был такой же большой, как раньше, то уровень загруженности был бы еще ниже: четыре десятка платформ просто стояли бы без дела.

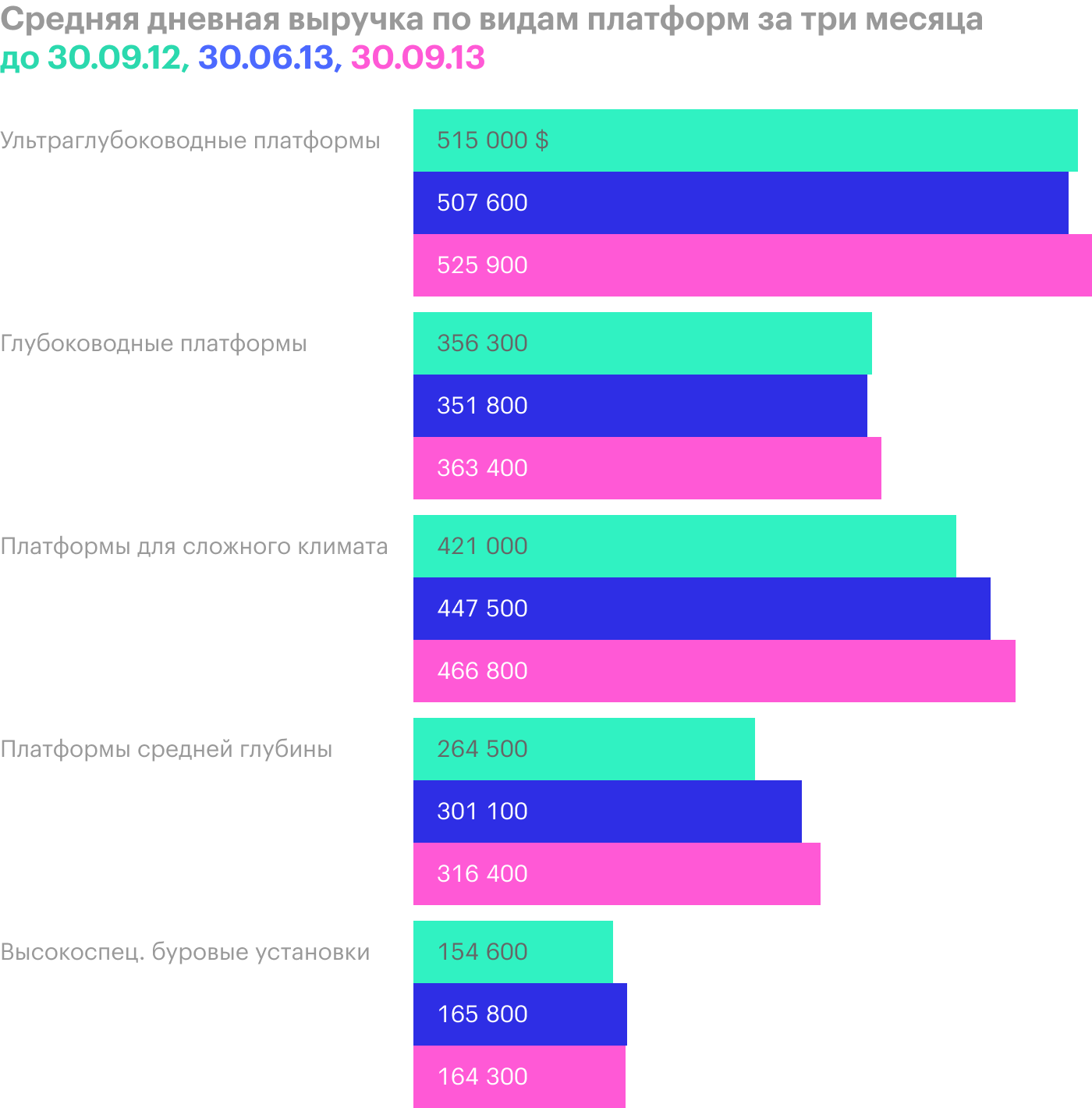

Если посмотреть средний уровень выручки за день, там тоже все плохо.

Все грустно

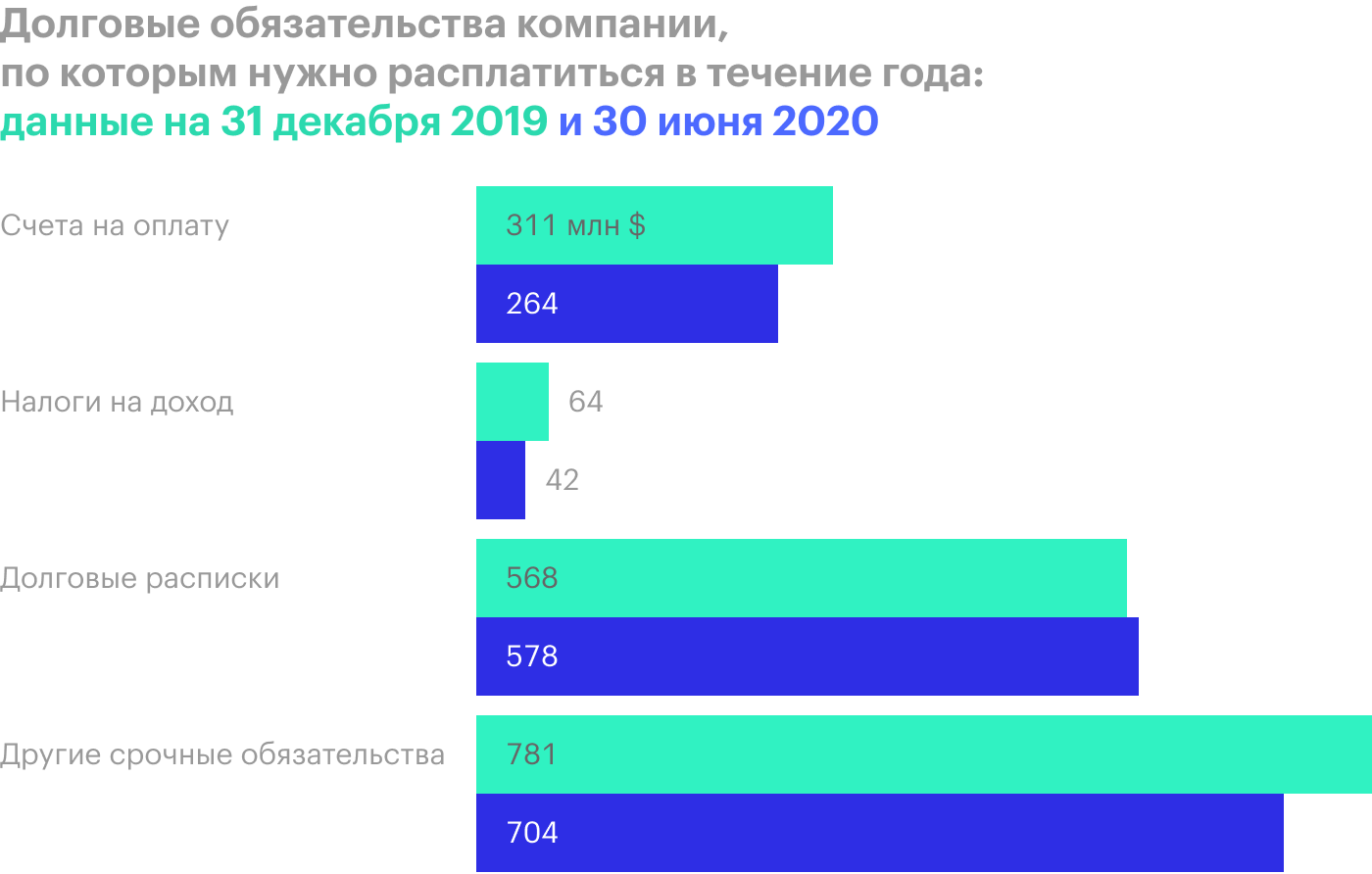

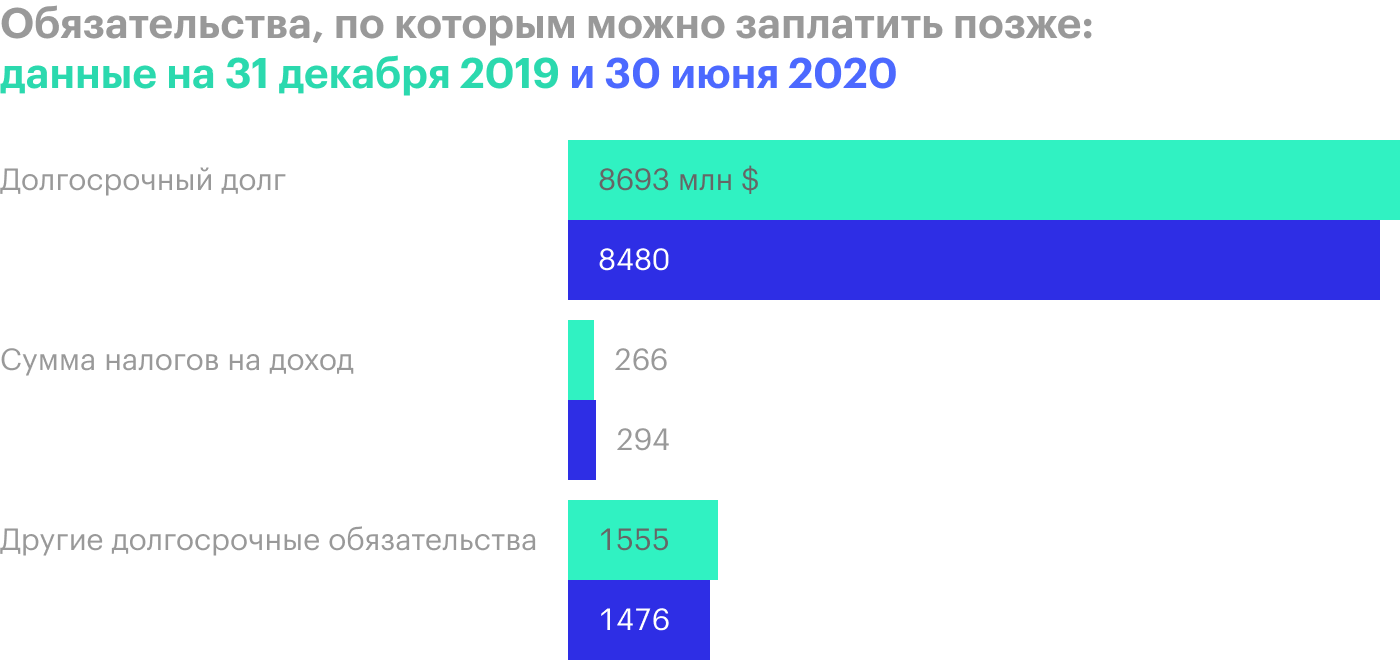

Согласно последнему отчету, у компании есть 1,51 млрд долларов в деньгах и их эквивалентах. Еще есть 703 млн долларов обязательств контрагентов перед ней, 457 млн долларов материалов и товаров, 437 млн долларов неприкосновенных запасов в деньгах и инвестициях на черный день. Так что, несмотря на огромные долги — чуть больше 11,8 млрд долларов, — компания в принципе еще может прожить год без банкротства, выполняя свои финансовые обязательства.

А еще у компании есть имущества и оборудования на 18 млрд долларов — в теории она может его продать, как ранее продала весь свой флот высокоспециализированных буровых установок, или получить кредит под их залог. Но я сильно сомневаюсь в том, что Transocean сможет добиться хороших условий продажи или займа.

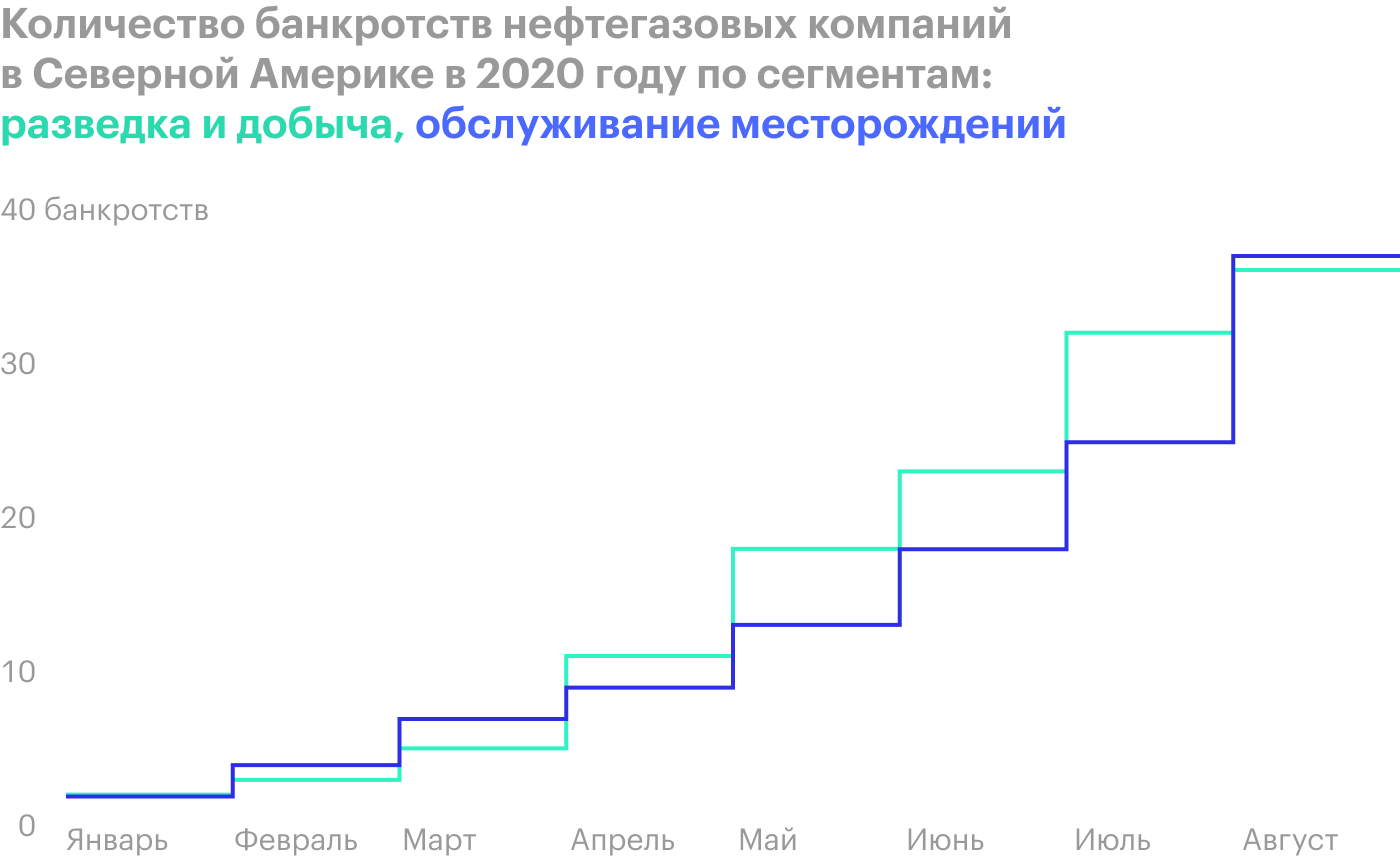

Во-первых, продать имеющиеся активы по хорошей цене нынче точно не получится. Крупнейшие энергетические компании порубили свои расходы в этом году, что привело к банкротству многих обслуживающих и буровых компаний и ухудшению финансового состояния их коллег, — поэтому недостатка предложения нефтяного оборудования нет. Скорее есть избыток предложения — как бы не получилось так, что Transocean придется продавать свое оборудование за бесценок.

Во-вторых, велик риск того, что банки, через которые будет осуществляться эмиссия ценных бумаг, могут потребовать более высокий процент по бумагам из-за рисков. Или даже вообще сократить свое участие — такая история на днях вышла с автопроизводителем Rolls-Royce: банки-андеррайтеры Goldman Sachs и Morgan Stanley внезапно сократили свои планы по приобретению новых акций и облигаций компании в 2 раза.

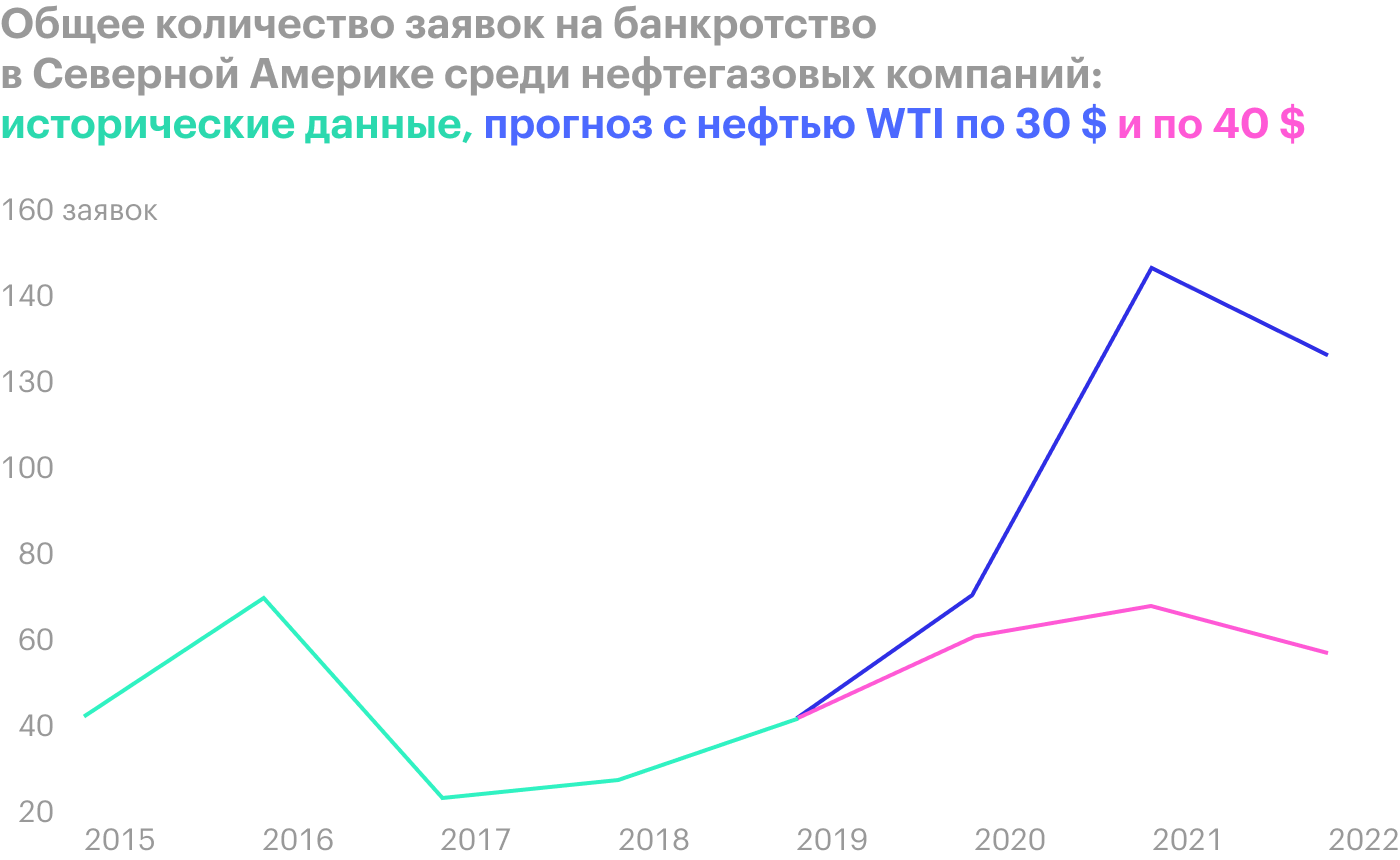

Тяжелая ситуация в нефтегазовой отрасли для банков не секрет, поэтому на месте менеджмента Transocean я бы не рассчитывал на получение займа на нормальных условиях, если даже с таким крутым брендом, как Rolls-Royce, банки предпочитают осторожничать. А может, и вообще никакого займа не будет: волна банкротств в нефтегазовой сфере нарастает. Такая ситуация в целом будет влиять на любые решения финансовых учреждений в том, что касается выдачи займов, — и Transocean не выглядит как очень вдохновляющий заемщик с позиции потенциальных кредиторов.

Акции Transocean недавно упали ниже доллара, и если они будут стоить меньше доллара достаточно долго — дольше 29 торговых дней подряд, — то акциям могут устроить делистинг: по правилам Нью-йоркской биржи акции должны стоить минимум доллар за штуку.

На самом деле необязательно акции станут стоить дороже: компания может устроить обратный сплит акций, чтобы избежать делистинга. Звучит как что-то в духе нолановского «Довода», но суть в том, что в ходе обратного сплита компания просто собирает несколько акций в одну: скажем, одна акция после обратного сплита будет равна пяти акциям сейчас.

Но это просто бухгалтерская уловка с целью отсрочить неизбежное и поторговаться на бирже. А тем временем часики тикают: акции упали ниже доллара 21 сентября, так что у компании не так много времени, чтобы предпринять какие-то действия в этом направлении.

Резюме

Transocean выглядит как воплощение выражения «пан или пропал»: или произойдет чудо и компанию купят — или она настолько увеличит эффективность бизнеса, что сама себя окупит, — или она через какое-то время обанкротится. На мой взгляд, это очень рискованная инвестиция и вкладывать в эти акции стоит только те деньги, которые в противном случае вы бы просто сожгли.

С другой стороны, тот, кто силен духом и идет по дороге приключений, может попробовать поспекулировать на этих акциях: капитализация у компании меньше 500 млн долларов, есть вероятность того, что армия розничных инвесторов спекулятивно накачает эти котировки после получения новостей о, скажем, краткосрочном скачке цен на нефть. Или она может накачать их просто так: бывало, от усилий таких инвесторов росли акции обанкротившихся компаний без каких-то разумных предпосылок — как в истории с Hertz. Но фундамент бизнеса Transocean выглядит безблагодатно и печально.