Сельская честь: инвестируем в Tractor Supply Company

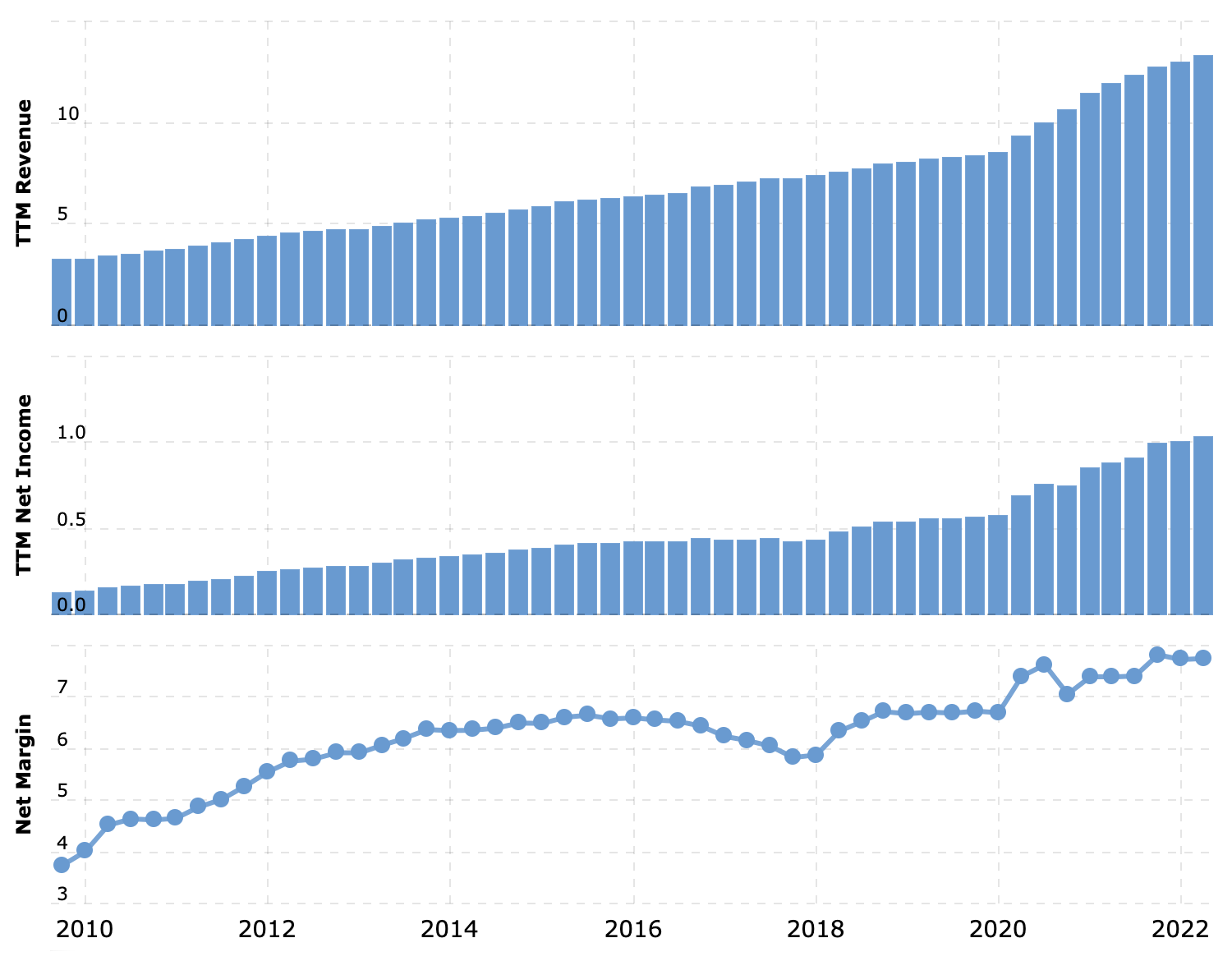

Tractor Supply Company (NASDAQ: TSCO) — американская сеть продажи товаров для работы на ферме и обустройства дома. В принципе, конъюнктура для основных направлений бизнеса компании складывается неплохая. Но есть несколько настораживающих моментов.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем зарабатывают

TSCO — это сеть магазинов с ярко выраженной земледельческой направленностью. Согласно последнему годовому отчету компании, выручка делится на следующие сегменты:

- Скотина и домашние животные — 47%. Это в основном корма и штуки для ухода за животными и контроля над ними типа оград.

- Железо, инструменты и техника — 21%.

- Сезонные товары, например для садоводов, подарки и игрушки — 21%.

- Одежда и обувь — 8%. В этой категории компания продает товары как для работы, так и для отдыха.

- Товары для техобслуживания и ремонта в сфере сельского хозяйства — 3%.

Примерно 29% выручки компании дают товары под ее брендом.

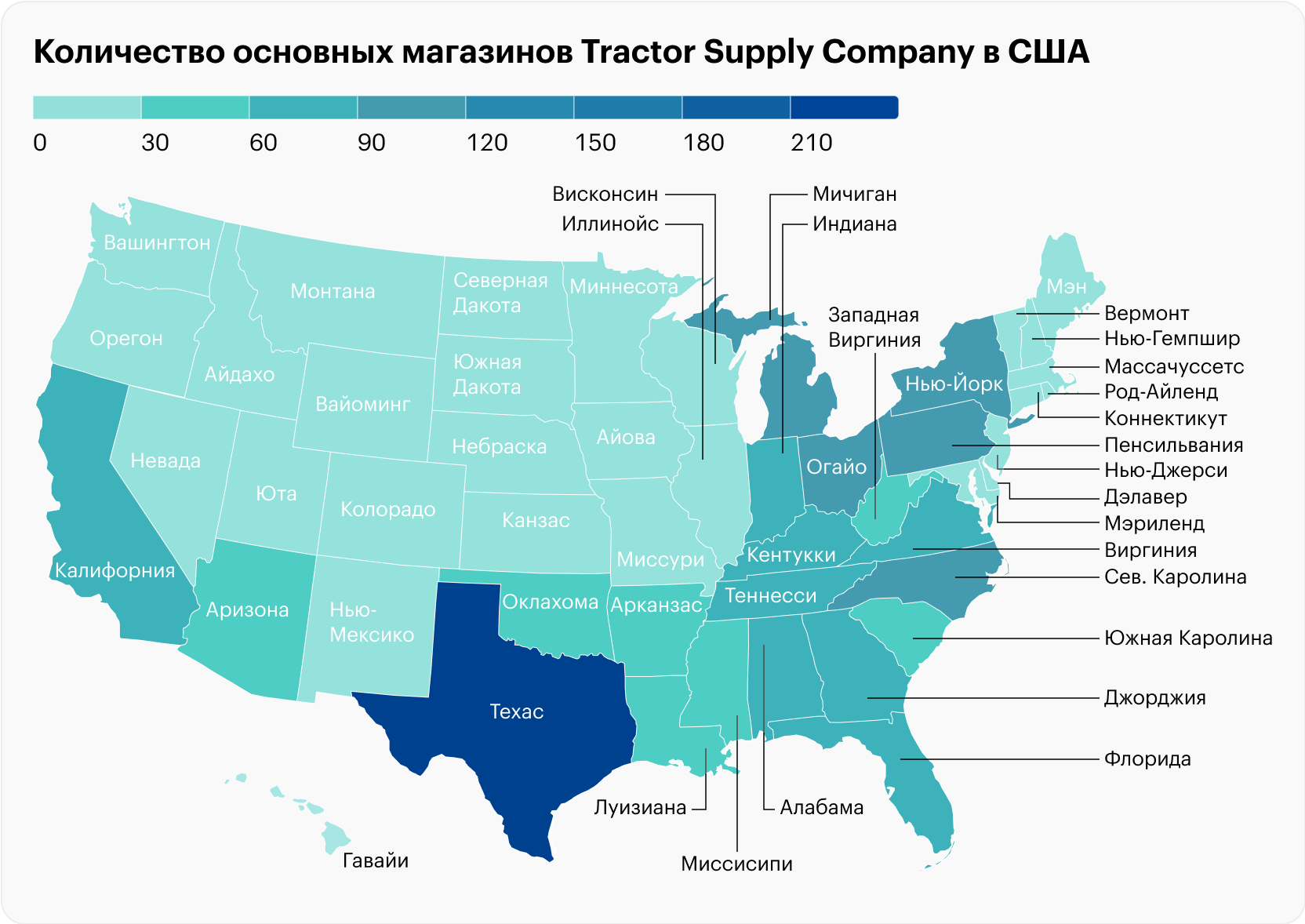

Работает компания только в США.

Аргументы в пользу компании

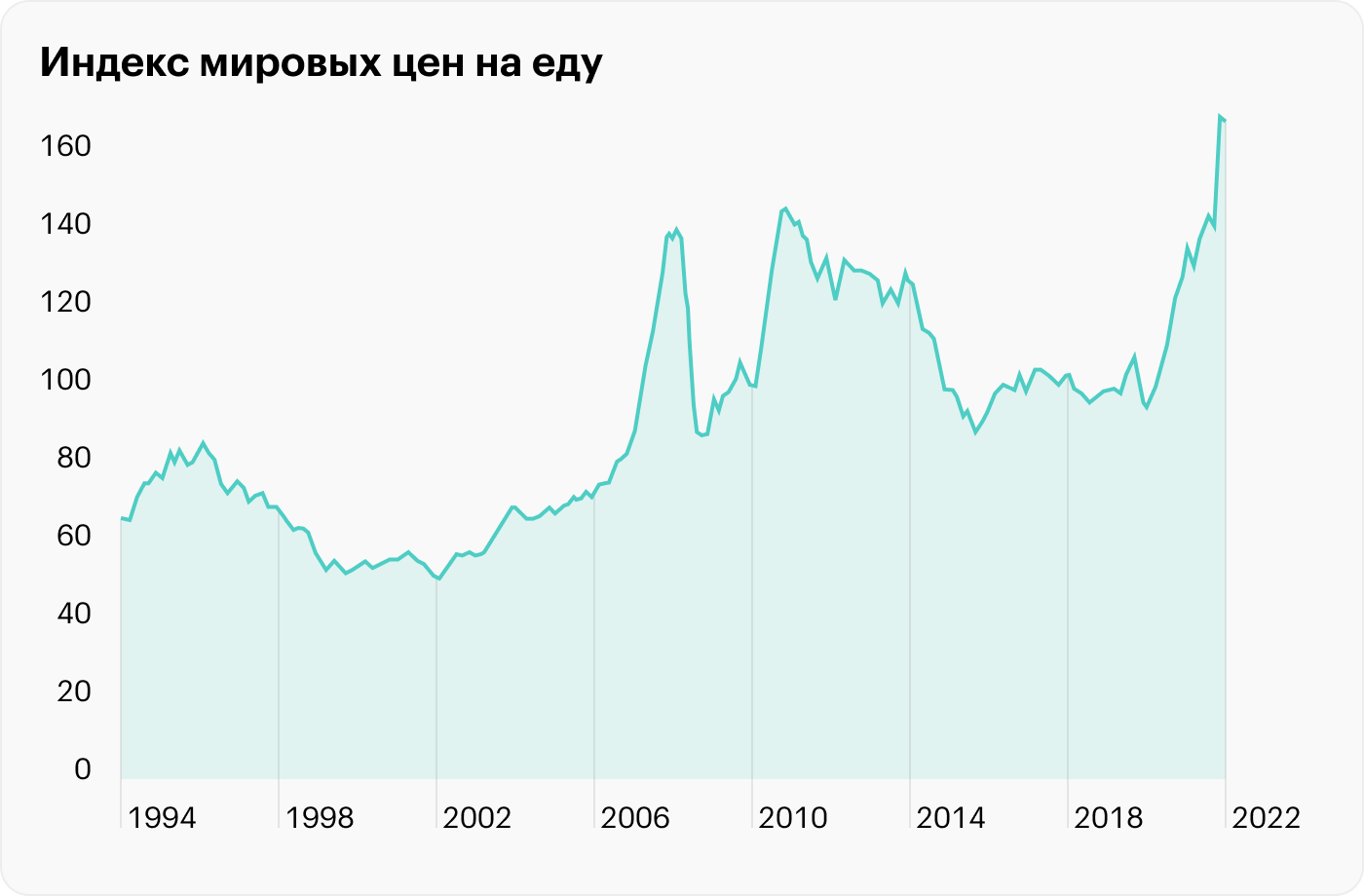

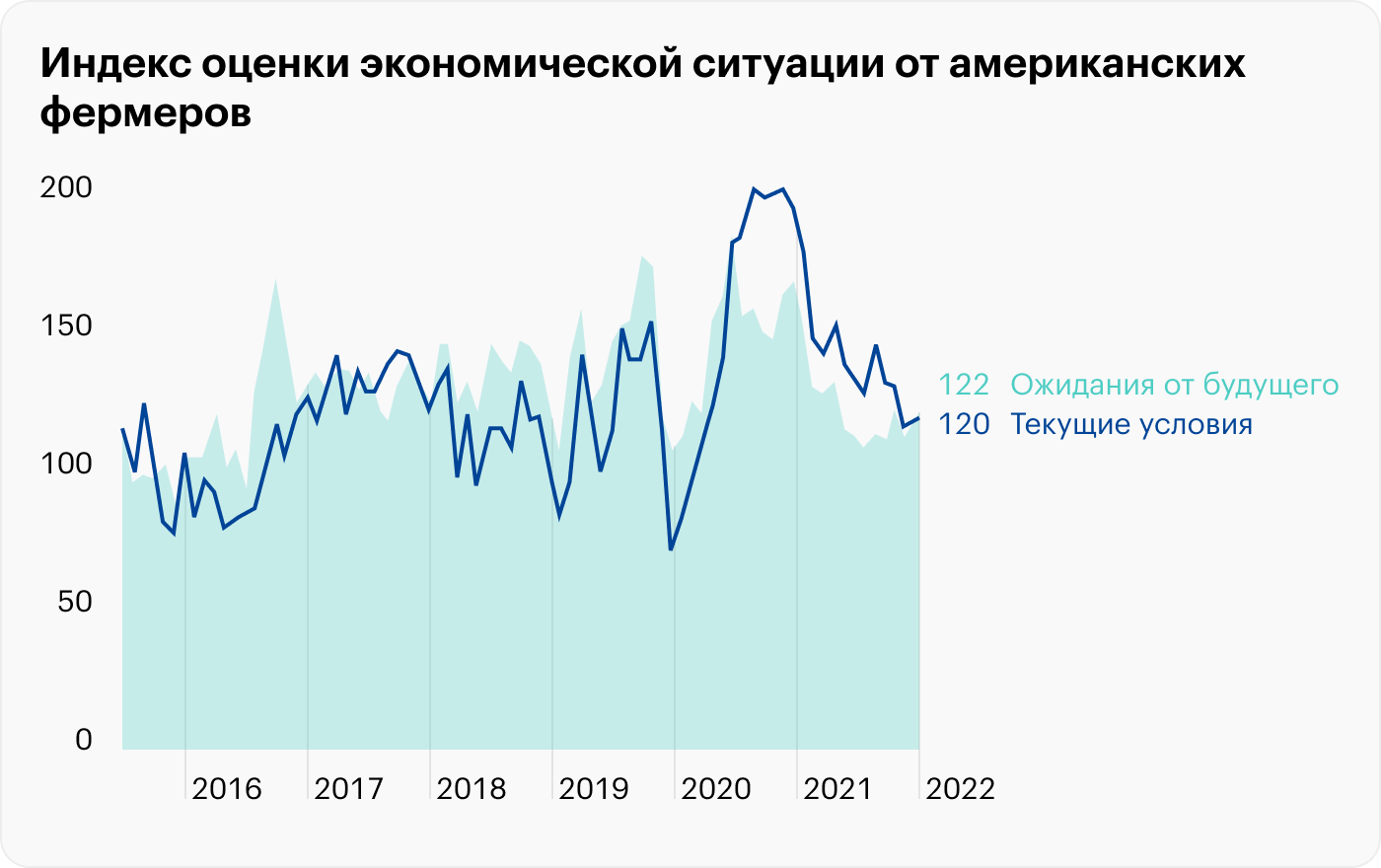

Аппетит приходит во время еды. Рост цен на еду сделал работу фермеров ощутимо более рентабельной по сравнению с тем, что имело место еще три года назад, так что я бы осторожно надеялся на рост продаж в магазинах TSCO на фоне растущих стимулов у фермеров для инвестиций.

Нет связи — и хорошо. Я не вижу корреляции между результатами опросов американских фермеров и продажами компании — и это можно считать позитивом. Жизнь фермеров непроста, но их проблемы не сказывались на темпах роста продаж у компании.

Правда, тут следует иметь в виду, что компания крайне агрессивно расширялась: за минувшие 10 лет количество магазинов удвоилось и превысило 2000. Так что это не столько фермеры стали больше закупаться, сколько компания смогла дотянуться до большего количества потребителей.

Оценка. P / S у компании 1,54, P / E — 19. Она стоит приемлемых денег, и капитализация у нее 19,08 млрд, что для какого-нибудь крупного фонда не самые невозможные деньги. Так что, как мне кажется, компанию вполне могут купить.

Дивиденды. Компания платит 3,68 $ на акцию в год, что дает нестыдные 2,16% годовых. На это у нее уходит 42,25% от прибыли, и, как мне кажется, объем выплат компания может спокойно увеличить раза в полтора. Особенно если на нее поднажмет какой-нибудь активист-инвестор.

Что может помешать

Не поактивируешь тут. С начала пандемии акции компании выросли на 80%, так что потенциальному активисту-инвестору придется попотеть, дабы убедить менеджмент компании и остальных акционеров в необходимости предпринимать действия типа увеличения дивидендов.

Бухгалтерия. Как вы догадываетесь, такое масштабное расширение компании стало возможным лишь за счет крупных займов. У компании 5,896 млрд задолженностей, из которых 2,199 млрд нужно гасить в течение года.

Денег на счетах у компании всего лишь 405,432 млн, так что, как мне кажется, в условиях повышения ставок и подорожания кредитов особенно рассчитывать на увеличение дивидендов — это, как говорил Сергей Калугин в сказании о селедке, спесь.

Более того, выплаты могут и порезать, отчего акции упадут.

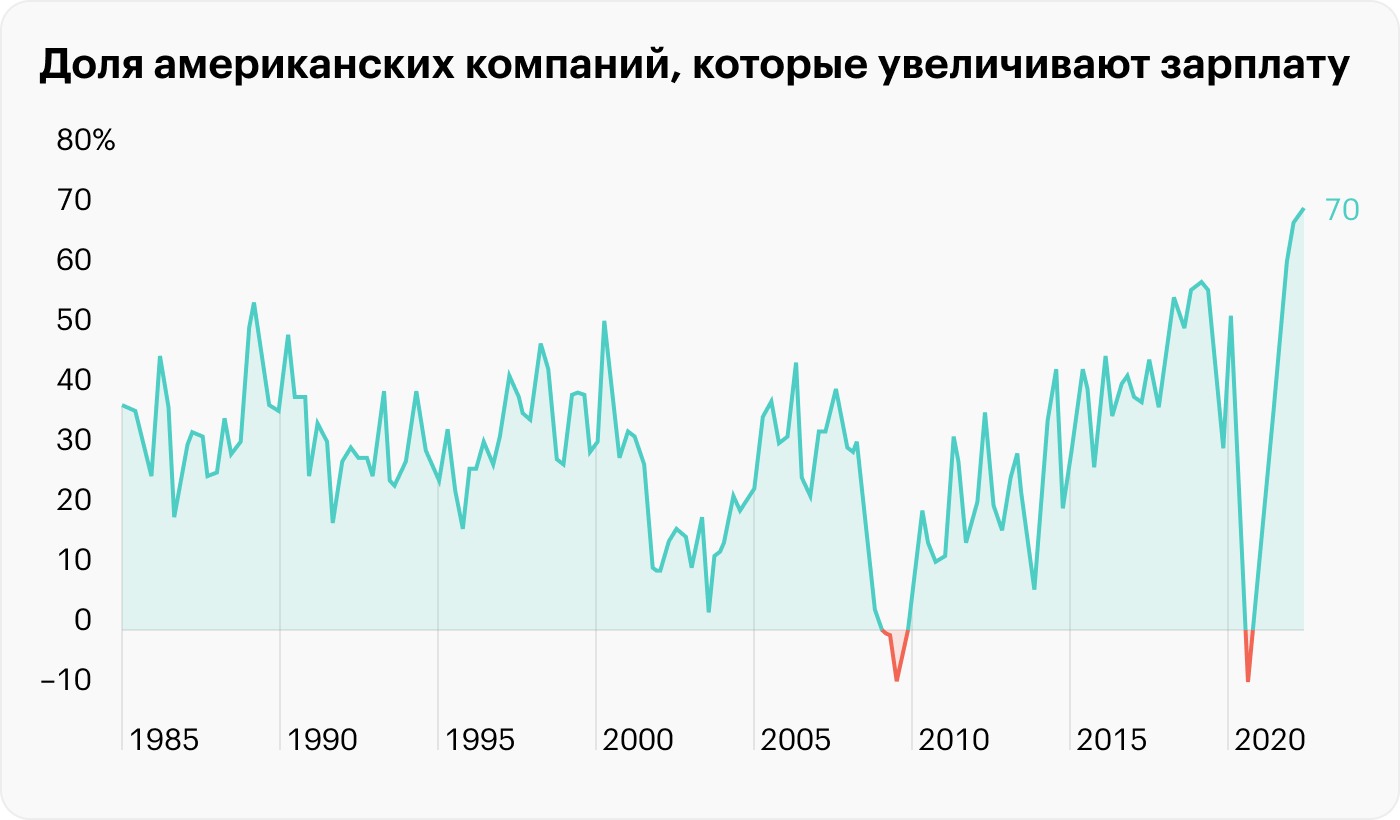

Труд сделал из работодателя страдальца. Сейчас в США недостаток рабочей силы, и зарплаты сильно растут. Думаю, что у американских соискателей нынче есть более заманчивые предложения, чем стоять за прилавком и общаться с пейзанами.

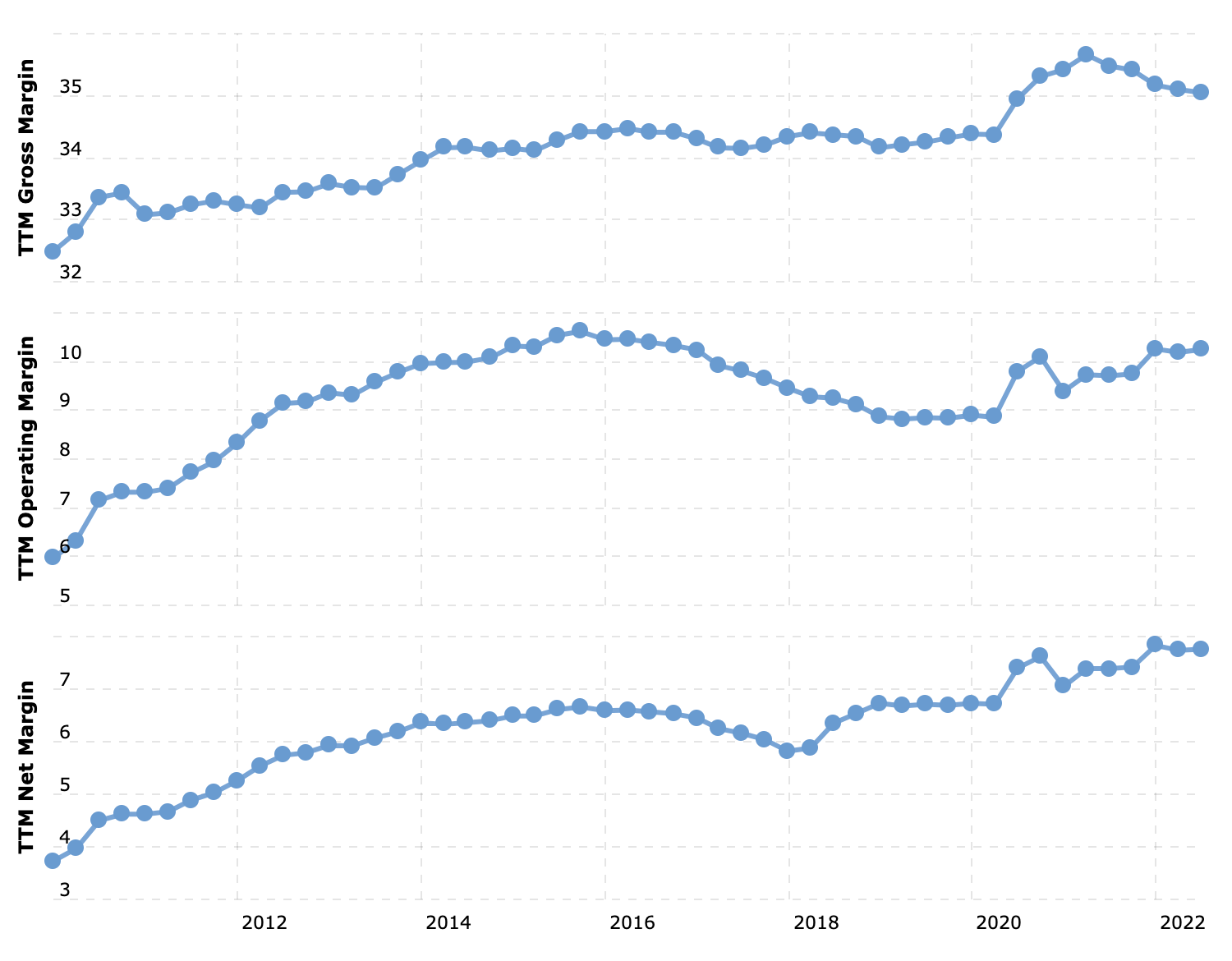

Поэтому мне кажется, что маржа компании ближайшие пару кварталов будет страдать в связи с необходимостью тратиться на персонал.

Крайние из могикан. Американская ферма умирает, и массовые банкротства фермеров могут сильно ударить по бизнесу компании. Сейчас она занимает очень специфическую нишу, но ее целевая аудитория — это вымирающий вид.

Что в итоге

Это очень интересный бизнес, и по большому счету я не вижу причин не инвестировать в него. Но я подожду более твердых данных о намерениях американских фермеров увеличить вложения в обновление основных фондов — чтоб уж наверняка.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.