Обзор Vertex Pharmaceuticals: борьба с муковисцидозом

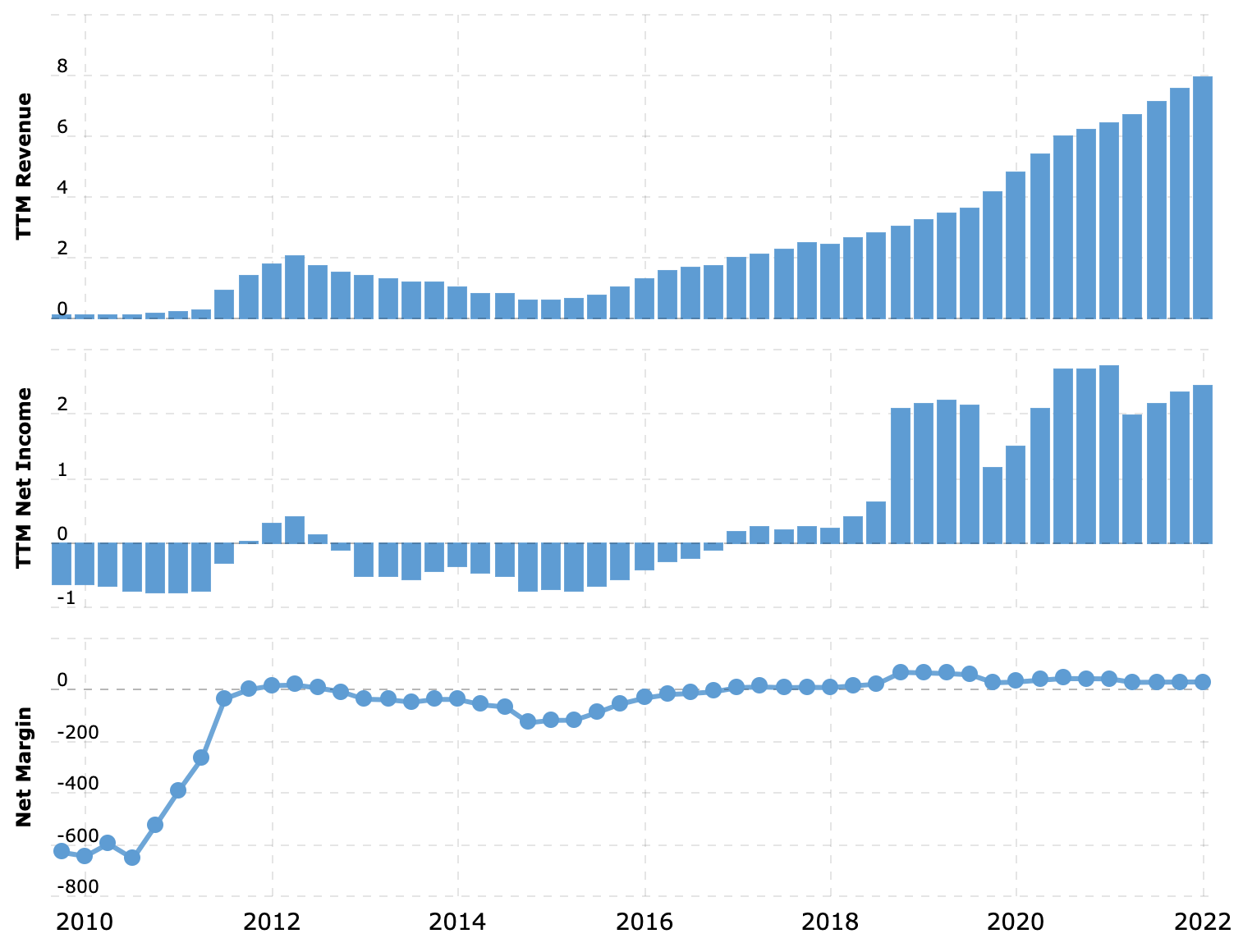

Vertex Pharmaceuticals (NASDAQ: VRTX) — американский производитель препаратов для лечения муковисцидоза. Компания стоит не так чтобы дорого и даже очень прибыльна. Но есть некоторые настораживающие обстоятельства.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем зарабатывают

Компания разрабатывает и продает лекарства против тяжелых болезней. Практически всю выручку ей дают препараты для лечения муковисцидоза.

Согласно годовому отчету компании, ее выручка делится на следующие сегменты:

- Trikafta/Kaftrio — 75,22%.

- Symdeko/Symkevi — 5,55%.

- Orkambi — 10,18%.

- Kalydeco — 9,04%.

- Участие Vertex в различных программах совместной разработки лекарств — 0,01%.

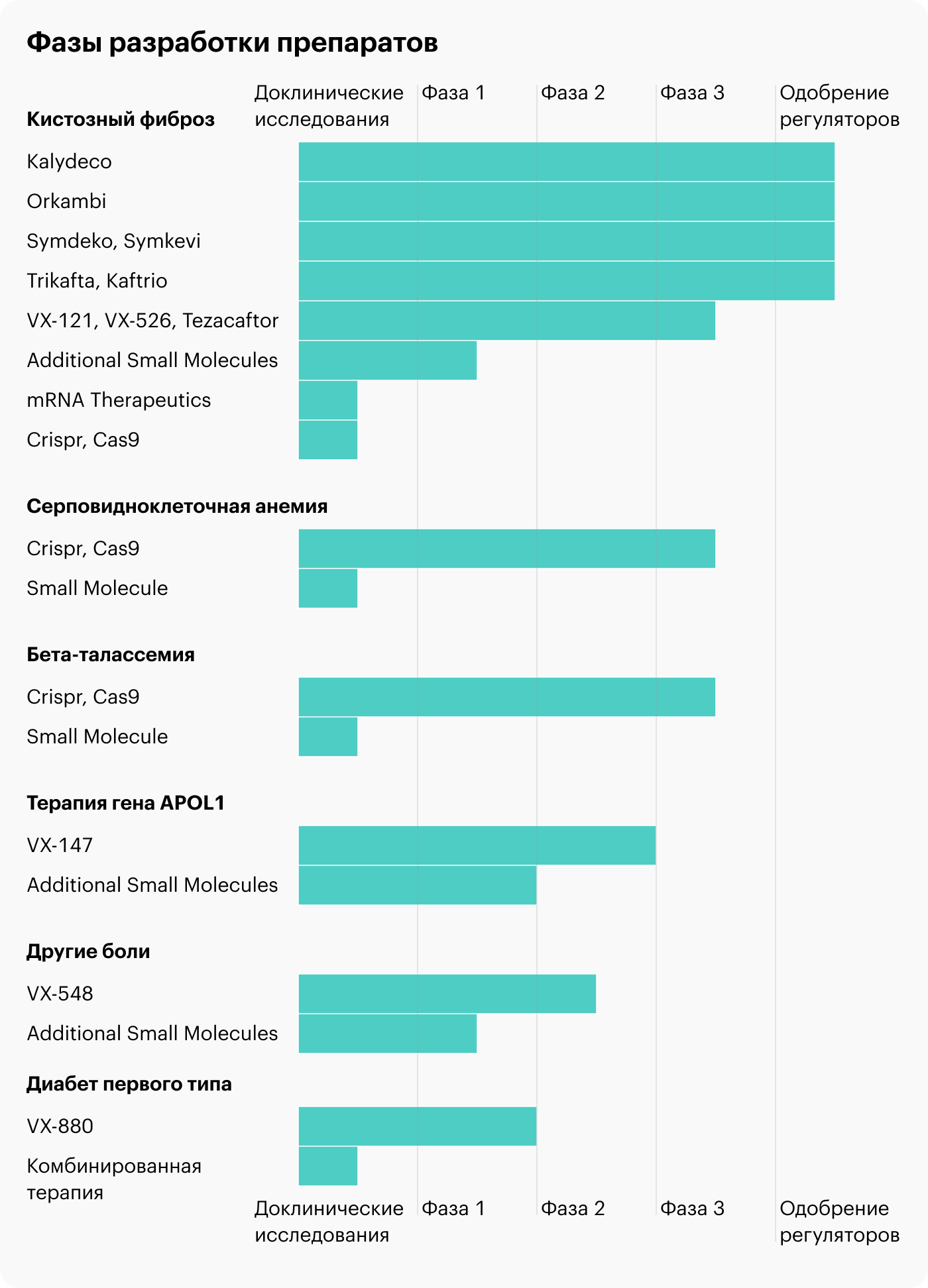

Из анализа отчетности компании складывается впечатление, что она специализируется только на муковисцидозе. Оно верно лишь отчасти: Vertex также разрабатывает препараты для лечения заболеваний крови, диабета, мышечной дистрофии и иных тяжелых болезней.

Выручка компании по странам и регионам делится так: США дают 69,81%, Европа — 25,45%, а другие, неизвестные страны и регионы — 4,74%.

Аргументы в пользу компании

Очень крепко. Бизнес компании твердо стоит на ногах: у нее есть успешные и востребованные лекарства, а также ведутся разработки новых. И, что важнее всего, сроки истечения действия патентов на продаваемые ею лекарства закончатся не так чтобы очень скоро, а значит, у нее есть время на НИОКР и создание новых маржинальных продуктов.

Понятно, что в сфере биотеха гарантий нет и быть не может в принципе: даже в случае с перспективным проектом на выходе компания может получить просто дорогой гель или регуляторы могут не одобрить препарат из-за побочных эффектов.

Но в случае Vertex я настроен достаточно оптимистично: судя по финансовым показателям компании, менеджмент там достаточно профессиональный, а решения инвестировать сверхдоходы компании в диверсификацию и развитие линейки предлагаемых лекарств — это полностью оправданный вариант, пусть и со своими рисками.

Срок защиты патентов на продаваемые компанией лекарства в США и ЕС

| Истечение срока патента в США | Истечение срока патента в ЕС | |

|---|---|---|

| Kalydeco | 2027 | 2025 |

| Orkambi | 2030 | 2026 |

| Symdeko/Symkevi | 2027 | 2028 |

| Trikafta/Kaftrio | 2037 | 2037 |

Срок защиты патентов на продаваемые компанией лекарства в США и ЕС

| Истечение срока патента в США | |

| Kalydeco | 2027 |

| Orkambi | 2030 |

| Symdeko/Symkevi | 2027 |

| Trikafta/Kaftrio | 2037 |

| Истечение срока патента в ЕС | |

| Kalydeco | 2025 |

| Orkambi | 2026 |

| Symdeko/Symkevi | 2028 |

| Trikafta/Kaftrio | 2037 |

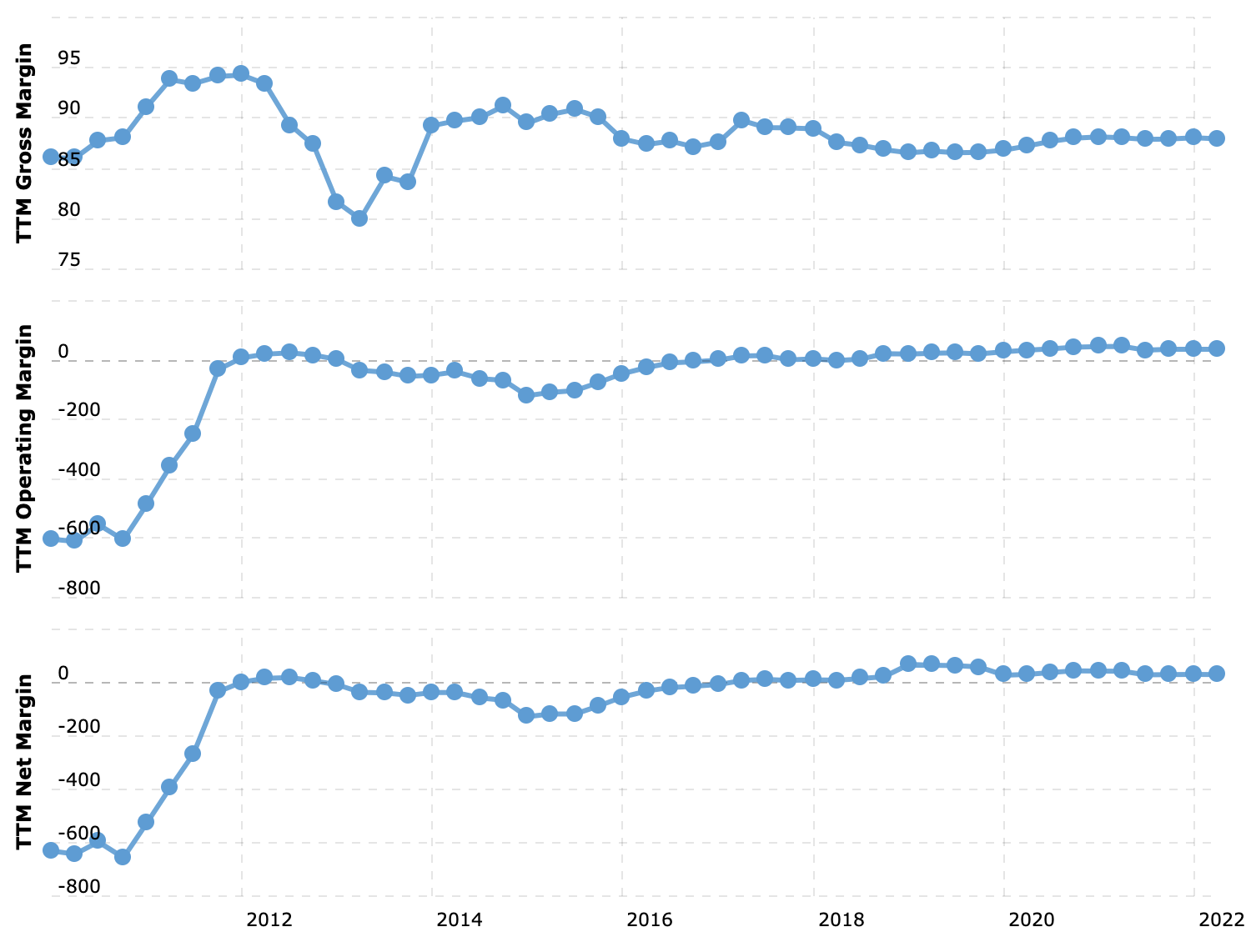

Финансовое положение. Денег на счетах компании в два с лишним раза больше суммы всех ее задолженностей. В период повышения ставок и подорожания кредитов это очень хорошо и будет привлекать к компании инвесторов.

Относительные числа. У компании P / S 8,29 и P / E 26,92. Это немало, но с учетом того, что это крайне маржинальный, успешный бизнес, это вполне адекватная оценка.

Что может помешать

Очень концентрированно. Огромная часть продаж лекарств Vertex приходится на 4 компании: McKesson — 22%, юридически связанные компании Accredo и Curascript — 12%, Walgreen — 10% и Lloyds Pharmacy — чуть меньше 10%. Изменение отношений с кем-то из них может крайне болезненно сказаться на отчетности Vertex.

«Застрахуй братуху, застрахуй». Неизвестно, сколько точно компании дает участие ее товаров в чудовищно переусложненной системе медицинского страхования США, но сама компания говорит, что это очень значительный процент выручки. Это проблема, и вот почему.

Во-первых, любые движения в сфере реформы медицинского страхования могут негативно сказаться на Vertex.

Во-вторых, ее лекарства могут исключить из этих программ или принудить ее снизить цены, поскольку валовая маржа ее товаров составляет инфернальные 87% от выручки.

А если получится гель? Неудачи НИОКР компании будут болезненно сказываться на ее котировках — таков путь каждого биотеха.

Резюме

В ноябре 2020 года я взял акции за 225,52 $ с прицелом продать их за 290 $ в течение следующих 19 месяцев. Акции достигли нужной отметки в минувшем апреле, что было раньше запланированного. И с тех пор я не возвращался к этой идее.

Вариант с тем, что компанию купят, мне кажется крайне маловероятным: капитализация у нее составляет почти 66,14 млрд, ее финансовое положение очень стабильное, ближайшие перспективы позитивные, а значит, она потребует очень и очень значительной премии к текущей цене акций. Я сильно сомневаюсь в том, что найдется покупатель, который выложит за Vertex, скажем, 90 млрд долларов. Хотя здесь я могу ошибаться.

Лучше всего пока наблюдать за прогрессом Vertex, а также событиями вокруг нее. Как мне кажется, здесь есть потенциал для кампании инвестора-активиста, но пока точно в этом быть уверенным нельзя.