IPO «Самолета»: стоит ли инвестировать в девелопера

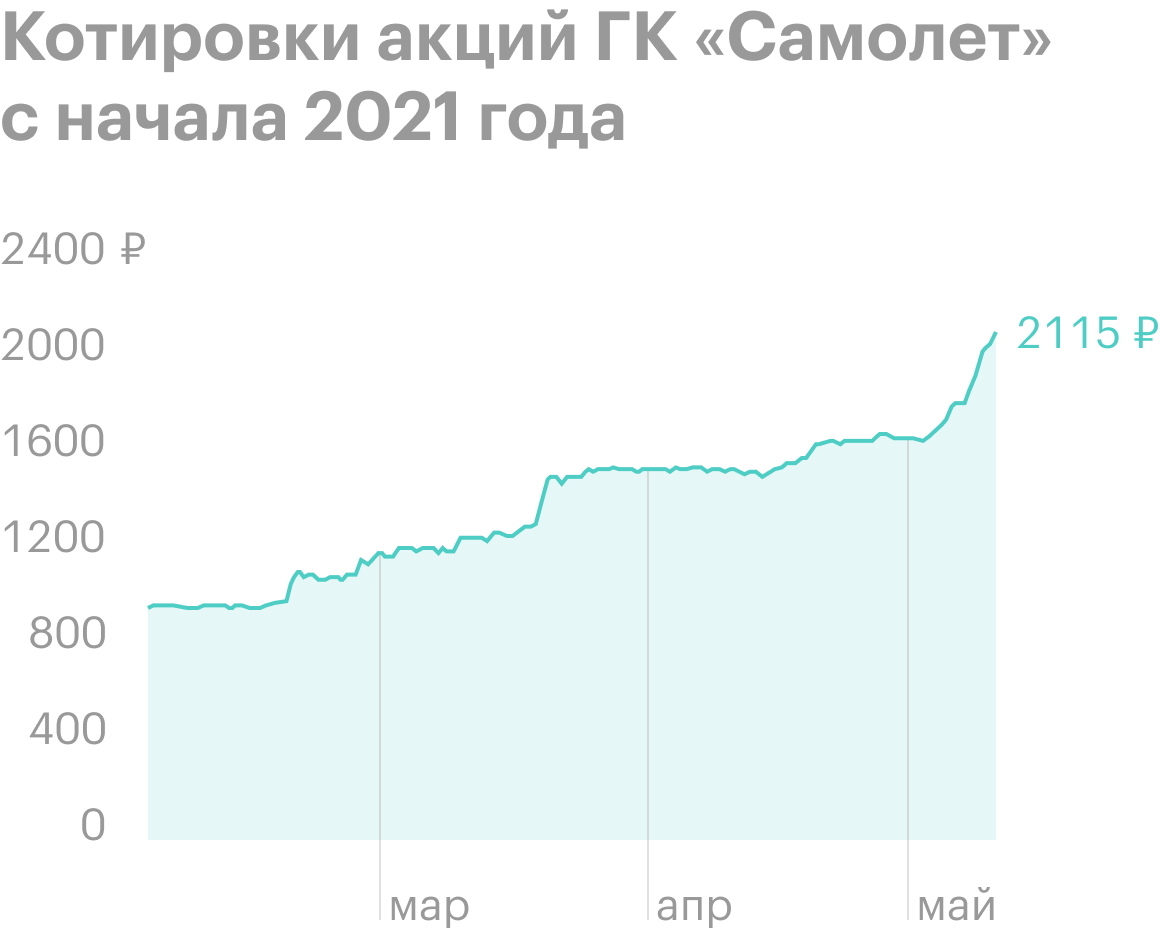

Спустя всего 3 недели после IPO «Совкомфлота» на Московской бирже произойдет новое IPO: 29 октября начнут торговаться акции девелопера «Самолет». Разберемся, что это за бизнес и какие у него могут быть перспективы.

В первую очередь скажу, что не стоит проецировать не самое удачное IPO «Совкомфлота» на IPO «Самолета». Думаю, все профессиональные участники рынка усиленно работают, чтобы не допустить тех промахов, которые вызвали массовое недовольство инвесторов.

О компании

Группа компаний «Самолет» — достаточно молодой, но уже довольно крупный девелопер, основана в 2012 году. В основном работает в Московском регионе.

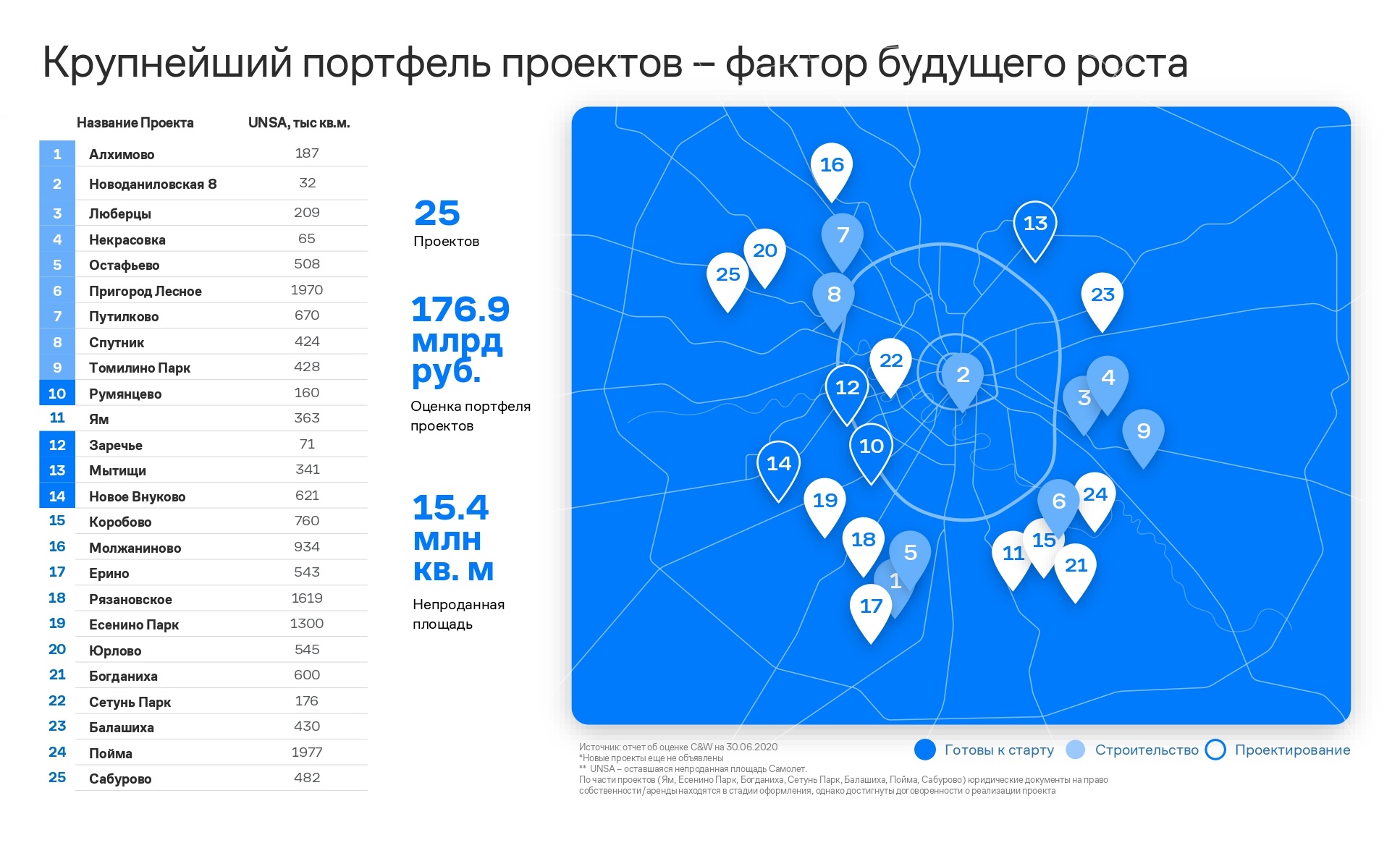

Компания специализируется на комплексном освоении территорий — фактически строит целые микрорайоны площадью от 300 тысяч квадратных метров, которые включают в себя не только жилые дома, но и всю необходимую инфраструктуру: детские сады, школы, поликлиники, магазины, рестораны.

Отдельно упомянем необычную бизнес-модель компании, которую она сама называет asset light: компания управляет проектом, занимается проектированием, маркетингом, продажами, но не занимается непосредственно строительством — его отдают на аутсорс. Таким образом компания снижает рыночные риски, попутно уменьшая инвестиции в основные фонды.

Аналогичный подход используется при приобретении земельных участков: компания старается не просто выкупать их, а снижать инвестиции на старте проекта, устанавливая долгосрочные партнерские отношения с собственниками земли. Они могут подразумевать долгосрочную аренду с постепенным выкупом, в том числе с оплатой в форме квартир, оплату в рассрочку под залог участка с привязкой к срокам проекта или создание совместных предприятий под операционным контролем «Самолета».

Компания старается строить долгосрочные отношения и с клиентами — покупателями квартир. Цель — создать экосистему вокруг клиента, повысить его комфорт, предоставить удобные сервисы. Для этого «Самолет» налаживает работу с малым бизнесом. Это также служит дополнительным источником дохода, в частности в виде арендных платежей от малого бизнеса.

Для достижения своей цели по экосистеме «Самолет» в 2019 году даже инвестировал в стартап «Вместе-ру» — и в 2020 уже запустил эту платформу для общения соседей.

Компания постепенно расширяет сферу своих проектов: появился проект бизнес-класса «Новоданиловская 8» в историческом районе Москвы. Еще компания вышла за пределы Московского региона через сотрудничество с «СПб Реновация», которая будет строить жилье под брендом «Самолет».

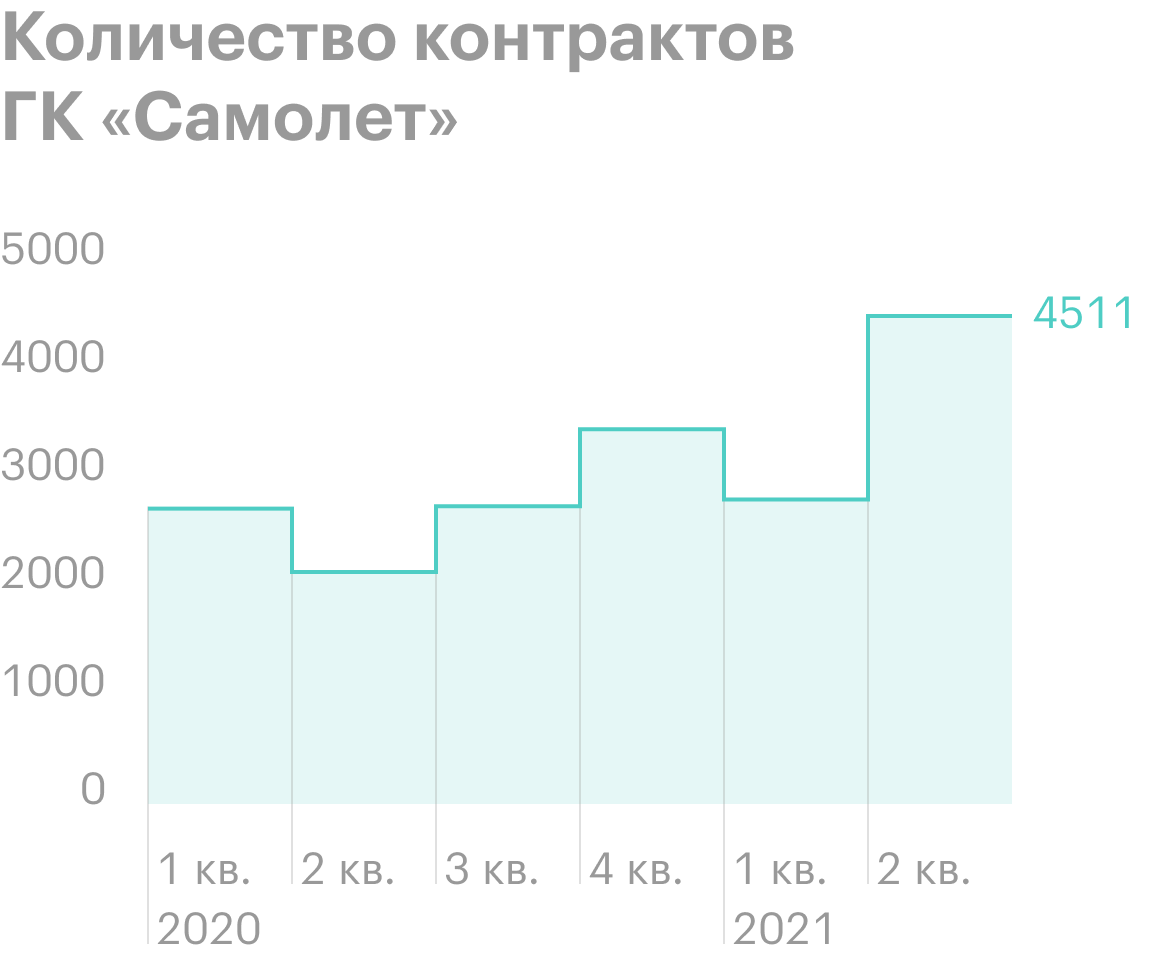

Рост компании в том числе связан с отличной рыночной конъюнктурой, спровоцировавшей бум в строительной отрасли: в последние полтора года ключевая ставка Банка России сильно упала и потянула за собой ставки по ипотеке.

А в апреле правительство ввело программу льготной ипотеки с субсидированием государством ставки выше 6,5% сроком до 1 ноября 2020, а затем продлило ее до 1 июля 2021 года. В результате объемы выдачи ипотеки значительно возросли.

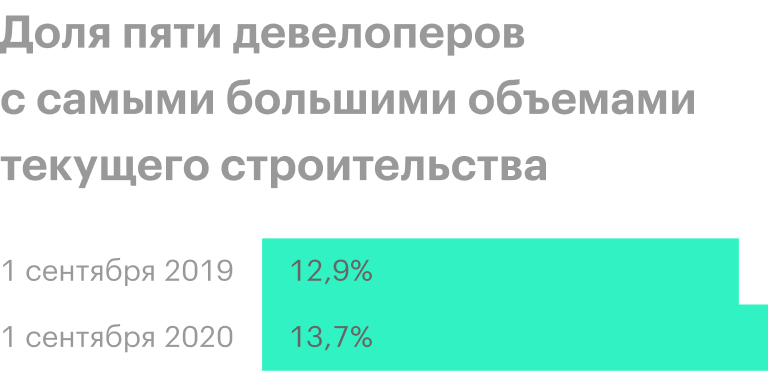

Не стоит забывать и о вступившем в силу с 1 июля 2019 года законе о переходе финансирования долевого строительства на счета эскроу. Этот закон привел к тому, что у девелоперов возникли сложности в получении финансирования, — это способствует консолидации строительной отрасли. Согласно аналитике «Самолета», доля ведущих девелоперов по объемам текущего строительства неплохо выросла.

Финансовые показатели

Финансовые показатели компании не совсем однозначны: есть хороший рост выручки, хоть и замедлившийся из-за локдауна, при этом чистая прибыль падает, а долг растет — но все это из-за масштабных инвестиций в дальнейший рост бизнеса.

Финансовые показатели «Самолета»

| Период | Выручка, млн рублей | Чистая прибыль, млн рублей | Net debt / EBITDA |

|---|---|---|---|

| 2017 | 42 445 | 3545 | 0,1 |

| 2018 | 38 717 | 2442 | 0,5 |

| 2019 | 51 145 | 864 | 1,8 |

| 2020, 6 месяцев | 22 676 | 688 | 2,06 |

Финансовые показатели «Самолета»

| 2017 | |

| Выручка, млн рублей | 42 445 |

| Чистая прибыль, млн рублей | 3545 |

| Net debt / EBITDA | 0,1 |

| 2018 | |

| Выручка, млн рублей | 38 717 |

| Чистая прибыль, млн рублей | 2442 |

| Net debt / EBITDA | 0,5 |

| 2019 | |

| Выручка, млн рублей | 51 145 |

| Чистая прибыль, млн рублей | 864 |

| Net debt / EBITDA | 1,8 |

| 2020, 6 месяцев | |

| Выручка, млн рублей | 22 676 |

| Чистая прибыль, млн рублей | 688 |

| Net debt / EBITDA | 2,06 |

Подготовка к IPO

Еще в 2016 году «Самолет» объявил, что в 2018 году собирается на IPO. В 2020 планы компании наконец осуществляются.

Летом компания привлекла Cushman & Wakefield для оценки своих активов. Итог оценки: около 177 млрд рублей — рыночная стоимость земельного банка компании, а суммарная стоимость активов — около 200 млрд рублей.

В октябре утвердили дивидендную политику. По ее условиям, если мультипликатор «net debt / скорректированная EBITDA» меньше единицы, то на выплаты направят не менее 50% от чистой прибыли по МСФО, а если значение мультипликатора от 1 до 2 — то не менее 33%. При этом минимальная планка дивидендов — 5 млрд рублей.

Акционерный капитал

До момента IPO «Самолет» — частная компания. Ее конечными бенефициарами выступают несколько сооснователей и топ-менеджеров.

Схема IPO следующая: Михаил Кенин, Игорь Евтушевский и Павел Голубков продадут 1; 0,5; 3,6% акций компании соответственно, то есть суммарно в свободном обращении будет около 5%. При этом часть денег вернут в компанию для ее дальнейшего развития: Павел Голубков выкупит 2,5% акций, выпущенных в качестве допэмиссии. При этом ходят слухи, что в планах компании серьезно увеличить — аж до 40% — объем акций в свободном обращении, проведя SPO через год-полтора после IPO.

Компания объявила ценовой диапазон размещения в 950—1100 рублей за акцию — это соответствует суммарной капитализации 57—66 млрд рублей.

Почему акции могут вырасти после IPO

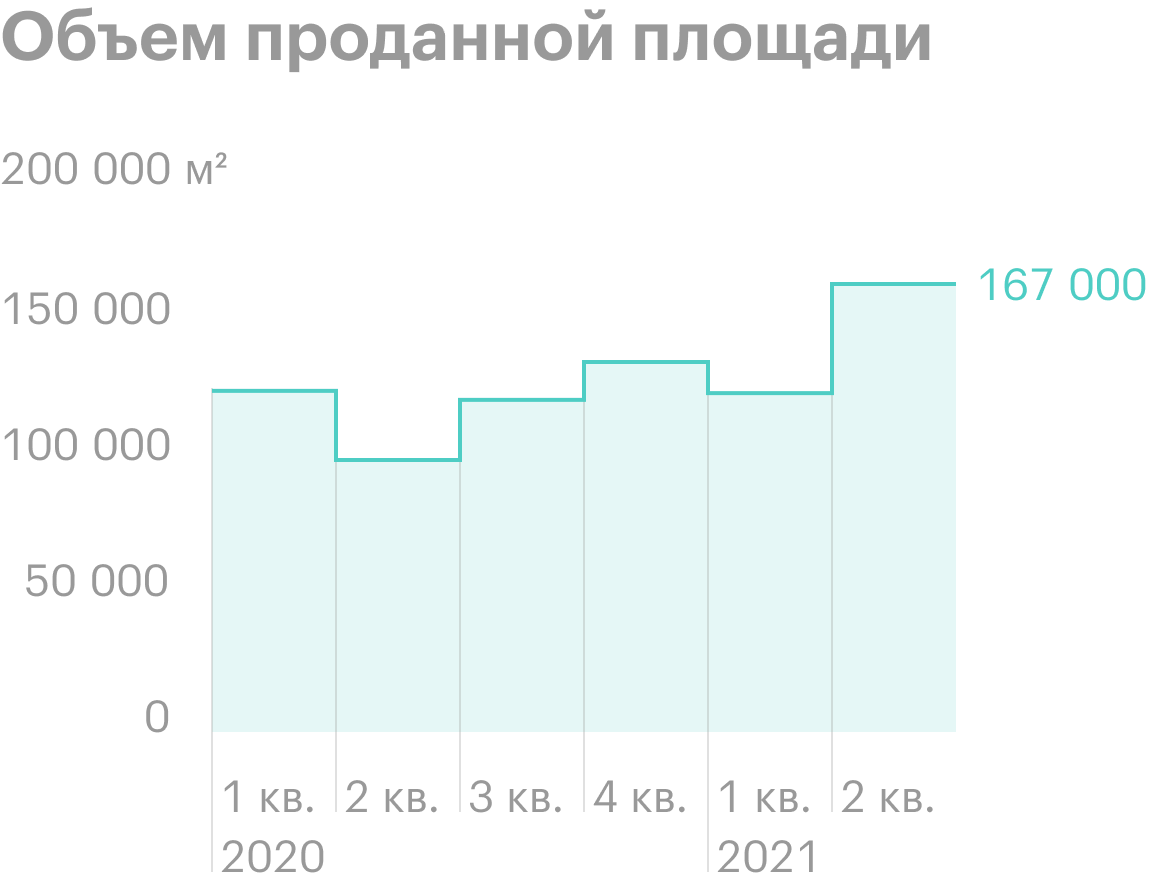

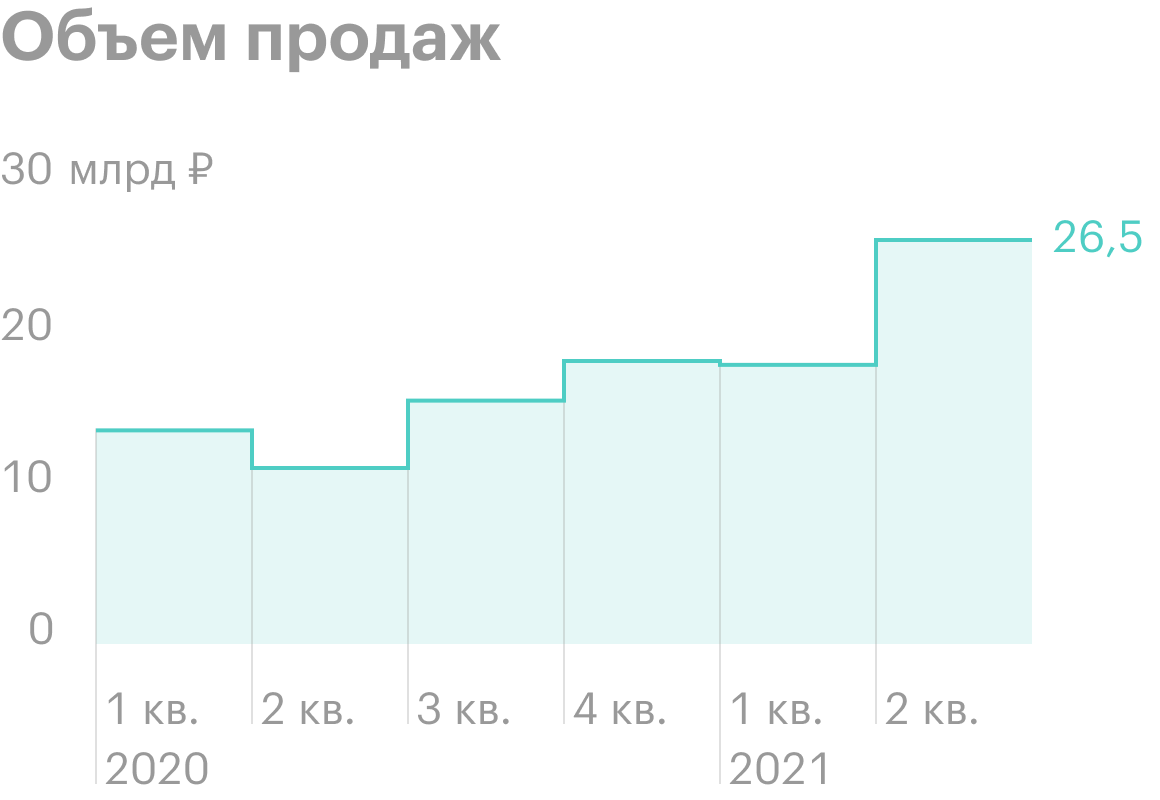

Компания роста. Безусловно, «Самолет» — это история роста. Этому способствует и относительная молодость компании, и ее более гибкая, чем у конкурентов, бизнес-модель, и ипотечный бум. С учетом огромного земельного банка можно ожидать дальнейшего роста выручки и надеяться на то, что и чистая прибыль потянется за ней. Кроме того, компании есть куда расти, расширяя сферу своей деятельности в другие регионы страны.

Дивиденды. Принятие прозрачной дивидендной политики, да еще с фиксацией минимальной суммы дивидендов, — это положительный шаг для акционеров. К тому же отношение минимальной суммы дивидендов к ценовому диапазону размещения дает очень солидные 7—8% дивидендной доходности.

Долгосрочный проект формирования акционерной стоимости. Если у компании действительно в планах серьезно увеличить процент акций в свободном обращении, то крупные акционеры явно заинтересованы в том, чтобы компания стоила максимально дорого к моменту SPO. Ну а затем уже можно замахнуться на вхождение во всевозможные индексы акций, что, в свою очередь, еще сильнее накачает котировки акций компании.

Биржевой бум. Бум среди частных инвесторов на Московской бирже — одна из причин возобновившихся IPO. Вполне возможно, что многим частным инвесторам захочется инвестировать в известную компанию из вполне понятного и близкого простому обывателю строительного сектора. А не слишком большая ликвидность может быть причиной более резких скачков котировок, если возникнет настоящий ажиотаж.

Почему акции могут упасть после IPO

Дорогая оценка. Акционеры предпочитают проводить IPO по высоким ценам, не исключение здесь и акционеры «Самолета».

Мультипликаторы российских девелоперов

| ПИК | ЛСР | «Эталон» | «Самолет» | |

|---|---|---|---|---|

| P / E | 11 | 18 | — (Убыток) | 41—58 |

| P / S | 1,4 | 0,9 | 0,6 | 1,3—1,4 |

Мультипликаторы российских девелоперов

| ПИК | |

| P / E | 11 |

| P / S | 1,4 |

| ЛСР | |

| P / E | 18 |

| P / S | 0,9 |

| «Эталон» | |

| P / E | — (Убыток) |

| P / S | 0,6 |

| «Самолет» | |

| P / E | 41—58 |

| P / S | 1,3—1,4 |

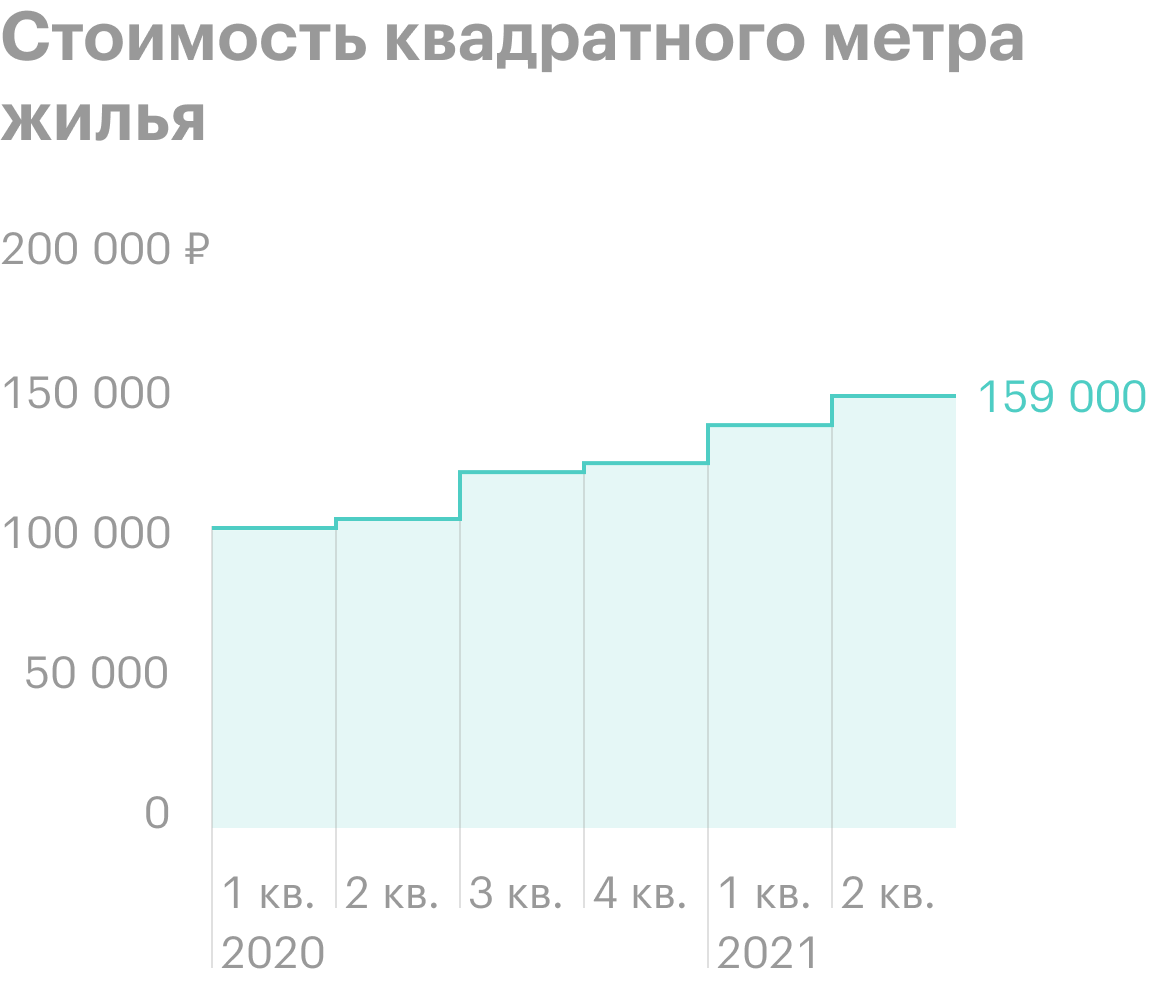

«Самолет» оценил себя дороже своих публичных конкурентов. При этом стоит учесть, что ПИК и ЛСР сами по себе сейчас стоят недешево, так как отличная конъюнктура положительно повлияла и на них.

Потенциальные проблемы с темпами роста. Сейчас у компании все неплохо, но вполне вероятно, что в среднесрочной перспективе конъюнктура изменится: закончится срок действия программы льготной ипотеки, поднимется ключевая ставка, а следом за ней — и средняя ставка по ипотеке. Рынок после нынешнего бума может стать перенасыщенным.

К тому же у «Самолета» есть амбиции стать федеральным игроком, но получится ли у него с той же эффективностью заниматься масштабированием, да еще в менее экономически благополучные регионы, чем Московский? А снижение темпов роста показателей — это классическая проблема для компаний роста. Как следствие, падают форвардные мультипликаторы, компания даже по ним становится очень дорогой. А за этим обычно следует значительная коррекция котировок акций.

С дивидендами все неоднозначно. Обычно компании стараются придерживаться своих дивидендных политик, но опыт этого года еще раз ярко показал, что в кризисных ситуациях компании могут серьезно снижать дивиденды или даже отменять их, несмотря на дивидендную политику. К тому же дивидендную политику «Самолета» только что приняли — у компании нет истории ее успешного исполнения. Более того, выше мы видели чистую прибыль компании за прошлые годы — и там даже близко не было суммы в 5 млрд рублей, а в последние годы — тем более.

Плохой фон от IPO «Совкомфлота». Что бы я ни писал в начале статьи о том, что не стоит проецировать неудачное IPO «Совкомфлота» на размещение «Самолета», боюсь, что очень многих, особенно частных инвесторов, предыдущее IPO расстроило и насторожило — и эти люди заведомо решили не участвовать в каких бы то ни было IPO, по крайней мере в ближайшее время.

Низкий free float. Выше я уже писал, что небольшой процент акций в свободном обращении может быть плюсом, но в целом это скорее минус — особенно в краткосрочной перспективе: в январе мы писали, что даже «Газпром-нефть» со своей огромной капитализацией, но с сопоставимым с «Самолетом» free float не может попасть в индексы акций и не очень интересна крупным институциональным инвесторам из-за недостаточной ликвидности — а это ограничение для роста котировок.

В итоге

«Самолет» — это молодая, но уже многого достигшая и амбициозная компания роста, настроенная и дальше развиваться и как бизнес, и как публичная компания. Необычная бизнес-модель и рыночная конъюнктура сейчас помогают ей в этом.

В ходе подготовки к IPO компания дорого оценила себя и поставила перед собой серьезные цели по дивидендным выплатам. Сможет ли «Самолет» поддерживать темпы роста, успешно масштабировать свой опыт, расширять географию регионов присутствия и обеспечивать дивидендные выплаты? Не ожидаетт ли строительную отрасль кризис перепроизводства в среднесрочной перспективе? Именно эти вопросы должен задать себе долгосрочный инвестор для решения об инвестиции в компанию, да еще по такой цене.

Краткосрочным инвесторам стоит учесть, с одной стороны, невысокий free float компании, который явно не позволит войти в основные индексы акций, негатив от недавнего IPO «Совкомфлота», общерыночные потенциальные потрясения, связанные с выборами в США и второй волной коронавируса, но с другой стороны — близость и широкую известность компании широким слоям населения и заинтересованность основных владельцев в среднесрочной перспективе разместить на бирже значительный пакет акций компании.