Недооцененные акции на Мосбирже, которые в 2023 году еще не выросли

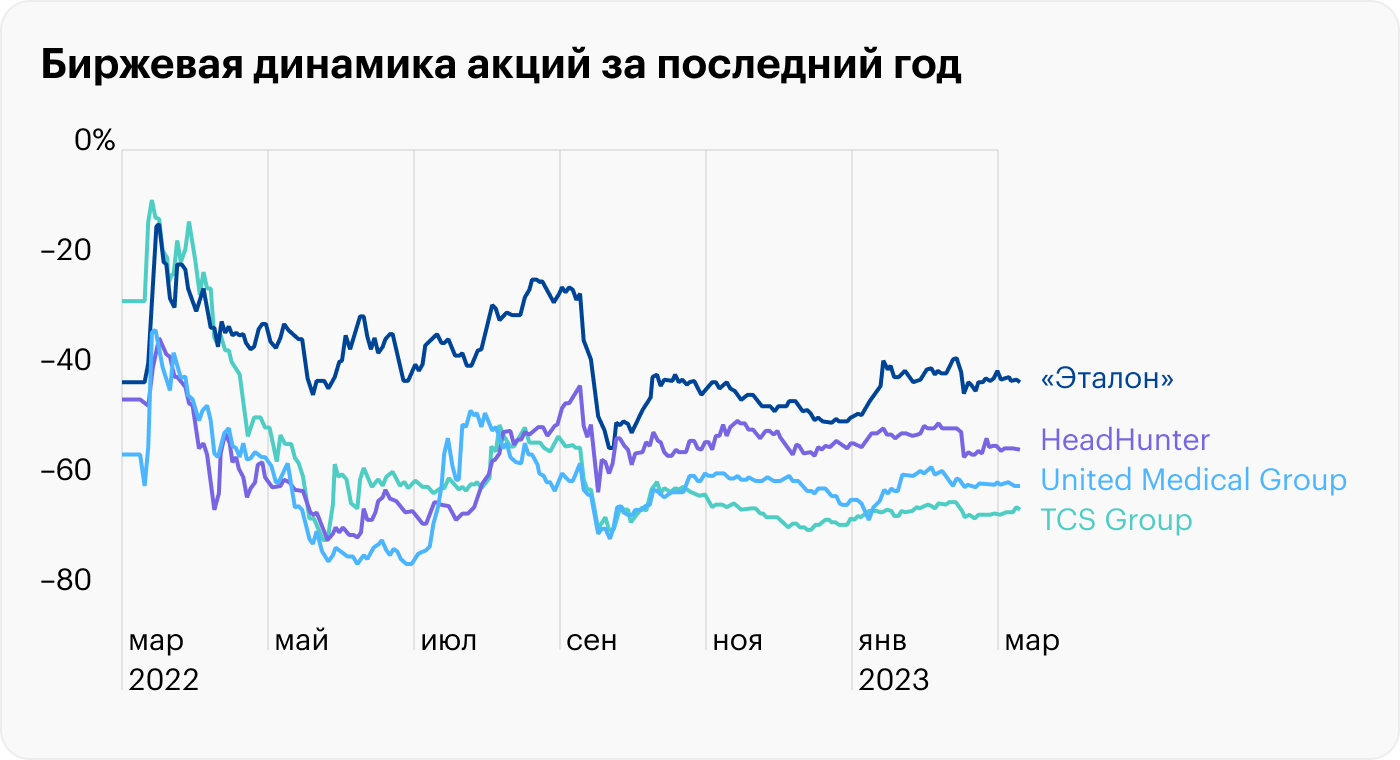

В 2022 году российский фондовый рынок показал одну из худших динамик в мире, упав почти на 40%, на фоне новых зарубежных санкций против всей отечественной экономики. Ближе к концу года ситуация начала меняться в лучшую сторону: за последние полгода индекс Мосбиржи отыграл часть потерь, увеличившись на 20%. В текущей статье мы разберем компании, которые еще не успели вырасти.

Также читателям необходимо знать, что из данного обзора мы специально исключили российские компании, бизнес или корпоративная структура которых сильно трансформировались за последний год или изменятся в ближайшее время. Это СПб-биржа, Softline, ВТБ, «Полиметалл», «Яндекс», «Аэрофлот» и Segezha Group.

VEON

VEON (MOEX: VEON) — нидерландский телекоммуникационный холдинг, который предоставляет цифровые мобильные услуги в шести странах: Пакистане, Украине, Казахстане, Бангладеш, Узбекистане и Киргизии. Абонентская база компании составляет примерно 160 млн пользователей, если не учитывать проданный российский сегмент.

Зарубежная компания в 2022 году сильно трансформировалась, но она все равно попала в пятерку недооцененных акций, так как за перестройку своего бизнеса холдинг получил солидную денежную компенсацию. Скоро фондовый рынок должен заметить эти дополнительные деньги и сильно переоценить капитализацию VEON.

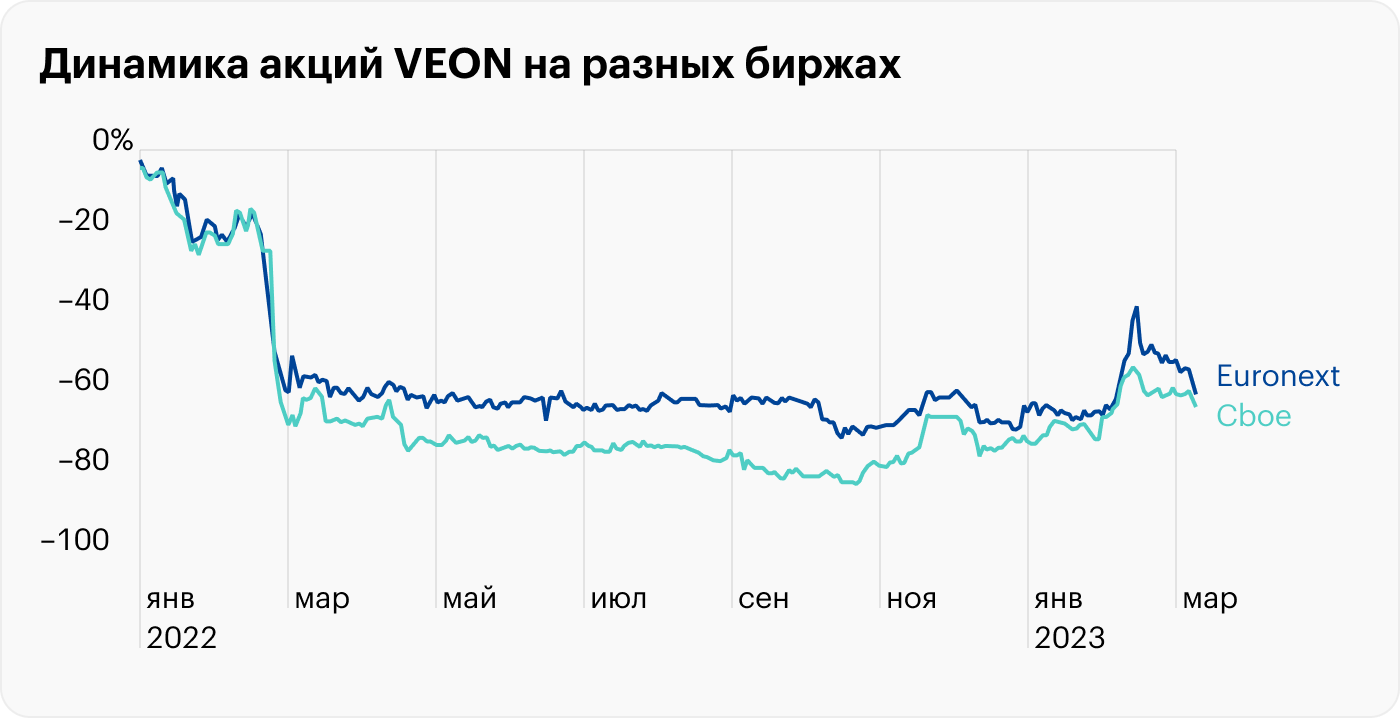

В конце 2022 года компания объявила о продаже своего российского подразделения «Вымпелком», который ранее приносил ей около 50% доходов, местному топ-менеджменту за 370 млрд рублей, или почти 5 млрд долларов. Для сравнения: текущая капитализация VEON на Мосбирже всего 66 млрд рублей. Ожидается, что сделку закроют в начале лета 2023 года.

Кроме среднесрочного драйвера — переоценки VEON на фоне поступления большой суммы — у компании есть еще краткосрочная причина роста. Биржевые котировки холдинга на Мосбирже на 10% отстали от зарубежной динамики акций: бумаги VEON еще торгуются на NASDAQ и Euronext.

EMC

EMC (MOEX: GEMC) — крупнейший в России частный провайдер медицинских услуг, который на местном рынке присутствует уже более 30 лет. Компания работает исключительно в московском премиум-сегменте, за счет этого она лидирует в своем секторе по показателю рентабельности.

В 2022 году новые зарубежные антироссийские санкции практически не затронули основной бизнес EMC, но компании все равно пришлось обнулить собственные дивидендные выплаты из-за того, что ЕС летом ввел прямые ограничения против НРД.

Теперь российские эмитенты больше не могу выплачивать прибыль по своим депозитарным распискам, так как для этого им приходится использовать заблокированную европейскую финансовую инфраструктуру. На Мосбирже торгуются депозитарные расписки EMC.

В 2023 году капитализация московской компании может восстановиться, если ее менеджмент решит свою дивидендную проблему, как это ранее сделал главный конкурент.

Сеть частных клиник «Мать и дитя» в 2022 году реструктуризировала свою корпоративную структуру, перерегистрировавшись с Кипра в Россию и вернувшись к выплате дивидендов. Рынок от EMC ждет такого же шага.

Основные финансовые результаты EMC, млн евро

| 1п2021 | 1п2022 | Изменение | |

|---|---|---|---|

| Выручка | 135,1 | 139,8 | 3,4% |

| Скорректированная EBITDA | 56,1 | 51,7 | −7,8% |

| Рентабельность по EBITDA | 41,8% | 37% | −4,8 п. п. |

| Чистая прибыль | 38,4 | −4 | — |

| Капитальные затраты | 11,6 | 47 | 304,9% |

| Чистый долг | 172 | 254,4 | 47,93% |

| Чистый долг / EBITDA | 0,88 | 2,06 | 134% |

Основные финансовые результаты EMC, млн евро

| Выручка | |

| 1п2021 | 135,1 |

| 1п2022 | 139,8 |

| Изменение | 3,4% |

| Скорректированная EBITDA | |

| 1п2021 | 56,1 |

| 1п2022 | 51,7 |

| Изменение | −7,8% |

| Рентабельность по EBITDA | |

| 1п2021 | 41,8% |

| 1п2022 | 37% |

| Изменение | −4,8 п. п. |

| Чистая прибыль | |

| 1п2021 | 38,4 |

| 1п2022 | −4 |

| Изменение | — |

| Капитальные затраты | |

| 1п2021 | 11,6 |

| 1п2022 | 47 |

| Изменение | 304,9% |

| Чистый долг | |

| 1п2021 | 172 |

| 1п2022 | 254,4 |

| Изменение | 47,93% |

| Чистый долг / EBITDA | |

| 1п2021 | 0,88 |

| 1п2022 | 2,06 |

| Изменение | 134% |

HeadHunter

HeadHunter (MOEX: HHRU) — онлайн-платформа по подбору персонала в России и странах СНГ со средней ежемесячной аудиторией в 2022 году более чем 25 млн уникальных пользователей. Сайт компании в мировом профильном рейтинге занимает третье место в категории «Работа и трудоустройство», уступая только Indeed и Workday.

На текущий момент HeadHunter удалось избежать прямых зарубежных санкций, но введенные против России общие ограничения все же больно ударили в первой половине 2022 года по бизнесу онлайн-платформы.

На фоне масштабных западных санкций многие иностранные компании объявили об уходе из РФ и тем самым временно снизили финансовые результаты рекрутингового сервиса.

Кроме ухода зарубежного бизнеса из России акции HeadHunter в 2022 году еще столкнулись с сильными биржевыми распродажами: нерезиденты в экстренном порядке избавлялись от своих бумаг по любым ценам.

В 2023 году ситуация пока остается такой же напряженной: зарубежные фонды все еще продают акции HeadHunter, которые ранее торговались на NASDAQ, с дисконтом 50—65%.

Тем не менее вскоре капитализация онлайн-платформы может снова перейти к росту, так как бизнес российской компании начал восстанавливаться, а ее биржевая оценка все еще находится на экстремально низких значениях. К концу 2022 года финансовые результаты HeadHunter почти вернулись к двузначным темпам роста.

Биржевые мультипликаторы российского ИТ-сектора

| HeadHunter | «Яндекс» | VK | «Циан» | «Группа Позитив» | Whoosh | |

|---|---|---|---|---|---|---|

| EV / EBITDA | 7,10 | 10,23 | 6,24 | 22,73 | 16,29 | 7,44 |

| P / E | 11,12 | 14,15 | −10,31 | −34,12 | 22,16 | 13,83 |

| P / S | 3,7 | 1,32 | 0,94 | 4 | 8,03 | 3,34 |

| Рентабельность по EBITDA | 53% | 10% | 41% | 24% | 63% | 61% |

| Чистый долг / EBITDA | −0,19 | −0,50 | 2,03 | −2,75 | 0,23 | 0,89 |

Биржевые мультипликаторы российского ИТ-сектора

| EV / EBITDA | |

| HeadHunter | 7,10 |

| «Яндекс» | 10,23 |

| VK | 6,24 |

| «Циан» | 22,73 |

| «Группа Позитив» | 16,29 |

| Whoosh | 7,44 |

| P / E | |

| HeadHunter | 11,12 |

| «Яндекс» | 14,15 |

| VK | −10,31 |

| «Циан» | −34,12 |

| «Группа Позитив» | 22,16 |

| Whoosh | 13,83 |

| P / S | |

| HeadHunter | 3,7 |

| «Яндекс» | 1,32 |

| VK | 0,94 |

| «Циан» | 4 |

| «Группа Позитив» | 8,03 |

| Whoosh | 3,34 |

| Рентабельность по EBITDA | |

| HeadHunter | 53% |

| «Яндекс» | 10% |

| VK | 41% |

| «Циан» | 24% |

| «Группа Позитив» | 63% |

| Whoosh | 61% |

| Чистый долг / EBITDA | |

| HeadHunter | −0,19 |

| «Яндекс» | −0,50 |

| VK | 2,03 |

| «Циан» | −2,75 |

| «Группа Позитив» | 0,23 |

| Whoosh | 0,89 |

TCS Group

TCS Group (MOEX: TCSG) — финансовая группа, которая управляет крупнейшим российским цифровым банком Т-Банк. В 2022 году у эмитента сменился основной собственник: основатель компании Олег Тиньков в апреле прошлого года продал свою долю акций в 35% инвестиционному холдингу «Интеррос».

Смена собственника никак не повлияла на бизнес TCS Group. В прошлом году эмитент в каждом квартале смог заработать чистую прибыль своим акционерам — это уникальный показатель в 2022 году, так как у всех остальных публичных банков был как минимум один убыточный квартал.

В 2023 году основными драйверами роста TCS Group будут два фактора. Первый — восстановление финансовых результатов. ЦБ РФ ожидает, что прибыль всего российского банковского сектора в текущем году вырастет до 1,2—1,5 трлн рублей — против 0,203 трлн рублей в 2022. Второй возможный драйвер — редомициляция группы.

Динамика прибыли российского банковского сектора, трлн рублей

| 2015 | 0,192 |

| 2016 | 0,930 |

| 2017 | 0,790 |

| 2018 | 1,345 |

| 2019 | 1,7 |

| 2020 | 1,6 |

| 2021 | 2,4 |

| 2022 | 0,203 |

| 2023 | 1,2—1,5 |

Динамика прибыли российского банковского сектора, трлн рублей

| 2015 | 0,192 |

| 2016 | 0,930 |

| 2017 | 0,790 |

| 2018 | 1,345 |

| 2019 | 1,7 |

| 2020 | 1,6 |

| 2021 | 2,4 |

| 2022 | 0,203 |

| 2023 | 1,2—1,5 |

«Эталон»

«Эталон» (MOEX: ETLN) — одна из крупнейших и старейших компаний в сфере девелопмента и строительства на российском рынке, которая сейчас работает в Москве, Московской области, Санкт-Петербурге, Омске, Новосибирской области, Екатеринбурге и Тюмени.

В 2022 году застройщик не попал ни в один официальный санкционный список. Но новые ограничения все же немного зацепили компанию: Лондонская фондовая биржа в марте прекратила торги депозитарными расписками «Эталона». Вдобавок девелопер столкнулся со схожими, что и EMC, дивидендными проблемами после ввода санкций против НРД.

2022 год для эмитента сложился не только со знаком минус, были и положительные моменты: в начале года менеджмент сумел воспользоваться ситуацией, быстро договорился о покупке местного подразделения финской строительной компании «ЮИТ» и расширил свою бизнес-деятельность и земельный банк в российских регионах.

Сейчас инвесторы предпочитают не замечать группу «Эталон», оценивая ее всего в одну годовую EBITDA, — это самый низкий биржевой показатель в строительном секторе. Во многом этот факт объясняется дивидендными проблемами эмитента и более слабыми финансовыми результатами. Но ситуация в будущем может резко измениться, если менеджмент решит хотя бы одну из двух своих проблем.

Биржевые мультипликаторы российского строительного сектора

| «Эталон» | ПИК | «Самолет» | ЛСР | |

|---|---|---|---|---|

| EV / EBITDA | 0,96 | 5,05 | 4,96 | 3,08 |

| P / E | 10,56 | 3,96 | 7,03 | 3,04 |

| Чистый долг / EBITDA | 0,11 | 2,20 | 1,72 | 1,82 |

Биржевые мультипликаторы российского строительного сектора

| EV / EBITDA | |

| «Эталон» | 0,96 |

| ПИК | 5,05 |

| «Самолет» | 4,96 |

| ЛСР | 3,08 |

| P / E | |

| «Эталон» | 10,56 |

| ПИК | 3,96 |

| «Самолет» | 7,03 |

| ЛСР | 3,04 |

| Чистый долг / EBITDA | |

| «Эталон» | 0,11 |

| ПИК | 2,20 |

| «Самолет» | 1,72 |

| ЛСР | 1,82 |

Что в итоге

Российский фондовый рынок постепенно восстанавливается после сильного провала в 2022 году. Если вы не успели поучаствовать в росте акций, то вам стоит обратить внимание на депозитарные расписки местных эмитентов, которые все еще торгуются с приличным дисконтом.

Данные бумаги подойдут не всем инвесторам, так как у них есть инфраструктурные риски, из-за чего сейчас эмитенты временно не могут выплачивать своим акционерам дивиденды. Но, как показывает опыт компании «Мать и дитя», эта проблема вполне решаема.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.