Как я экономлю на ежегодном ипотечном страховании

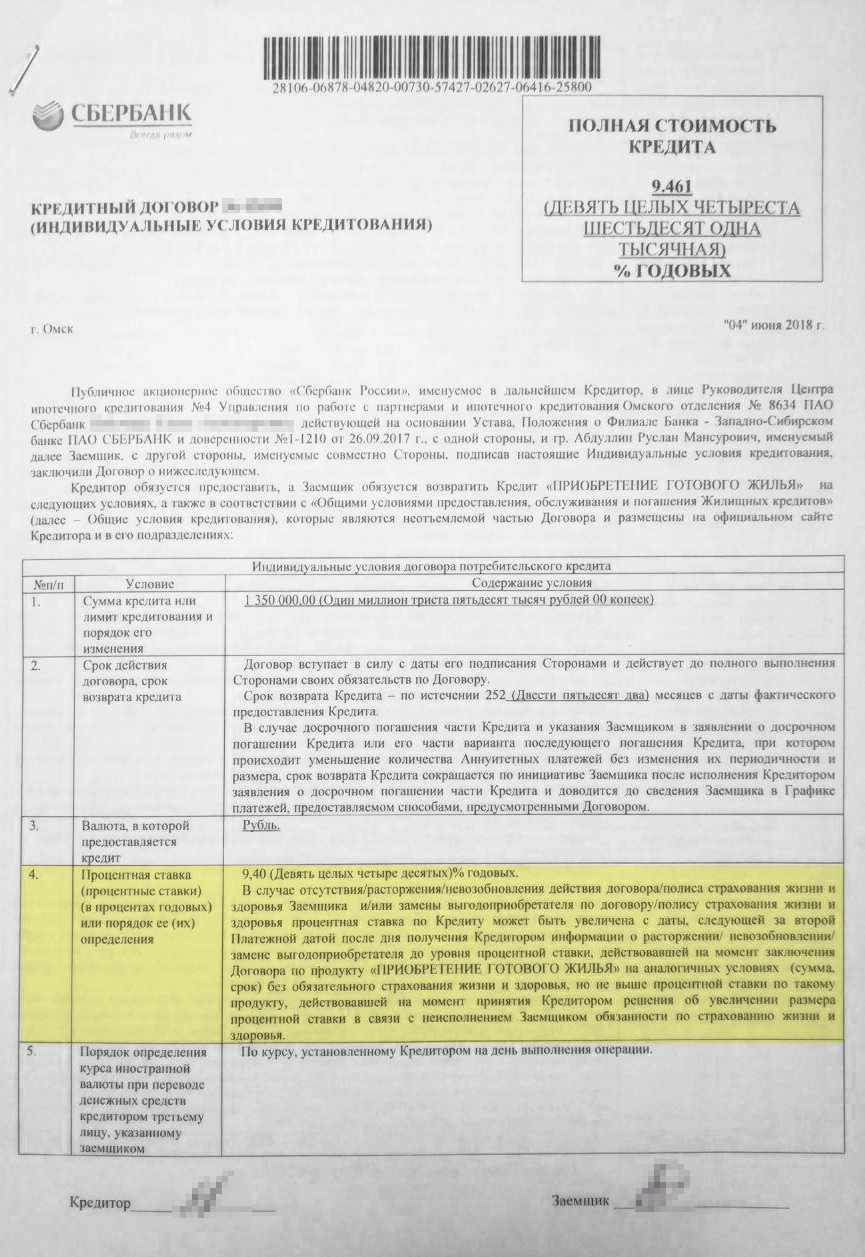

Несколько лет назад я купил квартиру в ипотеку. Ипотеку оформил в Сбербанке.

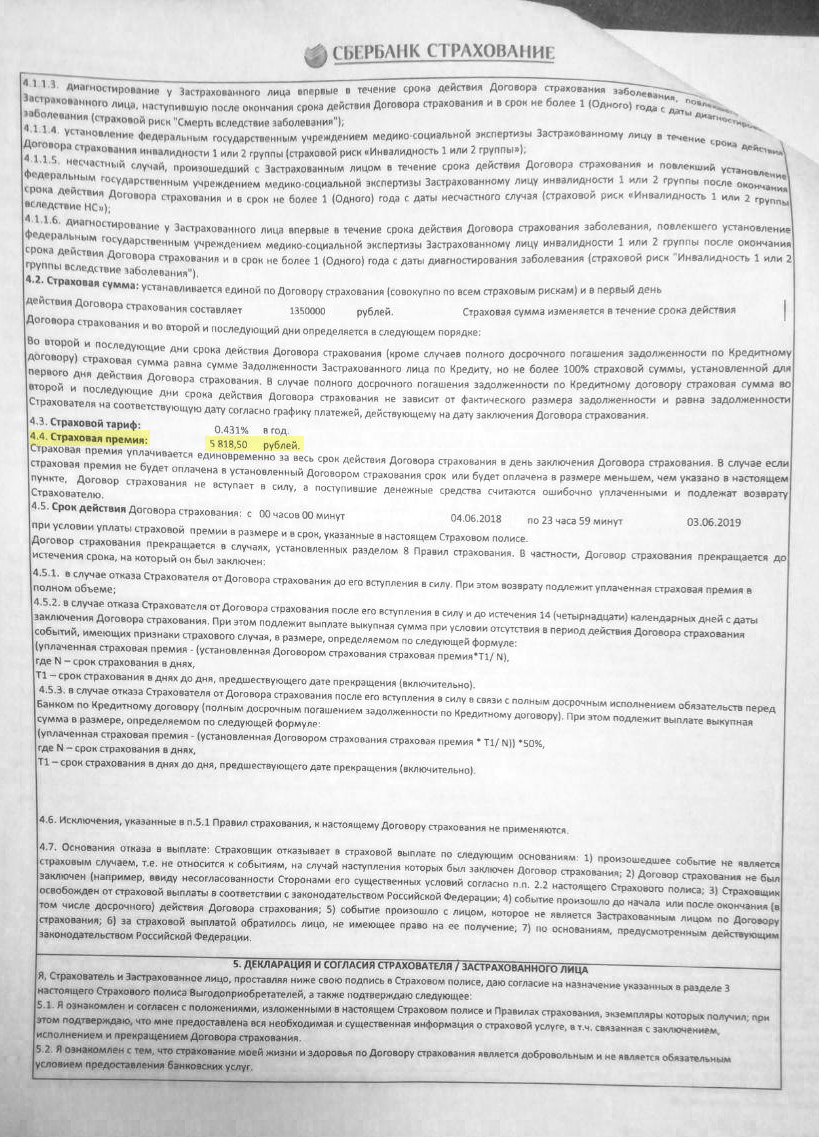

Первые два года я оплачивал страховки через «Сбер-страхование». Это было удобно: оформил все электронно, заплатил и забыл. За первый год я заплатил около 9 тысяч рублей в отделении банка, когда заключал кредитный договор, за второй год — около 5 тысяч. Страховая премия стала меньше, потому что значительно уменьшилась задолженность по кредиту: я использовал материнский капитал.

Я был уверен, что во всех страховых компаниях цены примерно одинаковые — плюс-минус сто рублей. Поэтому сначала даже не искал другие варианты. Но оказалось, что цены очень даже различаются.

Я оформил полис в «Ресо-гарантии» и заплатил 2488 ₽ вместо 4301 ₽, которые просил Сбербанк. Расскажу, что я для этого сделал и почему теперь каждый год поступаю аналогичным образом.

О чем будет в статье

- Какие страховки нужно делать и какие обязательны

- Как я оплачивал страховки

- Как можно сэкономить

- Как найти список аккредитованных страховых компаний

- Как выбрать страховую и рассчитать стоимость полисов

- Как собрать документы

- Как оформить полисы в новой страховой

- Как расторгнуть старые договоры страхования

- Как отправить новые полисы в банк

- Сколько можно сэкономить

От редакции

Эту статью автор написал на основе опыта, который он получил в 2018—2020 годах. С тех пор ставки по ипотеке изменились, как и стоимость страховок, но советы и опыт автора все еще актуальны для тех, кто тоже хочет сэкономить на ипотечном страховании

Что за страховки

Если вы купили квартиру в ипотеку, то помимо ежемесячных платежей по кредиту нужно еще раз в год оплачивать как минимум одну страховку — а иногда две и более:

- Страхование объекта залога, то есть квартиры. Залог страхуется от любых происшествий, которые ведут к его утрате или снижению стоимости.

- Страхование жизни и здоровья заемщика. При заболевании, инвалидности или смерти — в зависимости от условий договора — по кредиту заплатит страховая.

- Страхование риска утраты права собственности, оно же титульное страхование. Этот вид страхования защищает от случаев, когда договор купли-продажи по каким-либо причинам признают недействительным. Например, человек покупает квартиру на вторичном рынке, а через год появляются какие-нибудь наследники, у которых есть права на эту квартиру. Они могут оспорить право собственности в суде. Для защиты от такой ситуации существует страхование титула. Как правило, банки не требуют оформлять эту страховку после трех лет обслуживания кредита. И это позволяет дополнительно сэкономить. Но некоторые требуют страховать такой риск весь срок ипотеки или наоборот — банк вообще не требует титульного страхования.

- Страхование ответственности заемщика. Эта страховка покрывает разницу между выручкой от продажи квартиры и остатком долга перед банком, если заемщик не смог выплатить кредит. Но страхование такого риска встречается редко.

Количество страховок зависит от того, купили вы квартиру во вторичке или в новостройке. В новостройке точно не будет страхования титула, а страховать объект нужно будет только после постройки дома и регистрации права собственности.

Какие риски придется страховать, зависит и от особенностей приобретаемой недвижимости. Это касается только готового жилья. Если квартира была в собственности продавца менее трех лет, некоторые банки требуют застраховать титул в обязательном порядке.

По закону обязательно только страхование залога. Без него банк не заключит договор ипотеки. Если нарушить непрерывность страхования залога, например один раз забыть оплатить полис, банк может потребовать досрочно исполнить обязательства по кредиту — то есть вернуть всю сумму долга .

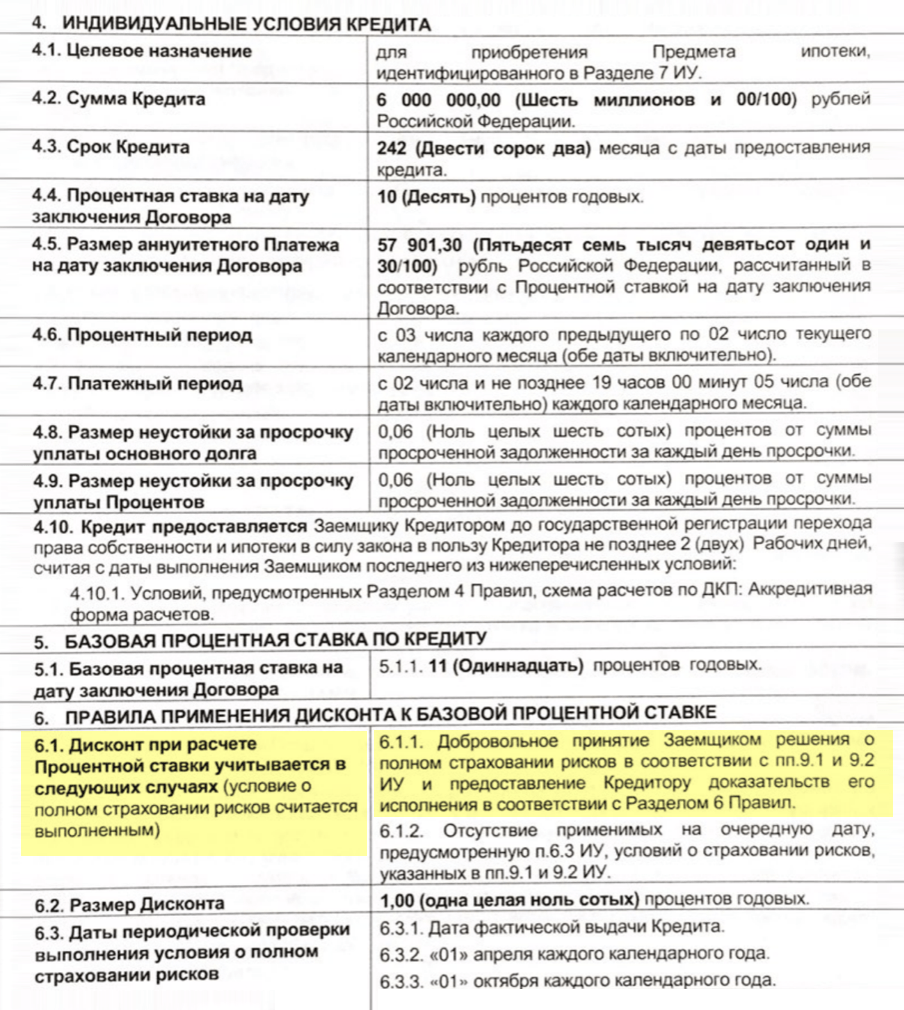

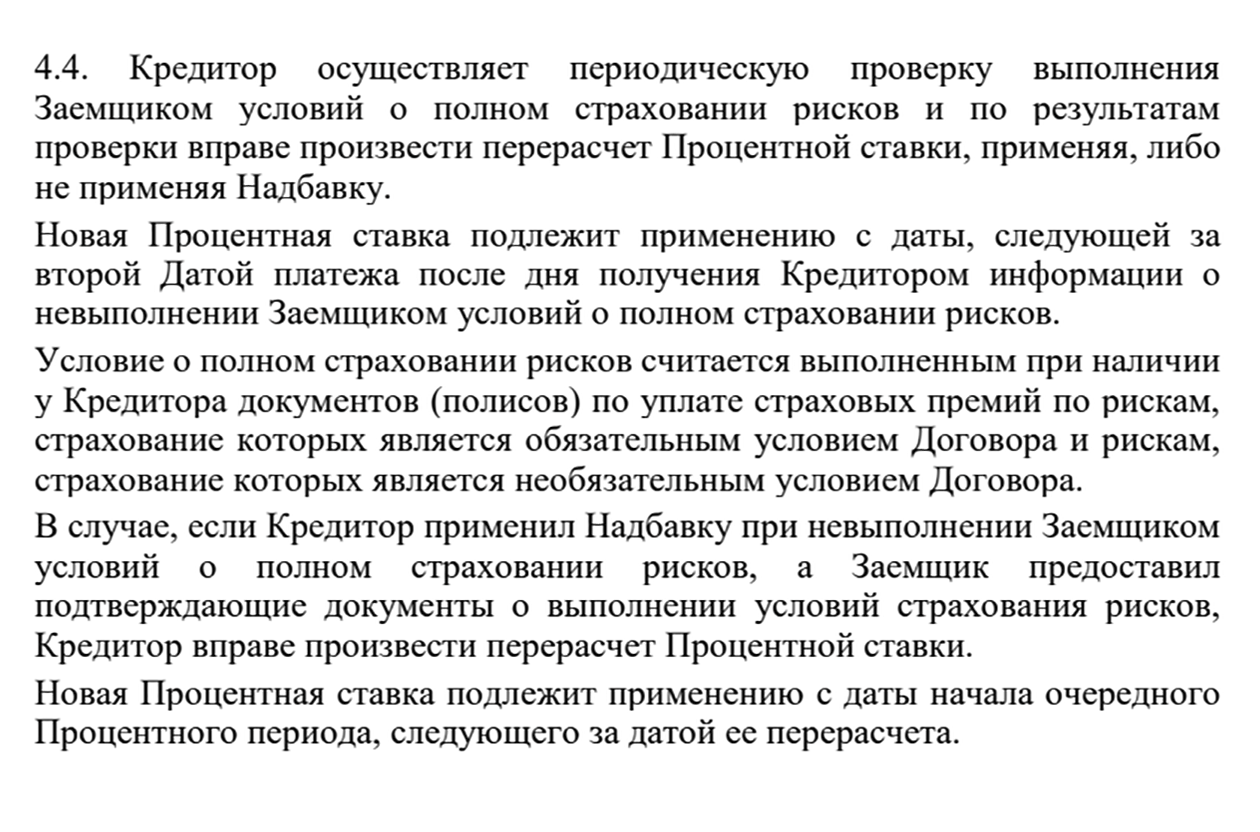

Остальные виды страхования необязательны — от них можно отказаться. Однако ставка по кредиту при этом всегда выше: где-то на 1%, а где-то на 4%. Как правило, ради пониженного процента выгоднее оплачивать страховку, хотя в перспективе плата за страхование за все годы может быть равна переплате по кредиту без скидки.

С 1 июля 2024 банкам запретили повышать ставку как заблагорассудится при отказе от страховки. Ставка не может быть выше той, что была на момент оформления ипотеки с условиями без страхования.

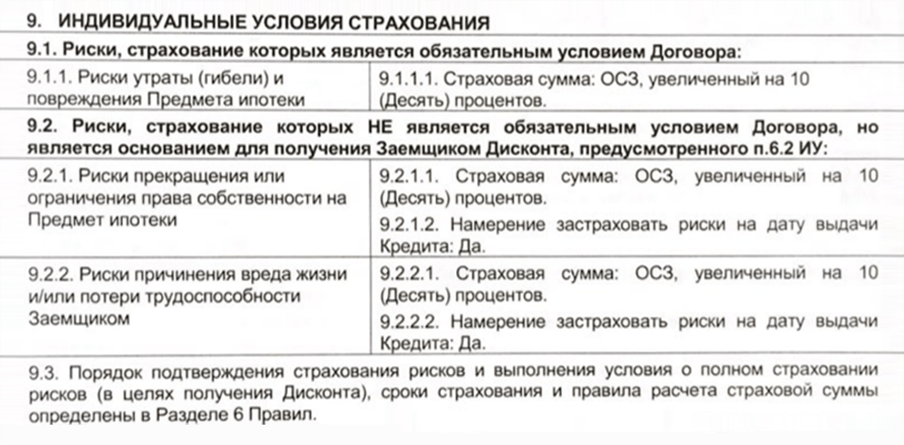

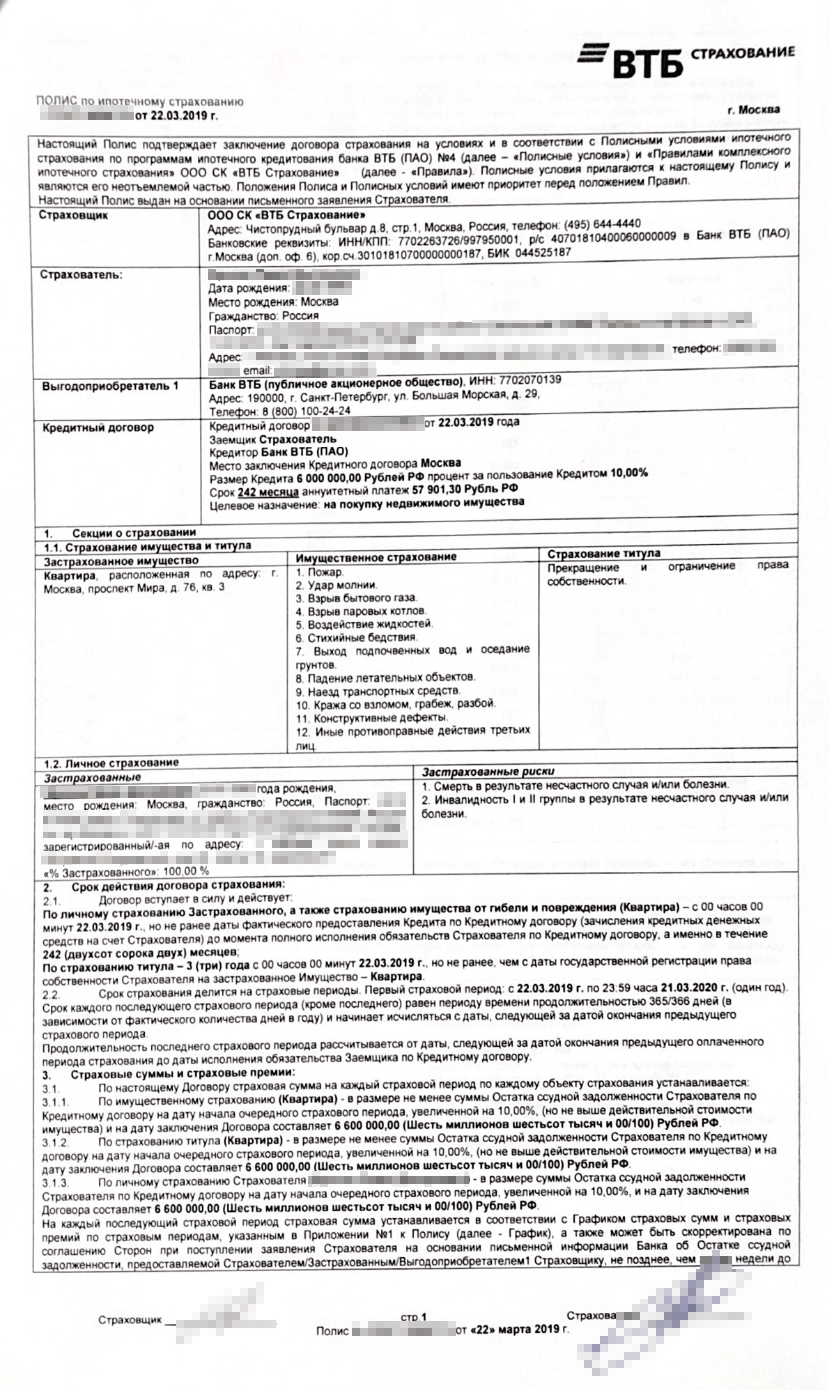

Обычно банки предлагают застраховать три типа риска: имущество, жизнь и здоровье, а также титул. Два последних страхуются по желанию. Такую страховку называют комплексным ипотечным страхованием.

В моем случае по желанию можно было оформить страхование жизни. Так ставка по кредиту становилась ниже на 1%, поэтому мне было выгодно оплачивать обе страховки. Страховать титул и ответственность мне не предлагали.

Как я оплачивал страховки

По закону банк не вправе требовать, чтобы заемщик оформлял полис в какой-то конкретной страховой компании и страховал риски в одной организации в течение всего срока кредитования. Это нарушает закон «О защите конкуренции»: у вас в любом случае должно быть право самостоятельно выбрать страховщика .

С 1 сентября 2023 года законодатель обязал банки принимать страховку от любой компании с рейтингом не ниже А−, соответствующей требованиям кредитной организации , например «Эксперт РА» или НРА.

Но обычно ипотечный менеджер еще до заключения договора купли-продажи предлагает купить страховку в дружественной или аффилированной компании. Такие компании есть в большинства ипотечных кредиторов. Например у Сбербанка — «Сбер-страхование», у Совкомбанка — «Совком-страхование».

Банку это выгодно: как агент, который направил клиента в страховую компанию, он получает комиссию — часть суммы, которую заемщик уплатит по страховке.

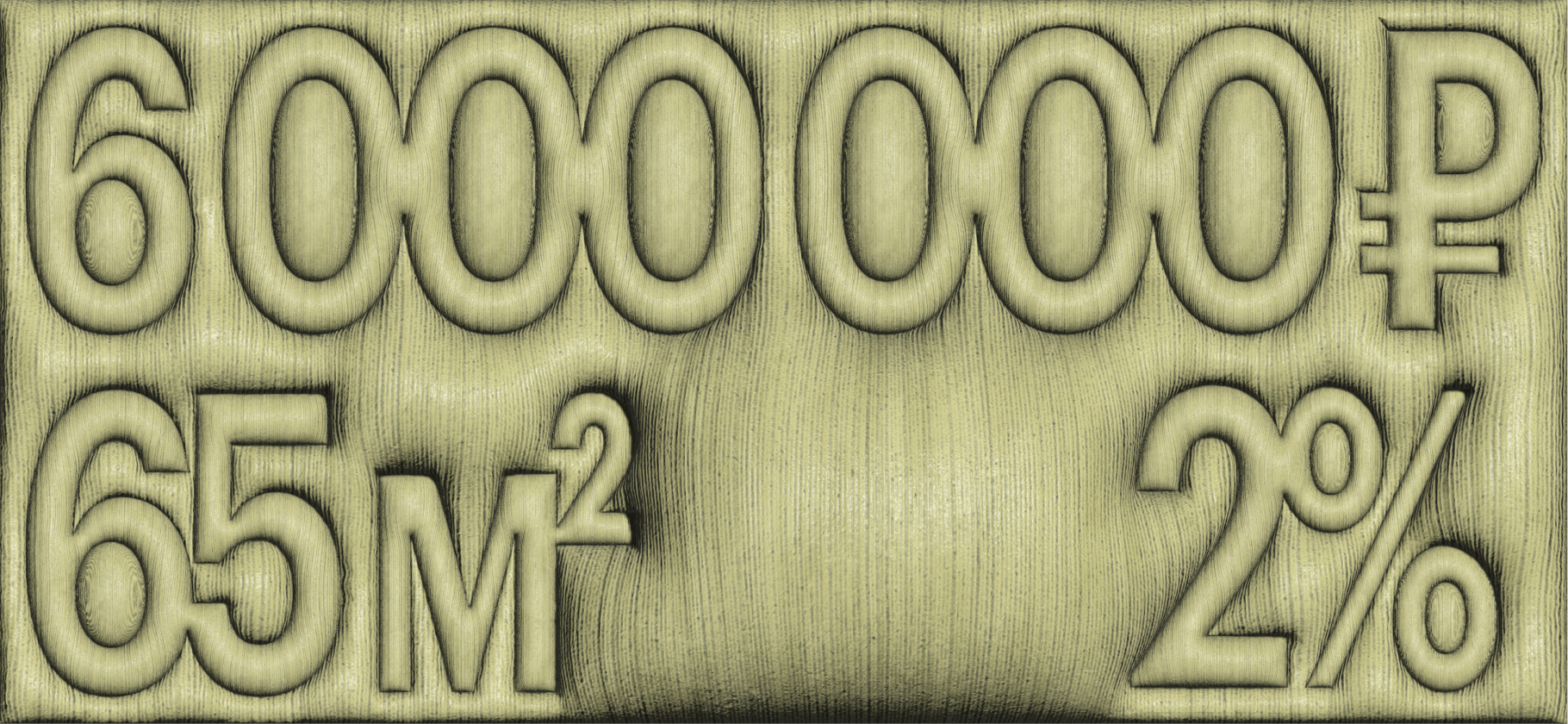

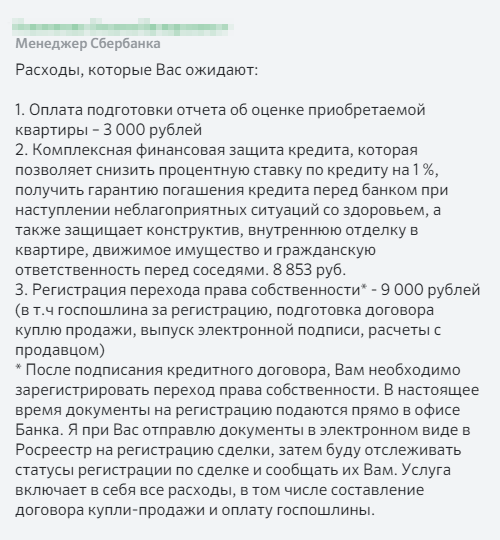

Моя квартира стоила 1 650 000 ₽. Первоначальный взнос был 300 000 ₽ — в итоге в долг у банка я взял 1 350 000 ₽. Когда я определился с квартирой, ипотечный менеджер сообщила, какие дополнительные расходы меня ждут до оформления сделки:

- Оплата отчета об оценке квартиры — 3000 ₽.

- «Комплексная финансовая защита кредита», то есть страховка моей жизни и здоровья и самой квартиры, — 8853 ₽.

- Регистрация перехода права собственности через электронные сервисы банка — 9000 ₽. Сюда входила госпошлина за регистрацию в Росреестре, стоимость услуг по подготовке договора купли-продажи, выпуск электронной подписи и т. д.

Расскажу подробнее про услуги. Сервис безопасных расчетов — СБР — нужен, чтобы банк разместил первоначальный взнос клиента и ипотечные деньги на специальном счете. Продавец получает доступ к деньгам после регистрации сделки, когда банк станет залогодержателем квартиры, а покупатель — собственником. Подобные сервисы есть, например, в Сбербанке и ВТБ.

Другая услуга — электронная регистрация. Она нужна, чтобы банк сам подал документы в Росреестр. Для этого понадобится электронная подпись клиента.

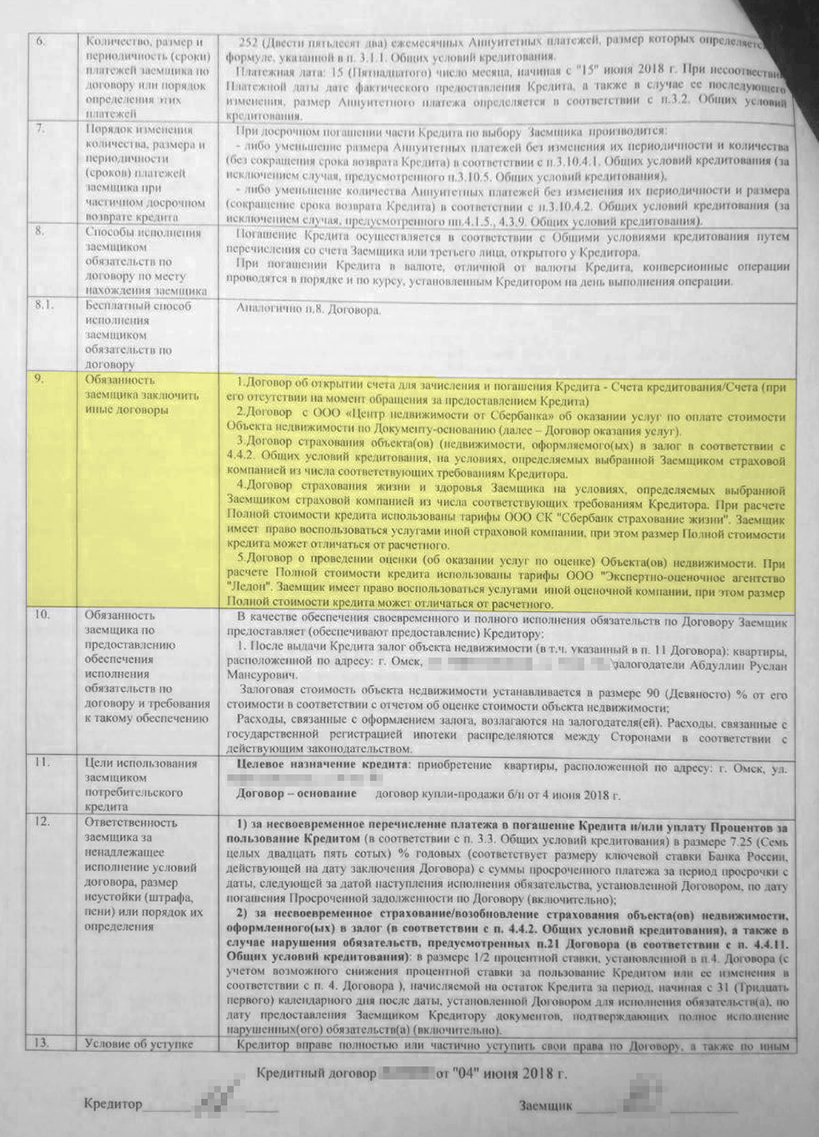

В моем кредитном договоре даже есть пункт о том, что я обязан заключить договоры на все эти услуги, чтобы сохранить ставку, по которой получил кредит.

Я был готов оплатить дополнительные услуги и просто следовал указаниям менеджера. Главная цель — квартира, а эти расходы я принял как должное, в том числе и итоговые 9193,5 ₽ за страховки от «Сбер-страхования». Сумма страховок получилась чуть больше, чем изначально оговорила менеджер.

На следующий год я стал думать, как снова оплатить страхование. Искать другую страховую компанию не планировал — просто знал, что скоро закончится год, за который я заплатил, и мне нужно будет платить страховые премии за новый период.

В личном кабинете «Домклика» — сервиса ипотеки от Сбербанка — мне объяснили, что никуда ходить не надо: страхование можно оплатить в этом же личном кабинете. Нужно ввести остаток долга по кредиту — и система сама все рассчитает.

Примерно за месяц до окончания периода страхования мне позвонила сотрудница банка и напомнила, что нужно уплатить страховой взнос. После звонка от банка дополнительно пришло смс: я мог оплатить страховки, отправив код ответным сообщением.

Мне показалось, что это удобно. Сотрудники банка контролируют процесс, так я не забуду оплатить полисы. В итоге страхование за второй год ипотеки я оплатил через личный кабинет. Получилось примерно 5 тысяч рублей.

На третий год я снова планировал оплатить полисы в «Сбер-страховании». По расчетам, страховая премия стала еще меньше, потому что я иногда делаю частичные досрочные погашения — и долг по кредиту уменьшается быстрее.

Как можно сэкономить

Но оказалось, что я могу сэкономить на страховании. Для этого достаточно сменить страховую. Я узнал об этом случайно: сидел в очереди в банке, а девушка рядом поделилась со мной этой информацией. Она даже дала мне визитку с номером телефона страховщика.

Я решил позвонить и узнать детали. Страховой менеджер сделала примерный расчет. Экономия по двум страховкам была около 1500 ₽. На следующий день я позвонил в банк. Оказалось, что на сайте банка есть списки аккредитованных страховых компаний — я мог выбрать любую и заключить договор с ней.

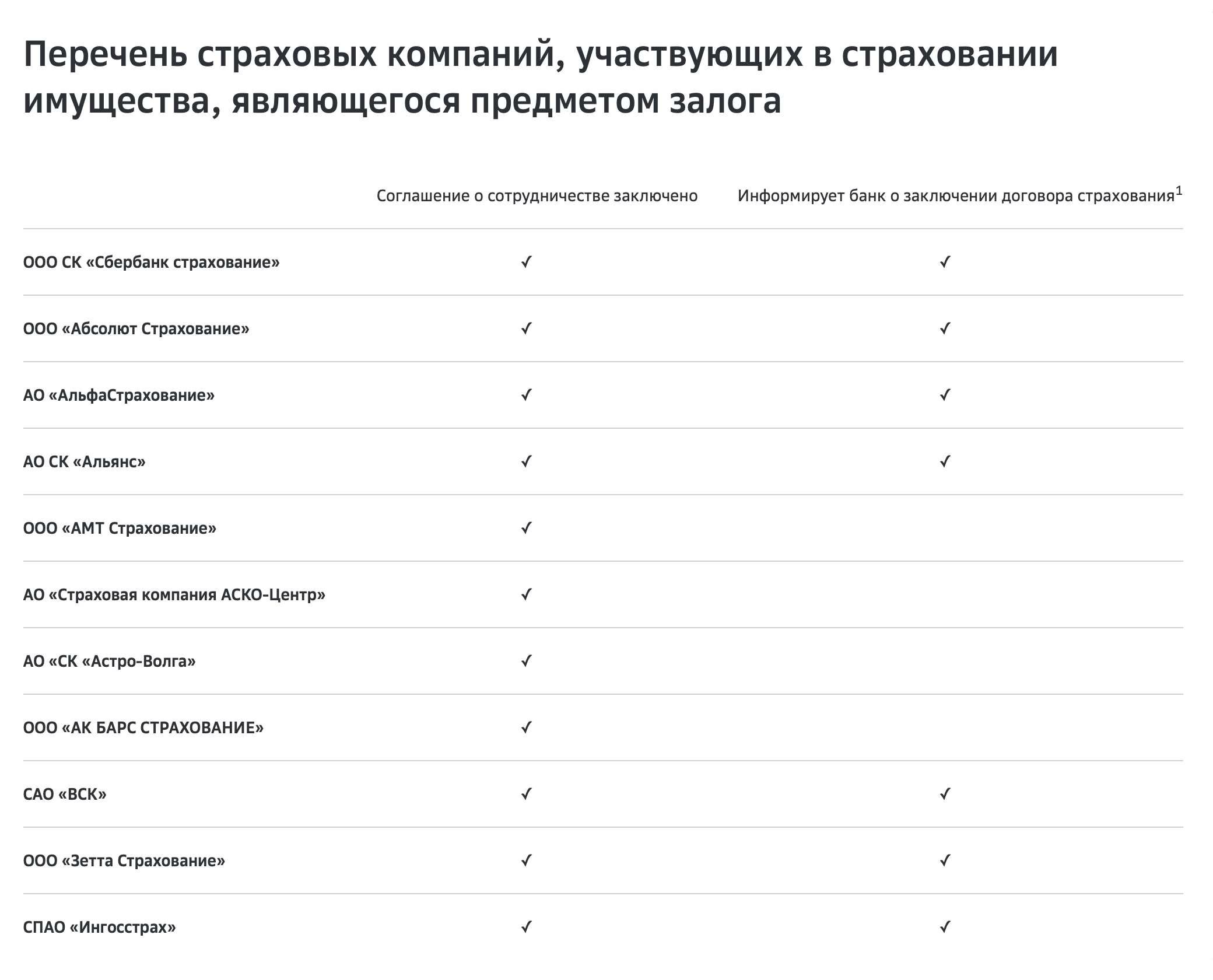

Чтобы понять, сколько я могу сэкономить и как сильно различаются цены на страхование, я зашел в раздел ипотечного кредитования на сайте «Банки-ру». Остаток долга по моему кредиту был 700 000 ₽. Получилась такая картина:

- в «ВТБ-страховании» я заплатил бы 4088 ₽: 1610 ₽ за страхование имущества и 2478 ₽ за страхование жизни и здоровья;

- в ВСК — 3535 ₽: 1155 ₽ за страхование имущества и 2380 ₽ за страхование жизни и здоровья;

- в Zetta — 3076,5 ₽: 1046,5 ₽ стоило страхование имущества, 2030 ₽ — страхование жизни и здоровья.

Это далеко не все доступные страховые компании, а только пример. Было очевидно, что мне выгодно сменить страховую. Так я и сделал.

Подобрать выгодный вариант страховки может страховой брокер. Это бесплатно, так как комиссию ему платит страховая компания.

Не обязательно все риски оформлять в одной компании. Например, можно застраховать жизнь и здоровье в Zetta, а имущество — в «Альфа-страховании», если там ниже тариф. Важно, чтобы обе страховые были аккредитованы банком.

Вот алгоритм, по которому я действовал:

- Узнал список аккредитованных банком страховых компаний, например у Сбербанка их более 20.

- Выбрал страховую и рассчитал примерную стоимость страхования.

- Собрал документы, которые нужны для оформления договоров страхования.

- Оформил новые страховые полисы.

- Расторг старые договоры страхования.

- Отправил новые полисы в банк.

Расскажу подробнее обо всех шагах.

Найти список аккредитованных страховых компаний

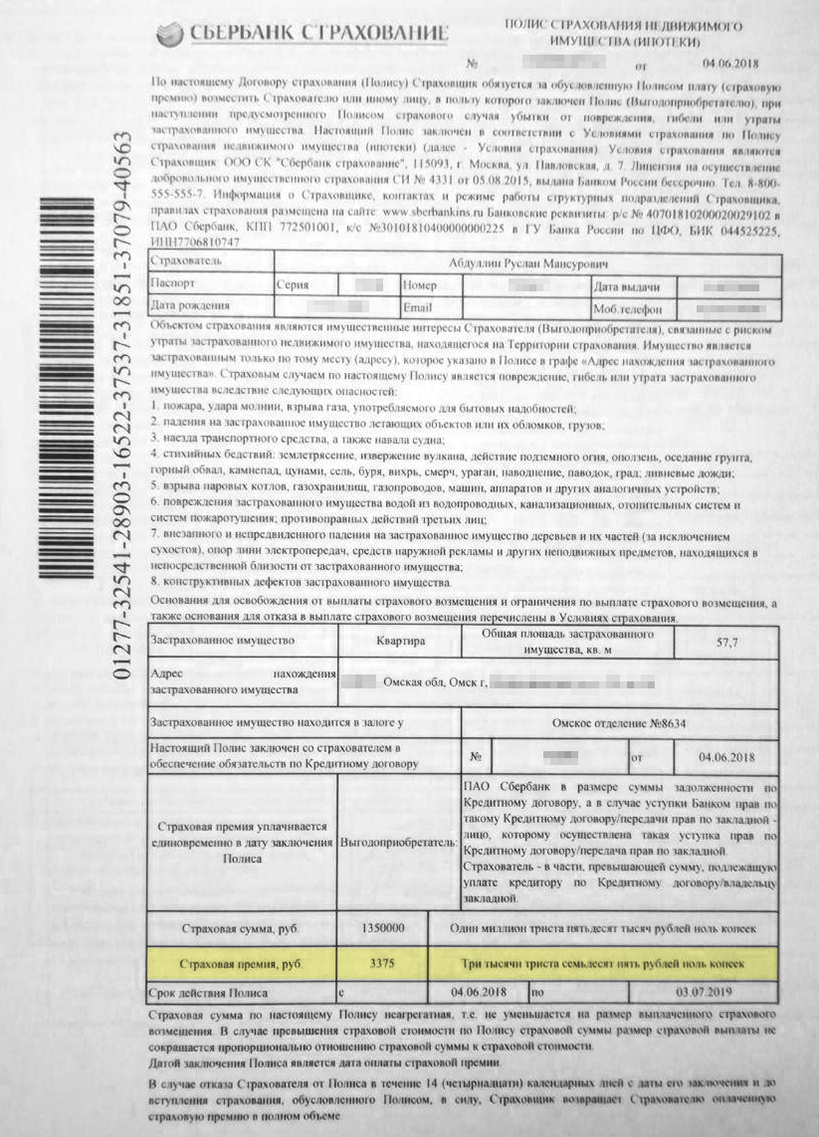

У каждого банка, который занимается ипотечным кредитованием, на сайте есть списки аккредитованных страховых, с которыми клиенты могут заключать договоры.

В службе поддержки мне сказали, что с неаккредитованными компаниями клиентам тоже можно работать. Но в этом случае банк будет проверять, соответствуют ли эти компании его требованиям. По регламенту проверка длится до 30 дней, но у некоторых банков — до 60. Мне показалось, что это сложно и, скорее всего, найдутся какие-то подводные камни. Поэтому я не стал изучать, как выбрать неаккредитованную компанию.

Обычно список аккредитованных страховых компаний размещают на сайте в разделе «Партнеры» или «Для ипотечных клиентов». По моему опыту, найти списки оказалось непросто. В таком случае можно просто написать в чат банка и спросить у сотрудника про конкретную страховую.

Вот список страховых компаний от Сбербанка. На сайте ВТБ тоже есть список из десятка страховых компаний, которые отвечают требованиям банка. Там же есть документы для страховых, где прописаны все требования.

На сайте «Альфа-банка» в списке рекомендованных всего четыре страховые компании: «Альфа-страхование», «Абсолют-страхование», ВСК и «Ресо-гарантия». А у ПСБ выбор большой — около 20 организаций.

Выбрать страховую и рассчитать стоимость полисов

Из аккредитованных страховщиков я выбрал «Ресо-гарантию». Причин было две:

- Я уже пользовался ее услугами, когда активно занимался спортом.

- Цены на страховки там были ниже, чем у Сбербанка и некоторых других крупных страховых компаний.

В офисе страховой мне задали в том числе такие вопросы:

- Сколько мне полных лет.

- Какой у меня рост и вес.

- Есть ли вредные привычки — курение, употребление алкоголя.

- Не состою ли я на учете у какого-нибудь врача.

- Где и кем работаю — полное название учреждения и его адрес.

- Состою ли в браке.

- Есть ли дети.

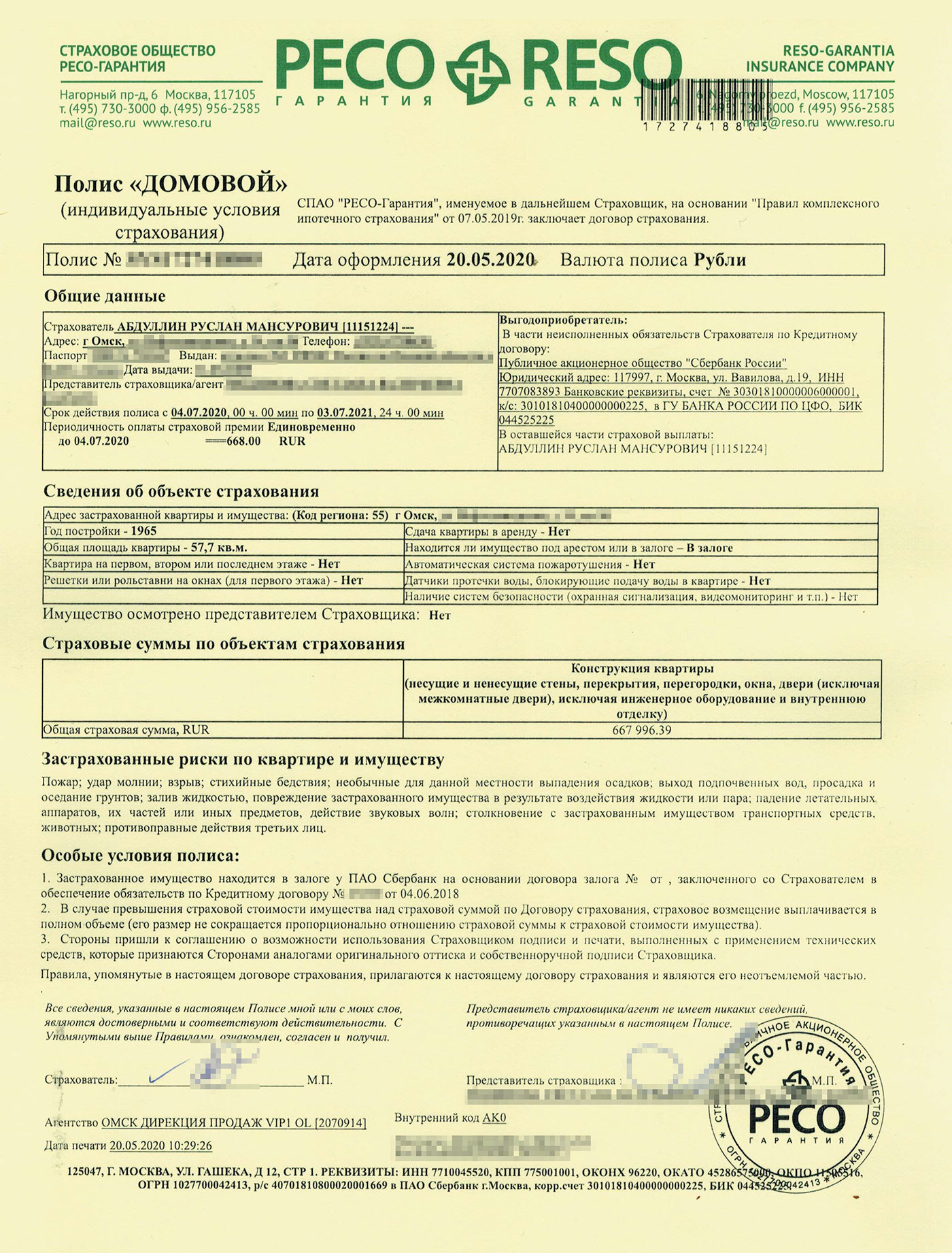

Эти вопросы были нужны, чтобы рассчитать стоимость полиса страхования жизни и здоровья. Для страхования имущества были важны параметры дома и квартиры: год постройки дома, материал стен, количество этажей, площадь квартиры, есть ли в ней газ и др.

На некоторые вопросы я не знал точного ответа: например, когда был построен дом, в котором я купил квартиру. Но для предварительного расчета это было не так важно. Менеджер страховой попросила меня в следующий раз привезти с собой документы по ипотеке, чтобы можно было все точно рассчитать и заключить договоры.

Предварительная стоимость полисов получилась около 2400 ₽:

- страхование имущества — около 600 ₽;

- страхование жизни и здоровья — около 1800 ₽.

Примерно столько я в итоге и заплатил.

- 2488 ₽

- я заплатил за новые полисы

Чтобы предварительно рассчитать стоимость полисов, необязательно ехать в офис страховой: на официальном сайте обычно есть калькулятор. Ради интереса я ввел в него свои данные. Сумма почему-то получилось значительно больше. Поэтому я рекомендую все-таки делать расчет в офисе страховой компании: он точнее. Или можно позвонить в страховую и посчитать все вместе с менеджером.

У некоторых компаний оформить страховой полис можно полностью удаленно. На такой формат взаимодействия с клиентами переходят многие компании. Например, так работает «Альфа-страхование», ВСК, «Ренессанс-страхование» и «Ингосстрах». Клиент заполняет заявление на сайте, прикрепляет документы и после расчета получает по смс ссылку для оплаты. А когда оплатит, чек и полис придут на электронную почту.

Собрать документы

Мне нужно было подготовить для новой страховой компании такие документы:

- Паспорт.

- Справку с работы.

- Договор купли-продажи квартиры.

- Кредитный договор и график погашения.

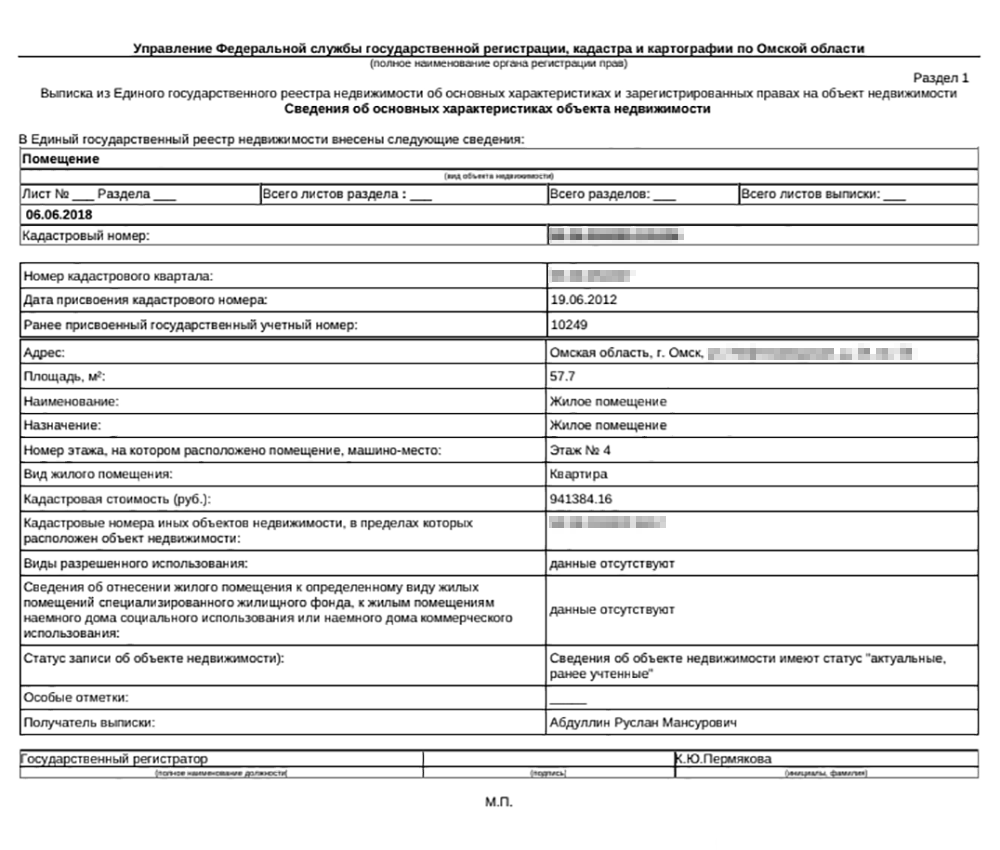

- Выписку из ЕГРН.

Иногда новый страховщик может запросить предыдущий страховой полис.

Документы можно было отсканировать и отправить по электронной почте, а вот чтобы подписать и оплатить договоры страхования, нужно было ехать в офис компании или заказывать доставку документов.

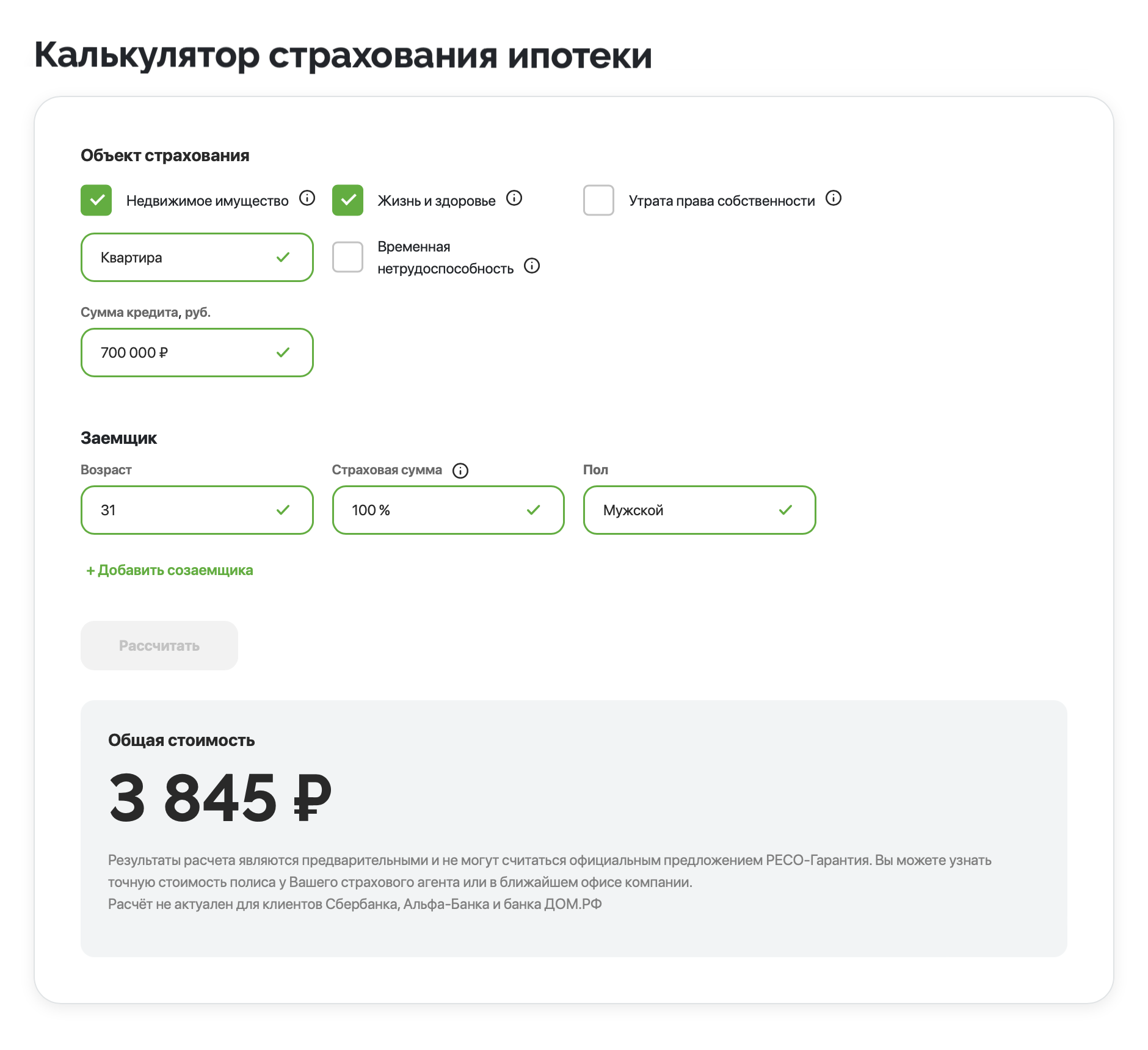

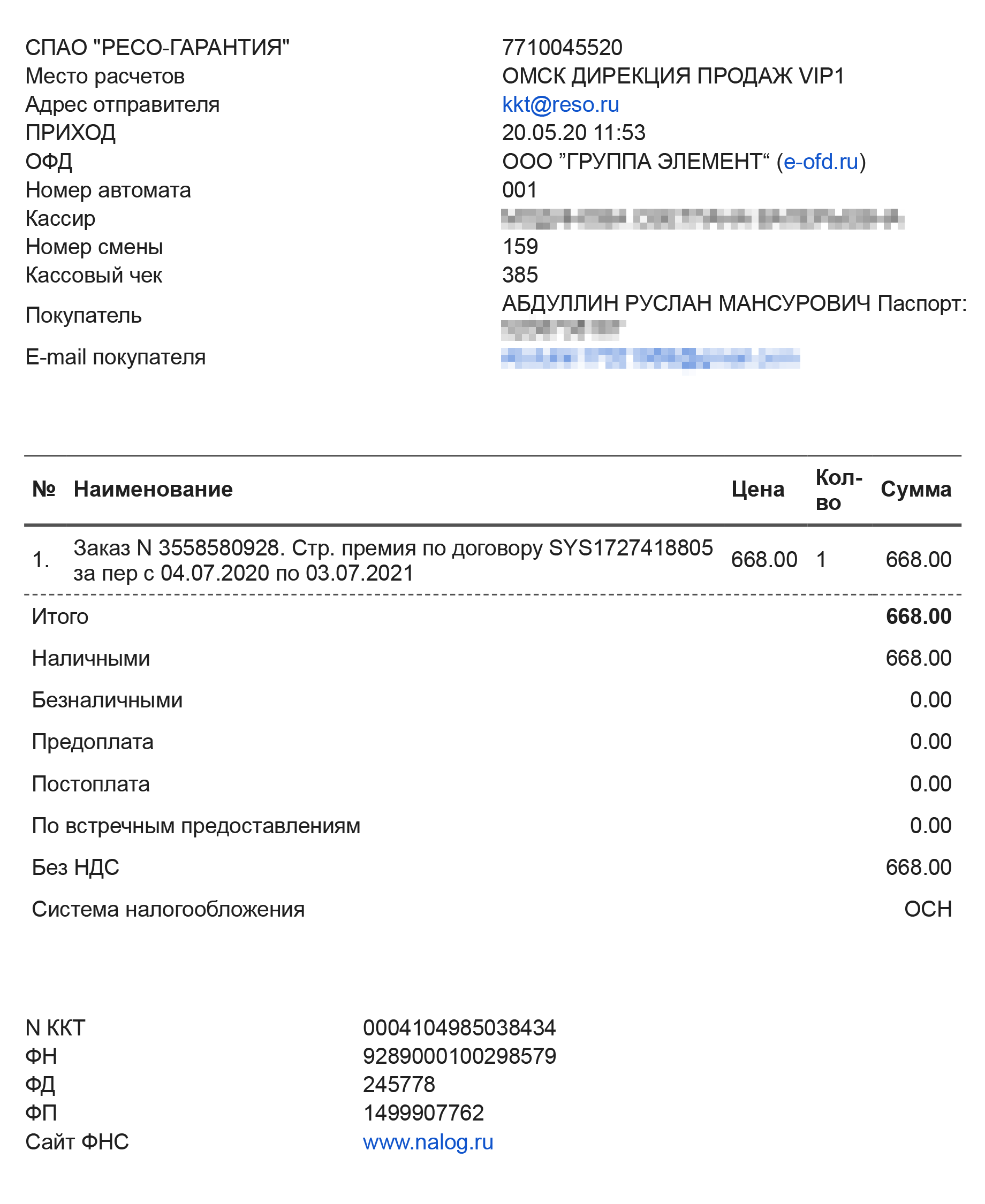

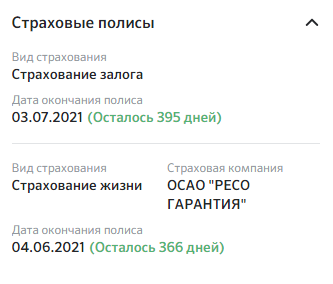

Мой старый полис страхования жизни действовал до 4 июня 2020 года, страхования квартиры — до 3 июля 2020 года. Я знал, что банку нужно будет время, чтобы обработать новые полисы, — до 3 дней. Поэтому решил заранее оформить их в новой страховой. 20 мая я поехал в удобный офис компании, чтобы лично отдать все документы и сразу же оформить новые полисы. Я посчитал, что так будет быстрее. С собой взял оригиналы всех необходимых документов.

Оформить полисы в новой страховой

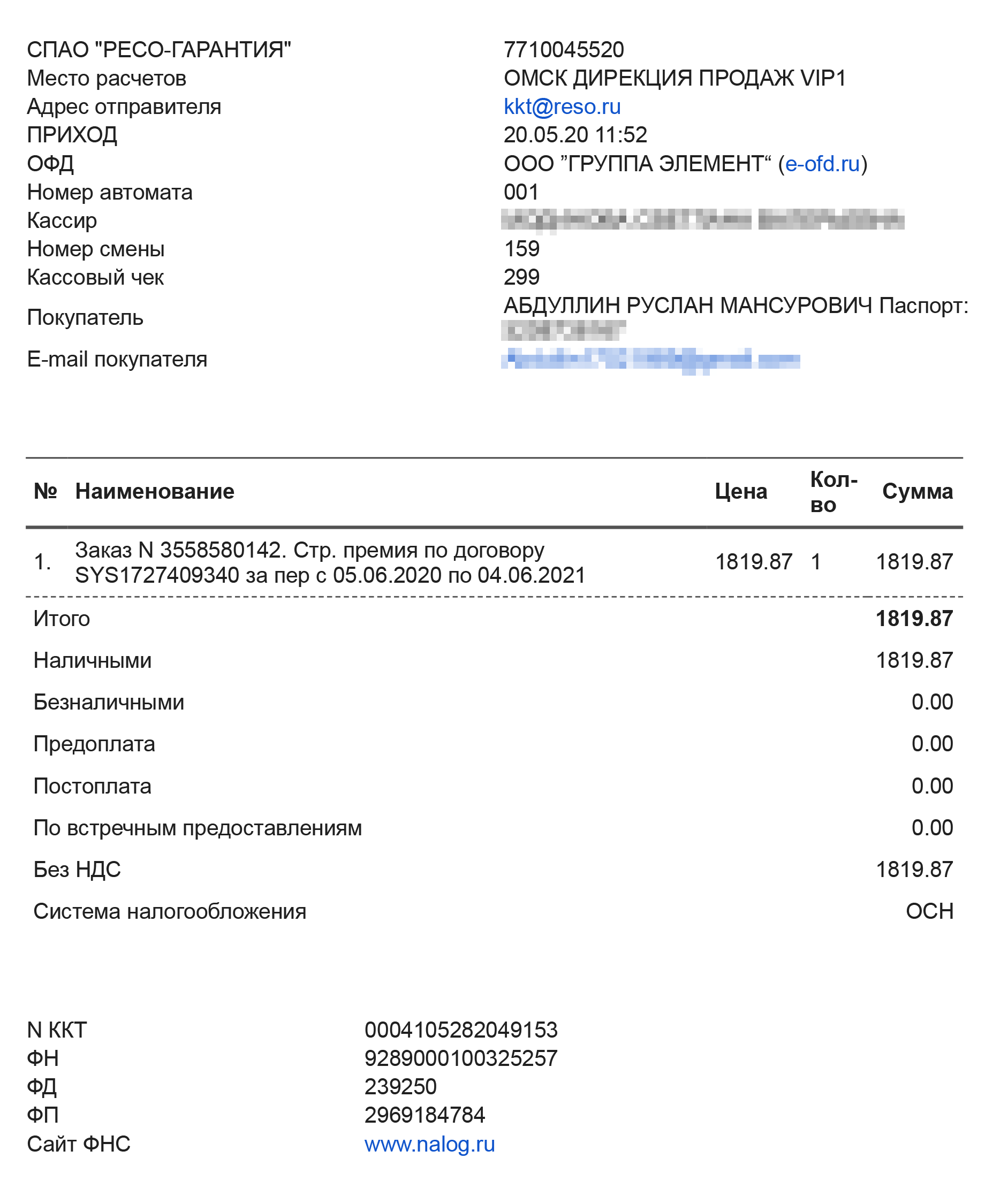

Менеджер страховой оформила два полиса — на страхование жизни и здоровья и квартиры — в течение 20 минут. Я их оплатил и сразу же забрал. Квитанции отправили мне на электронную почту. Полисы обошлись в 2488 ₽.

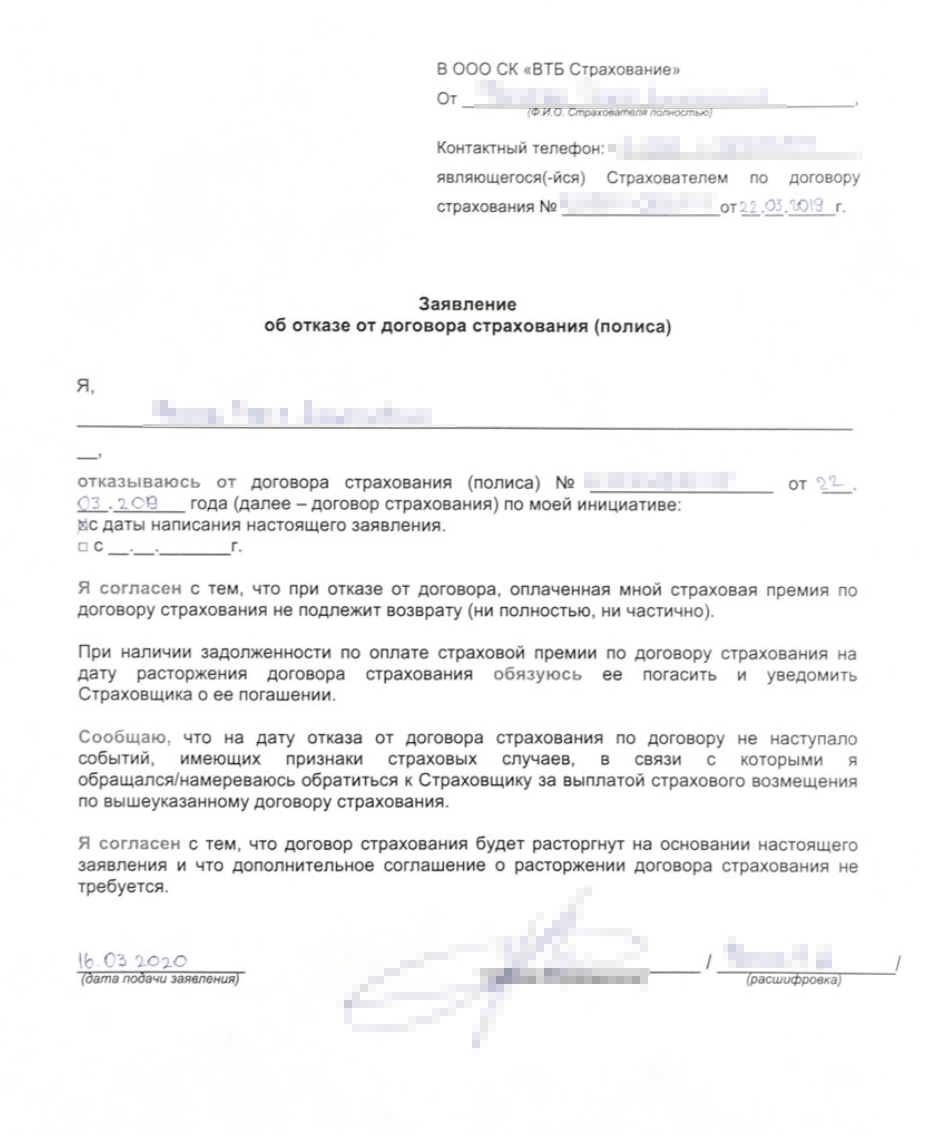

Расторгнуть старые договоры страхования

Сначала я вообще не собирался расторгать старые договоры страхования. Но, когда писал эту статью, задумался: вдруг они продолжают действовать и в будущем из-за этого у меня могут возникнуть проблемы? Поэтому я позвонил в Сбербанк.

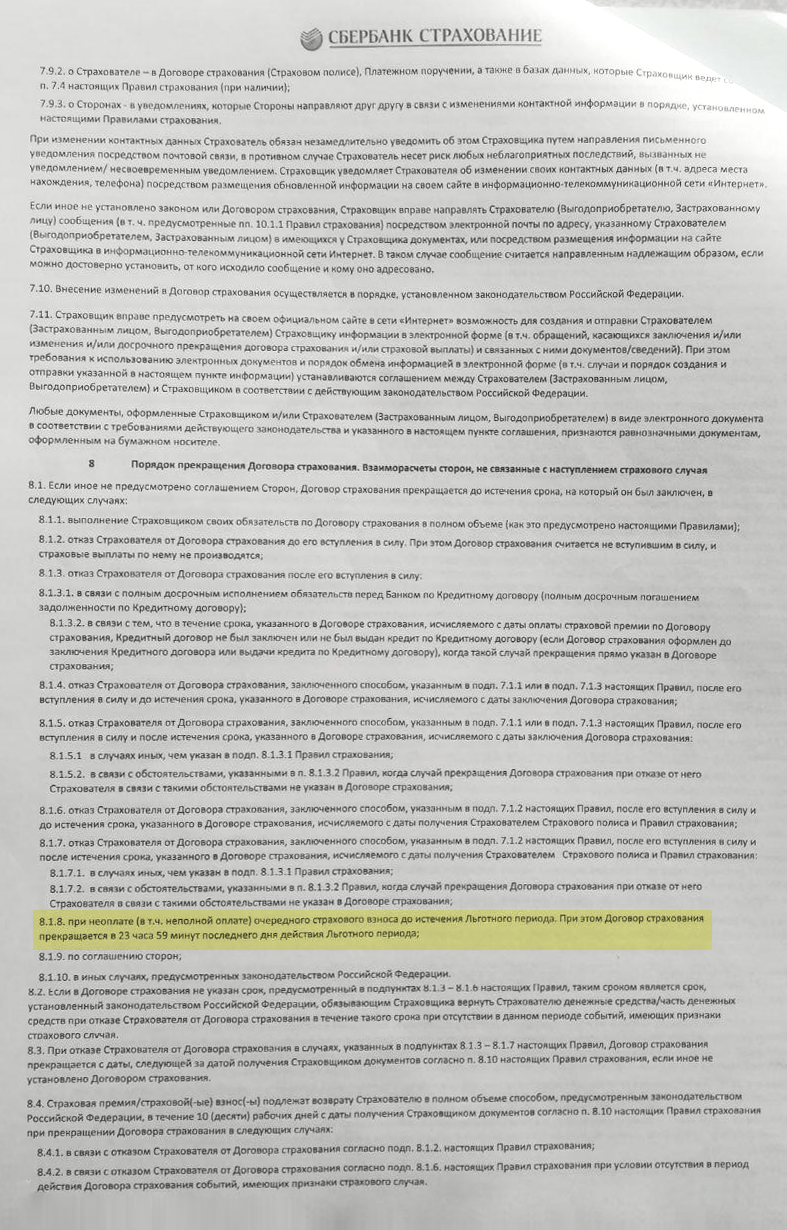

Оказалось, что у меня действительно бессрочные договоры со «Сбербанк-страхованием» и в их рамках мне ежегодно будут оформлять годовые полисы. Но так как в 2020 году я оформил страховые полисы в другой компании, то «Сбербанк-страхование» в одностороннем порядке расторгнет со мной договоры из-за неуплаты страховых премий. То есть дополнительно я делать ничего не должен, переживать мне не о чем.

Но если договор страхования заключен на весь период ипотеки и в нем нет условия об автоматическом расторжении из-за неуплаты страховой премии, то лучше все же расторгнуть его самостоятельно. Иначе страховая все равно продолжит нести ответственность по договору, даже если вы вовремя не заплатите очередной страховой взнос.

Если самостоятельно не расторгнуть договор, то страховой компании придется делать это через суд. В лучшем случае она взыщет со страхователя только судебные расходы, а в худшем — еще и сумму неуплаченной страховой премии. Суды охотно удовлетворяют такие требования страховых .

По опыту знакомых знаю, что условия могут меняться. Так, они получали ипотеку в июне 2021 года. И у них договор ипотечного страхования от «Сбер-страхования» заключен на один год и прекращает действие после даты, до которой оплачен полис.

В общем, лучше проверьте, как у вас. Для этого достаточно позвонить в страховую.

Чтобы расторгнуть договор страхования, достаточно написать заявление об отказе от него. Это можно сделать лично в офисе страховой компании — форму заявления в этом случае дадут на месте. Еще можно направить скан заявления об отказе от договора по электронной почте. Для этого нужно предварительно уточнить у сотрудника страховой компании адрес и попросить направить вам форму заявления. Возможно, расторгать договор не придется, если по его условиям он прекратит действовать после даты, до которой страхователь уплатил премию.

Отправить новые полисы в банк

Новые страховые полисы нужно обязательно показать банку. Некоторые страховые компании это делают сами — в конце месяца направляют банку реестр застрахованных клиентов. Так работают не все, поэтому лучше уточнить у менеджера, передаст ли страховая полис банку. Если нет, заемщику нужно сделать это одним из способов:

- лично подать полис и квитанции в банк;

- отправить сканы полисов и квитанций на электронную почту банка;

- отправить сканы полисов и квитанций через личный кабинет заемщика или специальную форму на сайте банка — например, так работает Сбербанк. Оригиналы документов никто не требует.

Если банк не получит полисы до окончания периода страхования — повысит процентную ставку с нового периода. Он также может насчитать пеню — и вправе оставить ее повышенной даже после предоставления полисов.

Я предпочитаю по возможности все делать онлайн, не выходя из дома. Поэтому я зашел в личный кабинет «Домклика» и загрузил туда купленные полисы и квитанции об их оплате — они нужны обязательно.

Примерно через три дня в моем личном кабинете появилась информация о том, что страховка на следующий год оплачена.

Сколько мне удалось сэкономить

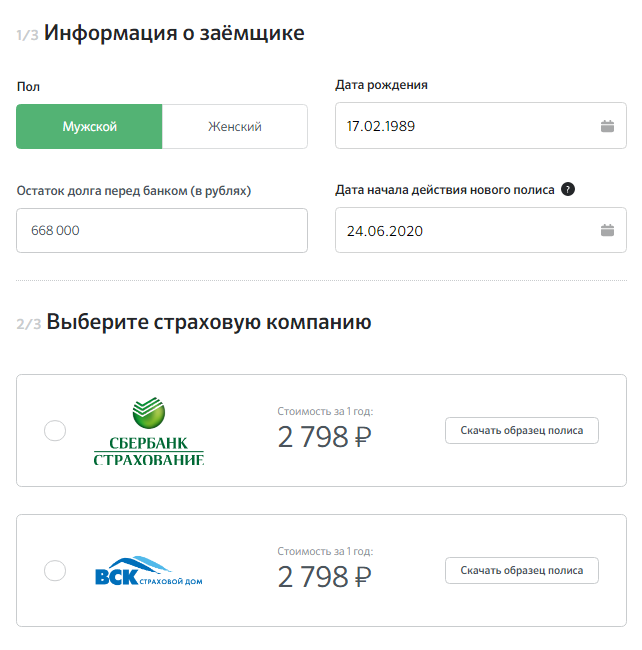

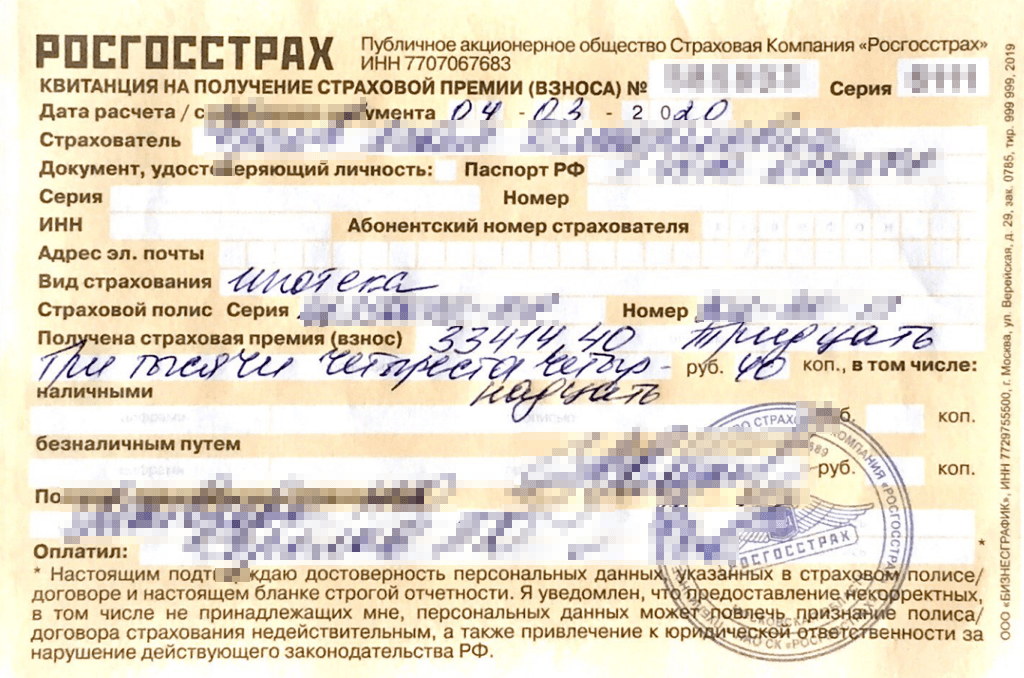

По расчетам Сбербанка, в этом году я должен был заплатить 4301 ₽: 2798 ₽ за страхование жизни и 1503 ₽ за страхование квартиры.

Я же заплатил 2488 ₽: 1820 ₽ стоило страхование жизни, 668 ₽ — имущества.

Получается, я сэкономил 1813 ₽, то есть 42%. По-моему, это очень существенно. И чем больше сумма кредита, тем больше экономия.

- 1813 ₽

- я сэкономил, когда поменял страховую компанию

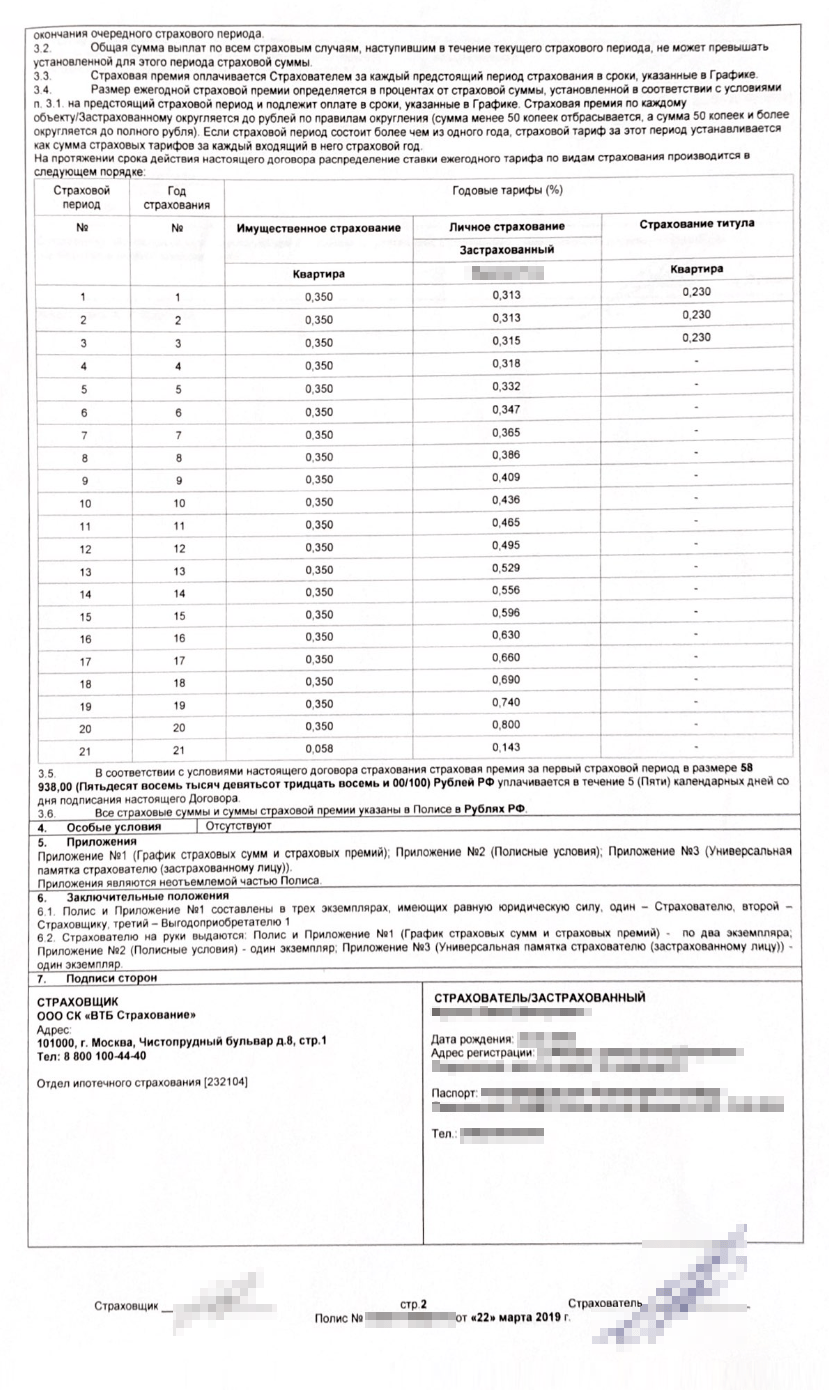

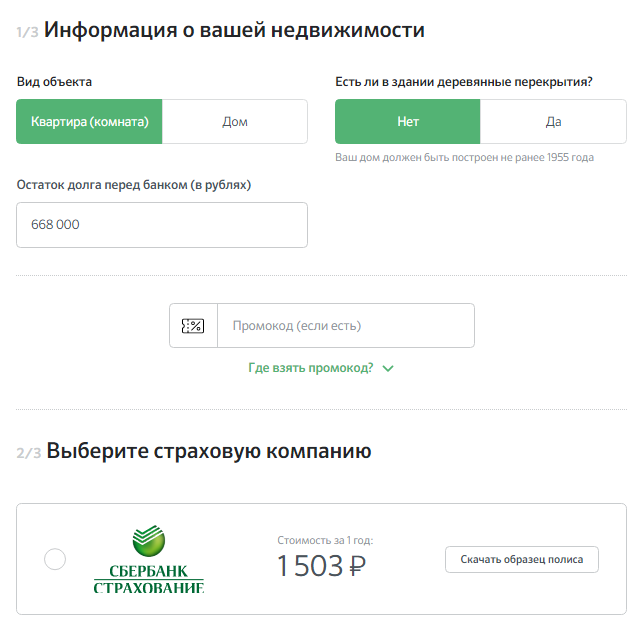

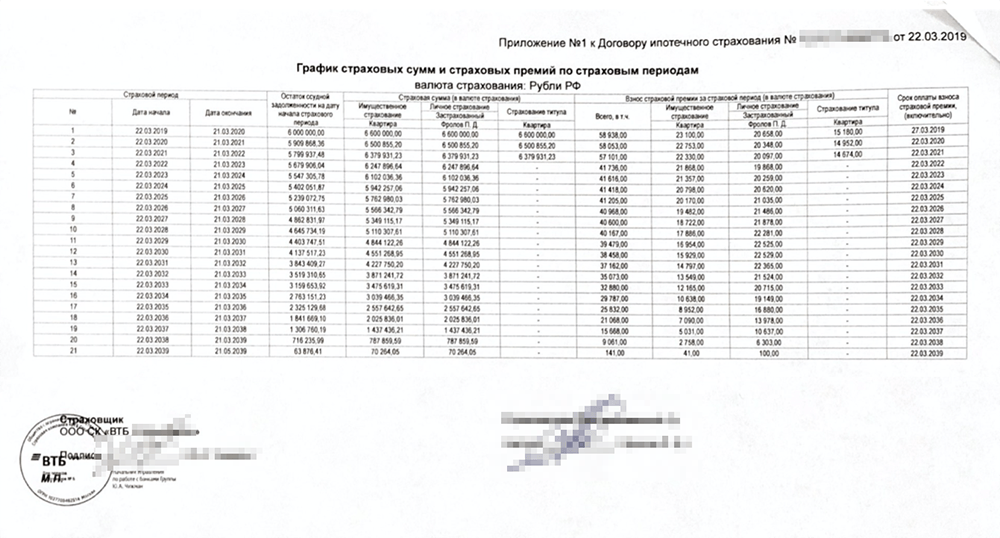

Редактор этой статьи сэкономила на ипотечном страховании 24 638,6 ₽. В 2020 году в «Росгосстрахе» она заплатила 33 414,4 ₽, а страховая премия по договору с «ВТБ-страхованием» — теперь это «Газпром-страхование» — составляла 58 053 ₽.

Получается, можно сэкономить солидную сумму. Как мне сказала менеджер, которая оформляла мои полисы, к ней обращаются клиенты из разных банков — и всегда страховки, которые предлагают по умолчанию, значительно дороже. Если бы я знал об этом раньше, давно бы перешел в другую страховую.

Единственный минус такой экономии в том, что нужно заново оформлять договор страхования. На это нужно время: собрать документы, иногда — съездить в офис страховой, направить полисы в банк. Хотя я в итоге потратил на это меньше недели:

- 14 мая 2020 года я узнал, что могу сэкономить, и стал неспешно все проверять;

- 20 мая привез необходимые документы в офис страховой компании — они были у меня на руках — и сразу получил готовые полисы;

- 22 мая загрузил страховые полисы в личный кабинет по ипотеке;

- 25 мая банк их уже принял.

Запомнить

- Если вы оплачиваете страховку по ипотеке, изучите предложения других страховых компаний: возможно, вы переплачиваете. Это наверняка так, если вы заключили договор с банковской страховой компанией и разница может составлять до 100—200%.

- Узнайте список аккредитованных страховых компаний в своем банке. У них тоже можно оформить страховку.

- Чтобы заключить договор страхования с новой компанией, нужно собрать документы и отправить их в страховую. Список документов может различаться в зависимости от требований страховой компании и от того, вторичка у вас или новостройка.

- Не забудьте взять квитанции об оплате новых полисов: они нужны обязательно.

- Новые полисы и квитанции необходимо направить в банк до окончания периода страхования, иначе банк может поднять процентную ставку.

- Если текущий договор действует в течение всего периода страхования и в нем нет условия о досрочном расторжении из-за неуплаты страхового взноса, его необходимо расторгнуть. Иначе страховая компания может взыскать неуплаченные страховые премии.

- Если возникают вопросы, звоните на горячую линию и уточняйте все нюансы у сотрудников банка и страховой.